- Новый учет основных средств в 2021 году

- Что такое Инвентарный учет?

- Ключевые моменты

- Основные средства в бухгалтерском учете

- Что такое инвентаризация основных средств

- Налоговый учет основных средств

- Как провести инвентаризацию основных средств: составляем приказ

- Способы учета амортизации основных средств

- Комиссия по инвентаризации основных средств

- Среднегодовая стоимость основных средств

- Налоги и Право

- Первоначальная стоимость основных средств

- В чем заключается документальное оформление учета инвентаризации необычных основных средств (ОС)

Новый учет основных средств в 2021 году

С первого января 2021 года разрешено применять в работе новый стандарт по бухгалтерскому учету ОС — ФСБУ 6/2020 «Основные средства», утвержденные Приказом Минфина РФ от 17.09.2020 № 204н. Обязательными новые правила станут с отчетности за 2022 год, поэтому сейчас можно продолжать вести учет по правилам действующего ПБУ 6/01, утвержденного Приказом Минфина РФ от 30.03.2001 № 26н).

В качестве основных изменений в правилах можно отметить следующие:

- исключили условие о том, что основным средством можно признать только то имущество, которое не планировали продавать в дальнейшем. Вместо этого объект можно будет переквалифицировать в долгосрочный актив к продаже;

- отменили лимит по стоимости объекта для признания его основным средством. Теперь лимит можно будет установить самостоятельно в учетной политике. Например, можно предусмотреть лимит как в налоговом учете — 100 тыс. рублей;

- обязали распределять основные средства по видам и группам. Виды объектов следующие: недвижимость, средства транспортные, машины и оборудование, инвентарь производственный и хозяйственный, другие. В группы надо объединять объекты одного вида, которые используют схожим образом;

- появилась обязанность проверять основные средства на факт обесценения по стандарту МСФО (IAS) 36 «Обесценение активов».

Чтобы применять новый стандарт в работе, необходимо провести в учете единовременную корректировку. После этого следует настроить учет объектов по видам и характеру их использования.

Что такое Инвентарный учет?

Учет запасов – это часть бухгалтерского учета, которая занимается оценкой и учетом изменений в инвентаризационных активах. Компании по инвентаризации обычно включает в себя товары в три стадии производства: сырье товаров, незавершенного товаров и готовой продукции, которые готовы к продаже. Учет запасов будет присваивать значения элементам в каждом из этих трех процессов и записывать их как активы компании. Активы – это товары, которые, вероятно, будут иметь будущую ценность для компании, поэтому их необходимо точно оценить, чтобы компания могла иметь точную оценку.

Ключевые моменты

- В инвентаризационном учете определяется удельная стоимость активов на определенных этапах их освоения и производства.

- Этот метод учета обеспечивает точное представление стоимости всех активов в масштабах компании.

- Тщательная проверка компанией этих значений может привести к увеличению прибыли на каждом этапе создания продукта.

Товарно-материальные ценности на любом из трех этапов производства могут меняться в цене. Изменения в стоимости могут происходить по ряду причин, включая обесценивание , ухудшение состояния, моральный износ, изменение вкусов потребителей, повышение спроса, снижение рыночного предложения и т. Д. Точная система учета запасов будет отслеживать эти изменения в товарах на всех трех этапах производства и соответственно корректировать стоимость активов компании и затраты, связанные с инвентаризацией.

Читайте также: Займы предоставленные другим организациям в балансе

Основные средства в бухгалтерском учете

В бухучете к ОС относят объекты, которые можно использовать в течение длительного периода времени — свыше 12 месяцев. Кроме того, основное средство должно быть:

- дороже 40 тыс. рублей. В учетной политике можно предусмотреть лимит ниже этой суммы, тогда будет дозволено амортизировать более дешевые активы;

- предназначено для использования в производственной или управленческой деятельности или для передачи в аренду, а не для перепродажи;

- способно приносить доход в будущем.

Объекты со сроком полезного использования (СПИ) больше 12 месяцев, но стоимостью меньше лимита, не учитываются ни в составе основных средств, ни в составе запасов. Такие активы списывают на расходы единовременно, минуя счет 10 учета (п. 5 ПБУ 6/01, п. 3 ФСБУ 5/2019).

Что такое инвентаризация основных средств

Это подсчет объектов, которые постоянно использоваться во время производства или для нужд администрации. Сюда могут относиться машины, оборудование, техника, в том числе вычислительная, разнообразный хозяйственный инвентарь, скот и растения.

Пересчет может быть натуральным – когда проверяющие сотрудники или органы ходят по фирме и проверяют реальное наличие активов. Еще один вариант – документальный, когда сверяют только по учетным регистрам.

Юридически все это оформляется в зависимости от того, какие подтверждающие бумаги были разработаны внутри предприятия и закреплены учетной политикой через распоряжение. Ведомость – это документ, который будет составляться в 2 одинаковых бланках, потому что один отправляется бухгалтеру, а второй остается у МОЛ.

Налоговый учет основных средств

В налоговом учете основным средством считается движимое и недвижимое имущество, которое соответствует трем критериям. Во-первых, срок эксплуатации актива должен превышать 12 месяцев. Во-вторых, первоначальная стоимость объектов должна быть выше лимита 100 тыс. рублей. В-третьих, основное средство должно использоваться в деятельности как средство труда для производства, реализации или управления (ст. 256, 257 НК РФ).

В случае, если имущество стоит менее 100 тыс. рублей, его списывают единовременно в составе материальных расходов. Из правила есть исключение. В налоговом учете вне зависимости от стоимости к ОС относят неотделимые и некомпенсируемые арендодателем улучшения арендуемого имущества (п. 5 ПБУ 6/01, п. 1 ст. 256 НК РФ).

Как провести инвентаризацию основных средств: составляем приказ

Каждая перепись начинается именно с этого документа, который готовит руководитель организации. Можно пользоваться формой ИНВ-22 или создать свой типовой шаблон для этих целей.

Необходимо указать определенные пункты:

- наименование предприятия;

- дата, в которую начнется и завершится процесс;

- кто будет председателем и членами комиссии;

- насколько комплексной будет проверка (выборочная или полная);

- по какой причине инициируется;

- в какой срок следует сдать документацию в бухгалтерию.

Оформленный приказ должен быть зарегистрирован в журнале ИНВ-23, а затем – вручен главному проверяющему.

До того как начинать, следует проверить, есть ли в наличии:

- техпаспорта на все объекты;

- карточки учета;

- документы в случае если ОС сдаются в аренду.

Способы учета амортизации основных средств

В бухгалтерском учете предусмотрены другие правила начисления амортизации, которые отличаются от тех, которые предусмотрены в налоговом учете.

Так, в бухучете существует четыре разных метода амортизации ОС:

Читайте также: Как узнать задолженность в пенсионном фонде (ПФР) в 2021 году

- линейный;

- уменьшаемого остатка;

- списания стоимости по сумме чисел лет СПИ;

- списания стоимости пропорционально объему продукции (работ).

Организация вправе применять разные способы начисления амортизации к различным группам однородных ОС. Изменить способ начисления амортизации по конкретному объекту после его ввода в эксплуатацию нельзя.

Выбранный способ начисления амортизации закрепляют в учетной политике для целей бухгалтерского учета (п. 18 ПБУ 6/01).

В налоговом учете амортизацию можно начислять линейным или нелинейным способом. Выбранный метод необходимо закрепить в учетной политике для целей налогообложения.

Независимо от выбранного способа амортизации стоимость некоторых ОС можно списывать только линейным способом. В частности, линейным методом амортизируют:

- здания, сооружения, передаточные устройства и нематериальные активы, СПИ которых превышает 20 лет и которые входят в 8-ю—10-ю амортизационные группы;

- объекты, эксплуатация которых связана с добычей углеводородного сырья на новых морских месторождениях (с 1 января 2014 года).

Остальное имущество амортизируют только тем способом, который указан в учетной политике. Изменить выбранный метод начисления амортизации можно только с начала следующего налогового периода. При этом менять метод амортизации можно не чаще одного раза в пять лет (п. 1, 3 ст. 259 НК).

Далее рассмотрим подробно, как в налоговом учете рассчитать амортизацию линейным и нелинейным методом.

Линейный метод. На практике данный способ амортизации наиболее распространен, так как позволяет сблизить данные бухгалтерского и налогового учета.

При линейном методе амортизацию начисляют по каждому объекту ОС. Для расчета суммы амортизации сначала определяют ежемесячную норму амортизации. Формула следующая:

Норма амортизации=1:СПИ (в месяцах)x100%

Затем рассчитывают ежемесячную сумму амортизации по следующей формуле:

Ежемесячная сумма амортизации=Норма амортизацииxПервоначальная стоимость основного средства (восстановительная стоимость по объектам, принятым на учет до 1 января 2002 года)

Такие правила начисления амортизации линейным методом установлены п. 2 ст. 259.1 Налогового кодекса РФ.

Пример.

Организация приобрела основное средство — компьютер по цене 150 000 рублей (без НДС). Компьютер относится ко второй амортизационной группе со сроком полезного использования от 2 до 3 лет (классификация, утвержденная Постановлением Правительства РФ от 01.01.2002 № 1, далее — классификация).

Организация решила, что СПИ компьютера — 3 года. По решению руководства расходы на его приобретение будут списываться посредством амортизации в течение 32 месяцев (на основании документов).

В учетной политике для целей налогообложения амортизация по компьютерной технике начисляется линейным методом. Амортизационная премия не применяется.

Бухгалтер организации рассчитал норму амортизации следующим образом:

Читайте также: Устранение потерь от воровства. Чем поможет инвентаризация?

1 : 32 мес. × 100% = 3,125%.

Ежемесячная сумма амортизации составила:

150 000 руб. × 3,125% = 4 687,5 рубля.

Нелинейный метод. Основное отличие нелинейного метода от линейного заключается в том, что амортизация начисляется не по каждому основному средству, а по группе объектов и замедляется ближе к концу срока полезного использования имущества.

Чтобы рассчитать амортизацию по нелинейному способу, нужно руководствоваться следующим алгоритмом, который приведен ниже.

Сначала определяют состав амортизационных групп по СПИ в соответствии с классификацией.

При этом если порядок начисления амортизации по основным средствам, включенным в одну и ту же группу будет различаться, внутри нее нужно выделить одну или несколько подгрупп. Например, так нужно сделать, если часть активов эксплуатируется в условиях агрессивной среды.

Затем определяют суммарный баланс амортизационной группы (подгруппы). Для этого нужно рассчитать суммарную стоимость ОС, входящих в группу или подгруппу, на 1-е число месяца, с которого принято решение применять нелинейный метод. В дальнейшем нужно определять стоимость объектов на 1-е число каждого месяца. Формула следующая:

Суммарный баланс амортизационной группы (подгруппы)=Суммарный баланс амортизационной группы (подгруппы) на начало предыдущего месяцаПервоначальная стоимость основных средств, введенных в эксплуатацию в предыдущем месяце/-Сумма, на которую увеличилась (уменьшилась) первоначальная стоимость основных средств (достройка, дооборудование, реконструкция, модернизация, техническое перевооружение, частичная ликвидация)—Сумма начисленной амортизации за предыдущий месяц.

При списании объектов амортизируемого имущества суммарный баланс соответствующей амортизационной группы (подгруппы) дополнительно уменьшается на остаточную стоимость таких объектов (п. 3, 4 и 10 ст. 259.2 НК РФ).

Далее определяют норму амортизации и сумму. Нормы амортизации, которые применяются при нелинейном методе, записаны в п. 5 ст. 259.2 НК РФ.

Для каждой амортизационной группы предусмотрены фиксированные нормы амортизации, которые не зависят от СПИ ОС.

Формула для расчета ежемесячной суммы амортизации такая:

Ежемесячная сумма амортизации=Суммарный баланс амортизационной группы на первое число месяцаxНорма амортизации для соответствующей амортизационной группы:100%

Пример.

В мае организация приобрела пять компьютеров. Стоимость одного объекта — 150 000 рублей (без НДС). Компьютеры относятся к 2-й амортизационной группе со сроком полезного использования от 2 до 3 лет (классификация).

В учетной политике учетной политике для целей налогообложения амортизация по ОС, входящим в 2-ю группу, амортизация начисляется нелинейным методом.

По состоянию на 1 мая у организации не было основных средств, входящих в 2-ю амортизационную группу. Суммарный баланс этой амортизационной группы на 1 мая равен нулю.

Компьютеры введены в эксплуатацию в мае. По состоянию на 1 июня суммарный баланс 2-й амортизационной группы составил 750 000 рублей (150 000 руб. × 5 шт.).

Норма амортизации для 2-й амортизационной группы составляет 8,8 процента.

Сумма амортизации за июнь составила 66 000 рублей (750 000 руб. × 8,8%).

В июне организация приобрела еще один компьютер стоимостью 150 000 рублей (без НДС) и в этом же месяце ввела его в эксплуатацию.

Суммарный баланс 2-й амортизационной группы по состоянию на 1 июля равен:

750 000 руб. 150 000 руб. — 66 000 руб. = 834 000 рублей.

Сумма амортизации за июль составила:

834 000 руб. × 8,8% = 73 392 рубля.

Комиссия по инвентаризации основных средств

В задачи этих людей входит осмотр и проверка соответствия виртуальных остатков реальным. Они фиксируют в имеющуюся у них ведомость все различия, записывают инвентарные номера, следят за характеристиками.

Читайте также: ВС РФ: как считать 3 года для возврата переплаты по налогам и взносам

Все актуальные документы они получают перед началом изучения. Кто будет входить в состав проверяющих, вписывается в ИВН-22. Материально ответственные лица должны поставить отметки , что они сдают все подотчетное.

Изучению и сверке подлежат не только бухгалтерские листы, но и:

- сведения, в соответствии с которыми можно определить права собственности на объекты;

- технические паспорта;

- наличие документации на природные ресурсы, которые принадлежат фирме.

Среднегодовая стоимость основных средств

Организации рассчитывают среднегодовую стоимость основных средств для того, чтобы узнать налоговую базу по налогу на имущество. Недвижимость, которая облагается налогом по среднегодовой стоимости, указана в пп. 1 п. 1 ст. 374 НК РФ.

Для расчета среднегодовой стоимости имущества за год необходимо сложить остаточную стоимость основных средств на начало и на конец периода, а затем полученное значение разделить на 13 (количество месяцев в году, увеличенное на единицу).

При этом остаточную стоимость имущества определяют по данным бухучета. Для этого из первоначальной (восстановительной) стоимости вычитают начисленную амортизацию.

Налоги и Право

Инвентарным объектом основных средств является (п. п. 41, 45 Инструкции N 157н):

— объект со всеми приспособлениями и принадлежностями;

— отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций;

— обособленный комплекс конструктивно-сочлененных предметов, представляющих собой единое целое и предназначенных для выполнения определенной работы. При наличии в комплексе частей с разным сроком полезного использования каждая такая часть учитывается как самостоятельный инвентарный объект (Письмо Минфина России от 20.07.2016 N 02-07-10/42570).

Если по комплексу конструктивно-сочлененных объектов, состоящих из нескольких предметов, установлен общий для всех объектов срок полезного использования, указанный объект учитывается как самостоятельный инвентарный объект (п. 45 Инструкции N 157н).

Группировка объектов

— здание и надворные постройки, обеспечивающие его функционирование (сарай, забор, колодец и др.), учитываются в качестве одного инвентарного объекта. Если эти постройки и сооружения обеспечивают функционирование двух и более зданий, они считаются самостоятельными инвентарными объектами;

— коммуникации внутри здания, необходимые для его эксплуатации, являются составной частью здания и не являются отдельными инвентарными объектами. К самостоятельным инвентарным объектам относится оборудование таких коммуникаций, например: оконечные аппараты, приборы, устройства, средства измерения, управления; средства преобразования, принятия, передачи, хранения информации; средства вычислительной техники и оргтехники; средства визуального и акустического отображения информации, театрально-сценическое оборудование;

— отдельные помещения зданий, которые имеют разное функциональное назначение или являются самостоятельными объектами имущественных прав, учитываются как самостоятельные инвентарные объекты основных средств.

Один объект

В комментируемом Письме Минфин России в очередной раз подтвердил свою позицию, согласно которой компьютер должен учитываться единым комплексом, так как любая его часть не может выполнять свои функции по отдельности. Ранее об этом финансовое ведомство высказывалось в своих Письмах от 09.10.2006 N 03-03-04/4/156 и от 29.10.2004 N 03-03-01-04/1/89.

Однако судебная практика по данному вопросу не подтверждает официального мнения: организация может учесть каждую составную часть персонального компьютера в качестве самостоятельного объекта.

Вариант формирования инвентарных номеров

Вариантов формирования инвентарных номеров может быть несколько.

Вариант 1. В инвентарном номере может быть зашифрован год и месяц поступления основного средства, код вида деятельности, код синтетического и (или) аналитического учета, порядковый номер.

Вариант 2. Объектам основных средств присваивается инвентарный номер, учитывающий структуру основных средств данного учреждения, а также источники их приобретения.

Пример учетной политики

- Учет основных средств

1.1. Срок полезного использования объектов нефинансовых активов в целях принятия их к учету в составе основных средств и начисления амортизации определяется в соответствии с п. 44 Инструкции N 157н.

1.2. Нефинансовые активы, которые в соответствии с Инструкцией N 157н относятся к объектам основных средств, но не вошли в ОКОФ ОК 013-2014 (СНС 2008), принимаются к учету как основные средства с группировкой согласно ОКОФ ОК 013-94.

(Основание: Письма Минфина России от 30.12.2016 N 02-08-07/79584, от 27.12.2016 N 02-07-08/78243)

1.3. Стоимость объектов основных средств, полученных безвозмездно, в том числе по договорам дарения, пожертвования, определяется как текущая оценочная стоимость, увеличенная на стоимость услуг, связанных с их доставкой, регистрацией и приведением их в состояние, пригодное для использования.

Стоимость объектов основных средств, выявленных при инвентаризации, определяется по текущей оценочной стоимости.

(Основание: п. п. 25, 31 Инструкции N 157н)

Начисление амортизации

Порядок определения новым владельцем срока полезного использования «бэушного» имущества зависит от применяемого метода начисления амортизации (линейный или нелинейный). Между тем есть и общее правило: бывшие в употреблении объекты основных средств включаются в состав той амортизационной группы, в которую они входили у предыдущего собственника. Это следует из п. 12 ст. 258 НК РФ.

Обратите внимание! Вне зависимости от установленного в учетной политике для целей налогообложения способа начисления амортизации линейный метод применяется в отношении зданий, сооружений, передаточных устройств, нематериальных активов, входящих в 8 — 10-ю амортизационные группы, независимо от срока ввода в эксплуатацию соответствующих объектов. В отношении прочих объектов амортизируемого имущества независимо от срока их введения в эксплуатацию применяется только метод начисления амортизации, установленный налогоплательщиком в учетной политике для целей налогообложения. Это правило закреплено в п. 3 ст. 259 НК РФ.

организации, рассчитывающие амортизацию нелинейным способом, определяют срок полезного использования подержанного основного средства в пределах той амортизационной группы, к которой оно было отнесено прежним владельцем.

Для хозяйствующих субъектов, применяющих линейный метод списания амортизации, предусмотрены особые правила определения срока полезного использования рассматриваемого имущества. Так, п. 7 ст. 258 НК РФ установлено, что налогоплательщик, приобретающий бывшие в эксплуатации основные средства, вправе определять норму амортизации с учетом СПИ, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками. При этом срок полезного использования данных основных средств может быть определен как установленный предыдущим собственником этих основных средств срок их полезного использования, уменьшенный на количество лет (месяцев) эксплуатации данного имущества предыдущим собственником.

Таким образом, норма амортизации подержанного основного средства определяется по формуле:

K = (1 / (N — T)) x 100%,

где K — норма амортизации в процентах к первоначальной стоимости объекта амортизируемого имущества;

N — срок полезного использования объекта основных средств, выраженный в месяцах;

T — количество месяцев нахождения приобретенного объекта ОС в эксплуатации у предыдущих собственников.

Варианты срока полезного имущества

Вариант 1. Организация при расчете амортизации взяла за основу СПИ, установленный предыдущим собственником. В таком случае новый срок полезного использования оборудования будет равен 40 мес. (80 — 40).

Читайте также: Инструкция: как оформить перевод работника через увольнение

Месячная норма амортизации составит 2,5% (1 / 40 мес. x 100%), а сумма амортизации — 8125 руб. (325 000 руб. x 2,5%).

Вариант 2. Организация, руководствуясь Классификацией ОС, установила изначальный срок полезного использования подержанного оборудования самостоятельно, выбрав минимальный для четвертой амортизационной группы срок эксплуатации — 61 мес. В данном случае новый СПИ объекта ОС будет равен 21 мес. (61 — 40).

Месячная норма амортизации составит 4,76% (1 / 21 мес. x 100%), а сумма амортизации — 15 470 руб. (325 000 руб. x 4,76%).

Вариант 3. Организация решила не использовать свое право по корректировке срока полезного использования приобретенного оборудования и установила его в соответствии с Классификацией ОС, исходя из четвертой амортизационной группы, к которой имущество было отнесено продавцом, — 61 мес.

Месячная норма амортизации в таком случае составит 1,64% (1 /61 мес. x 100%), а сумма амортизации — 5330 руб. (325 000 руб. x 1,64%).

Очевидно, что во втором варианте организация значительно быстрее перенесет стоимость приобретенного оборудования на затраты при исчислении налога на прибыль. А объясняется это тем, что бывший собственник ОС установил срок полезного использования (80 мес.), близкий к максимальному (84 мес.), а новый владелец, наоборот, взял за основу минимальный срок — 61 мес. Поэтому пересматривать СПИ бывшего в употреблении амортизируемого имущества целесообразно, если прежний владелец установил срок, значительно превышающий его минимальное значение.

Отметим: если срок фактического использования «бэушного» основного средства у предыдущих собственников окажется равным сроку его полезного использования, определяемому Классификацией ОС, или превышающим этот срок, хозяйствующий субъект имеет право самостоятельно определить СПИ данного объекта с учетом требований техники безопасности и других факторов. Это правило закреплено в абз. 2 п. 7 ст. 258 НК РФ.

Кто принимает решение?

Решение о сроках полезного использования поступивших основных средств, нематериальных активов в целях их принятия к учету и начисления амортизации принимается Комиссией в соответствии с положением п. п. 44, 60, 61 Инструкции N 157н.

Первоначальная (фактическая) стоимость объектов нефинансовых активов при их приобретении, сооружении, изготовлении (создании) определяется на основании сопроводительной документации (контрактов, договоров, актов выполненных работ (оказанных услуг), накладных и других сопроводительных документов поставщиков (исполнителей) согласно положениями п. п. 23, 47, 62, 72, 102, 103 Инструкции N 157н.

По решению Комиссии затраты могут быть признаны непосредственно связанными с приобретением, сооружением или изготовлением (созданием) объектов нефинансовых активов с целью их включения в первоначальную (фактическую) стоимость этих активов. Положения данного пункта применяются в отношении тех затрат, включение которых в первоначальную (фактическую) стоимость объектов нефинансовых активов прямо не предусмотрено Инструкцией N 157н.

Пример судебных рисков

Постановление Арбитражного суда Волго-Вятского округа от 18.07.2016 по делу N А11-180/2015

Суд пришел к выводу о необоснованном применении амортизационной премии, поскольку общество фактически не понесло расходов в виде капитальных вложений в отношении имущества, переданного в рамках концессионного соглашения (то есть затрат на его приобретение или создание), общество начисляло амортизационную премию на первоначальную (рыночную) стоимость объектов концессионного соглашения, согласно положению по учетной политике общества амортизационная премия напрямую связана только с расходами в виде капитальных вложений. Суд отклонил доводы общества о том, что амортизационная премия как составная часть амортизации должна начисляться для всех категорий амортизируемого имущества, за исключением безвозмездно полученных, а наличие затрат в момент ввода имущества в эксплуатацию не является обязательным условием для применения амортизационной премии. Суд указал, что в отношении основных средств, полученных по концессионному соглашению, амортизационная премия может начисляться только исходя из понесенных концессионером расходов в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации основных средств.

Минфин России считает, что самолет и его двигатель могут учитываться как отдельные объекты основных средств. По мнению налоговых органов, все составные части стандартной комплектации самолета, представляющие собой комплекс конструктивно-сочлененных предметов и способные выполнять свои функции только в составе комплекса, учитываются в качестве отдельного инвентарного объекта.

Суды подтверждают право налогоплательщика выбрать любой из этих вариантов.

суды, как правило, в этом случае налоговые органы не поддерживают, указывая, что и в целях бухгалтерского учета, и в целях налогообложения при определении

амортизационной группы налогоплательщику следует руководствоваться сроком полезного использования оборудования, а не конструктивным сочленением объектов основных средств в комплексе (Постановления ФАС Московского округа от 11.06.2009 N А40/4753-09, ФАС Восточно-Сибирского округа от 05.11.2008 N А19-19415/06-20).

Однако в некоторых случаях налоговые органы считают иначе.

Суд поддержал налогоплательщика и здесь, указав при этом, что различные сроки полезного использования спорных агрегатов и вертолетов сами по себе не могут служить основанием для учета данных агрегатов в качестве самостоятельных объектов основных средств (Постановление ФАС Волго-Вятского округа от 25.08.2010 N А29-12544/2009). К похожему выводу суд пришел и ФАС Дальневосточного округа в Постановлении от 29.12.2009 N А24-5934/2008.

Первоначальная стоимость основных средств

В бухгалтерском учете основные средства отражаются по первоначальной стоимости. При покупке в стоимость актива включают затраты на его приобретение, доставку и приведение в работоспособное состояние. Кроме того, в первоначальную стоимость нужно включить НДС, если объект будет использоваться в деятельности, которая не облагается этим налогом (п. 7, 8 ПБУ 6/01).

Для организаций, которые применяют упрощенный порядок бухучета, предусмотрены послабления. Так, первоначальная стоимость основных средств будет сформирована:

- при покупке — исходя из цены продавца с учетом затрат на установку;

- при самостоятельном сооружении — по цене договора на создание объекта.

Другие затраты, которые непосредственно связаны с покупкой или строительством ОС, можно списать на расходы по обычным видам деятельности (п. 8.1 ПБУ 6/01).

В налоговом учете первоначальную стоимость основных средств формируют с учетом способа их поступления. Получить объект можно следующими способами:

- купить у контрагента или изготовить самостоятельно;

- получить по договору финансовой аренды (лизинга);

- принять безвозмездно в ходе инвентаризации или от собственника;

- принять в качестве вклада в уставный капитал;

- купить по договору мены (по бартеру);

- получить по концессионному соглашению.

Наиболее распространенный способ — это покупка актива. В этом случае в первоначальную стоимость объекта включают его цену, а также расходы, связанные с его привозом, регулировкой, установкой и иными подобными тратами.

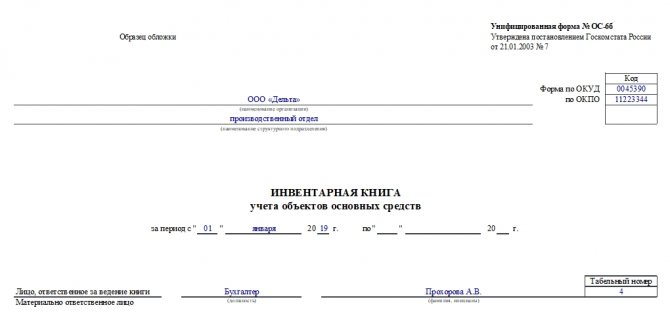

В чем заключается документальное оформление учета инвентаризации необычных основных средств (ОС)

Есть несколько ситуаций, в которых действия будут слегка отличаться от привычных:

- если инвентарь находился в ремонте на момент проведения, то следует составить ИНВ-10, в которой будет отражаться общая стоимость вместе с затратами на исправление;

- для тех объектов, которые были сданы в аренду, придется составлять собственную документацию с подтверждением контрагента;

- отдельные бумаги нужны для тех материалов, которые далее в хозяйственной деятельности использоваться не могут, а восстановить их невозможно – их списывают с указанием причин.

Кроме того, если материал сменил назначение после ремонта, то важно ввести обновленные актуальные данные. Особенно это касается случаев, когда после такой реконструкции меняется балансовая стоимость, которую еще не отразили в бухучете.