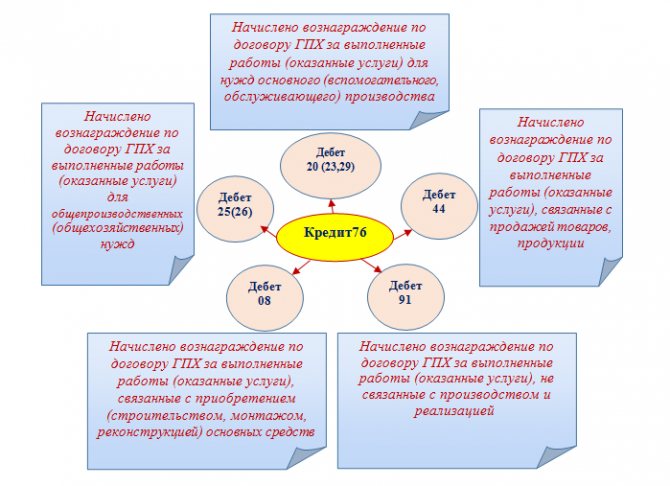

- Какие счета применить для расчетов по договору ГПХ

- Выбираем бухгалтерские счета

- Проводка в бухучете по выплате начисленного вознаграждения

- Создание договора подряда

- На каком счете отразить НДФЛ с выплат исполнителю

- Кто платит налоги и взносы по договору подряда с физлицом

- НДФЛ

- Страховые взносы

- Как показать в учете страховые взносы по договору с физическим лицом

- Оплата физическому лицу по договору гражданско-правового характера в 1С:Бухгалтерия 8 редакция 3.0

- Итоги

- Начисление по договорам ГПХ в 1С 8.3 — схема оформления

- Схема для ОСН

- Схема для УСН

Какие счета применить для расчетов по договору ГПХ

Иногда для компании отдельные виды работ (услуг) выполняют физлица по договорам гражданско-правового характера (ГПХ).

В этом случае бухгалтеру требуется провести в бухучете необходимые операции: по отражению и выплате вознаграждения, начислению страховых взносов, удержанию НДФЛ и т. д. Какие счета для этого применить?

Для отражения расчетов в рамках договора ГПХ применяется счет 76 «Расчеты с разными дебиторами и кредиторами». Этот счет нужно использовать вне зависимости от того, выполняет работу по договору ГПХ сотрудник этой же компании или стороннее лицо, не состоящее в трудовых отношениях с работодателем (заказчиком). В данном случае некорректно использовать для отражения расчетов счет 70 «Расчеты с персоналом по оплате труда», так как он не предназначен для учета подобного рода операций.

Какие использовать проводки в бухучете по договору ГПХ? Корреспондирующие счета определяются в зависимости от того, для каких целей была выполнена работа (оказана услуга): для нужд основного или вспомогательного производства, для решения общехозяйственных задач и т. д.

Проводки по начислению вознаграждения:

Читайте также: Убытки на будущее: нюансы переноса в налоговом учете

С проводками по различным хозяйственным операциям вас познакомят материалы:

- «Проводки по начислению и уплате ЕНВД»;

- «Проводки по заработной плате в бюджетном учете»;

- «Бухгалтерские проводки по депозитам и процентам».

Как правильно заключить договор ГПХ с физлицом, тоже рассказывается у нас на сайте. А эксперты КонсультантПлюс подготовили инструкцию, с помощью которой вы можете проверить его на налоговые риски:

Чтобы посмотреть рекомендации, получите бесплатный пробный доступ к К+ и переходите в Готовое решение.

Выбираем бухгалтерские счета

Сумма вознаграждения, начисленного по гражданско-правовому договору, может:

- включаться в состав расходов по обычным видам деятельности;

- включаться в состав вложений во внеоборотные активы;

- увеличивать стоимость приобретенных материально-производственных запасов;

- включаться в состав прочих расходов;

- выплачиваться за счет оценочного резерва (например, резерв по гарантийному ремонту готовой продукции).

Если вознаграждение начисляется работнику вашей организации, то его сумма отражается по кредиту счета 70, а если гражданину, не состоящему в штате организации, то по кредиту счета 76.

Корреспондирующий счет выбирайте исходя из того, для какого подразделения и какую работу выполняет гражданин по договору. При начислении вознаграждения по договору, который предусматривает выполнение работ для нужд основного (вспомогательного, обслуживающего) производства, сделайте проводку:

ДЕБЕТ 20 (23, 29) КРЕДИТ 70 (76)

— начислено вознаграждение работнику (стороннему лицу), выполняющему работы для нужд основного (вспомогательного, обслуживающего) производства.

Если договор предусматривает выполнение работ, связанных с управлением организацией (например, финансовый анализ деятельности организации), то сделайте запись:

ДЕБЕТ 26 КРЕДИТ 70 (76)

— начислено вознаграждение работнику (стороннему лицу), выполняющему работы, связанные с управлением организацией.

При начислении вознаграждения по договору, который предусматривает выполнение работ, связанных с продажей готовой продукции или товаров, сделайте проводку:

ДЕБЕТ 44 КРЕДИТ 70 (76)

— начислено вознаграждение работнику (стороннему лицу), выполняющему работы, связанные с продажей готовой продукции или товаров.

Вознаграждение по гражданско-правовым договорам отражают в составе вложений во внеоборотные активы, если работы (услуги) связаны:

- с созданием или покупкой основных средств (нематериальных активов);

- с доведением основных средств (нематериальных активов) до состояния, пригодного к использованию;

- с модернизацией или реконструкцией основных средств.

Начисление вознаграждения за указанные работы отразите проводкой:

ДЕБЕТ 08 КРЕДИТ 70 (76)

— начислено вознаграждение работнику (стороннему лицу), выполняющему работы, связанные с созданием внеоборотных активов.

Если те или иные работы (услуги) связаны с приобретением материально-производственных запасов, то сумма вознаграждения увеличивает их стоимость.

При начислении вознаграждения сделайте запись:

ДЕБЕТ 10 (41) КРЕДИТ 70 (76)

— начислено вознаграждение работнику (стороннему лицу) по работам, связанным с приобретением материально-производственных запасов.

Вознаграждение по гражданско-правовому договору включают в состав прочих расходов, если оно начисляется за работы, не связанные с производством и продажей готовой продукции или товаров (благотворительная деятельность, проведение спортивных мероприятий, организация отдыха и развлечений и т. п.).

Если выполнение работ связано с получением организацией прочих доходов (например, ремонт основных средств, сданных в аренду), то их сумму учитывают в составе прочих расходов.

В указанных случаях при начислении вознаграждения сделайте в учете запись:

ДЕБЕТ 91-2 КРЕДИТ 70 (76)

— работнику (стороннему лицу) начислено вознаграждение, включаемое в состав прочих расходов.

В составе прочих расходов учитывают также вознаграждение работникам, ликвидирующим последствия чрезвычайных событий (стихийного бедствия, пожара, наводнения и др.).

При начислении вознаграждения таким работникам сделайте запись:

ДЕБЕТ 91-2 КРЕДИТ 70 (76)

Читайте также: Учет кассовых операций в иностранной валюте и операций по валютным счетам

— начислено вознаграждение работнику (стороннему лицу), выполняющему работы по ликвидации последствий чрезвычайных обстоятельств.

Если ваша компания не может избежать каких-то расходов в будущем, она должна создать оценочное обязательство. Гарантийный ремонт является одним из этих случаев.

Если организация сформировала резерв по гарантийному ремонту готовой продукции, то сумму вознаграждения по договору, связанному с их выполнением, отразите записью:

ДЕБЕТ 96 КРЕДИТ 70 (76)

— начислено вознаграждение работнику (стороннему лицу) за счет ранее созданного резерва.

При аренде у физического лица транспортного средства с экипажем на сумму вознаграждения за оказание услуг по управлению делают проводки:

ДЕБЕТ 20 (26, 44) КРЕДИТ 69-2

— начислены взносы на обязательное пенсионное страхование;

ДЕБЕТ 20 (26, 44) КРЕДИТ 69-3

— начислены взносы на обязательное медицинское страхование.

При аренде у физического лица транспортного средства без экипажа на сумму вознаграждения ежемесячно в течение срока действия договора аренды делают запись:

ДЕБЕТ 20 (26, 44) КРЕДИТ 70 (76)

— включены в расходы арендные платежи за месяц.

Обратите внимание

Для учета арендованного имущества используют забалансовый счет 001 «Арендованные основные средства» в сумме, указанной в договорах аренды. На арендованный объект открывают инвентарную карточку. Амортизацию по полученному в аренду основному средству арендатор не начисляет.

Проводка в бухучете по выплате начисленного вознаграждения

Каждая из указанных в предыдущем разделе проводок формирует в учете обязательство заказчика перед исполнителем по выплате вознаграждения за выполненные по договору ГПХ работы (оказанные услуги). Оно возникает после того, как заказчик примет у исполнителя работы (услуги) и подпишет акт сдачи-приемки. Акт будет служить основанием для проводок в учете. Затем заказчику необходимо расплатиться с исполнителем и также отразить эту операцию в учете.

Для отражения расчетов по договорам ГПХ применяется проводка:

Основанием для такой записи в бухучете (помимо договора и акта) будет служить выписка банка, если деньги перечислены в безналичной форме, или расходный кассовый ордер — при выплате исполнителю денег из кассы.

С проводками по учету кассовых операций вас познакомит этот материал.

Как заказчику рассчитывать налог на прибыль, уплачивать НДФЛ и страховые взносы при оплате услуг физическому лицу, вы можете узнать в КонсультантПлюс, получив пробный доступ к системе бесплатно.

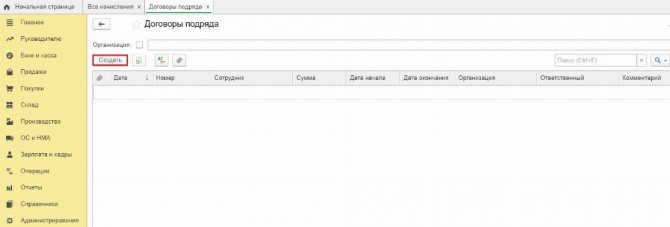

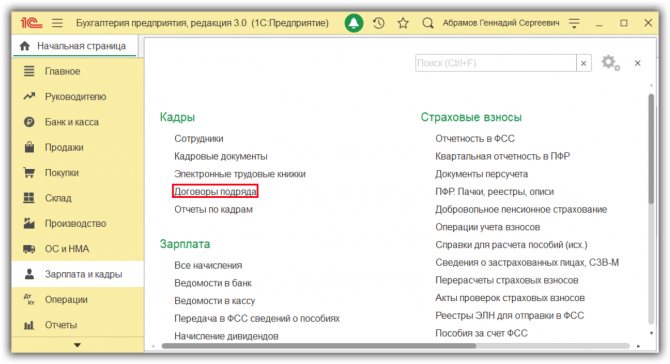

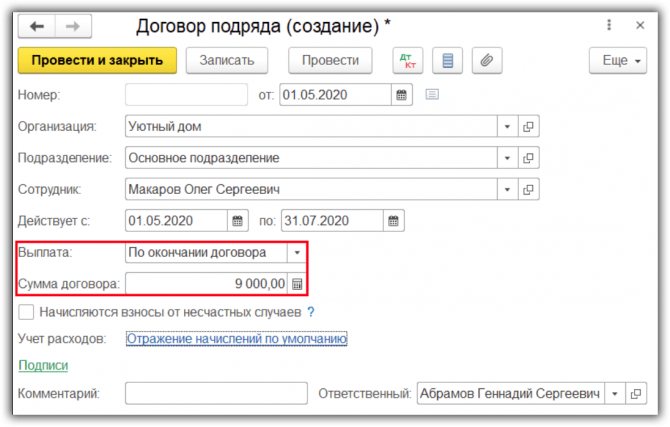

Создание договора подряда

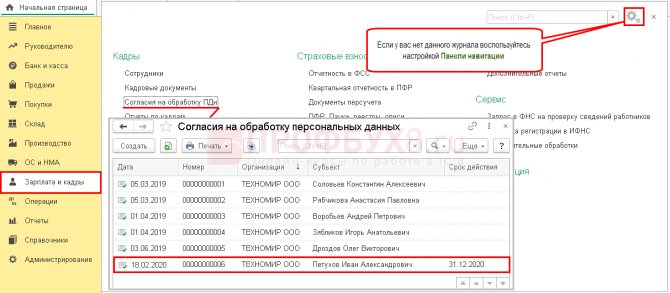

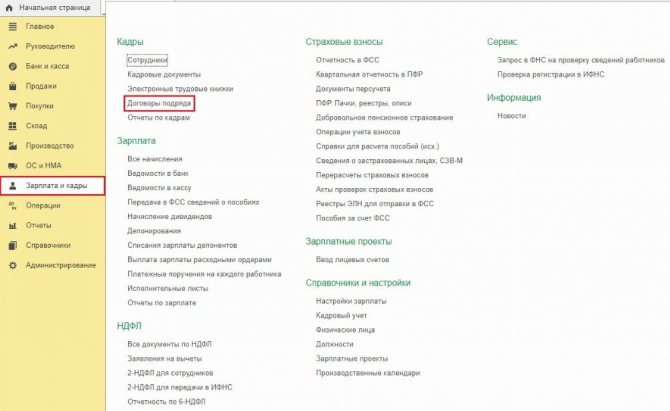

После установки настройки в разделе «Зарплата и кадры» появятся документы «Договоры подряда».

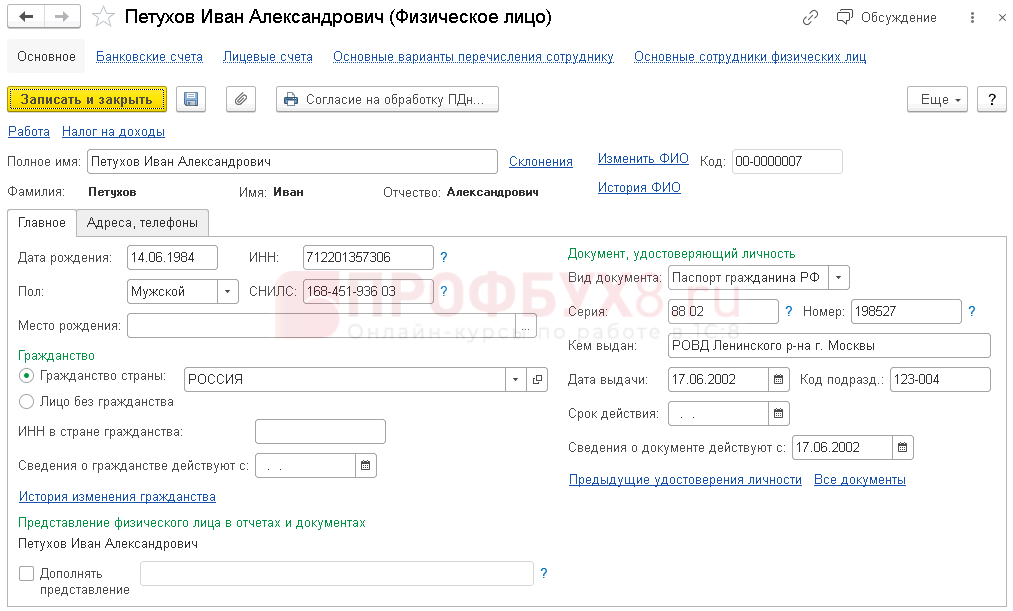

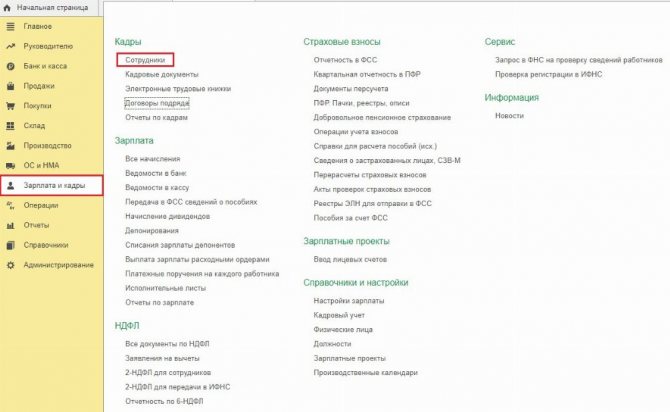

Перед созданием договора проверим наличие сотрудника в справочнике.

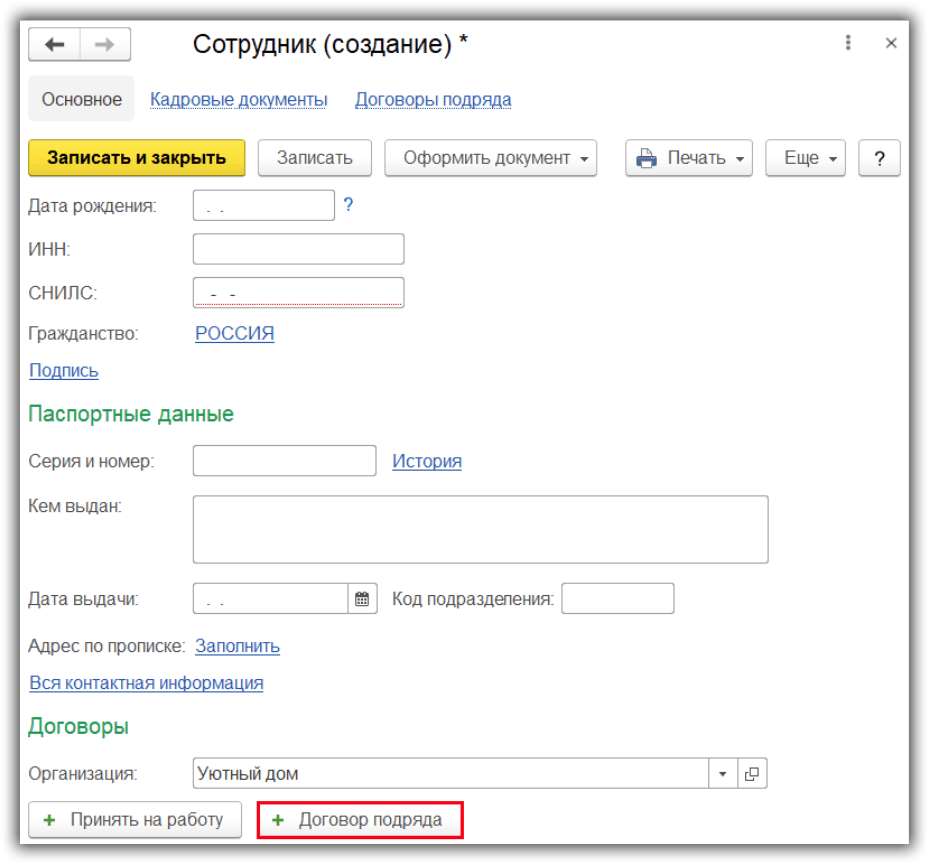

Если сотрудник уже есть, нового создавать не нужно. Он может быть принятым на работу и при этом с ним можно заключить договор подряда.

Читайте также: Представительские расходы: бухучет, ПБУ 18/02 и прочие радости

Если сотрудника нет, создаем его. При этом с одним сотрудником может быть оформлено несколько договоров ГПХ.

В нашем примере сотрудника на работу не принимаем. В карточке сотрудника нажмем кнопку «Договор подряда».

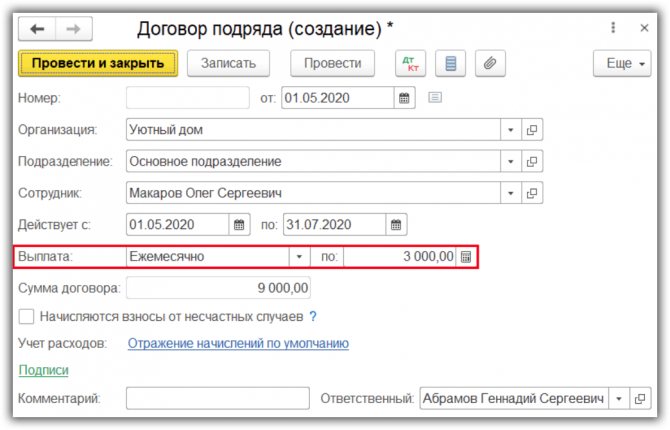

Откроется документ, заполняем его:

- Указываем дату документа, организацию.

- Выбираем сотрудника для заключения договора.

- Укажем подразделение.

- Вводим срок действия договора. Это влияет на стаж.

- В поле «Выплата» выберем вид выплаты: Ежемесячно — в этом случае указываем сумму выплаты за месяц. Итоговая сумма рассчитается автоматически.

- По окончании договора — в этом случае вводим сразу общую сумму по договору.

После сохранения документа выводим на печать договор подряда и акт.

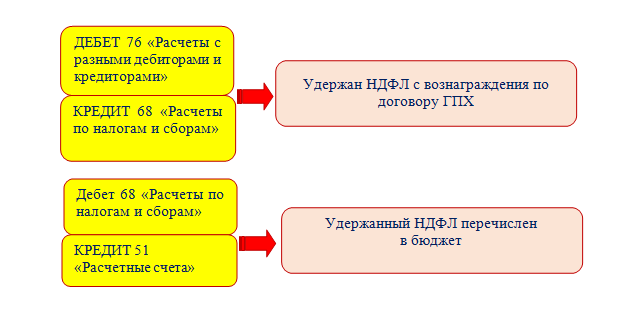

На каком счете отразить НДФЛ с выплат исполнителю

При выплате вознаграждения источник выплат обязан удержать НДФЛ с начисленной физлицу суммы (подп. 6 п. 1 ст. 208 НК РФ). Заказчик не должен исполнять обязанности налогового агента по НДФЛ только в том случае, когда договор ГПХ заключен с ИП, частным нотариусом или адвокатом. Эти категории исполнителей уплачивают налог сами (п. 2 ст. 227 НК РФ).

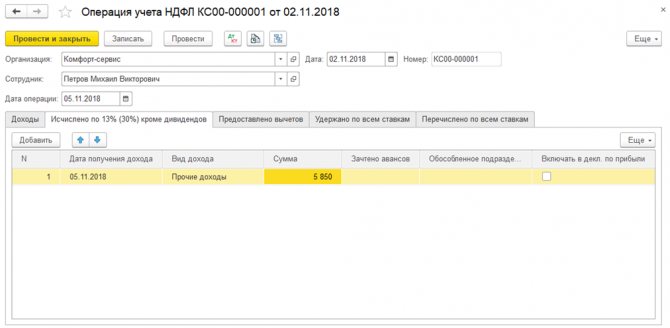

Операции по начислению налога и перечислению его в бюджет производятся по следующей схеме:

Обязанности налогового агента при выплатах в рамках договора ГПХ не ограничиваются удержанием налога, его перечислением и отражением выплат в форме 6-НДФЛ. По завершении года нужно оформить справку 2-НДФЛ или сообщить налоговикам и получателю дохода о невозможности удержания налога, если вознаграждение выдано в натуральной форме (п. 5 ст. 226 НК РФ).

Кто платит налоги и взносы по договору подряда с физлицом

НДФЛ

Вознаграждение за выполненную работу, оказанную услугу относится к доходам от источников в РФ и является объектом обложения НДФЛ (ст. 208 НК РФ). Налогообложение производится по налоговой ставке 13% (ст. 224 НК РФ), если физическое лицо является резидентом РФ, либо по налоговой ставке 30%, если физическое лицо — нерезидент РФ. Организации, от которых или в результате отношений с которыми физическое лицо получает доходы, признаются налоговыми агентами — на них возлагаются обязанности по исчислению НДФЛ, удержанию его у налогоплательщика и уплате удержанной суммы налога в бюджет (ст. 226 НК РФ). В той же статье НК РФ есть исключения — сделки с ценными бумагами, выигрыши. Доходы в виде вознаграждения за выполнение работ по гражданско-правовому договору в указанных нормах не поименованы.

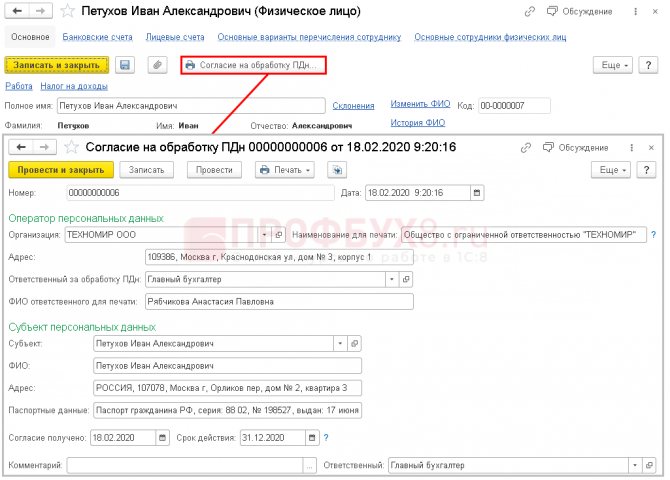

Организация, выплачивающая физическому лицу доходы по договору подряда, является налоговым агентом в отношении такого дохода. Обязана удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате и представить в налоговый орган по месту своего учета сведения о таких доходах (форма 6-НДФЛ). Удержание производится за счет любых денежных средств, выплачиваемых агентом налогоплательщику, в том числе и по авансовым выплатам. При этом удерживаемая сумма налога не может превышать 50% суммы выплаты. Удержанный у физического лица налог организация перечисляет в бюджет по месту своего учета в налоговом органе.

Если налоговый агент не может по каким-то причинам удержать у налогоплательщика сумму налога, то он обязан письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и указать сумму налога.

Если налоговый агент не выполнит свои обязанности (исчисление, удержание, перечисление) — грозит штраф в размере 20% от суммы, подлежащей удержанию и (или) перечислению (ст. 123 НК РФ).

Страховые взносы

Аналогичная ситуация со страховыми взносами. Выплаты в рамках гражданско-правовых договоров в пользу физических лиц, предметом которых является выполнение работ, оказание услуг являются объектом обложения страховыми взносами (ст. 420 НК РФ).

Исключение составляют:

- выплаты и иные вознаграждения в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав), за исключением договоров авторского заказа, договоров об отчуждении исключительного права на результаты интеллектуальной деятельности, издательских лицензионных договоров, лицензионных договоров о предоставлении права использования результатов интеллектуальной деятельности;

- выплаты и иные вознаграждения в пользу физических лиц, являющихся иностранными гражданами или лицами без гражданства, по трудовым договорам, заключенным с российской организацией для работы в ее обособленном подразделении, место расположения которого находится за пределами РФ;

- выплаты и иные вознаграждения, исчисленные в пользу физических лиц, являющихся иностранными гражданами или лицами без гражданства, в связи с осуществлением ими деятельности за пределами РФ;

- выплаты добровольцам, волонтерам (ст. 17 № 135-ФЗ);

- выплаты иностранным гражданам и лицам без гражданства по трудовым договорам или по гражданско-правовым договорам, которые заключаются с FIFA (Federation Internationale de Football Association) и предметом которых являются выполнение работ, оказание услуг, а также выплаты, производимые волонтерам по гражданско-правовым договорам, которые заключаются с FIFA, дочерними организациями FIFA.

Итак, вознаграждение физического лица за выполнение работы по договору подряда облагается взносами в Пенсионный фонд РФ (ПФР) и Федеральный фонд обязательного медицинского страхования (ФФОМС). Ставки по страховым взносам.

Внимание. В базу для начисления страховых взносов, подлежащих уплате в Фонд социального страхования РФ (ФСС РФ), сумма вознаграждения не включается. Такая обязанность возникает только в случае, если обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний прописано в договоре подряда.

Как показать в учете страховые взносы по договору с физическим лицом

На суммы вознаграждения по договору ГПХ начисляются страховые взносы: на обязательное пенсионное и медицинское страхование. Взносы в ФСС на обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством начислять не нужно (подп. 2 п. 3 ст. 422 НК РФ).

Взносы на страхование от несчастных случаев начисляются только в том случае, когда в договоре ГПХ это предусмотрено (абз. 4 п. 1 ст. 5, п. 1 ст. 20.1 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ).

Начисление и уплата страховых взносов отражаются записями по счетам бухучета в следующем порядке:

На счете 69 нужно организовать аналитический учет по видам уплачиваемых страховых взносов (субсчет «Расчеты с ПФР», субсчет «Расчеты с ФФОМС» и т. д.).

Как отразить в РСВ выплаты по договорам ГПХ, рассказано в этой публикации.

Оплата физическому лицу по договору гражданско-правового характера в 1С:Бухгалтерия 8 редакция 3.0

Для оформления отношений между работодателем и работником не всегда требуется заключение трудового договора. С работником может быть заключен договор гражданско-правового характера (договор ГПХ). Обычно он используется как альтернатива трудовому договору, если речь идет о привлечении физического лица для выполнения работ или оказания услуг без оформления его в штат организации.

Общее определение гражданско-правового договора дано в ст. 420 ГК РФ. В соответствии с ней, под договором понимается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей. Договор заключается на добровольных началах, условия его определяются по усмотрению сторон.

Видов гражданско-правовых договоров достаточно много, и применяются они практически во всех сферах жизни. Но наиболее распространенным является договор подряда. В соответствии с п. 1 ст. 702 ГК РФ, по договору подряда одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить его.

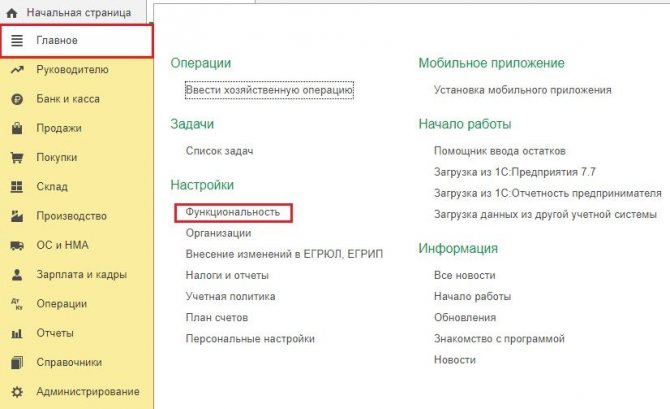

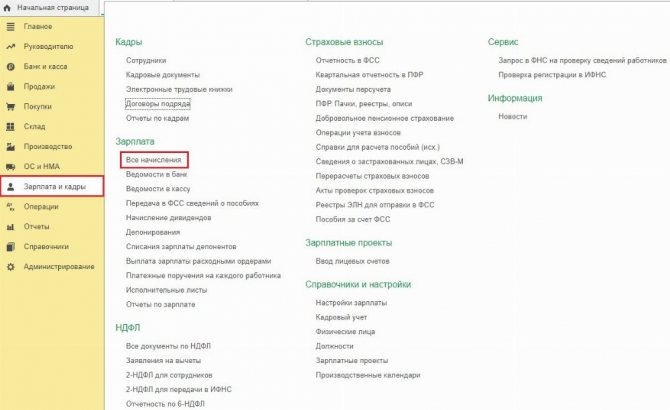

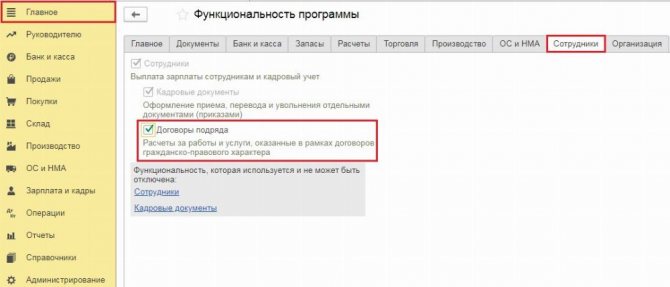

Совсем недавно в программе 1С:Бухгалтерия 8 редакция 3.0, начиная с релиза 3.0.77, полностью автоматизирована возможность вести учет договоров подряда с физическими лицами (договоров гражданско-правового характера). Поэтому данная статья посвящена именно этой проблеме. Мы подробно на примере рассмотрим порядок оформления в программе операций при заключении договора гражданско-правового характера, при начислении и выплате денежного вознаграждения. Для того, чтобы можно было воспользоваться этой новой возможностью, необходимо включить в настройках функциональности программы на закладке Сотрудники флажок Договоры подряда. Настройка функциональности программы показана на Рис. 1.

Рисунок 1.

Рассмотрим пример. Организация «Рассвет» применяет общий режим налогообложения – метод начисления и ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций». Организация является плательщиком НДС.

1 июня 2021 года организация заключила договор ГПХ на выполнение работ по ремонту помещения дирекции с физическим лицом Котовым Аркадием Львовичем. Котов Аркадий Львович не является сотрудником организации, а также не зарегистрирован в качестве индивидуального предпринимателя. Срок договора составляет один месяц. Вознаграждение по договору составляет 50 000 рублей.

Профессиональный вычет по НДФЛ не предоставляется, так как при выполнении ремонта используются материалы организации. Расходы на выплату вознаграждения по договору в бухгалтерском учете относятся к общехозяйственным расходам. Оплата производится наличными денежными средствами через кассу.

В бухгалтерском учете выплаты по гражданско-правовым договорам отражаются по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» в корреспонденции с дебетом счета затрат. В нашем примере — это общехозяйственные расходы (счет 26).

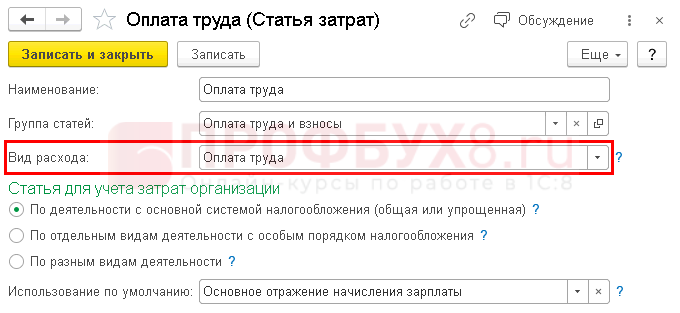

В целях налогообложения прибыли, так как договор заключен с физическим лицом, не состоящим в штате организации, в соответствии с п. 21 ст. 255 НК РФ, его вознаграждение учитывается в составе расходов на оплату труда.

Согласно пп. 6 п. 1 ст. 208 НК РФ, выплаты по гражданско-правовым договорам являются объектом обложения НДФЛ. Налог удерживается и перечисляется в бюджет налоговым агентом при фактической выплате дохода налогоплательщику (п. 4 ст. 226 НК РФ).

На суммы вознаграждения по договору ГПХ начисляются страховые взносы: на обязательное пенсионное и медицинское страхование в том же порядке и в тех же размерах, что и по трудовым договорам (п. 2 ст. 425 НК РФ). Взносы в ФСС на обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством не начисляются (пп. 2 п. 3 ст. 422 НК РФ).

Взносы на страхование от несчастных случаев начисляются только в том случае, когда это предусмотрено в договоре (п. 1 ст. 5 Федерального закона от 24.07.98 № 125-ФЗ).

Для отражения факта заключения договора гражданско-правового характера теперь в программе используется документ Договор подряда. Сведения об исполнителе, выполняющем работы по договору, должны быть внесены в справочник Сотрудники.

Читайте также: Корректировка расчетов с учредителем на сч. 210.06 в программе «1С:БГУ 8»

В документе указывается подразделение организации, к которому будут относится затраты по договору, выбирается сотрудник (в нашем случае Котов А.Л.), указывается срок действия договора, вариант выплаты вознаграждения (ежемесячно или по окончании договора), сумма договора. В нашем примере договор не предполагает начисление страховых взносов от несчастных случаев. Расходы по договору относятся на счет 26, в качестве аналитики счета используется созданная нами статья затрат Оплата по ДГПХ с видом расхода Оплата труда. Документ Договор подряда, заполненный в соответствии с нашим примером, представлен на Рис. 2.

Рисунок 2.

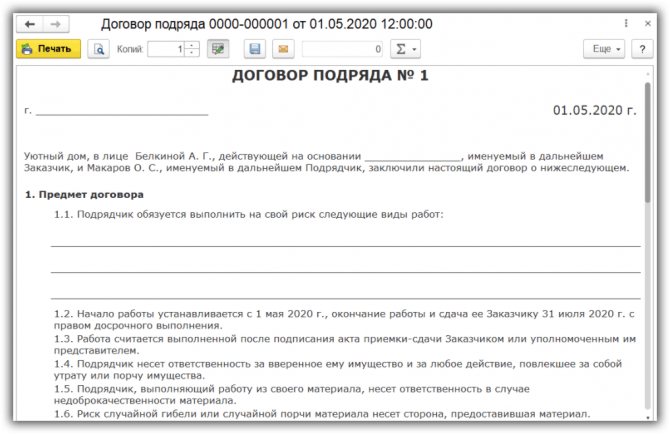

Документ имеет две печатные формы: Договор подряда и Акт сдачи-приемки. Печатные формы можно редактировать. Фрагмент договора подряда показан на Рис. 3.

Рисунок 3.

При проведении документ формирует записи в три регистра сведений: параметры периода стажа ПФР, периоды действия договоров ГПХ и Плановые начисления по договорам. Результат проведения документа Договор подряда представлен на Рис. 4.

Рисунок 4.

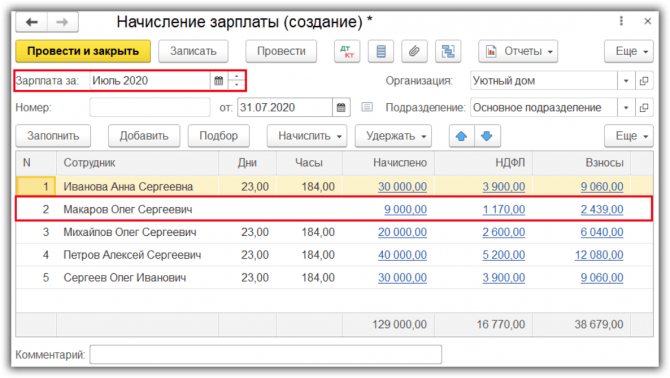

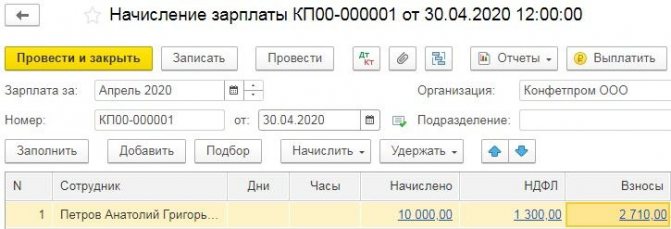

Работы по ремонту помещения дирекции были выполнены Котовым Аркадием Львовичем качественно и в срок. 30 июня был подписан Акт сдачи-приемки выполненных работ и начислено вознаграждение. Для начисления вознаграждения по договору подряда используется обычный документ Начисление зарплаты. Причем, в одном документе может начисляться заработная плата штатным сотрудниками и договорникам.

Табличная часть документа может быть заполнена с помощью кнопки «Заполнить». Для работников-договорников строка табличной части заполняется на основании содержимого регистра сведений Плановые начисления по договорам. В качестве начисления выступает документ Договор подряда. Количество отработанных дней и часов при договорах ГПХ не учитываются. Сумма начисления соответствует сумме договора или ежемесячной сумме оплаты (аванс) в соответствии с заполнением документа Договор подряда. Предполагаемая дата выплаты дохода заполняется плановой датой выплаты зарплаты, указанной в настройках учета зарплаты. При необходимости сумму и дату выплаты дохода можно изменить.

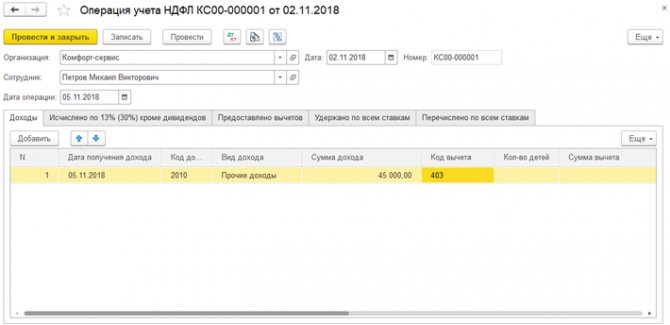

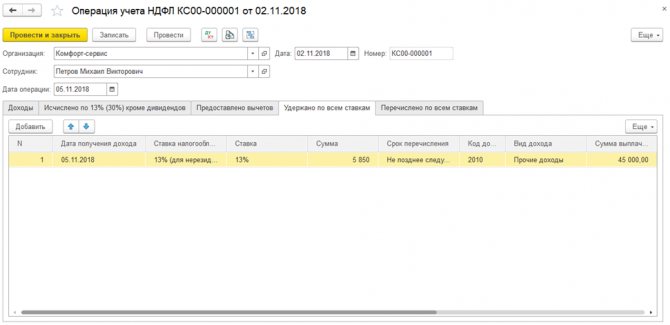

Документ, как и положено, исчислит по ставке 13% сумму НДФЛ (6 500 рублей). Вид дохода – Прочие доходы от трудовой деятельности. Код вида дохода для НДФЛ соответствует 2010 — Выплаты по договорам гражданско-правового характера (за исключением авторских вознаграждений).

Граждане, работающие по гражданско-правовым договорам, имеют право на стандартные и профессиональные вычеты. В соответствии с п. 3 ст. 218 НК РФ, стандартный налоговый вычет может быть предоставлен любым налоговым агентом, являющимся источником доходов гражданина. Поэтому, написав заявление и предъявив соответствующие документы, гражданин вправе получить этот вычет в организации, с которой заключил гражданско-правовой договор. В соответствии с п. 2 ст. 221 НК РФ, профессиональный налоговый вычет (код вычета 403) может быть предоставлен на основании письменного заявления с приложением документов, подтверждающих произведенные по договору расходы, например, стоимость купленных для работы материалов. В нашем примере никакие налоговые вычеты не предоставляются.

Документ рассчитает и начислит суммы страховых взносов в ПФР (11 000 рублей) и в ФФОМС (2 550 рублей). Как мы уже упоминали, по договорам ГПХ взносы в ФСС на обязательное соцстрахование на случай временной нетрудоспособности не начисляются, а взносы на страхование от несчастных случаев начисляются только в том случае, когда это предусмотрено в договоре. Пример документа Начисление зарплаты показан на Рис. 5.

Рисунок 5.

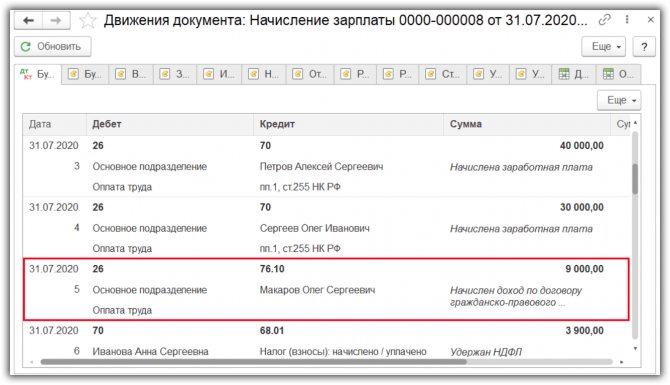

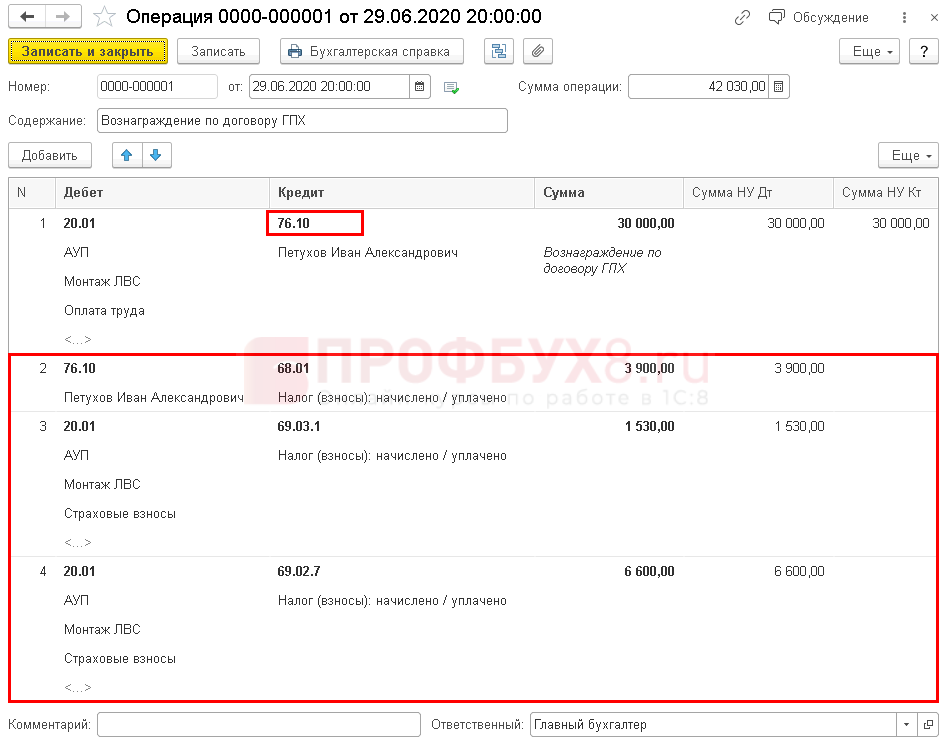

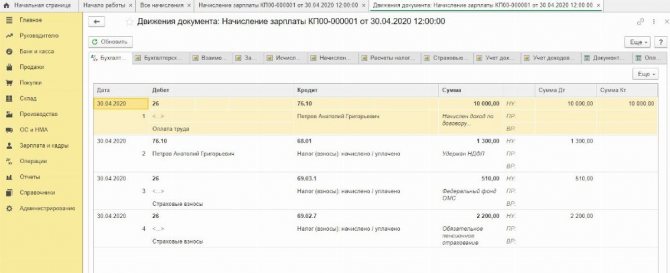

При проведении документ в бухгалтерском и налоговом учете начислит по кредиту счета 76.10 «Прочие расчеты с физическими лицами» в корреспонденции с дебетом счета 26 «Общехозяйственные расходы» задолженность по вознаграждению и начислит НДФЛ по кредиту счета 68.01 «НДФЛ при исполнении обязанностей налогового агента» в корреспонденции с дебетом счета 76.10. По кредиту счета 69.03.1 «Федеральный фонд ОМС» и по кредиту счета 69.02.7 «Обязательное пенсионное страхование» в корреспонденции с дебетом счета 26 будут начислены страховые взносы. Проводки документа Начисление зарплаты, в части договора подряда, представлены на Рис. 6.

Рисунок 6.

Кроме бухгалтерских проводок, документ сделает записи в регистры накопления по учету НДФЛ. Во-первых, отразит в регистре Учет доходов для исчисления НДФЛ, полученный работником-договорником доход с кодом 2010 в сумме 50 000 рублей. Во-вторых, отразит в регистре Расчеты налогоплательщиков с бюджетом по НДФЛ исчисленный налог в сумме 6 500 рублей. Записи вышеназванных регистров по учету НДФЛ показаны на Рис. 7.

Рисунок 7.

Также документ сделает записи в регистры накопления по учету страховых взносов. Во-первых, отразит в регистре Учет доходов для исчисления страховых взносов полученный доход с видом Договоры гражданско-правового характера. Во-вторых, отразит в регистре Страховые взносы по физическим лицам исчисленные взносы на обязательное пенсионное страхование и страховые взносы в Федеральный фонд ОМС. Записи регистров накопления по учету страховых взносов показаны на Рис.8.

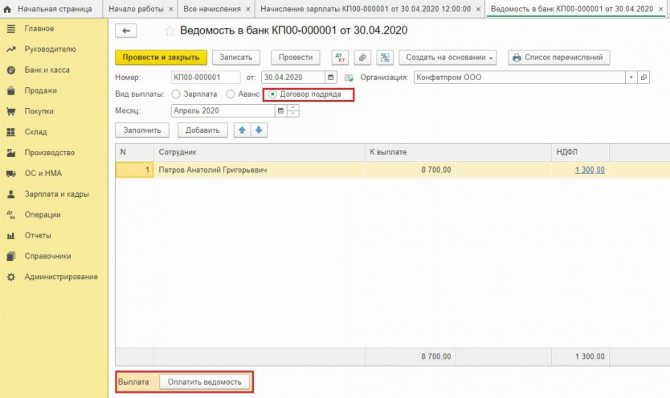

Рисунок 8.

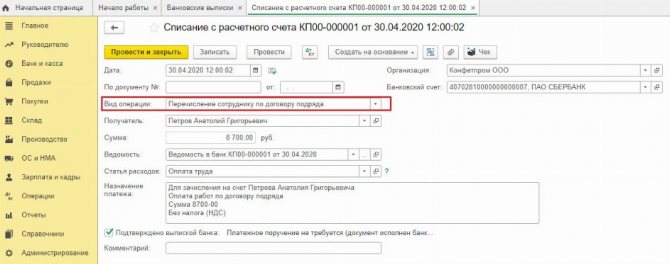

В этот же день, 30 июня, сумма вознаграждения за вычетом НДФЛ была выплачена Котову А.Л. через кассу. Для выполнения данной операции воспользуемся документом Ведомость в кассу. В этом документе (а также в документе Ведомость в банк) у переключателя Вид выплаты теперь появилось новое значение Договор подряда. По кнопке «Заполнить» табличная часть документа заполняется соответствующими суммами, подлежащими выплате работникам-договорникам. Документ Ведомость в кассу показан на Рис. 9.

Рисунок 9.

Оплатим ведомость — создадим документ Выдача наличных с видом операции Выплата сотруднику по договору подряда (документ можно создать на основании ведомости). Документ Выдача наличных и его бухгалтерская проводка показаны на Рис. 10.

Рисунок 10.

Кроме бухгалтерской проводки документ Выдача наличных сформирует важные записи в регистры накопления по учету НДФЛ. Во-первых, исправит в регистре Учет доходов для исчисления НДФЛ, дату получения дохода. В соответствии с пп. 1 п. 1 ст. 223 НК РФ, для прочих доходов от трудовой деятельности датой получения дохода признается день их выплаты или перечисления. Во-вторых, в регистре Расчеты налогоплательщиков с бюджетом по НДФЛ также исправит дату получения дохода и отразит факт удержания НДФЛ (запись регистра со знаком «минус»). НДФЛ должен быть перечислен в бюджет не позднее дня, следующего за датой выплаты дохода. Во-третьих, так как НДФЛ должен быть перечислен в бюджет, документ сформирует запись в регистр Расчеты налоговых агентов с бюджетом по НДФЛ. Движения документа по регистрам учета НДФЛ показаны на Рис. 11.

Рисунок 11.

Теперь нам осталось только перечислить удержанный НДФЛ государству. Так как 30 июня также была выплачена заработная плата некоторым штатным сотрудникам организации, общая сумма удержанного НДФЛ составляет 22 100 рублей, в том числе НДФЛ по физическому лицу-договорнику Котову А.Л. — 6 500 рублей. Для отражения в программе факта перечисления НДФЛ в бюджет мы воспользуемся документом Списание с расчетного счета с видом операции Уплата налога. Документ Списание с расчетного счета и его проводка показаны на Рис. 12.

Рисунок 12.

Кроме бухгалтерской проводки, документ Списание с расчетного счета сформирует записи в регистр накопления Расчеты налоговых агентов с бюджетом по НДФЛ, отразив факт перечисления налога государству по каждому физическому лицу. Это записи регистра со знаком «минус» и с заполненными реквизитами платежного поручения. Запись в вышеназванный регистр для физического лица Котова показана на Рис. 13.

Рисунок 13.

Для проверки правильности отражения в регистрах по учету НДФЛ выполненных нами операций, сформируем Справку о доходах и суммах налога физического лица. Печатная форма Справки 2-НДФЛ приведена на Рис. 14.

Рисунок 14.

Для контроля правильности начисления страховых взносов, можно сформировать Карточку учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов (Рис. 15).

Рисунок 15.

Итоги

Проводки по договору ГПХ с физическим лицом затрагивают разные счета учета. Начисление вознаграждения отражается на счете 76 «Расчеты с разными дебиторами и кредиторами». Выплату его заказчик проводит по дебету счета 76 в корреспонденции со счетами учета денежных средств. На сумму вознаграждения начисляются страховые взносы с отражением их на счете 69 «Расчеты по социальному страхованию и обеспечению». Удержание и перечисление НДФЛ с полученного вознаграждения производится с применением счета 68 «Расчеты по налогам и сборам».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

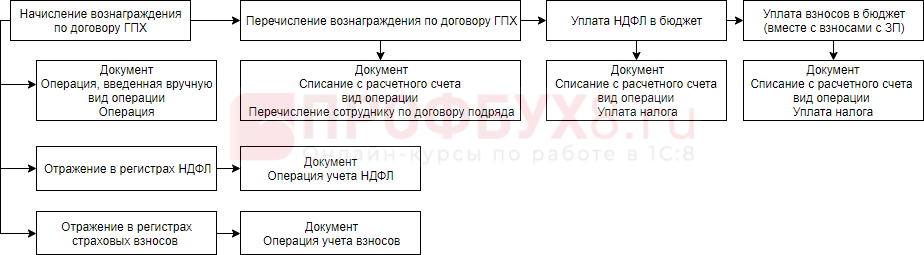

Начисление по договорам ГПХ в 1С 8.3 — схема оформления

Рассмотрим схему оформления для ОСН и УСН, когда физическое лицо, работающее по ГПХ, не является ИП или самозанятым:

Схема для ОСН

Оформление операций в 1С не особо отличается от системы налогообложения. В УСН дополнительно отразите исчисление НДФЛ по договору ГПХ и его уплату в бюджет в регистрах УСН, а именно регистре накопления Прочие расчеты. Иначе НДФЛ и взносы, уплаченные по договору ГПХ, будут признаны в расходах УСН при исчислении их из зарплаты сотрудников.

Схема для УСН

Если физическое лицо по договору ГПХ (подряда) является ИП или самозанятым, оформите документ Поступление (акт, накладная).

Подробнее оформление договора подряда с самозанятым — в Теме 13.1: Учет прямых затрат по выполняемым работам курса Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я.

Перейдем к описанию каждой операции из схемы.