Когда возникает необходимость корректировки

Ситуаций, при которых необходимо корректировать суммы уже после поставки, в практике ведения бизнеса довольно много. Вот некоторые из них:

- Ошибки в документах на отгрузку.

- Претензии со стороны покупателя на ненадлежащий ассортимент товарной массы, претензии к качеству товара.

- Пересортица и, как следствие, пересчет цены и количества товара.

- Бонусы, уменьшающие цену.

- Дополнительное соглашение, заключенное к уже действующему договору, и пр.

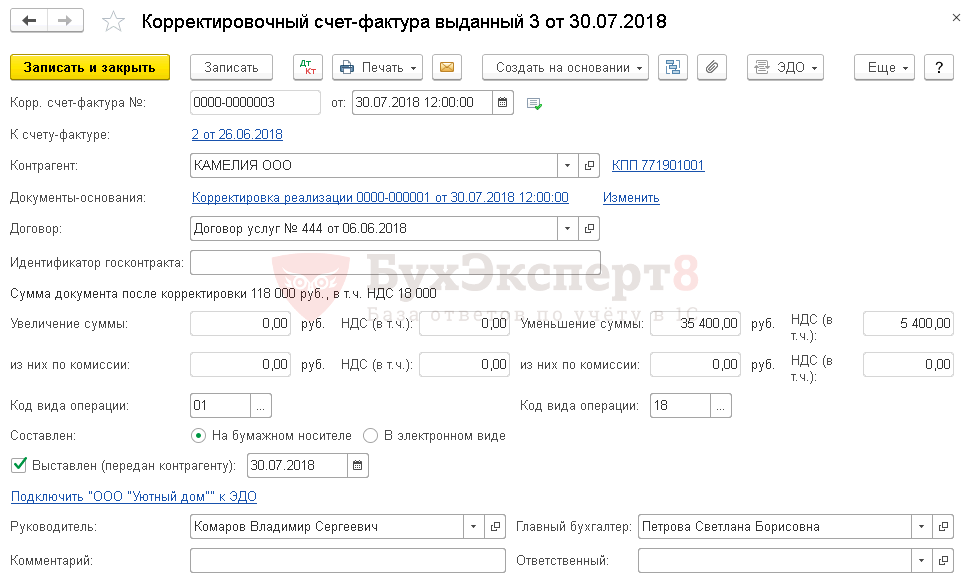

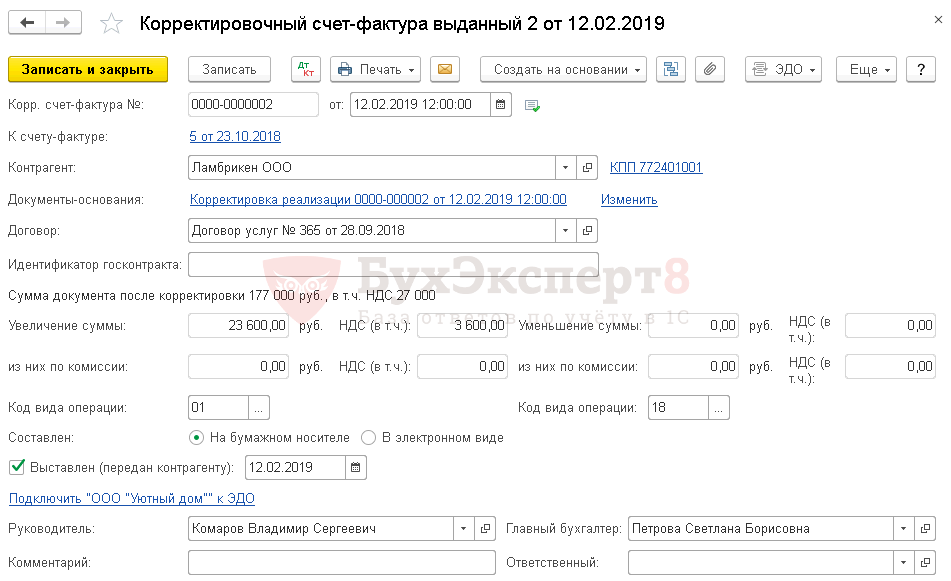

Как заполнить корректировочный счет-фактуру при уменьшении стоимости поставки?

Ситуации, при которых бухгалтеру приходится корректировать реализацию прошлого периода, могут возникнуть в любой сфере бизнеса, особенно если речь идет о крупных фирмах, работающих по нескольким направлениям и видам деятельности; о больших объемах отгрузки.

Если изменения произошли в течение 5-дневного срока с момента первичной отгрузки, особых проблем не возникает. К примеру, в целях налогового учета достаточно выставить новый счет-фактуру, учитывающий изменения (ст. 168 НК РФ п. 3). Однако так бывает не всегда. Рассмотрим ситуации корректировки реализации прошлого периода в ту или иную сторону на примерах.

Как учесть корректировку реализации при изменении цены?

Читайте также: Характеристика бухгалтерского счета 57 – учет переводов в пути, субсчета, проводки

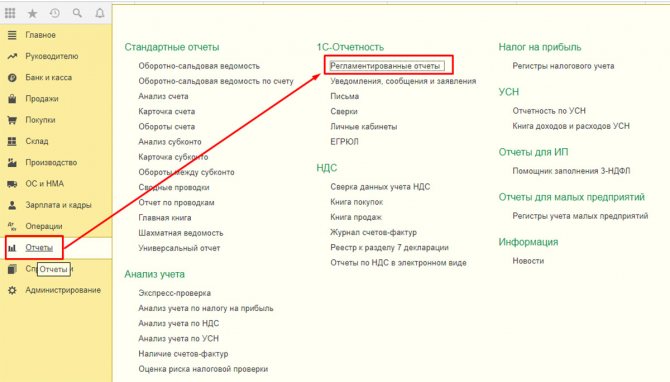

Корректировка реализации 1С:Бухгалтерия 3.0 (позиция продавца)

Данный вид документа служит для регистрации изменения в уже выданных покупателю. К таким ситуациям могут относиться ситуации, когда продавец выявил ошибки в документах отгрузки или согласованное изменение условий продажи уже по реализованным товарам, услугам или работам.

Корректировка реализации вводится на основании:

1. Реализация (акт, накладная)

2. Оказание производственных услуг

3. Отчет комиссионера (принципала) о продажах

4. Корректировка реализации.

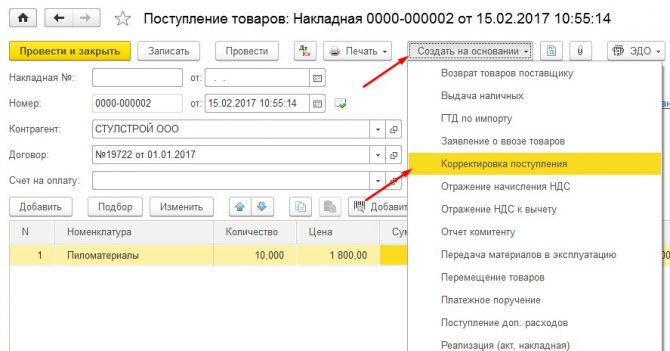

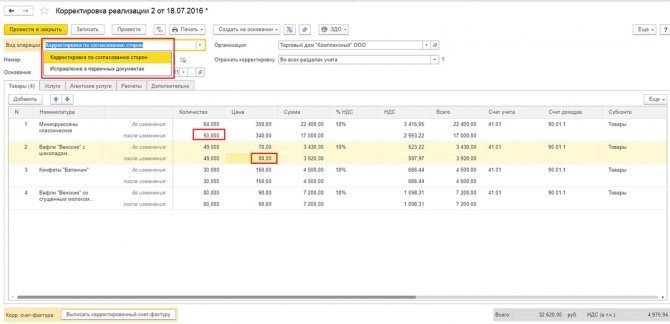

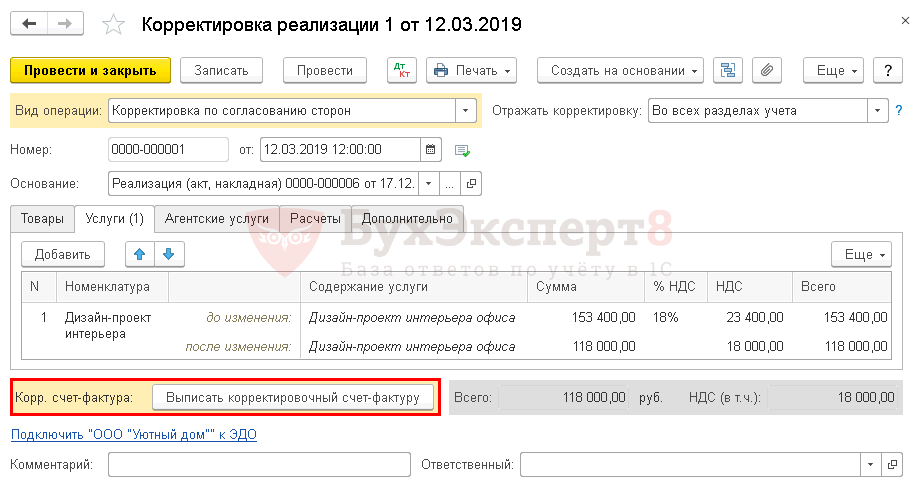

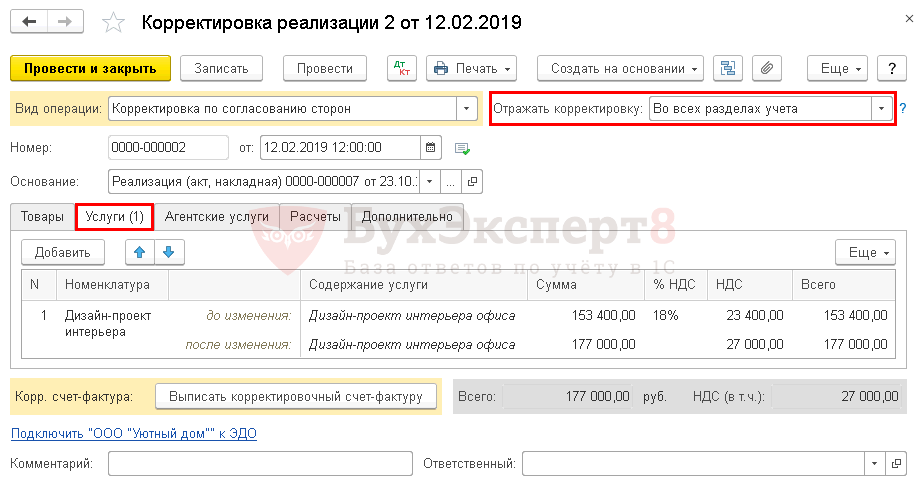

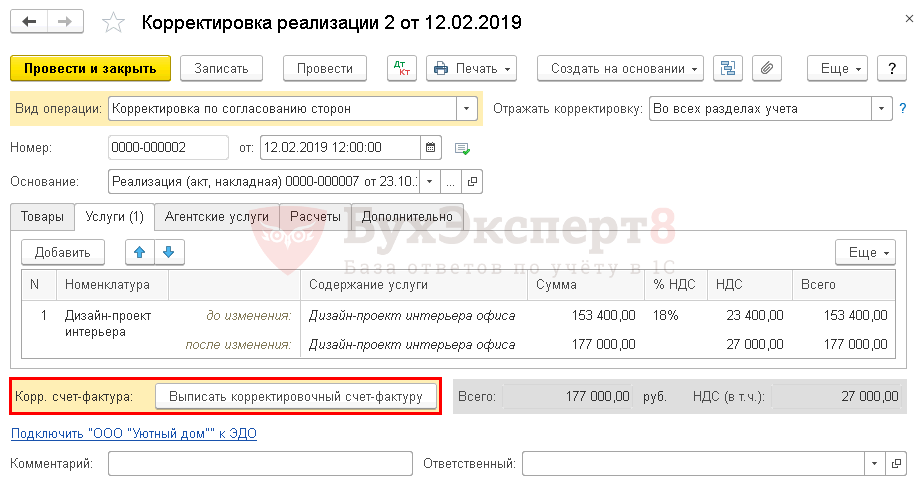

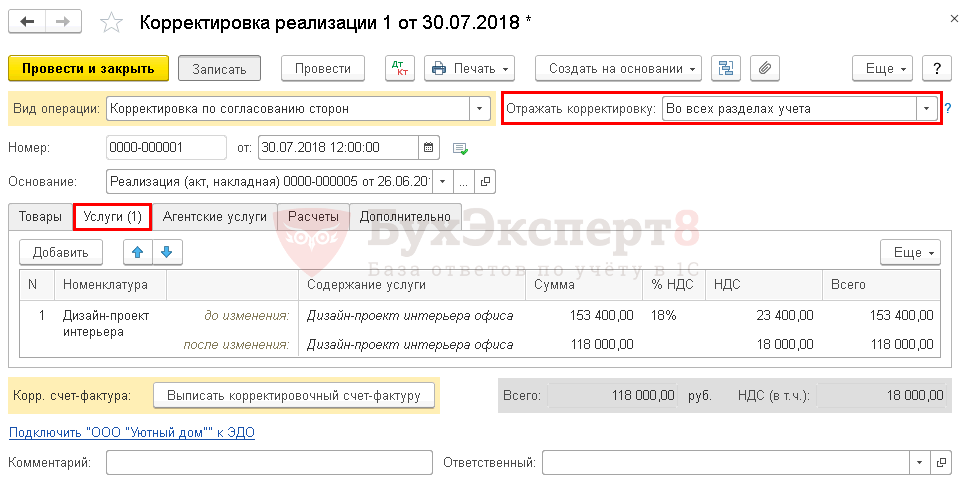

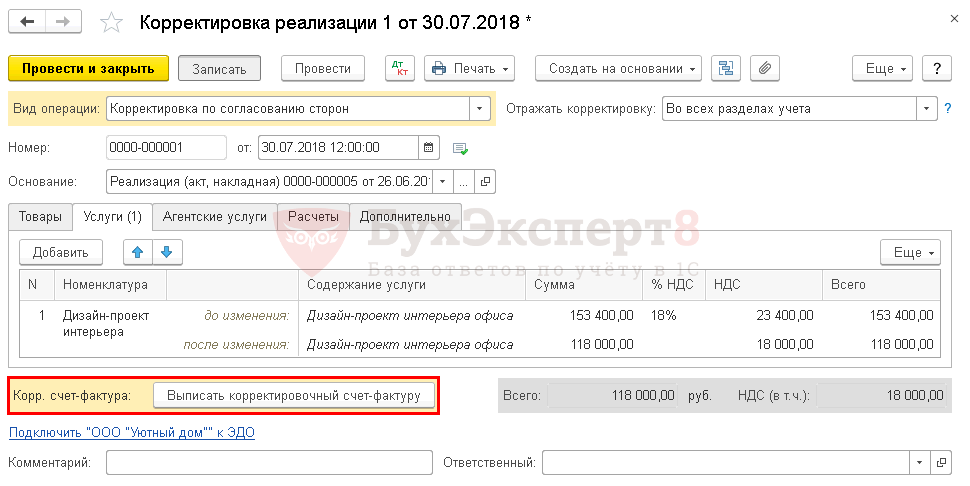

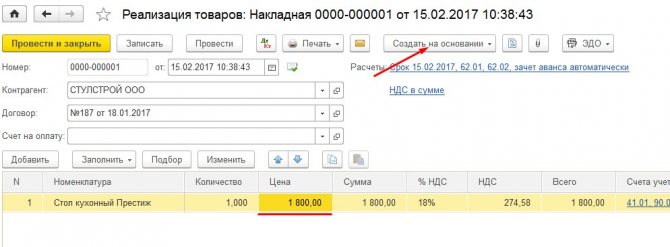

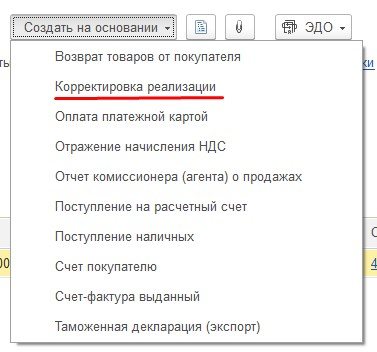

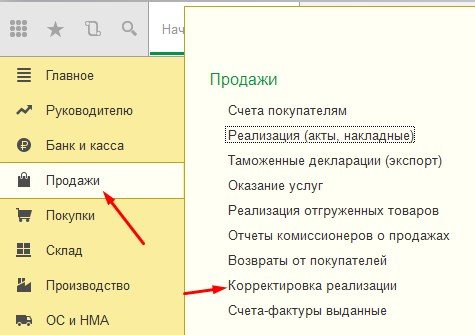

Создаем на основании введенной Реализации товаров документ Корректировки реализации.

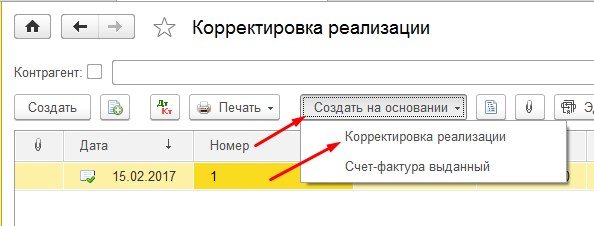

В меню Создать на основании выбираем Корректировка реализации.

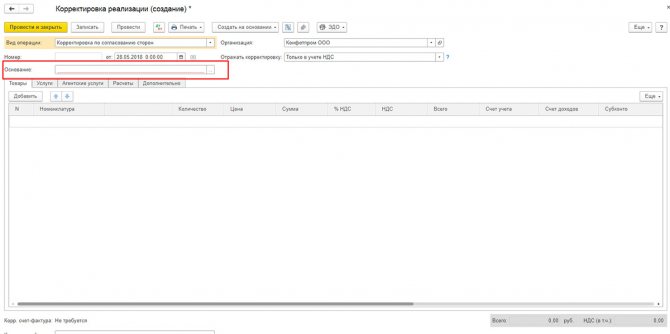

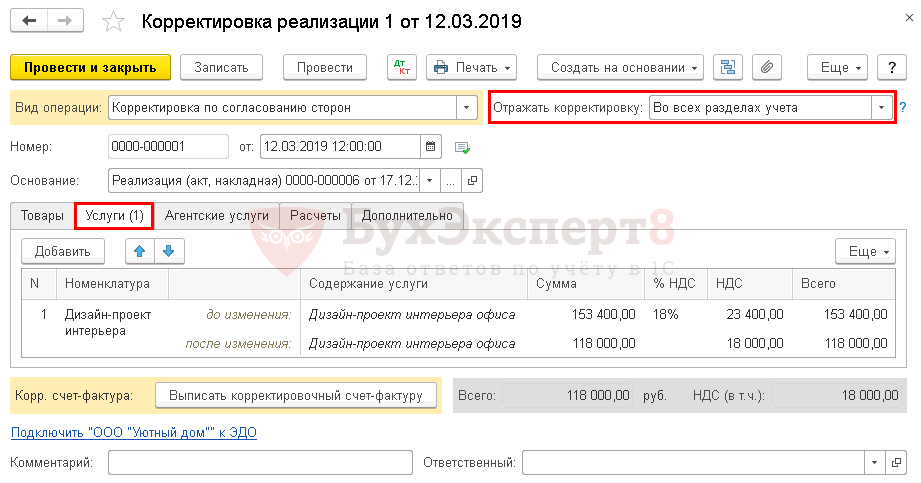

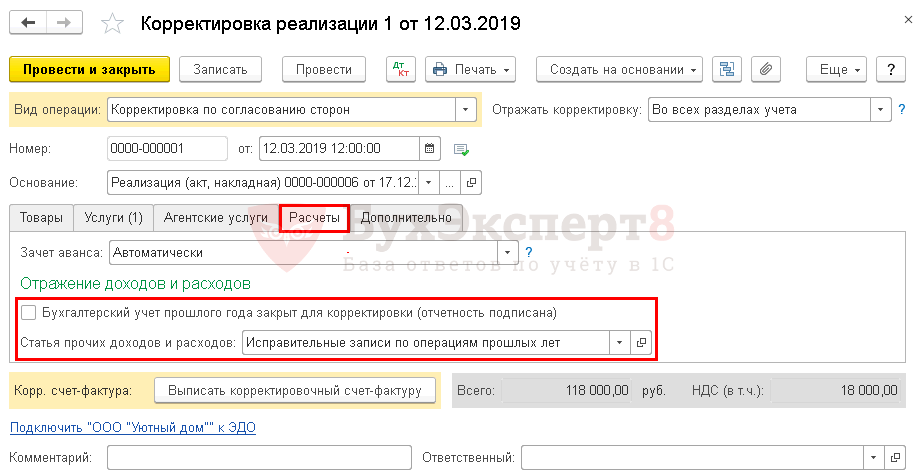

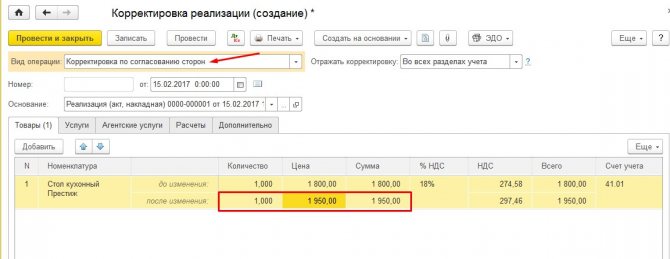

Открывается форма Корректировки, Вид операции:

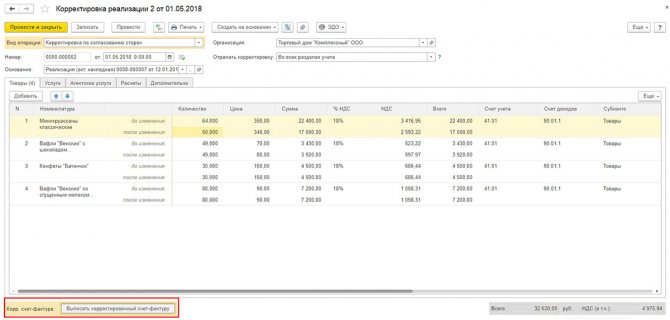

1. Корректировка по согласованию сторон — выполняется при изменении условий (цены или объема) со согласованию.

2. Исправление в первичных документах — исправление выявленной ошибки в первичной документации.

В табличной части Товары, изменяем строку после изменения, вводим новые данные по количеству или цене.

Читайте также: Услуги в рамках внешнеэкономического контракта: налоговый и бухгалтерский учет

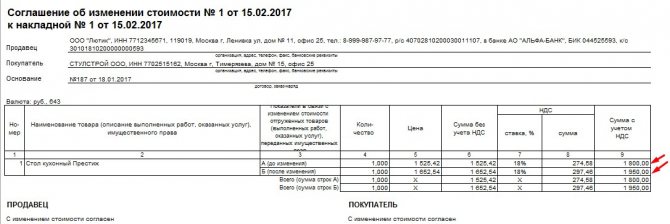

В печатных формах есть удобный печатная форма под названием Соглашение об изменении стоимости, данный документ применяется для согласования изменений условий договора с покупателем, то есть этот документ подтверждает согласие обеих сторон на корректировку.

В печатной форме есть все необходимые данные для согласования Соглашения об изменении стоимости. Шапка заполняется реквизитами продавца и покупателя, табличная часть содержит товары, услуги или работы по которым производится изменения, а подвал имеет места для подписи сотрудников покупателя и продавца.

Все созданные корректировки хранятся в журнале. Находящийся в разделе

Продажи — Корректировка реализаций.

Если вам требуется сделать корректировку на корректировку, то такая возможность тоже заложена в программу. Для этого перейдем в журнал Продажи — Корректировка реализаций и на основании уже созданного документа введем новый.

Довольно простые операции по формированию корректировочных документов, которые позволят вам защитить свои интересы и соответствовать законодательству. А так же показать вашим покупателям высокую культуру работы с программами и знанием бухгалтерского учета.

Увеличение

Пусть в текущем периоде выявлена ошибка во взаиморасчетах прошлого периода ООО «Альфа», после чего ООО «Бета» перечислила фирме за товар дополнительную сумму. Разница в объеме реализации составила 12000 руб., в том числе НДС. 12000 / 1,20 = 10000 руб. 12000 — 10000 = 2000 руб.

Как корректируется налоговая база по НДС при изменении цены реализации?

Проводки ООО «Альфа»:

- Дт 62 Кт 90-1 12000 руб. — доначисление выручки (с НДС).

- Дт 51 Кт 62 12000 руб. — получение денежных средств от ООО «Бета».

- Дт 90-3 Кт 68 2000 руб. — отражена дополнительная сумма НДС в бюджет.

- Дт 68 Кт 51 2000 руб. — перечислена дополнительная сумма НДС в бюджет.

На заметку! Согласно инструкции по применению плана счетов (пр. №94н от 31/10/2000 Минфина) и в зависимости от особенностей рабочего плана счетов, утвержденного учетной политикой, в проводках могут применяться соответственно счета 91 (вместо 90-1), 76 (вместо 62, 60).

Причины изменения реализации прошлого периода

На практике нередко встречаются ситуации, когда в текущем периоде необходимо произвести корректировку реализации прошлого периода, который уже был закрыт. Причины, по которым это необходимо сделать, бывают разные:

- снижение цены в результате выявления заказчиком в отчетном периоде некачественной продукции, полностью или частично невыполненных работ, оплаченных в предыдущем закрытом периоде;

- исправление реализационных документов в текущем периоде по вине ответственных за продажи лиц, например менеджеров по продажам;

Узнайте, как правильно исправлять первичные документы, из нашего материала.

- уменьшение стоимости в результате предоставления скидок и других бонусов;

- соглашение сторон, преследующее другие деловые цели.

Изменение суммы реализации затронет НДС, а также записи фактов хозяйственной жизни на бухгалтерских счетах. Особенно подобная ситуация характерна для строительных предприятий, когда документы на выполненные работы оформлены и уже переданы в бухгалтерию. Но при этом часть этих работ не сделана или сделана с технологическими нарушениями. При этом некачественные или невыполненные работы могут быть выявлены в следующем периоде после проведения проверки или экспертизы.

Как корректируется налоговая база по НДС при изменении цены реализации, узнайте в Готовом решении от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Читайте также: Износ и амортизация основных фондов: норма, расчет и основные показатели

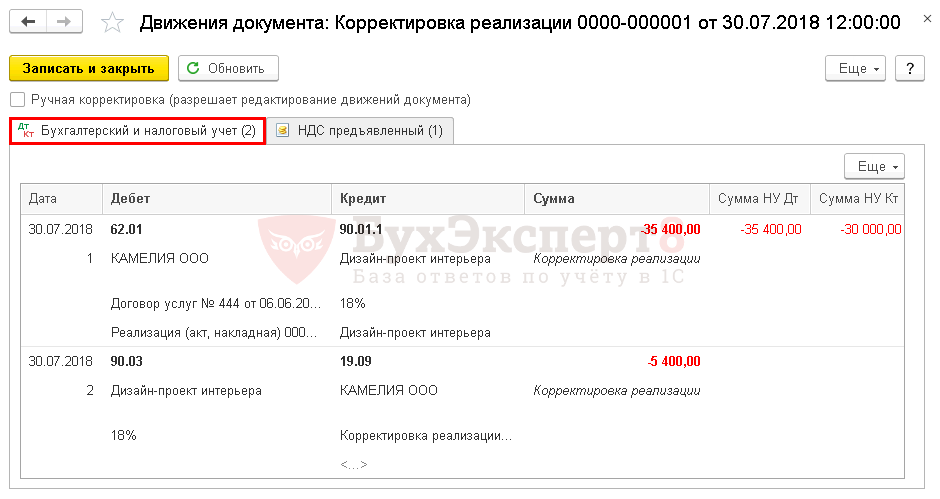

Уменьшение

Предположим теперь, что в марте ООО «Бета» подписало акт выполненных работ с ООО «Пиксель» на сумму 24000 руб., в том числе НДС, – установка и настройка нового ПО. В апреле в работе установленного программного обеспечения возникли сбои. Экспертиза определила неустранимый дефект ПО. ООО «Пиксель» с полученной от контрагента претензией полностью согласилось и в феврале вернуло деньги ООО «Бета». Такая операция отражается на счетах обеих фирм. 24000 / 1,2 = 20000 руб. 24000-20000 = 4000 руб.

ООО «Пиксель» (поставщик услуг)

Март:

- Дт 62 Кт 90-1 24000 руб. – начислена выручка (с НДС).

- Дт 90-3 Кт 68 4000 руб. – начислен НДС.

- Дт 51 Кт 62 24000 руб. – оплата от ООО «Бета» по акту выполненных работ.

Апрель (корректировка данных 1 квартала):

- Дт 91-2 Кт 62 20000 руб. – убыток, уменьшение продаж.

- Дт 68 Кт 62 4000 руб. – уменьшение НДС.

- Дт 62 Кт 51 24000 – возврат ООО «Бета» перечисленных ранее средств.

В данном случае также возможна проводка Дт 91-2 Кт 62 24000 руб. – уменьшение отражается вместе с НДС, Дт 68 Кт 91-1 4000 руб. – выделяется НДС на эту сумму, налоговый вычет на основании корректировочного счета-фактуры. Однако в инструкции к плану счетов связь 91 счета с НДС не обозначена. Вместе с тем учетный смысл счетов 90 и 91, безусловно, схож.

ООО «Бета»

Март:

- Дт 20, 26 Кт 60 20000 руб. – стоимость установки ПО включена в стоимость.

- Дт 19 Кт 60 4000 руб.

- Дт 68 Кт 19 4000 руб. – учтен НДС и принят к вычету.

- Дт 60 Кт 51 24000 руб. – оплата работ ООО «Пиксель».

Апрель:

- Дт 76/2 (поскольку была претензия) Кт 91/1 20000 руб. – зафиксирован прочий доход.

- Дт 76/2 Кт 68 4000 руб. – восстановление НДС по расчетам с ООО «Пиксель».

- Дт 51 Кт 76/2 24000 руб. – возврат денег от ООО «Пиксель».

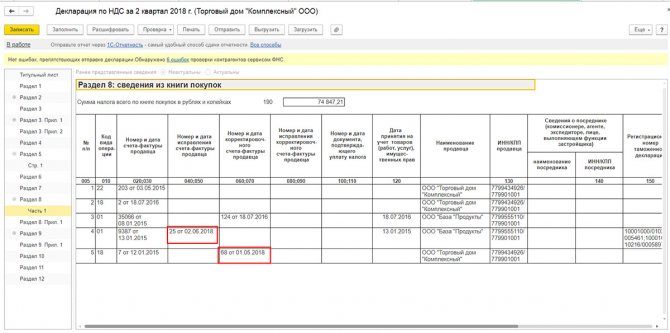

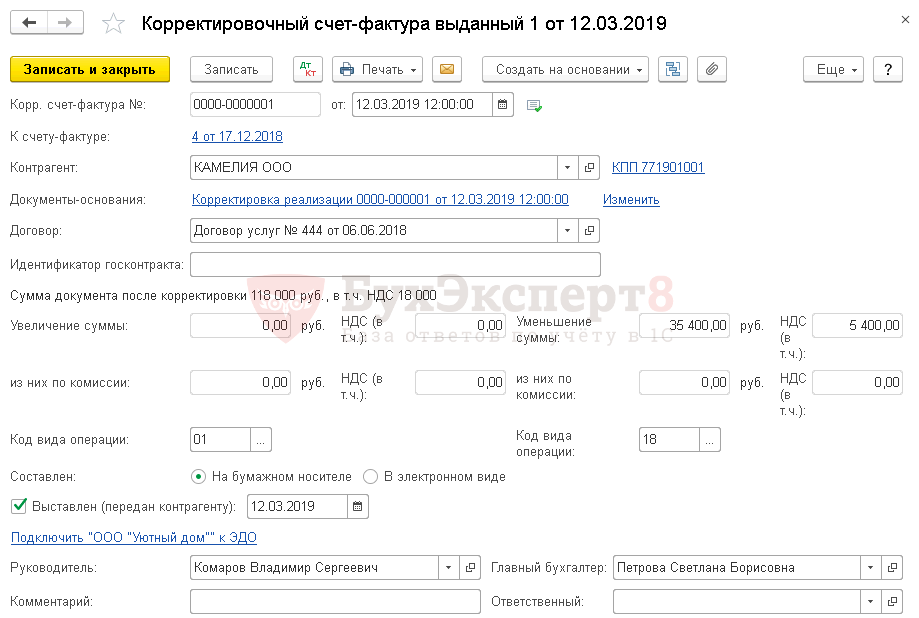

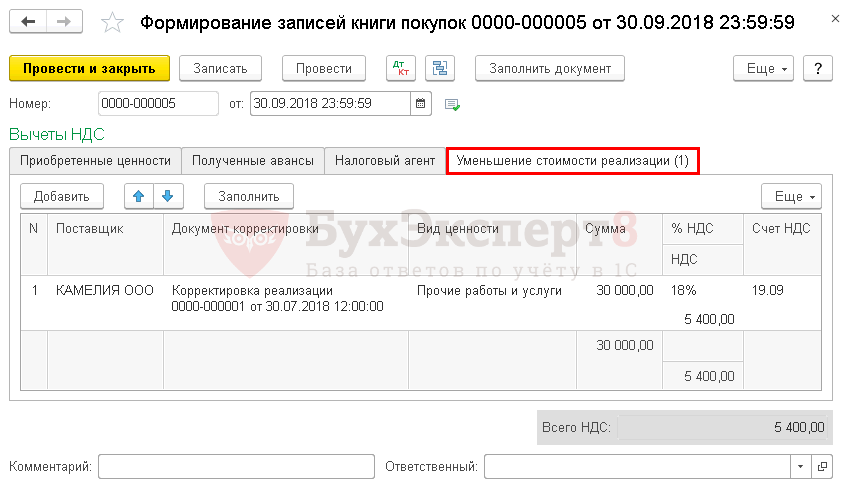

Нюансы налогового учета

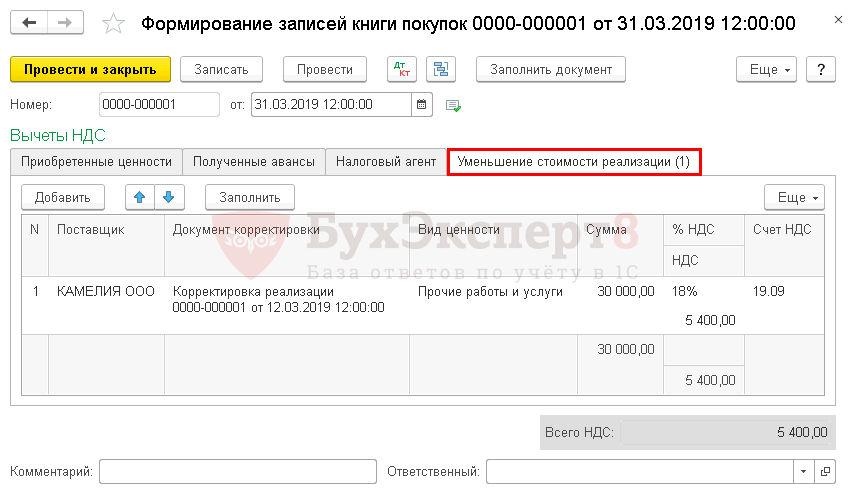

Счет-фактура от продавца на уменьшение стоимости отгрузки, НДС к вычету регистрируется в книге покупок. Это можно сделать не раньше, чем получено согласие покупателя на уменьшение, и не позже 3-х лет с момента оформления корректировочного счета-фактуры (ст. 171-13, 172-10 НК РФ).

Если реализация увеличивалась, корректировочный документ заносится в книгу продаж в том же квартале, котором был составлен (ст. 154-10 НК РФ).

По налогу на прибыль при изменении объема реализации, следовательно, и налоговой базы, подается корректировочная декларация. Сведения должны отражаться в периоде первоначального отражения хозяйственной операции. Об этом говорится в ряде писем Минфина (напр. №03-03-06/1/44103 от 12/07/17).

При увеличении реализации это правило работает всегда. Если корректировка произошла в сторону уменьшения, есть возможность отразить это в периоде корректировки, с одним условием: в периоде первичной отгрузки налог на прибыль рассчитан к уплате. В периоде первичной отгрузки был убыток (или нулевой показатель дохода) – значит, подается корректировочная декларация (ст. 54-1 НК РФ).

Исправление ошибок прошлых лет в «1С:Бухгалтерии 8»

Как пользователю исправить собственные ошибки прошлых лет, допущенные в бухгалтерском и налоговом учете по налогу на прибыль, рассказывают эксперты 1С.

Для упрощения учета по налогу на прибыль в программе «1С:Бухгалтерия 8» редакции 3.0 реализован следующий механизм исправления ошибок прошлых лет, связанных с отражением поступления товаров (работ, услуг). Если ошибки (искажения):

- привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся за прошлый налоговый период;

- не привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся в текущем налоговом периоде.

Если налогоплательщик все-таки захочет воспользоваться своим правом и представить в налоговый орган уточненную налоговую декларацию по налогу на прибыль за прошлый период (в случае, когда ошибки (искажения) не привели к занижению суммы налога), то пользователю придется скорректировать данные налогового учета вручную.

Пример 1

Техническая ошибка, допущенная в учете ООО «Новый интерьер» и описанная в Примере 1, обнаружена после представления налоговой декларации по налогу на прибыль за 2015 год и после подписания бухгалтерской отчетности за 2015 год. Организация вносит необходимые изменения в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненные налоговые декларации: по НДС — за III квартал 2015 года;

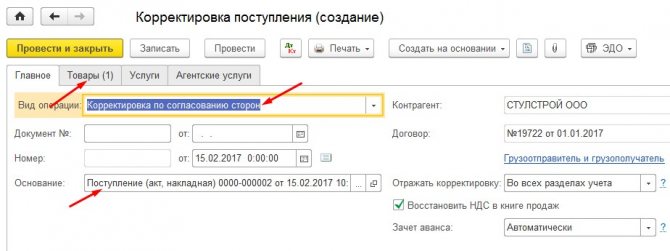

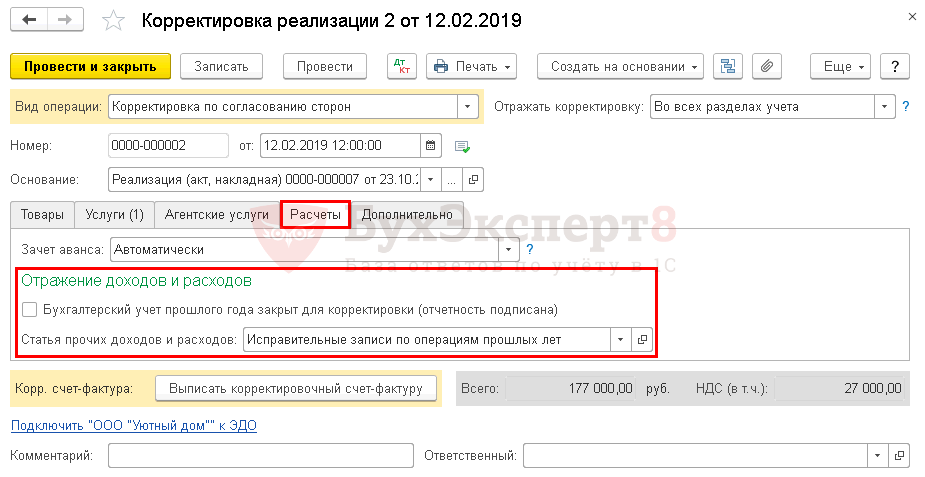

Для исправления ошибок по завышению затрат прошлого налогового периода также используется документ Корректировка поступления с видом операции Исправление в первичных документах. Отличие заключается в том, что дата документа основания и дата корректировочного документа относятся к разным годам: в поле от документаКорректировка поступления укажем дату: 29.02.2016. После этого форма документа Корректировка поступления на закладке Главное видоизменяется: в области реквизитов Отражение доходов и расходов вместо переключателей появляется поле Статья прочих доходов и расходов:. В этом поле нужно указать нужную статью — Прибыль (убыток прошлых лет), выбрав ее из справочника Прочие доходы и расходы.

Обращаем внимание, если в учетной системе для организации ООО «Новый интерьер» установлена дата запрета изменения данных «закрытого» периода (т. е. периода, по которому представлена отчетность в контролирующие органы — например, 31.12.2015), при попытке провести документ на экран будет выведено сообщение о невозможности изменения данных в запрещенном периоде. Это происходит потому, что документ Корректировка поступления в описываемой ситуации вносит изменения в данные налогового учета (по налогу на прибыль) за прошлый налоговый период (за сентябрь 2015 года). Чтобы провести документ Корректировка поступления дату запрета изменения данных придется временно снять.

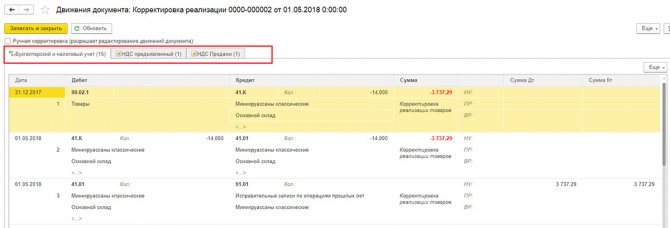

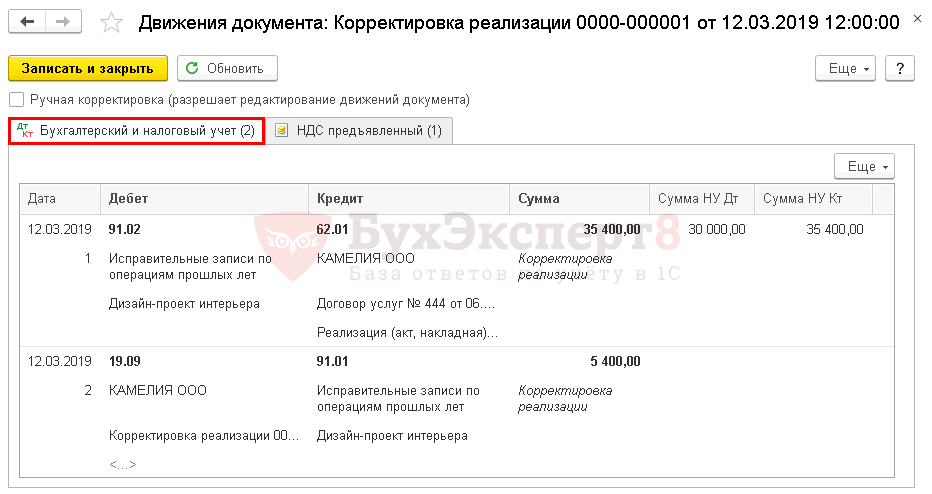

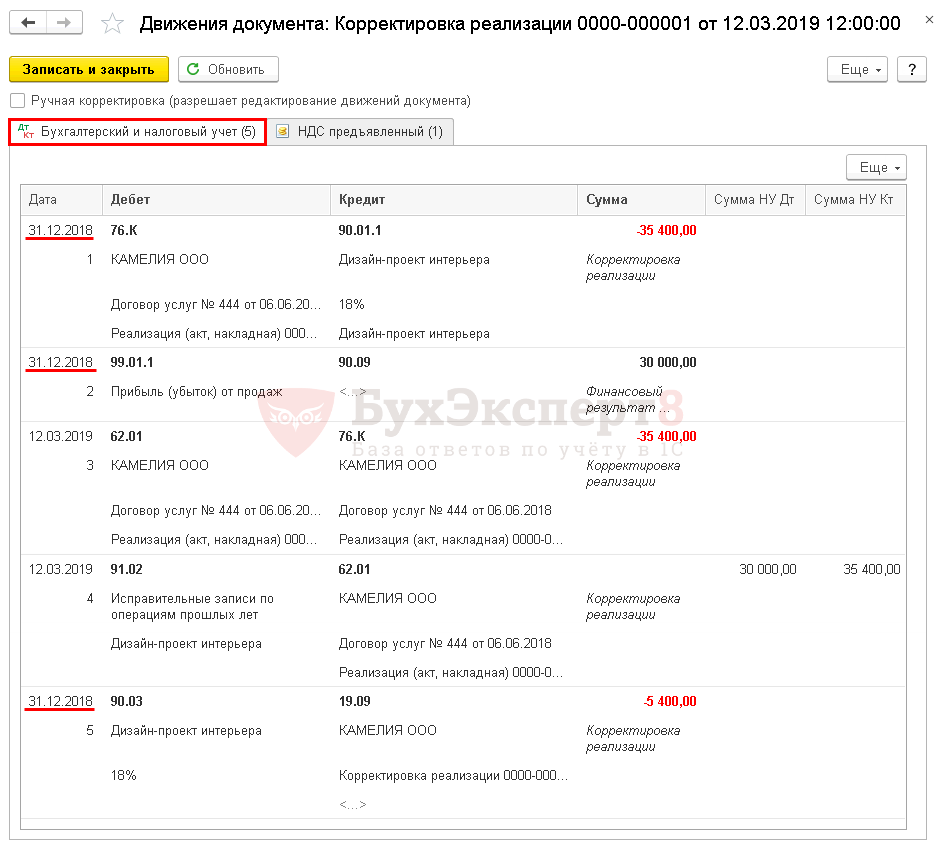

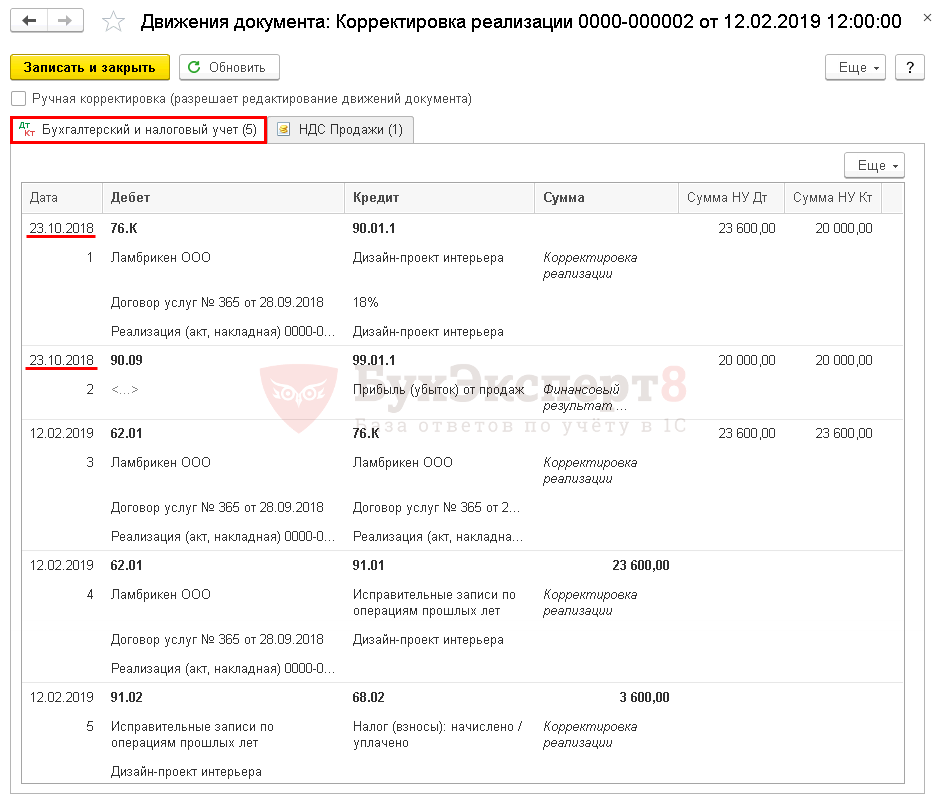

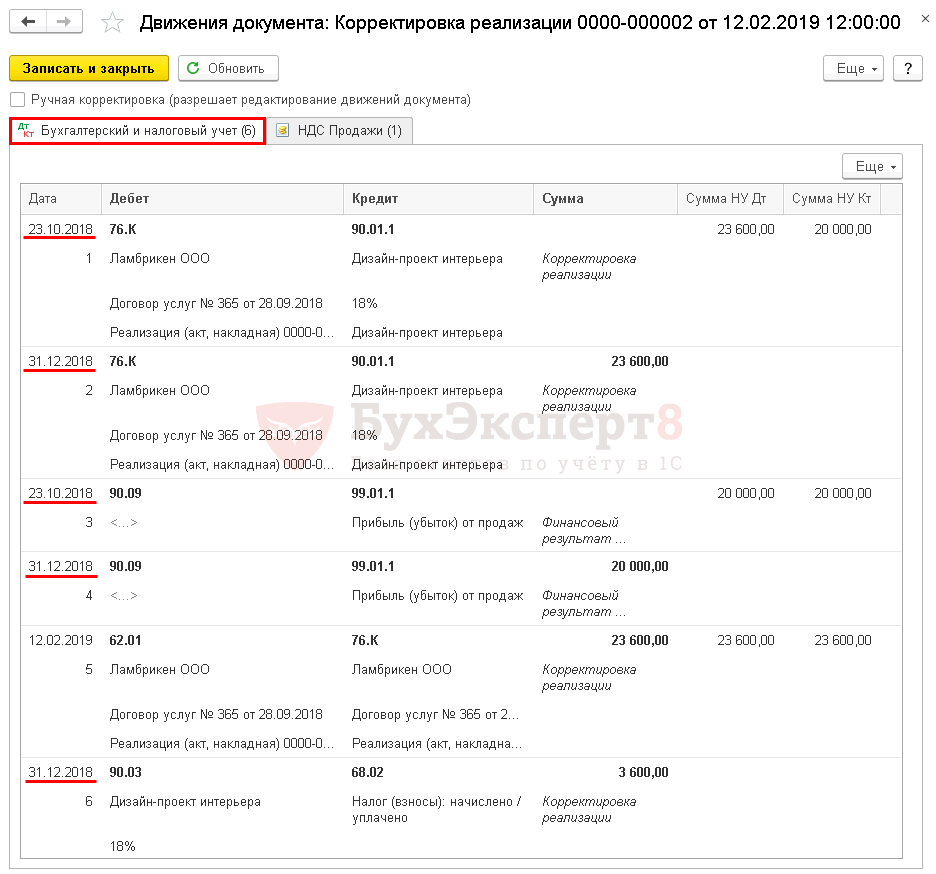

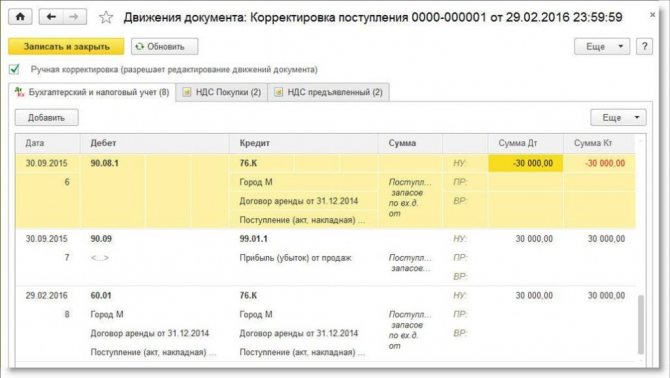

После проведения документа Корректировка поступления сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета по налогу на прибыль (рис. 1).

Рис. 1. Результат проведения документа «Корректировка поступления»

Помимо записей в регистр бухгалтерии вводятся корректирующие записи в регистры накопления НДС предъявленный и НДС покупки. Все записи, относящиеся к корректировке НДС за III квартал, не отличаются от записей в Примере 1 в статье«Исправление ошибки отчетного года в 1С:Бухгалтерии 8»

, так как в части НДС в данном примере порядок исправления не отличается. Рассмотрим подробнее, как исправляются ошибки прошлых лет в бухгалтерском учете и налоговом учете по налогу на прибыль.

Согласно пункту 14 ПБУ 22/2010 прибыль, возникшая в результате уменьшения завышенной стоимости аренды в сумме 30 000 руб., в бухгалтерском учете отражается в составе прочих доходов текущего периода (исправляется записью по кредиту счета 91.01 «Прочие доходы» в феврале 2021 года).

В налоговом учете в соответствии с пунктом 1 статьи 54 НК РФ завышенная стоимость аренды должна увеличить налоговую базу за период, в котором была совершена указанная ошибка (искажение). Поэтому сумма 30 000 руб. отражается в составе доходов от реализации и формирует финансовый результат записями, датированными сентябрем 2015 года.

Читайте также: Резервный капитал в бухгалтерском балансе

Для учета результата корректировки расчетов с контрагентами (если такая корректировка выполняется после завершения отчетного периода) в программе служит счет 76.К «Корректировка расчетов прошлого периода». На счете 76.К отражается задолженность по расчетам с контрагентами, начиная с даты операции, которая подлежит корректировке, по дату корректирующей операции (в нашем примере с сентября 2015 года по февраль 2021 года).

Обращаем внимание, что запись Сумма НУ ДТ 76.К Сумма НУ КТ 90.01.1

— это условная проводка, которая служит лишь для корректировки налоговой базы в сторону увеличения и правильного исчисления налога на прибыль.

В нашем примере налоговая база увеличилась не за счет увеличения доходов от реализации, а за счет уменьшения косвенных расходов. Доходы и расходы в уточненной декларации должны быть отражены корректно, поэтому пользователь может выбрать один из следующих вариантов:

- вручную скорректировать показатели в Приложении № 1 и Приложении № 2 к Листу 02 уточненной декларации по прибыли за 9 месяцев и за 2015 год (уменьшить доходы от реализации и одновременно уменьшить косвенные расходы на 30 000 руб.);

- вручную скорректировать корреспонденцию счетов для целей налогового учета как показано на рисунке 2.

Рис. 2. Корректировка проводки

Поскольку после внесенных изменений финансовый результат за 2015 год в налоговом учете изменился, в декабре 2015 года нужно повторно выполнить регламентную операцию Реформация баланса, входящую в состав обработки Закрытие месяца.

Теперь при автоматическом заполнении отчетности скорректированные данные налогового учета попадут, как в уточненную декларацию по прибыли за 9 месяцев 2015 года, так и в уточненную декларацию по налогу на прибыль организаций за 2015 год.

При этом у пользователя неизбежно возникают вопросы, которые непосредственно связаны с бухгалтерским учетом:

- как скорректировать сальдо расчетов с бюджетом по налогу на прибыль, которое изменится после доплаты суммы налога?

- почему после корректировки прошлого периода не выполняется ключевое соотношение БУ = НУ + ПР + ВР?

Для дополнительного начисления налога на прибыль с увеличения налоговой базы, которое произошло в результате внесенных в налоговый учет исправлений, в периоде обнаружения ошибки (в феврале 2016 года) в программу нужно ввести бухгалтерскую запись с помощью Операции, введенной вручную:

Дебет 99.02.1 Кредит 68.04.2

- на сумму 6 000 руб.

Одновременно с этим нужно распределить налог к уплате по уровням бюджета:

Дебет 68.04.2 Кредит 68.04.1 со вторым субконто Федеральный бюджет

- на сумму 600 руб.;

Дебет 68.04.2 Кредит 68.04.1 со вторым субконто Региональный бюджет

- на сумму 5 400 руб.

Что касается равенства БУ = НУ + ПР + ВР, действительно, после корректировки прошлого периода оно не выполняется. Отчет Анализ состояния налогового учета по налогу на прибыль (раздел Отчеты) за 2015 год также будет иллюстрировать, что правило Оценка стоимости по данным бухгалтерского учета = Оценка стоимости по данным налогового учета + Постоянные и временные разницы не выполняется для разделов Налог и Доходы. Такая ситуация возникает в связи с разночтением в законодательстве по бухгалтерскому и налоговому учету и в данном случае не является ошибкой.

Согласно пункту 1 статьи 81 НК РФ исправление ошибки, которая привела к занижению налоговой базы, должно быть отражено в периоде отражения исходной операции, а в бухгалтерском учете исправление ошибки прошлых лет вносится текущим периодом. Постоянные и временные разницы — это понятия, относящиеся к бухгалтерскому учету («Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02», утв. приказом Минфина России от 19.11.2002 № 114н). Нет оснований для признания разниц в прошлом периоде, до внесения исправительной записи в бухгалтерском учете.

После отражения в бухгалтерском учете исправления ошибки в периоде обнаружения, финансовый результат за 2021 год, рассчитанный по данным бухгалтерского и налогового учета, будет отличаться на сумму исправления ошибки — в бухгалтерском учете прибыль будет больше. Поэтому в результате проведения документа Корректировка поступленияформируется постоянная разница на сумму исправленной ошибки (см. рис. 3). После выполнения регламентной операции Расчет налога на прибыль в феврале 2021 года будет признан постоянный налоговый актив (ПНА).

Источник: https://www.buh.ru

Ближайшие бесплатные вебинары

- 23.08.2021

Дробление бизнеса 2021: законность, ошибки, ответственность - 25.08.2021

Пять способов взыскать долг: все о дебиторской задолженности - 26.08.2021

Обзор самых важных налоговых споров-2021. На что обратить внимание