Предприятие обязательно владеет определенным имуществом различных видов. Оно необходимо не только для обеспечения деятельности фирмы, но и для управления ею, а также для других целей. Определенную часть имущества составляют основные средства, они подлежат обязательному бухгалтерскому учету.

- Что представляют из себя основные средства?

- Каковы принципы их бухгалтерского учета и отражения в финансовой документации?

- Откуда они берутся и куда выбывают?

- Как изменяется их стоимость и, соответственно, учет?

Обо всём подробнее.

В чем суть основных средств?

Под понятие «основные средства» попадает не любое имущество предприятия. Это материальные объекты, которые фирма использует для различных видов своей деятельности: производства товаров, оказания услуг, выполнения работ, сдачи в аренду и других функций. В отношении этих материальных активов должны быть справедливы все следующие позиции:

- их не намерены реализовывать или перерабатывать в ближайшее время;

- они служат на благо предпринимателя не менее 12 месяцев (или одного операционного цикла, если он превышает годичный срок);

- потенциально способны приносить владельцу доход (сейчас или в будущем времени);

- могут подвергаться износу и терять при этом в стоимости (все, кроме земельных участков).

СПРАВКА! В специальной литературе иногда употребляется тождественное определение «основные фонды». Но в современной деловой лексике, как отечественной, так и международной, оно считается устаревшим. Не рекомендуем его употреблять, чтобы не показаться «экономическим динозавром».

Оборотные средства

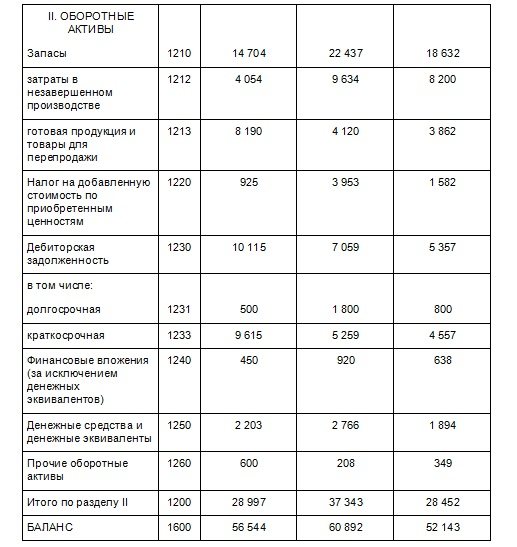

Раздел 2 посвящен оборотным средствам (ОА), которые принимают участие в обороте, имеют высокую ликвидность и потому считаются краткосрочными. Выглядит этот раздел в бланке так:

В нем также каждая строчка имеет особенности определения данных:

- «Запасы» состоят из суммы остатков по сч. 10, 11, 15, 16, 20, 21, 23, 28, 29, 41, 43, 44, 45, 46 и 97;

- «Дебиторская задолженность» — это сумма сальдо по сч. 60, 62, 66, 67, 68, 69, 70, 71, 73, 75 и 76. При этом из остатков по сч. 60 и 62 нужно отнять резерв по сч. 63. При этом в активе баланса отражается задолженность дебиторов, имеющая как краткосрочный, так и долгосрочный характер. Отдельно нужно выделить задолженность покупателей и заказчиков, для этого предназначены строки 1231 и 1234;

- «Краткосрочные финансовые вложения» — это средства, размещенные на срок менее года (сальдо по сч. 55, 58 (за минусом сч. 59) и 73);

- в показатель «Денежные средства и их эквиваленты» необходимо включать все деньги, размещенные в банках, за минусом депозитов.

Правовые документы

- Приказ Минфина России от 02.07.2010 N 66н

Что относить к основным средствам

Основные средства классифицируются в Общероссийском классификаторе основных фондов (ОКОФ). Согласно этому реестру, бухгалтерский учет относит к основным следующие материальные активы:

- строительные сооружения;

- земельные участки;

- механизмы;

- приборы и устройства;

- инструменты, инвентарь;

- техника для вычислений и организации деятельности;

- транспорт;

- поголовье скота;

- высаженные многолетние растения;

- объекты природы, находящиеся в пользовании;

- капитальные вложения в арендованные инвентарные объекты и в улучшение земельных ресурсов;

- некоторые другие виды материальных объектов.

Эти средства не являются основными

Если предмет прослужил владельцу менее одного года, он еще не достиг статуса основного средства.

Есть ограничение и по стоимости: если материальный актив стоит меньше, чем 40 тыс. руб., его не относят к основным средствам. Данный лимит установлен новой редакцией Приказа Министерства финансов РФ № 186н от 24 декабря 2010 г. В нем же разъяснено, что ограничение по стоимости не распространяется на сельскохозяйственный инвентарь, скот, строительные механизмы и оружие: все это является основными средствами, сколько бы оно не стоило.

Кроме того, в перечень основных средств не входят:

- оборудование, предназначенное для лова;

- временные строения, которые не собираются эксплуатировать дольше двух лет;

- сменное оборудование, составляющее заменяемые элементы других основных средств;

- специальная и форменная одежда и обувь;

- приспособления для работ в лесу: бензопилы, сучкорезы, сплавные тросы, временные железнодорожные ветки, дороги и т.п.;

- тара для хранения;

- посадочный материал, даже если он многолетний;

- молодняк, пчелиные семьи, птицы, кролики, пушные звери, собаки.

ОБРАТИТЕ ВНИМАНИЕ! Любой материальный актив, предназначенный к продаже или сдаче напрокат, не может быть основным средством.

Сопутствующие понятия

Проанализируем ключевые термины, непосредственно связанные с основными средствами.

В зависимости от того, какие действия производят предприниматели со своими основными средствами, можно выделить несколько важных понятий.

- Ревизия. Для учета основных средств используется термин «инвентарный объект» – это единичный актив, часть основных средств, рассматриваемая как отдельная самостоятельная величина. Таковой могут служить:

- отдельный объект со своими атрибутами;

- конструкция, предусмотренная для выполнения той или иной обособленной функции;

- комплекс объектов, составляющий единое целое, предназначенный для определенной деятельности.

- Преумножение. Предприятие, стремясь расширить свою деятельность, уделяет внимание приобретению основных средств, их созданию, модернизации, улучшению и т.п. Затраты, предназначенные на подобные нужды, называются капитальными вложениями.

- Амортизация. Любая вещь со временем утрачивает часть полезных свойств, а значит, теряет в стоимости. Регулярное вычитание этой потери, то есть учет амортизации, называется установлением остаточной стоимости. После того, как произведен вычет по амортизации, остаются чистые основные средства.

- Повышение эффективности. Если инвентарные объекты подлежат восстановлению и исправлению, производится их ремонт:

- текущий – сменяются изношенные части, для которых такая замена изначально предусмотрена;

- средний – объект разбирается и восстанавливается в той части, где это возможно;

- капитальный – полная замена всех изношенных элементов или их реставрация.

Активная часть

Отчетная форма утверждена Приказом Минфина № 66н от 02.07.2010, но на самом деле понятие баланса гораздо шире. В бланке содержатся далеко не все счета, используемые в учете. Поэтому актив баланса — это сумма сразу многих счетов. В активе баланса отражаются всегда два раздела:

- Внеоборотные, которые являются долгосрочными.

- Оборотные или, иначе говоря, краткосрочные.

Суммарно все активы в балансе (строка 1600) всегда должны быть равны пассивам (строка 1700). Это связано с применением метода двойной записи. При этом внутри активной и пассивной частей одинаковых цифр чаще всего не бывает. Примечательно также то, что итог актива баланса должен быть правильным без финансового результата. Вне зависимости от того, что получилось у организации по итогам отчетного периода — прибыль или убытки, — их следует указывать в пассиве. К активам относятся только:

- остатки денежных средств на счетах и в кассе;

- основные средства (ОС);

- товарные и материальные остатки;

- нематериальные средства (НМС) и авторские права;

- вложения краткосрочные или долгосрочные;

- дебиторская задолженность.

Кстати, термин «базисный актив» к бухгалтерским никакого отношения не имеет. Этот термин связан с оборотом ценных бумаг и используется при составлении контрактов для подобного рода сделок. Вернемся к бухгалтерии и рассмотрим, в чем разница между внеоборотными и оборотными разделами, ведь к активу баланса относятся и те и другие.

Средства любят учёт

Основные средства в РФ учитываются на основании ПБУ-6/01.

Читайте также: Поступление основных средств от учредителя: как оформить и отразить в учете

Учёт – это значит уточнение информации по наименованию и стоимости основных средств организации. Для этого первоначально устанавливается стоимость каждого инвентарного объекта: она зависит от способа, каким данный актив вошел в состав основных средств предприятия. Затем эта стоимость ежемесячно уменьшается на определенную амортизационную величину, что и отражается в бухгалтерском балансе в виде остаточной стоимости. В этом документе основные средства фигурируют в качестве внеоборотных активов.

Начисление амортизации – это учет изменившейся стоимости актива в течение срока полезного использования, то есть периода, когда от данного актива планируется получать доход. Он может быть пересмотрен, если в объект производились капитальные вложения с целью его модернизации, восстановления, технического переустройства, ремонта и т.п. Сумма таких вложений называется восстановительной стоимостью.

ОБРАТИТЕ ВНИМАНИЕ! Период полезного действия часто зависит от эксплуатационных документов, например, вероятный срок работы инструмента, указанный производителем, составляет три года, значит, таков будет и срок полезного использования данного предмета, несмотря на то, что теоретически вещь может прослужить дольше.

Учет основных средств

Основные средства — это материальные активы, которые используются компанией:

- Для производства или поставки товаров и услуг;

- Для административных целей;

- Для сдачи в аренду другим компаниям;

- Более одного года.

Критерии признания основных средств:

- Основное средство должно контролироваться предприятием;

- Существует вероятность, что будущие экономические выгоды от основного средства поступят в компанию;

- Первоначальная стоимость принимаемого к учету основного средства может быть надежно оценена.

В соответствии с МСФО 16 классификация объектов основных средств проводится компанией самостоятельно с учетом общности их видов и специфики эксплуатации, например:

- Земля;

- Здания;

- Сооружения;

- Оборудование;

- Автотранспортные средства;

- Мебель и прочие принадлежности.

Учет и оценка нематериальных активов

Объект основных средств оценивается по фактической (исторической) балансовой, ликвидационной, амортизируемой и справедливой (оценочной) стоимости.

Фактическая стоимость основных средств — это сумма уплаченных денежных средств или их эквивалентов, либо справедливая стоимость другого возмещения, переданного для приобретения актива, на момент его приобретения или сооружения.

Первоначальная оценка основных средств

- Объект основных средств должен быть оценен по фактической стоимости.

Элементы фактической стоимости:

- Покупная цена за вычетом торговых скидок;

- Импортные пошлины;

- Прямые затраты по приведению объекта основных средств в рабочее состояние для использования по назначению (доставка, разгрузка, монтаж, установка);

- Затраты на демонтаж и удаление объекта основных средств на занимаемом участке.

Себестоимость самостоятельно произведенных основных средств включает:

- Материалы;

- Затраты на труд;

- Другие вводимые ресурсы.

Последующая оценка основных средств

После приобретения объекта основных средств МСФО 16 разрешает использовать следующие методы учета:

- Учет по исторической стоимости: актив учитывается по первоначальной стоимости за вычетом накопленной амортизации и убытков от обесценения, т.е. по балансовой стоимости (основной порядок учета);

- Учет по оценочной стоимости (допустимая альтернатива): актив учитывается по оценочной стоимости, которая представляет собой справедливую стоимость на дату переоценки, за вычетом накопленной амортизации и убытков от обесценения.

Балансовая стоимость — это сумма, по которой объект основных средств отражается на балансе организации, рассчитывается как разница между первоначальной или переоцененной стоимостью актива и суммой накопленной амортизации.

Читайте также: Естественная убыль. Бухгалтерский учет и налогообложение

Справедливая стоимость — это сумма, на которую можно обменять актив при совершении сделки между хорошо осведомленными, желающими совершить такую операцию сторонами.

Если приобретенный объект не оценивается по справедливой стоимости, то его фактическая стоимость оценивается по балансовой стоимости переданного актива.

Переоценка

Переоценка основных средств должна проводиться регулярно.

Сумма дооценки увеличивает сумму капитала. Уменьшение стоимости основных средств в результате переоценки сначала списывается на уменьшение суммы дооценки по соответствующему активу, а оставшаяся сумма списывается на убытки отчетного периода.

Если производится переоценка отдельного объекта основных средств, то переоценке подлежит вся группа основных средств, к которой относится данный объект.

Последующие затраты на основные средства

Последующие затраты на основные средства должны капитализироваться, т.е. увеличивать их балансовую стоимость, когда они понесены, если компания с большой вероятностью получит будущие экономические выгоды, превышающие первоначально рассчитанные нормативные показатели существующего актива. Все прочие последующие затраты должны быть признаны как расходы за период, в котором они понесены.

Справочно: капитализация — это отнесение затрат на стоимость актива, т.е. увеличение стоимости актива.

Амортизация основных средств

Амортизация — это систематическое распределение стоимости актива на протяжении срока его полезной службы.

Амортизация начисляется систематически в течение полезного использования актива. Способ начисления амортизации должен отражать характер потребления экономических выгод. Составные части основных средств, получение экономической выгоды по которым происходит различными способами, должны амортизироваться отдельно.

Методы амортизации основных средств применяются при формировании учетной политики организации и раскрываются в бухгалтерской отчетности.

- Линейный метод. Годовая сумма амортизационных отчислений определяется как произведение первоначальной стоимости объекта основных средств и нормы амортизации, исчисленной исходя из срока его полезного использования. После модернизации, реконструкции или переоценки объекта основных средств, амортизация по которому начисляется линейным способом, годовая сумма амортизационных отчислений рассчитывается исходя из остаточной стоимости актива, увеличенной на сумму затрат на модернизацию, реконструкцию, сумму дооценки (или уменьшенной на сумму оценки), и оставшегося пересмотренного срока полезного использования. При этом остаточная стоимость актива представляет собой разность между фактической стоимостью и суммой накопленной амортизации.

- Метод уменьшаемого остатка. Годовая сумма амортизации рассчитывается как произведение остаточной стоимости объекта на начало отчетного года, нормы амортизации, исчисленной исходя из срока полезного использования этого объекта, и установленного организацией коэффициента не выше 3. Специфика начисления амортизации способом уменьшаемого остатка: сумма начисленной амортизации к концу срока полезного использования объекта всегда меньше его стоимости на величину остатка, который может быть максимально приближен к нулю, но не равен нулю. После модернизации, реконструкции или переоценки объекта основных средств, амортизация по которому начисляется способом уменьшаемого остатка, годовая сумма амортизационных отчислений рассчитывается исходя из остаточной стоимости актива, увеличенной на сумму затрат на модернизацию, реконструкцию, сумму дооценки (или уменьшенной на сумму оценки), и оставшегося пересмотренного срока полезного использования.

- Метод списания стоимости по сумме чисел лет срока полезного использования. Годовая сумма амортизационных отчислений определяется следующим способом. Сначала рассчитывается отношение числа лет, остающихся до конца срока полезного использования объекта, к сумме чисел лет всего срока полезного использования. Затем полученная величина умножается на фактическую стоимость основных средств. При применении этого метода годовая сумма амортизационных отчислений после модернизации, реконструкции или переоценки рассчитывается исходя из остаточной стоимости актива, увеличенной на сумму затрат на модернизацию, реконструкцию, сумму дооценки (или уменьшенной на сумму оценки), и соотношения, в числителе которого — число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет оставшегося срока полезного использования данного объекта.

- Метод списания стоимости пропорционально объему продукции (работ). Амортизационные отчисления определяются путем умножения натурального показателя объема продукции (работ) в отчетном периоде на рассчитанное соотношение. Данное соотношение исчисляется путем деления первоначальной стоимости актива на предполагаемый объем продукции (работ) за весь срок полезного использования основного средства. При выборе этого способа амортизации срок полезного использования рассчитывается исходя из плановых показателей выпуска продукции. При методе списания стоимости пропорционально объему продукции (работ) годовая сумма амортизационных отчислений после модернизации, реконструкции или переоценки основных средств определяется исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения остаточной стоимости актива, увеличенной на сумму затрат на модернизацию, реконструкцию, сумму дооценки (или уменьшенной на сумму уценки), и предполагаемого объема продукции (работ) за оставшийся срок полезного использования объекта основных средств.

Срок полезной службы объекта основных средств:

- Ожидаемый (расчетный) период использования основного средства, или

- Количество изделий, которые предполагается произвести с использованием этого актива.

Срок полезной службы основных средств должен периодически пересматриваться, и, если предположения существенно отличаются от предыдущих оценок, сумма амортизационных отчислений текущего и будущих периодов должна корректироваться.

Также следует иметь в виду, что правила учета и амортизации основных средств по МСФО 16 могут различаться с ПБУ РФ.

Выбытие и реализация основных средств

Ликвидационная стоимость — это сумма денежных средств, которую предприятие рассчитывает получить за актив при его выбытии по истечении срока его полезного использования, за вычетом затрат на его выбытие.

Ликвидационная стоимость пересматривается не реже одного раза в год и должна быть равна сумме, которую организация могла бы получить на текущий момент, если бы актив достиг состояния, ожидаемого в конце срока его полезного использования, и использовался в течение этого срока.

Амортизируемая стоимость — это разница между фактической стоимостью (или другой суммой, отраженной вместо фактической стоимости) и ликвидационной стоимостью актива.

Объект основных средств должен быть списан с баланса при его выбытии, или в том случае, когда принято решение о прекращении использования актива и от его выбытия больше не ожидается никаких экономических выгод.

Прибыли или убытки, возникающие от выбытия или реализации объекта основных средств, должны определяться как разность между оценочной суммой чистых поступлений от выбытия и балансовой стоимостью актива и признаваться как доход или расход в отчете о прибылях и убытках.

Раскрытие информации об основных средствах

В примечаниях и приложениях к финансовой отчетности раскрывается информация по каждому виду основных средств.

Основные требования к раскрытию информации:

Читайте также: Комиссия, поручение и агентский договор: учет и налогообложение

- Основы для оценки;

- Методы и нормы амортизации;

- Сумма амортизационных отчислений;

- Сумма основных средств, находящихся в стадии строительства;

- Основные средства, заложенные в качестве обеспечения;

- Капитальные обязательства по приобретению основных средств;

- База и дата переоценки;

- Сальдо суммы дооценки.

- Балансовая стоимость.

Рекомендуем посетить финансовые семинары для экономистов и финансистов. Расписание на этот квартал >>>

Как появляются основные средства

Поступление основных средств определяет их первоначальную стоимость. Материальные фонды предприятия могут быть:

- приобретены у поставщиков за определенную плату, составляющую первоначальную стоимость;

- внесены учредителями в качестве взноса в уставный капитал (стоимостью станет денежная оценка учредителей);

- созданы (построены) – учитываются затраты на производство;

- переданы безоплатно – первоначальной стоимостью станет текущая рыночная;

- получены по договору мены – стоимость определяется по нормам п.11 ПБУ 6/01.

Поступившие средства оформляются актом приема-передачи, а затем – приказом руководителя о вводе их в эксплуатацию. При этом формируется их первоначальная стоимость, которую бухгалтеры отразят на счете 01 «Основные средства».

Как заполнить строки

Рассмотрим, какие счета и каким образом используются при формировании баланса, в соответствии с Планом счетов БУ (приказ Минфина № 94н).

Актив

Так заполняется 1-й раздел актива баланса «Внеоборотные активы»:

- Нематериальные активы (НМА), стр. 1110. Дт 04 – Кт 05. Издержки на исследования и разработки НИОКР не показываются.

- Результаты исследований и разработок, стр. 1120. Дт 04 в части НИОКР.

- Нематериальные поисковые активы (ПА), стр. 1130. Дт 08 – Кт 05 (оба счета берутся в части нематериальных ПА).

- Материальные ПА, стр. 1140. Дт 08 – Кт 02 (оба счета берутся в части материальных ПА).

- Основные средства, стр. 1150. Дт 01 – Кт 02 (исключая амортизацию доходных вложений в мат. ценности).

- Доходные вложения в мат. ценности, стр. 1160. Дт 03 – Кт 02 (исключая амортизацию ОС).

- Финансовые вложения, стр. 1170. Дт 58 – Кт 59 (только по долгосрочным вложениям финансов) + Дт 73/1 (только по процентным займам долгосрочного характера, счет 73/1 — расчеты с сотрудниками по выданным займам).

- Отложенные налоговые активы (ОНА), стр. 1180. Дт 09.

- Прочие внеоборотные активы, стр. 1190. Дт 07 + Дт 08 (за исключением поисковых активов) + Дт 97 (издержки со сроком списания свыше 12 месяцев после отчетной даты).

Порядок заполнения 2-й раздела актива баланса «Оборотные активы»:

- Запасы, стр. 1210. Дт 10 + Дт 11 – Кт 14 + Дт 15 + Дт 16 + Дт 20 + Дт 21 + Дт 23 +Дт 28 + Дт 29 + Дт 41 – Кт 42 + Дт 43 + Дт 44 + Дт 45 + Дт 97 (по расходам со сроком списания не выше 12 месяцев после отчетной даты).

- НДС по приобретенным ценностям, стр. 1220. Дт 19.

- Дебиторская задолженность, стр. 1230. Дт 46 + Дт 60 + Дт 62 – Кт 63 + Дт 68 + Дт 69 + Дт 70 + Дт 71 + Дт 73 (субсчет 73-1 не берется) + Дт 75 + Дт 76 (исключается отраженный на счетах учета расчетов НДС с выданных и полученных авансов).

- Финансовые вложения (без денежных эквивалентов), стр. 1240. Дт 58 – Кт 59 (только по краткосрочным финансовым вложениям) + Дт 55/3 (счет 55/3 – депозитные счета) + Дт 73/1 (только по краткосрочным процентным займам).

- Денежные средства и денежные эквиваленты, стр. 1250. Дт 50 + Дт 51 + Дт 52 + Дт 55 + Дт 57. Не берется субсчет 50/3 и сальдо по субсчету 55/3.

- Прочие оборотные активы, стр. 1260. Дт 50/3 + Дт 94.

Пассив

Так заполняется 3-й раздел пассива баланса «Капитал и резервы»:

- Уставный капитал (и его законодательно закрепленные разновидности), стр. 1310. Кт 80.

- Собственные акции, выкупленные у акционеров, стр. 1320. Дт 81 (указывается в скобках, вычитаемый или отрицательный показатель).

- Переоценка внеоборотных активов, стр. 1340. Кт 83 (на сумму дооценки ВНА).

- Добавочный капитал (без переоценки), стр. 1350. Кт 83 (без дооценки ВНА).

- Резервный капитал, стр. 1360. Кт 82.

- Нераспределенная прибыль (непокрытый убыток), стр. 1370. Кт 99 + Кт 84 (либо Дт 99 + Дт 84, берется в скобки; Кт 84 – Дт 99, Кт 99 – Дт 84 если получен минус, берется в скобки).

Порядок заполнения 4-го раздела пассива баланса «Долгосрочные обязательства»:

- Заемные средства, стр. 1410. Кт 67 (период погашения задолженности на отчетную дату не выше 12 месяцев).

- Отложенные налоговые обязательства (ОНО), стр. 1420. Кт 77.

- Оценочные обязательства, стр. 1430. Кт 96 (только обязательства со сроком исполнения более 12 месяцев после отчетной даты).

- Прочие обязательства, стр. 1450. Кт 60 + Кт 62 + Кт 68 + Кт 69 + Кт 76 + Кт 86 (долгосрочная задолженность по всем счетам).

Приведен порядок заполнения 5-го раздела пассива баланса «Краткосрочные обязательства»:

- Заемные средства, стр. 1510. Кт 66 + Кт 67 (если на счете есть задолженность со сроком погашения не выше 12 месяцев на отчетную дату).

- Кредиторская задолженность, стр. 1520. Кт 60 + Кт 62 + Кт 68 + Кт 69 + Кт 70 + Кт 71 + Кт 73 + Кт 75 + Кт 76 (только задолженность краткосрочного характера, исключается учтенный на счетах учета расчетов НДС с выданных и полученных авансов).

- Доходы будущих периодов, стр. 1530. Кт 98.

- Оценочные обязательства, стр. 1540. Кт 96 (только обязательства со сроком исполнения не выше 12 месяцев после отчетной даты).

- Прочие обязательства, стр. 1550. Кт 86 (только краткосрочные обязательства).

Коды строк баланса проставляются согласно приказу Минфина № 66н от 02/07/10 г. в ред. от 19/04/19 г. (п. 5). Они перечислены в приложении № 4.

В приведенной схеме задействованы типовые счета, как правило, используемые для заполнения тех или иных строк баланса. Учетной политикой фирмы, рабочим планом счетов в стандартную схему могут вноситься изменения.