- Что такое налоговый вычет

- Пример расчета вычета за детей

- Вычет НДФЛ

- Полезное видео

- Профессиональный вычет

- Пример расчета имущественного вычета

- Другие налоговые вычеты

- Что делать и как считать НДФЛ, если вычеты превышают доход

- Итоговый доход превышает сумму вычета на детей

- Как получить налоговый вычет

- Какие документы нужны, чтобы оформить вычет на детей

- Регистрация

Что такое налоговый вычет

Каждый работник, выполняющий определенный функционал в учреждении, ежемесячно получает вознаграждение за выполнение своих трудовых обязанностей — заработную плату. Под заработной платой понимается уплата сотруднику суммарных начислений, подлежащих ему за выполненную работу (ч. 1 ст. 129 ТК РФ).

Зачастую в бюджетных учреждениях зарплата представляет собой совокупность начислений. Основой произведения является должностной оклад, устанавливаемый в соответствии с положением об оплате труда и штатным расписанием. Также каждый сотрудник вправе претендовать на дополнительные выплаты, устанавливаемые в процентном отношении к окладу:

- компенсационные (надбавки за вредные условия и тяжелый труд, за рабочие и климатические условия, отличные от нормальных, за государственную тайну и проч.);

- стимулирующие (за выслугу лет, премиальные, поощрительные выплаты, иные доплаты и надбавки).

Очень часто сотрудники обращаются в бухгалтерию с вопросом: зарплата до вычета НДФЛ — это как? Для того чтобы на него ответить, в первую очередь необходимо разобраться с существующей системой удержаний из заработка. Каждый работник должен помнить, что работодатель имеет право удерживать денежные средства из заработной платы только в законодательно установленных случаях (ст. 137 ТК РФ).

Итак, какие вычеты из зарплаты существуют 2021? Все удержания делятся на три группы:

- Обязательные — производятся в обязательном порядке. К ним относятся НДФЛ, страховые взносы и удержания по исполнительным листам.

- По инициативе работодателя — удерживаются в соответствии со ст. 137 ТК РФ. Примеры: неотработанный аванс, невыполнение трудовых нормативов, некорректный расчет, неотработанные дни при оформлении увольнения.

- По инициативе служащего — добровольное заявление работника на произведение удержаний из заработной платы (договор займа, отчисление дополнительных взносов на накопительную пенсию).

Общая сумма вычета из заработной платы в 2021 году не может превышать 20 % от совокупных начислений (ст. 138 ТК РФ). Исключением являются вычеты по исполнительным листам.

Пример расчета вычета за детей

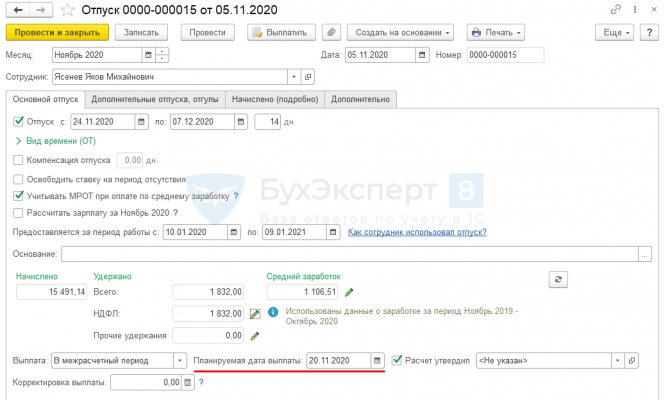

Рассмотрим первый пример, когда сумма вычета превышает доход сотрудника.

Читайте также: Инструкция: как рассчитать отпускные, если работник болел

В январе работник Сидоров получил заработную плату 30000 р. Он имеет трех несовершеннолетних детей, поэтому НДФЛ не облагается:

(400 + 1400 + 3000 = 5800 р.

За первый месяц величина налога составила:

(30000 – 5800) × 0,13 = 3146 р.

В следующем месяце сотрудник Сидоров оформил отпуск без сохранения заработной платы и не работал почти весь месяц. Его зарплата составила 3500 р. Такой доход меньше его вычетов, поэтому за февраль работник не платит НДФЛ. Но стоит помнить о нарастающем итоге. Посчитаем размер отчислений за эти два месяца.

(30000 + 3500 – 5800 × 2) × 0,13 = 2847 р.

Сумма налога за январь-февраль составляет 2847 р. Таким образом, возникает лишний уплаченный НДФЛ так как с Сидорова за этот период (январь-февраль) удержали 3146 р. Излишек составляет 299 рублей (3146 – 2847 = 299). Этот излишек работодатель может перенести на следующий налоговый период, и работник уплатит меньший налог. Если по каким-то причинам работнику не вернулся излишне удержанный НДФЛ, то по итогам года он может самостоятельно обратиться в местный орган ФНС для получения излишне уплаченного НДФЛ.

Вычет НДФЛ

Как было сказано выше, налог на доходы физических лиц обязательно вычитается из заработной платы служащего. Разбираем, что значит зарплата до вычета НДФЛ.

Бухгалтерия ежемесячно начисляет работнику вознаграждение за выполнение трудовых обязанностей и удерживает с этой суммы подоходный налог в размере 13 % — для граждан РФ и 30 % — для нерезидентов. Таким образом, считается, что ЗП до вычета НДФЛ — это как произведение всех начислений сотрудника за отработанный отчетный период, а зарплата после удержаний — это фактическая сумма денежных средств, которую работник получает на руки или переводом на банковскую карту.

НДФЛ рассчитывается непосредственно в момент начисления ежемесячного вознаграждения, а удерживается — при перечислении оплаты труда.

Полезное видео

Ознакомьтесь с дополнительной информацией о стандартном вычете на детей на видео ниже:

Можно сделать выводы, что если зарплата меньше вычета на детей, в бухгалтерии по месту работы должны высчитать сумму доходов и льгот за все месяцы года до текущего. И уже исходя из результатов, возвращать разницу НДФЛ «на руки» или вместе с зарплатой, либо же признавать налоговую базу нулевой. Перенос вычета на детей при маленьком доходе возможен на другие месяцы только в рамках календарного года. На следующий год разрешают переносить лишь имущественные льготы.

Профессиональный вычет

Профессиональная налоговая льгота (ст. 221 НК РФ) производится для тех категорий служащих, которые выполняют работы или оказывают услуги по заключенным договорам ГПХ. Также за профессиональной компенсацией от налоговой инспекции вправе обратиться граждане, получающие авторское вознаграждение за следующие виды работ:

- произведения в области литературы;

- музыкальные, художественные, архитектурные произведения;

- изобретения новых промышленных образцов и проч.

При этом если такие служащие не имеют возможность подтвердить налоговой свои расходы, то, согласно п. 3 ст. 221 НК РФ, можно воспользоваться законодательно установленными нормативами для уменьшения облагаемой базы подоходного налога. Расчет осуществляется как произведение определенного процента норматива из п. 3 ст. 221 на полученный автором доход.

Пример расчета имущественного вычета

Максимальный размер налоговой льготы имущественного характера – 2 млн. рублей. По закону гражданин может вернуть 13%, то есть 260 тысяч. Ежегодно официально трудоустроенному гражданину будет возвращаться 13% от дохода за год. Т.е. сначала налоговые отчисления будут вычитаться из зарплаты, но по итогам года при обращении в ФНС льгота будет возвращена. Рассмотрим на примере.

Читайте также: ФСС разъяснил порядок выплат по больничному для работающей декретницы

В 2021 году налогоплательщик Петров приобрел недвижимость – квартиру стоимостью 3 млн. рублей. Его ежемесячная заработная плата в 2021 году составляла 45000 р. За год Петров заплатил подоходный налог в размере:

45000 × 12 × 0,13 = 70200 р.

Соответственно и вернуть за 2021 год Петров сможет лишь 70200 р. У Петрова останется невыплаченная льгота в размере 189800 р., которая будет возвращаться в течение следующих лет. Если размер ежегодного дохода Петрова не изменится, то полностью льгота будет возвращена за 4 года. Три года он будет получать по 70200 р., за четвертый год 49400 рублей.

Другие налоговые вычеты

В соответствии со ст. 218–220 НК РФ, каждый сотрудник бюджетного учреждения вправе претендовать на определенный налоговый вычет из зарплаты. Это означает, что суммарный доход за отчетный период, облагаемый по ставке 13 %, подлежит уменьшению на определенную сумму льгот. Рассмотрим действующие для сотрудников бюджетных учреждений льготы в таблице:

Наименование налогового вычетаОписаниеВеличинаКак оформитьСтандартный (ст. 218 НК РФ)Предоставляется сотруднику на себя, на каждого ребенка либо за участие в определенных событиях, указанных в ст. 218 НК РФ. 3000 руб. или 500 руб. — участие в ряде событий, по инвалидности.

1500 руб. — на 1 и 2 ребенка до 18 лет.

3000 руб. — на 3-го и последующих детей.

Стандартная налоговая компенсация на себя безлимитная, то есть производится в течение всего года независимо от величины полученного заработка. Если гражданин получает льготную компенсацию на детей, то ограничение по доходу составляет 350 000 рублей в год.

Предоставить в бухгалтерию заявление и правоустанавливающие документы (например, свидетельство о рождении детей, справку об инвалидности).Социальный (ст. 219 НК РФ)Компенсация гражданам РФ затрат на обучение, лечение и т. п.120 000 руб. неудерживаемой налоговой льготы на сумму полученных доходов. При дорогостоящем лечении компенсируется полная стоимость.Предоставить в ИФНС налоговую декларацию по форме 3-НДФЛ, заявление и пакет документов, подтверждающих расходы, затем получить соответствующее уведомление о неудержании НДФЛ и передать его работодателю для оформления льготы.Имущественный (ст. 220 НК РФ)При приобретении или строительстве нового жилья или продаже недвижимости. Максимальная льготируемая сумма расходов при покупке жилья — 2 000 000,00 (пп. 1 п. 3 ст. 220 НК РФ). Сумма имущественного НВ (2 000 000 × 13 %) = 260 000 р.

При оплате процентов кредитного или ипотечного договора максимум составляет 3 000 000,00 (п. 4 ст. 220 НК РФ). Компенсация (3 000 000 × 13 %) = 390 000,00 руб.

Предоставить в ИФНС налоговую декларацию по форме 3-НДФЛ, заявление и пакет документов, подтверждающих сделку, затем в течение 30 дней получить соответствующее уведомление о неудержании НДФЛ и передать его работодателю для оформления льготы.

Что делать и как считать НДФЛ, если вычеты превышают доход

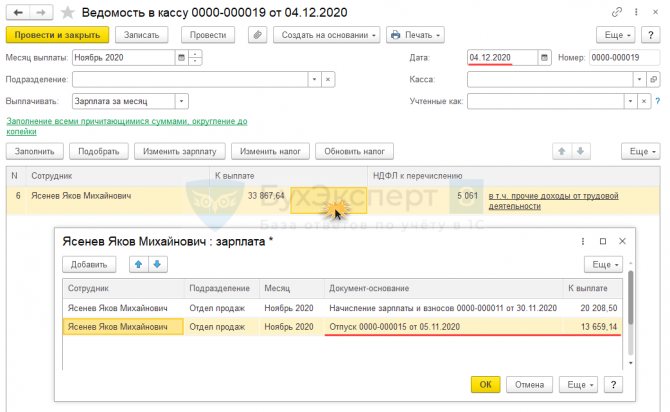

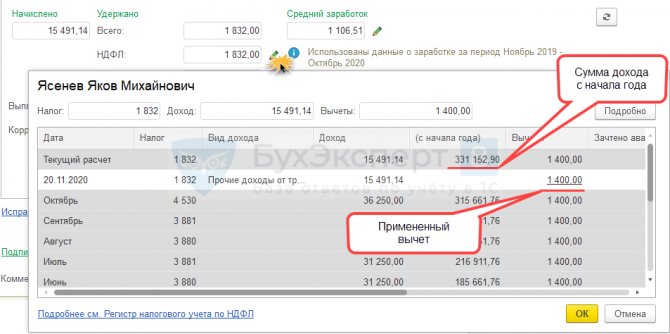

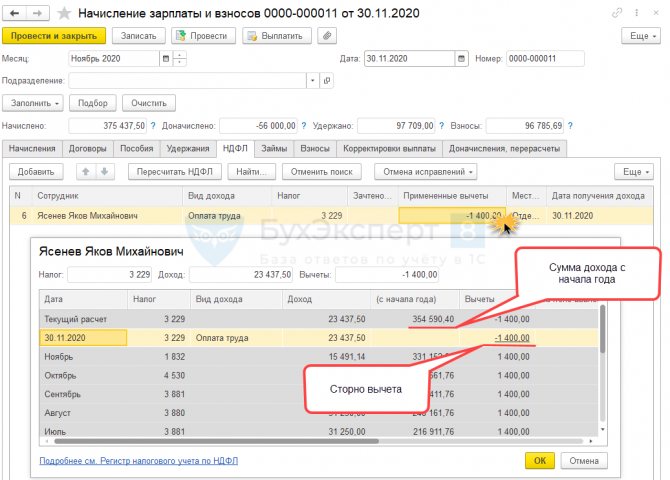

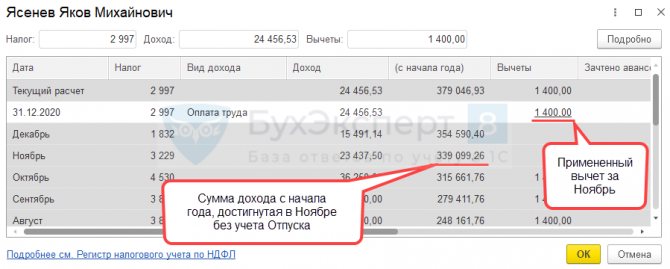

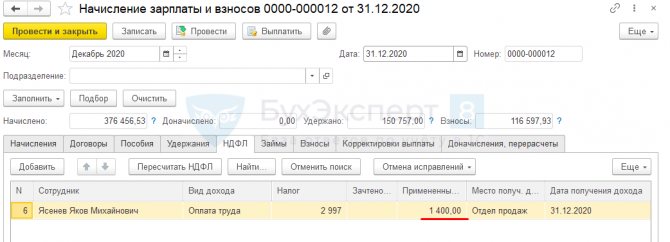

Сумма полагающихся вычетов может превышать доход работника по ряду причин. Чаще всего это происходит, если сотрудник попадает сразу под выплату нескольких видов вычета или же берет больничный, отпуск «за свой счет». В такой ситуации, согласно письму Минфина России от 07.10.04 №03-05-01-04/41, можно суммировать итог стандартных вычетов за год, если в каком-то месяце сотрудник не получал доход.

Проще говоря, бухгалтеру следует суммировать все доходы работника за те месяцы года, которые уже остались позади, вплоть до расчетного, а также сложить сумму полагаемых вычетов. Это регулируется п.3 ст. 226 НК РФ. После сложения сумм можно смотреть, какая величина больше. Обычно доход-таки превышает сумму вычета на детей, но рассмотрим и обратную ситуацию.

Итоговый доход превышает сумму вычета на детей

При сложении цифр за несколько месяцев и высчитывании усредненной суммы зарплаты чаще всего сумма заработка оказывается больше полагаемых льгот. В таком случае от разницы просто вычитают подоходный налог по ставке 13%. Может оказаться так, что высчитанный НДФЛ превысит доход, в таком случае появляется излишне удержанный налог. Его работодатель либо учтет при отчислении НДФЛ в следующем доходном месяце этого же года, либо после заявления вернет на руки сотруднику.

Как получить налоговый вычет

Если вычет по НДФЛ больше начисленной зарплаты за отчетный период, то работодатель вправе зачесть излишне удержанный подоходный налог в следующем периоде (месяце) в пределах одного календарного года. Работник также может оформить заявление о возврате излишне удержанного НДФЛ.

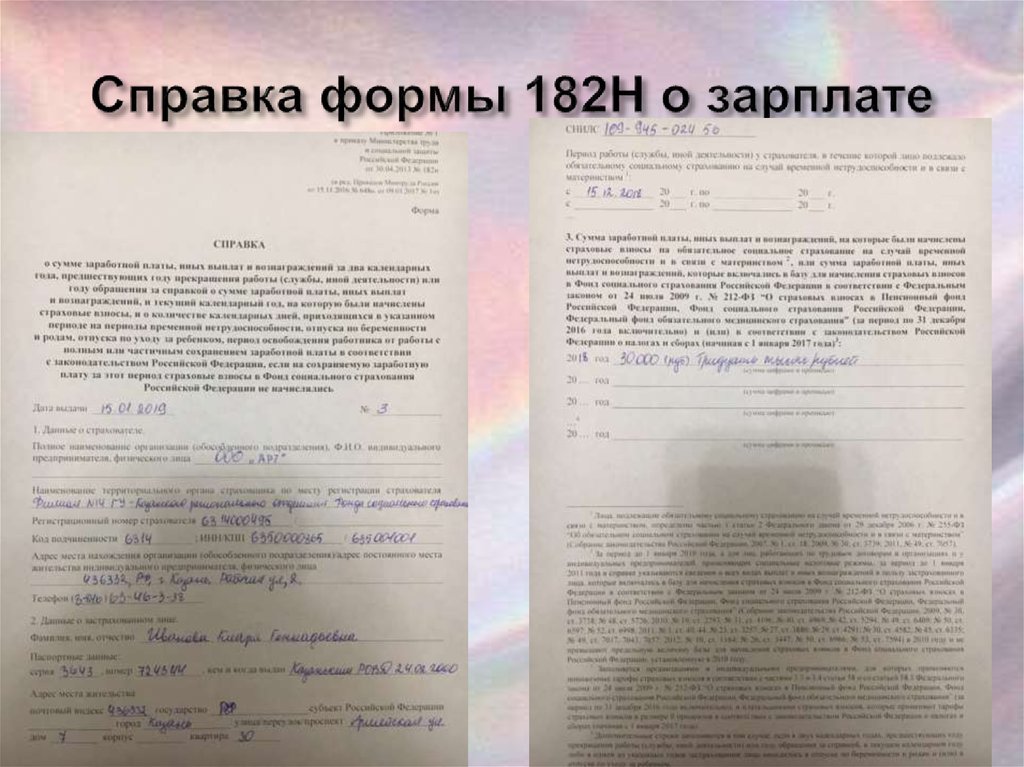

В том случае если гражданин РФ по какой-либо причине не обратился к работодателю за предоставлением налоговых вычетов, он имеет право подать заявление на предоставления льготы непосредственно в территориальную ИФНС по истечении года, в котором были произведены расходы (имущественные, социальные, излишне удержанный подоходный налог). Для этого ему необходимо получить в бухгалтерии справку 2-НДФЛ, заполнить налоговую декларацию о доходах 3-НДФЛ, составить заявление и подготовить все копии подтвердительных документов (чеки, договоры и прочие). Результатом корректно оформленного обращения станет произведение возврата гражданину сумм излишне уплаченного НДФЛ от территориальной налоговой инспекции.

Какие документы нужны, чтобы оформить вычет на детей

Для получения вычета работник должен написать заявление в свободной форме и предоставить работодателю документы:

Читайте также: Как рассчитать страховые взносы за работников с учётом пониженных ставок

- свидетельство о браке, если работник женат или замужем;

- справку об инвалидности при наличии;

- свидетельство о смерти или постановление суда о признании второго родителя пропавшим без вести при наличии;

- подтверждение из ЗАГСа, что мать-одиночка не состоит в браке;

- 2-НДФЛ с прошлого места работы;

- документы, подтверждающие статус опекунов или попечителей.

Вычет можно также получить на детей старше 18 лет, если они обучаются в учебных заведениях на очной форме (п. 1 ст. 218 НК РФ). Тогда нужна справка из вуза или колледжа.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Регистрация

Письмо Министерства финансов РФ № 03-04-06/15364 от 02.03.2020

Департамент налоговой и таможенной политики рассмотрел письмо от 11.12.2019 по вопросу предоставления стандартного налогового вычета на детей по налогу на доходы физических лиц и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

В соответствии с пунктом 3 статьи 210 Кодекса, если иное не предусмотрено указанным пунктом, для доходов, в отношении которых предусмотрена налоговая ставка, установленная пунктом 1 статьи 224 Кодекса, налоговая база по налогу на доходы физических лиц определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218 — 221 Кодекса, с учетом особенностей, установленных главой 23 «Налог на доходы физических лиц» Кодекса.

Согласно пункту 3 статьи 218 Кодекса стандартные налоговые вычеты по налогу на доходы физических лиц предоставляются налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

Установленный подпунктом 4 пункта 1 статьи 218 Кодекса стандартный налоговый вычет за каждый месяц налогового периода распространяется на родителя, супруга (супругу) родителя, усыновителя, опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, на обеспечении которых находится ребенок.

При этом налоговый вычет действует до месяца, в котором доход налогоплательщика (за исключением доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами Российской Федерации), исчисленный нарастающим итогом с начала налогового периода (в отношении которого предусмотрена налоговая ставка, установленная пунктом 1 статьи 224 Кодекса) налоговым агентом, предоставляющим данный стандартный налоговый вычет, превысил 350 000 рублей. Начиная с месяца, в котором указанный доход превысил 350 000 рублей, налоговый вычет, предусмотренный указанным подпунктом, не применяется (абзацы шестнадцатый и семнадцатый подпункта 4 пункта 1 статьи 218 Кодекса).

Таким образом, установленные подпунктом 4 пункта 1 статьи 218 Кодекса стандартные налоговые вычеты на детей предоставляются налоговым агентом налогоплательщику за каждый месяц налогового периода путем уменьшения в каждом месяце налогового периода налоговой базы, определяемой нарастающим итогом, на сумму налоговых вычетов, рассчитанную также нарастающим итогом с начала налогового периода.

В силу пункта 3 статьи 226 Кодекса исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со статьей 223 Кодекса, нарастающим итогом с начала налогового периода применительно ко всем доходам (за исключением доходов от долевого участия в организации, а также доходов, в отношении которых исчисление сумм налога производится в соответствии со статьей 214.7 Кодекса), в отношении которых применяется налоговая ставка, установленная пунктом 1 статьи 224 Кодекса, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

В случае если в отдельном месяце налогового периода сумма стандартных налоговых вычетов превысила сумму дохода налогоплательщика, облагаемого налогом на доходы физических лиц, то стандартные налоговые вычеты предоставляются за каждый месяц налогового периода, включая тот месяц, в котором образовалось превышение суммы налоговых вычетов над суммой дохода.

Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Заместитель директора Департамента Р.А.СААКЯН