- Что такое декретный отпуск

- Облагаются ли декретные выплаты налогами, размер НДФЛ, советы юристов

- Что такое подоходный налог?

- Нужно ли удерживать с декретного пособия или нет?

- Как рассчитать сумму пособия?

- Декретный отпуск и налоги

- Назначение пособия по беременности

- Являются ли декретные выплаты доходом

- Кто платит декретные?

- Дополнительные нюансы

- Оплата временной нетрудоспособности по беременности и родам

- Порядок оплаты

- Порядок выплаты пособий по временной нетрудоспособности

- Налогообложение декретных выплат

- Налогообложение декретных в 2021–2021 годах: удерживается ли НДФЛ из этих выплат

- Облагаются ли декретные выплаты подоходным налогом

- Обложение НДФЛ пособия по беременности

- Обложение НДФЛ пособия по уходу за малышом до 1,5 лет

- Берут ли подоходный налог с доходов работающей декретницы и как заполнить для нее справку 2-НДФЛ

- На каком основании женщинам полагаются выплаты?

- Входят ли декретные в 2-НДФЛ и 6-НДФЛ?

- Социальные гарантии государства

Что такое декретный отпуск

Согласно трудовому законодательству, забеременевшая работница имеет право не выходить на работу за семьдесят дней до родов и еще семьдесят дней после них. За период пребывания дома ей будет начислено пособие, и называется такой временной промежуток декретом или отпуском по беременности и родам, если говорить официальным языком.

Само собой разумеется, что руководителей предприятий при произведении расчетов интересует, удерживается ли НДФЛ с декретных, а также прочие налоги и взносы. Тот же вопрос, безусловно, волнует и сотрудниц, уходящих на отдых, – ведь куда приятнее получить на руки всю начисленную сумму полностью, без всяких вычетов.

Облагаются ли декретные выплаты налогами, размер НДФЛ, советы юристов

Сумма декретных (пособие по беременности и родам) не включается в общий месячный (годовой) налогооблагаемый доход налогоплательщика, а значит, налог на доходы физических лиц с нее не удерживается.

Однако, несмотря на это, уведомить налоговиков о суммах начисленного пособия все же придется. Работодатель в этом случае является налоговым агентом. Он обязан представить в налоговую форму № 1ДФ.

Сумма декретных отражается в налоговом расчете под признаком дохода «128» как социальные выплаты из соответствующих бюджетов (см.подкатегорию 103.25 системы «ЗІР»

).

Читайте также: Одобрены поправки к соглашению об избежании двойного налогообложения РФ и Швейцарии

Что такое подоходный налог?

Подоходным называют налог, которым облагаются денежные суммы, получаемые физическими лицами и признаваемые их доходом. Все выплаты по трудовому договору в виде оплаты труда подлежат обязательному обложению НДФЛ.

Как рассчитать декретный по беременности и родам, можно посмотреть здесь.

Ставка НДФЛ, которая применяется к зарплате и связанным с ней выплатам, составляет 13 процентов.

При расчете зарплаты бухгалтер считает от начисленной суммы 13%, отнимает полученную сумму налога, на руки работнику выдается заработок за минусом НДФЛ.

Кроме НДФЛ, выплаты по оплате труда облагаются также страховыми взносами. Но в отличие от НДФЛ взносы начисляются сверх суммы дохода и уплачиваются из средств работодателя. Подоходный налог ложится на плечи физического лица, работодатель лишь выполняет функцию налогового агента — посредника, который удерживает и перечисляет денежные средства в бюджет.

Данным видом налога облагаются зарплата, отпускные, премии, компенсации отпуска, оплата больничных листов по болезни. Что касается выплат за декретный отпуск (по беременности и родам и по уходу за ребенком), то тут действуют другие правила.

Нужно ли удерживать с декретного пособия или нет?

Облагается или нет пособие по больничному листу по беременности и родам, прописано в п.1 ст.217 НК РФ. В этой статье перечислены необлагаемые доходы физлиц, в их число попадают и декретные выплаты.

Расчет декретных бухгалтером производится после получения от беременной работницы заявления на отпуск и больничного листа. Срок для расчета и назначения выплаты составляет 10 календарных дней. О порядке и сроке выплаты декретных

Как рассчитать сумму пособия?

Пособие по беременности и родам (БиР) рассчитывается на основании суммы заработной платы за расчетный период. Расчетный период — два полных года, предшествующих отпуску.

Размер декретных выплат в 2021 году

После того, как рассчитали средний дневной доход, полученную сумму нужно умножить на число дней отпуска (140, 156 или 194 дня).

Законом установлена максимальная сумма выплат пособия по БиР, ограниченная предельной страховой базой.

Размер минимальной выплаты не может быть меньше размера МРОТ. При стаже менее 6 месяцев пособие по БиР не может превышать МРОТ (п. 3 ст. 11 Федерального закона от 29.12.2006 № 255-ФЗ).

Срок начисления пособия — до 10 календарных дней с момента предъявления листка нетрудоспособности. Работодатель перечисляет деньги в день ближайшей заработной платой (ч. 1 ст. 15 ФЗ-255). Если начислением занимаются органы социальной защиты перевод денежных средств происходит до 26 числа, следующего месяца, после месяца предъявления листка нетрудоспособности (п. 18 Приказа Минздравсоцразвития России № 1012н).

Онлайн калькулятор декретных выплат

Декретный отпуск и налоги

По законодательству любой денежный доход облагается налогом. А облагаются ли на налоговым сбором доходы физических лиц (сокращенно — НДФЛ), выплаченные в качестве декретных отпускных? Работниц и их работодателей безусловно интересует вопрос, а будет ли произведены определенные налоговые поборы с пособия по беременности и родам?

Читайте также: Коды заболеваний в больничном листе с расшифровкой

Конечно же, никому не хочется, чтобы эти деньги вычитались органами власти. Женщины желают получить все выплаты без всяких вычетов, уменьшающих общую сумму отпускных. В связи с этим возникает вопрос: «Если все же налоговые поборы обойти нельзя, как их можно уменьшить»?

На такие вопросы лучше всего ответит квалифицированный юрист, но в данном случае в некоторые тонкости можно вникнуть самостоятельно, тем более что законодательные нормы довольно четко прописывают, что происходит с отпускными, облагаются они налогом или нет. В любом случае ответ на вопрос, облагаются ли они налогом однозначен — удержание НДФЛ с декретных недопустимо. Пособия по беременности не облагаются налогом, поскольку это противоречит закону.

Несмотря на то, что НДФЛ с декретных взимать незаконно, но бывают случаи, когда налогообложение денежных выплат, получаемых в декрете, все же произошло. Если, несмотря на все это, бухгалтер на предприятии удержал определенную сумму в качестве налога, она впоследствии должна быть возвращена работнику. Чтобы вернуть деньги, работник или служащий организации должен написать письменное заявление на имя руководителя фирмы или бухгалтера, после чего женщине вернут полагающиеся деньги.

Вопрос об удержании налога с рассматриваемых пособий напрямую привязан к вопросу расчета этих выплат, начисляемых беременной женщине, оформляемой в декрет. Согласно существующему закону, от НДФЛ фактически освобождены все пособия, которые предоставляются от самого государства.

Единственное исключение составляют налоги, направленные на дотации по временной невозможности осуществлять трудовую деятельность. То есть, исключение составляют периоды нахождения на вынужденном больничном с болеющим ребенком. В отличие от других выплат, декретные не облагаются никакими налогами еще потому, что эти пособия полностью предоставлены государством.

Назначение пособия по беременности

При расчете пособия, связанного с беременностью и предстоящими родами, работодатель должен ориентироваться на такие нормативно-правовые документы:

- ТК РФ (ст. 255);

- Закон от 29.12.2006 г. № 255-ФЗ <�Об обязательном соцстраховании по болезням и материнству>;

- приказ авторства Минздравсоцразвития от 23.12.2009 г. под № 1012н с Правилами выдачи пособий на детей.

Работодатель выводит сумму рассматриваемого пособия на основании усредненного дневного заработка за последние 2 года. При этом двухлетний период отсчитывают назад не от месяца открытия листка нетрудоспособности, а от года, в котором работница уходит в декрет. При отсутствии сведений о заработке в предшествующих периодах необходима справка о доходах от прежних работодателей.

Если сотрудница не сможет предоставить справку, в расчете будут учтены все дни, но не будет дохода в некоторых промежутках. За счет этого сумма пособия окажется заниженной.

При запоздавшем предъявлении справки о доходах работодатель делает перерасчет пособия и доплачивает разницу между первоначальным и корректировочным расчетом. После произведенной выплаты декретчице на сумму перечисленных средств субъект хозяйствования может уменьшить свои обязательства по социальным страховым взносам.

Назовём некоторые особенности выведения суммы пособия:

- при расчете пособия необходимо сравнивать среднедневной доход с минимальными и максимальными пределами, установленными для используемых в вычислениях годах;

- за основу в расчетах можно принимать заработки, не превышающие предельную величину дохода, на которую начисляют страховые взносы в соответствующем календарном году;

- при существенной разнице между среднемесячным пособием и усредненным заработком в последний год (не в пользу пособия) работодатель имеет право произвести доначисление: источником финансирования основной суммы по больничному листу будут средства ФСС, а доплату сделает работодатель из собственных ресурсов.

Являются ли декретные выплаты доходом

Выплата пособия по беременности относится к доходам физлица исходя из общего смысла ст.208 и 209 НК РФ. С точки зрения бухгалтерии такой платеж является разновидностью больничного.

При расчете пособия по беременности используется средний суточный заработок. Благодаря этому размер выплаты зависит от продолжительности больничного. Так, если он меньше 140 дней по инициативе сотрудницы, то она получит меньше декретных по больничному (но больше зарплаты по действующей ставке).

Как определяется суточный заработок:

- Сложите все доходы сотрудницы за последние 2 календарных года. Сюда входят платежи, с которых платились страховые взносы по временной нетрудоспособности и в связи с материнством.

- Рассчитайте сумму календарных дней за 2 года. Из него должно вычитаться количество дней-исключений.

- Разделите показатель из первого пункта на показатель из второго.

Какие дни вычитаются:

- обычный больничный, больничный по БИР, по уходу за ребенком;

- дни освобождения от трудовой деятельности при сохранении заработка без выплаты с него взносов во внебюджетные фонды.

Рассмотрим на примере:

Читайте также: Новая льгота по НДФЛ для предпринимателей: кто и когда вправе ее применять

Щербакова Светлана работает в и уходит на больничный с 1 февраля на 140 дней. В 2021 году ее зарплата составляла 20 000 руб. В 2021 году провели индексацию и с 1 января зарплата равнялась 25 000 руб. В 2021-ом она получила повышение и зарплата с января выросла до 35 000. За последние 2 года Щербакова брала больничный 5 раз – 7, 4, 10, 3 и 9 дней.

Расчет:

- Все доходы: 20 000 × 12 + 25 000 × 12 = 540 000.

- Период: 365 × 2 – (7 + 4 + 10 + 3 + 9) = 697.

- Суточный заработок: 540 000 / 697 = 775.

- Величина выплаты по больничному листу: 775 × 140 = 108 500 руб.

Важно! При расчете пособия по БИР учитывайте минимальную и максимальную сумму выплаты, а также расчет исходя из МРОТ для сотрудниц, у которых не было доходов за последние 2 года.

Кто платит декретные?

Основание для отсутствия обложения в виде НДФЛ – это то, что данные пособия являются государственной компенсацией. Выплачиваются они ФСС. С 2021 года контроль над выплатами пособий был передан ИФНС.

ВАЖНО! Выплаты по БиР и уходу за ребенком должен делать любой предприниматель. Это относится и к ИП, которые выбрали особый режим налогообложения: вмененку, упрощенный.

Дополнительные нюансы

Рассмотрим различные особенности начисления пособий:

- Если сотрудница работает в нескольких местах по совместительству, выплачивать средства ей должна каждая из компаний. Выдача пособий проводится в стандартном порядке.

- Рассматриваемые средства не подлежат обложению не только НДФЛ, но и страховыми взносами. То есть женщина получает выплаты в полном объеме.

- Пособия будут выплачиваться только в том случае, если женщина официально трудоустроена. Если же она работает неофициально, то решение о выплатах принимает только работодатель. Если он не будет ничего платить, сотрудница даже не сможет подать на него в суд.

Размер пособий определяется индивидуально в каждом случае, в зависимости от зарплаты трудящейся.

Для получения выплат сотрудница должна предоставить работодателю соответствующее заявление, а также лист нетрудоспособности. Бумаги подаются не позже полугода с даты окончания отпуска по БиР. Если сотрудница хочет уйти в отпуск по беременности позже даты, указанной в листе нетрудоспособности, работодатель должен предоставить его со дня, прописанного в заявлении.

Мнение эксперта

Лебедев Сергей Федорович

Юрист-практик с 7-летним опытом. Специализация — гражданское право. Большой опыт в защите в суде.

ВАЖНО! Выплаты по БиР за период, в который сотрудница фактически работала, делать не рекомендуется. Связано это с тем, что ФСС вряд ли будет возмещать эти расходы предпринимателю.

К СВЕДЕНИЮ! Освобождение от налогов обусловлено тем, что предприниматель, выдавая пособия, не тратит средства своей компании. Все расходы компенсируются государством. Это мера защиты беременных женщин, одна из социальных льгот.

Это важно знать: Сроки выплаты пособия по временной нетрудоспособности по электронному больничному

Оплата временной нетрудоспособности по беременности и родам

Прежде чем задаваться вопросом, облагаются ли декретные НДФЛ в 2021 году, хорошо бы точно знать, как в 2021 году рассчитываются и начисляются выплаты по декрету. В общей сложности оплата этого периода производится так же, как и оплата самого обычного ежегодного календарного отпуска, только называется пособием и выдается из средств Фонда социального страхования.

Так происходит потому, что, хотя декрет и является отпуском, он проходит по документам как период временной нетрудоспособности – а это сфера деятельности и ответственности Фонда соцстрахования. Расчеты же, как обладающие всей полнотой информации, производят работодатели и предоставляют в Фонд лишь итоговый результат. Поэтому они обязаны разбираться, облагаются ли налогом декретные, даже несмотря на то, что по новым требованиям законодательства вместе с итоговой цифрой предоставляется и лист расчетов, на котором полностью расписаны все вычисления

Порядок оплаты

Так же, как и обычный календарный оплачиваемый отдых от работы, период освобождения от трудовых обязанностей по беременности и родам оплачивается по среднедневному заработку – это необходимо знать, прежде чем высчитывать налоги с декретных.

Точно так же суммируются все облагаемые налогами и взносами выплаты в течение расчетного периода и делятся на количество отработанных дней за последние два года. В расчетный период не включают все временные промежутки, когда работница получала частичный заработок или полный, но не облагаемый налогами и страховыми взносами.

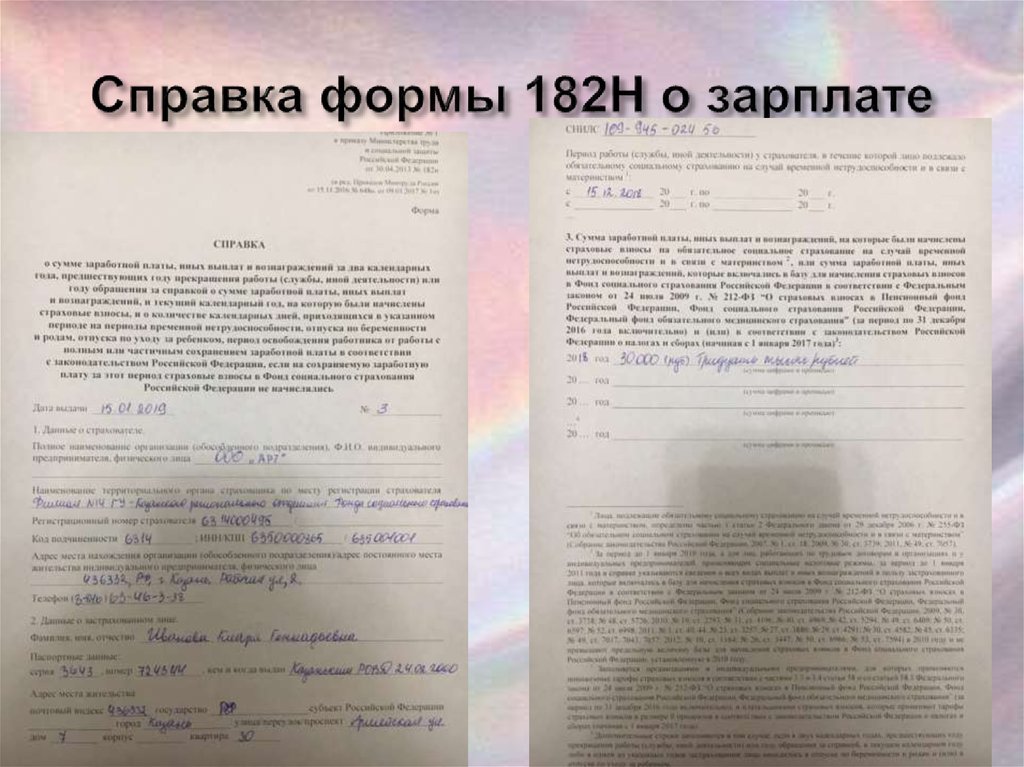

Если в два предыдущие года сотрудница трудилась не на том предприятии, с которого уходит в отпуск по беременности и родам, для подсчетов она должна принести справку о доходах. К слову, если работница числится и трудится на нескольких предприятиях, она может оформить получение пособия по всем местам своей работы. Разумеется, вопрос, взимается ли НДФЛ с декретного отпуска, придется тогда решать всем ее работодателям.

Порядок выплаты пособий по временной нетрудоспособности

После предоставления заявления пособие по декретному отпуску должно быть рассчитано и утверждено в течение десяти дней. Выплата материальной помощи происходит в те же даты, что и заработная плата в данной организации. Материальная помощь выплачивает Фондом социального страхования, куда перечислялись страховые взносы с заработной платы сотрудницы организации.

Декретные выплаты и пособия по уходу за ребенком могут оформить не только матери, а любые родственники, которые непосредственно осуществляют уход за ребёнком.

Существует несколько видов материальной помощи от государства, на которые могут рассчитывать мамы:

- Выплата при постановке на учет в медицинском учреждении, при чем надо учитывать, что в некоторых регионах могут быть разные сроки и дополнительные выплаты по срокам (стандартный срок – это двенадцать недель);

- После родов по факту рождения ребенка, платить один раз также может зависеть от регионов;

- Пособие по уходу за ребенком до полутора лет, которое платить как заработная плата раз в месяц примерно и в те же даты;

- Пособия, утвержденные региональным законодательством;

- Пособия, зависящие от количества детей;

- Сертификаты на получение материнского капитала и т.д.

Налогообложение декретных выплат

В перечне видов доходов физических лиц, которые не подлежат налогообложению (согласно 217 статье Налогового кодекса), указаны пособия по временной нетрудоспособности по беременности и родам. Согласно пояснениям Министерства финансов о том, как декретные выплаты облагаются налогом, также получается, что этот вид государственного пособия налогообложению не подлежит. Разумеется, такие пособия не входят в статью расходов предприятия.

Налогообложение декретных в 2021–2021 годах: удерживается ли НДФЛ из этих выплат

В п. 1 ст. 217 НК РФ содержится однозначный ответ на вопрос, удерживается ли подоходный налог с декретных. В тексте этой статьи указано, что пособие по беременности и родам НДФЛ не облагается. Этим пособие по беременности и родам отличается от обычного больничного, с которого НДФЛ необходимо удержать.

Нужно ли показывать пособие по БиР в отчете 6-НДФЛ, узнайте в Готовом решении КонсультантПлюс. Получите пробный доступ к системе и изучайте материалы экспертов бесплатно.

Читайте также: Оплата налогов и взносов ИП онлайн — доступные способы

Неработающие женщины не имеют права на отпуск по беременности и родам, за исключением тех, которые были уволены в связи с ликвидацией организации. Как и женщины, ушедшие в обычный декрет, они получают все положенные выплаты без необходимости уменьшать их на размер подоходного налога.

Кроме того, у всех беременных женщин есть право еще на 2 пособия:

- Единовременную выплату для тех, кто встал на учет в женской консультации до 12 недели беременности. Ее базовая величина, установленная законом, составляет 300 руб. С учетом индексации с 01.02.2021 она равна 675,15 руб.

- Единовременно выплачиваемое пособие по рождению ребенка. Его базовая величина, установленная законодательно, составляет 8 000 руб. С учетом индексации это пособие с 01.02.2021 равно 18 004,12 руб.

Из сумм этих выплат, так же как и из декретных, не вычитают подоходный налог.

Облагаются ли декретные выплаты подоходным налогом

Кроме родовых выплат, вне зависимости от страхового стажа и вида занятости, все беременные женщины имеют право на следующие пособия:

- единовременное пособие для женщин, которые стали на учёт до 12 недель беременности;

- пособие в связи с рождением ребёнка.

Обложение НДФЛ пособия по беременности

Перечень выплат, подлежащих обложению НДФЛ, перечислен в статье 217 НК РФ. Однако даже в том случае, если выплата не упомянута в этой статье, но она выражена в денежных средствах и влечет за собой материальную выгоду для сотрудника, с нее уплачивается налог. Также средства, выданные трудящемуся, должны быть упомянуты в справке 2-НДФЛ.

Так что же с пособием по беременности и родам (БиР)? Ранее считалось, что оно должно облагаться НДФЛ, так как это доход женщины. Однако сейчас была внесена существенная поправка в НК РФ, согласно которой государственная компенсация (к ней относится пособие), освобождается от обложения. Законодатели утверждают, что разработка поправки была обусловлена разночтениями и противоречиями в прочтении закона. Было не ясно, относятся ли пособия к доходу сотрудника. Поправка прояснила этот момент. Сейчас все предприниматели обязаны соблюдать единую норму.

Еще до принятия поправки было издано Письмо Минфина от 1 июня 2011 года № 03-04-06/3-127, по которому все государственные пособия не должны облагаться НДФЛ. Цель издания его была также в прояснении неоднозначного вопроса.

Обложение НДФЛ пособия по уходу за малышом до 1,5 лет

Пособие выплачивается не только матери ребенка, но и любому лицу, занимающемуся уходом за ним. Начинает начисляться с даты рождения детей. Дата окончания выплат – это:

- День выхода женщины на работу.

- Достижение малышом 1,5 года.

При расчете этого вида пособия нужно учитывать его минимальный и максимальный уровень:

- Минимум – это МРОТ, принятый на год расчета выплат.

- Максимум – это максимальный средний заработок трудящегося за день.

Пособие по уходу за малышом до 1,5 лет – это выплаты, освобожденные от обложения НДФЛ. Данное правило содержится в пункте 1 статьи 217 НК РФ. То есть работодатель, делая выплаты, не должен ничего выплачивать в бюджет государства.

ВАЖНО! Если работодатель доплачивает сотруднице сумму сверх установленного уровня пособия, эти деньги будут облагаться НДФЛ.

Берут ли подоходный налог с доходов работающей декретницы и как заполнить для нее справку 2-НДФЛ

Как уже говорилось выше, вопрос, удерживают ли подоходный налог с декретных, важен для бухгалтеров, которые выдают справки 2-НДФЛ. Действительно, какой должна быть эта справка для декретницы?

После отпуска по беременности и родам сотрудница имеет право на отпуск по уходу за ребенком до 1,5 лет, в течение которого ей (также за счет средств ФСС) выплачивается ежемесячное пособие.

Подробнее об этих выплатах читайте в материале «Ст. 256 ТК РФ: вопросы и ответы».

Поскольку выплаты, связанные с уходом за ребенком, тоже не облагаются НДФЛ, может получиться, что у женщины в течение года нет доходов, в отношении которых нужно подать в ИФНС справку 2-НДФЛ. Т. е. в такой ситуации справка не оформляется.

Однако действующее законодательство разрешает женщине, находящейся в отпуске по уходу за ребенком, работать (ст. 256 ТК РФ) с условием, что работа будет осуществляться в режиме неполного рабочего времени. В этом случае справка 2-НДФЛ оформляется в общем порядке.

О том, в какие сроки должна быть выдана справка 2-НДФЛ, читайте в статье «Не выдали сотруднику справку 2-НДФЛ? Ждите судебное разбирательство».

На каком основании женщинам полагаются выплаты?

Отпуск по беременности и родам является своеобразным больничным листом, а соответственно, должен так же и оплачиваться. Однако обычный больничный лист в течение первых трех его дней оплачивает работодатель. В отличие от этого документа все расходы на содержание беременной и родившей женщины берет на себя Фонд социального страхования.

Трудовое законодательство гласит, что работница предприятия, находясь на поздней стадии беременности, имеет полное право не приходить на рабочее место. Законодатель предоставляет ей определенный срок перед и после рождения ребенка, закрепив его в нормативно-правовых актах.

Речь идет о 70 днях до рождения младенца и следующие 70 дней уже после появления ребенка на свет. Это собственно и есть декретный отпуск. Часто этот период путают с отпуском, когда женщина, ставшая матерью, ухаживает за ребенком. Но это разные вещи.

Именно в эти 140 дней сотрудница имеет законное право на получение пособия по беременности и родам. Это официальный доход работницы, находящейся в декретном отпуске. Деньги полагаются работнице, и их обязаны выплатить в полном объеме.

Основанием для предоставления отпуска служит положение женщины, при этом должен быть необходимый набор документов. Чтобы получить право на выплаты определенных пособий, необходимо подать следующие документы:

- Лист, свидетельствующий о нетрудоспособности.

- Расчет самого пособия по форме БиР.

- Заявление на отпуск по беременности. Данное заявление обычно не подается, хватает простого больничного листа.

В листе могут быть указаны размеры заработка, исходя из которых будут рассчитываться выплаты. Здесь же могут учитываться и другие места, где женщина успела поработать. Что же касается больничного листа, то его оформляет ее лечащий гинеколог. Если девушка одновременно работает в нескольких местах и собирается на каждом из них получать пособие, таких листов должно быть несколько.

После оформления отпуска по состоянию беременности, расчет и выплата средств производится в первые 10 дней с того момента, когда работница обратилась за их получением.

Входят ли декретные в 2-НДФЛ и 6-НДФЛ?

Так как с декретных выплат подоходный налог в бюджет не уплачивается, то и включать их в справку 2-НДФЛ и расчет 6-НДФЛ не нужно. Доплату, облагаемую НДФЛ, нужно внести:

- в 2-НДФЛ — по коду 4800 «Иные доходы»;

- в 6-НДФЛ — указав в строках 100 и 110 дату фактической выплаты доплаты, а в строке 120 — дату перечисления НДФЛ в бюджет (день, следующий за выплатой доплаты).

Социальные гарантии государства

Каждая работающая женщина имеет право оформить на рабочем месте ежегодный оплачиваемый отпуск перед или после декретного — это прописано в статье 260 Трудового кодекса.

На сроке беременности в 30 недель девушка имеет право оформить лист нетрудоспособности и обратиться к работодателю с просьбой установки неполного рабочего дня или рабочей недели. Это гарантирует статья 93 Трудового кодекса РФ.

Мнение эксперта

Лебедев Сергей Федорович

Юрист-практик с 7-летним опытом. Специализация — гражданское право. Большой опыт в защите в суде.

Кроме декретного отпуска, законодательство обеспечивает возможность взять отпуск по уходу за ребёнком до трёх лет. Право это вступает в силу сразу же, после окончания декретного отпуска.

С 2009 года Конституционный суд упростил возможность брать отпуск по уходу за ребёнком для мужчин, так что для женщин появилась возможность беспроблемного возвращения на работу после декрета.

Помимо этого, возможность взять отпуск по уходу есть у всех родственников ребёнка. До достижения ребёнком полутора лет, родителям положены выплаты в размере 40% от среднего заработка. Работодатель не имеет право уволить женщину в декрете — за исключением полного закрытия компании.

Важно также учитывать следующие моменты: не каждый сотрудник получает выплаты в 100% от средней зарплаты. Иногда пособие определяется согласно МРОТ. Во всех этих случаях работодатель может доплачивать сотруднице определенную сумму для того, чтобы пособие равнялось реальной средней зарплате. Это и есть доплата до среднего заработка.

Выплаты работодатель делает из своего кармана, а не из средств ФСС. По этой причине доплата облагается НДФЛ, так как она не относится к государственному пособию. Данное правило оговорено статьями 209 и 217 НК РФ. Более того, с доплаты нужно выплачивать страховые взносы в различные фонды (к примеру, в ФСС).

Из рассмотренного правила есть исключения. Закон позволяет предпринимателям оказать материальную поддержку сотрудникам и не платить с этого налог. «Лазейку» можно найти в статье 217 НК РФ. Согласно норме закона, НДФЛ не будет облагаться доплата до 50 тысяч рублей, выплаченная на протяжении года с момента рождения малыша. То есть руководитель может сделать единовременную выплату в положенных пределах.