- Как вести налоговый и бухгалтерский учет расходов на ДМС

- Учет расходов на страховку ДМС сверх норм

- Нормирование расходов на страховку ДМС

- Учет расходов в системе программ 1С по ДМС для граждан за октябрь

- Учет расходов в системе программ 1С по страховому полису ДМС за ноябрь

- Принцип расчета отчислений на добровольное медицинское страхование

- НДФЛ и взносы в фонды

- Примеры расчета

- Регистрация

- ДМС при УСН «Доходы минус расходы»

- Предприятие на УСН. Налогообложение выплат и взносов по договорам ДМС

- Расходы на добровольное медицинское страхование: налог на прибыль

- Расходы на оплату труда

Как вести налоговый и бухгалтерский учет расходов на ДМС

Согласно п. 16 ст. 255 Налогового кодекса выплаты по договорам ДМС включаются в состав расходов на оплату труда.

Налоговый учет расходов на ДМС ведется согласно положениями ст. 272 НК РФ (п. 6). Из указанного документа следует, что расходы учитываются в том налоговом периоде, в котором была произведена оплата страховых взносов.

Если условия страхования предусматривают единовременную оплату, то затраты должны быть распределены равномерно на весь период действия договора по ДМС.

Базой для расчета суммы является количество дней в каждом отчетном периоде.

Уплаченные взносы не являются базой для начисления налога на доходы физических лиц (пп. 3 п. 1 ст. 213 НК РФ) и страховых взносов (пп. 5 п. 1 ст. 9 Федерального закона № 212-ФЗ от 24.07.2009 г.).

Обязанность по начислению НДФЛ и страховых взносов не возникает не только при уплате страховых взносов, но и в части стоимости услуг, оказанных медицинским учреждением по договору ДМС.

Используемый при расчете сумм взносов лимит в данном случае не учитывается.

Даже если предприятие не смогло принять всю сумму расходов на уменьшение налоговой базы по налогу на прибыль, то НДФЛ и СВ с разницы начислять не нужно.

В бухгалтерском учете на расходы списывается вся сумма расходов, связанных с ДМС.

Для отражения их в налоговом учете необходимо сначала определить, не превышают ли они установленный законом лимит в 6% от расходов на оплату труда. Если не превышают, то проводки в бухгалтерском и налоговом учете совпадают.

Если разрешенный лимит превышен, то схема в налоговом учете будет такая:

- сумма в пределах лимита относится на уменьшение налоговой базы по налогу на прибыль;

- разница между произведенными расходами и лимитом отражается как постоянная разница;

- исходя из этой суммы формируется постоянное налоговое обязательство.

Также предлагаем ознакомиться с подборкой преимуществ, которое дает страхование ДМС для юридических лиц.

Учет расходов на страховку ДМС сверх норм

Содержание:

1. Нормирование расходов на страховку ДМС

2. Учет расходов в системе программ 1С по ДМС для граждан за октябрь

3. Учет расходов в системе программ 1С по страховому полису ДМС за ноябрь

4. Учет расходов в системе программ 1С по страховым полисам ДМС за декабрь

Сегодня мы бы хотели рассмотреть с Вами учет расходов в системе программ 1С на страховой полис ДМС на реальном примере и с помощью системы программ 1С.

Пример: Организация ООО «ОптТоргМаш» заключила со СПАО «Ингосстрах» в пользу двух своих работников договор добровольного личного страхования на оказание медицинских услуг сроком на 1 год (365 дней) с 01.10.2017 по 30.09.2018. Страховая премия (взнос) по договору составила 72 000 руб. (по 36 000 руб. за каждого работника). С 01.10.2018 договор пролонгируется еще на один год. Сумма страховой премии по договору на новый срок увеличилась до 94 000 рублей (по 47 000 руб. на каждого работника). Оплата страховой премии произведена единовременно 01.10.2018. Расходы учитываются на счете 26 «Общехозяйственные расходы»).

Организация использует общую систему налогообложения (ОСН), применяет метод начисления и ПБУ 18/02 (в соответствии с проектом Минфина от 05.12.2017).

Какие же действия нам необходимо выполнить, чтобы правильно, быстро и четко вести учет расходов на страховку ДМС сверх норм? Всего несколько последовательных шагов, чтобы правильно отразить все документы и сделать ДМС:

Нормирование расходов на страховку ДМС

1. Оплата страховой премии по договору страхования

1.1 Перечислена оплата страховщику

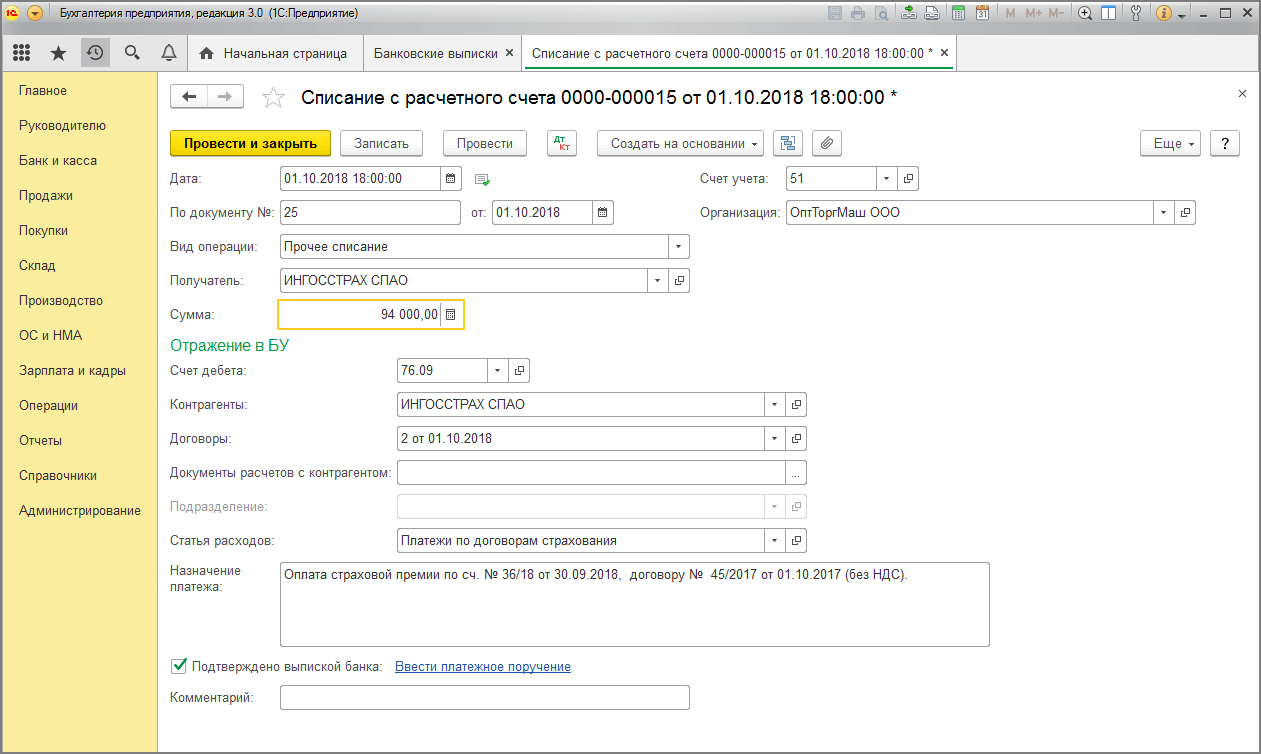

Документ «Списание с расчетного счета» (рис. 1):

· Документ можно:

· создать на основании документа Платежное поручение по ссылке Ввести документ списания с расчетного счета, поля документа будут заполнены по умолчанию в соответствии с данными из документа-основания (Раздел: Банк и касса – Платежные поручения);

· загрузить через «Клиент-банк»;

· создать как новый документ (Раздел: Банк и касса – Банковские выписки).

Раздел: Банк и касса – Банковские выписки.

Создайте документ по кнопке Списание или откройте ранее созданный / загруженный через «Клиент-банк» документ.

Выберите Вид операции – «Прочее списание».

Заполните документ:

· укажите получателя (страховщика), перечисляемую сумму, договор;

· в поле Счет дебета выберите счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами»;

· В поле Статья расходов выберите (при необходимости создайте новую) статью движения денежных средств с видом движения «Прочие платежи по текущим операциям» (В «Отчете о движении денежных средств» сумма будет отражена в строке 4129 «Прочие платежи»).

Установите флажок Подтверждено выпиской банка.

Кнопка Провести.

Рис. 1

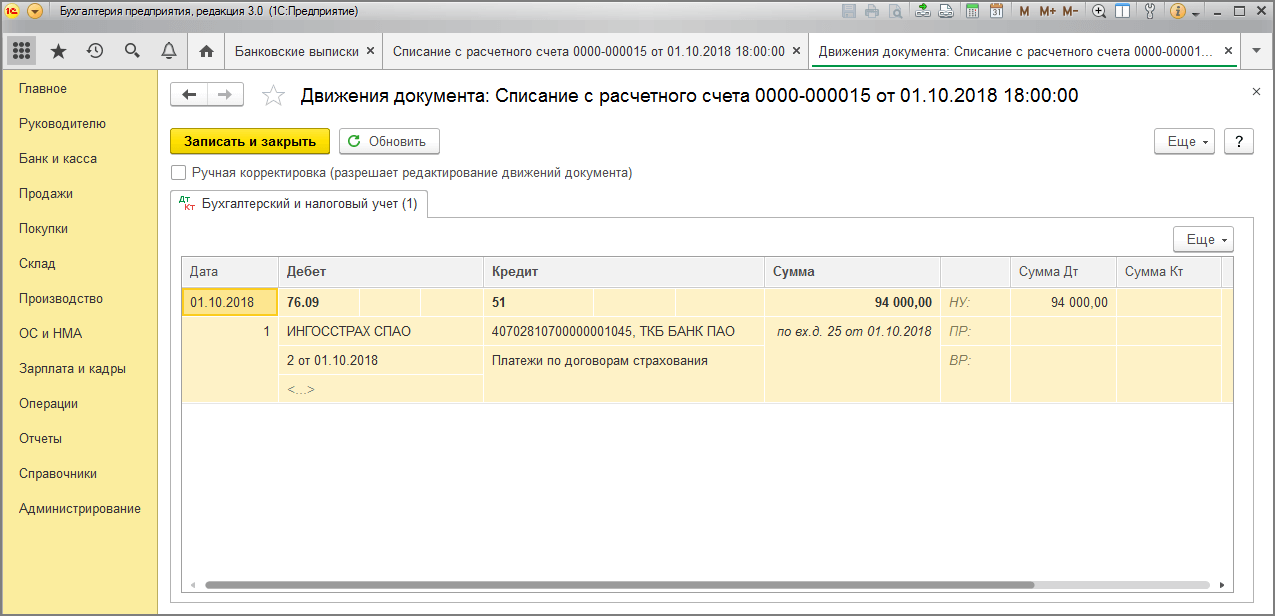

По кнопке посмотрите результат проведения документа (рис. 2).

Рис. 2

1.2 Учтен платеж (страховой взнос) по договору страхования (в разрезе работников)

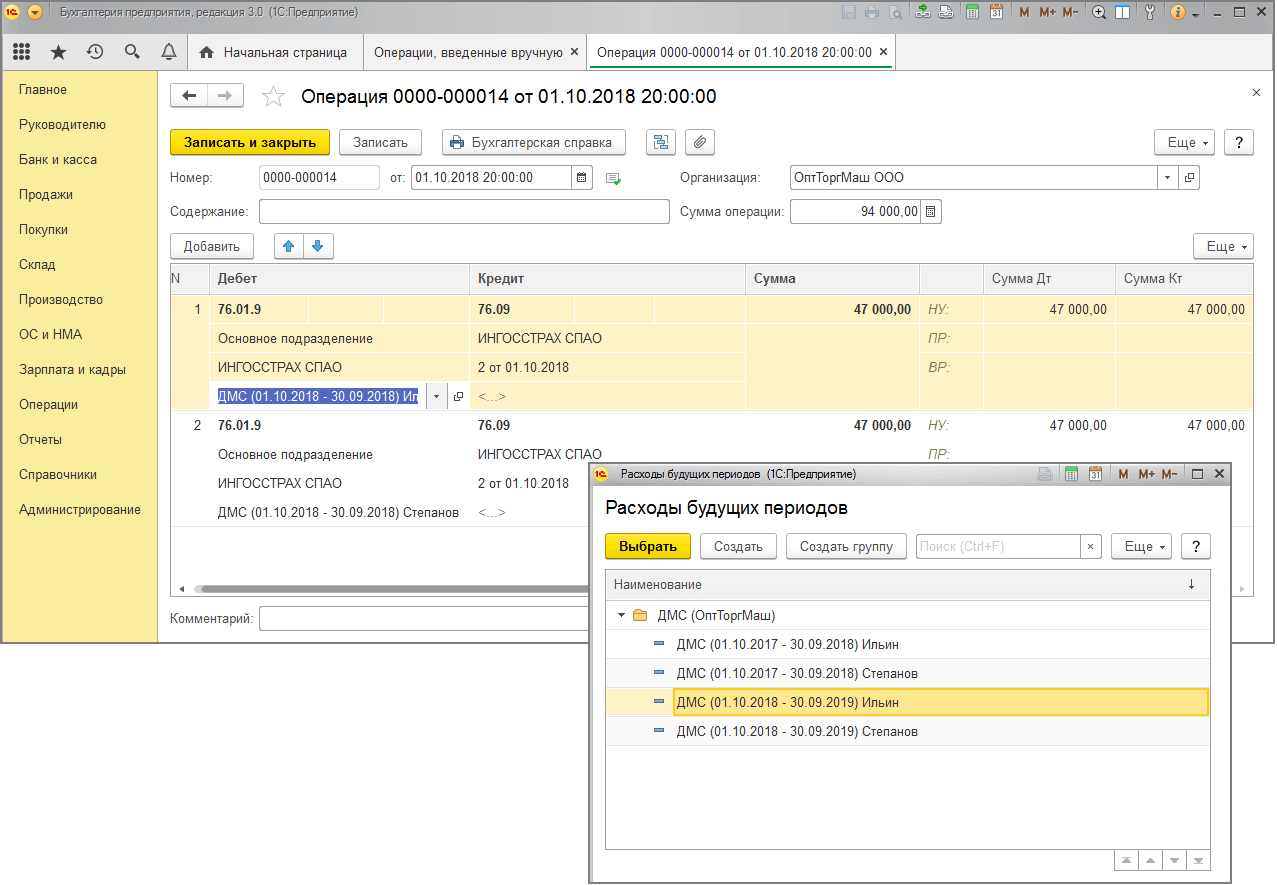

Документ «Операция» (рис. 3 – 4):

· Раздел: Операции – Операции, введенные вручную.

· Кнопка Создать, вид документа Операция.

· Заполните табличную часть по кнопке Добавить.

· В колонке Дебет:

· укажите счет 76.01.9 «Платежи (взносы) по прочим видам страхования»;

· выберите подразделение (если учет ведется по подразделениям);

· выберите контрагента (страховщика);

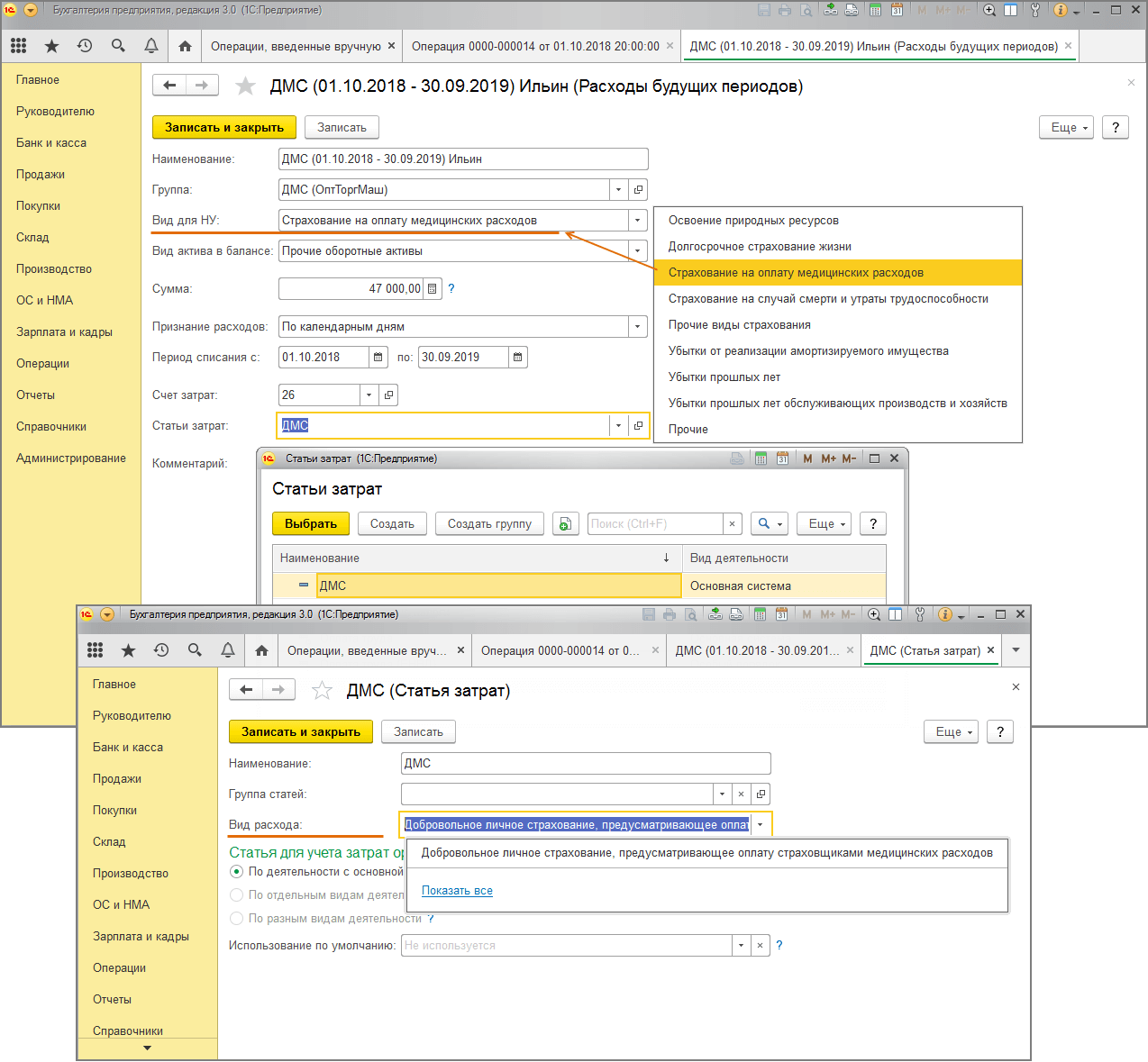

· выберите из справочника «Расходы будущих периодов» предварительно созданный элемент РБП (по каждому сотруднику создается отдельный элемент справочника). При создании новых элементов (рис. 4):

· в поле Вид для НУ укажите Страхование на оплату медицинских расходов;

· в поле Сумма укажите страховую сумму, приходящуюся на сотрудника для оплаты страхового полиса ДМС;

· в поле Признание расходов выберите По календарным дням;

· в поле Период списания укажите период страхования сотрудника с помощью договора ДМС;

· в поле Счет затрат выберите счет, на который будут ежемесячно списываться расходы по ДМС для граждан;

· в поле Статьи затрат выберите (при необходимости создайте новую) статью затрат с видом расхода Добровольное личное страхование, предусматривающее оплату страховщиками медицинских расходов.

В колонке Кредит выберите счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами», контрагента (страховщика) и договор с ним.

В колонке Сумма укажите страховую сумму по договору ДМС, приходящуюся на сотрудника.

Аналогичным образом заполните данные по остальным сотрудникам.

Кнопка Записать и закрыть.

Рис. 3

Рис. 4

Вот мы и рассмотрели первый шаг. Переходим ко второму шагу.

Учет расходов в системе программ 1С по ДМС для граждан за октябрь

Обработка «Закрытие месяца» в 1С

· Раздел: Операции – Закрытие месяца в 1С.

· Установите месяц закрытия (октябрь 2021 г.).

· Кнопка Выполнить закрытие месяца.

2.1 Отражены расходы в части суммы страховой премии, приходящейся на октябрь 2021 г. (в разрезе работников)

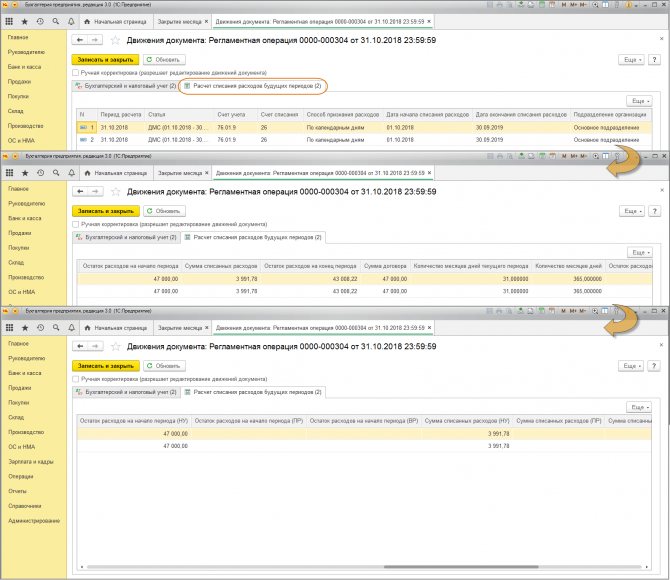

Регламентная операция «Списание расходов будущих периодов» в составе обработки «Закрытие месяца» в 1С (рис. 5):

По ссылке с названием регламентной операции Списание расходов будущих периодов выберите Показать проводки и посмотрите результат ее выполнения.

Рис. 5

Перейдите на закладку Расчет списания расходов будущих периодов и проанализируйте расчет сумм, списанных на счета учета затрат в текущем месяце (рис. 6):

· за период с 01.10.2018 по 31.10.2018 (31 день) на счета учета затрат по каждому сотруднику списана часть оплаты страховой премии в размере 3 991,78 руб. (47 000,00 / 365 *31).

Рис. 6

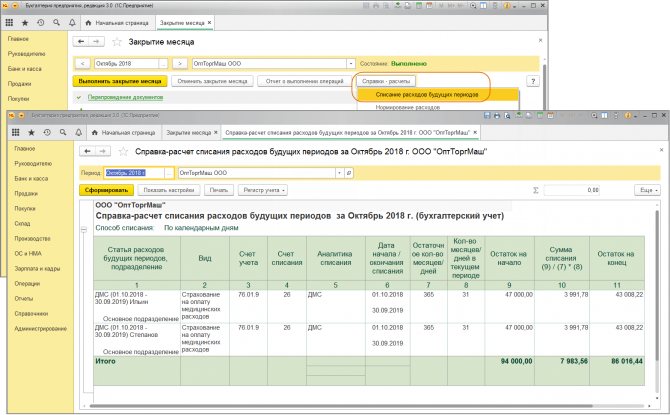

Расшифровку расчета сумм по договору ДМС, отнесенных на счета учета затрат в текущем месяце, можно посмотреть в отчете Справка-расчет списания расходов будущих периодов (рис. 7) (раздел: Операции – Справки-расчеты или кнопка Справки-расчеты в форме обработки Закрытие месяца в 1С). По кнопке Показать настройки на закладке Показатели установите переключатель в нужное положение для формирования данных по бухгалтерскому учету или по налоговому учету.

Рис. 7

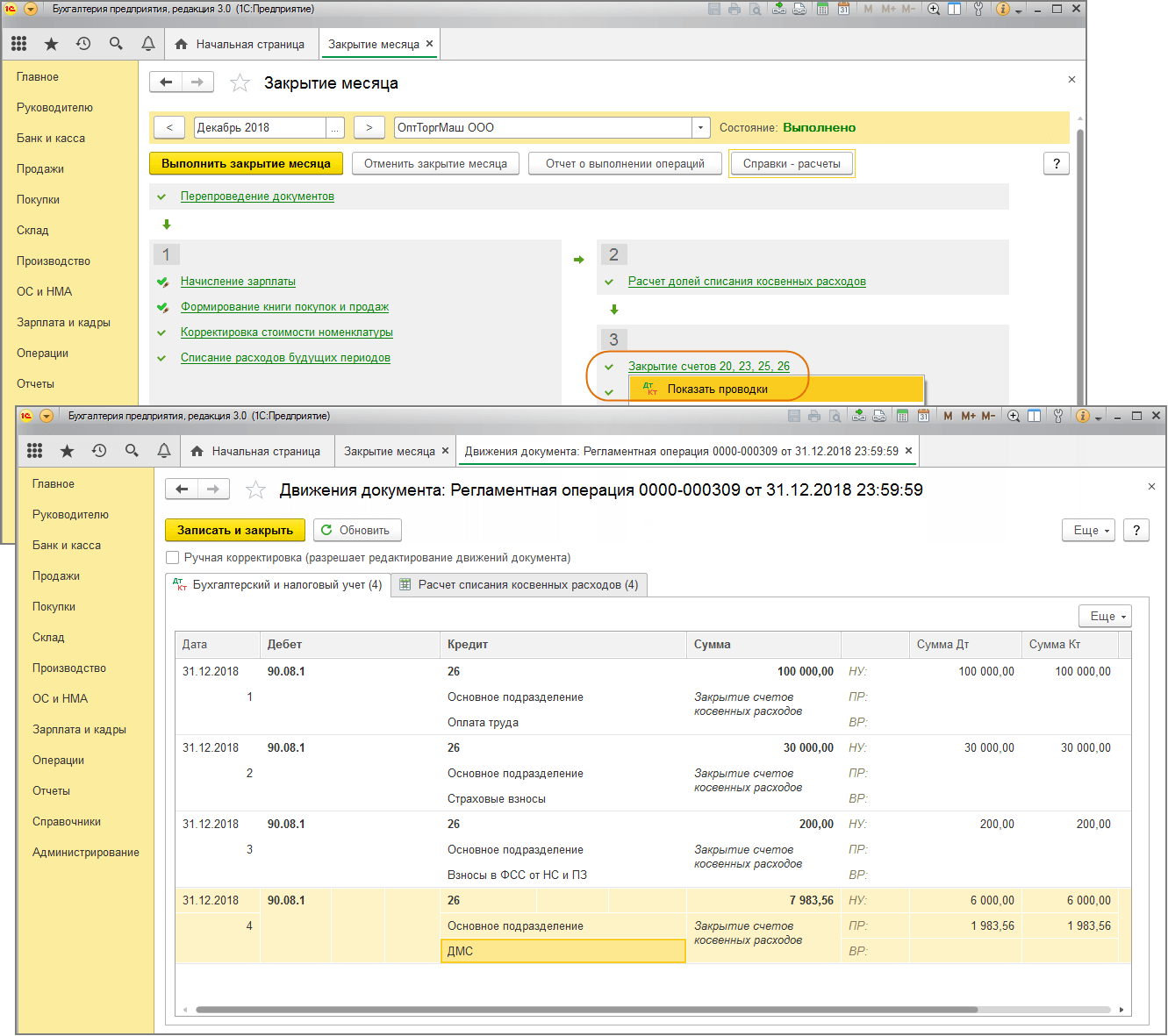

2.3 Закрыты косвенные расходы на страховку ДМС по сч. 26 за октябрь

Регламентная операция «Закрытие счетов 20, 23, 25, 26» в составе обработки «Закрытие месяца» в 1С (рис. 8).

По ссылке с названием регламентной операции Закрытие счетов 20, 23, 25, 25 выберите Показать проводки и посмотрите результат ее выполнения.

Рассчитаем норматив по списанию расходов на ДМС для граждан в налоговом учете и проанализируем суммы, включенные в расходы:

· Норматив для признания расходов в НУ за период январь – октябрь: 1 000 000,00 (зарплата за январь – октябрь) * 6 % (предел для расходов на страховой полис ДМС в НУ) = 60 000,00 руб.

· Сумма по договорам ДМС, приходящаяся на период январь – октябрь: 53 852,06 (по договору от 01.10.2017 за период январь – сентябрь) + 94 000,00 (уплаченная сумма страховой премии по договору от 01.10.2018) / 365 (дней действия договора в оплаченном периоде) * 31 (дней действия договора в октябре) = 61 835,62 руб.

· К признанию в расходах в БУ в октябре: 94 000,00 (уплаченная сумма страховой премии по договору от 01.10.2018) / 365 (дней действия договора в оплаченном периоде) * 31 (дней действия договора в октябре) = 7 983,56 руб.

· К признанию в расходах в НУ за период январь – октябрь: 60 000,00 руб. (признается в размере, не превышающем норматив за период январь – октябрь).

· К признанию в расходах в НУ в октябре: 60 000,00 (к признанию за период январь – октябрь) – 53 852,06 (признано за период январь – сентябрь по договору от 01.10.2017) = 6 147,94 руб.

· Фактически признано в октябре (закрытие счета 26 (Дт 90.08.1 Кт 26)) (рис. 8):

· в расходах в БУ: 7 983,56 руб.

· в расходах в НУ: 6 147,94 руб.;

· постоянная разница в оценке расходов: 1 835,62 руб.

Рис. 8

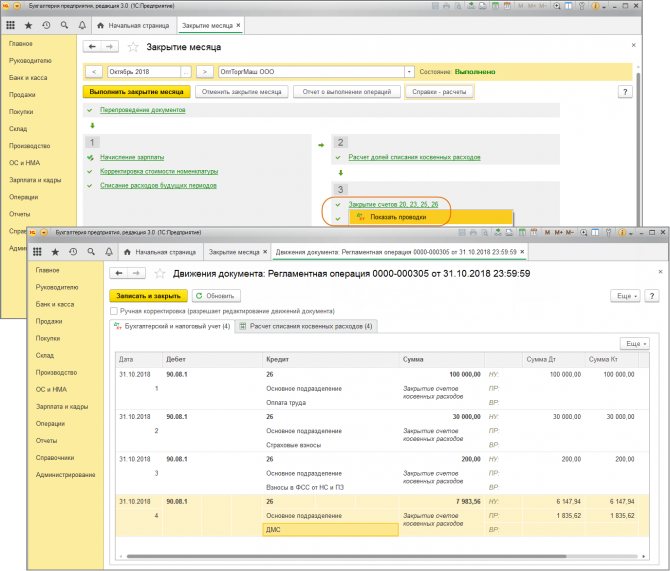

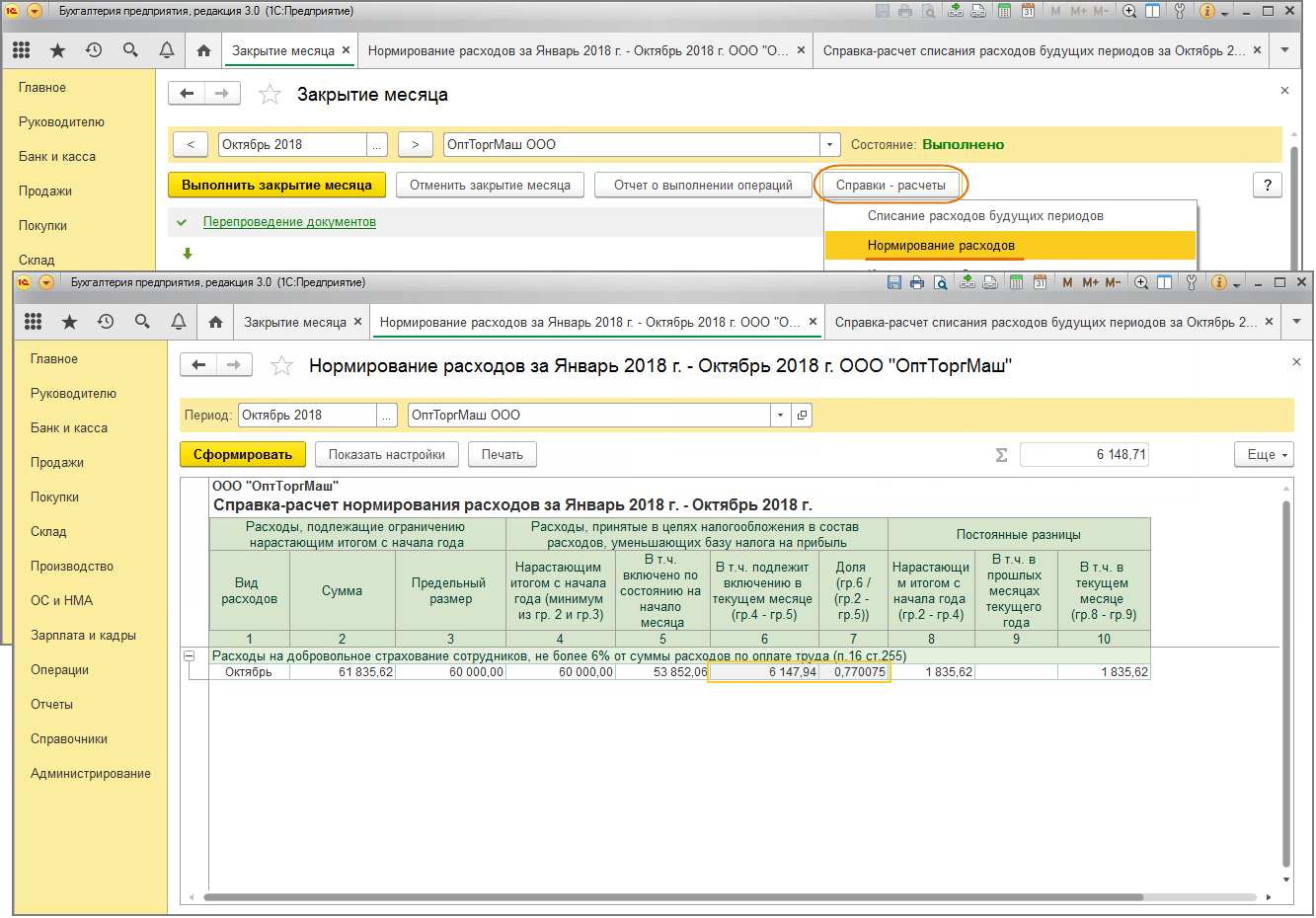

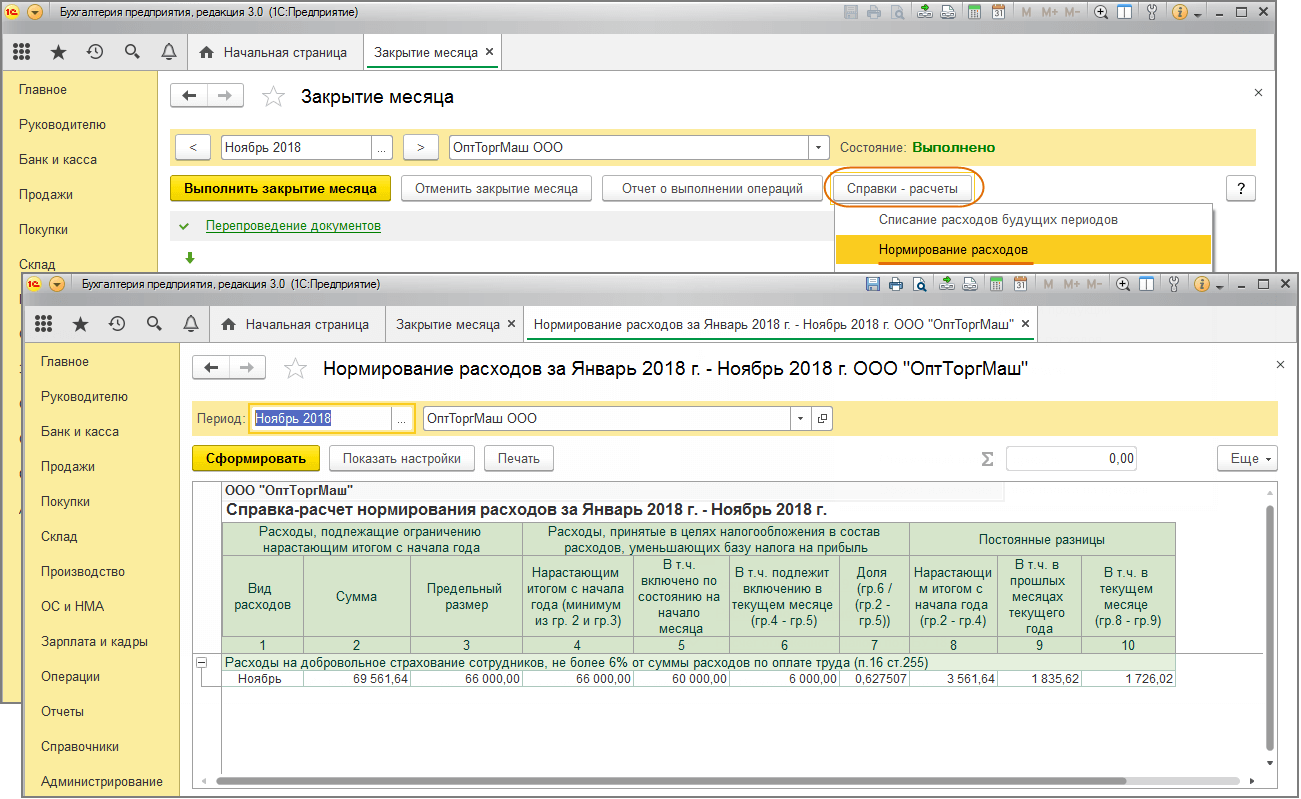

Проанализируйте расчет с помощью справки-расчета Нормирование расходов за период январь 2021 г. – октябрь 2021 г. (раздел: Операции – Справки-расчеты или кнопка Справки-расчеты в форме обработки Закрытие месяца) (рис. 9).

Рис. 9

Второй шаг мы тоже сделали и провели учет расходов по ДМС за октябрь. Переходим к третьему шагу.

Учет расходов в системе программ 1С по страховому полису ДМС за ноябрь

Аналогичным образом рассчитываются и списываются в расходы суммы по договору ДМС за ноябрь.

Обработка «Закрытие месяца» в 1С

· Раздел: Операции – Закрытие месяца в 1С.

· Установите месяц закрытия (ноябрь 2021 г.)

· Кнопка Выполнить закрытие месяца в 1С

3.1 Отражены расходы в части суммы страховой премии, приходящейся на ноябрь 2021 г. (в разрезе работников)

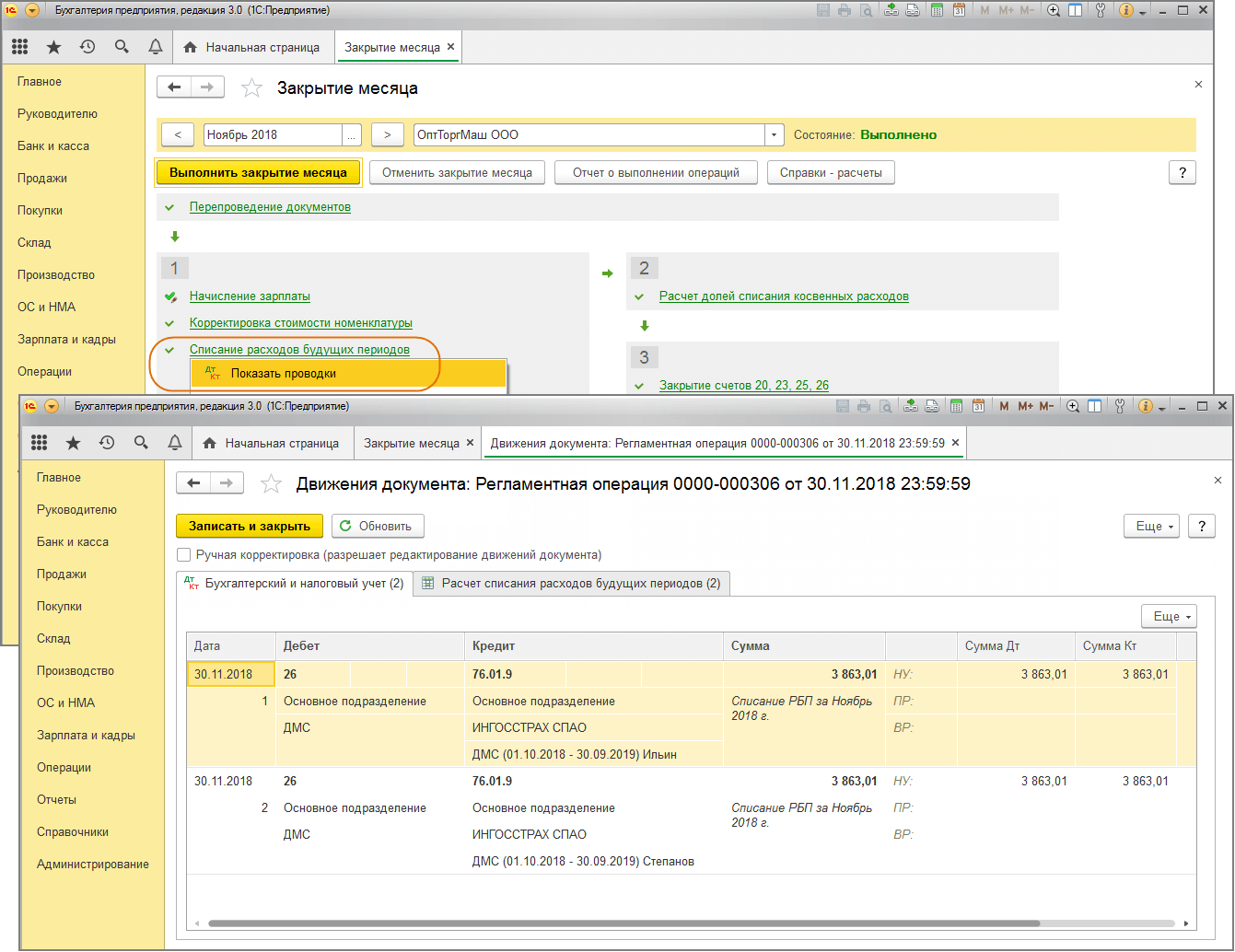

Регламентная операция «Списание расходов будущих периодов» в составе обработки «Закрытие месяца» в 1С (рис. 10):

По ссылке с названием регламентной операции Списание расходов будущих периодов выберите Показать проводки и посмотрите результат ее выполнения.

Рис. 10

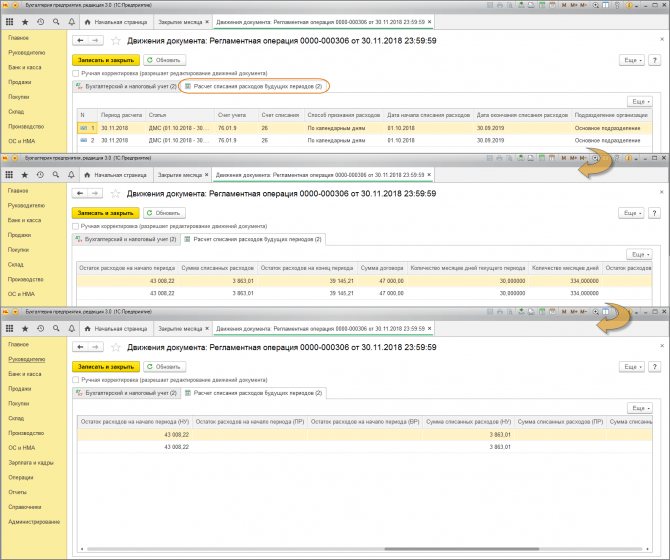

Перейдите на закладку Расчет списания расходов будущих периодов и проанализируйте расчет сумм, списанных на счета учета затрат 1С в текущем месяце (рис. 11).

· За период с 01.11.2018 по 30.11.2018 (30 дней) на счета учета затрат 1С по каждому сотруднику списана часть уплаченной страховщику страховой премии по договору ДМС в размере 3 863,01 руб. ((47 000,00 – 3 991,78) / (365 – 31) *30 = 43 008,22 / 334 * 30).

Рис. 11

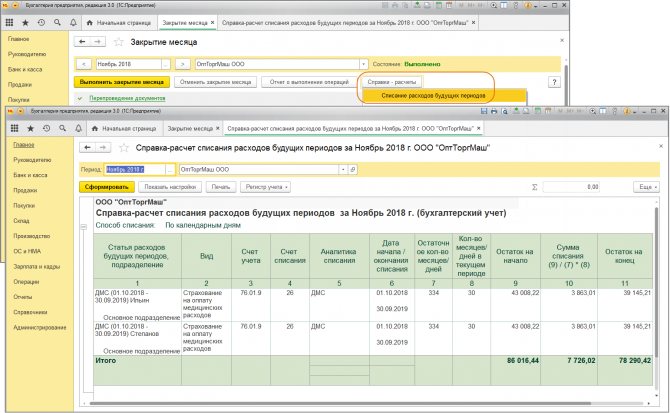

Расшифровку расчета сумм по договору ДМС, отнесенных на счета учета затрат 1С в текущем месяце, можно посмотреть в отчете Справка-расчет списания расходов будущих периодов (рис. 12) (раздел: Операции – Справки-расчеты или кнопка Справки-расчеты в форме обработки Закрытие месяца). По кнопке Показать настройки на закладке Показатели установите переключатель в нужное положение для формирования данных по бухгалтерскому учету или по налоговому учету.

Рис. 12

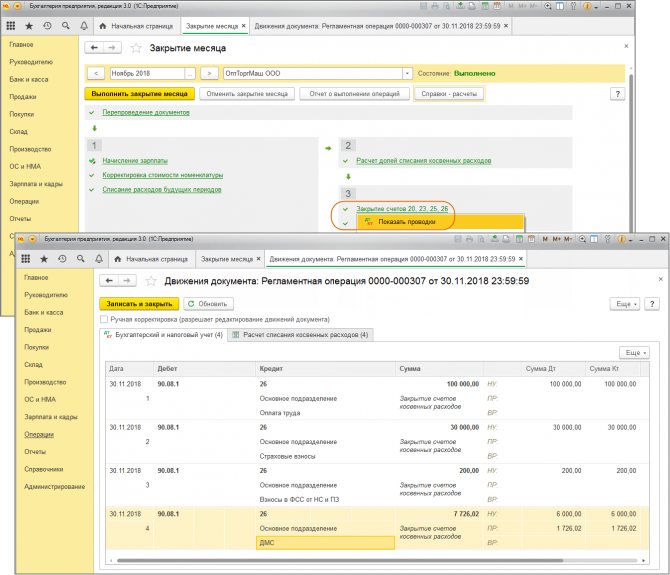

3.2 Закрыты косвенные расходы на страховку ДМС по сч. 26 за ноябрь

Регламентная операция «Закрытие счетов 20, 23, 25, 26» в составе обработки «Закрытие месяца» в 1С (рис. 13)

По ссылке выберите Показать проводки и посмотрите результат ее выполнения.

Рассчитаем норматив по списанию расходов на ДМС для граждан в налоговом учете и проанализируем суммы, включенные в расходы:

· Норматив для признания расходов в НУ за период январь – ноябрь: 1 100 000,00 (зарплата за январь – ноябрь) * 6 % (предел для расходов на ДМС в НУ) = 66 000,00 руб.

· Сумма по договорам ДМС, приходящаяся на период январь – ноябрь: 53 852,06 (по договору от 01.10.2017 за период январь – сентябрь) + 94 000,00 (уплаченная сумма страховой премии по договору от 01.10.2018) / 365 (дней действия договора в оплаченном периоде) * (31 (дней действия договора в октябре) + 30 (дней действия договора в ноябре)) = 69 561,64 руб.

· К признанию в расходах в БУ в ноябре: (94 000,00 (уплаченная сумма страховой премии по договору от 01.10.2018) – 7 983,56 (сумма, учтенная в октябре)) / (365 (дней действия договора в оплаченном периоде) – 31 (дни в октябре) * 30 (дней действия договора в ноябре)) = 86 016,44 / 334 * 30 = 7 726,02 руб.

· К признанию в расходах в НУ за период январь – ноябрь: 66 000,00 руб. (признается в размере, не превышающем норматив за период январь – ноябрь).

· К признанию в расходах в НУ в ноябре: 66 000,00 (к признанию за период январь – ноябрь) – 53 852,06 (признано за период январь – сентябрь по договору от 01.10.2017) – 6 147,94 руб. (признано в октябре по договору от от 01.10.2018) = 6 000,00 руб.

· Фактически признано в ноябре (закрытие счета 26 (Дт 90.08.1 Кт 26)) (рис. 13):

· в расходах в БУ: 7 726,02 руб.

· в расходах в НУ: 6 000,00 руб.;

· постоянная разница в оценке расходов: 1 726,02 руб.

Рис. 13

Проанализируйте расчет с помощью справки-расчета Нормирование расходов за период январь 2021 г. – ноябрь 2021 г. (раздел: Операции – Справки-расчеты или кнопка Справки-расчеты в форме обработки Закрытие месяца в 1С) (рис. 14).

Рис. 14

Третий шаг мы с Вами тоже сделали и оформили учет расходов по ДМС за ноябрь. Переходим к следующему – четвертому шагу.

4. Учет расходов в системе программ 1С по страховым полисам ДМС за декабрь

Аналогичным образом рассчитываются и списываются в расходы суммы по договору ДМС за декабрь.

Обработка «Закрытие месяца» 1С

· Раздел: Операции – Закрытие месяца в 1С.

· Установите месяц закрытия (декабрь 2021 г.)

· Кнопка Выполнить закрытие месяца в 1С.

4.1 Отражены расходы в части суммы страховой премии, приходящейся на декабрь 2021 г. (в разрезе работников)

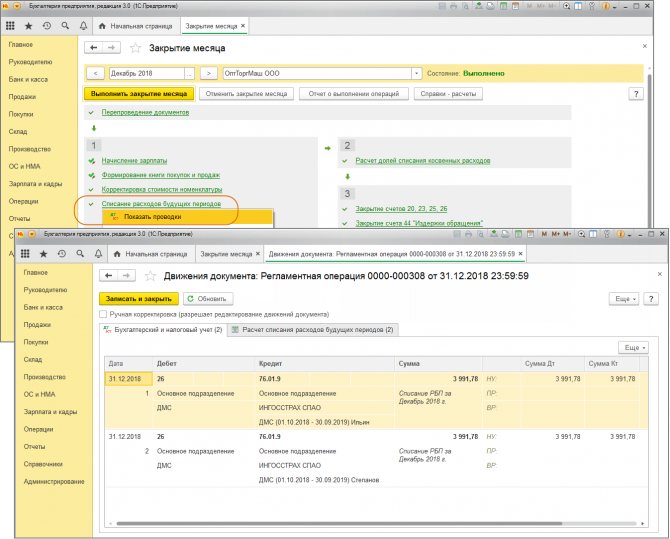

Регламентная операция «Списание расходов будущих периодов» в составе обработки «Закрытие месяца» в 1С (рис. 15):

По ссылке с названием регламентной операции Списание расходов будущих периодов выберите Показать проводки и посмотрите результат ее выполнения.

Рис. 15

Перейдите на закладку Расчет списания расходов будущих периодов и проанализируйте расчет сумм, списанных на счета учета затрат в текущем месяце (рис. 16).

· За период с 01.12.2018 по 31.12.2018 (31 день) на счета учета затрат по каждому сотруднику списана часть оплаты страховой премии в размере 3 991,78 руб. ((47 000,00 – 3 991,78 — 3863,01) / (365 – 31 – 30) *31 = 39 145,21 / 304 * 31).

Рис. 16

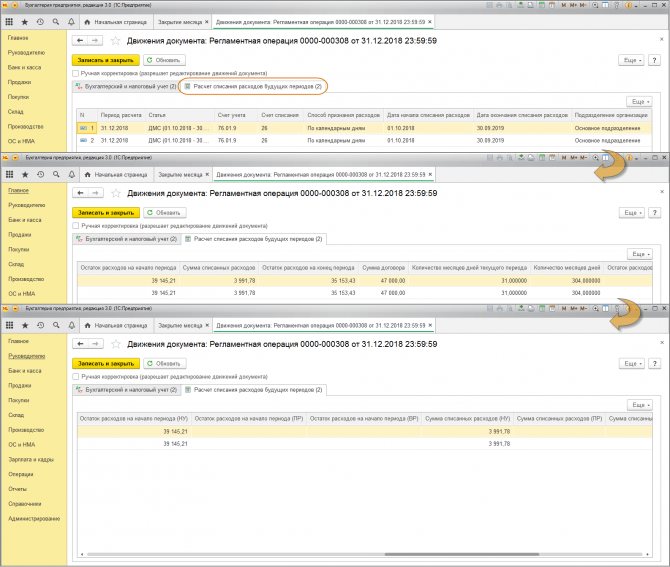

Расшифровку расчета сумм по договору ДМС, отнесенных на счета учета затрат в текущем месяце, можно посмотреть в отчете Справка-расчет списания расходов будущих периодов (рис. 17) (раздел: Операции – Справки-расчеты или кнопка Справки-расчеты в форме обработки Закрытие месяца). По кнопке Показать настройки на закладке Показатели установите переключатель в нужное положение для формирования данных по бухгалтерскому учету или по налоговому учету.

Рис. 17

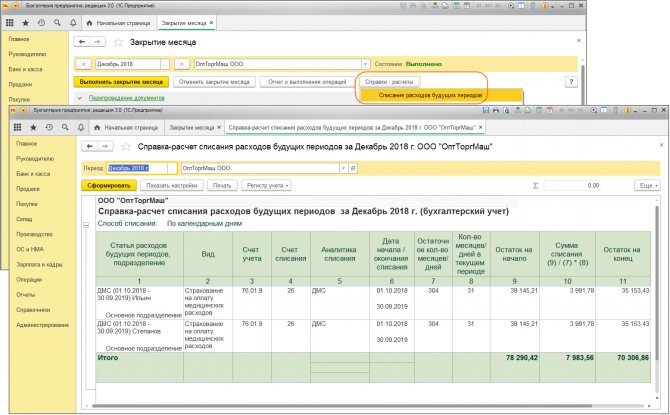

4.2 Закрыты косвенные расходы на страховку ДМС по сч. 26 за декабрь

Регламентная операция «Закрытие счетов 20, 23, 25, 26» в составе обработки «Закрытиемесяца» (рис. 18)

По ссылке с названием соответствующей регламентной операции 1С Закрытие счетов 20, 23, 25, 25 выберите Показать проводки и посмотрите результат ее выполнения.

Рассчитаем норматив по списанию расходов на ДМС для граждан в налоговом учете и проанализируем суммы, включенные в расходы:

· Норматив для признания расходов в НУ за период январь – декабрь: 1 200 000,00 (зарплата за январь – декабрь) * 6 % (предел для расходов на ДМС в НУ) = 72 000,00 руб.

· Сумма по договорам ДМС, приходящаяся на период январь – декабрь: 53 852,06 (по договору от 01.10.2017 за период январь – сентябрь) + 94 000,00 (уплаченная сумма страховой премии по договору от 01.10.2018) / 365 (дней действия договора в оплаченном периоде) * (31 (дней действия договора в октябре) + 30 (дней действия договора в ноябре) + 31 (дней действия договора в декабре)) = 77 545,20 руб.

· К признанию в расходах в БУ в декабре: (94 000,00 (уплаченная сумма страховой премии по договору от 01.10.2018) – 7 983,56 (сумма учтенная в октябре) – 7 726,02 (сумма учтенная в ноябре)) / (365 (дней действия договора в оплаченном периоде) – 30 дней октября – 31 день ноября) * 31 (дней действия договора в декабре)) = 78 290,42 / 304 * 31 = 7 983,56 руб.

· К признанию в расходах в НУ за период январь – декабрь 72 000,00 руб. (признается в размере, не превышающем норматив за период январь – декабрь).

· К признанию в расходах в НУ в ноябре: 72 000,00 (к признанию за период январь – декабрь) – 53 852,06 (признано за период январь – сентябрь по договору от 01.10.2017) – 6 147,94 руб. (признано в октябре по договору от от 01.10.2018) – 6 000,00 руб. (признано в ноябре по договору от от01.10.2018)= 6 000,00 руб.

· Фактически признано в декабре (закрытие счета 26 (Дт 90.08.1 Кт 26)) (рис. 18):

· в расходах в БУ: 7 983,56 руб.

· в расходах в НУ: 6 000,00 руб.;

· постоянная разница в оценке расходов: 1 983,56 руб.

Рис. 18

Проанализируйте расчет с помощью справки-расчета Нормирование расходов за период январь 2021 г. – декабрь 2021 г. (раздел: Операции – Справки-расчеты или кнопка Справки-расчеты в форме обработки Закрытие месяца в 1С) (рис. ХХХ).

Рис. 19

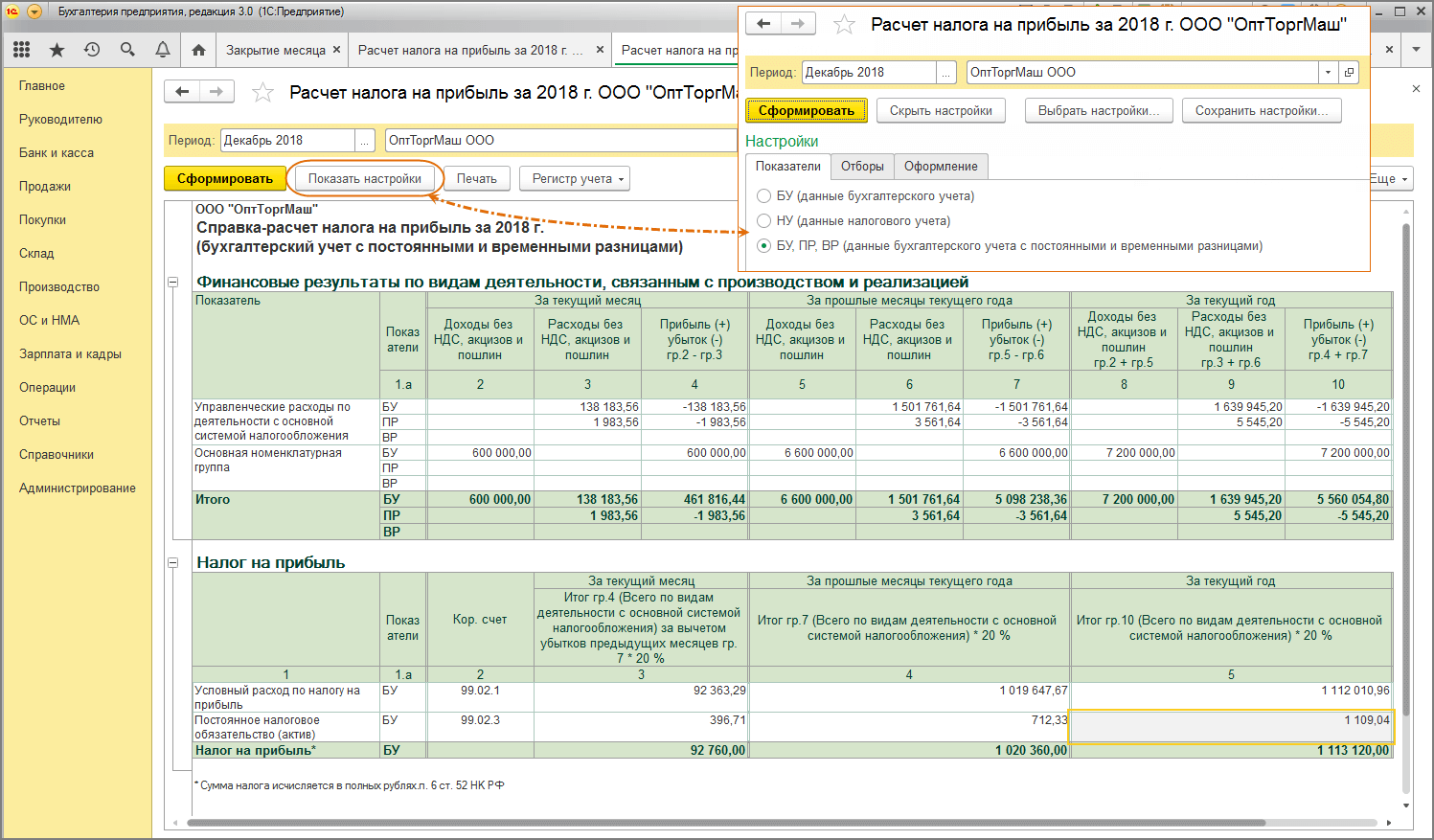

Сформируйте справку-расчет Расчет налога на прибыль за декабрь 2018 года. (раздел: Операции – Справки-расчеты или кнопка Справки-расчеты в форме обработки Закрытие месяца).

По кнопке Показать настройки на закладке Показатели установите переключатель в положение БУ, ПР, ВР (данные бухгалтерского учета с постоянными и временными разницами), чтобы сформировать справку-расчет с расшифровкой разниц (рис. 20).

Постоянная разница в оценке расходов в БУ и НУ в декабре 2018 года составляет 5 545,20 руб., соответствующее ей постоянное налоговое обязательство признано в размере 1109,04 руб.

Рис. 20

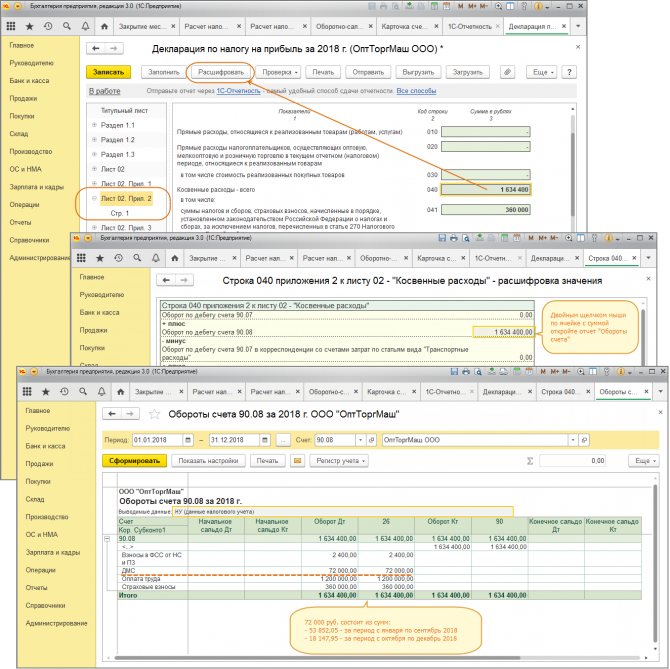

5. Формирование декларации по налогу на прибыль организаций за 2018 год

5.1 Сформирована декларация по налогу на прибыль за 2021 год

Отчет «Декларация по налогу на прибыль» (рис. 21 – 22):

1. Раздел: Отчеты – Регламентированные отчеты.

2. Кнопка Создать, выбрать вид отчета Декларация по налогу на прибыль и соответствующий период.

3. По кнопке Заполнить заполните декларацию.

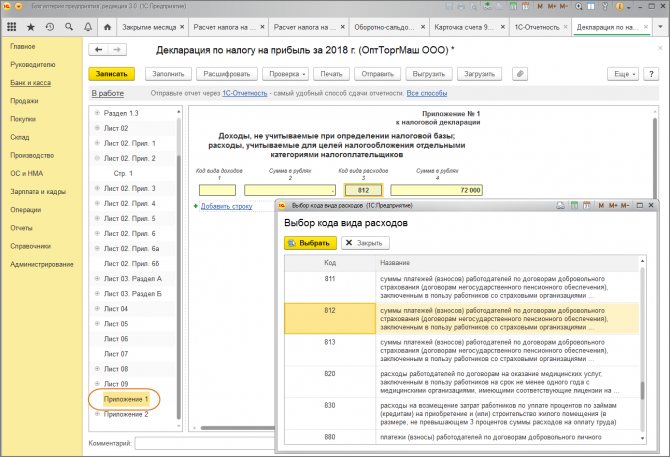

4. Суммы расходов на страховку ДМС отражаются по стр. 040 Приложения 2 Листа 02. Для расшифровки суммы в ячейке используйте кнопку Расшифровать.

Рис. 21

· Сумму расходов на ДМС необходимо указать в Приложении 1 в графе 4, в графе 3 указывается код расхода – 812 (рис. 22):

Рис. 22

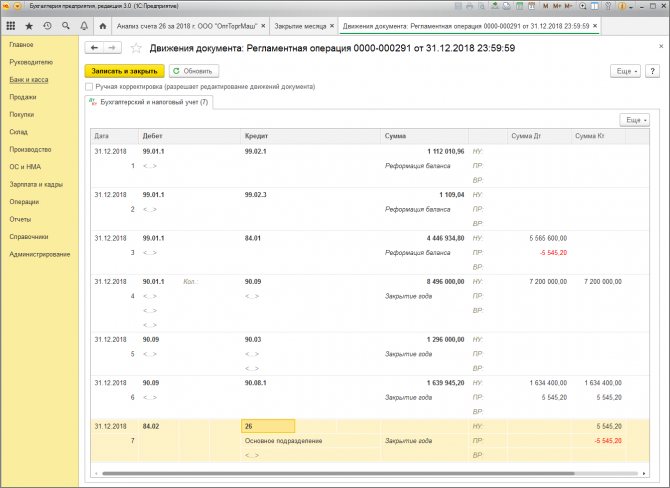

Временная разница по счету 26 «Общехозяйственные расходы» в конце года 31.12.2018 регламентной операцией «Реформация баланса» закрывается на счет 84 «Прибыль подлежащая распределению» (рис. 23). Проводка формируется только по показателям НУ и ПР, без отражения суммы в БУ, поэтому она не влияет на расчет бухгалтерской прибыли по итогу календарного года. Обратите внимание, в 2021 году механизм формирования проводок по закрытию счетов нормируемых расходов изменен — счета закрываются также в конце года, но регламентными операциями, отвечающими за закрытие счетов затрат («Закрытие счетов 20,23,25,26 и 29», «Закрытие счета 44»).

Рис. 23

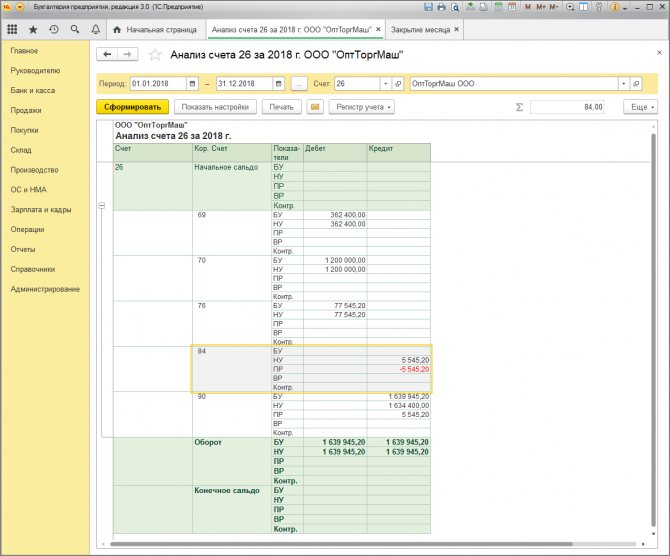

Таким образом, по окончании календарного года по счету 26 «Общехозяйственные расходы» суммы по показателям БУ, НУ, ПР закрываются (рис. 24).

Рис. 24

Вот мы с Вами подробно разобрали каждое действие, которое нам необходимо выполнить, чтобы правильно вести учет расходов на страховой полис ДМС сверх норм.

Итог – на данном примере мы наглядно показали, что четкие шаги действий приводит к правильному результату!

Если у Вас вдруг возникнут вопросы – Вы всегда можете нам позвонить или написать. Мы всегда на связи.

Специалист

Наталья Митницкая

Принцип расчета отчислений на добровольное медицинское страхование

В общем виде формула, по которой рассчитываются размеры страховых взносов, выглядит следующим образом:

В = С / КД * ДП, где

В – сумма взносов за определенный налоговый период;

КД – количество дней действия договора страхования;

ДП – количество дней в отчетном периоде.

В формуле для расчета принимаются календарные дни. Соответственно, КД = 366 для високосного года и 365 – для обычного. Параметр ДП принимается равным:

- 28 – в феврале не високосного года;

- 29 – в феврале високосного;

- 30 – в апреле, июне, сентябре, ноябре;

- 31 – в январе, марте, мае, июле, августе, октябре, декабре.

Сумма, полученная в результате расчета, должна быть проверена на соответствие лимиту (6% от расходов на оплату труда). Принять расходы для уменьшения налоговой базы по налогу на прибыль можно только в таком размере.

НДФЛ и взносы в фонды

Страховые взносы, которые работодатель уплачивает по договору ДМС, не создают налогооблагаемый доход у застрахованных сотрудников в силу прямого указания на это в пункте 3 статьи 213 НК РФ. Обратите внимание, что, в отличие от налога на прибыль, в части НДФЛ никакого нормирования нет. Даже если работодатель не смог полностью учесть в расходах сумму, уплаченную по договору страхования, НДФЛ у застрахованных по такому договору сотрудников не возникает.

Не возникает обязанности по начислению НДФЛ и в части стоимости медицинских услуг, которые застрахованные сотрудники получают в рамках программы ДМС, оплаченной работодателем. Об этом говорится в подпункте 3 пункта 1 статьи 213 НК РФ. Единственное исключение — оплата за счет страховки санаторно-курортного лечения. Тут НДФЛ возникает, но агентом по этой выплате признается не работодатель, а страховая компания (п. 1 ст. 226 НК РФ). Именно она должна будет исчислить НДФЛ со стоимости путевки, при возможности удержать его и перечислить в бюджет, либо сообщить инспекторам о невозможности удержания (п. 5 ст. 226 НК РФ, определение ВАС РФ от 10.11.10 № ВАС-14352/10). Так что бухгалтеру организации-работодателя и тут беспокоиться не о чем.

Схожим образом решается вопрос и со взносами во внебюджетные фонды. Согласно подпункту 5 пункта 1 статьи 9 Федерального закона от 24.07.09 № 212-ФЗ, от начисления взносов освобождены платежи по договорам добровольного личного страхования работников, которые предусматривают оплату медицинских услуг и заключаются на срок не менее одного года. При этом никаких нормативов для этой льготы законодатель, как и в случае с НДФЛ, не установил. А значит, начислять взносы на платежи в пользу работников не нужно, даже если часть расходов по договору не учитывается при налогообложении прибыли.

Примеры расчета

ООО «ХХХ» заключило договор ДМС 01.03.2017 г. по 28.02.2018 г. Страховой взнос составляет 450 тыс. руб., уплачиваемый единовременно. Расходы на оплату труда составили:

- март 2021: 615 248,37 руб.;

- апрель 2021: 594 326,20 руб.;

- май 2021: 602 145,85 руб.;

- июнь 2021: 762 304,58 руб.;

- июль 2021: 612 419,54 руб.;

- август 2021: 606 230,87 руб.;

- сентябрь 2021: 795 364,02 руб.;

- октябрь 2021: 592 361,20 руб.;

- ноябрь 2021: 601 005,43 руб.;

- декабрь 2021: 986 348,17 руб.;

- январь 2021: 550 316,94 руб.;

- февраль 2021: 560 497,12 руб.

Расчет страховых взносов за каждый месяц:

МесяцКол-во дней (ДП)Сумма к уплате: 450 000 / 365 * ДПмарт3138 219,18апрель3036 986,30май3138 219,18июнь3036 986,30июль3138 219,18август3138 219,18сентябрь3036 986,30октябрь3138 219,18ноябрь3036 986,30декабрь3138 219,18январь3138 219,18февраль2834 520,55итого365450 000,00

Предельная сумма затрат на ДМС в марте 2021 года составит:

615 248,37 * 6% = 36 914,90 руб.

Страховые взносы превышают допустимый лимит, следовательно, в бухгалтерском учете будет списана вся сумма, а в налоговом – только 36 914,90 руб.

Разница в размере 38 219,18 – 36 914,90 = 1 304,28 руб. будет отнесена на постоянные разницы.

Постоянное налоговое обязательство составит: 1 304,28 * 20% = 250,86 руб.

В апреле 2021 года сумма взносов нарастающим итогом будет равна:

38 219,18 + 36 986,30 = 75 205,48 руб.

Предельная сумма расходов составит:

(615 248,37 + 594 326,20) * 6% = 72 574,47 руб.

Поскольку лимит превышен, то страховые расходы будут списаны следующим образом:

- в пределах допустимых затрат: 72 574,47 – 36 914,90 = 35 659,57 руб.;

- сверх нормы: 36 986,30 – 35 659,57 = 1 326,72 руб.;

- постоянное налоговое обязательство: 1 326,72 * 20% = 265,35 руб.

За последующие месяцы расчеты производятся аналогичным образом.

Для определения допустимого размера затрат по ДМС берется сумма расходов на оплату труда нарастающим итогом с даты начала действия договора до конца календарного года.

С нового года суммирование начинается заново.

Кстати, на сайте есть статья, рассказывающая, как сотрудники смогут пользоваться полисом ДМС.

Регистрация

Письмо Министерства финансов РФ № 03-03-06/1/1190 от 15.01.2020

Департамент налоговой и таможенной политики в связи с обращением организации от 15.11.2019 сообщает следующее.

По вопросу налогообложения прибыли организаций сообщается, что расходы работодателя в виде сумм платежей (взносов) по договорам добровольного страхования работников могут быть учтены в целях главы 25 Налогового кодекса Российской Федерации (далее – НК РФ), если выполняются условия, предусмотренные пунктом 16 статьи 255 НК РФ, при соответствии указанных расходов критериям статьи 252 НК РФ.

В случаях добровольного страхования (негосударственного пенсионного обеспечения) указанные суммы относятся к расходам на оплату труда по договорам, перечисленным в абзацах 3 – 6 пункта 16 статьи 255 НК РФ.

В частности, к расходам работодателя на оплату труда относятся суммы по договорам:

страхования жизни, если такие договоры заключаются на срок не менее пяти лет с российскими страховыми организациями, имеющими лицензии на ведение соответствующего вида деятельности, и в течение этих пяти лет не предусматривают страховых выплат, в том числе в виде рент и (или) аннуитетов, за исключением страховых выплат в случаях смерти и (или) причинения вреда здоровью застрахованного лица;

добровольного личного страхования, предусматривающим выплаты исключительно в случаях смерти и (или) причинения вреда здоровью застрахованного лица.

При этом отнесение договора страхования к конкретному виду осуществляется в соответствии с нормами ГК РФ и в силу положений статьи 11 НК РФ используется для целей главы 25 НК РФ в соответствии с правовой классификацией, определенной ГК РФ.

Таким образом, расходы работодателя в виде сумм платежей (взносов) по договорам добровольного страхования работников могут быть учтены для целей налогообложения прибыли по договорам страхования, перечисленным в абзацах 3 – 6 пункта 16 статьи 255 НК РФ. Отнесение договора страхования к виду договора страхования определяется положениями ГК РФ и отраслевым законодательством в области страхования.

По вопросу начисления страховых взносов на суммы страховых премий, уплачиваемых организацией по договорам накопительного страхования жизни работников, сообщаем следующее.

Из запроса следует, что организация заключает в пользу своих работников договоры добровольного накопительного страхования жизни, предусматривающие в одном договоре страховые выплаты в любом из страховых случаев: «Дожитие Застрахованного до окончания срока страхования» и «Смерть Застрахованного по любой причине».

Подпунктом 1 пункта 1 статьи 420 НК РФ определено, что объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (за исключением вознаграждений, выплачиваемых лицам, указанным в подпункте 2 пункта 1 статьи 419 НК РФ), в частности, в рамках трудовых отношений.

В соответствии с пунктом 1 статьи 421 НК РФ база для исчисления страховых взносов для организаций определяется по истечении каждого календарного месяца как сумма выплат и иных вознаграждений, предусмотренных пунктом 1 статьи 420 НК РФ, начисленных отдельно в отношении каждого физического лица с начала расчетного периода нарастающим итогом, за исключением сумм, указанных в статье 422 Налогового кодекса.

Согласно подпункту 5 пункта 1 статьи 422 НК РФ не подлежат обложению страховыми взносами, в частности, суммы платежей (взносов) плательщика по договорам добровольного личного страхования работников, заключаемым исключительно на случай наступления смерти застрахованного лица и (или) причинения вреда здоровью застрахованного лица.

Таким образом, не облагаются страховыми взносами только суммы платежей (страховых премий) по договорам страхования жизни работников, заключаемым исключительно на случай наступления смерти застрахованного лица и (или) причинения вреда здоровью застрахованного лица.

Учитывая изложенное, суммы платежей (страховых премий), уплачиваемые организацией по договорам добровольного страхования жизни работников, предусматривающим в одном договоре страховые выплаты при наступлении одного из двух страховых случаев – «Дожитие Застрахованного до окончания срока страхования» и «Смерть Застрахованного по любой причине», облагаются страховыми взносами в общеустановленном порядке.

Ответ в части налога на доходы физических лиц будет дан дополнительно.

Заместитель директора Департамента А.А.СМИРНОВ

ДМС при УСН «Доходы минус расходы»

При расчете налога по упрощенной системе налогообложения затраты на ДМС входят в состав расходов. Для этого необходимо соблюдение ряда условий:

- срок действия договора ДМС – не менее 1 года;

- возможность ДМС, его порядок и условия должны быть отражены в трудовых договорах с сотрудниками, а также в коллективном договоре;

- все застрахованные обязательно должны быть сотрудниками предприятия, заключившего договор;

- страховая компания в обязательном порядке имеет лицензию на осуществление своей деятельности, в том числе и ДМС. Это требование содержится в Федеральном законе № 4015-1 от 27.11.1992 г. «Об организации страхового дела в РФ» (п. 32);

- затраты на ДМС не превышают 6% от расходов на оплату труда. Здесь учитываются суммарный объем затрат по всему предприятию (Письмо Минфина № 03-03-06/2/65 от 04.06.2008 г.). Иначе говоря, даже если сотрудник не застрахован, его заработная плата включается в расчет лимита страхования. Издержки свыше 6% не уменьшают налоговую базу.

При соблюдении всех условий расходы предприятия, находящегося на упрощенной системе налогообложения, уменьшаются в том числе и на сумму затрат по ДМС в пределах лимита.

Предприятие на УСН. Налогообложение выплат и взносов по договорам ДМС

Предприятие (ЗАО) применяет УСН (доходы). Сейчас рассматриваем вопрос о заключении договора добровольного медицинского страхования (по корпоративной программе).

Какими налогами (взносами) облагаются суммы, заплаченные предприятием по договору ДМС? Существуют ли при нашей системе налогообложения какие-либо налоговые льготы при заключении договора ДМС? Какими налогами (взносами) облагаются выплаты (и сотрудникам, и работодателю) по договору ДМС?

В соответствии со ст. 1 Закона РФ от 28.06.1991 г. № 1499-1 «О медицинском страховании граждан в Российской Федерации»

добровольное медицинское страхование осуществляется на основе программ добровольного медицинского страхования и обеспечивает гражданам получение дополнительных медицинских и иных услуг сверх установленных программами обязательного медицинского страхования.

Согласно ст. 4 Закона № 1499-1 медицинское страхование осуществляется в форме договора, заключаемого между субъектами медицинского страхования

.

Договор медицинского страхования

является соглашением между страхователем и страховой медицинской организацией, в соответствии с которым последняя обязуется организовывать и финансировать предоставление застрахованному контингенту медицинской помощи определенного объема и качества или иных услуг по программам обязательного медицинского страхования и добровольного медицинского страхования.

В Вашем случае договор ДМС заключается между страховой медицинской организацией и организацией в пользу работников.

Для договора

добровольного медицинского страхования предусмотрена

типовая форма

, утвержденная постановлением Правительства РФ от 23.01.1992 г. № 41.

Договор медицинского страхования считается заключенным с момента уплаты первого страхового взноса

, если условиями договора не установлено иное.

В соответствии со ст. 17 Закона № 1499-1 размеры страховых взносов

на добровольное медицинское страхование устанавливаются

по соглашению сторон

.

Страхователь обязан вносить страховые взносы в порядке, установленном Законом № 1499-1 и договором медицинского страхования.

Если объектом налогообложения налогом при УСН являются доходы организации, налоговой базой

признается денежное выражение доходов организации (

ст. 346.18 НК РФ

).

Глава 26.2 НК РФ в целях исчисления налога при УСН не предусматривает возможности уменьшения полученных доходов на какие-либо расходы в случае применение организациями объекта налогообложения «доходы».

Следовательно, все расходы

организации, выбравшей в качестве объекта налогообложения «доходы», в том числе расходы в виде суммы платежей (взносов) по договорам добровольного медицинского страхования, Вы можете осуществлять за счет доходов, оставшихся в распоряжении организации после уплаты налога при УСН.

Согласно ст. 210 НК РФ

при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со

ст. 212 НК РФ

.

При определении налоговой базы по НДФЛ учитываются

суммы страховых взносов

, если указанные суммы вносятся за физических лиц из средств работодателей либо из средств организаций или индивидуальных предпринимателей, не являющихся работодателями в отношении тех физических лиц, за которых они вносят страховые взносы,

за исключением

случаев, когда страхование физических лиц производится по договорам обязательного страхования,

договорам добровольного личного страхования

или договорам добровольного пенсионного страхования (

п. 3 ст. 213 НК РФ

).

Таким образом, суммы страховых взносов, уплаченные Вашей организацией за работников по договору добровольного медицинского страхования, не подлежат налогообложению НДФЛ

.

Кроме того, по мнению Минфина РФ, из положения п. 3 ст. 213 НК РФ

следует, что

не подлежат налогообложению НДФЛ

также суммы страховых взносов по договорам добровольного личного страхования, включая договоры добровольного медицинского страхования,

уплаченные из средств работодателей за членов семей работников

(письма от 23.07.2008 г. № 03-04-06-01/223, от 03.07.2008 г. № 03-04-06-01/185).

В соответствии с п.п. 5 п. 1 ст. 9 Федерального закона РФ от 24.07.2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» не подлежат обложению страховыми взносами

для плательщиков страховых взносов, в частности, суммы платежей (взносов) плательщика страховых взносов

по договорам добровольного личного страхования работников

, заключаемым на срок

не менее одного года, предусматривающим оплату страховщиками медицинских расходов

этих застрахованных лиц.

То есть суммы платежей (взносов) по договорам ДМС, заключенным на срок менее года

, Вы должны

облагать страховыми взносами

.

Если договор ДМС заключен на срок более года

, то суммы платежей (взносов) по указанному договору

не облагаются

страховыми взносами.

Согласно ст. 3 Закона № 1499-1 объектом добровольного медицинского страхования является страховой риск

, связанный с затратами на оказание медицинской помощи при возникновении страхового случая.

Следовательно, в рамках договора ДМС при наступлении страхового случая страховщик обязуется производить оплату услуг медицинского учреждения за застрахованное лицо

.

В соответствии с п.п. 3 п. 1 ст. 213 НК РФ

при определении налоговой базы по НДФЛ учитываются доходы, полученные налогоплательщиком в виде страховых выплат,

за исключениемвыплат

, полученных по договорам добровольного личного страхования (в том числе по договорам ДМС), предусматривающим выплаты на случай смерти, причинения вреда здоровью и (или)

возмещения медицинских расходов

застрахованного лица (

за исключением

оплаты стоимости санаторно-курортных путевок).

Таким образом, выплаты работникам Вашей организации по договору добровольного медицинского страхования (возмещение медицинских расходов) не облагаются НДФЛ

.

При этом оплата медицинских расходов по договору добровольного медицинского страхования в виде санаторно-курортного лечения

, оказываемого на основании направления лечащего врача в целях реабилитации физического лица,

включается в его налоговую базу и подлежит налогообложению налогом на доходы физических лиц

.

При этом лица, оплатившие такие путевки застрахованным лицам, у которых образовалась в связи с этой оплатой материальная выгода, несут обязанности налогового агента

.

П. 1 ст. 226 НК РФ

предусмотрено, что российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, указанные в п. 2 названной статьи, обязаны исчислить, удержать у налогоплательщика и уплатить сумму НДФЛ.

Из содержания ст. 4 Закона № 1499-1 следует, что обязанностью страховой компании является оплата счетов на медицинские услуги, предоставляемых застрахованными лицами, если указанный в них вид лечения соответствует приложенной к договору страхования медицинской программе.

Согласно ст. 934 ГК РФ

по договору страхования

одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (страхователем), выплатить единовременно или выплачивать периодически обусловленную договором сумму (страховую сумму) в случае причинения вреда жизни или здоровью самого страхователя или другого названного в договоре гражданина (застрахованного лица), достижения им определенного возраста или наступления в его жизни иного предусмотренного договором события (страхового случая).

Право на получение страховой суммы принадлежит лицу, в пользу которого заключен договор.

Как указал ФАС Центрального округа

в постановлении от 16.09.2008 г. № А54-3386/2006-С21, поскольку договор медицинского страхования является договором, заключенным в пользу третьих лиц (работников организации), а в силу

п. 1 ст. 430 ГК РФ

по таким договорам должник обязан произвести исполнение не кредитору, а указанному или не указанному в договоре третьему лицу, имеющему право требовать от должника исполнения обязательства в свою пользу, то при таких обстоятельствах

у организации-работодателя отсутствуют обязанности налогового агента

по отношению к застрахованным лицам — работникам.

Аналогичное мнение и у ФАС Уральского округа

(постановление от 12.03.2008 г. № Ф09-1326/08-С3).

Расходы на добровольное медицинское страхование: налог на прибыль

При расчете налога на прибыль расходы на ДМС уменьшают налоговую базу.

Условия принятия расходов для определения налоговой базы аналогичны тем, что применяются при УСН.

Взносы на ДМС будут приниматься в расчет при исчислении налога на прибыль даже в том случае, если в течение срока действия договора список застрахованных лиц изменялся (ст. 450 Гражданского кодекса РФ).

Для сотрудников не важно, сколько времени они отработали в организации.

Даже если этот срок меньше года, договор ДМС в отношении этого работника заключается и расходы, произведенные по нему, принимаются для целей налогового учета.

Обратите внимание, что кроме типовой программы страхования, компании предлагают и программу депозитного страхования по ДМС.

Расходы на оплату труда

НК РФ позволяет относить затраты на ДМС в расходы на оплату труда (п. 16 ст. 255 НК РФ). Но только при соблюдении следующих условий.

Во-первых, как вы помните, обязанность работодателя по обеспечению работников ДМС должна быть зафиксирована в трудовом или коллективном договоре.

Во-вторых, договор ДМС заключен в отношении работников (то есть расходы по ДМС в отношении родственников работников в целях налогообложения прибыли не учитываются, хотя страховать их можно).

Пример 1. Расходы по ДМС за родственников сотрудников

Договор ДМС заключен сроком на один год. Количество застрахованных лиц – 152, из них 118 – работники фирмы, 34 – их родственники, не являющиеся работниками компании. Фирма заплатила страховой взнос из расчета по 20 000 руб. за одного застрахованного в общей сумме 3 040 000 руб. (20 000 руб. × 152 чел.). В целях налогообложения прибыли признать затраты на уплату страховых взносов по договору ДМС можно только в отношении работников фирмы, то есть в сумме 2 360 000 руб. (20 000 руб. × 118 чел.). Оставшуюся часть страховых взносов, уплаченную за родственников работников, в сумме 680 000 руб. (3 040 000 – 2 360 000) признать в целях налогообложения прибыли нельзя.

В-третьих, договор ДМС должен быть заключен на срок не менее одного года. Заключение договора на более короткий срок лишает работодателя права на признание расходов в налоговых целях.

В-четвертых, расходы на уплату страховых взносов по договору ДМС не должны превышать 6% суммы расходов на оплату труда. В расчет берется общая сумма расходов на оплату труда.

Для определения предельной суммы расходов учитывается срок действия договора в налоговом периоде начиная с даты его вступления в силу. Для удобства учета в договоре ДМС предпочтительнее указать, что он вступает в силу с 1-го числа месяца, следующего за месяцем уплаты страхового взноса, – чтобы не высчитывать зарплату по фирме за неполный месяц.

Если договор заключен в одном календарном году, а заканчивается в другом, сумму расходов на оплату труда для определения лимита расходов, принимаемых для целей налогообложения, рассчитывают нарастающим итогом начиная с даты вступления договора в силу в пределах данного налогового периода. А расчет лимита в последнем налоговом периоде производят до даты окончания действия договора страхования (см. письмо Минфина России от 16.09.2016 № 03-03-06:1:54205).