- Понятие «Специальный счет» его назначение и виды

- Счет 55: расчеты по дебетовой карте

- Нормативное регулирование операций по специальным счетам

- Синтетический и аналитический учет по счету 55

- Характеристики

- Учет расчетов аккредитивами (счет 55 субсчет 1)

- Счет 55 активный или пассивный

- Как выглядит план счетов бухучета 2021?

- Активные счета

- Пассивные счета

- Активно-пассивные счета

- Рабочий план счетов 2017

- Расчеты чековыми книжками (счет 55 субсчет 2)

- Счет 55: операции с покрытым аккредитивом

- Учет расчетов на депозитных счетах (счет 55 субсчет 3)

- Субсчета по Плану счетов, отражение в отчетности

- Учет денежных средств на прочих специальных счетах

- Типовые проводки по 55 счету «Специальные счета в банках»

Понятие «Специальный счет» его назначение и виды

В настоящее время операции в безналичной форме являются неотъемлемой частью работы практически каждого хозяйствующего субъекта. В связи с чем для осуществления расчетов организации используют банковские счета. Для предприятий в кредитных учреждениях (банках) кроме расчетных счетов могут открываться специальные счета, на которые зачисляются денежные средства для определенных хозяйственных целей.

Понятийная справка!

Специальный счет – это счет, открытый организацией в кредитном учреждении (банке) с целью хранения и обобщения денежных средств в валюте РФ или иностранной валюте для осуществления операций с использованием аккредитивов, чековых книжек и других платежных документов, а также для отражения операций по движению средств целевого финансирования.

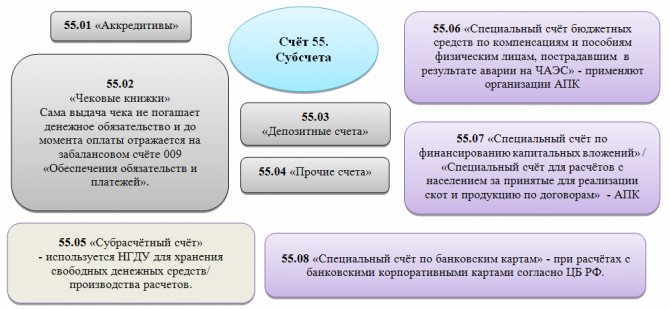

Видовой перечень специальных счетов определяется субсчетами, открытыми к счету 55.

Для открытия специальных счетов в банке необходимо оформить заявление на открытие. Форма заявления определяется видом специального счета. Например:

Читайте также: Как правильно списать долг подотчетника без документов

- Заявление на аккредитив;

- Заявление на оформление расчетной чековой книжки;

- Заявление на открытие специальных счетов

Счет 55: расчеты по дебетовой карте

Для директора АО “Кондор” Тимофеева В.С. была оформлена банковская карта для осуществления расчетов во время командировок, в связи с чем на банковский спецсчет АО “Кондор” было перечислено 43.500 руб.

В августе 2015 во время командировки в г. Тула Тимофеевым был произведен расчет банковской картой за проживание в гостинице (12.300 руб.).

По факту получения авансового отчета Тимофеева, бухгалтер АО “Кондор” сделал в учете такие записи:

ДебетКредитОписаниеСуммаДокумент5551Отражено перечисление средств на корпоративный счет АО “Кондор”43.500 руб.Банковская выписка7155Тимофеевым В.С. получены средства в счет аванса на командировку12.300 руб.Банковская выписка2671Сумма командировочных расходов (услуги проживания) отражены в учете12.300 руб.Авансовый отчет

Подробнее про используемые счета читайте в статьях: счет 51 (расчетный счет), счет 71 (учет расчетов с подотчетными лицами), счет 26 (общехозяйственные расходы).

Нормативное регулирование операций по специальным счетам

Нормативное регулирование, а также требования к документированию операций по специальным счетам аналогичны требованиям при осуществлении операций на расчетном счете.

Нормативное регулирование учета расчетов по счету 51 «Расчетные счета» в первую очередь определено: Федеральным законом «О бухгалтерском учете» № 402-ФЗ от 06.12.11г., а также Планом счетов и инструкцией по его применению, утвержденного Министерством финансов РФ приказом №94н от 31.10.2000г.

Кроме этого, как упоминалось ранее, в качестве нормативной базы выступают:

- Гражданский кодекс РФ;

- Инструкция Банка России от 30.05.2014 N 153-И (ред. от 24.12.2018) «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов»;

- Положение Банка России от 19.06.2012 N 383-П (ред. от 11.10.2018) «О правилах осуществления перевода денежных средств»;

- и др.

Данные взяты из статьи: «Учет денежных средств на расчетном счете».

Синтетический и аналитический учет по счету 55

Информация о движении денежных средств на специальных счетах обобщается на активном счете 55 «Специальные счета в банках». Учет ведется по субсчетам, а внутри субсчетов – по аналитическим счетам.

Аналитический учет по специальным счетам ведется на основании выписок банка по данным первичных документов. Синтетический учет при журнально-ордерной форме учета ведется в журнале – ордере №3 АПК и Главной книге. В автоматизированной форме учета в качестве регистров систематизирующих данные первичного учета выступают: ОСВ, анализ счета, карточка счета, ОСВ по счету.

Характеристики

Активно — пассивный 60 счет в бухгалтерии используется для объединения данных об операциях с контрагентами.

Основные характеристики, которые дают ответ на вопрос о том, 60 счет активный или пассивный:

- обобщается информация об операциях с контрагентами;

- обобщается информация об операциях с субподрядчиками по договорам строительного подряда;

- стоимость приобретенного имущества отражается по Дт: 08,10, 20, 41 и Кт60;

- погашение обязательств отражается по Дт 60 и Кт 51,52,55;

- аналитический учет формируется в разрезе каждого поставщика, подрядчика и исполнителя.

Счет 60 относится к активно — пассивному типу:

- дебетовый остаток свидетельствует о том, что партнер не выполнил еще свои обязательства перед компанией. За фирмой — поставщиком числится долг по поставкам товаров, работ или услуг;

- наличие кредитового сальдо говорит о том, что компанией еще не оплачен долг перед поставщиком, подрядчиком.

Учитываются авансы, предоставленные поставщикам за предстоящую поставку материалов, сырья, авансы подрядчикам за предстоящие работы и услуги.

Читайте также: Как производится выдача наличных денег под отчет

Аналитический учет по счету 60 ведется по каждой начисленной сумме, по каждому поставщику и подрядчику. Построение аналитического учета обеспечивает получение необходимых данных о:

- поставщиках и принятых документах, срок оплаты которых не наступил;

- поставщикам, которые не оплатили в срок документы;

- поставщикам в случае неоплаченных поставок;

- авансах поставщикам;

- при выдаче векселей, срок исполнения которых не наступил;

- поставщикам по просроченным платежам;

- при получении коммерческого кредита и др.

Счет 60 является активно-пассивным, что характеризует его главную особенность

Учет расчетов аккредитивами (счет 55 субсчет 1)

На счете 55 субсчет 1 учитывается движение денежных средств по выставляемым в кредитных учреждениях аккредитивам. По дебету счета ведется учет денежных средств по поступлению, по кредиту списание. В целях организации аналитического учета к данному счету могут быть открыты субсчета аналитики (учет в разрезе контрагентов).

Понятийная справка!

Аккредитив – это форма безналичного расчета, представляющая собой распоряжение предприятия (аппликант), выставляющего аккредитив своему отделению банка (банка-эмитента) о перечислении средств в банк поставщика (бенефициара) для оплаты товарно-материальных ценностей, выполненных работ и оказанных услуг предприятиями и организациями, на условиях, определенных аккредитивным заявлением покупателя.

Аппликант/ Приказодатель аккредитива (Applicant) — предприятие (организация) направляющее распоряжение в банк об открытии аккредитива.

Банк-эмитент (Issuing Bank) – банк, который по распоряжению приказодателя аккредитива открывает аккредитив в пользу бенефициара.

Бенефициар (Beneficiary) – предприятие (организация) в пользу которой открыт аккредитив.

Банк бенефициара (Beneficiary’s bank) – банк осуществляющий обслуживание бенефициара при расчетах аккредитивом.

Аккредитив открывается в пределах расчетов с одним контрагентом. Для этого плательщику необходимо предоставить в банк-эмитент заявление на открытие аккредитива, с отражением основных пунктов:

- вид аккредитива;

- условия оплаты аккредитива (с акцептом или без);

- номер счета, для зачисления по покрытому аккредитиву;

- период действия, с указанием даты закрытия;

- наименование товаров, работ и услуг для оплаты которых открывается аккредитив;

- реквизиты договора;

- период отгрузки товара;

- и др.

После открытия аккредитива бенефициар получает уведомление.

Понятийная справка!

Авизование (Advising) – документально оформленное уведомление кредитного учреждения об открытии аккредитива или внесении изменений к нему, направляемое бенефициару.

Авизующий банк (Advising Bank) – кредитное учреждение, авизующее по просьбе банка-эмитента или другого банка аккредитив бенефициару.

Схема осуществления операций при аккредитивной форме расчетов включает в себя следующие этапы:

Читайте также: Сезон отпусков. Особенности ухода в отпуск отдельных категорий работников

- Заключение договора на поставку ТМЦ, выполнение работ, оказание услуг между поставщиком и покупателем;

- Оформление покупателем заявления на открытие аккредитива;

- Открытие аккредитива банком-эмитентом на основании заявления плательщика;

- Получение исполняющим банком от банка-эмитента аккредитива с полномочием на его исполнение;

- Исполняющий банк направляет уведомление бенефициару, с указанием адреса, по которому должны быть представлены документы по аккредитиву;

- Выполнение поставщиком обязательств по договору (поставка товаров, выполнение работ, оказание услуг);

- Предоставление поставщиком в исполняющий банк документов, подтверждающих совершение сделки;

- Осуществление исполнения аккредитива исполняющим банком;

- Закрытие аккредитивного счета.

Данная форма расчетов имеет определенные преимущества:

- гарантия соответствия объемов и сроков, определенных аккредитивом;

- гарантия выполнения платежных обязательств.

Недостатки аккредитивной формы:

- отвлечение из оборота денежных средств предприятия до получения товаров, работ и услуг;

- дополнительные затраты времени при оформлении документов;

- комиссия банка при открытии аккредитива.

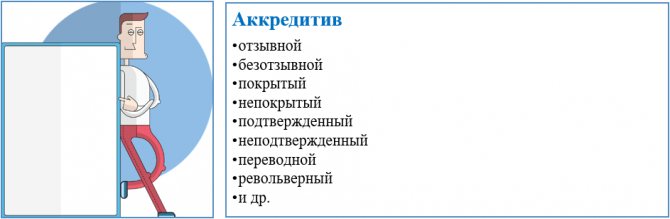

В соответствии с гл.6 «Расчеты по аккредитиву» Положения Банка России от 19.06.2012 N 383-П (ред. от 11.10.2018) «О правилах осуществления перевода денежных средств» можно выделить следующие виды аккредитивов:

Понятийная справка!

Отзывной аккредитив – это аккредитив, который может быть аннулирован или изменен банком-эмитентом в любое время без предварительного уведомления бенефициара.

Безотзывной аккредитив – это аккредитив, который может быть аннулирован или изменен банком-эмитентом только с согласия бенефициара.

Покрытый аккредитив – аккредитив (депонированный), открывается путем перечисления суммы аккредитива банком-эмитентом по распоряжению плательщика в исполняющий банк на период действия аккредитива.

Непокрытый аккредитив – форма расчета, при которой банк-эмитент предоставляет право исполняющему банку списания суммы аккредитива с ведущегося корреспондентского счета. Необходимым условием является наличие корреспондентских отношений между банком-эмитентом и исполняющим банком.

Подтвержденный аккредитив – это аккредитив, имеющий дополнительную гарантию оплаты со стороны подтверждающего банка, в случае если банк-эмитент не выполнит свои платежные обязательства.

Неподтвержденный аккредитив – это аккредитив, при котором ответственность по исполнению платежа несет только банк-эмитент.

Переводной (трансферабельный) аккредитив – аккредитив с возможностью осуществления перевода (трансферации) одному или нескольким бенефициарам.

Револьверный аккредитив – данный вид расчетов представляет собой возобновляемые расчеты по аккредитиву в определенные промежутки времени (согласно утвержденного графика) за повторяющиеся поставки ТМЦ, выполняемые работы, оказываемые услуги.

и др.

Хозяйственные операции по счету 55/1 «Аккредитивы»

№Содержание хозяйственных операцийПервичные документыКорреспондирующие счетаДебетКредит123451По заявлению на открытие аккредитива денежные средства предприятия с расчетного счета, кассы, ссудных счетов и специального счета по целевому финансированию перечислены в банки обслуживающие поставщиков и подрядчиков с которыми предприятие заключило договор о поставке МПЗ, выполнение работ и оказание услуг (открыт аккредитив)Выписки банка, заявление на открытие аккредитива55/150,51, 67, 66,862По представленным в банк документам на отгрузку МПЗ, выполненных работ и оказанных услуг, денежные средства с аккредитива зачислены на счета поставщиков и подрядчиков (рассчитались с аккредитивного счета с поставщиками и подрядчиками)Товарная накладная, акт выполненных работ, оказанных услуг.

Выписка банка.6055/13Возвращена неиспользованная сумма аккредитива в банк предприятия выставлявшего его и зачислена на тот счет с которого аккредитив выставлялся (возвращена неиспользованная сумма аккредитива в результате расторжения договора)50, 51, 66, 67, 8655/1

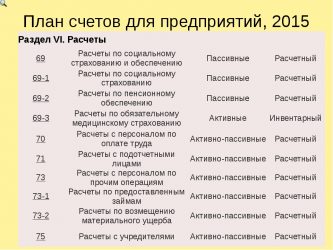

Счет 55 активный или пассивный

Действующий в РФ план счетов (ПС) был утвержден в Минфине почти 17 лет назад в 2000 году, и был отредактирован в 2010 году. Если фирма ведет учет методом двойной записи, она должна использовать этот план счетов, вне зависимости от организационно-правовой формы и формы собственности. Исключение — госпредприятия и кредитные учреждения.

Основная задача ПС — согласовать показатели учета и показатели текущей действующей отчетности. Чтобы правильно использовать счета, к каждому из них даны комментарии в инструкции Минфина.

Как выглядит план счетов бухучета 2021?

Это схема регистрации и группирования показателей хозяйственной деятельности предприятия. К ним относятся активы, различные обязательства, финансовые операции и прочее. В ПС указаны счета первого порядка (синтетические) и второго порядка (субсчета). На основе ПС компании создают и утверждают рабочий план счетов с полным перечнем всех счетов. Бухгалтерские счета разделяются на:

- активные;

- пассивные;

- активно-пассивные.

Активные счета

Конечное и начальное сальдо нужно записывать по дебету счета. Увеличение записывайте по дебету счета, а уменьшение — по кредиту.

Список: 01, 03, 04, 06 — 10, 19 — 29, 41, 43 — 58, 60.2, 60.7, 62.1, 62.3 — 62.6, 62.11, 62.22, 62.44, 73, 75.1, 76.2, 76.22, 81, 90.2 — 90.8, 91.2, 94, 97.

Пассивные счета

Конечное и начальное сальдо нужно записывать по кредиту счета. Увеличение записывайте по кредиту счета, а уменьшение — по дебету.

Список: 02, 05, 42, 59, 60.1, 60.3, 60.6, 60.11, 60.22, 62.7, 63 — 67, 70, 75.2, 75.3, 76.4, 76.ЗП, 76.Н.1, 76.Н.2, 77, 80, 82 — 83, 90.1, 91.1, 96, 98, 99.2.1, 99.2.3.

Активно-пассивные счета

Такие счета бывают либо с односторонним сальдо, либо с двусторонним. В первом случае сальдо либо дебетовое, либо кредитовое, а во втором — одновременно дебетовое с кредитовым. Список: 11 — 16, 40, 60, 62, 68 — 69, 71, 75, 76.1, 76.3, 76.5 — 76.11, 76.55, 76.АВ, 79, 84 — 90, 90.9, 91, 91.9, 99 — 99.2, 99.2.2.

Рабочий план счетов 2017

Все счета плана использовать не обязательно. Каждая компания вправе иметь собственный план счетов. Небольшим компаниям советуем воспользоваться планом счетов в сервисе Контур.Бухгалтерия.

Читайте также: Как вести бухгалтерский учёт в СНТ земли, электроэнергии и имущества?

№ счета Наименование счета

01Основные средства02Амортизация основных средств02.01Амортизация основных средств02.02Амортизация доходных вложений в материальные ценности03Доходные вложения в материальные ценности04Нематериальные активы04.01Нематериальные активы организации04.02Результаты НИОКР05Амортизация нематериальных активов08Вложения во внеоборотные активы08.01Внеоборотные активы — приобретение земельных участков08.04Внеоборотные активы — приобретение ОС08.05Внеоборотные активы — приобретение НМА10Материалы19НДС по приобретенным ценностям19.агНДС по операциям налогового агента20Основное производство23Вспомогательные производства25Общепроизводственные расходы26Общехозяйственные (управленческие) расходы29Обслуживающие производства и хозяйства41Товары42Торговая наценка43Готовая продукция44Расходы на продажу (коммерческие расходы)45Товары отгруженные50Касса51Расчетные счета52Валютные счета55Специальные счета в банках55.01Специальные счета в банках55.02Чековые книжки55.03Депозиты55.04Электронные деньги57Переводы в пути58Финансовые вложения60Расчеты с поставщиками и подрядчиками62Расчеты с покупателями и заказчиками63Резервы по сомнительным долгам66Расчеты по краткосрочным кредитам и займам66.02Расчеты по суммам кредитов и займов66.03Проценты по краткосрочным кредитам и займам67Расчеты по долгосрочным кредитам и займам67.01Расчеты по долгосрочным кредитам и займам67.02Проценты по долгосрочным кредитам и займам68Расчеты по налогам и сборам68.агНДС при исполнении обязанностей налогового агента68.акцАкцизы68.вмЕдиный налог на вмененный доход68.дрДругие налоги и сборы68.земЗемельный налог68.имНалог на имущество68.ндсНалог на добавленную стоимость68.пеПени по налогам68.прНалог на прибыль68.трТранспортный налог68.тргТорговый сбор68.земЗемельный налог68.уснЕдиный налог при применении УСН68.флНалог на доходы физических лиц68.штфШтрафы по налогам69Расчеты по социальному страхованию и обеспечению69.дп1Добровольные пенсионные взносы по накопительной части за счет работодателя69.дп2Добровольные пенсионные взносы по накопительной части из доходов работников69.омсРасчеты с ПФР по взносам на обязательное медицинское страхование в ФФОМС69.пф1Расчеты с ПФР по страховой части пенсионных взносов69.пф2Расчеты с ПФР по накопительной части пенсионных взносов69.сс1Расчеты с ФСС по взносам на временную нетрудоспособность и материнству69.сс2Расчеты с ФСС по взносам на несчастные случаи и профзаболевания69.сс3Расчеты с ФСС по добровольным взносам на страхование от несчастных случаев69.штфШтрафы по страховым взносам69.пеПени по страховым взносам70Расчеты с персоналом по оплате труда71Расчеты с подотчетными лицами73Расчеты с персоналом по прочим операциям73.01Расчеты по предоставленным займам73.02Расчеты по материальному ущербу73.03Расчеты по прочим операциям75Расчеты с учредителями75.01Расчеты по вкладам в уставный (складочный) капитал75.02Расчеты по доходам76Расчеты с разными дебиторами и кредиторами76.01Расчеты по имущественному и личному страхованию76.02Расчеты по претензиям76.03Расчеты по причитающимся дивидендам и другим доходам76.04Расчеты по депонированным суммам76.дрРасчеты с разными дебиторами и кредиторами76.алРасчеты по алиментам76.авпНДС по авансам и предоплатам полученным76.аввНДС по авансам и предоплатам выданным76.пцлРасчеты с принципалами80Уставный капитал81Собственные акции (доли)83Добавочный капитал83.01Прирост стоимости внеоборотных активов83.02Прочие источники добавочного капитала84Нераспределенная прибыль (непокрытый убыток)86Целевое финансирование90Продажи90.01Выручка90.02Себестоимость продаж90.03Налог на добавленную стоимость90.04Акцизы90.09Прибыль/убыток от продаж91Прочие доходы и расходы91.01Прочие доходы91.02Прочие расходы91.09Сальдо прочих доходов и расходов94Недостачи и потери от порчи ценностей96Резервы предстоящих расходов97Расходы будущих периодов98Доходы будущих периодов98.01Доходы будущих периодов98.02Безвозмездные поступления99Прибыли и убытки001Арендованные основные средства002Товарно-материальные ценности, принятые на ответственное хранение003Материалы, принятые в переработку004Товары, принятые на комиссию007Списанная в убыток задолженность неплатежеспособных дебиторов012Малоценные основные средства

Расчеты чековыми книжками (счет 55 субсчет 2)

На счете 55 субсчет 2 «Чековые книжки» учитывается движение денежных средств по оформленным расчетным чековым книжкам.

Алгоритм осуществления расчетов чековыми книжкам заключается в следующем:

- Открытие чековой книжки покупателем, путем оформления заявления;

- Выполнение поставщиком обязательств по договору (поставка товаров, выполнение работ, оказание услуг);

- Расчет покупателя с поставщиком путем оформления чека на сумму поставки;

- Чекодержатель предъявляет в свой банк чек и на его расчетный счет зачисляется сумма, указанная в чеке.

Понятийная справка!

Чек – это документальное распоряжение чекодателя (владельца счета) своему банку произвести перевод денежных средств чекополучателю суммы определенной в чеке.

Чекодатель – юридическое лицо (владелец счета), осуществляющее расчеты с использованием чековой книжки путем выдачи чеков.

Чекодержатель – лицо, которое является получателем чека (держателем чека).

Плательщик при расчете чековой книжкой – это банк, в котором открыт счет чекодателя.

Чек является бланком строгой отчетности, форма чека определяется ст. 878 ГК РФ. К чековым книжкам на предприятии применяются те же правила хранения, как и к остальным бланкам строгой отчетности.

После полного использования чековой книжки чекодатель обязан сдать обложку чековой книжки в банк. В случае если в чековой книжке еще остались листы чекодатель также вправе закрыть чековую книжку, при этом предоставив в банк чековую книжку с оставшимися листами.

Хозяйственные операции по счету 55/2 «Чековые книжки»

№Содержание хозяйственных операцийПервичные документыКорреспондирующие счетаДебетКредит123451По заявлению предприятием оформлены расчетные чековые книжкиЗаявление на оформление расчетной чековой книжки, выписки банка55/250, 51, 66, 67, 862Рассчитались чеками с поставщиками и подрядчикамиЧек, выписки банка6055/23Возвращены неиспользованные чеки с расчетных чековых книжек в кассу, на расчетный счет, на ссудные счета, на счет по целевому финансированиюВыписки банка50, 51, 66, 67, 8655/2

Счет 55: операции с покрытым аккредитивом

Между АО “Флагман” и ООО “Промышленник” заключен договор на поставку оборудования для торговых судов на сумму 1.314.500 руб. Договором предусмотрено, что оплата в пользу ООО “Промышленник” осуществляется посредством покрытого аккредитива, в связи с чем АО “Флагман” открыл в банке “Омега” аккредитив на сумму 1.314.500 руб.

Поставка оборудования по договору была осуществлена в неполном объеме на сумму 1.220.300 руб., о чем были предоставлены соответствующие документы. Остаток средств был зачислен на расчетный счет “Флагмана”.

За обслуживание аккредитива банком “Омега” была удержана комиссия в размере 0,05% от суммы аккредитива.

Расчеты по договору поставки были произведены по факту предоставления транспортных документов и счета-фактуры ООО “Промышленник”.

В учете АО “Флагман” были произведены следующие записи:

ДебетКредитОписаниеСуммаДокумент55.151Отражена сумма средств, депонированных на покрытый аккредитив1.314.500 руб.Банковская выписка08.460Оборудование, приобретенное у ООО “Промышленник”, принято к учету1.220.300 руб.Товарная накладная6055.1Перечислены средства в пользу ООО “Промышленник” в счет оплаты за приобретенное оборудование1.220.300 руб.Платежное поручение08.451Учтена сумма комиссии банка “Омега” за обслуживание аккредитива (1.314.500 руб. * 0,05%)657 руб.Банковская выписка5155.1Остаток неиспользованных средств зачислен на текущий счет “Флагмана” (1.314.500 руб. – 1.220.300 руб.)94.200 руб.Банковская выписка

Учет расчетов на депозитных счетах (счет 55 субсчет 3)

На счете 55 субсчет 3 «Депозитные счета» учитывается денежные средства на открытых специальных депозитных счетах в банках с целью получения дополнительного дохода предприятием.

Понятийная справка!

Депозитный счет – это вид специального счета, который открывается в банке на основании заключенного договора с целью получения дополнительного дохода в виде процентов.

Предприятия вправе открывать депозитные счета в одном или нескольких банках в определенной валюте, сумме и на определенный срок, согласно заключенного с кредитным учреждением договора.

Хозяйственные операции по счету 55/3 «Депозитные счета»

№Содержание хозяйственных операцийПервичные документыКорреспондирующие счетаДебетКредит123451Открыты депозитные счета в банкахЗаявление на открытие счета, выписки банка55/350, 51, 522Начислены доходы (проценты) по депозитным счетамВыписки банка55/391/13Депозиты закрыты и суммы вкладов поступили в кассу, на р/с, на валютный счет, вместе с начисленными доходамиВыписки банка50, 51, 5255/3

Субсчета по Плану счетов, отражение в отчетности

Инструкция по применению Плана счетов по счету 55 для учета каждого вида денежного документа / специального счета предлагает следующие субсчета для учета:

- аккредитивов — 55.1;

- чековых книжек — 55.2;

- депозитов — 55.3 и т. д.

Если в фирме есть еще электронный кошелек и корпоративная карта, тогда открываются следующие по нумерации субсчета. Важно, что нужен отдельный учет каждого открытого аккредитива или чековой книжки. Для этого к данным субсчетам следует добавлять субсчета второго порядка — это и есть аналитика счета 55.

Можно открыть денежные документы или спецсчета и в валюте. Для этого нужен такой же обособленный учет. Кроме того, не надо забывать про пересчет в рубли в день операции и в конце месяца и учет курсовых разниц.

На конец периода дебетовый остаток по счету 55 в рублях входит в состав суммы по строке 1250 «Денежные средства и денежные эквиваленты» бухгалтерского баланса.

Движение по счету отражается также в Отчете о движении денежных средств по ПБУ 23/2011.

Депозитные счета подходят под определение финансовых вложений и могут отражаться в бухгалтерском учете на счете 55 или 58 — компания свой выбор утверждает в учетной политике. Там же указывается, относится ли финансовое вложение к денежным эквивалентам. Если да, тогда их отражение идет в составе строки 1250 бухгалтерского баланса (по ПБУ 23/2011). Если нет (в соответствии с ПБУ 19/02) — значит, они отражаются в сумме финансовых вложений по строке 1240.

Учет денежных средств на прочих специальных счетах

На счете 55 субсчет 4 учитываются движение денежных средств по другим специальным счетам, открытым в банках для учета:

- целевых средств, поступающих из бюджета через вышестоящие организации;

- выручка, поступающая от заготовительных организаций по продаже скота и птицы принятых от населения для реализации;

- денежных средств, поступающих на содержание детских учреждений от родителей и иных организаций;

- денежных средств на финансирование капитальных вложений, с целью учета их на отдельном счете и др.

№Содержание хозяйственных операцийПервичные документыКорреспондирующие счетаДебетКредит123451Поступили целевые бюджетные средства и зачислены на специальный счет в банкеЗаявление на открытие счета, выписки банка55/4862Списаны целевые средства по назначениюВыписки банка60, 68, 6955/43Поступила выручка от заготовительных организаций за принятые для продажи у населения скот и птицуВыписки банка55/4624Перечислена выручка за проданную продукцию и скот населениюВыписки банка76/755/4

Типовые проводки по 55 счету «Специальные счета в банках»

Основные проводки по счёту 55 представлены ниже в таблице:

ДтКтОписание проводкиДокумент-основание5566,67Поступление кредитов/ прочих займов, открытие аккредитивов за счёт заемных средствВыписка банка5586Денежные средства поступили в счёт целевого финансирования (создаётся отдельный субсчёт)5591Отражена выручка от продажи имущества/курсовая разница по аккредитиву/прочие операционные и внереализационные доходыБухгалтерская справка5581Собственные акции/доли выкуплены у участниковВыписка банка5584Перечисление средств на мероприятия, утверждённые решением учредителей