- Что такое вексель и зачем он нужен

- Процедура выпуска векселя

- Кто имеет право выдавать и использовать векселя?

- Готовые работы на аналогичную тему

- Особенности выпуска

- Учет собственных векселей

- Закрытие вексельной задолженности

- Предоплата векселем

- Перераспределение денежных средств

- Операции банка с векселями

- Подводные камни собственных векселей

- Особенность векселей, как ценных бумаг

- Учет векселей: проводки

- Пример 1

- Векселя в бухгалтерском учете, как финансовые вложения

- Пример 2

- Выпуск собственного векселя: бухгалтерские проводки

- Пример 3

- Собственные векселя: просто и полезно

- Ближайшие бесплатные вебинары

- Как самостоятельно выпустить вексель и с какими трудностями можно столкнуться

- Как выпустить свой вексель юридическому лицу?

- Процедура выпуска

- ВЕКСЕЛЯ: Виды, порядок оформления, сроки выдачи векселей

- Вексель является долговой ценной бумагой, удостоверяющей долг одного лица (должника) другому лицу (кредитору), выраженный в денежной форме, права на который могут передаваться любому другому лицу путем приказа владельца векселя без согласия должника.

- Вексель может быть выдан сроком:

- Векселя в расчетах с комиссионером

- Виды векселей от Сбербанка

Что такое вексель и зачем он нужен

Юристы выделяют двойственную природу:

- ценная бумага

- обязательство.

Научное толкование более информативно. Это безусловное обязательство должника уплатить держателю установленную сумму в определенный после предъявления срок.

В нашем государстве документ четко установленной формы, фиксирующий переход одного обязательства в другое, с наделением векселедержателя правом требования с должника установленной денежной суммы. Под должником в первую очередь подразумевают векселедателя. Однако если вексель переводной, должником будет любое указанное лицо.

Возможен выпуск на предъявителя ― где векселедателем является лицо, предъявляющее ценную бумагу должнику. В России запрещен выпуск обязательства на предъявителя.

Процедура выпуска векселя

К выпуску следует отнестись внимательно. Вексель требует строгого соблюдения установленной законом формы. Иначе он будет долговой распиской ― утратится безусловность исполнения указанного обязательства.

Читайте также: Передача на ответственное хранение стороннему контрагенту в 1С 8 ERP

В законодательстве России существует разработанная форма. Ее использование носит диспозитивный (свободный) характер. Также отсутствуют какие-либо дополнительные требования к уплате пошлин и регистрации этой ценной бумаги.

С одной стороны, это, бесспорно, еще одно преимущество, с другой — заставляет составителей внимательней подходить к процедуре выпуска обязательства. Многие стараются работать на типографских бланках, соответствующих разработанной законодателем форме и имеющих защиту. Такой бланк продают в банках и организациях казначейства.

Издается на бумаге, содержание вписывается либо печатается.

Следующие реквизиты необходимы к внесению:

- наименование

- обязательство

- платежные реквизиты

- сумма платежа

- срок платежа

- место совершения обязательства

- дата и место создания бумаги

- подпись векселедателя.

Кто имеет право выдавать и использовать векселя?

В качестве ценной бумаги установленного законом образца, векселя (вернее – бланки векселей) выпускаются на специальных предприятиях по заказу центрального банка страны. Далее они могут быть переданы коммерческим банкам. Выдавать векселя обязано лицо, имеющее специальное разрешение – сертификат на проведение подобных операций. Бланки векселей являются документами строгой отчетности.

Готовые работы на аналогичную тему

Курсовая работа Векселя предприятий 420 ₽ Реферат Векселя предприятий 270 ₽ Контрольная работа Векселя предприятий 220 ₽

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

В банках представитель предприятия (юридического лица) или физическое лицо могут оформить вексель в соответствии со своими целями. Существует строгая процедура заполнения бланка векселя с соблюдением оформления всех реквизитов, на государственном языке.

Особенности выпуска

Российское законодательство определяет несколько преимуществ для векселедержателя.

Положение «О простом и переводном векселе» наделяет восполнительными чертами некоторые реквизиты. Место составления векселя и совершения платежа, срок исполнения обязательства могут не вноситься в бланк сразу при написании, а впоследствии без проблем восполняются. Фактически это создает условия, когда данные реквизиты теряют обязательный характер.

Учет собственных векселей

Рядовой гражданин может хранить ценную бумагу дома. Также можно воспользоваться услугами банка.

В случае с банком возможно осуществление передачи векселедержателем ценной бумаги кредитной организации с целью получения вексельной суммы ранее наступления даты исполнения обязательства. За такой учет банком взимается сумма в процентах от обязательства, указанного в бланке. По факту банк просто осуществляет покупку бумаги.

Юридические лица, кроме фактического хранения, должны учитывать ЦБ на своем балансе (как векселедержатель, так и должник). Если документ был приобретен с дисконтом, то предприятию необходимо заплатить налоги.

Приобретение обязательства третьим лицом делает его ценной бумагой. К нему начинают применять законы рынка ЦБ.

Закрытие вексельной задолженности

Как правило, обязательства выдают со сроком погашения «по предъявлению» либо «по предъявлению после наступления определенной даты». Закрытие вексельной задолженности производится должником после предъявления ему ценной бумаги, при этом составляется акт предъявления с указанием обязательных реквизитов.

После оплаты, если должник являлся юридическим лицом, вексель с отметками о погашении остается в архиве бухгалтерии и уничтожается в установленные сроки. Векселедатель-физлицо может просто уничтожить ранее выданную бумагу.

Предоплата векселем

Покупатели боятся вносить предоплату за непоставленный товар, а поставщики не всегда рискуют отправлять продукцию без оплаты. Выдача покупателем обязательства (гарантии оплаты) решит проблему.

Перераспределение денежных средств

В бизнесе возникают разные ситуации. Где-то средств избыток, где-то — недостаток. Если компании подконтрольны единому субъекту, удобным представляется перераспределение. Перевод средств возможен с использованием векселей. Это быстро, надежно и потребует минимум бюрократии.

При осуществлении такого перераспределения следует предусмотреть дисконт в 1-3 процента годовых. Это делается для того, чтобы налоговая инспекция не расценила движение средств как безвозмездный займ, не начислила за него дополнительные налоги.

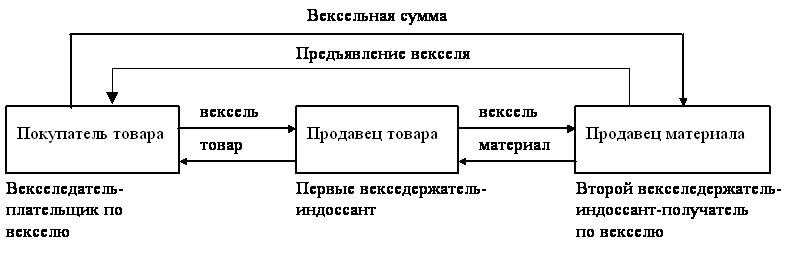

Взаимодействуя в рамках комиссии, комитент иногда выписывает вексель и направляет его комиссионеру для покупки товара. Комиссионер, используя индоссамент, передает ЦБ поставщику. Данная схема позволяет освободить комиссионера от налоговых обязательств по операции, а у комитента данные суммы не будут входить в базу по НДС до даты уплаты.

Операции банка с векселями

ный банк может пополнять ресурсы коммерческих банков, если такая необходимость возникает, переучитывая их векселя или выдавая кредиты по специальному ссудному счету под обеспечение учтенных векселей.

Для центрального банка вексельное кредитование банков дает дополнительную возможность оказания регулирующего влияния на экономическую ситуацию в стране.

Уголовный кодекс РФ предусматривает ответственность за изготовление или сбыт поддельных денег или ценных бумаг (ст. 186).

Для анализа операций, проводимых коммерческим банком с векселями, изучим реальные предлагаемые операции крупнейших банков России: Сбербанк России, Альфа-банк и ВТБ24.

Данные банки помимо выполнения базовых операций – выпуска и погашения векселей, – производят широкий набор других операций:

– досрочный выкуп векселей;

– мена векселей;

– кредитование под залог векселей;

– предоставление кредитов для покупки векселей (вексельный «кредит»);

– депозитарные операции с векселями;

Читайте также: Больничный и отпускные в 1С: как рассчитать больничные во время отпуска?

– проверка подлинности векселей.

Операции производятся с векселями, выпущенными как в рублях, так и в иностранной валюте. Банки проводят операции с векселями, держателями которых являются предприятия (организации) – резиденты и нерезиденты.

Лицо, приобретающее или предъявляющее вексель к оплате, или обращающееся в Банк с целью проведения другой операции, должно быть уполномочено проводить такие операции (подписывать заявления, договоры, дополнительные соглашения, акты приема-передачи, передавать или получать векселя) в соответствии с российским законодательством.

Более подробно разберем все предлагаемые банками операции:

1. Выпуск векселей.

– покупатель согласовывает с менеджером условия сделки (дату сделки, процентную ставку/размер дисконта, срок векселей и т.д.);

– покупатель представляет в банк документы, необходимые для совершения операции выпуска векселя;

– покупатель заключает с банком Договор выдачи векселя банка соответствующего вида (процентного или дисконтного, валютного или рублевого и т. д.);

– покупатель переводит в полном объеме денежные средства в соответствии с платежными реквизитами банка, указанными в Договоре выдачи;

– покупатель выписывает вексель и передает его клиенту по Акту приема-передачи.

2. Передача векселя.

Права по векселю передаются посредством совершения на оборотной стороне векселя или на добавочном листе (аллонже) передаточной надписи — индоссамента. После совершения индоссамента вексель передается векселедержателю, в пользу которого был сделан индоссамент.

Индоссант несет ответственность не только за существование прав, но и за их осуществление.

Индоссамент, совершенный на векселе, переносит все права, удостоверенные векселем, на лицо, которому или приказу которого передаются права по ценной бумаге (индоссат). Индоссамент может быть бланковым (без указания лица, которому должно быть произведено исполнение) или ордерным (с указанием лица, которому или приказу которого должно быть произведено исполнение).

Бланковый индоссамент

В случае с бланковым индоссаментом, векселедержатель имеет право:

ѕ заполнить бланк или собственным именем или именем любого другого лица;

ѕ в свою очередь индоссировать вексель посредством бланка или на имя другого лица;

ѕ передать вексель третьему лицу, не заполняя бланка и не совершая индоссамента.

Препоручительный индоссамент

Индоссамент также может быть препоручительным. В этом случае приобретателю (индоссату) не переходят права, содержащиеся в ордерной ценной бумаге. Ему поручается осуществление этих прав. Индоссат выступает в таких отношениях в качестве представителя.

Препоручительными будут являться индоссаменты со следующими оговорками: «валюта к получению», «на инкассо», «как доверенному» или иную оговорку, имеющую в виду простое поручение индосату получить средства по данному векселю. Индосат может осуществлять все права, вытекающие из данного векселя, но индоссировать его он может только в порядке препоручения.

Другие виды оговорок.

Если индоссамент содержит оговорку «валюта в обеспечение», «валюта в залог» или иную оговорку, имеющую в виду передачу векселя в залог, индосат может осуществлять все права, вытекающие из переводного векселя, но поставленный им индоссамент имеет силу лишь в качестве препоручительного индоссамента.

Оговорка на индоссаменте «без оборота на меня» снимает с векселедержателя, указанного в индоссаменте с данной оговоркой, ответственность за платёж по данному векселю.

Читайте также: Содержание и экономическое назначение выручки от реализации

3. Оплата векселя.

– векселедержатель представляет в банк документы, необходимые для совершения операции погашения векселя;

– векселедержатель передает банку вексель по Акту приема-передачи;

– банк перечисляет денежные средства в уплату по векселю.

4. Досрочный выкуп векселей банка.

В некоторых ситуациях у векселедержателей появляется необходимость в получении денежных средств по векселю до наступления срока платежа.

Конкретный размер суммы, которая выплачивается банком векселедержателю при досрочном выкупе, зависит от срока, оставшегося до погашения векселя, и ставки дисконтирования, устанавливаемой банком.

Данная процедура осуществляется следующим образом:

ѕ векселедержатель согласовывает с менеджером возможность проведения и условия сделки досрочного выкупа (дату сделки, размер дисконта и т.д.);

ѕ векселедержатель представляет в банк документы, необходимые для проведения операции досрочного выкупа векселя;

ѕ векселедержатель заключает с банком Договор купли-продажи (досрочного учета) векселя;

ѕ векселедержатель передает банку по Акту приема-передачи вексель с проставлением индоссамента на банк (или бланковый индоссамент);

ѕ банк производит платеж на условиях, зафиксированных в Договоре купли-продажи (досрочного учета) векселя.

5. Мена векселей.

В случае если векселедержателю необходимо обменять, имеющиеся у него векселя, на векселя с меньшим/большим номиналом, при сохранении срока платежа и валюты первоначальных векселей, проводится операция мены.

ѕ векселедержатель согласовывает с менеджером возможность проведения и условия операции мены векселей (дату сделки, параметры векселей, выдаваемых в результате операции мены);

ѕ векселедержатель представляет в банк документы, необходимые для осуществления операции мены векселя;

ѕ векселедержатель заключает с банком Договор мены (в зависимости от цели мены);

ѕ векселедержатель передает банку по Акту приема-передачи вексель (векселя) с проставлением индоссамента на банк (или бланковый индоссамент);

ѕ векселедержатель перечисляет на указанный в Договоре мены счет сумму комиссии за проведение мены;

ѕ банк выписывает и выдает векселедержателю новый вексель (новые векселя) по Акту приема-передачи.

За данную операцию банки взимают комиссию.

6. Кредитование под залог векселей.

Предприятия и организации, являющиеся держателями векселей Банка, имеют возможность использовать эти векселя в качестве залога при получении кредитов.

Векселя принимаются в качестве обеспечения как кредитов, так и кредитных линий. Кредиты могут выдаваться в российских рублях и иностранной валюте.

При определении срока кредита, выдаваемого под залог векселя, Банк исходит из того, что срок платежа по векселю наступает позднее исполнения клиентом всех обязательств по кредиту.

Ставки процента по предоставленным кредитам и размер открываемой кредитной линии устанавливаются Банком. Проценты по кредитам выплачиваются заемщиком либо в конце срока, либо ежемесячно.

Определение залоговой стоимости векселя (пакета векселей)

При приеме векселя (пакета векселей) в залог Банк определяет его залоговую стоимость. Размер залоговой стоимости зависит от срока векселя и ставки дисконтирования векселя, принятой в Банке. Залоговая стоимость векселя (пакета векселей) должна покрывать совокупный объем обязательств клиента по кредиту.

Совокупный объем обязательств клиента включает:

ѕ сумму предоставляемого кредита (лимит кредитной линии);

ѕ проценты по кредиту, рассчитанные за весь период пользования кредитом (кредитной линией);

ѕ расходы по хранению векселей;

ѕ возможные штрафные санкции.

Заемщиком и залогодателем могут быть различные предприятия (организации).

Процедура кредитования (набор документов, порядок выдачи кредита, проверка кредитоспособности заемщика и др.) под залог векселей аналогична процедуре выдачи обычного кредита. При получении кредита под залог векселя заемщик представляет в Банк те же документы, что и при выпуске векселя.

7. Проверка векселей банка на подлинность.

При проведении расчетов с использованием векселя, а также во всех других случаях, когда вексель переходит от одного держателя к другому, банк рекомендует произвести проверку векселя на подлинность.

Помимо базовых, существует новый вид операций коммерческого банка с векселями – это домиляция векселей. Эта операция еще не получила столь широкой популярности, как ранее описанные, но является перспективной на рынке банковских услуг.

8. Домиляция векселей.

Читайте также: Рекомендация Р-29/2013-КпР «НДС с авансов выданных и полученных»

В вексельной форме расчетов помимо банка векселедержателя, инкассирующего векселя, может участвовать и банк плательщика в качестве домицилянта, т.е. выполнять поручения своего клиента-плательщика по своевременному совершению платежа по векселю. Внешним признаком домицилированного векселя служат обозначенные в нем слова “Платеж в банке“, помещенные под подписью плательщика.

Для банка эта операция является прибыльной, так как за домиляцию векселей он получает комиссионное вознаграждение, и в то же время, выступая в качестве домицилянта, банк не несет никакой ответственности, если платеж не состоится. Клиент-плательщик сам обязан к сроку платежа по векселю либо обеспечить поступление необходимых денежных средств на свой счет в банк, либо заранее забронировать сумму платежа на отдельном счете. В противном случае банк отказывает в платеже и вексель опротестовывается в обычном порядке против векселедателя.

вексель коммерческий банк кредитование

3. Вексельное законодательство России

В России вексель появился в начале XVIII века благодаря развитию торговых отношений с германскими княжествами. Поэтому русское слово «вексель» происходит от немецкого — обмен, переход. На основе германского вексельного законодательства был написан первый российский Вексельный устав 1729 года. Однако прямое заимствование зарубежных норм не отвечало требованиям российской действительности. Например, наиболее детально уставом регулировались вексельные отношения, связанные с переводом денежных средств (форма переводного векселя), в то время как в России наибольшее распространение получила практика использования векселей для оформления займов (форма простого векселя).

В 1832 году был принят новый российский Устав о векселях. В данном случае в основу документа были положены нормы французского права, а именно Французского торгового кодекса. Вместе с тем, устав содержал отдельные положения, заимствованные из германского вексельного права. Основное внимание по-прежнему уделялось переводным операциям. Простой вексель упоминался лишь для того, чтобы применить к нему (либо исключить) действие норм о переводном векселе. В связи с общей ориентированностью российского законодательства на нормы германского права, использование Устава о векселях влекло за собой определённые неудобства, и практически сразу после его принятия начались работы по его совершенствованию и изменению.

В основу нового устава было решено положить унифицированные нормы вексельного законодательства ведущих государств того времени. В течение 55 лет было подготовлено шесть редакций законопроекта. Параллельно в Устав о векселях вносились изменения, призванные устранить наиболее одиозные действующие положения. Так, 3 декабря 1862 года было утверждено мнение Государственного совета, которое распространило право обязываться векселями на все сословия.

Новый вексельный устав был утверждён 27 мая 1902 года. Он определял вексель как «совершенно независимое от предыдущих соглашений обязательство векселедателя о доставлении первому приобретателю или последнему векселедержателю в известный срок известной суммы денег». Устав состоял из 126 статей; первые две статьи представляли собой Введение, посвящённое классификации векселей. Остальные части были сгруппированы в два раздела, первый был посвящён простым векселям, второй — переводным векселям. Каждый из разделов содержал по пять глав: первая глава определяла порядок составления и обращения векселей; вторая — ответственность плательщика; третья — процедуру совершения протеста по векселям; четвёртая — сроки для предъявления вексельных исков; пятая — нормы, не вошедшие по тем или иным причинам в первые четыре главы.

Российский вексельный устав 1902 года просуществовал до Октябрьской революции 1917 года. Декретом Совета Народных Комиссаров от 11 ноября 1917 года был объявлен двухмесячный мораторий на осуществление вексельных платежей, а также вексельных протестов. В дальнейшем обращение векселей на территории РСФСР было в значительной степени сокращено. Лишь при переходе к новой экономической политике в 1922 году было принято Положение о векселях, в соответствии с которым кооперативам и банкам разрешалось выдавать и принимать к учёту (выкупу) векселя, а также использовать их для оформления кредитных операций.

В 1928 году в ходе финансовой реформы потребительским обществам и их союзам было запрещено проведение кредитных и вексельных операций, что повлекло за собой ликвидацию вексельного обращения внутри страны. Однако вексель продолжал использоваться во внешнеэкономической деятельности. Развитие торговых связей привело к тому, что в 1936 году СССР присоединился к Международной конвенции о векселях, включающей в себя Единообразный закон о переводном и простом векселе. Постановлением Центрального Исполнительного Комитета и Совета Народных Комиссаров СССР от 7 августа 1937 года № 104/1341 было введено в действие «Положение о переводном и простом векселе», которое практически полностью воспроизводило текст Единообразного закона о простом и переводном векселе. Несмотря на это, во внутренних экономических операциях вексель по-прежнему не применялся, поскольку финансирование хозяйственной деятельности экономических субъектов осуществлялось за счёт централизованного распределения денежных ресурсов.

Вторично в обращение на территории России вексель был введен Постановлением Президиума ВС РСФСР от 24 июня1991 года. № 1451-I «О применении векселя в хозяйственном обороте РСФСР», которое, хотя и не содержало упоминаний Постановления ЦИК и СНК СССР 1937 года, воспроизводило его с незначительными отличиями. В последующем данный документ был отменён Федеральным законом от 11 марта 1997 года № 48-ФЗ «О переводном и простом векселе», который установил, что в соответствии с международными обязательствами Российской Федерации, вытекающими из её участия в Конвенции от 7 июня 1930 года, применяется Постановление ЦИК и СНК СССР «О введении в действие Положения о переводном и простом векселе» от 07.08.1937 г. № 104/1341. Также данный Федеральный закон устранил ряд спорных моментов, касающихся выпуска векселей и начисления процентов и пени, а также ограничил круг лиц, которые могут обязываться по простым и переводным векселям, исключив из него субъекты Российской Федерации, городские, сельские поселения и другие муниципальные образования. В настоящее время на территории Российской Федерации данный закон является основополагающим при регулировании вексельных отношений.

Заключение

В данной работе мы рассмотрели понятие векселя. Более подробно изучили операции коммерческих банков с векселями на примере трех крупнейших Российских банков – Сбербанк России, ВТБ24 и Альфа-банк. Познакомились с историей становления векселя и современным вексельным законодательством.

Можно смело сделать вывод о популярности и разнообразии операций с векселями в банковской деятельности. Более того, это направление еще развивается, поэтому является перспективным и прибыльным для банков.

По данным ЦБ, на 1 августа 2013 года векселя выпускали 577 кредитных организаций из 951. Общий объем выпущенных векселей на 1 августа составил 1,1 трлн рублей. По сравнению с прошлым годом этот показатель увеличился на 4,9%. При этом объем учтенных банками векселей превысил 300 млрд рублей В 2012 году существенно увеличился объем учтенных векселей в иностранной валюте (с 20 млрд до 90 млрд рублей). Крупнейшие векселедатели — Сбербанк, банк «Санкт-Петербург», Номос-банк.

Но следует отметить, что в последнее время на этом фоне начали возникать недобросовестные схемы. Банки выпускают «зеркальные» векселя – это ничем не обеспеченная точная копия обращающегося на рынке векселя. По реквизитам такой документ идентичен реальной ценной бумаге, но не имеет материальной ценности.

В связи с этим Центробанк требует от банков создать базу учета всех выпущенных и учтенных векселей. Об этом говорится в письме за подписью замдиректора департамента банковского надзора ЦБ Михаила Ковригина.

В документе отмечается, что создание подобной базы призвано пресечь появление на рынке мошеннических схем с использованием «зеркальных» векселей.

Помимо проблем с «зеркальными» векселями, есть риск мошенничества с выпуском векселя организации ее бывшим собственником или руководителем задним числом после ее продажи. Если организация не декларирует отказ от выпуска векселей в своем уставе, то такой риск подразумевается при любой сделке ее поглощения, снижая интерес инвесторов к покупке российских компаний и банков. И здесь официальная база данных о факте выпуска векселя очень помогла бы участникам рынка.

Это все еще раз подтверждает перспективность направления работы коммерческих банков с векселями, как в рамках законодательной базы, так и разработки новых товаров и услуг.

Список использованной литературы

1. Гражданский кодекс Российской Федерации (часть первая) от 30.11.99 №51-ФЗ

2. Гусева И.А. Введение в финансовые рынки: Практикум. – М.: Финакадемия,2008.

3. Добрынина Л.Н. Малевина А.В. Фондовый рынок и биржевая торговля. М.: Экзамен. 2005. 287 с.

4. Интернет-страница http: www.regiongroup.ru

5. Интернет-страница Информационного агентства Cbonds http: www.cobonds.ru

6. Интернет-страница Министерства Финансов РФ http: www.minfin.ru

7. Интернет-страница ММВБ- www.micex.ru

8. Решетникова Л.Г. Банки на рынке ценных бумаг: Учебное пособие. Тюмень -Издательство Тюменского государственного университета,2006.-151с

9. Рубцов Б.Б.Современные фондовые рынки: Учебное пособие для вузов. – М.: Альпина Бизнес Букс, 2007.

10. Рынок ценных бумаг в России: учеб.пособие для студентов вузов, обучающихся по специальности «Финансы и кредит»/А.Р.Алиев. – М.:ЮНИТИ-ДАНА, 2012. – 199с.

11. Рынок ценных бумаг: учебно-методический комплекс/В.М.Аскинадзи.-М., Изд.центр ЕАОИ, 2010. -302с.

12. Сайт Альфа-Банка https://alfabank.ru/

13. Сайт Википедии https://ru.wikipedia.org

14. Сайт ВТБ24 https://www.vtb24.ru/

15. Сайт Сбербанка России https://sberbank.ru/

16. Сайт Центрального Банка России.- http:www.cbr.ru

17. Стратегия развития финансового рынка Российской Федерации на период до 2021 года (утв. Распоряжением Правительства Российской Федерации от 29 декабря 2008г. №2043-р

Часть работы скрыты для сохранения уникальности. Зарегистрируйся и получи фрагменты + бесплатный расчет стоимости выполнения уникальной работ на почту.

)

18. Тертышный С.А. Рынок ценных бумаг и методы его анализа. – СПб.: Питер. 2004.

19. Федеральный закон от 05.03.1999г. №46-ФЗ «О защите прав и законных интересов инвесторов нВ рынке ценных бумаг»

20. Федеральный закон от 07.05.1998г. №75-ФЗ « Об негосударственных пенсионных фондах»

21. Федеральный закон от 11.03.1997г. №48-ФЗ «О переводном и простом векселе»

22. Федеральный закон от 11.11. 2003г. № 152-ФЗ «Об ипотечных ценных бумагах»

23. Федеральный закон от 22.04.96г. № 39-ФЗ « О рынке ценных бумаг»

24. Федеральный закон от 29. 07.1998г. №136 «Об особенностях эмиссии и обращении государственных и муниципальных ценных бумагах»

25. Федеральный закон от 29.11.2001г. №156-ФЗ « Об инвестиционных фондах»

26. Федеральный закон от10.07.2002г. №86-ФЗ «О Центральном банке Российской Федерации (Банке России)»

27. Федеральный закон от10.12.2003г.№173-ФЗ «О валютном регулировании и валютном контроле»

28. Федеральный закон от 26.12.95г. № 208-ФЗ «Об акционерных обществах» (ред. от 24.07.2007 № 120

29. Ценные бумаги/Под. ред В.И. Колесникова, В.С. Торкановского, Изд. 2, дополненное и переработанное. – М.: Финансы и статистика, 2004. – 416с.

Подводные камни собственных векселей

Затруднения в применении обязательств появляются при их направлении третьим лицам. Поскольку налоговая служба требует разделять НДС между облагаемыми и необлагаемыми видами деятельности, то налицо деление векселя между основным видом деятельности и оборотом ценных бумаг, что несет значительные риски неуплаты организацией сборов.

Вексель — это удобный способ организовать финансовый поток. Выпуская его, субъекты сталкиваются с минимумом ограничений для привлечения заемных средств.

На этом обзор на сегодня закончен. До встречи!

Векселем называют ценную долговую бумагу, в основе которой лежит обязательство уплатить держателю определенную денежную сумму. Различают несколько видов векселей, и в зависимости от того, какими качествами они наделены, осуществляется бухгалтерский учет этих ценных бумаг.

Особенность векселей, как ценных бумаг

Являясь безусловным долговым документом, вексель может быть:

- Простым, т.е. оформленным между двумя лицами и имеющих характер долговой расписки непосредственного должника;

- Переводным – документом, составление которого происходит с участием третьего лица (используется для оформления передачи дебиторской задолженности).

Как простой, так и переводной вексель бывает:

- Чужим или собственным;

- Дисконтным – процентным, т.е. предусматривающим процентную ставку, по которой будет начисляться процент на сумму векселя, или беспроцентным.

Оба вида векселей могут быть товарными, т. е. подтверждать задолженность по договору поставки ТМЦ, либо финансовыми. В этом случае предметом сделки служит сам вексель. Разница в целях использования векселей влияет на счета бухучета, которые будут использоваться для учета векселей.

Учет векселей: проводки

Зачастую собственный вексель во взаимоотношениях «покупатель-продавец» играет роль долговой расписки, поскольку возникает в ситуации, когда покупатель не может расплатиться свободными средствами за товар, а продавец согласен на прием векселя. Такой товарный вексель не считается ценной бумагой до передачи его третьему лицу. Для учета таких векселей у покупателя к сч. 60 открывают субсчет 60/3 «Векселя выданные», а у продавца – субсчет 62/3 «Векселя полученные».

Операции с ним фиксируются у обеих сторон на счетах расчетов проводками:

Операция Д/т К/т Бухгалтерские проводки по векселям выданным Отражен долг по поставке Выдано обеспечение будущего платежа (за балансом) Если вексель процентный, то долг покупателя будет увеличиваться на сумму начисляемых процентов Оплата долга Списание векселя после оплаты Бухгалтерские проводки по векселям полученным Отражен долг по отгруженному товару 62/ 3 Получено обеспечение платежа Доход по процентам от векселя Получена оплата товара, обеспеченного векселем Списание векселя после получения оплаты

Пример 1

ООО «Блиц» для обеспечения обязательства оплаты по договору поставки ООО «Атриум» выпустило вексель на сумму 236 000 руб. с учетом НДС 36 000 руб. В бухучете обеих организаций будет отражено:

Операция Д/т К/т Сумма У ООО «Блиц» Задолженность поставщику за товары 200 000 НДС 36 000 Выдан вексель 236 000 Вексель учтен за балансом 236 000 Погашение долга 236 000 Списание векселя 236 000 У ООО «Атриум» Выручка отражена 236 000 Начислен НДС 36 000 Списана себестоимость товаров 100 000 Получен вексель 236 000 Вексель учтен за балансом Поступила оплата ТМЦ 236 000 Списание векселя 236 000

Векселя в бухгалтерском учете, как финансовые вложения

Если предприятие, имея свободные деньги, вкладывает их в приобретение векселей, выпускаемых банками и способных приносить доход, то речь идет о финансовых вложениях. Такие векселя выступают объектом купли-продажи, их учитывают на субсчете 58/2 «Долговые ЦБ». Разберемся, как осуществляется учет векселей в бухгалтерском учете. Проводки:

Операция Д/т К/т Покупка векселя 76 (60) Принятие к учету 76 (60) Отражена разница между покупной стоимостью и номиналом

Пример 2

Фирма 25.01.2018 приобрела вексель банка номиналом 2 000 000 руб., выпущенный 25.01.2018 со сроком платежа по предъявлению, но не раньше 05.05.2018. Начисление процентов – 8% годовых. 05.04.2018 компания оформила соглашение об отступном с условием передачи векселя контрагенту, выполнившему работы стоимостью 2 000 000 руб. без НДС. Он принят в счет оплаты работ. Операция оформлена договором передачи простого векселя.

Бухгалтерские проводки:

Операция Д/т К/т Сумма Оплачен вексель 2 000 000 Вексель учтен в составе финансовых вложений 2 000 000 Начисление процентов по векселю за январь 2 000 000 х 8% / 365 х 6 дн. Начислены проценты за февраль (2 000 000 х 8% / 365 х 28) 12 274 Начислены проценты за март (2 000 000 х 8% / 365 х 31) 13 589 Приняты к учету произведенные работы 2 000 000 Начислены проценты за апрель (2 000 000 х 8% / 365 х 5) Подрядчику передан вексель в погашение заложенности 2 000 000 Списана номинальная стоимость векселя 2 000 000

Выпуск собственного векселя: бухгалтерские проводки

Компании могут выпускать собственные векселя. Чаще всего их выдают не по номинальной стоимости, а с дисконтом, или же на сумму векселя насчитывают проценты, и разница между учетной и покупной стоимостью или сумма насчитанных процентов станет доходом держателя. Рассмотрим, как учитывается продажа собственного векселя.

Пример 3

ООО «Лама» продало ООО «ГРОТ» вексель с дисконтом, номинальная стоимость его составляет 200 000 руб., дисконт – 20 000 руб. Срок предъявления к оплате – не раньше, чем через 10 месяцев. Операция рассматривается, как получение займа. Рассмотрим, какими записями бухгалтеры обеих компаний будут вести учет векселей в бухгалтерском учете. Проводки:

Операция Д/т К/т Сумма У ООО «Лама» Получен заем по договору продажи векселя 66/векселя выданные 180 000 Дисконт учитывают в соответствии с принятой учетной политикой по одному из вариантов: — единовременно (начислен дисконт при предъявлении векселя) 66/проценты по векселям выданным 20 000 — постепенно на протяжении всего срока до предъявления векселя (начислены проценты исходя из срока обращения (20 000 / 10 мес.)) — постепенно расходами будущих периодов (начислен дисконт при выдаче векселя) 20 000 Ежемесячное списание доли дисконта Оплачена задолженность по векселю 66/векселя выданные 180 000 Оплачен дисконт по векселю 66/проценты по векселям выданным 20 000 У ООО «ГРОТ» Выдан заем, обеспеченный векселем 180 000 Начислен дисконт по векселю 20 000 Ежемесячное начисление операционного дохода (в течение 10 мес.) Вексель предъявлен к оплате 200 000 Списана стоимость векселя (номинал) 200 000 Получена оплата 200 000

Собственные векселя: просто и полезно

А. Стунжас, старший финансовый менеджер Процедура выпуска векселей Как известно, вексель — это документ, удостоверяющий ничем не обусловленное обязательство выплатить по наступлении срока платежа указанную в нем сумму. Основными документами, регулирующими выпуск и обращение векселей, являются Федеральный закон «О переводном и простом векселе» от 11 марта 1997 г. N 48-ФЗ и Положение о переводном и простом векселе, введенное в действие постановлением ЦИК и СНК СССР от 7 августа 1937 г. N 104/1341. Именно там перечислены обязательные реквизиты, которые позволяют назвать документ векселем.

Если все эти реквизиты присутствуют, то долговое обязательство будет действительно, даже если оно написано на обычной бумаге. Но все же, если вы решили выпустить вексель, лучше составить его на бланке, отпечатанном типографским способом (вы можете заказать его в типографии), либо приобрести уже готовые бланки, выпущенные Федеральным казначейством. Однако имейте в виду, что казначейство продает не менее 100 бланков одновременно.

Содержание сделки, в соответствии с которой выпущен вексель, должно быть обязательно отражено в акте приема-передачи векселей вместе со всеми существенными обстоятельствами выдачи (дата, серия и номер векселя, его номинал и прочее). Обратите внимание, что при передаче векселя в счет оплаты по договору купли-продажи ТМЦ вы должны обязательно выделить в акте сумму НДС. В противном случае налоговая инспекция откажет вам в вычете, так как в платежном поручении при оплате по векселю указывается в назначении платежа «без НДС».

Учет собственных векселей

Принято различать товарные векселя, когда покупатель выдает поставщику вексель в подтверждение своей задолженности по договору купли-продажи материальных ценностей, и финансовые векселя, когда предметом купли-продажи является сам вексель. Причем вексель может быть как «собственного производства», так и третьих лиц.

Зачастую собственный вексель выдают не по номиналу, а с дисконтом (дисконтные векселя), либо на сумму по векселю начисляются проценты (процентные векселя). Различий в ведении учета по этим видам векселей нет. В первом случае доходом векселедержателя (и соответственно вашим расходом) будет разница между его номиналом и покупной стоимостью, а в другом случае — сумма начисленных процентов.

В случае, когда вексель служит обеспечением по договору купли-продажи, сумма дисконта или процентов для целей бухгалтерского учета до оприходования имущества включается в его стоимость (п. 15 ПБУ 15/01). В налоговом учете такие проценты включаются во внереализационные расходы аналогично процентам по финансовым векселям (подп. 2 п. 1 ст. 265 НК РФ). Однако вы должны помнить, что Налоговый кодекс ограничивает размер процентов, которые можно учесть в затратах при расчете налога на прибыль (ст. 269 НК РФ).

Учет товарных и финансовых векселей различен. Для начала рассмотрим на примере ситуацию, когда вексель выдан в счет погашения задолженности по поставке товаров.

Пример 1 ООО «Альфа» отгрузило ЗАО «Бета» товары по договору поставки на сумму 90 000 руб. расплатилась собственным векселем с дисконтом. Срок предъявления векселя к оплате — не ранее чем через 10 месяцев. Бухгалтер «Беты» (векселедателя) сделал следующие записи в учете: Дебет 60 Кредит 60 субсчет «Векселя выданные» — 90 000 руб. — погашена задолженность по договору поставки; Дебет 009 — 100 000 руб. — выписан вексель по номиналу; Дебет 91-2 Кредит 60 субсчет «Векселя выданные» — 10 000 руб. — доначислен дисконт по векселю на основании акта приема-передачи векселя в день выдачи. В зависимости от метода, выбранного в учетной политике, последняя операция может быть отражена и по-другому: Дебет 97 Кредит 60 «Векселя выданные» 10 000 руб. — доначислены проценты по дисконтному векселю; Дебет 91-2 Кредит 97 — 1000 руб. (10 000 руб. : 10 мес.) — ежемесячно списывается часть дисконта; Дебет 60 «Векселя выданные» Кредит 76 — 100 000 руб. — предъявлен к оплате вексель; Дебет 76 Кредит 51 — 100 000 руб. — оплачен предъявленный вексель. Бухгалтер «Альфы» (векселеполучателя) отразил получение векселя с дисконтом следующим образом: Дебет 62 «Векселя полученные» Кредит 62 — 90 000 руб. — получен в оплату товарный вексель с дисконтом; Дебет 008 — 100 000 руб. — учтен за балансом полученный вексель по номиналу; Дебет 51 Кредит 62 «Векселя полученные» — 90 000 руб. — оплачен предъявленный вексель; Дебет 51 Кредит 91-1 — 10 000 руб. — оплачен дисконт по предъявленному векселю; Кредит 008 — 100 000 руб. — списан вексель.

Закрытие вексельной задолженности

Обычно векселя выписывают со сроком платежа «по предъявлении» или «по предъявлении, но не ранее» какой-то даты. Вексельная задолженность гасится после предъявления векселедателю ценной бумаги (в случае простого векселя). При этом необходимо составить акт предъявления векселей, в котором указывают все реквизиты векселя, его номинал и сумму оплаты по нему. Если векселедатель акцептует вексель, он производит оплату.

После этого оригинал векселя остается в бухгалтерском архиве векселедателя и хранится как остальные денежные документы. Не забудьте, что вексель с этого момента должен иметь внешние признаки погашения. Самый распространенный способ гашения векселей — вексель перечеркивается красными чернилами и на нем пишется слово «погашено».

Для векселедержателя дебиторская задолженность по векселю может быть погашена путем его передачи по индоссаменту. Индоссамент — передаточная надпись на оборотной стороне векселя. Он может быть бланковый, когда первый векселедержатель ставит свою подпись и печать, и в дальнейшем вексель может быть передан любому лицу без индоссамента, а может быть именной, когда указывается лицо, которому передается вексель.

Напомним, что как у векселедателя, так и по всей цепочке передачи векселя в бухгалтерии должны оставаться не только акты приема-передачи, но и копии векселя, включая оборотную сторону, на которой ставятся индоссаменты.

Финансовый вексель

Теперь посмотрим, как учитывается выпуск и погашение финансового векселя. В следующем примере рассмотрена ситуация, когда одна фирма продает другой собственный вексель. По сути это аналогично договору займа.

Пример 2 ООО «Гамма» продало ЗАО «Дельта» вексель с дисконтом. Его номинальная стоимость 100 000 руб., дисконт составляет 10 000 руб. Срок предъявления векселя к оплате — не ранее чем через 10 месяцев. В учете (векселедателя) это будет отражено так: Дебет 51 Кредит 66 субсчет «Векселя выданные» — 90 000 руб. — получен заем, оформленный договором купли-продажи векселей. Затем необходимо учесть дисконт. Это может происходить единовременно (А), постепенно в течение срока до предъявления векселя (Б) или постепенно в качестве расходов будущих периодов (В). Метод устанавливается в учетной политике. А) Дебет 91-2 Кредит 66 «Проценты по векселям выданным» — 10 000 руб. — начислена вся сумма дисконта при предъявлении векселя. Б) Дебет 91-2 Кредит 66 «Проценты по векселям выданным» — 1000 руб. — ежемесячно начисляются проценты по векселю исходя из срока его обращения на основании расчета. В) Дебет 97 Кредит 66 «Проценты по векселям выданным» — 10 000 руб. — начислен дисконт при выдаче векселя; Дебет 91-2 Кредит 97 — 1000 — ежемесячно списывается часть дисконта на основании расчета; Дебет 66 «Векселя выданные» Кредит 51 — 90 000 руб. — оплачена задолженность по предъявленному векселю; Дебет 66 «Проценты по векселям выданным» Кредит 51 — 10 000 руб. — оплачен дисконт по предъявленному векселю. Бухгалтер ЗАО «Дельта» (векселеполучателя) сделает такие записи в учете: Дебет 58-2 Кредит 51 — 90 000 руб. — выдан заем, задолженность по которому оформлена финансовым векселем; Дебет 58-2 Кредит 98 — 10 000 руб. — начислен дисконт по векселю на основании акта приема-передачи ценных бумаг; Дебет 98 Кредит 91-1 — 1000 руб. — ежемесячно начисляется операционный доход; Дебет 76 Кредит 91-1 — 100 000 руб. — предъявлен к оплате вексель; Дебет 91-2 Кредит 58-2 — 100 000 руб. — списана балансовая стоимость векселя; Дебет 51 Кредит 76 — 100 000 руб. — получены денежные средства по векселю.

Предоплата векселем

Многие поставщики боятся отгружать товар без предоплаты. В то же время покупатели также опасаются вносить предоплату, так как в этом случае они рискуют не получить ни товара, ни денег. Кроме того, предоплата отвлекает из оборота денежные средства, а НДС по ней невозможно зачесть до момента поставки. В этом случае решением проблемы является выдача собственного векселя в счет оплаты поставки, то есть предоплата векселем.

Для продавца такой вексель будет числиться в учете как аванс, однако до оплаты по векселю или передачи его по индоссаменту он не будет включаться в налогооблагаемую базу. У покупателя вексель будет числиться за балансом на счете 009 «Обеспечения обязательств и платежей выданные».

Перераспределение денежных средств

Выпуск собственных векселей может помочь перераспределить средства между компаниями, которые подконтрольны одному собственнику. Нередка ситуация, когда на одних фирмах есть излишек денежных средств, а на других — их недостаток. В этом случае прекрасным способом не только привлечь денежные средства, но и закрыть внутренние задолженности между денег является финансовый вексель.

Однако при выпуске такого векселя необходимо помнить, что налоговая инспекция при проверках всегда доначисляет налоги по безвозмездным займам, а купля-продажа собственного векселя по номиналу будет рассматриваться проверяющими именно так. Поэтому советуем предусмотреть небольшой дисконт исходя из ставки 1-2 процента годовых. При этом и сумма налога на прибыль будет минимальна, и возможности для придирок налогового инспектора будут ограничены.

«Заведение» прибыли на фирму

Еще одним удобным способом применения собственных векселей для владельцев нескольких фирм является создание искусственной прибыли за счет процентного дохода. Причиной такой необходимости может быть убыток, например, у компании, специализирующейся на экспорте.

Крупные экспортеры стараются «разбить» поставки по нескольким фирмам так, чтобы ежемесячно подаваемый экспортный пакет не превышал 5 000 000 рублей. Как показывает практика, это сильно упрощает возврат НДС. Другой важный фактор — наличие прибыли у компании-экспортера, что является подтверждением экономического смысла ее деятельности. Однако реалии таковы, что даже финансовое планирование не всегда позволяет получить прибыль от экспортных операций. В этом случае отличным решением является получение процентного (дисконтного) дохода по векселям.

Но не забывайте, что налогооблагаемая база по реализации ценных бумаг и по основной деятельности определяется раздельно и для целей налога на прибыль убыток от экспорта не уменьшает прибыли по векселям.

Векселя в расчетах с комиссионером

Собственные векселя полезны и для расчетов через комиссионера. Напомним, что у комиссионера облагаемым оборотом по НДС является его выручка, то есть комиссионное вознаграждение. Поэтому если комиссионер получит собственный вексель комитента в счет оплаты по договору комиссии на покупку и затем передаст его по индоссаменту поставщику, для комиссионера эти операции никаких налоговых последствий иметь не будут. При этом у комитента данный вексель до момента оплаты тоже не будет включаться в базу по НДС (при определении выручки «по оплате»).

А необходимость такой передачи может возникнуть в случае, когда на одной из «родственных» компаний есть НДС к возврату из бюджета, который, как известно, является «красной тряпкой» для налоговой инспекции. Причин такого положения может быть много, однако самая распространенная из них — кредит, который особенно опасен для организаций в свете всем известного определения Конституционного Суда РФ N 169-О.

Такая компания получает вексель третьих лиц и с ним НДС к уплате, а потом при изменении ситуации предъявляет вексель или передает его по какому-либо договору в счет оплаты векселедателю.

Подводные камни собственных векселей

Основной проблемой использования векселей является требование налоговой службы делить входной НДС между облагаемыми и необлагаемыми видами деятельности, то есть в данном случае между основной деятельностью и реализацией векселей. Однако эта проблема касается только передачи векселей третьих лиц в качестве оплаты, которая рассматривается проверяющими как реализация ценных бумаг.

В то же время при выдаче собственного векселя векселедатель и первый векселедержатель не имеют такой проблемы, так как не проводят выбытие векселя по счетам реализации.

С другой стороны, обратите внимание, что при использовании вышеописанных и иных схем у части компаний из цепочки вексель проходит как вексель третьих лиц. В этой ситуации рекомендуем вам не игнорировать требования налогового ведомства о раздельном учете, так как в случае возникновения претензий вам придется оспаривать намного большую сумму НДС. Самый разумный выход — провести разделение затрат таким образом, чтобы лишиться минимальной суммы НДС. Среди таких способов можно отметить разделение сотрудников предприятия на занимающихся ценными бумагами и нет, использование «правила о 5 процентах» (п. 4 ст. 170 НК) и др.

внимание При выпуске векселя фирма сталкивается с минимумом преград и ограничений. Во-первых, выписать вексель может даже убыточная компания. Во-вторых, фирме не потребуются какие-либо разрешения или лицензии. В-третьих, такую операцию не нужно нигде регистрировать и платить за это госпошлину. И, наконец, нет необходимости размещать векселя на бирже, прибегать к услугам депозитария. Это связано с тем, что вексель не является эмиссионной ценной бумагой (ст. 2 Федерального закона от 22 апреля 1996 г. N 39-ФЗ «О рынке ценных бумаг»).

Ближайшие бесплатные вебинары

- 23.08.2021

Дробление бизнеса 2021: законность, ошибки, ответственность - 25.08.2021

Пять способов взыскать долг: все о дебиторской задолженности - 26.08.2021

Обзор самых важных налоговых споров-2021. На что обратить внимание

Как самостоятельно выпустить вексель и с какими трудностями можно столкнуться

На первых порах собственное предприятие требует постоянных дополнительных вложений. Один из способов получить деньги на развитие бизнеса – выпустить вексель.

Я расскажу, как это сделать, что нужно учесть, в чем достоинства и недостатки подобных долговых обязательств.

Этот долговой документ оплачивается в конце срока действия. Такой бумагой человек может расплатиться за товары или передать ее другому.

Часто векселя используют при взаимном расчете между дочерними компаниями одного холдинга, чтобы не пересылать деньги между своими компаниями и не платить при этом налоги. Если предприятие не может расплатиться с поставщиками или сотрудниками (например, когда счета под арестом), оно может написать долговую расписку, чтобы продолжить работу.

Есть 4 варианта сроков оплаты:

- к конкретной дате;

- ко времени от составления;

- когда предъявлен;

- ко времени от предъявления.

Если время возврата привязывается к дате предъявления, выпущенный финансовый документ при эмиссии продают по номиналу, но указывают в нем проценты, которые начисляются до срока возврата. В остальных случаях при выпуске подобная расписка стоит дешевле номинала, который определяется суммой процентов.

Как выпустить свой вексель юридическому лицу?

Помимо Гражданского кодекса, право юридического лица выпускать свои векселя закреплено в Законе № 48-ФЗ от 11.03.1997 года «О переводном и простом векселе».

О том, каким должно быть содержание векселя, прописано в Постановлении ЦИК СССР и СНК СССР от 07.08.1937 N 104/1341 «О введении в действие Положения о переводном и простом векселе». Увидев дату этого документа, вы, вероятно, подумали, что мы потерялись во времени. А вот и нет – Положение о векселе, принятое еще при Сталине, является действующим!

Для того, чтобы вексель компании стал именно векселем, а не просто долговой распиской, он должен содержать в себе определенные условия, гласное из которых – безусловная обязанность исполнить платеж в определенный срок. При этом, бумага должна иметь наименование «вексель»

В документе должна содержаться информация о сроке платежа, конкретном наименовании лица, которому должен быть совершен платеж, дата и место составления векселя, подпись векселедателя.

Несмотря на то, что вексель может быть выпущен на простой бумаге, на практике, чаще всего, их делают на специальных типографских бланках с защитой от подделки. Эти бланки можно купить сегодня в свободной продаже.

Стандартные образцы векселей, рекомендованные для выпуска всеми компаниями, утверждены Постановлением Правительства РФ от 26.09.1994 года № 1094.

Никаких ограничений по выпуску своих векселей для юридических лиц не существует, то есть, любая фирма или компания может в любое время начать выдавать контрагентам свои векселя.

Процедура выпуска

Чтобы выпустить вексель, не нужно его регистрировать или платить пошлины. Важно, чтобы при составлении указывались следующие реквизиты:

- слово «вексель» в тексте;

- обещание выплатить определенную сумму без условий;

- организация, которая заплатит (в этом случае вексель называется «переводным»);

- срок оплаты;

- место оплаты;

- дата и место составления;

- подпись юридического лица, выпустившего документ.

Если есть все необходимые атрибуты, то вексель необязательно составлять на гербовой бумаге. Однако существуют специальные бланки, которые можно заказать в типографии или купить в казначействе.

При продаже финансового инструмента составляется акт приема-передачи. В нем указывают реквизиты и описывается сделка, по которой он выпущен.

Они бывают товарные и финансовые. Первые даются как подтверждение, что покупатель должен поставщику денег за товар. Вторые – когда предметом сделки выступает само долговое обязательство. Финансовым вексель может быть как эмитента (юридического лица, выпустившего бумагу о долговых обязательствах), так и другой компании.

Обычно организация выпускает подобную бумагу не по номинальной стоимости, а с дисконтом или процентами. Учет по ним ведут одинаково. Расходами эмитента (и доходом векселедержателя) дисконтной разновидности будет разница между номиналом и стоимостью покупки. Если речь идет о выпущенном процентном векселе – сумма процентов.

Часто срок погашения ставится «по предъявлению, но не ранее» определенной даты. Чтобы выплатить долг, составляют акт предъявления долговой расписки и указывают все реквизиты документа, его номинал и полную сумму, которую заплатит векселедатель. Когда юридическое лицо, выпустившее документ, оплатило долг, оно передает расписку в архив, к остальной финансовой документации.

Заемное письмо – удобный способ сделать предоплату. Ни поставщик, ни покупатель не будут опасаться, что их обманут. Дополнительное преимущество в том, что у покупателя будет время получить прибыль, а поставщик может сразу же продать вексель и вернуть деньги за товар.

Если две компаний принадлежат одному холдингу, при этом у одной средств не хватает, а у другой – больше чем нужно, первая может выдать второй финансовый вексель. Также этот способ удобен, чтобы закрыть внутренние долги одной дочерней организации перед другой. Но лучше добавить в документ небольшой дисконт, чтобы налоговая не рассматривала эту операцию как безвозмездный заем.

ВЕКСЕЛЯ: Виды, порядок оформления, сроки выдачи векселей

Вексель является долговой ценной бумагой, удостоверяющей долг одного лица (должника) другому лицу (кредитору), выраженный в денежной форме, права на который могут передаваться любому другому лицу путем приказа владельца векселя без согласия должника.

При осуществлении предпринимательской деятельности, любая компания принимает участие в сделках купли-продажи товаров, работ, услуг, что приводит к возникновению взаиморасчетов с другими организациями, которые осуществляются исходя из условий таких сделок.

При этом, взаиморасчеты могут осуществляться не только денежными средствами, но и другими средствами платежа. Одним из таких средств является вексель. Согласно положениям статьи 143 ГК РФ, вексель относится к ценным бумагам.

Примечание: Ценная бумага это документ, удостоверяющий (с соблюдением установленной формы и обязательных реквизитов) имущественные права, осуществление или передача которых возможны только при его предъявлении.

С передачей ценной бумаги переходят все удостоверяемые ею права в совокупности (п.1 ст.142 ГК РФ). Ценные бумаги относятся к объектам гражданских прав в соответствии со ст.128 ГК РФ и в соответствии с п.2 ст.130, признаются движимым имуществом.

Вексель является долговой ценной бумагой, удостоверяющей долг одного лица (должника) другому лицу (кредитору), выраженный в денежной форме, права на который могут передаваться любому другому лицу путем приказа владельца векселя без согласия должника. Выпуск и обращение векселей осуществляются в соответствии с вексельным правом.

В соответствии с положениями статьи 1 Федерального закона РФ от 21.02.1997г. №48-ФЗ «О переводном и просто векселе» №48-ФЗ, на территории РФ применяется Постановление ЦИК и Совета Народных Комиссаров СССР «О введении в действие Положения о переводном и простом векселе» от 07.08. 1937г. №104/1341.

Постановление № 104/1341 рассматривает два вида векселей: простые векселя и переводные векселя.

Так же в теории вексельного права выделяют и иные виды векселей: 1) казначейские, 2) бронзовые, 3) дружеские, 4) встречные.

А в зависимости от обеспечения: 1) обеспеченные, 2) необеспеченные.

Векселя также условно делятся на:

1. Товарные или расчетные векселя

Под товарным подразумевается вексель, используемый для расчетов между организациями и их контрагентами в сделках, связанных с куплей-продажей: товаров, работ, оказанием услуг.

2. Финансовые векселя.

Финансовыми называют векселя, операции с которыми не связаны со сделками купли-продажи. В том числе, векселя, являющиеся обеспечением заемного обязательства.

Векселем называют письменное долговое обязательство строго установленной законом формы, выдаваемое векселедателем (заемщиком) векселедержателю (кредитору), предоставляющее последнему безусловное право требовать с векселедателя уплаты к определенному сроку суммы денег, указанной в векселе.

Понятия простого и переводного векселя и их различия:

1. Простым векселем называют документ, содержащий простое и ничем не обусловленное обязательство векселедателя уплатить векселедержателю определенную сумму в установленный срок и в конкретном месте.

Простой вексель выписывается должником. По своей сути он является долговой распиской.

2. Переводным векселем (траттой) называют документ, являющийся указанием трассанта (векселедателя) трассату (плательщику) уплатить ремитенту (третьему лицу) определенную сумму в установленный срок и в конкретном месте.

Разница между простым и переводным векселем состоит в том, что в переводном векселе, в отличии от простого, участвует три стороны:

Трассант — векселедатель,

Трассат — плательщик,

Получатель или держатель векселя.

Вместе с переводным векселем оформляется акцепт, доказывающий согласие плательщика на оплату векселя.

Простой вексель это частный случай переводного векселя, в котором участвует две стороны в связи с тем, что векселедатель и плательщик являются одним лицом. Простой вексель не требует акцепта, так как сам факт выдачи векселя автоматически означает согласие на его оплату.

При этом, передаваться от одного держателя к другому может, как переводной вексель, так и простой вексель. Для этого необходимо оформить индоссамент — передаточную надпись на оборотной стороне векселя.

Другие часто встречающиеся виды векселей и их определения:

1. Дисконтным векселем называют беспроцентный вексель, размещенный по цене ниже номинала, то есть — с учетом дисконта.

2. Процентным векселем называют вексель с фиксированной процентной ставкой. Его выпускают с целью накопления дохода как депозитный инструмент. Преимуществом таких векселей является то, что ими также можно рассчитаться с контрагентами.

3. Беспроцентным векселем называют вексель не содержащим условия о процентной ставке, либо с нулевой процентной ставкой и сроком погашения «по предъявлении».

При проведении сделок с векселями необходимо помнить следующее:

- Вексель является формальным документом.

- Отсутствие любого из обязательных реквизитов делает вексель недействительным.

- Только деньги могут быть предметом вексельного обязательства.

- Вексель является безусловным и бесспорным денежным обязательством, так как обязательства по оплате векселя не могут быть ограничены никакими условиями.

- Переводной и простой вексель должны составляться только на бумажном носителе (ст.4 закона №48-ФЗ).

В соответствии с положениями Постановления №104/1341 вексель должен содержать:

- Наименование «вексель», включенное в самый текст документа и выраженное на том языке, на котором этот документ составлен.

- Простое и ничем не обусловленное предложение уплатить определенную сумму.

- Указание срока платежа.

- Указание места, в котором должен быть совершен платеж.

- Наименование того, кому или приказу кого платеж должен быть совершен.

- Указание даты и места составления векселя.

- Подпись того, кто выдает вексель (векселедателя).

Для переводного векселя так же обязательным реквизитом является: наименование того, кто должен платить (плательщика).

В соответствии с п.2 Постановления №104/1341, вексель, в котором отсутствует какой либо из вышеперечисленных реквизитов не имеет силы, за исключением следующих случаев:

- Вексель, срок платежа по которому не указан, рассматривается как подлежащий оплате по предъявлении.

- При отсутствии особого указания, место составления документа считается местом платежа и вместе с тем местом жительства плательщика.

- Вексель, в котором не указано место его составления, признается подписанным в месте, обозначенном рядом с наименованием векселедателя.

Примечание: В векселе, который подлежит оплате сроком «по предъявлении», векселедатель может обусловить, что на вексельную сумму будут начисляться проценты. Во всяком другом векселе такое условие считается ненаписанным.

Процентная ставка должна быть указана в самом векселе. При отсутствии такого указания условие считается ненаписанным. Проценты начисляются со дня составления векселя, если не указана другая дата.

И простой и переводной вексель может быть передан посредством индоссамента. Примечание: Индоссаментом называют передаточную надпись, проставляемую векселедержателем на векселе (или на добавочном листе — алонже), посредством которой все права по векселю переходят к другому лицу.

При этом, векселедатель может запретить передачу, поместив в текст документа оговорку «не приказу». Эта или подобная ей оговорка превращает оборотный документ в необоротный. Такой вексель не может быть передан по индоссаменту. Вексель, содержащий такое ограничение, называется «ректа-вексель» и может быть передан лишь с соблюдением формы и с последствиями обыкновенной цессии.

Индоссамент может быть совершен даже в пользу плательщика, независимо от того, акцептовал ли он вексель или нет, либо в пользу векселедателя, либо в пользу всякого другого обязанного по векселю лица. Эти лица могут в свою очередь индоссировать вексель. Индоссамент должен быть простым и ничем не обусловленным. Всякое ограничивающее его условие считается ненаписанным. Частичный индоссамент недействителен. Индоссамент на предъявителя имеет силу бланкового индоссамента.

Вексель может быть выдан сроком:

Векселя в расчетах с комиссионером

Комиссионер платит НДС за комиссионное вознаграждение. Если в качестве него он получит долговую бумагу организации-комитента и передаст его поставщику, то налоги платить не придется до тех пор, пока выпущенный документ не будет погашен.

Главная проблема подобных документов в том, что по закону надо делить НДС между основной деятельностью компании и доходом от продажи векселя. Однако это нужно, только если вы расплачиваетесь бумагой сторонней организации. У юридического лица, выпустившего документ, таких проблем не будет.

Подобные финансовые документы – простой и дешевый способ получить деньги на развитие компании. Они работают, даже если сейчас организация несет убытки или чьи счета арестованы.

Виды векселей от Сбербанка

Прежде всего необходимо упомянуть про то, что вексельные программы присутствуют практически у всех крупных отечественных банковских структур. Эти программы обладают схожими условиями, так как в их основе лежит один алгоритм действия:

- Сначала юридическое лицо должно выполнить перечисление денег на счет банковской структуры.

- После поступления финансов юридическое лицо получает вексель, выступающий в качестве подтверждения того, что банк получил деньги и гарантирует их возврат. Точная дата, когда банк обязан вернуть средства, указывается на поверхности бумаги

Основное отличие векселей от вкладов заключается в том, что их можно применять для оплаты разнообразной продукции и передавать третьим лицам. При этом общей чертой рассматриваемых инструментов является то, что обладание ими приносит пассивный доход.

Возможен выпуск обычных векселей (процентные и дисконтные), отличающиеся от переводных тем, что они не нуждаются в акцепте. При помощи этих ценных бумаг Сбербанк подтверждает свои долговые обязательства перед обладателем ценной бумаги.

Процентные отличаются тем, что на их поверхности указано значение процента. Чем более крупным является этот процент, тем больший доход вы получите от владения бумагой. Номинал может быть выражен как в отечественной валюте, так и иностранной. В момент приобретения данной бумаги клиенту необходимо оплатить только номинал. Как только истечет срок действия векселя, банк выплатит предъявителю как изначальную стоимость бумаги, так и дополнительную прибыль в виде процента от ее цены.

Согласно доступным статистическим данным, процентные ценные бумаги являются более востребованными среди клиентов. Это в первую очередь объясняется тем, что они не только обладают почти идентичным принципом действия, как банковские вклады, но и наделены одинаковым уровнем дохода.

На дисконтные бумаги проценты не начисляются. Номинал подобных бумаг может быть выражен как в рублях, так и в американских долларах. Нужно понимать, что покупка таких бумаг происходит по цене ниже номинальной. Как только активный период ценной бумаги завершиться клиент получает полную номинальную стоимость. Чтобы рассчитать прибыль, полученную от владения такой бумагой, достаточно отнять от ее номинала цену, которую вы заплатили за нее в момент покупки.