При получении исполнительного листа на сотрудника нужно помнить о том, на какие виды доходов не может быть обращено взыскание, учитывать максимально возможный процент удержания по исполнительному листу и очередность погашения нескольких исполнительных листов.

Закрытый перечень видов доходов, на которые не может быть обращено взыскание, установлен в статье 101 Закона № 229-ФЗ; со всех иных видов доходов, не поименованных в этом перечне, удержание производить можно и нужно. В частности, к видам доходов, на которые не может быть обращено взыскание по исполнительному листу, отнесены: пособия гражданам, имеющим детей, выплачиваемые за счет средств федерального бюджета, государственных внебюджетных фондов, бюджетов субъектов Российской Федерации и местных бюджетов (п. 12 ст. 101 Закона № 229-ФЗ); компенсационные выплаты в связи со служебной командировкой, с переводом, приемом или направлением на работу в другую местность, в связи с изнашиванием инструмента, принадлежащего работнику, а также денежные суммы, выплачиваемые организацией в связи с рождением ребенка, со смертью родных, с регистрацией брака, если такие выплаты установлены законодательством РФ о труде (п. 8 ст. 101 Закона № 229-ФЗ).

Таким образом, удержания производятся с сумм материальной помощи, зарплаты (в том числе премий, оплаты за сверхурочные и работу в выходной, надбавки за вахтовый метод работы и т. п.), пособий по временной нетрудоспособности, отпускных, компенсаций на питание, бензин, за использование личного транспорта, добровольного медицинского страхования сотрудника, выходных пособий при увольнении, среднего заработка на период трудоустройства при сокращении штата, и т. п. С суточных и компенсации иных расходов, которые работник несет в связи с направлением в служебные командировки, а также пособий по беременности и родам, по уходу за ребенком и в связи с рождением ребенка удержания по исполнительным листам не производятся.

- Размер удержаний по исполнительному листу и очередность требований

- Где хранятся исполнительные листы у приставов

- Где хранится исполнительный лист

- Удержания по исполнительным листам в бухучете

- Как в 1С закрыть исполнительный лист

- Настроим учет удержаний в 1С:ЗУП

- Доработка исполнительных листов в 1С:ЗУП

- Действия работодателя, получившего исполнительный лист

- Приемка исполнительных документов в «1С:ЗУП»

Размер удержаний по исполнительному листу и очередность требований

Общий размер всех удержаний при каждой выплате заработной платы не может превышать 20 процентов, а в случаях, предусмотренных федеральными законами, — 50 процентов заработной платы, причитающейся работнику. При отбывании исправительных работ, взыскании алиментов на несовершеннолетних детей, возмещении вреда, причиненного здоровью другого лица, возмещении вреда лицам, понесшим ущерб в связи со смертью кормильца, и возмещении ущерба, причиненного преступлением, размер удержаний из заработной платы не может превышать 70 процентов (ст. 138 ТК РФ; ст. 99 Закона № 229-ФЗ).

Следует учитывать, что 70 процентов — это максимальный размер удержания только по конкретным, перечисленным в законе основаниям, поэтому если такие удержания составляют менее 70 процентов заработной платы, удерживать по остальным исполнительным документам из оставшейся до этого размера части нельзя (письмо Роструда от 30.05.2012 № ПГ/3890-6-1).

Например, если на работника поступило несколько исполнительных листов, один из которых связан с взысканием алиментов на детей, 70-процентное ограничение удержаний из заработной платы работника применяется только к этому исполнительному листу, а для удержаний по другим исполнительным листам действует 50-процентное ограничение размера удержаний.

Также следует помнить, что при наличии нескольких листов работодатель обязан учитывать очередность удовлетворения требований (ч. 1 ст. 111 Закона № 229-ФЗ). Согласно этой норме, например, требования по взысканию алиментов удовлетворяются в первую очередь, требования по взысканию недоимки по налогам — в третью, а требования по возмещению материального вреда, причиненного в результате ДТП — в четвертую.

При этом при распределении каждой взысканной с должника денежной суммы требования каждой последующей очереди удовлетворяются после удовлетворения требований предыдущей очереди в полном объеме (ч. 2 ст. 111 Закона № 229-ФЗ). Если удовлетворить все требования одной очереди в полном объеме невозможно, они удовлетворяются пропорционально причитающейся каждому взыскателю сумме, указанной в исполнительном документе (ч. 3 ст. 111 Закона № 229-ФЗ).

Где хранятся исполнительные листы у приставов

К таковым, безусловно, относится истец, выигравший судебное дело, и на основании решения получивший право требования к ответчику. Точности ради отметим, что после вступления решения в законную силу истец именуется взыскателем (здесь допустимо и понятие «кредитор»), а ответчик по делу – должником.

Где хранится исполнительный лист

Исполнительный лист оформляется судом после вступления судебного акта в законную силу. Это правоустанавливающий документ, возникающий в процессе специального исполнительного производства, которое регламентируется Федеральным законом от 02.10.2021 № 229-ФЗ «Об исполнительном производстве», Гражданским процессуальным и Арбитражным процессуальным кодексами РФ, Кодексом административного судопроизводства РФ.

- экземпляры заявления о выдаче дубликата для всех лиц, участвовавших в деле (ответчик, третьи лица и т.д.);

- копию доверенности представителя (если с заявлением обращается представитель гражданина или организации);

- доказательства утраты оригинала исполнительного листа. Мы обычно прикладывали: копию самого исполнительного листа (1 страницы и 3 страницы с данными о должнике и взыскателе), копию заявления на исполнение в банк или судебным приставам, копию почтовой квитанции или реестра об отправке письма с листом, копию уведомления о вручении и/ или распечатку с сайта Почты России об отслеживании письма; копию описи вложения в ценное письмо; ответ банка или ОСП о судьбе исполнительного листа;

- для арбитражного суда потребуются также копии почтовых квитанций об отправке вашего заявления всем участникам процесса.

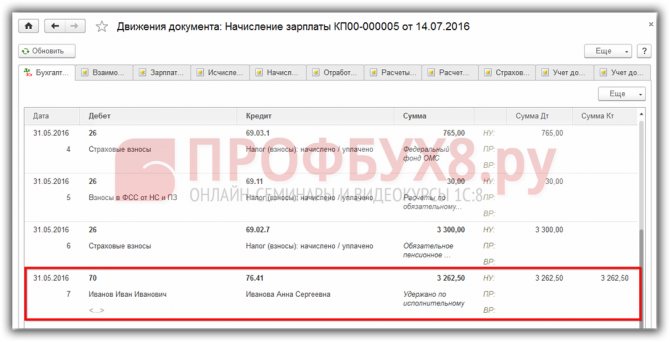

Удержания по исполнительным листам в бухучете

В бухгалтерском учете удержание из заработной платы работника на основании исполнительного документа отражается записями по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», при этом целесообразно открыть отдельный субсчет, например «Расчеты по исполнительным листам». Этот субсчет следует зафиксировать в рабочем плане счетов бухгалтерского учета, являющемся составной частью бухгалтерской учетной политики организации (п. 4 ПБУ 1/2008, утв. приказом Минфина России от 06.10.2008 № 106н).

ДЕБЕТ 70 КРЕДИТ 76 субсчет «Расчеты по исполнительным листам» — произведено удержание из заработной платы работника на основании исполнительного документа;

ДЕБЕТ 76 субсчет «Расчеты по исполнительным листам» КРЕДИТ 50 (51) — удержанная сумма выплачена взыскателю.

Сумма задолженности плательщика перед работодателем, возникшая в связи с переводом взыскиваемых сумм их получателю, признается расходом по совершению исполнительных действий (п. 3 ч. 2 ст. 116 Закона № 229-ФЗ). Указанные расходы, связанные с удержаниями по исполнительным документам (например, почтовый сбор, плата банку за перевод средств), отражаются по счетам учета следующими проводками:

ДЕБЕТ 70 КРЕДИТ 76 субсчет «Расходы, связанные с удержаниями по исполнительным документам» — удержаны из заработной платы расходы, связанные с удержаниями по исполнительным листам;

ДЕБЕТ 73 субсчет «Расчеты по возмещению расходов на алименты» КРЕДИТ 76 субсчет «Расходы на выплату алиментов» — учтена сумма расходов, подлежащая возмещению.

Данная задолженность может быть возмещена работником добровольно либо взыскана принудительно на основании постановления судебного пристава-исполнителя, утвержденного старшим судебным приставом или его заместителем (ч. 3 ст. 117 Закона № 229-ФЗ). В первом случае сотрудник может внести необходимую сумму в кассу или перечислить на банковский счет работодателя, в бухгалтерском учете при этом делается запись:

ДЕБЕТ 50 (51) КРЕДИТ 73 субсчет «Расчеты по возмещению расходов на алименты» — внесена сумма расходов, подлежащих возмещению работодателю.

ПРИМЕР

За январь 2021 г. работнику начислена заработная плата в размере 12 000 руб. и удержан НДФЛ 13% (12 000 руб. × 0,13) – 1560 руб. Стандартный вычет на ребенка работнику не предоставляется, он отказался от его получения в пользу второго родителя.

Размер алиментов на несовершеннолетнего ребенка (по первому исполнительному листу) — 25%. Сумма удержания по исполнительному листу составит: 2610 руб. ((12 000 руб. – 1560 руб.) × 0,25).

Размер взыскания в счет погашения задолженности по налогам (по второму исполнительному листу), относящейся к третьей очереди, составляет 50%, то есть максимально возможный размер удержаний из заработной платы по данному виду требований. Однако, учитывая, что 25% заработной платы должны быть удержаны в качестве алиментов, в целях погашения задолженности по налогам из заработной платы следует удержать не более 2610 руб. ((12 000 руб. – 1560 руб.) × 0,5 – 2610 руб.). Оставшуюся часть задолженности по налогам, которую работодатель не имеет права удержать в этом месяце, в размере 2610 руб. (5220 – 2610) следует удержать в следующих месяцах.

Читайте также: Содержание дачи: какие взносы платят жители СНТ и ОНТ

В отношении указанных операций вносятся записи:

ДЕБЕТ 70 КРЕДИТ 76 субсчет «Расчеты по исполнительному листу (взыскание алиментов на несовершеннолетнего ребенка)»

– 2610 руб. — взысканы по исполнительному листу алименты;

ДЕБЕТ 70 КРЕДИТ 76 субсчет «Расчеты по исполнительному листу (взыскание задолженности по налогам)»

– 2610 руб. — удержана часть взыскиваемой задолженности по налогам;

ДЕБЕТ 76 субсчет «Расчеты по исполнительным листам (взыскание алиментов на несовершеннолетнего ребенка)» КРЕДИТ 50 (51)

– 2610 руб. — выплачена удержанная сумма взыскателю;

ДЕБЕТ 76 субсчет «Расчеты по исполнительным листам (взыскание задолженности по налогам)» КРЕДИТ 50 (51)

– 2610 руб. — выплачена удержанная сумма взыскателю.

Допустим, что на этого же работника в феврале 2021 г. поступили исполнительный лист из банка о направлении 25% от дохода (просроченная задолженность по кредиту) и исполнительный лист о возмещения ущерба, причиненного преступлением, в размере 50% заработной платы работника. Заработная плата сотрудника за февраль 2016 г. составила 25 000 руб.

Взыскания банка относятся к четвертой очереди, а возмещения ущерба, причиненного преступлением, — к первой.

Доход за февраль после удержания НДФЛ составит: 21 750 руб. (25 000 руб. – 25 000 руб. × 0,13).

Величина удержаний по алиментам в текущем месяце составит: 5437,50 руб. (21 750 руб. × 0,25), а в счет возмещения вреда, причиненного преступлением, — 10 875 руб. (21 750 руб. × 0,5); в сумме удержания первой очереди — 16 312,50 руб., что больше максимально возможной величины удержаний: 15 225 руб. (21 750 руб. × 0,7).

Поскольку взысканная с должника денежная сумма недостаточна для удовлетворения требований одной очереди в полном объеме, то они удовлетворяются пропорционально причитающейся каждому взыскателю сумме, указанной в исполнительном документе (ч. 3 ст. 111 Закона № 229-ФЗ): в счет алиментов — 5075 руб., в счет возмещения вреда, причиненного преступлением, — 10 150 руб.

При недостаточности суммы требования с иной очередностью (погашение задолженности по налогам и по кредиту) в этом месяце не удовлетворяются.

Читайте также: Статья 358 НК РФ. Объект налогообложения (действующая редакция)

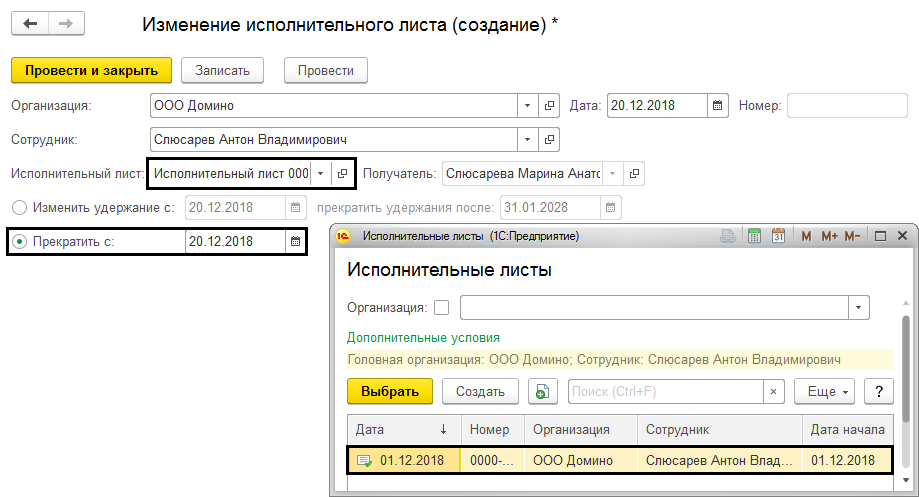

Как в 1С закрыть исполнительный лист

Если у нас была указана дата прекращения действия исполнительного листа, или удержание ограничено заданной суммой, то действие документа прекращается автоматически по достижению этих условий.

Рис. 13 Как в 1С закрыть исполнительный лист

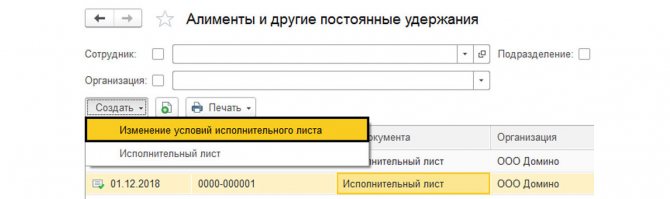

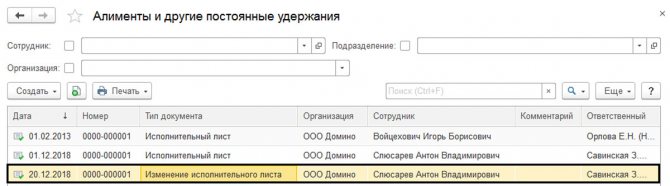

Если же мы дату окончания не устанавливали, или у нас изменились условия действия документа, то мы можем закрыть его или изменить условия с помощью специального документа, который можно ввести в этом же журнале «Алименты и другие постоянные удержания».

Рис. 14 Журнал «Алименты и другие постоянные удержания»

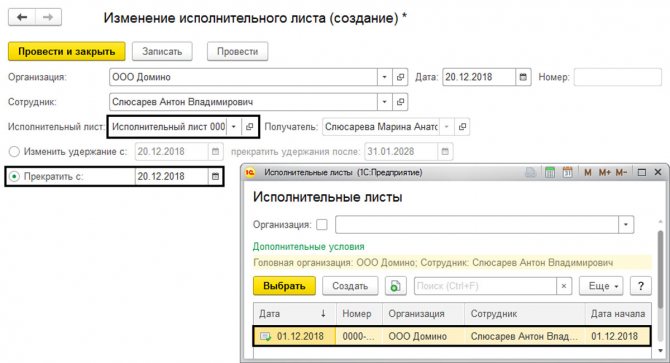

В открывшейся форме выбираем сотрудника, по которому закрываем или изменяем документ, указываем исходный лист и устанавливаем переключатель – «Прекратить с: » и ставим дату (или изменяем другие условия).

Рис. 15 Указываем исходный лист и устанавливаем переключатель – «Прекратить с:…»

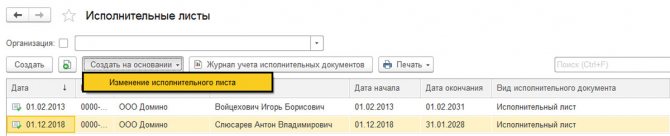

Еще один способ изменения условий выплат – создать «Изменения исполнительного листа» на основании.

Рис. 16 Изменения исполнительного листа

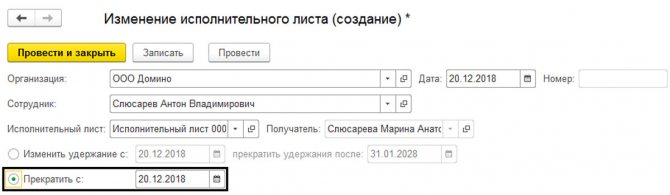

Этот способ более удобный, поскольку документ заполняется автоматически на основании указанного документа. Нам остается только внести изменения или прекратить его действие, установив дату.

Рис. 17 Нам остается только внести изменения или прекратить его действие, установив дату

Сохраненный документ будет доступен в журнале «Алименты и другие постоянные удержания».

Рис. 18 Сохраненный документ будет доступен в журнале «Алименты и другие постоянные удержания»

Настроим учет удержаний в 1С:ЗУП

Настроим автоматизированную работу с исполнительными листами. Первая консультация бесплатно!

от 2600 руб./час

Узнать больше

Доработка исполнительных листов в 1С:ЗУП

Требуется нетиповой учет удержаний долгов сотрудников? Гарантию на доработки прописываем в договоре!

от 2600 руб./час

Узнать больше

Действия работодателя, получившего исполнительный лист

Закон диктует обязанность плательщика з/п (налогового агента) по получении исполнительного листа начать производить удержания из зарплаты и других предусмотренных ФЗ рабочих доходов должника. По всем видам исполнительных документов удержание обязано быть выполнено в день получения документа, а перевести удержанные средства взыскателю необходимо в трехдневный срок. Исключение составляет алиментное соглашение – отчисления по нему должны происходить каждый месяц.

ВАЖНАЯ ИНФОРМАЦИЯ! Расходы по переводу денег взыскателю также лежат на плечах должника.

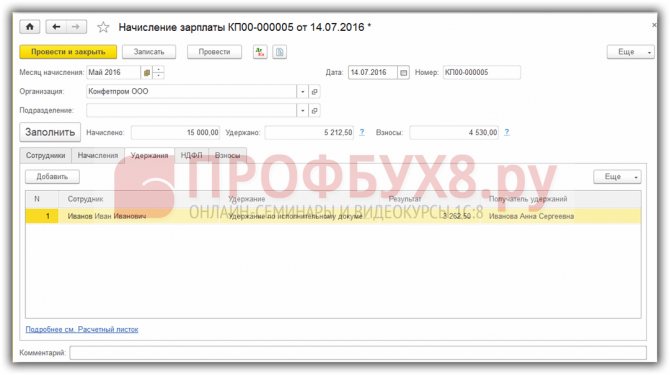

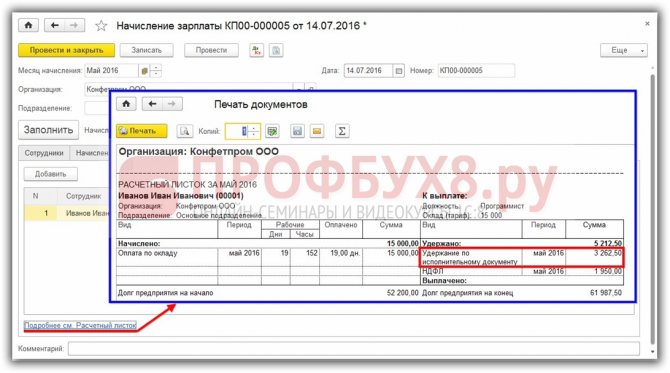

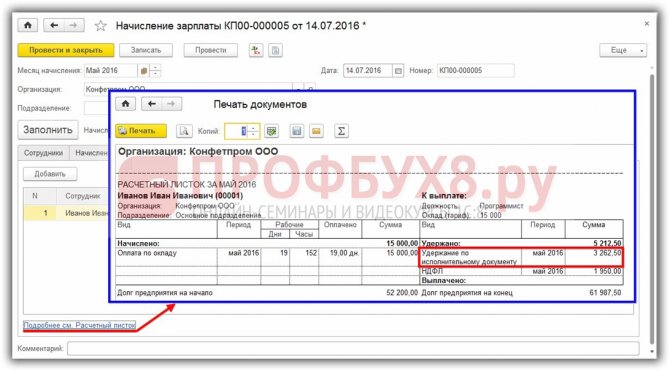

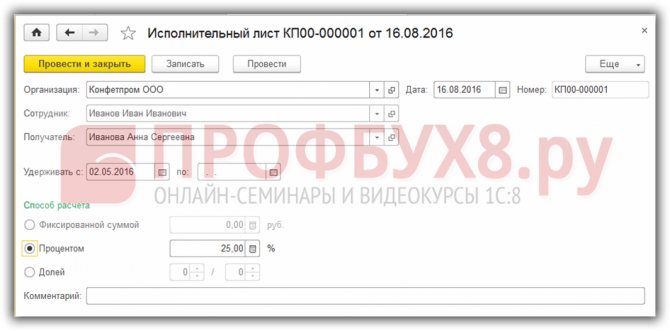

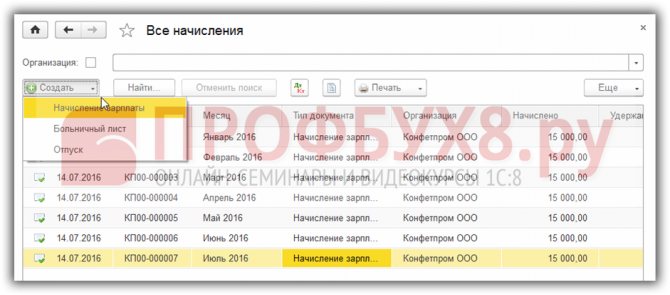

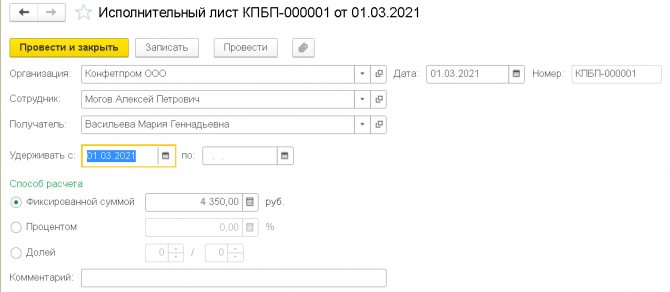

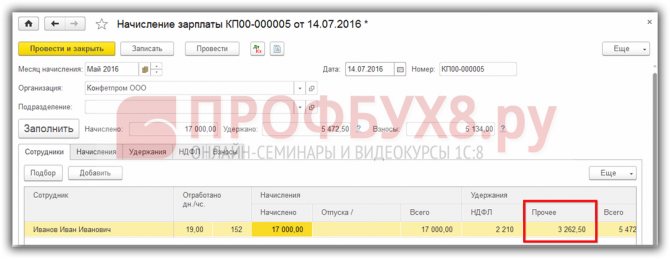

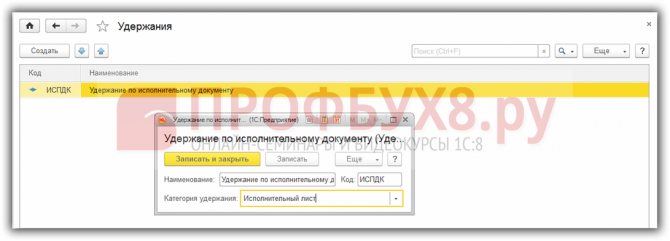

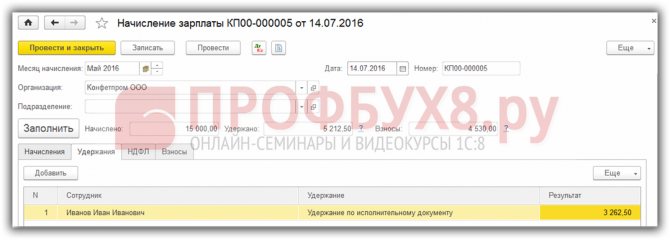

Приемка исполнительных документов в «1С:ЗУП»

Чтобы привязать к сотруднику исполнительный документ, используем «Исполнительный лист» (раздел «Зарплата»

— блок

«Удержания»

— документ

«Исполнительные листы»

).

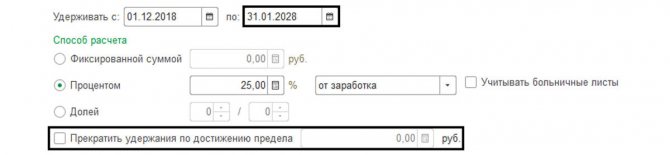

Графы, обязательные к заполнению: «Сотрудник», «Получатель»

и дата

«Удерживать с»

. Также документ позволяет настроить:

- Дату окончания удержания (поле «По»

, напротив графы «Удерживать с»). Реквизит заполняем, если период удержания — фиксированный. - Способ расчета: фиксированной суммой, процентом от заработка или МРОТ, долей заработка от МРОТ. Если выбрали «Процентом»

или

«Долей»

, программа разрешит включить в расчетную базу выплаты по больничным листам. Для этого поставьте флажок

«Учитывать больничные листы»

. - Предельную сумму удержаний (флажок «Прекратить удержания по достижению предела»

). - Учитывать расходы на перечисление удержанных сумм получателю (флажок «Использовать платежного агента»

, с указанием платежного агента и его тарифа).

По умолчанию в «1С:ЗУП» заложены два вида тарифа платежных агентов: «Почта России» и «Сбербанк». Любой другой тариф можно добавить самостоятельно в справочнике «Тарифы платежных агентов».

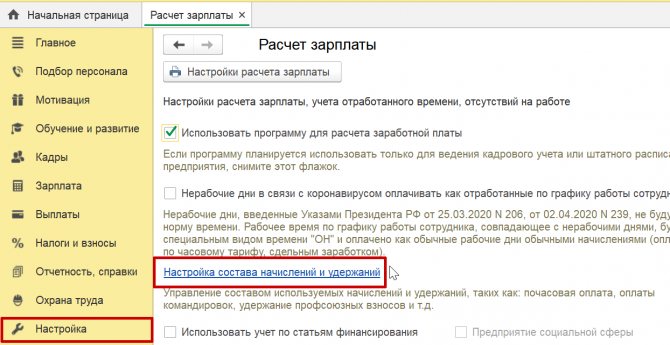

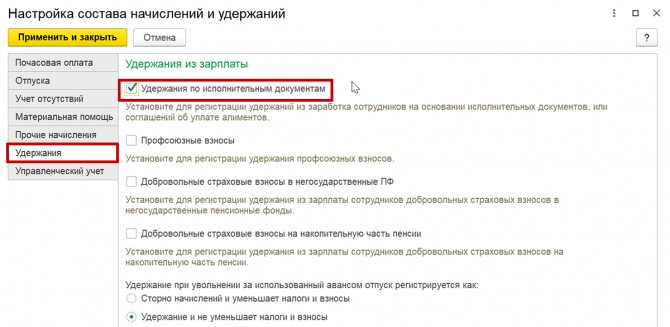

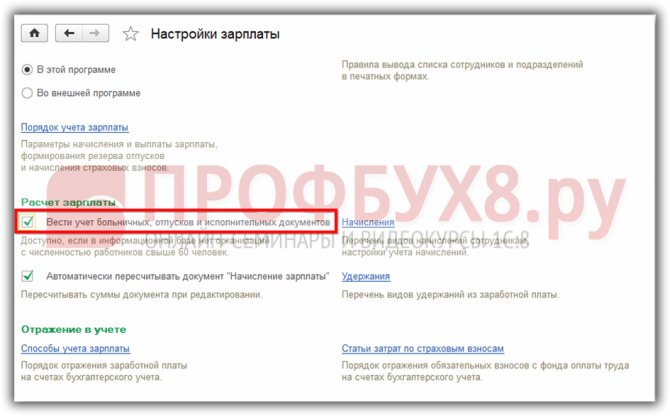

На одного сотрудника иногда приходится несколько удержаний по исполнительным листам одновременно. Сумма по ним может превышать законодательный предел удержаний с заработной платы. Для таких случаев в программе работает функция ограничения удержаний процентом от зарплаты (раздел «Настройка» — «Расчет зарплаты»

— флажок

«Ограничивать сумму удержаний процентом от заработной платы»

). Данная настройка позволяет назначать каждому листку очередность взыскания в документе

«Исполнительный лист»

.