Здравствуйте, дорогие друзья! Рано или поздно любой инвестор сталкивается с необходимостью уплаты налогов. Вариант с уклонением от этой обязанности я даже рассматривать не буду и вам не советую. Что касается непосредственно налогообложения, то процедура не настолько сложна, как кажется поначалу. Подводных камней хватает, но, если разобраться с ними один раз, то в будущем отчетность сдается без особых проблем. Ниже я поделюсь своим опытом работы с налоговиками. Будет не только инструкция по заполнению 3 НДФЛ, но и ряд нюансов, связанных с налогообложением в целом.

В сети полно предложений от компаний, готовых взять на себя труд по ведению отчетности и подаче документов. Суммы называются разные, иногда ценник превышает $1000. Не рекомендую выбирать этот путь, ничего сверхъестественного в заполнении 3 НДФЛ нет, смысла тратить лишние деньги нет. Тут скорее идет расчет на то, что инвестор не захочет разбираться в бюрократических нюансах.

- Изучаем законодательство

- Виды доходов, на которые должен быть начислен НДФЛ (проводка)

- Заработная плата: НДФЛ-проводки

- Удержан НДФЛ: проводка с материальной выгоды

- Удержан НДФЛ: проводка по уплате налога с дивидендов

- Когда нужно самостоятельно заполнять декларацию 3 НДФЛ

- Пример

- Как рассчитать налог на доходы физических лиц по трудовому договору (формула)

- За какие доходы нужно отчитаться? Примеры расчетов и кодов в налоговой

- Дивиденды

- Начисление НДФЛ при командировочных расходах

- Дивиденды и ИИС, пример расчета налога

- Пример расчета налога

- Доход по еврооблигациям

- Погашение облигаций

- Продажа валюты

- Пример

- Коды

- Продажа ценных бумаг

- Пример

- Прочие типы доходов и их коды

- Проводки по НДФЛ

- Проводки по удержанию и уплате НДФЛ

- Пример начисления НДФЛ с дивидендов

- Проводки по удержанию НДФЛ с дивидендов

- Пример начисления НДФЛ с полученных процентов по кредиту

- Проводки по удержанию НДФЛ с процентов по кредиту

- Пример расчета НДФЛ с заработной платы

- Проводки по начислению НДФЛ с зарплаты

- Инструкция по заполнению 3 НДФЛ

- Заполнение 3 НДФЛ через программу Декларация

- Работа онлайн

- Бухгалтерский учет налога на доходы физических лиц

- Замечания к заполнению 3 НДФЛ и работе ФНС

- Приобретение работ, услуг у физического лица

- Лучшие зарубежные брокеры

- IB

- CapTrader

- Exante

- Итоги

Изучаем законодательство

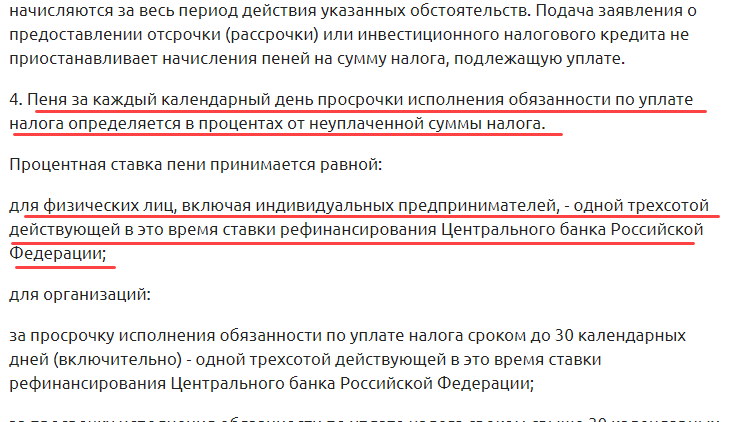

Если работаете с российским брокером, то он является вашим налоговым агентом и все вопросы ИФНС решает он. Самому налог придется платить только в случае, если источники вашего дохода находятся за пределами РФ, об этом говорится в ст. 208 НК РФ.

К ним относятся:

- Купонные выплаты по облигациям.

- Прибыль, полученная в результате работы с акциями и производными инструментами фондового рынка.

- Дивиденды.

- Прочие типы доходов, например, начисление процентов на свободный остаток по счету.

Уклоняться от уплаты налогов бессмысленно. Это не Форекс, где вывод пары сотен долларов прибыли никого не заинтересует. Инвесторы оперируют с большими суммами, ИФНС не оставит их без внимания.

Читайте также: Бухгалтерский учет у комитента: проводки с примерами

Штрафы предусмотрены ощутимые:

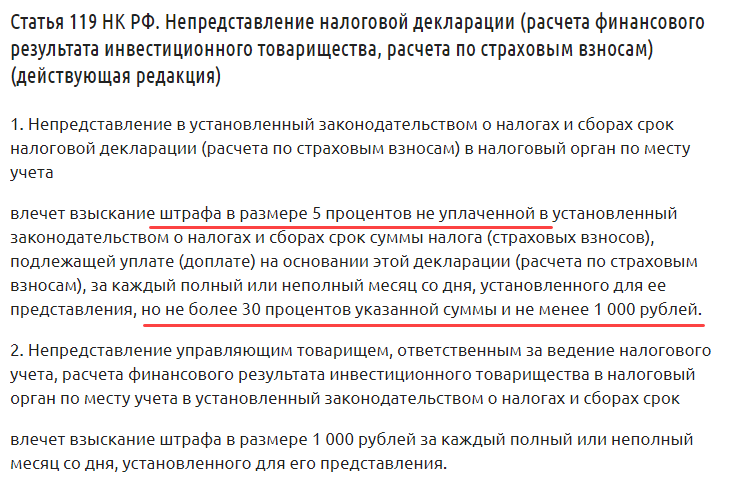

- Ст. 119 НК РФ регламентирует санкции за непредставление налоговой декларации.

- В случае, если будет доказано, что вы умышленно уклонялись от уплаты налогов, штрафы возрастают до 20-40%. Подробнее об этом сказано в ст. 122 НК РФ.

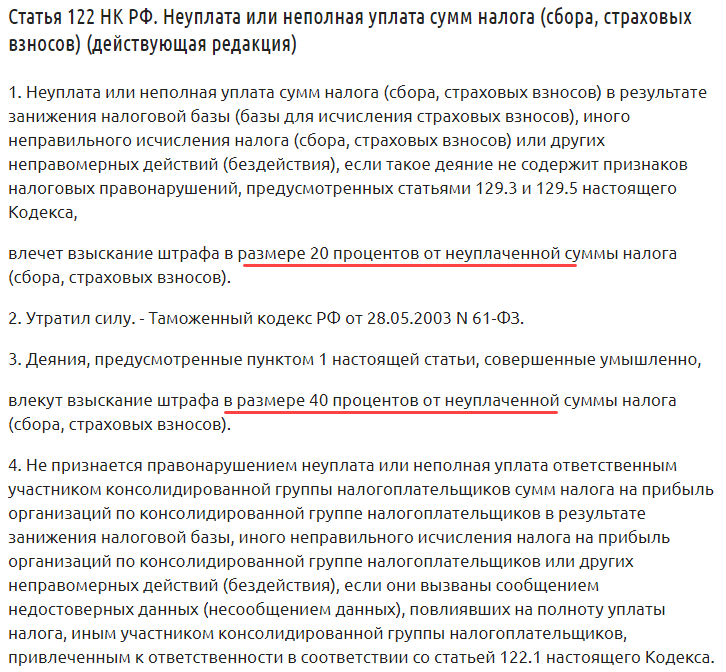

- Затягивать время также не в ваших интересах, п. 4 ст. 75 НК РФ регламентирует размер пени, начисляемой за каждый день просрочки. Она привязана к ставке рефинансирования ЦБ РФ. На момент подготовки материала она составляет 7,75%, а это значит, что в сутки размер штрафа будет расти на 7,75/300 = 0,0258%.

В итоге закончится все тем, что вы заплатите налог + штраф. Так что рекомендую не допускать просрочки и не затягивать с подачей документов в ИФНС.

Виды доходов, на которые должен быть начислен НДФЛ (проводка)

Наиболее часто бухгалтеры сталкиваются с необходимостью произвести расчет налога и правильно внести проводки в нескольких случаях. К таким доходам физических лиц (резидентов и нерезидентов, получающих доход от источников в РФ), с которых подлежит удержать НДФЛ, относятся (п. 1 ст. 208 НК РФ):

- Заработная плата и другие доходы, установленные трудовым договором, а также вознаграждение за выполнение иных обязанностей, оказание услуг, выполнение работ по договорам ГПХ с физлицами.

- Материальная выгода в виде процентной экономии, благодаря получению беспроцентного кредита от работодателя.

- Дивиденды и проценты, выплачиваемые предприятием физлицам.

- Прочие доходы, перечисленные в указанной статье НК.

Заработная плата: НДФЛ-проводки

Рассмотрим для начала удержание НДФЛ и его проводки на примере заработной платы. Работодатель обязан самостоятельно высчитать сумму налога на доход к уплате и перечислить его в бюджет. Величина ставки НДФЛ с зарплаты в общем случае составляет: 13% для сотрудника-резидента (п. 1 ст. 224) и 30% от дохода работника-нерезидента (с учетом исключений п. 3 ст. 224 НК РФ).

Удержание НДФЛ с зарплаты отражается проводкой:

- Дт 70 Кт 68/НДФЛ – удержан НДФЛ.

Например, Петрову Ивану Сергеевичу начислена зарплата за январь — 30 000 рублей. Этот сотрудник является резидентом РФ и имеет одного ребенка 5 лет.

Исчисление НДФЛ производится так: разница между доходом сотрудника и вычетом на ребенка умножается на ставку налога.

- (30 000 – 1400) х 13% = 3718. Таким образом, НДФЛ с заработной платы составляет 3718 рублей.

Проводка по удержанию налога будет выглядеть следующим образом:

- Дт 70 Кт 68/НДФЛ – 3718,00 начислен НДФЛ с зарплаты Петрова И.С.

Не позднее следующего дня после выплаты, налог с зарплаты перечисляется агентом в бюджет:

- Дт 68/НДФЛ Кт 51 – 3718,00 налог перечислен в бюджет.

Удержан НДФЛ: проводка с материальной выгоды

Предприятие может предоставить сотруднику малопроцентный, или беспроцентный заем на небольшой период. В этом случае работник имеет своего рода прибыль – материальную выгоду в форме экономии на процентах. Для учета займа используется счет 73/1 «Расчеты по предоставленным займам» в корреспонденции со счетами 50 или 51:

- Дт 73/1 Кт 50(51) – выдан заем работнику

- Дт 73/1 Кт 91/1 – начислены проценты по займу, если заем процентный

- Дт 50 (51, 70) Кт 73/1 – работник вернул сумму займа и проценты.

В день возврата займа удержание НДФЛ производится из дохода, выплачиваемого работнику работодателем по ставке 35% (по беспроцентным займам, и тем, где процентная ставка менее 2/3 от ключевой ставки ЦБ РФ):

- Дт 70 Кт 68/НДФЛ – начислен НДФЛ с материальной выгоды по займу

- Дт 68/НДФЛ Кт 51 – налог перечислен в бюджет

Удержан НДФЛ: проводка по уплате налога с дивидендов

Дивидендами признается прибыль учредителей организации. Размер ставки НДФЛ – 13%, а для нерезидентов — 15%.

Читайте также: Счет 96: резервы предстоящих расходов. Пример, проводки

В проводках при удержании НДФЛ с дивидендов физлица по Дебету указывается счет 70, если учредитель является сотрудником этой фирмы, либо счет 75, если учредитель не работает в организации. НДФЛ уплачивается в бюджет не позднее следующего дня после выплаты дивидендов учредителю (ст. 226 НК РФ).

- Дт 84 Кт 70 (75) – начислены дивиденды учредителю

- Дт 70 (75) Кт 68/НДФЛ – удержан НДФЛ с дивидендов

- Дт 70 (75) Кт 50(51) – дивиденды выплачены участнику

- Дт 68/НДФЛ Кт 51 – налог перечислен в бюджет.

Когда нужно самостоятельно заполнять декларацию 3 НДФЛ

Выше уже говорилось, что если брокер является налоговым агентом, то с НДФЛ он разберется сам. Но и тут есть нюансы. Для начала разберем общую схему организации торговли. Возможны 2 варианта:

- Связка инвестор — зарубежный брокер — выход на биржу. В этом случае с ИФНС решаем вопросы самостоятельно. Как примеры таких компаний могу привести Interactive Brokers, Just2Trade, United Traders. Они надежны, но не имеют лицензии РФ, соответственно и расчетом налогов для уплаты в ИФНС не занимаются.

- С использованием прокладки в виде компании, работающей в РФ. Цепочка выглядит так – инвестор — российский брокер — зарубежный — биржа. Возиться с 3 НДФЛ не нужно, этим занимается налоговый агент.

Пример

Бывает так, что и при работе с российским брокером с части дохода НДФЛ придется рассчитывать и уплачивать самостоятельно. Приведу пример:

- Вы работаете с БКС и покупаете исключительно бумаги российских компаний. В этом случае акционерные общества сами отчисляют нужную сумму государству, происходит это еще на этапе выплаты дивидендов.

- У того же БКС вы покупаете бумаги российских компаний, но эмитированных за границей (Киви, Полиметалл, Яндекс, Русал), получаете по ним дивиденды. По этой части дохода брокер не платит за вас НДФЛ, его считаем самостоятельно.

Если собрались декларировать свои доходы, но есть сомнения, что налоговый агент удерживает налоги не со всех типов дохода, рекомендую уточнить этот момент в техподдержке. Специально консультировать и помогать с расчетами вряд ли будут, но хотя бы на нужные статьи НК РФ могут указать и сообщат, считается налог по всем статьям доходов или нет. Обычно клиентам идут навстречу.

Со многими странами РФ еще в 90-х годах ХХ века заключила договор об избежании двойного налогообложения. Так что в теории переплачивать вам не придется. Часть налога, уплаченного в стране, где получили доход, идет в зачет 13%-ного НДФЛ в России. Например, в США платят 10% с дивидендов, остается 3%, которые инвестор и декларирует самостоятельно в России.

Как рассчитать налог на доходы физических лиц по трудовому договору (формула)

Основной вид дохода, при котором организация становится налоговым агентом по НДФЛ, — это начисления по трудовому договору.

Как правило, такими выплатами являются: заработная плата, премии различного характера, надбавки, компенсации сверх нормы, относящиеся к трудовому договору.

В каких случаях премии не облагаются НДФЛ, читайте в статье «Облагается ли премия НДФЛ (подоходным налогом)?».

Со всех этих выплат, за минусом представляемых вычетов (ст. 218, 219, 220 НК РФ), удерживается налог: ежемесячно в размере 13% для резидентов и 30% для нерезидентов, кроме перечисленных в ст. 227.1 НК РФ.

Формула для расчета НДФЛ следующая:

НДФЛ = (Дох – Выч) × Ст,

где:

- НДФЛ — величина налога к удержанию;

- Дох — сумма дохода сотрудника за месяц, включая премии, надбавки и т. д;

- Выч — сумма вычетов (детский, имущественный, социальный), предоставляемых по заявлению работника;

- Ст — ставка налога (13% для резидентов, 30% для нерезидентов).

Делаются проводки:

- Дт 44 (20, 26) Кт 70 «Ф.И.О. сотрудника» — начислена заработная плата;

- Дт 70 «Ф.И.О. сотрудника» Кт 68 «НДФЛ» — начислен (удержан) НДФЛ;

- Дт 70 «Ф.И.О. сотрудника» Кт 51 (50) — выдана заработная плата;

- Дт 68 «НДФЛ» Кт 51 — НДФЛ перечислен в бюджет.

О том, как удерживается НДФЛ с трудовых доходов работников, являющихся гражданами стран — членов ЕАЭС, читайте в материале «В каких случаях гражданам стран — членов ЕАЭС полагается 13%-ная ставка НДФЛ?».

Помочь рассчитать НДФЛ также может статья «Расчет НДФЛ (подоходного налога): порядок и формула».

За какие доходы нужно отчитаться? Примеры расчетов и кодов в налоговой

Ниже подробнее остановлюсь на каждом из типов доходов. Это пока не подробная инструкция, а лишь общие этапы, с которыми столкнется каждый.

Дивиденды

Для этой категории код 1010. Этот налог на доход, полученный за рубежом в идеале не превышает 13% для стран, с которыми у РФ есть соглашение об отсутствии двойной уплаты налогов. Но и здесь есть нюансы:

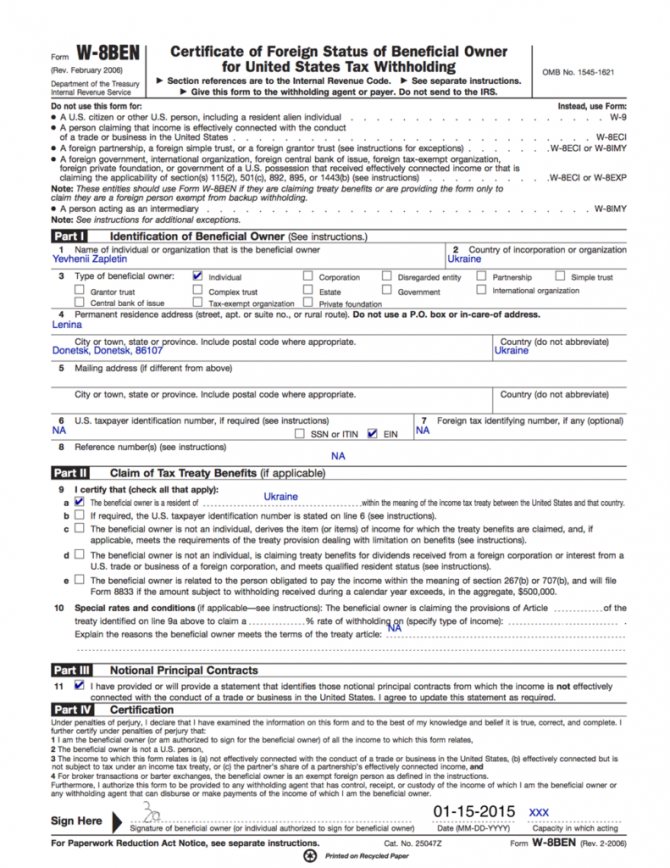

- Если подписывалась форма W-8BEN, то в США, например, с вас спишут лишь 10%. Останется подтвердить факт уплаты налога в Америке, и доплатить остаток в 3% в России.

- Если эту форму не подписывали, налог составит уже 30%. Если подтвердите факт его уплаты, то в РФ доплачивать не нужно ничего.

W-8BEN – не универсальный документ, подходит только для США. Если покупаете акции, эмитированные в другой стране, то и налогообложение зависит от государства, в котором они зарегистрированы. Если у РФ нет соглашения о двойном налогообложении, то и платить НДФЛ придется дважды. Сложность в том, чтобы подтвердить факт уплаты налога в США. Брокер выдает 2 документа:

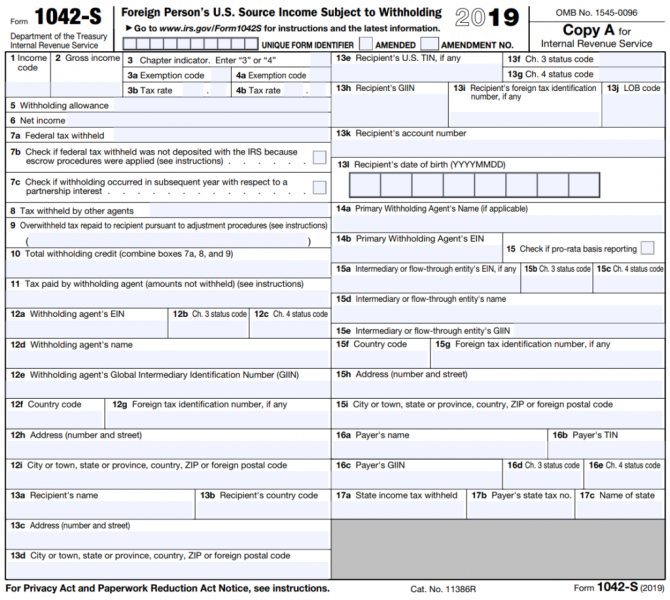

- Отчет, в котором указывается удержанная с вашего дохода сумма.

- Форму 1042-S. В ней фигурирует тот же налог, что и в предыдущем пункте.

Тонкость в том, что нет гарантии, что в ИФНС примут эти документы как доказательство того, что указанный налог реально уплачен в США. Соответствующее подтверждение выдает только IRS (американский аналог нашего ФНС) и вам эту бумагу не выдадут.

Решение зависит от конкретного работника ИФНС. При подаче отчета удержанный налог указывайте как уплаченный и надейтесь на то, что все решится в вашу пользу. Но морально рекомендую подготовиться к тому, что придется платить полноценные 13% вместо 3.

Начисление НДФЛ при командировочных расходах

Командировочные расходы в части суточных и неподтвержденных затрат по найму жилого помещения, согласно п. 3 ст. 217 НК РФ, для целей налогообложения по НДФЛ нормируются. Суточные сверх нормы и расходы на наем жилого помещения, не подтвержденный документально, облагаются НДФЛ по ставке 13%.

Нормы для суточных установлены в пределах: при командировках по России — не более 700 руб. в день, при командировках за границу — не более 2 500 руб. в день.

Об аналогичных ограничениях, введенных для суточных с 2021 года в части начисления страховых взносов, читайте в этой статье.

При выплате организацией сотруднику суточных по внутреннему приказу выше установленной нормы делаются следующие проводки:

Дт 71 «Ф. И. О. сотрудника» Кт 50 (51) — выдан аванс подотчетному лицу на командировочные расходы.

Дт 44 (20, 26) Кт 71 «Ф. И. О. сотрудника» — начислены командировочные расходы.

Дт 70 «Ф. И. О. сотрудника» Кт 68 «НДФЛ» — начислен НДФЛ с сумм по командировкам, превышающим норму. Датой получения такого дохода с 2021 года считается последний день того месяца, в котором утвержден соответствующий авансовый отчет (подп. 6 п. 1 ст. 223 НК РФ). Ранее его учитывали на дату утверждения авансового отчета.

Дт 68 «НДФЛ» Кт 51 — оплачен НДФЛ в бюджет.

Дивиденды и ИИС, пример расчета налога

Получение налогового вычета невозможно при дивидендном доходе. Ранее по этому вопросу делался ликбез. 3 ндфл для вычета по ИИС счету нужна, но компенсацию налога от государства получите только если вы официально трудоустроены и есть «белая» заработная плата.

Удобнее разобрать это на примерах.

- Предположим, за год вы получили 500 тыс. рублей в виде дивидендов. По ним заплатили налог в 13% или 65 000 рублей. При этом другой доход в отчетности не отражен. Претендовать на получение вычета не можете.

- Те же условия, но параллельно с дивидендной доходностью есть и официальная заработная плата в 50 000 рублей в месяц. Выплаченные дивиденды инвестор с брокерского счета переводит на ИИС типа А. Он может получить компенсацию от государства в размере 52 тыс. рублей.

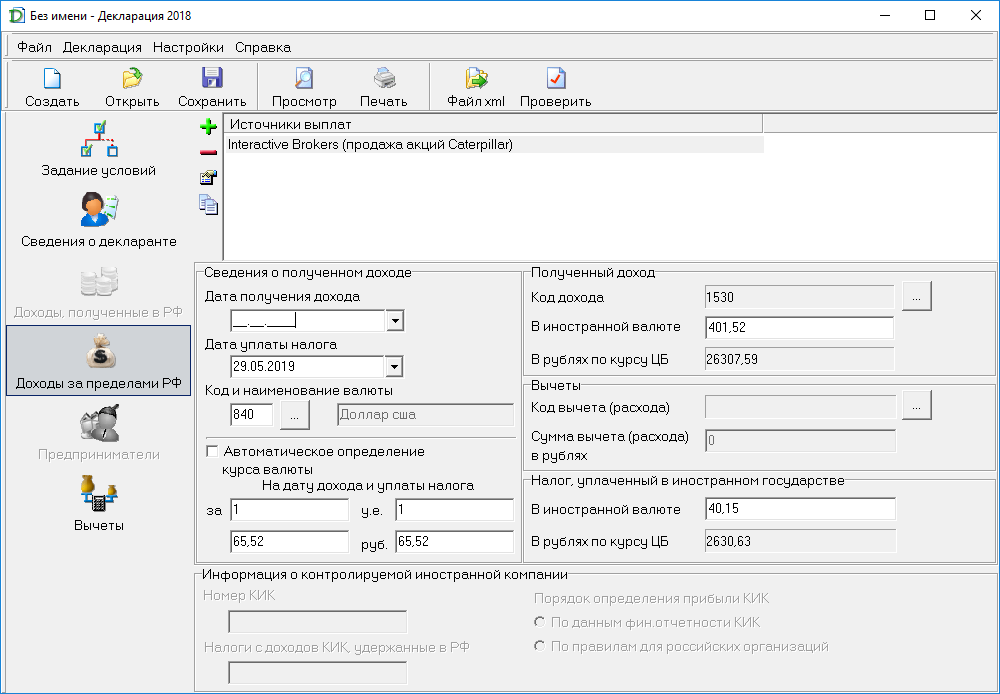

Пример расчета налога

- Инвестор владеет 500 акциями Caterpillar.

- Компания выплатила $0,84 на акцию. Общий доход составит $420, в США удерживается 10% или $42. За доллар дают 65,5547 руб. в национальной валюте, доход и налог составят соответственно 27 532,98 и 2754 руб.

- Если бы НДФЛ полностью уплачивался в России, отдать пришлось бы 3580 руб. То есть в бюджет доплатить нужно 3580 — 2754 = 826 руб.

В примере фигурирует США, вы можете работать и с другими странами. Если бы сбор превысил 13%, доплачивать в России ничего не пришлось бы. Что касается того, какие бумаги приобретать, лучше прочитайте статью, как купить акции и получать дивиденды, в ней этот вопрос рассматривался детально.

Доход по еврооблигациям

Более подробно про этот тип ценных бумаг читайте тут. Предположим, вы владеете 30 еврооблигациями Газпрома (XS0191754729, Gaz Capital S. A.). По каждой ожидается купонный доход на уровне $1293,75. С них платятся те же 13% НДФЛ, но в рублях и по курсу ЦБ РФ на момент получения. В нашем примере рублевый доход равен 1293,75 х 65,5547 = 84 811,40 (всегда округляем до копеек в большую сторону). Нужно уплатить налог, равный 84 811,40 х 0,13 = 11 026 руб.

Что касается того, какие документы приложить, то понадобится:

- Выписка по банковскому счету.

- Либо уведомление о получении дохода.

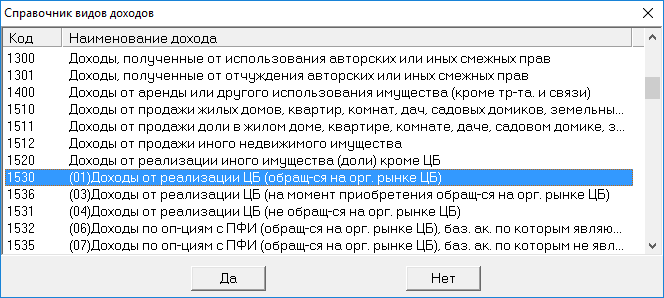

Код в этом случае 1530 для обращающихся активов (торгуются на бирже, и в течение как минимум последних 3 месяцев по ним рассчитывалась рыночная котировка) и 1531 в остальных случаях.

Погашение облигаций

Тут может быть 2 варианта:

- Деньги зашли на брокерский счет. О налогах не беспокойтесь.

- Средства поступили напрямую на банковский счет. В этом случае брокер может заняться вашими налогами или не делать этого – компания сама решает, как поступить. Если на текущий год приходится доход за счет погашения облигаций и направился он прямиком на счет в банке, обязательно уточните политику компании.

Принцип ровно тот же, что и в предыдущем примере. Что касается документации, то понадобятся:

- Подтверждение дохода – уведомление или выписка по счету.

- Подтверждение расхода – брокерский отчет от даты приобретения ОФЗ и до момента его погашения.

- Опционально – выписка из депозитария. Эта справка нужна только если в брокерском отчете нет суммы, затраченной на покупку облигаций.

Коды те же, что и в предыдущем пункте.

Читайте также: Общехозяйственные расходы в стоимости объекта строительства

Продажа валюты

В вопросе, какие доходы надо декларировать, о валюте многие забывают. Если покупали ее за наличные и отчетности нигде нет, то налоговая скорее всего о сделке не узнает (разве что суммы очень большие) и вопрос уплаты налога лежит на вашей совести. В остальных случаях заплатить НДФЛ придется.

Разберем вариант с чистой покупкой и последующей продажей иностранной валюты:

- Купили $5000 в 2014 г. по курсу 35,00 руб. за $1 и потратили на это 175 тыс. руб.

- В феврале 2015 г. продали эту же сумму, но уже по курсу 70,00 руб. за $1, прибыль на этой сделке составила 175 тыс. руб. и с нее нужно заплатить налог.

- С точки зрения закона валюта = имущество, а значит можно применить вычет до 250 тыс. руб. в год. В нашем примере не пришлось бы платить ни копейки, так как вычет с запасом покрывает полученный профит.

- Если вычета недостаточно, то выгоднее его не использовать, а снизить размер налогооблагаемой базы на затраты, которые вы понесли при покупке валюты. Естественно, факт этого должен подтверждаться документально (подойдет брокерский отчет). Тип вычета может быть только один, все зависит от объема вашей суммы. Если прибыль в пределе 250 000 рублей, выгодней использовать имущественный вычет, если больше — использовать снижение налоговой базы.

Пример

Расходы на покупку:

350 000 руб. − 175 000 руб. = 175 000 руб.

175 000 руб. × 0,13 = 22 750 руб. То есть в бюджет надо заплатить 22 750 рублей.

Еще один вариант законно избежать уплаты НДФЛ – держать валюту больше 3 лет. В этом случае размер заработка роли не играет и налог на доход не уплачивается.

Коды

Внимательнее выбирайте коды, для валюты подходит несколько:

- 2900 – не позволит использовать имущественный вычет. Также этот вариант не подходит для сделок, в которых зафиксирован убыток.

- 1520 – в этом случае применимы вычеты 903 (на расходы при покупке валюты) или 906 (имущественный).

Продажа ценных бумаг

Что касается того, какие налоги нужно оплатить с продажи акций, то основная тонкость в валютной переоценке. Бумаги покупаются за доллары, и налог будет состоять из:

- 13% от профита, полученного за счет роста стоимости акций в валюте.

- 13% от прибыли за счет изменения рублевой стоимости бумаг.

Из-за этого встречаются любопытные случаи, когда акция подешевела в долларах, но за счет сильного падения рубля вы все равно в плюсе. В этом случае в декларации 3 НДФЛ отражается этот доход и с него рассчитывается налог.

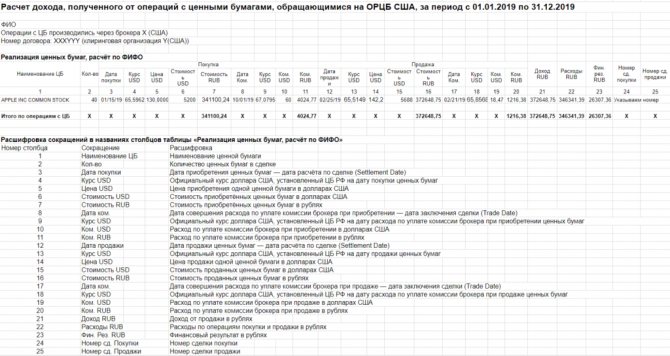

Пример

Порядок уплаты НДФЛ разберем на примере. Предположим, не особо активный инвестор продал в начале 2021 г. ценные бумаги и в 2021 г. занимается отчетностью:

- По цене $130,00 за бумагу приобрели 130 акций Caterpillar. Пусть settlement date (реальная дата покупки) приходится на 15 января 2019 г. Учтите, что в США торги идут по схеме Т+3, так что приказ на покупку вы должны были отдать за 3 рабочих дня до этой даты. Потратили на сделку $16 900 или в рублях 1 108 575,78 руб. (на тот момент курс составил 65,5962).

- Продажа 40 акций пришлась на 25 февраля 2021 г., на тот момент цена бумаги оказалась равной $142,20. Заработали $5688 или 3726 48,75 руб. (курс на тот момент составил 65,5149 руб. за $1). В нашем примере рубль несколько укрепился по отношению к доллару, заработка за счет этого нет, так что дополнительно НДФЛ за счет разницы курса не уплачивается.

- Также нам нужно знать сбор со стороны брокера за эту сделку и транзакционные издержки (в примере они равны 0). Комиссия компании пусть будет равной $60 или 4024,77 руб. (курс 67,0795 руб. за $1) Так как продавали не весь объем, то при этой сделке отдали 60 х 40/130 = $18,47 или 1216,38 руб. (65,8568 рублей за $1).

По этой ссылке – неплохой вариант таблицы с ручным заполнением. Рекомендую расчеты не держать в голове, а сразу фиксировать.

В результате видим итоговую сумму в 26 307,36 руб., с которой и нужно заплатить 13% или 3420 рублей. Еще раз напомню – в этом примере валютная переоценка не стала причиной дополнительного налога, так как рубль укрепился по отношению к доллару. Таблица на рисунке доступна онлайн, сохраните ее себе и корректируйте по своим результатам торговли.

Нюанс с покупкой валюты нужно учитывать, даже если работаете через российского брокера. Если покупаете доллары, потом за них акции, то придется отдельно декларировать результат по ценным бумагам и работе с валютой. Российский брокер подаст отчетность по ЦБ, а результат операций с валютами контролирует сам инвестор.

Любители работать с евробондами РФ освобождены от валютной переоценки с начала 2021 г. На иные активы это послабление не распространяется. Декларирование доходов физических лиц, работающих с зарубежными компаниями, требует перевода на русский язык брокерского отчета. Для страховки можете нотариально его заверить, но на практике часто хватает и самостоятельного перевода.

При подсчетах не забывайте о правиле FIFO. Если вы регулярно покупаете акции, то при их продаже считается, что сначала реализуются те, которые были приобретены первыми.

Код этой категории – 1530.

Прочие типы доходов и их коды

Сюда я отнесу:

- Проценты, начисляемые брокером на остаток по счету. Для них можно указывать код 4800.

- Долго- или краткосрочное распределение прибыли, например, ETF фондов. Эту категорию можно проводить как дивиденды, указав, что в США вы не платили налог (0%) и перечислить 13% от этой суммы в бюджет РФ. Код тот же, что и для дивидендов – 1010.

Примеры в этом случае приводить бессмысленно. Просто берете получившееся число и умножаете его на 0,13.

Проводки по НДФЛ

★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг

Для учета налога на доходы физических лиц используется счет 68 «Расчеты по налогам и сборам», на котором открывается субсчет «НДФЛ». При начислении НДФЛ для уплаты в бюджет, он отражается по кредиту сч. 68 в корреспонденции со счетами учета дохода физического лица. Уплата налога отражается по дебету сч.68.

Проводки по удержанию и уплате НДФЛ

Дебет Кредит Название операции 75 68 Удержан НДФЛ с дивидендов учредителей и акционеров. 70 68 Удержан НДФЛ с заработной платы работников. 73 68 Начислен налог к уплате с материальной помощи работникам. 76 68 Начислен налог к уплате с доходов гражданско-правового характера. 66 68 Удержан налог с доходов в виде процентов к выплате с краткосрочного кредита, займа у физического лица. 67 68 Удержан налог с доходов в виде процентов к выплате с долгосрочного кредита, займа у физического лица. 68 51 Суммарный НДФЛ, подлежащий уплате, перечислен в бюджет

Пример начисления НДФЛ с дивидендов

Иванову И.А., который является учредителем, начислены дивиденды в размере 50 000 руб. Как считается НДФЛ с дивидендов Иванова в данном примере, и какие выполняются проводки?

Дивиденды учредителей облагаются налоговой ставкой 9%. С 2015 году ставка на дивиденды увеличивается до 13%, о налогообложении дивидендов читайте по .

НДФЛ = 50 000 * 9% / 100% = 4500 руб.

Проводки по удержанию НДФЛ с дивидендов

Сумма Дебет Кредит Название операции 50000 84 75 Начислены дивиденды Иванову 4500 75 68 Удержан налог с дивидендов 45500 75 50 Выплачены дивиденды Иванову 4500 68 51 Налог, подлежащий уплате, перечислен в бюджет

Пример начисления НДФЛ с полученных процентов по кредиту

Предприятие получило краткосрочный кредит от Иванова И.А. в размере 200 000 руб. Проценты за пользование кредитом составили 10 000 руб. Посчитаем НДФЛ в данном примере и выполним необходимые проводки.

На доход в виде процентов с краткосрочного кредита применяется налоговая ставка НДФЛ 13%.

НДФЛ = 10 000 * 13 / 100 = 1300 руб.

Проводки по удержанию НДФЛ с процентов по кредиту

Сумма Дебет Кредит Название операции 200 000 50 66 Получен краткосрочный кредит от Иванова 10000 91 66 Начислены проценты за пользование кредитом 1300 66 68 Начислен НДФЛ к уплате с процентов 208 700 66 50 Возвращены заемные средства с учетом процентов 1300 68 51 Налог, подлежащий уплате, перечислен в бюджет

Пример расчета НДФЛ с заработной платы

Иванову начислена зарплата с учетом премии в размере 30 000 руб. Иванов имеет право на вычет в размере 500 руб., также он имеет одного ребенка. Посчитаем НДФЛ с этой зарплату и произведем необходимые проводки по его удержанию:

Зарплата за минусом вычетов облагается налоговой ставкой 13%.

НДФЛ = (30 000 — 500 — 1400) * 13 / 100 = 3653 руб.

На руки Иванов получит зарплату = 30000 — 3653 = 26347 руб.

Проводки по начислению НДФЛ с зарплаты

Сумма Дебет Кредит Название операции 30000 44 70 Начислена зарплата Иванову 3653 70 68 Удержан налог с зарплаты 26347 70 50 Выплачена зарплата Иванову 3653 68 51 Налог, подлежащий уплате, перечислен в бюджет

Также вы можете посмотреть пример по расчету НДФЛ с заработной платы в статье «Пример начисления заработной платы».

Проводка по удержанию НДФЛ с заработной платы производится в последний день месяца, за который начислена зарплата.

НДФЛ по другим доходам считается в день получения работником данного дохода.

На этом мы заканчиваем разбираться с налогом на доходы физических лиц. Мы разобрались с понятием НДФЛ, особенностями исчисления, налоговой базой и налоговыми ставками, также вы можете посмотреть отчетность по НДФЛ и и реестр сведений о доходах физических лиц. Далее познакомимся с еще одним налогом — налогом на прибыль.

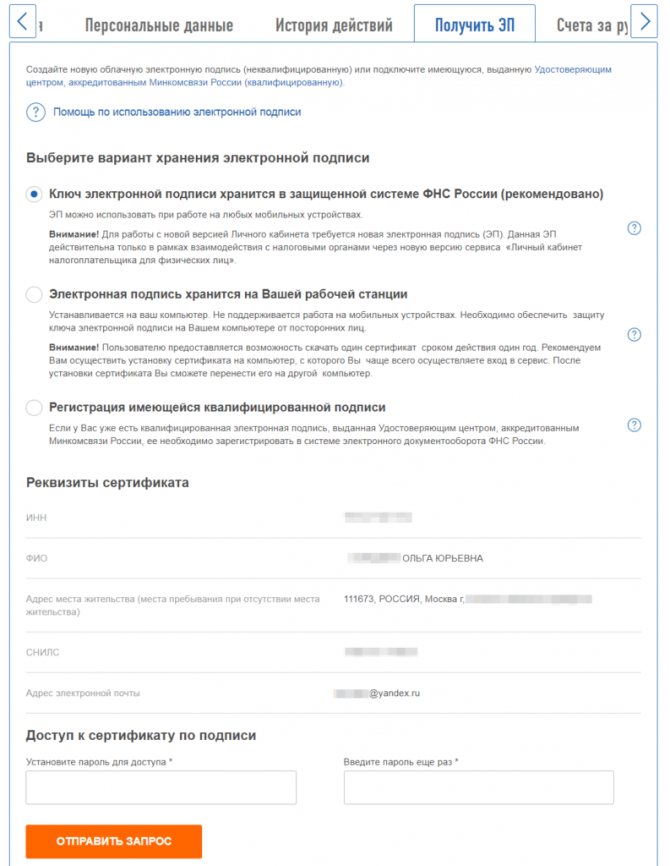

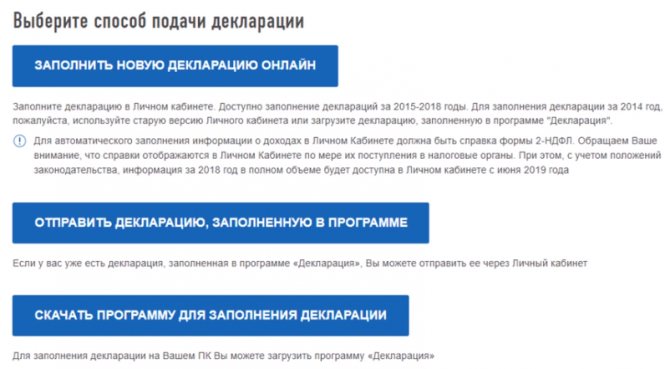

Инструкция по заполнению 3 НДФЛ

Процесс подачи отчетности и оплаты налога давно переведен в цифру. Чтобы все сделать, не выходя из дома, понадобится регистрация на сайте налоговой. Это единственный этап, на котором понадобится лично посетить ФНС, чтобы получить логин и пароль от личного кабинета. Если зарегистрированы на Госуслугах, можно обойтись и без визита к налоговикам.

Также при подаче документов понадобится электронная подпись. На сайте ФНС выдают неквалифицированную версию, ее хватит для оплаты налогов.

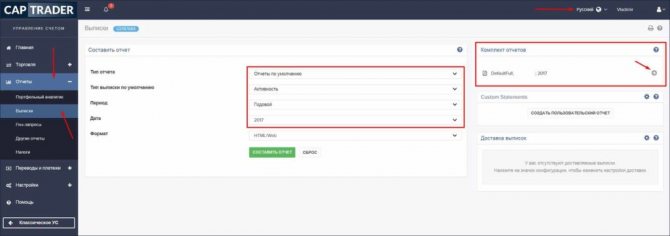

Заполнение 3 НДФЛ разберем ниже, а пока займемся формированием отчета по результатам торговли. Для примера возьмем «дочку» Interactive Brokers – CapTrader. Отличие от IB в том, что минимальный депозит снижен до $2000/€2000.

Действуем в такой последовательности:

- В личном кабинете выбираем пункт Отчет — Выписки. Задаем период и тип документа – годовой.

Читайте также: Как арендатору не потерять обеспечительный платёж (депозит)

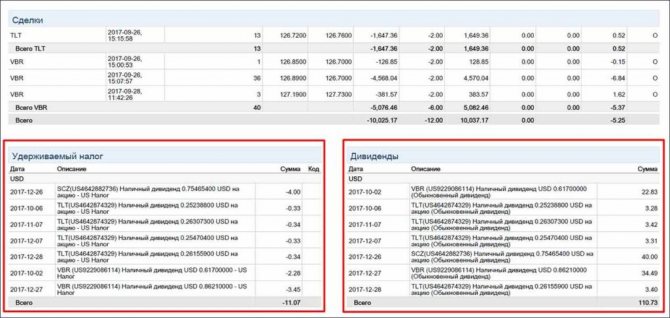

- Документация подготавливается автоматически. В итоге получаем готовый отчет с указанием всех дивидендов и прочих категорий доходов, полученных за выбранный период.

Можно переходить к работе с 3 НДФЛ и оплате налога через сайт ФНС.

Заполнение 3 НДФЛ через программу Декларация

Актуальную версию этого ПО можно бесплатно скачать на сайте налоговой, пользуйтесь только последней версией. Программа для заполнения 3 НДФЛ хороша тем, что в ней можно сохранять промежуточные результаты и потом возвращаться к работе с данными. При заполнении онлайн (через сайт ФНС) такой возможности нет и все нужно сделать за один заход.

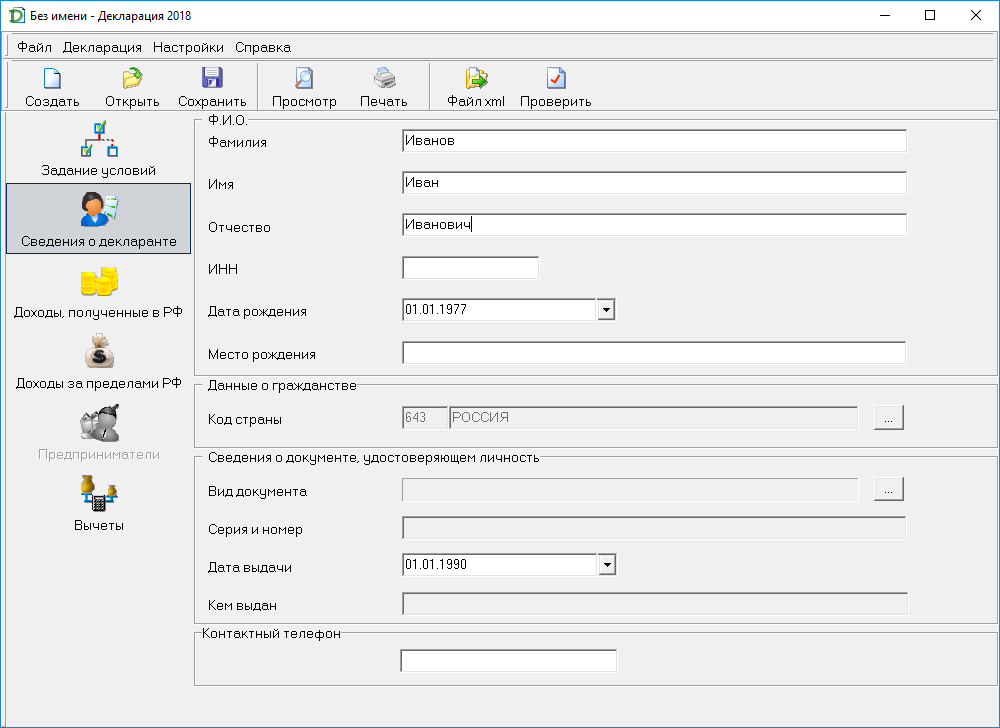

Порядок заполнения следующий:

- Задание условий – в этом окне выбираем тип декларации 3 НДФЛ. Отметьте пункт, что имеются доходы в иностранной валюте, если работаете с зарубежной class=»aligncenter» width=»1000″ height=»728″[/img]

- Сведения о декларанте – тут все интуитивно понятно.

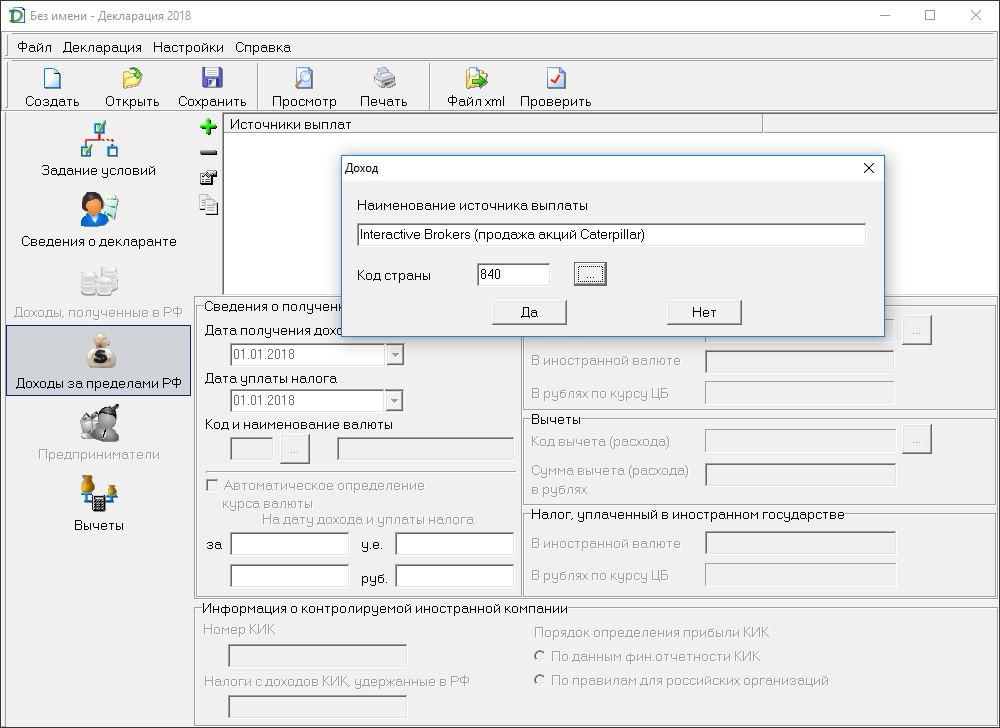

- Доходы за пределами РФ – в примере это ключевой пункт. Нажимаем на знак «+» и добавляем каждый источник выплат в той же последовательности, в которой они приведены в брокерском отчете. Придется повозиться, если, например, 6 фондов платят ежеквартально дивиденды, это уже будет 24 позиции за год. Сюда же вносим возможный доход за продажу валюту, акций.

- Не забудьте правильно указать код дохода. В выпадающем меню есть все категории, некоторые выглядят похожими, поэтому пользуйтесь рекомендациями из разделов выше.

- Курс можно указывать самостоятельно, есть опция автоматической загрузки этих данных. Не запутайтесь в округлениях, в программе нужно все приводить к 2 знакам после запятой. В результате получаем значение дохода в валюте, рублях и сумму уплаченного за рубежом налога.

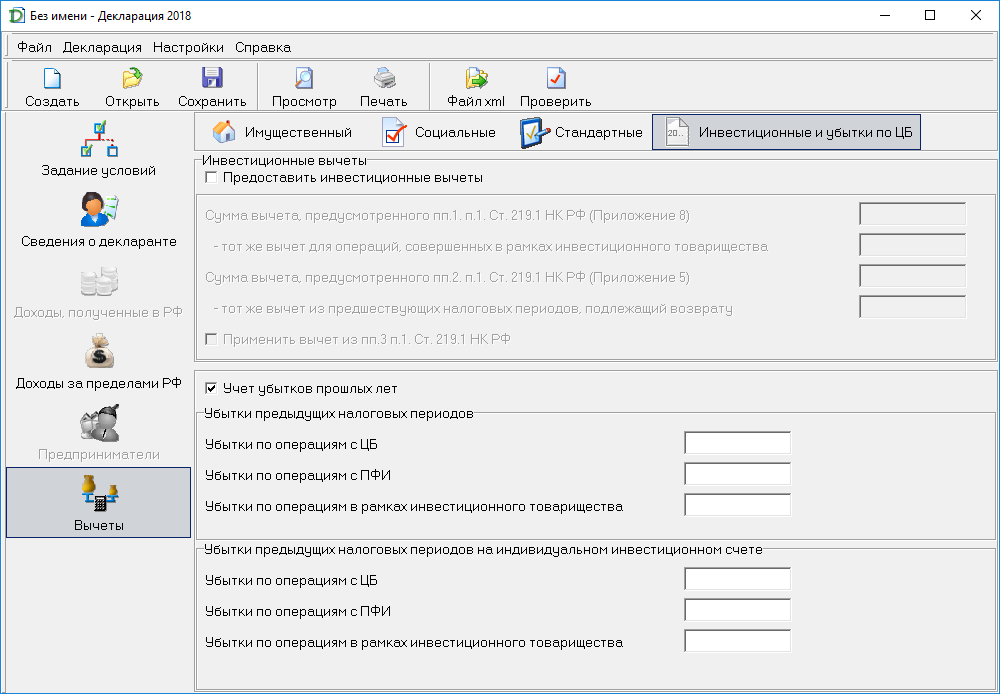

- Осталось поработать с пунктом Вычеты. Убытки можно переносить с прошлых лет (такая возможность сохраняется в течение 10 лет после получения отрицательного результата). Информация по убыткам отражается в соответствии с категориями активов, на которых они были получены. Например, если потери зафиксированы в результате продажи акций, то и использовать их вы можете только если доход получили из-за продажи бумаг. То же и с прочими группами активов.

После этого жмем Проверить и сохраняем форму 3 НДФЛ как .xml документ. Рекомендую на этапе создания также сохранять декларацию. У активных инвесторов может быть и несколько десятков позиций в пункте Доходы, заполнение займет больше часа. Лучше подстраховаться, чтобы не потерять промежуточный результат.

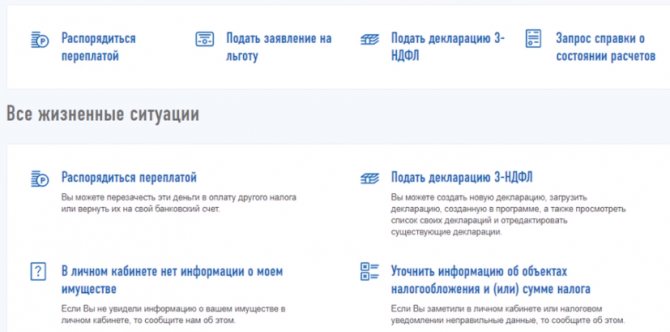

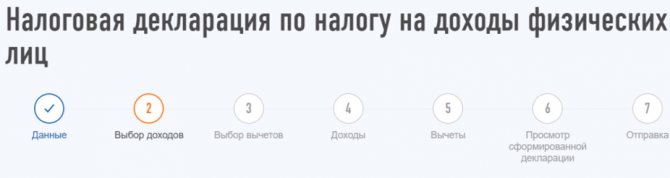

Работа онлайн

Этот вариант использовать можно как резервный, если с программой начались какие-то проблемы. Последовательность сохраняется той же, хотя интерфейс периодически меняется:

- Интересующий нас пункт находится в разделе Жизненные ситуации.

- Процесс немного упрощается за счет того, что не нужно вручную вводить данные о себе. Их система подгрузит из профиля на сайте ФНС.

- В остальном все то же – последовательно проходим этапы, на которых указываются источники дохода, вычеты (если есть основания ими воспользоваться), уплаченный за рубежом налог. Как и в программе при работе через сайт система сама подгружает валютные курсы за нужные даты и вообще максимально облегчает заполнение налоговой декларации 3 НДФЛ.

Также через личный кабинет можно загрузить результат работы в программе Декларация. Тот самый .xml файл. Пошаговая инструкция не нужна, так как все сводится к нажатию пары кнопок.

Помимо этого файла подайте брокерский отчет с переводом его на русский язык и опционально нечто вроде сопроводительного документа (или пояснительной записки). В письме можно детальнее объяснить источник происхождения дохода и пояснить, как вы производили расчеты. Это необязательный элемент, но иногда помогает решать спорные ситуации и не терять время.

Непосредственно оплата налога выполняется в срок до 15 июля. Это также можно сделать онлайн через сайт налоговой.

Бухгалтерский учет налога на доходы физических лиц

Налог на доходы физических лиц (НДФЛ) — основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством.

Налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников, в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации. Налоговый Кодекс РФ.При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение, которыми у него возникло, а также доходы в виде материальной выгоды.

Если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Налоговым периодом признается календарный год, но удерживается НДФЛ ежемесячно.

Налоговые ставки: Статья 224 Налогового Кодекса РФ

- 1. 13% в отношении заработной платы;

- 2. 35% в отношении следующих доходов: · стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения размеров (данный пункт исключен — Федеральный закон от 29.05.2002 N 57-ФЗ);

- · процентных доходов по вкладам в банках в части превышения размеров суммы, рассчитанной исходя из действующей ставки рефинансирования ЦБР, в течение периода, за который начислены проценты, по рублевым вкладам (за исключением срочных пенсионных вкладов, внесенных на срок не менее шести месяцев) и 9 % годовых по вкладам в иностранной валюте;

суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств.

- 3. 30% в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами Российской Федерации, за исключением доходов, получаемых в виде дивидендов от долевого участия в деятельности российских организаций, в отношении которых налоговая ставка устанавливается в размере 15%

- 4. 9% в отношении доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами Российской Федерации.

При определении налоговой базы налогоплательщик имеет право на следующие вычеты:

- 1. стандартные;

- 2. социальные;

- 3. имущественные;

- 4. профессиональные.

Стандартные вычеты:

· вычет в размере 3000р. за каждый месяц для лиц перенесших лучевую болезнь в связи с аварией на Чернобыльской АЭС, инвалидам ВОВ, инвалидам из числа военнослужащих, ставших инвалидами I, II и III групп вследствие ранения, контузии или увечья, полученных при защите СССР или РФ;

в размере 500р. — героям СССР или РФ, кавалеров ордена славы трех степеней, участникам ВОВ, инвалидам с детства, инвалидам I и II групп, родителям и супругам военнослужащих, погибших при защите СССР или РФ;

в размере 400р. на каждого работника за каждый месяц. Вычет действует до месяца, в котором доход, исчисленный нарастающим итогом с начала налогового периода превысил 40000р.

в размере 1000р. на каждого ребенка у налогоплательщика, на обеспечении которого находится ребенок, являются родителями, опекунами или попечителями (действует до месяца, когда доход не превысил 280000р.) Вычет предоставляется на ребенка до 18 лет, а также на каждого учащегося дневной формы обучения, аспиранта, ординатора, студента, курсанта — в возрасте до 24 лет. Вдовам (вдовцам), одиноким родителям вычет производится в двукратном размере.

Налогоплательщикам, имеющим право на более чем один стандартный вычет, предоставляется максимальный из вычетов (данное правило не распространяется на четвертый пункт).

Социальные вычеты:

В соответствии со ст. 219 налогового кодекса РФ налогоплательщик имеет право на получение следующих социальных налоговых вычетов:

- · в сумме доходов, которые перечислены налогоплательщиком на благотворительные цели, а также физкультурно-спортивным организациям, образовательным и дошкольным учреждениям на нужды физкультурного воспитания и содержания физкультурных команд; в сумме пожертвований религиозным организациям — в размере фактически произведенных расходов, но не более 25% от суммы дохода, полученного в налоговом периоде

- · в сумме уплаченной налогоплательщиком в налоговом периоде за свое обучение в образовательных учреждениях — в размере фактически произведенных расходов на обучение, но не более 50000р.

- · в сумме, уплаченной налогоплательщиком-родителем за обучение своих детей в возрасте до 24 лет, налогоплательщиком-опекуном за обучение своих подопечных в возрасте до 18 лет на дневной форме обучения в образовательных учреждениях- в размере фактически произведенных расходов на это обучение, но не более 50000р на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя);

- · в сумме уплаченной налогоплательщиком в налоговом периоде за услуги по лечению, предоставленному мед. учреждениями РФ, а также уплаченной за услуги по лечению супруги (супруга), родителей и детей (до 18лет) в соответствии с перечнем утвержденным Правительством РФ, а также стоимости медикаментов (в соответствии с перечнем лекарственных средств утвержденным Правительством)В соответствии с подпунктом 3 пункта 1 статьи 219 Налогового Кодекса Российской Федерации

- · Сумма, уплаченная налогоплательщиком в налоговом периоде дополнительных страховых взносов на накопительную часть трудовой пенсии в соответствии с ФЗ «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений» — в размере фактически произведенных расходов, но не более 120000 рублей.

Социальные налоговые вычеты, указанные в подпунктах 2 — 5 (кроме расходов на обучение детей и расходов на дорогостоящее лечение), предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 000 рублей в налоговом периоде.

Имущественные вычеты:

В соответствии со статьей 220 НК РФ налогоплательщик имеет право на получение следующих имущественных налоговых вычетов:

в сумме, полученной налогоплательщиком в налоговом периоде от продажи жилых домов, квартир, дач, садовых домиков или земельных участков, находившихся в собственности менее трех лет, но не превышающей в целом 1 млн.р.

в сумме израсходованной налогоплательщиком на новое строительство, либо приобретение на территории РФ жилого дома или квартиры — в размере фактически произведенных расходов, а также в сумме, направленной на погашение процентов по ипотечным кредитам, полученным в банке и фактически израсходованные на новое строительство. Общий размер вычета не может превышать 1млн.р. без учета процентов.

Для того чтобы получить вычет налогоплательщик имеет право выбрать один из двух вариантов:

- — по окончании года до 1 апреля предоставить в налоговый орган: декларацию по доходам за год; справку о доходах физических лиц по форме 2-НДФЛ; документы, связанные с продажей (покупкой) жилья или иного имущества (свидетельство на право собственности, документы подтверждающие оплату (получение денег), договор купли-продажи). При проверке ИФНС перечисляет сумму НДФЛ на открытый в банке счет налогоплательщика.

- — налогоплательщик предоставляет документы и справку с ИФНС о предоставлении вычета в свою организацию. Бухгалтерия определяет сумму НДФЛ и предоставляет вычет.

Профессиональные вычеты:

В соответствии со статьей 221 НК РФ право на получения профессиональных налоговых вычетов имеют следующие категории налогоплательщиков:

физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица- в сумме фактически произведенных и документально подтвержденных расходов, связанных с извлечением доходов.

налогоплательщики, получающие авторские вознаграждения и вознаграждения за созданные произведения науки, литературы, искусства т.д. — в сумме фактически произведенных и документально подтвержденных расходов. Если расходы не могут быть подтверждены документально, они принимаются к вычету в пределах установленных норм

налогоплательщики, получающие доходы от выполнения работ (оказания услуг) по договорам гражданско-правового характера- в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с выполнением этих работ (оказанием услуг)

Удержания по исполнительным листам производятся на основании Семейного кодекса РФ и Постановления Правительства РФ от 18.07.1996 № 841 «О перечне видов заработной платы и иного дохода, из которых производится удержание алиментов на несовершеннолетних детей».

Данный вид удержаний рассмотрен на примере удержания алиментов на содержание детей (родителей).

Родители могут добровольно платить алименты по заявлению. При отсутствии соглашения об уплате алиментов они взыскиваются судом ежемесячно:

на 1 ребенка — 1/4 заработной платы

на 2 детей — 1/3 заработной платы

на 3 и более детей — 1/2 заработной платы,

но не менее суммы, установленной законодательством Согласно статье 81 Семейного Кодекса РФ.

При удержании алиментов доход уменьшается на сумму удержанного с работника НДФЛ Согласно п. 1 ст. 210 Налогового Кодекса РФ.

Алименты удерживаются со всех видов заработной платы, кроме разовых выплат. Алименты не взыскиваются с сумм материальной помощи, единовременных премий, компенсационных выплат за работу во вредных и экстремальных условиях и иных выплат, не носящих постоянный характер.

В исполнительном листе может быть написан другой размер алиментов (не более 70%) Согласно статье 138 Трудового Кодекса РФ. Удержание производится о исполнительным листам, и эта сумма перечисляется в трехдневный срок со дня выплаты заработной платы работникам, либо выдана из кассы (либо по почте).

Замечания к заполнению 3 НДФЛ и работе ФНС

В теории все выглядит просто, но регулярно инвесторы сталкиваются с проблемами при подаче декларации. Выделю пару моментов:

- По акциям компаний limited partnership взимается увеличенный налог с дивидендов. С них в РФ можно ничего не платить.

- В теории налоговики могут приравнять брокерский счет к банковскому и оштрафовать инвестора за незаконные валютные операции. Мне не известно о случаях, когда обычный человек сталкивался с такими проблемами. Теоретически можно воспользоваться ФЗ о добровольном декларировании, сообщить обо всех своих активах, счетах, в том числе и брокерских. Государство взамен освобождает вас от наказания. Но эта возможность ориентирована на преступников, пользоваться ею рядовому гражданину нет смысла – вы ничего не украли.

- Нотариально заверенный перевод брокерского отчета могут потребовать – это дело случая и настроения конкретного работника ФНС.

- Валютная переоценка на самом деле не снижает ваш доход, вы все равно получаете его в рублях, тут эффект скорее психологический.

И самое главное – будьте готовы к тому, что в ФНС с первого раза не примут документы, потребуют разъяснений. Все-таки в нашей стране инвестирует незначительная прослойка населения и у сотрудника ФНС может просто не быть опыта работы с такими документами. Так что наберитесь терпения и просто объясните, что к чему. И не затягивайте с подачей пакета документов, лучше иметь запас по времени.

Приобретение работ, услуг у физического лица

Еще одна ситуация, которая может возникнуть, — это приобретение работ или услуг (например, по аренде нежилого помещения) организацией у физлица. В силу ст. 226 НК РФ организация в этом случае обязана удержать НДФЛ с суммы выплат, уплатить его в бюджет, а продавцу перечислить сумму за вычетом НДФЛ по ставке 13% (за исключением доходов, перечисленных в ст. 217 НК РФ).

В этом случае делаются проводки:

Дт 08 (10, 20, 26, 44) Кт 76 «Ф. И. О.» (60) — приобретен товар (услуга) у физлица.

Дт 76 «Ф. И. О.» (60) Кт 68 «НДФЛ» — начислен (удержан) НДФЛ.

Дт 68 «НДФЛ» Кт 51 — НДФЛ перечислен в бюджет.

Дт 76 «Ф. И. О.» (60) Кт 51 — перечислена сумма за товар (услугу) физлицу за вычетом НДФЛ.

Основное, что нужно помнить, — НДФЛ берется с доходов конкретного физического лица, и какой бы счет при его начислении не был задействован, на нем необходимо вести аналитику по каждому физлицу, из доходов которого был удержан НДФЛ. А также следует помнить, что законодательно установлены необлагаемые налогом доходы физического лица — все они перечислены в ст. 217 НК РФ.

Подробнее о необлагаемых доходах читайте в статье «Доходы, не подлежащие налогообложению НДФЛ (2018–2019 гг.)».

Лучшие зарубежные брокеры

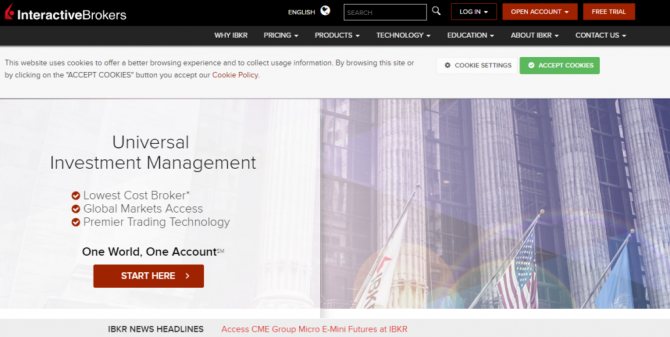

IB

Ниже коротко остановлюсь на компаниях, неплохо себя зарекомендовавших и подходящих в том числе и для россиян. Начнем с Interactive Brokers:

- Стартовый депозит от $10 000 – подойдет только для опытных инвесторов и трейдеров.

- Доступны тысячи активов.

- Комиссии по акциям ниже на 68% по сравнению с прямыми конкурентами ($2,24 против $8,0).

- Есть выход на глобальные биржи, а также торговые площадки Северной и Южной Америки, Африки, Европы.

- Тысячи доступных для торговли активов.

Открыть счет в IB

CapTrader

Компания в России популярностью не пользуется, но скорее по причине отсутствия информации о ней на русском языке. В ближайшем будущем планирую сделать подробный обзор этого брокера:

- По надежности компания сопоставима с InteractiveBrokers, это ее «дочка».

- Стартовый капитал снижен до $2000/€2000. Для первого счета у зарубежного брокера CapTrader подходит больше чем IB.

- Есть выход на все популярные биржи (Америка, Европа, Азия, Тихоокеанский регион, глобальные площадки).

- Активов доступно чуть меньше чем у IB.

- Есть демо-счет.

Зарегистрировать счет в CapTrader

Exante

- Для физлица минимальный депозит €10 000.

- Есть демо-счет.

- Спреды не рекордно узкие, немного уступают Exness, но держатся в норме.

- Можно работать с криптовалютами, металлами, инструментами фондового рынка, фьючерсами – ни одно направление вниманием не обошли.

- Реализован единый счет для всех рынков.

- Общее количество активов, доступных для торговли, превышает 50 000.

Это одни из лучших зарубежных компаний. Если интересуетесь работой на российском рынке, рекомендую попробовать торговать в БКС. Обзор брокера БКС делался ранее, компания предлагает неплохие условия, плюс нет проблем с надежностью.

Итоги

Самый простой путь – поручить заполнение 3 НДФЛ и формирование пакета документов третьему лицу, таких предложений полно. На мой взгляд, в этом нет смысла, и дело не только в деньгах, хотя ценник может превышать 30 тыс. рублей. Важно понимать, откуда берутся налоги, какие вычеты можно применять и знать саму процедуру поэтапно. Психологически будете чувствовать себя увереннее, если пакет документов сформируете сами, а в будущем сможете помочь коллегам-инвесторам.

В вопросе налогообложения масса нюансов, законодательство несовершенно. В рамках одного обзора осветить все тонкости невозможно, поэтому жду вопросы в комментариях. С удовольствием поделюсь собственным опытом и помогу найти решение проблемы.

Рекомендую также оформить подписку на мой блог, чтобы получать уведомления о выходе новых материалов. Обзор на этом завершаю и желаю успехов не только в инвестировании, но и в составлении документации для налоговой, это не менее важно. Всего хорошего и до скорой встречи!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!