- Критерий по стоимости

- Действующие правила

- Новые правила

- ВАЖНО

- Влияние учетной практики СССР

- Амортизация

- Элементы амортизации

- СПРАВКА

- Ликвидационная стоимость

- Вместе или раздельно?

- Когда и как считать амортизацию

- ВАЖНО

- Способы начисления амортизации

- Обзор ФСБУ 6/2020 «Основные средства»

- Другие нововведения

- Термин «основные средства»

- Ретроспектива в применении нового стандарта

Критерий по стоимости

Действующие правила

ПБУ 6/01 позволяет организациям устанавливать предельную стоимость объекта, который относится к основным средствам. При этом лимит не может превышать 40 000 руб. за единицу.

На практике это правило применяется следующим образом. Если объект удовлетворяет всем критериям ОС, но стоит не дороже 40 000 руб., его можно включить в состав материально-производственных запасов (МПЗ). И списать расходы на него при вводе в эксплуатацию. Если же стоимость объекта больше этой суммы, выбора нет — его необходимо признать основным средством.

Новые правила

ФСБУ 6/2020 тоже дает компаниям право самостоятельно определить пороговую стоимость основных средств. Но предусмотрены два существенных новшества:

- Лимит не ограничен. Он может быть любым, например, 100 000 или 150 000 руб.

- Объекты, которые стоят ниже заданного лимита, не признаются ОС. Затраты на них сразу списываются на текущие расходы.

ВАЖНО

Сейчас в налоговом учете малоценное имущество следует отражать не так, как в бухгалтерском. Если в БУ лимит по стоимости равен 40 000 руб., то в НУ —100 тысяч руб. (п. 1 ст. 257 НК РФ). Это порождает временные разницы у тех, кто применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (подробнее см. «Инструкция для новой редакции ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», которую необходимо применять с 2020 года»). Благодаря новым правилам этого удастся избежать. Достаточно установить в бухучете такое же пороговое значение, как и в НУ, то есть 100 000 руб.

Вести налоговый и бухгалтерский учет основных средств по актуальным правилам Попробовать бесплатно

Влияние учетной практики СССР

Вся история МСФО — это утверждение методов признания активов, не связанных с наличием права собственности на них. Вместе с тем этот критерий столь долго задержался в учетной практике нашего отечества, так как в советский период его развития благополучно трансформировался в правило отражения на балансах предприятий имущества, принадлежащего им на праве хозяйственного ведения.

Читайте также: Учет расходов на программное обеспечение: справочник бухгалтера

Для постсоветского периода развития нашей экономики возвращение института хозяйственно самостоятельных юридических лиц, имеющих право быть собственниками имущества, стало революционной новацией, которая, в свою очередь, продлила практику признания активов по признаку права собственности.

И вот те изменения в учете основных средств, о которых нам необходимо поговорить в связи с выходом рассматриваемых ФСБУ, — это отражение продолжающихся процессов инкорпорирования отечественной экономики в глобальные процессы социального развития.

Итак, обратимся к положениям ФСБУ 6/2020 «Основные средства».

Амортизация

Элементы амортизации

Согласно новому стандарту, таких элементов три.

- Срок полезного использования (СПИ).

- Ликвидационная стоимость (ЛС).

- Способ начисления амортизации.

Все элементы определяются в момент принятия ОС к бухгалтерскому учету. Но потом организация должна регулярно проверять, соответствуют ли элементы условиям использования объекта. Проверка проходит в конце каждого отчетного года, а также при изменениях, связанных с объектом.

В случае необходимости элементы меняются. Возникшие при этом корректировки отражаются как изменения оценочных значений.

СПРАВКА

В ПБУ 6/01 прямо не сказано о том, что способ начисления амортизации разрешено изменить в процессе эксплуатации ОС. Но и четкого запрета тоже нет. Компании, использующие международные стандарты финансовой отчетности, уже сейчас проводят подобные замены на основании пункта 61 МСФО (IAS) 16 «Основные средства».

Ликвидационная стоимость

Это новое понятие. Формула для расчета ЛС основного средства приведена в пункте 30 ФСБУ 6/2020. Нужно найти два значения. Первое — сумма, которую организация получила бы в случае выбытия объекта (включая материальные ценности, оставшиеся после выбытия). Второе значение — предполагаемые расходы на выбытие. Затем из первого значения следует вычесть второе.

Далее сказано следующее, цитируем: «…причем объект основных средств рассматривается таким образом, как если бы он уже достиг окончания срока полезного использования и находился в состоянии, характерном для конца срока полезного использования».

ЛС считается равной нулю, если:

- в конце срока полезного использования не ожидается никаких поступлений от выбытия объекта;

- поступления ожидаются, но они не существенны;

- нельзя определить, какая сумма будет получена при выбытии ОС.

Вместе или раздельно?

Вернемся к заданному выше вопросу. Пункты 13-16 ФСБУ 25/2018 говорят о правилах признания и оценки именно права пользования объектами договоров аренды, а не, например, «основных средств в виде права пользования». Вместе с тем, согласно пункту 17 ФСБУ 25/2018, «стоимость права пользования активом погашается посредством амортизации, за исключением случаев, когда схожие по характеру использования активы не амортизируются. Срок полезного использования права пользования активом не должен превышать срок аренды, если не предполагается переход к арендатору права собственности на предмет аренды».

Итак, какой же ответ о виде активов, которыми должны признаваться арендованные основные средства, мы получаем, учитывая, что, согласно пункту 7 ФСБУ 6/2020, «особенности бухгалтерского учета предметов договоров аренды (субаренды), а также иных договоров, положения которых по отдельности или во взаимосвязи предусматривают предоставление за плату имущества во временное пользование, устанавливаются Федеральным стандартом бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды»»?

Обратите внимание, речь в пункте 7 ФСБУ 6/2020 идет не об особенностях учета основных средств, но предметов договора аренды. Само ФСБУ 25/2018 (п. 1) «устанавливает требования к формированию в бухгалтерском учете организаций информации об объектах бухгалтерского учета при получении (предоставлении) за плату во временное пользование имущества, допустимые способы ведения бухгалтерского учета таких объектов, состав и содержание указанной информации, раскрываемой в бухгалтерской (финансовой) отчетности организаций».

Еще раз обратим внимание, пункт 10 ФСБУ 25/2018 говорит о признании арендатором «предмета аренды на дату предоставления предмета аренды в качестве права пользования активом».

Читайте также: Что такое счет 51 в бухгалтерском учете — анализ и карточка

Что же касается ФСБУ 6/2020, то здесь, согласно пункту 4, в качестве основного средства отражается в первую очередь материально-вещественный актив, но не право на его использование.

Из формального анализа положений ФСБУ 25/2018 и ФСБУ 6/2020 следует вывод о том, что при признании в качестве внеоборотных активов компании собственные и арендованные основные средства подлежат обособленному представлению в ее бухгалтерском балансе: собственное имущество как основные средства, а арендованное имущество — как «права пользования арендованным имуществом».

Когда и как считать амортизацию

В новом стандарте сказано, как следует определять сумму амортизации ОС за отчетный период. Делать это надо таким образом, чтобы к концу срока амортизации балансовая стоимость объекта равнялась его ликвидационной стоимости (п. 32 ФСБУ 6/2020).

Что касается даты начала и окончания начисления амортизации, то здесь тоже есть изменения.

Вести учет амортизируемого имущества по действующим правилам Попробовать бесплатно

Согласно ПБУ 6/01, начинать надо с 1 числа месяца, следующего за месяцем принятия ОС к бухгалтерскому учету. По правилам ФСБУ 6/2020 — с даты признания объекта в бухучете. И только «по решению организации» начало можно отложить до 1-го числа следующего месяца. То есть такой вариант допустим, но является, скорее, исключением.

Аналогичная картина с датой прекращения начисления амортизации. Сейчас это 1 число месяца, следующего за месяцем полного погашения стоимости объекта, либо списания его с бухучета. По правилам ФСБУ 6/2020 — момент списания ОС с бухучета. В качестве исключения, по решению организации, амортизацию можно завершить 1 числа следующего месяца.

ВАЖНО

Согласно ФСБУ 6/2020, начисление амортизации приостанавливается, если ликвидационная стоимость ОС равна или превышает его балансовую стоимость. Если впоследствии ЛС станет меньше балансовой стоимости, начисление амортизации возобновится.

Проверить финансовое состояние своей организации и ее контрагентов

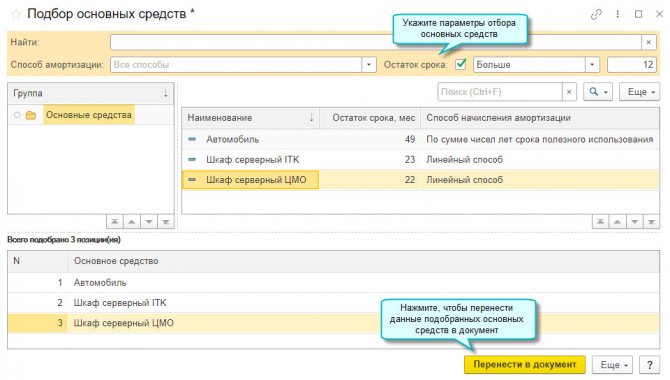

Способы начисления амортизации

Способ зависит от того, каким образом определяется срок полезного использования объекта.

Если СПИ — это период, в течение которого основное средство будет приносить экономические выгоды, то используется линейный способ, либо способ уменьшаемого остатка.

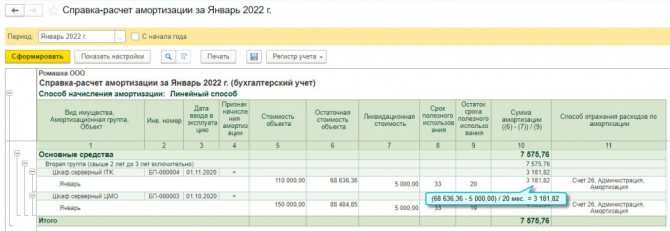

При линейном методе стоимость объекта погашается равномерно в течение СПИ. Чтобы найти сумму амортизации за отчетный период, нужно от балансовой стоимости отнять ликвидационную. Полученную цифру разделить на оставшийся срок полезного использования.

Метод уменьшаемого остатка предполагает, что суммы амортизации за одинаковые периоды должны уменьшаться по мере истечения срока полезного использования. Формулу расчета компания разрабатывает самостоятельно.

Если СПИ определяется исходя из количества продукции (или объема работ), которое организация планирует получить благодаря объекту основных средств, амортизация считается пропорционально количеству продукции. Чтобы найти сумму амортизации за отчетный период, следует вычислить две цифры. Первая — разность между балансовой стоимостью и ЛК. Вторая — количество продукции в отчетном периоде, деленное на оставшийся СПИ объекта. Далее полученные цифры нужно перемножить. Вычислять амортизацию исходя из выручки, полученной от продажи указанной продукции, нельзя.

Бесплатно получить образец учетной политики и вести бухучет в веб‑сервисе для небольших ООО и ИП

Обзор ФСБУ 6/2020 «Основные средства»

Минфином России подписан приказ от 17.09.2020 № 204н «Об утверждении Федеральных стандартов бухгалтерского учета ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения» [1], который вступил в силу 27 октября 2021 года.

Читайте также: Бухгалтерский учет и налогообложение продукции с истекшим сроком годности

ФСБУ 6/2020 станет обязательным к применению начиная с бухгалтерской (финансовой) отчетности за 2022 год. Также организация вправе принять решение о досрочном применении стандарта.

С 1 января 2022 года признаются утратившими силу ПБУ 6/01 [2] и иные нормативные акты, которыми были внесены изменения в ПБУ 6/01.

Основные изменения, внесенные в порядок учета основных средств новым федеральным стандартом, рассмотрены ниже.

Узнайте больше о наших аудиторских услугах

ФСБУ 6/2020ПБУ 6/01Понятия Балансовая стоимость — первоначальная стоимость объекта, уменьшенная на суммы накопленной амортизации и обесценения. — Группа основных средств — совокупность объектов основных средств одного вида, объединенных исходя из сходного характера их использования. — Инвестиционная недвижимость — недвижимость, предназначенная для предоставления за плату во временное пользование и (или) получения дохода от прироста ее стоимости. Доходные вложения в материальные ценности — основные средства, предназначенные исключительно для предоставления за плату во временное владение и пользование или во временное пользование с целью получения дохода. Ликвидационная стоимость — величина, которую организация получила бы в случае выбытия объекта основных средств (включая стоимость материальных ценностей, остающихся от выбытия) после вычета предполагаемых затрат на выбытие; причем объект основных средств рассматривается таким образом, как если бы он уже достиг окончания срока полезного использования и находился в состоянии, характерном для конца срока полезного использования. — Элементы амортизации — срок полезного использования объекта основных средств, его ликвидационная стоимость и способ начисления амортизации. — Переоцененная стоимость — стоимость объекта основных средств после переоценки. Текущая (восстановительная) стоимость Обесценение — состояние актива, при котором его балансовая стоимость превышает сумму, которая может быть получена при использовании актива или в результате его продажи. —Объект основных средств Объектом основных средств считается актив, характеризующийся одновременно следующими признаками:

а) имеет материально-вещественную форму;

б) предназначен для использования организацией в ходе обычной деятельности при производстве и (или) продаже ею продукции (товаров), при выполнении работ или оказании услуг, для охраны окружающей среды, для предоставления за плату во временное пользование, для управленческих нужд, либо для использования в деятельности некоммерческой организации, направленной на достижение целей, ради которых она создана;

в) предназначен для использования организацией в течение периода более 12 месяцев или обычного операционного цикла, превышающего 12 месяцев;

г) способен приносить организации экономические выгоды (доход) в будущем (обеспечить достижение некоммерческой организацией целей, ради которых она создана).

Актив принимается к бухгалтерскому учету в качестве основных средств, если одновременно выполняются следующие условия:

а) объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

б) объект предназначен для использования в течение длительного времени, то есть срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

в) организация не предполагает последующую перепродажу данного объекта;

г) объект способен приносить организации экономические выгоды (доход) в будущем.

Малоценные активы Основные средства, стоимость которых ниже лимита, установленного организацией, могут не учитываться в составе основных средств. Затраты на приобретение и создание таких активов списываются в расходы текущего периода.

Лимит должен устанавливаться с учетом существенности информации о таких активах.

Организация обязана обеспечить надлежащий контроль наличия и движения таких активов.

Малоценные активы, стоимость которых не превышает лимита 40 000 руб., учитываются в составе материально-производственных запасов.Инвентарный объект Самостоятельными инвентарными объектами являются существенные по величине затраты на проведение ремонта, технического осмотра, технического обслуживания объектов основных средств с частотой более 12 месяцев или более обычного операционного цикла, превышающего 12 месяцев. Затраты относятся, как правило, на текущие расходы. При наличии у одного объекта основных средств нескольких частей, стоимость и сроки полезного использования которых существенно отличаются от стоимости и срока полезного использования объекта в целом, каждая такая часть признается самостоятельным инвентарным объектом. При наличии у одного объекта основных средств нескольких частей, сроки полезного использования которых существенно отличаются, каждая такая часть учитывается как самостоятельный инвентарный объект.Амортизация Некоммерческие организации начисляют амортизацию основных средств в общеустановленном порядке. По объектам основных средств некоммерческих организаций амортизация не начисляется. По ним на забалансовом счете производится обобщение информации о суммах износа, начисляемого линейным способом. Начисление амортизации начинается с момента признания объекта в бухгалтерском учете и прекращается с момента его списания с бухгалтерского учета.

Допускается:

· начинать начисление амортизации с первого числа месяца, следующего за месяцем признания объекта основных средств в бухгалтерском учете;

· прекращать начисление амортизации с первого числа месяца, следующего за месяцем списания объекта основных средств с бухгалтерского учета.

Начисление амортизации начинается с первого числа месяца, следующего за месяцем признания объекта в бухгалтерском учете, и прекращается с первого числа месяца, следующего за месяцем списания объекта с бухгалтерского учета. Начисление амортизации не приостанавливается в случаях простоя или временного прекращения использования основных средств.

Объекты основных средств, которые законсервированы и не используются в хозяйственной деятельности организации, амортизации не подлежат.

Начисление амортизации приостанавливается при консервации объекта на срок более трех месяцев, а также на период восстановления объекта, продолжительность которого превышает 12 месяцев. Начисление амортизации приостанавливается в случае, когда ликвидационная стоимость объекта основных средств становится равной или превышает его балансовую стоимость. Если впоследствии ликвидационная стоимость такого объекта становится меньше его балансовой стоимости, начисление амортизации по нему возобновляется. Начисление амортизации по объекту производится до полного погашения его стоимости либо списания его с бухгалтерского учета. Установлены общие требования к избираемому организацией способу амортизации основных средств. Избранный способ амортизации должен:

а) наиболее точно отражать распределение во времени ожидаемых к получению будущих экономических выгод от использования группы основных средств;

б) применяться последовательно от одного отчетного периода к другому, кроме случаев, когда меняется распределение во времени ожидаемых к получению будущих экономических выгод от использования группы основных средств.

— Предусмотрено три способа начисления амортизации:

а) линейный способ;

б) способ уменьшаемого остатка;

в) способ пропорционально количеству продукции (объему работ в натуральном выражении).

Предусмотрено четыре способа начисления амортизации:

а) линейный способ;

б) способ уменьшаемого остатка;

Читайте также: О налоговом учете сомнительных и безнадежных долгов

в) способ списания стоимости пропорционально объему продукции (работ);

г) способ списания стоимости по сумме чисел лет срока полезного использования.

При применении способа уменьшаемого остатка начисления амортизации организация самостоятельно определяет формулу расчета суммы амортизации за отчетный период. При этом формула должна обеспечивать систематическое уменьшение этой суммы по мере истечения срока полезного использования этого объекта. При способе уменьшаемого остатка годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента не выше 3, установленного организацией. Для способа амортизации пропорционально количеству продукции (объему работ в натуральном выражении) введен запрет на определение суммы амортизации за отчетный период на основе величины поступлений (выручки или иного аналогичного показателя) от продажи продукции (работ, услуг), производимой (выполняемых, оказываемых) с использованием данного основного средства. — Элементы амортизации подлежат проверке на соответствие условиям использования объекта основных средств. Такая проверка проводится в конце каждого отчетного года, а также при наступлении обстоятельств, свидетельствующих о возможном изменении элементов амортизации. По результатам проверки при необходимости принимается решение об изменении соответствующих элементов амортизации. Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу.

Изменение срока полезного использования ПБУ 6/01 не регулирует. Однако сроки полезного использования основных средств, являясь оценочным значением, могут изменяться в соответствии с требованиями ПБУ 21/2008[3].

Сумма амортизации рассчитывается на основе балансовой стоимости основного средства, оставшегося срока полезного использования, уточненной ликвидационной стоимости. Сумма амортизации рассчитывается на основе первоначальной стоимости основного средства и общего срока полезного использования. Сумма амортизации за отчетный период определяется таким образом, чтобы к концу срока амортизации балансовая стоимость объекта основных средств стала равной его ликвидационной стоимости. Сумма амортизации за отчетный период определяется таким образом, чтобы к концу срока амортизации балансовая стоимость объекта основных средств стала равной нулю. Инвестиционная недвижимость, оцениваемая по переоцененной стоимости, амортизации не подлежит. Доходные вложения в материальные ценности подлежат амортизации в общем порядке.Переоценка В случае применения оценки основных средств по переоцененной стоимости стоимость основного средства переоценивается до их справедливой стоимости, определяемой в порядке, предусмотренном МСФО (IFRS) 13 «Оценка справедливой стоимости»[4]. Переоценка проводится по текущей (восстановительной) стоимости. Переоценку основных средств имеют право проводить все организации. Переоценку основных средств имеют право проводить только коммерческие организации. Переоценка проводится по мере изменения справедливой стоимости основных средств.

Допустимо принять решение о проведении переоценки не чаще одного раза в год (по состоянию на конец отчетного года).

Переоценка проводится не чаще одного раза в год на конец отчетного периода. Переоценка проводится пропорциональным пересчетом первоначальной стоимости и накопленной амортизации объекта основных средств. Допустимым является способ, при котором сначала первоначальная стоимость уменьшается на сумму амортизации, накопленной на дату переоценки, а затем полученная сумма пересчитывается таким образом, чтобы она стала равной справедливой стоимости этого объекта. Переоценка проводится пропорциональным пересчетом первоначальной стоимости и накопленной амортизации объекта основных средств. Сумма накопленной дооценки может списываться на нераспределенную прибыль организации одним из двух способов:

1) единовременно при списании переоцененного объекта основных средств;

2) по мере начисления амортизации по такому объекту.

Сумма накопленной дооценки списывается на нераспределенную прибыль организации единовременно при списании объекта основных средств. Переоценка объектов инвестиционной недвижимости проводится в порядке, отличном от порядка переоценки других основных средств, в частности:

а) переоценка проводится на каждую отчетную дату;

б) первоначальная стоимость объекта (в том числе ранее переоцененная) пересчитывается таким образом, чтобы она стала равной его справедливой стоимости;

в) дооценка или уценка объекта включается в финансовый результат деятельности организации в качестве дохода или расхода периода, в котором проведена переоценка этого объекта;

г) переоцениваемые объекты не подлежат амортизации.

Организация, принявшая решение оценивать инвестиционную недвижимость по переоцененной стоимости, должна применять этот способ оценки для всех объектов инвестиционной недвижимости.

Доходные вложения в материальные ценности подлежат переоценке в общем порядке.Обесценение Организация обязана проверять основные средства на обесценение и учитывать изменение их балансовой стоимости вследствие обесценения в порядке, предусмотренном МСФО (IAS) 36 «Обесценение активов»[5]. —Информация, раскрываемая в отчетности Перечень информации об основных средствах, раскрываемой в бухгалтерской отчетности, дополнен данными о:

· балансовой стоимости инвестиционной недвижимости на начало и конец отчетного периода;

· результате от выбытия основных средств за отчетный период;

· результате переоценки основных средств, включенном в доходы или расходы отчетного периода, капитал в отчетном периоде;

· результате обесценения основных средств и восстановления обесценения, включенном в расходы или доходы отчетного периода; сумме обесценения основных средств, отнесенной в отчетном периоде на уменьшение накопленного результата переоценки; иной предусмотренной МСФО (IAS) 36 «Обесценение активов» информацией об обесценении основных средств;

· балансовой стоимости пригодных для использования, но не используемых объектов основных средств, когда это не связано с сезонными особенностями деятельности организации, на отчетную дату;

· балансовой стоимости основных средств, в отношении которых имеются ограничения имущественных прав организации, в том числе основных средств, находящихся в залоге, на отчетную дату;

· способах оценки основных средств (по группам);

· элементах амортизации основных средств и их изменениях;

· признанной доходом в составе прибыли (убытка) сумме возмещения убытков, связанных с обесценением или утратой объектов основных средств, предоставленного организации другими лицами.

ПБУ 6/01 не содержит требований о раскрытии в бухгалтерской отчетности информации, перечисленной в графе 2. Исключение составляет лишь информация о сроках полезного использования и способах начисления амортизации. В отношении основных средств, оцениваемых по переоцененной стоимости, установлен ряд дополнительных требований к раскрытию информации, в частности:

· дата проведения последней переоценки основных средств;

· сведения о привлечении независимого оценщика;

· методы и допущения, принятые при определении справедливой стоимости основных средств, включая информацию об использовании наблюдаемых рыночных цен;

· балансовая стоимость переоцениваемых групп основных средств, которая была бы отражена в бухгалтерской отчетности при оценке их по первоначальной стоимости, на отчетную дату;

· способы пересчета первоначальной стоимости переоцениваемых групп основных средств;

· сумма накопленной дооценки основных средств, не списанная на нераспределенную прибыль, с указанием способа списания накопленной дооценки на нераспределенную прибыль.

—Прочие правила учета объектов основных средств Последствия изменения способа оценки основных средств отражаются перспективно, то есть без пересчета данных за предыдущие периоды. — В случае если в первоначальной стоимости объекта основных средств учтена величина оценочного обязательства по будущему демонтажу, утилизации этого объекта и восстановлению окружающей среды, то изменение этой величины (без учета процентов) увеличивает или уменьшает первоначальную стоимость объекта основных средств.

При этом если объект учитывается по переоцененной стоимости, то накопленная по нему дооценка (при наличии) корректируется на сумму изменения его первоначальной стоимости; величина такой корректировки включается в состав совокупного финансового результата без включения в прибыль или убыток.

Изменение величины оценочного обязательства не изменяет первоначальную стоимость и результат дооценки основного средства, а относится на финансовый результат периода. Перечень случаев выбытия объектов основных средств и его неспособности приносить организации экономические выгоды в будущем дополнен такими случаями, как:

· истечение нормативно допустимых сроков или других предельных параметров эксплуатации объекта, в результате чего его использование организацией становится невозможным;

· прекращение организацией деятельности, в которой использовался этот объект, при отсутствии возможности его использования в продолжающейся деятельности;

· передача в неоперационную (финансовую) аренду;

· передача некоммерческой организации.

—Упрощенные способы ведения бухгалтерского учета основных средств Организации, которые в соответствии с законодательством РФ вправе применять упрощенные способы ведения бухгалтерского учета, могут:

1) не применять порядок корректировки первоначальной стоимости основного средства в связи с изменением величины оценочного обязательства по будущему демонтажу, утилизации объекта основных средств и восстановлению окружающей среды, предусмотренный стандартом;

2) отказаться от проверки основных средств на обесценение, то есть оценивать основные средства по балансовой стоимости на отчетную дату;

3) раскрывать в бухгалтерской отчетности информацию об основных средствах в ограниченном объеме.

—

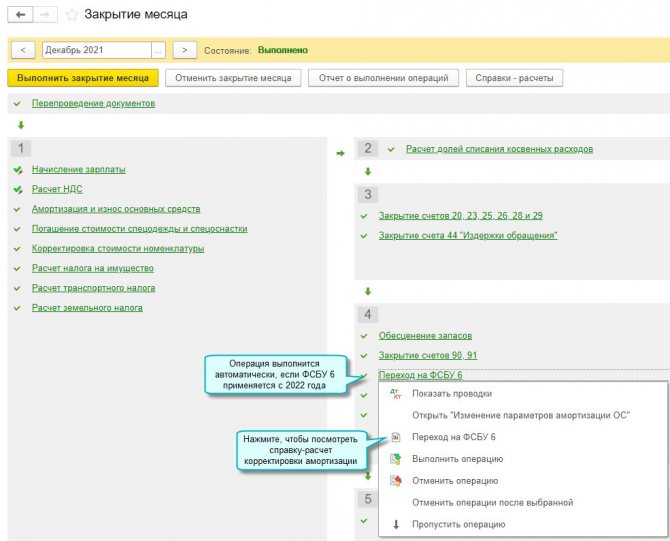

Переходные положения

ФСБУ 6/2020 установлены положения, позволящие перейти от порядка учета, предусмотренного ПБУ 6/01, к новым требованиям по учету основных средств.

ФСБУ 6/2020 предусматривает два варианта отражения последствий изменения учетной политики:

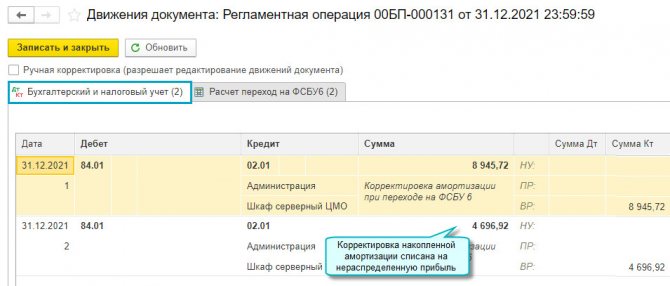

1. Ретроспективно (как если бы стандарт применялся с момента возникновения затрагиваемых им фактов хозяйственной жизни). 2. Посредством единовременной корректировки балансовой стоимости основных средств на начало отчетного периода (конец периода, предшествующего отчетному).

Для целей корректировки балансовая стоимость определяется как разница между первоначальной стоимостью (с учетом переоценок), признанной до применения ФСБУ 6/2020, и суммой накопленной амортизации, рассчитанной исходя из:

· первоначальной стоимости (с учетом переоценок), признанной до начала применения ФСБУ 6/2020;· ликвидационной стоимости;· соотношения истекшего и оставшегося сроков полезного использования.

Читайте также: Транспортные расходы в «1С:Бухгалтерия 8» редакции 3.0

Изменения балансовой стоимости основных средств, возникшие в связи с пересчетом амортизации в соответствии с требованиями ФСБУ 6/2020, отражаются через нераспределенную прибыль (непокрытый убыток) в силу норм пункта 50 ФСБУ 6/2020.

В случае если организация применяет способ оценки на основе переоцененной стоимости, на дату единовременной корректировки организация также должна провести переоценку основных средств, к которым применяется данный способ оценки. Соответствующий накопленный результат дооценки основных средств (при наличии) признается в составе капитала, скорректировав (при необходимости) аналогичный показатель, сформированный до начала применения ФСБУ 6/2020 в соответствии с ранее применявшейся учетной политикой.

Выбранный способ отражения последствий изменения учетной политики в связи с началом применения ФСБУ 6/2020 организация раскрывает в первой бухгалтерской отчетности, составленной с применением ФСБУ 6/2020.

Подробнее об изменениях, введенных ФСБУ 26/2020 «Капитальные вложения», читайте в публикации по ссылке

.

[1] Далее – Приказ № 204н, ФСБУ 6/2020 и ФСБУ 26/2020.

[2] Приказ Минфина России от 30.03.2001 № 26н «Об утверждении Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01».

[3] Приказ Минфина России от 06.10.2008 № 106н «Об утверждении положений по бухгалтерскому учету» (вместе с «Положением по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008)», «Положением по бухгалтерскому учету «Изменения оценочных значений» (ПБУ 21/2008)»).

[4] Международный стандарт финансовой отчетности (IFRS) 13 «Оценка справедливой стоимости» (введен в действие на территории Российской Федерации приказом Минфина России от 28.12.2015 № 217н).

[5] Международный стандарт финансовой отчетности (IAS) 36 «Обесценение активов» (введен в действие на территории Российской Федерации приказом Минфина России от 28.12.2015 № 217н).

Другие нововведения

- Появился новый критерий для признания основного средства. Таким критерием является материально-вещественная форма объекта.

- В ПБУ 6/01 сказано: к основным средствам не относятся объекты, которые в будущем предполагается перепродать. В ФСБУ 6/2020 подобного ограничения нет.

- Введено требование проверять ОС на обесценение.

- Выделена отдельная группа основных средств — инвестиционная недвижимость. Это объекты, предназначенные для сдачи в аренду и (или) для получения дохода от прироста их стоимости. Подобное имущество учитывается отдельно по особым правилам.

Термин «основные средства»

В части определения самого термина «основное средства» ничего нового, по сравнению с тем, что уже имеется, не дано.

Добавлено, правда, что данный актив должен иметь материально-вещественную форму (подп. «а» п. 4 ФСБУ 6/2020), однако к чему дано такое уточнение, не совсем понятно. Ведь испокон веку другой формы у основных средств не имелось, и иметься не может.

Возможно, что при разработке этого ФСБУ и при планировании последующих у авторов были какие-то мысли на перспективу, но нам сие не ведомо*.

*После ухода начальника отдела методологии бухгалтерского учета и финансовой отчетности Минфина России пока еще неизвестно (по крайней мере на дату подготовки материала в печать), кто займет эту вакансию**.

**Как автору на днях заявили в дружеской беседе: — А кто пойдет на такую зарплату?

Но уже есть мнение (неофициальное), что столь стремительное и неуклонное приближение российского бухучета к международным стандартам следует немного притормозить. И есть вероятность, что в уже принятые ФСБУ будут вноситься изменения. Хорошо это, или плохо, и к чему это в итоге приведет, пока не ясно.

Ретроспектива в применении нового стандарта

В пункте 48 ФСБУ 6/2020 сказано: последствия изменения учетной политики, связанные с началом применения нового стандарта, следует отражать ретроспективно. То есть так, как будто указанный стандарт применялся с начала появления того или иного ОС.

Можно провести корректировку балансовой стоимости объекта на начало отчетного периода, с которого используется ФСБУ 6/2020. Для этого надо взять первоначальную стоимость и отнять накопленную амортизацию. Причем первоначальная стоимость должна быть посчитана по прежним правилам, а накопленная амортизация — по нормам нового стандарта (п. 49 ФСБУ 6/2020).