- Существенные условия сделки купли-продажи товара с постоплатой

- Как написать письмо об отсрочке платежа поставщику

- Рассрочка оплаты и постоплата товарной продукции: различия

- Как изменить сроки оплаты допсоглашением

- Особенности составления

- Образцы

- Постоплата и коммерческий кредит

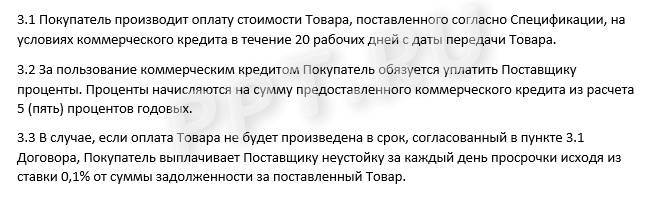

- Пример: как прописать отсрочку в договоре на условиях коммерческого кредита

- Договоры с отсрочкой платежа

Существенные условия сделки купли-продажи товара с постоплатой

Контракт не является заключенным, если не согласованы существенные условия сделки (п.1 ст. 432 ГК РФ). Для поставки товара такими существенными положениями являются:

- Наименование товара. Из договорных обязательств сторон должно быть ясно, что поставляет поставщик покупателю.

- Количество товарной продукции.

Положения, в которых оговариваются цена, сроки поставки и оплаты, не являются существенными, но очень важны при исполнении обязательств обеими сторонами.

Как написать письмо об отсрочке платежа поставщику

В каких случаях необходимо оформление письма об отсрочке платежа? Это нужно делать, когда какой-нибудь экономический объект не погашает взятые обязательства. Если он не может оплатить поставку продукции, следует уведомить об этом контрагента, написав письмо об отсрочке платежа поставщику. В этом документе партнеру по бизнесу сообщается, что все обязательства, которые перед ним существуют, будут покупателем погашены.

На законодательном уровне типовая форма письма не закреплена. Приводятся только некоторые рекомендации, из чего состоит структура документа и какие должны быть пункты, чтобы он имел юридическую силу. Каждая фирма своими силами разрабатывает собственную форму письма. Предпочтительно использовать фирменный бланк организации для оформления документа.

Отправляется письмо об отсрочке платежа поставщику самим должником. Также необходим такой документ, если требуется предоставить ответ на полученную от поставщика претензию. Что указывается в тексте? В письме сообщается о готовности должника к погашению обязательств с учетом процентов и сроков, указанных партнером. Когда это не представляется возможным, следует разместить в письме просьбу о переносе срока выплаты денег.

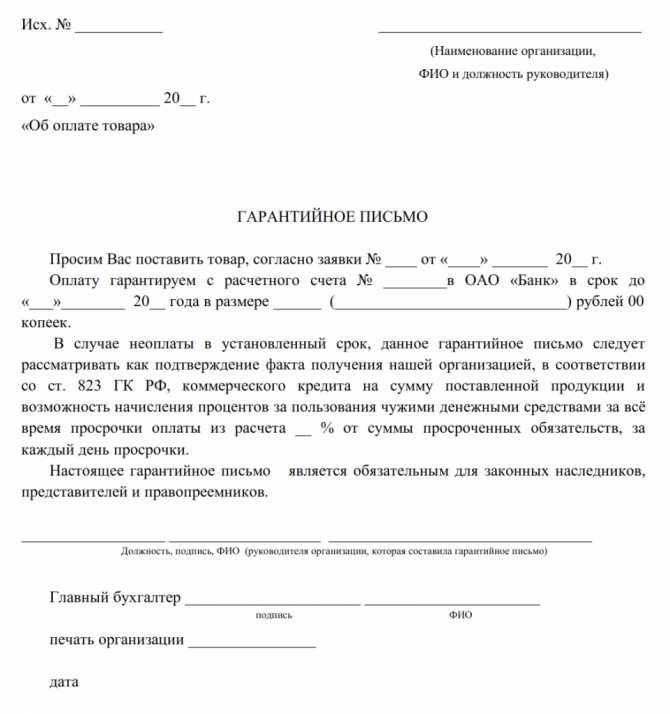

Гарантийное письмо об отсрочке платежа поставщику (образец):

Рекомендуемые пункты, которые может содержать письмо об отсрочке платежа поставщику:

- Название компании, отправившей письмо (ИП).

- Наименование организации (Ф. И. О. предпринимателя) – получателя письма.

- Реквизиты отправителя (ИНН, юридический адрес, КПП и т. п.).

- Реквизиты договора о поставке товара.

- Описание гарантии по оплате имеющейся задолженности, которая предоставляется должником.

- Указание величины долга по оплате (сумма указывается прописью). Если требование партнера – уплата неустойки, должнику в письме необходимо указать свое согласие или несогласие.

- В какой срок обязательства будут погашены.

Письмо подписывается руководителем и главным бухгалтером организации. Если у компании имеется печать, ее тоже необходимо поставить.

Из чего состоит структура письма об отсрочке платежа поставщику:

- В верхнем правом углу документа находится информация, касающаяся отправителя и получателя. А также здесь указывается дата создания письма и его исходящий номер.

- Вступление. В этой части описывается причина обращения (например, можно написать такую фразу: «В связи с невозможностью исполнить обязательство в срок по причине…» и т. п.). Здесь же сообщается цель обращения («Для решения вопроса», «Во избежание конфликта» и т. п.).

- Главная часть письма, в которой отправитель обращается к поставщику с просьбой об отсрочке платежа. Желательно воспользоваться фразами: «Обращаюсь с просьбой» или «Прошу вас». Форма обращения к партнеру по бизнесу должна быть уважительная. Когда документ содержит несколько просьб к партнеру по бизнесу, они указываются отдельными абзацами или пунктами. Если отправитель желает получить ответ в определенный срок, ему тоже следует сообщить об этом в письме.

- В конце документа – подпись руководителя компании (с расшифровкой).

Советы, которыми рекомендуется воспользоваться, если вы собираетесь написать поставщику письмо об увеличении отсрочки платежа:

- Стиль письма должен быть деловым.

- Свое требование или просьбу излагайте ясно и четко. Сленг в данном случае недопустим.

- Письмо должно состоять из простых предложений, сложные деепричастные или причастные обороты нежелательны. Не рекомендуются пространные рассуждения или расплывчатые обороты.

- Реально оценивайте свои возможности, указывая предполагаемые сроки погашения обязательств. Рекомендуется указывать время с некоторым запасом.

- Сообщите поставщику о том, что планируете сотрудничать с ним и впредь. Это остановит его при попытке обратиться в судебные органы, чтобы возместить долг.

Рассрочка оплаты и постоплата товарной продукции: различия

Порядок и сроки оплаты согласовываются сторонами сделки при установлении контрактных обязательств. Стороны вправе установить, что поставленный товар оплачивается на условиях постоплаты. Условие договора об отсрочке платежа должно четко определять, через какое время после передачи товара покупателю производится оплата поставки.

В отличие от единовременной постоплаты, рассрочка предусматривает погашение задолженности несколькими периодическими перечислениями денежных средств (ст. 488 ГК РФ). Условия рассрочки: стоимость товара, порядок, сроки и размеры сумм перечислений являются существенными положениями контракта при поставке в рассрочку.

Как изменить сроки оплаты допсоглашением

Порядок поставки и взаиморасчетов между контрагентами прописывается в контракте. Стороны вправе предусмотреть конкретный срок оплаты или договориться об отсроченном платеже.

Если в первоначальном контракте не указана возможность отсрочки, но у сторон возникла необходимость перенести дату оплаты, составляется дополнительное соглашение. При подготовке допсоглашения контрагенты руководствуются Гражданским кодексом:

- ст. 488 ГК РФ — оплата товара, проданного в кредит;

- ст. 489 ГК РФ — оплата товара в рассрочку.

ВАЖНО!

Отсрочка и рассрочка во взаиморасчетах сторон допускаются по закону. Но это не одно и то же. Отсроченный — это перенесенный на конкретный срок платеж. Рассрочка подразумевает разделение выплат по контракту на несколько частей.

Обычно контрагенты согласовывают в контракте конкретную дату оплаты, период времени для взаиморасчетов (15 дней, месяц и проч.) или же привязывают перечисление средств к определенному событию (поставка продукции). При переносе первоначальной даты заключается допсоглашение об отсрочке или рассрочке. Если формат рассрочки не подходит одному из участников сделки, контрагенты подписывают допсоглашение об отсутствии рассрочки платежа и оговаривают только отсроченные выплаты.

Особенности составления

При оформлении условий поставки пункт договора об отсрочке платежа включается сразу, если стороны договариваются о постоплате в момент заключения соглашения.

Это самая простая для документирования ситуация. Но возникает вопрос: как прописать отсрочку платежа в договоре после его заключения? В этом случае потребуется дополнительное соглашение. Составляется оно в письменной форме и подписывается обеими сторонами. Если сделка первоначально удостоверялась нотариусом, то и допсоглашение следует нотариально удостоверить.

Читайте также: Для чего нужны забалансовые счета бухгалтерского учета — краткая характеристика

Образцы

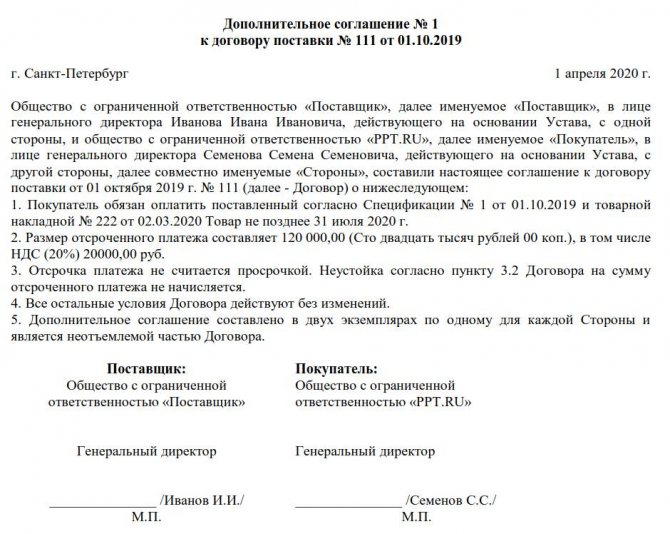

Это образец дополнительного соглашения на отсрочку платежа к договору поставки:

ДОПОЛНИТЕЛЬНОЕ СОГЛАШЕНИЕ № 1

к договору поставки № 1 от 11.01.2021

г. Санкт-Петербург

23.04.2021

Общество с ограниченной ответственностью «Альфа», именуемое в дальнейшем Поставщик, в лице генерального директора Петрова Петра Петровича, действующего на основании Устава, с одной стороны, и общество с ограниченной ответственностью «Clubtk.ru», именуемое в дальнейшем Покупатель, в лице генерального директора Воронова Андрея Викторовича, действующего на основании Устава, с другой стороны, далее совместно именуемые «Стороны», заключили настоящее дополнительное соглашение о нижеследующем:

- Изложить пункт 4.2 Договора поставки № 1 от 11.01.2021 в следующей редакции:

4.2. Покупатель обязуется оплатить поставленный Товар не позднее 30 июля 2021 года.

- Остальные условия Договора остаются без изменений.

- Соглашение является неотъемлемой частью договора поставки № 1 от 11.01.2021 и действует с момента подписания обеими сторонами.

- Соглашение составлено в двух экземплярах, по одному для каждой Стороны.

Поставщик Покупатель ООО «Альфа»

___________________П.П. Петров

ООО «Clubtk.ru»

_______________А.В. Воронов

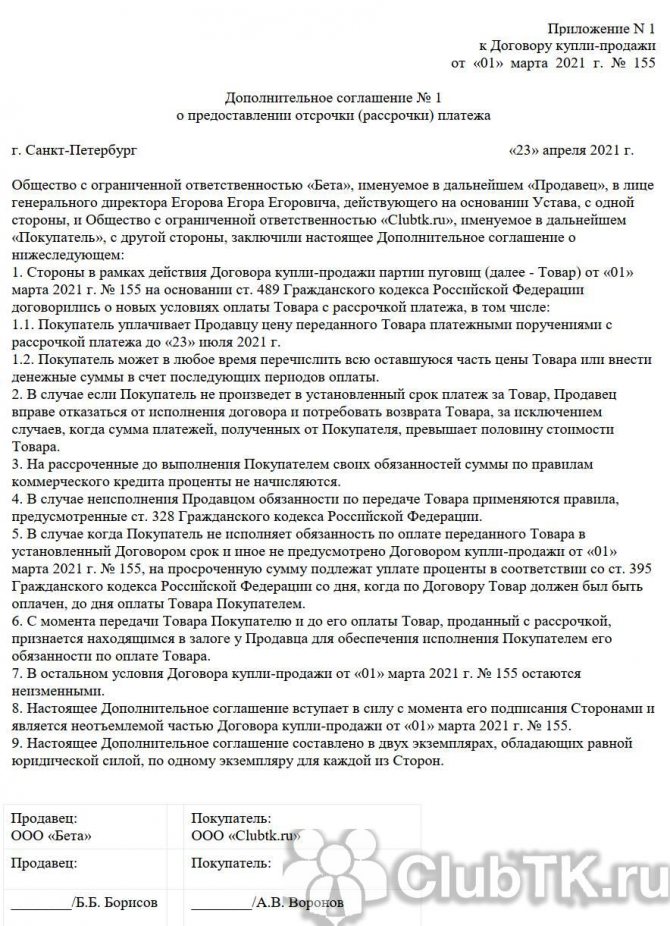

А это — допсоглашение на рассрочку платежа к договору поставки:

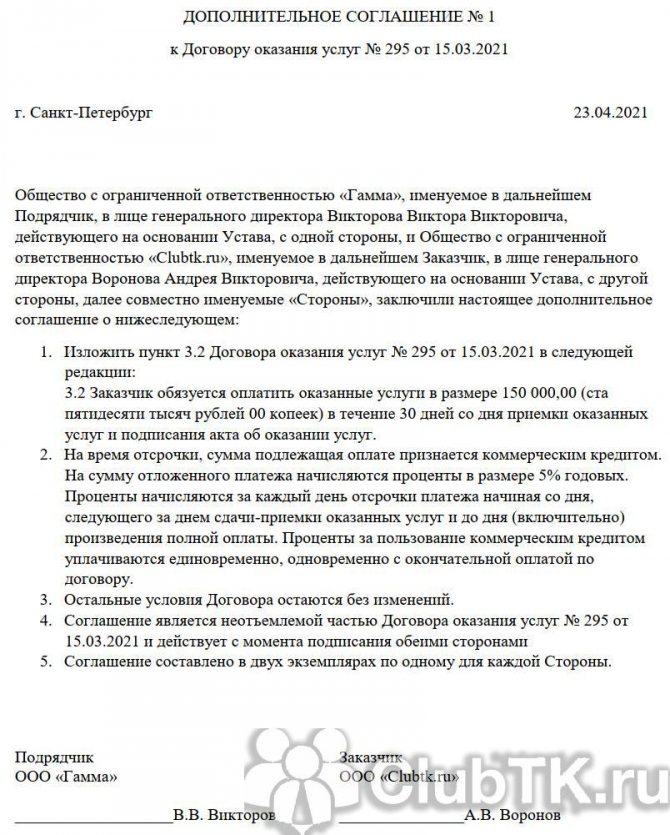

Еще одно допсоглашение к договору о порядке расчетов — с условием коммерческого кредита:

Постоплата и коммерческий кредит

При установлении постоплаты в контракте поставщик вправе предусмотреть проценты за отсрочку платежа по договору поставки. Такой тип договорных отношений именуется коммерческим кредитом (ст. 489 ГК РФ). Проценты начисляются со дня передачи товарной продукции в размере, согласованном сторонами сделки.

Условия коммерческого кредита прописываются в контракте на поставку товарной продукции. Если условия о начислении процентов нет, то отложенная отплата товарной продукции не признается автоматически коммерческим кредитом (см.например Постановление Арбитражного суда ЦФО №Ф10-322/2018 от 09.04.2018).

Пример: как прописать отсрочку в договоре на условиях коммерческого кредита

Читайте также: Приходно-расходная книга по учету бланков трудовых книжек и вкладышей

Договоры с отсрочкой платежа

Нередко покупатели предлагают доверчивым продавцам отгрузить товар до его оплаты. При этом поставщик рискует так и не дождаться платежа. Вернуть товар продавцу будет сложно, а порой и вовсе невозможно. Приведем пример из жизни. Одна иностранная компания согласилась поставить товар российской фирме без полной предварительной оплаты. Когда груз проходил таможенное оформление, отечественный покупатель «вдруг» обанкротился. Согласно условиям контракта на поставку, получатель ценностей был обязан перечислить в казну таможенные платежи. Покупатель не сделал этого, потому что на его счетах попросту не было достаточных средств. В результате сотрудники таможенной службы конфисковали товар и продали его на российском рынке.

Как продавцам уберечь себя от таких недобросовестных покупателей? Для этого нужно обращать пристальное внимание на правовые аспекты авансовых поставок.

Коммерческий кредит

Определение понятия «коммерческий кредит» содержит пункт 1 статьи 823 Гражданского кодекса. Его суть заключается в следующем. По договору на поставку товара покупатель может получить займ. Продавец может выдать кредит в виде аванса, отсрочить или рассрочить платеж за свою продукцию или товары.

Таким образом, законодатель предлагает считать отсрочку платежа одной из разновидностей коммерческого кредита. При этом отношения сторон по договору с условием «авансовой» поставки регулирует глава 42 «Заем и кредит» Гражданского кодекса.

Проценты за «отсрочку платежа»

Следует заметить, что законодателем установлена «презумпция платности» коммерческого кредита (ст. 809 ГК РФ). Поэтому займодавец имеет право получить со своего должника проценты с суммы кредита. Их размер определяется условиями контракта между продавцом и покупателем. Если в соглашении не указана величина процента, то его считают равным банковской ставке рефинансирования на день уплаты долга заемщиком (по месту нахождения плательщика).

Таким образом, кредитор вправе потребовать от заемщика оплатить процент по сделке, даже если это не предусмотрено договором поставки (п. 7 приложения к информационному письму Президиума ВАС РФ от 17 ноября 2004 г. № 85).

Если же заемщик не возвратит в срок сумму займа, то он должен будет выплатить кредитору проценты (п. 1 ст. 811 ГК РФ). Если их размер в договоре не прописан, нужно обратиться к пункту 1 статьи 395 Гражданского кодекса. Там сказано, что проценты следует определять по учетной ставке банковского процента, которая действует в местности нахождения кредитора на день возврата долга.

Проценты нужно начислять с пер- вого дня просрочки платежа до момента погашения займа. Это следует делать даже в том случае, если заемщик оплатил проценты, которые предусмотрены статьей 809 Гражданского кодекса.

Санкция или обязательство по договору?

Порой предприниматели ошибочно считают, что при неоплате должником в срок суммы займа можно начислить проценты по статьям 809 и 811. Однако проценты по статье 809, по своей сути, – договорное обязательство. Следовательно, начислять их можно до даты, когда должен быть возвращен долг.

Проценты же по статье 811 Гражданского кодекса – санкция. Этот вывод подкрепляют, например, постановления Президиума Высшего Арбитражного Суда от 24 марта 1998 г. № 6395/97 и № 5801/97/847. При этом такие проценты можно начислять только на основную сумму долга – без учета стоимости отсрочки платежа (если договор не предусматривает другое условие).

Правовые нюансы

В судебной практике размер ставки рефинансирования (ст. 809 ГК РФ) и учетная величина банковского процента совпадают. В настоящее время он равен 12 процентов годовых (телеграмма ЦБ РФ от 23 декабря 2005 г. № 1643-У). Возникает закономерный вопрос: в чем, собственно, состоит наказание неплательщика? Ведь, используя возможность отсрочки платежа до и после истечения времени возврата долга, заемщик обязан вернуть кредитору одну и ту же сумму процентов. Однако в данном случае стоит заметить, что Гражданский кодекс содержит оговорку: «если иное не предусмотрено законом или договором». Поэтому участники сделки вправе устанавливать в соглашении собственные условия, согласно которым и будут начислены проценты.

Так, чтобы избежать недоразумений, можно посоветовать предусмотреть в тексте договора положения о «платности» отсрочки платежа, а также определить размер неустойки за нарушение сроков расчетов.

Однако, если сумма начисленных процентов явно больше ущерба от невыполненного обязательства, суд вправе ее снизить. Причем он может сделать это по своему усмотрению.

Чтобы избежать описанной ситуации, займодавец должен доказать суду свою правоту. То есть необходимо предоставить документы, которые подтвердят целесообразность установленной неустойки. Однако следует помнить, что суд принимает только те доказательства, которые имеют отношение к рассматриваемому делу (п. 1 ст. 67 АПК РФ).

Одновременно с иском о взыскании неустойки займодавцу имеет смысл предъявить должнику требование возместить свои убытки. В таком случае у суда не будет оснований не принять доказательства того, что установленная займодавцем неустойка соответствует его издержкам. К слову, в дальнейшем кредитор может отказаться от своих требований к должнику*. Однако при этом займодавцу все же удастся привлечь внимание суда к доказательствам того, что размер неустойки соответствует его убыткам. В результате суд вряд ли станет снижать установленную продавцом ставку неустойки либо уменьшит ее незначительно. Прежде чем предъявлять требования о возмещении убытков к должнику, кредитору нужно точно знать, стоит ли это делать. Ведь выставляя иск, он должен будет оплатить государственную пошлину, размер которой зависит от суммы иска. Впоследствии, когда требования будут отозваны, госпошлину кредитору не вернут.

Особые правила

Зачастую в договоре с отсрочкой платежа предусматривают возможность погашать сумму задолженности по частям. При этом, если заемщик не возвращает в срок очередную часть платежа, кредитор имеет право требовать от покупателя досрочно погасить всю сумму задолженности, включая проценты.

Все рассмотренные рекомендации можно использовать независимо от вида основного обязательства по договору с отсрочкой платежа. Им может быть не только продажа товаров, выполнение работ или оказание услуг. Коммерческим кредитом также считают отсрочку или рассрочку выплаты агентского или комиссионного вознаграждения, платежей за перевозку, экспедиторские услуги, аренду, премии по договору страхования и т. д.

Вместе с тем для некоторых типов соглашений законодатель предусмотрел специальные правила. Так, статьи 488 и 489 Гражданского кодекса регулируют оплату товара, который продан соответственно в кредит или рассрочку. Договоры купли-продажи продукции в розницу с отсрочкой оплаты также имеют свои особенности (п. 3 ст. 500 ГК РФ). Статьи 951 и 954 Гражданского кодекса регулируют оплату в рассрочку премий по договорам страхования.

Соглашения купли-продажи – самые распространенные в гражданском обороте. Поэтому неудивительно, что особенности отрочки платежа по таким договорам тщательно урегулированы законодательством. Например, если покупатель, который получил товар в кредит, не оплатил его в срок, займодавец имеет право потребовать от него возвратить неоплаченное имущество (п. 3 ст. 488 ГК РФ).

При продаже товара в рассрочку продавец также вправе потребовать от покупателя вернуть товар (п. 2 ст. 489 ГК РФ). Однако такое право займодавец приобретает, только если должник не произвел очередной платеж в срок. Исключением является случай, когда покупатель погасил больше половины стоимости товара.

Читайте также: Как отражать в учете субсидии: бухгалтерские проводки

Гарантии продавца

Товар, который продан в кредит, с момента передачи покупателю и до его оплаты считается заложенным (п. 5 ст. 488 ГК РФ). Такая норма гарантирует, что должник исполнит свои обязанности по договору. Однако эта мера надежно работает только в отношении недвижимости, а также имущества, права на которое подлежат государственной регистрации (ст. 131 ГК РФ). Поэтому, если предметом договора купли-продажи выступает, например, автомобиль, продавцу желательно предусмотреть в соглашении дополнительные гарантии. Например, он может оставить за собой возможность удержать правоустанавливающие документы. Без этих бумаг покупатель не сможет перепродать товар, пока не завершит все расчеты с продавцом. Договор также может предусматривать залог какого-либо имущества, поручительство, банковскую гарантию и т. д.

Условие отсрочки или рассрочки оплаты можно использовать в любом типе договора. Законодательство дает коммерсантам возможность самостоятельно регулировать взаимоотношения в соглашениях, которые они заключают между собой.

*На практике очень сложно доказать в суде связь между нарушением должником обязательств по договору и убытками займодавца. Кроме того, последние возмещают в части, не покрытой неустойкой (п. 1 ст. 394 ГК РФ). Поэтому кредитору лучше самостоятельно отозвать свои требования к заемщику, а не дожидаться отказа суда.

Минфин успокоил коммерсантов

Поначалу понятие «коммерческий кредит» очень настораживало предпринимателей. Они традиционно связывали его с банковской деятельностью. Однако Министерство финансов выпустило несколько поясняющих документов. А все точки над «и» расставил приказ от 31 октября 2000 г. № 94н «Об утверждении плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению».

Эдуард Бабанов, адвокат Коллегии адвокатов г. Москвы «Барщевский и партнеры»