В условиях финансовой нестабильности стало популярно оформлять денежные обязательства путем выдачи собственных векселей. Являясь ценной бумагой, вексель дает кредитору больше гарантий, чем обычная договорная обязанность должника по оплате товаров, работ или услуг, так как полученный вексель можно продать, передать другому контрагенту в обмен на товары (работы, услуги). Однако у расчетов векселями есть свои специфические риски. Малейшие нарушения в правилах его составления и реквизитах приводят к тому, что получить платеж будет практически невозможно.

- Пороки формы, которые аннулируют вексель

- Закрываем долги векселями

- Замена обязательств

- Регламент закрытия долгов

- Бухгалтерский учет

- Что считается отсутствием вексельной метки?

- Какая формулировка обязательства об оплате сделает вексель ничтожным?

- Дефекты условия о сроке платежа

- Предъявление простого векселя к оплате

- Указание на несколько мест платежа влечет недействительность векселя

- Пороки подписей в векселе

- Финансовый вексель

- Расходы на приобретение

- Получение дохода

Пороки формы, которые аннулируют вексель

Вексель является ценной бумагой, поэтому в соответствии с требованиями статьи 142 Гражданского кодекса должен содержать обязательные реквизиты, предусмотренные для него законодательством, а именно Положением о переводном и простом векселе, утвержденным постановлением ЦИК и СНК СССР от 07.08.1937 № 104/1341 (далее – Положение № 104/1341). При этом все реквизиты можно разделить на два вида – обязательные и необязательные (восполнимые).

Отсутствие хотя бы одного из обязательных реквизитов влечет ничтожность векселя как ценной бумаги (п. 2 ст. 144 ГК РФ). Как показывает арбитражная практика, если обязательный реквизит присутствует, но обозначен неправильно (с нарушением правил Положения № 104/1341), то это все равно что его нет вовсе – в таком случае вексель тоже недействителен.

Ничтожность векселя означает, что к нему не применяются нормы вексельного законодательства. Другими словами, вексель превращается в обычную долговую расписку. Векселедержатель вправе предъявить по такому документу иск, основанный на общих нормах гражданского законодательства об обязательствах (п. 6 информационного письма Президиума ВАС РФ от 25.07.97 № 18 «Обзор практики разрешения споров, связанных с использованием векселя в хозяйственном обороте»). Но очевидно, что при отсутствии других оснований долга (договора и т. д.) взыскать платеж гораздо сложнее, а то и вовсе невозможно.

Читайте также: Порядок выплаты вознаграждения по агентскому договору

Что касается необязательных вексельных реквизитов, то их всего три. Во-первых, это срок платежа. Если он не указан, то вексель считается выданным на условии оплаты «по предъявлении» (ст. 2, 76 Положения № 104/1371). Во-вторых и в-третьих, это место платежа и место составления векселя. При отсутствии этих реквизитов они восполняются по правилам статей 2 и 76 Положения № 104/1371.

Закрываем долги векселями

Ценная бумага должна содержать следующие обязательные реквизиты:

- Наименование.

- Сумма обязательства.

- Место и дату составления.

- Обещание погасить долг в установленные сроки и размере.

- Реквизиты векселедателя.

- Подпись должника.

- Если бланк именной, обязательно указывается контактная информация получателя.

Многие векселедатели издают бланк исключительно на специальной бумаге или используют собственную форму с ограничительной рамкой. Граница необходима для защиты носителя от исправлений. Допускается включение дополнительных полей, примечаний и иных реквизитов, необходимых для урегулирования взаимоотношений по сделке.

Образец простого векселя приведен на рисунке:

В финансовой практике векселя применяются для решения следующих задач:

- Гарантия безусловной оплаты покупателем поставленных товаров, оказанных услуг, выполненных работ.

- Исключение авансовых платежей, факторинга при ведении сделок.

- Форма является платежным средством для осуществления расчетов между юридическими и физическими лицами (в том числе по займам, ссудам и т. п.).

- Признается отдельным объектом контракта, служит залогом.

- Выдача коммерческого кредита на взаимовыгодных условиях.

Замена обязательств

По соглашению стороны текущего взаимоотношения приходят к решению выпуска и принятия векселя в счет уплаты задолженности. Документ имеет силу только при условии обозначения порядка исчисления сроков погашения: конкретное время, день, число месяцев с момента передачи или по предъявлении. Последний тип предполагает возврат векселедателю бланка на протяжении года для исполнения обязательств.

Период обналичивания бумаги смещается при оформлении индоссамента. Важно понимать, что условия сделки могут ограничивать взыскателя на досрочное погашение кредиторской задолженности полученным векселем. Срок закрытия обязательств, выпадающий на выходной или праздничный день, переносится на ближайший рабочий. В период действия документа включаются календарные дни, но все операции с ним, предъявление и протест ведутся только по будням.

Векселя используются для оформления кредитных обязательств как надежная альтернатива долговой расписке. Финансово-кредитные учреждения выдают физлицам бланки с целью привлечения дополнительного капитала. Предприятия применяют ценные бумаги для привлечения инвестиций, увеличения оборотных фондов.

Перед проведением операций по векселю сначала необходимо убедиться в его подлинности

Регламент закрытия долгов

Опишем базовые этапы оборота ценной бумаги:

- Выпуск бланка.

- Оформление акта приема-передачи или вексельного договора.

- Предъявление к оплате.

- Экспертиза.

- Погашение или отказ.

- Протест или возврат по акту эмитенту.

Если расчеты ведутся с участием представителей сторон взаимоотношения, обязательно предъявление доверенности по передаче полномочий. Векселедатель обязан провести анализ предъявленного бланка за кратчайшие сроки любым возможным методом.

Для взыскателя должно сохраниться время для подачи протеста на случай отказа должника от выплат. При передаче документа посредством почты или курьерской службы рекомендуется оставлять у себя нотариально заверенную копию формы. Такие меры позволят избежать риска утраты документов и отказа удовлетворения требований по иску через суд.

Итак, после подтверждения подлинности векселя, плательщик производит безналичное перечисление денежных средств или предлагает принять в собственность иное имущество, права. Векселедержатель вправе поступить по своему усмотрению: отказаться от предложений активов, отличных от финансов, или принять их в качестве отступного.

Читайте также: Как определить срок полезного использования нежилого здания

Отказ должника от погашения задолженности выражается в письменной форме посредством составления расписки. Получив данный документ, векселедержатель может обратиться к нотариусу с протестом. Нельзя отказать в удовлетворении требований взыскателя, если бланк не утратил активной векселеспособности, а дефекты не лишают его читабельности. По вексельному праву держателю выдается судебный приказ, позволяющий принудительно взыскать долг с неплательщика через пристава.

После осуществления платежа на бланке проставляется соответствующая отметка. Для исключения вероятности повторного предъявления на бумаге делаются надрезы или иные дефекты. Например, на сберегательном векселе после погашения обязательств банком вырезаются символы наименования. Плательщик может потребовать от получателя расписку для подтверждения произведенных расчетов.

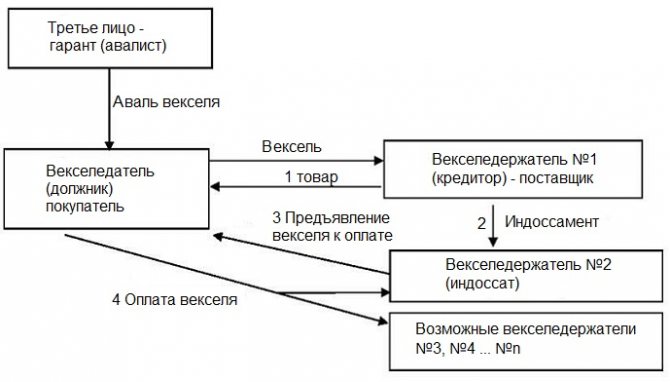

Примерная схема движения векселей изображена на рисунке:

Бухгалтерский учет

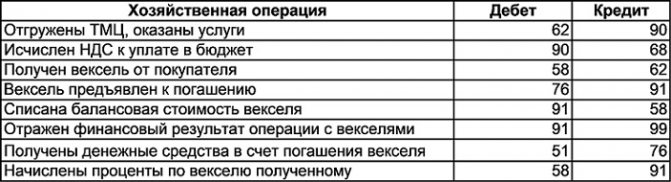

В таблице приведены типовые проводки по операциям с векселями:

Когда компания получает вексель третьего лица в счет погашения задолженности, бухгалтер оформляет аналогичные проводки. Если по условиям новой сделки идет начисление процентов, специалист использует для их учета сч. 76. Важно, что получить вычет по НДС с вексельного бланка, полученного в качестве предоплаты, не получится (ст.171-172 НК РФ).

При передаче векселя в счет оплаты предстоящих поставок фирма на УСН не учитывает расходы в налогооблагаемой базе до момента фактического погашения долга и исполнения обязательств. Аналогичная картина складывается при передаче или продаже вексельной формы третьему лицу: до момента зачисления оплаты доходы не увеличиваются.

Задолженность по векселям, выданным поставщикам, исполнителям учитывается на отдельном субсчете сч.60 и увеличивает пассив компании, а полученные бланки учитываются в бухгалтерии в составе активов. В балансе первая группа отражается по строке 1520, вторая -1230, 1240.

Что считается отсутствием вексельной метки?

Вексель недействителен, если в его тексте нет так называемой вексельной метки – то есть слова «вексель». Это обязательный реквизит (п. 1 ст. 1 и п. 1 ст. 75 Положения № 104/1341). При этом текстом векселя считается само обещание (в простом векселе) или предложение (в переводном векселе) уплаты определенной суммы. Это разъясняется в пункте 5 совместного постановления Пленумов Верховного суда и Высшего арбитражного суда № 33/14 от 04.12.2000 «О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей» (далее – постановление № 33/14).

Поэтому при отсутствии вексельной метки непосредственно в тексте документа он не считается векселем, даже если назван так в заголовке. Заголовок не имеет юридического значения (постановление Федерального арбитражного суда Московского округа от 24.04.01 по делу № КГ-А40/1772-01).

Необходимо подчеркнуть, что, согласно Положению № 104/1341, вексельная метка представляет собой именно слово «вексель». Следовательно, никакое другое слово или выражение (например, «тратта», «вексельное обязательство», «вексельное письмо» и т. п.) не могут его заменить.

Какая формулировка обязательства об оплате сделает вексель ничтожным?

Текст векселя должен содержать простое, ничем не обусловленное обязательство (если это простой вексель) или предложение (если это переводной вексель) уплатить определенную денежную сумму.

Сама формулировка текста может быть любой – Положение № 104/1341 ее не конкретизирует. Допускаются любые выражения, означающие обещание или предложение заплатить. Например, «обещаю заплатить по данному векселю» для простого векселя и «платите», «прошу заплатить» – для переводного.

Главное, чтобы в документе не было никакого условия платежа, иначе он не считается векселем. Например, когда есть такая оговорка: «Данный вексель принимается эмитентом только в уплату за поставленную продукцию». Даже если подобное условие выражено не в самом предложении или обещании заплатить, а в другой части документа (перед подписью векселедателя и т. д.), суд может расценить вексель как ничтожный. В частности, именно к такому выводу пришел Президиум Высшего арбитражного суда в постановлении от 21.03.2000 № 7430/99.

Читайте также: Расчет и оказание платных услуг бюджетным учреждением

Сумма должна быть отмечена конкретным числовым значением. Указывать ее путем приведения в тексте векселя алгоритма расчета недопустимо. Например, если в договоре, для оплаты по которому должник выписывает вексель, условие о цене сформулировано не в виде фиксированной суммы, а в виде порядка ее определения (в зависимости от условий поставки, сроков отгрузки и т. д.), то в векселе необходимо привести все же конкретную твердую сумму.

Дефекты условия о сроке платежа

Для признания документа векселем важно не столько наличие в нем срока платежа, сколько его правильное указание.

В статье 33 Положения № 104/1341 перечислено четыре конкретных способа, которыми можно обозначить срок платежа в векселе: по предъявлении; во столько-то времени от предъявления (a viso); во столько-то времени от составления (a dato); на определенный день.

Отступления от этих способов допустимы, только если такая возможность прямо предусмотрена в Положении № 104/1341. Фактически разрешаются только два отступления, и оба они касаются некоторых уточнений в сроке «по предъявлении» (в других векселях эти оговорки невозможны). Векселедатель может сократить или увеличить срок, в течение которого векселедержатель вправе предъявить такой вексель к погашению (по общему правилу он может сделать это в течение года со дня составления векселя). Также можно установить конкретную дату, ранее которой вексель не может быть предъявлен к погашению – «по предъявлении, но не ранее такой-то даты» (ст. 34 Положения № 104/1341).

Любые другие отступления от способов определения сроков, названных в статье 33 Положения № 104/1341, влекут недействительность векселя. В отличие от случая, когда срок платежа вообще не указан, при неправильном указании срока не считается, что вексель оплачивается «по предъявлении». Между тем именно неправильные формулировки сроков чаще всего становятся причиной ничтожности векселя. Например, векселедатель указывает срок погашения «по предъявлении, но не позднее» или «во столько-то времени от предъявления, но не ранее». Эти варианты недопустимы (постановления федеральных арбитражных судов Волго-Вятского округа от 15.11.02 № 108/3, Западно-Сибирского округа от 05.03.03 по делу № Ф04/2061-672/А45-2003). Они не соответствуют способам определения срока платежа, которые указаны в статьях 33, 34 Положения № 104/1341.

На практике в векселях иногда пишут срок оплаты «до такой-то даты» или «не ранее конкретной даты». Насчет действительности таких векселей сложилась противоречивая арбитражная практика. В большинстве случаев суды признают их ничтожными, так как подобного срока оплаты в Положении № 104/1341 нет (постановления федеральных арбитражных судов Центрального округа от 27.11.01 по делу № А35-2867/01-С22, Уральского округа от 17.01.08 № Ф09-11287/07-С4). Но есть и примеры, когда суды считают такое указание срока платежа вполне приемлемым для векселя (постановление Федерального арбитражного суда Северо-Западного округа от 10.06.08 № Ф04 4050/2008(7575 А70 16)). В любом случае, учитывая спорность такого варианта, подобная формулировка рискованна для векселедержателя.

Если срок платежа по векселю поставлен в зависимость от каких-то условий, то это противоречит уже самой природе векселя как абстрактного обязательства. Например, срок платежа «по истечении стольких-то дней с момента поступления денежных средств на расчетный счет векселедателя» не считается определенным. Он обусловлен событием, в отношении которого неизвестно, наступит оно или нет. Такой документ не имеет вексельной силы (п. 5 информационного письма Президиума ВАС РФ № 18).

Также в векселе недопустимы последовательные сроки платежа (ст. 33 Положения № 104/1341). Что считается последовательным сроком, в законодательстве не раскрывается. Но суды понимают под этим, в частности, одновременное наличие в векселе разных сроков погашения (то есть альтернативность сроков). Например, суд признал недействительным вексель, в котором было два срока оплаты – «по предъявлении, но не ранее такой-то даты» и «в течение трех дней от предъявления» (постановление Федерального арбитражного суда Московского округа от 02.04.03 по делу № КГ-А40/1504-03).

Предъявление простого векселя к оплате

Векселедержатель предъявляет вексель к оплате векселедателю.

Отношения, связанные с оборотом векселей регулируются:

Постановлением ЦИК СССР и СНК СССР от 07.08.1937 N 104/1341 «О введении в действие Положения о переводном и простом векселе»;

Федеральным законом от 11.03.1997 N 48-ФЗ «О переводном и простом векселе».

Вексель должен соответствовать формальным требованиям статьи 75 Положения о переводном и простом векселе, позволяющим рассматривать его в качестве ценной бумаги.

Протест

Для предъявления иска к векселедателю о взыскании долга по векселю, совершение протеста векселя не является обязательным условием.

Прямыми должниками являются векселедатель в простом векселе и акцептант в векселе переводном. Требования к ним, а также к авалистам данных лиц (при их наличии) могут быть предъявлены как в срок платежа, так и в течение всего срока вексельной давности безотносительно к наличию или отсутствию протеста. Основанием требований к прямым должникам является сам вексель, находящийся у кредитора.

(п. 21 Постановление Пленума Верховного Суда РФ N 33, Пленума ВАС РФ N 14 от 04.12.2000 «О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей»).

Срок предъявления к оплате

Срок для предъявления течет со дня составления векселя. Если в векселе сроком по предъявлении установлено, что он не может быть предъявлен к платежу ранее определенной даты, то в этом случае срок для предъявления течет с этой даты.

(п. 18 Постановления Пленума Верховного Суда РФ N 33, Пленума ВАС РФ N 14 от 04.12.2000 «О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей»).

Векселя, подлежащие оплате в определенный срок от предъявления, должны быть предъявлены к акцепту в течение одного года со дня их выдачи.

Вексель сроком по предъявлении оплачивается при его предъявлении. Он должен быть предъявлен к платежу в течение одного года со дня его составления.

Векселедатель может установить, что вексель сроком по предъявлении не может быть предъявлен к платежу ранее определенного срока. В таком случае срок для предъявления течет с этого срока.

(п. 34 Постановления ЦИК СССР и СНК СССР от 07.08.1937 N 104/1341 «О введении в действие Положения о переводном и простом векселе»).

Проценты векселя

Читайте также: Расходы будущих периодов в 1С 8.3 — списание, инвентаризация

В векселе, который подлежит оплате сроком по предъявлении или во столько-то времени от предъявления, векселедатель может обусловить, что на вексельную сумму будут начисляться проценты.

Проценты начисляются со дня составления векселя, если не указана другая дата.

(п. 5. Постановление ЦИК СССР и СНК СССР от 07.08.1937 N 104/1341 «О введении в действие Положения о переводном и простом векселе»).

Начисление процентов на сумму векселя со сроком платежа по предъявлении заканчивается в момент предъявления векселя к платежу, но не позднее чем в момент истечения срока, установленного частью 1 статьи 34 Положения. Начисление процентов на сумму векселя со сроком платежа во столько-то времени от предъявления заканчивается в момент предъявления векселя для проставления датированной отметки о предъявлении, но не позднее чем в момент истечения срока, установленного статьей 23 Положения, то есть в течение 1 года с даты наступления возможности для предъявления векселя к оплате.

(п. 19. Постановления Пленума Верховного Суда РФ N 33, Пленума ВАС РФ N 14 от 04.12.2000 «О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей»).

Штрафные проценты и пени

На основании подпункта 2 статьи 48 Положения векселедержатель может требовать от того, к кому он предъявляет иск, уплаты процентов и пени на вексельную сумму.

Указанные проценты и пеня начисляются со дня, следующего за днем платежа, и по день, когда векселедержатель получил платеж.

В соответствии со статьей 3 Федерального закона «О переводном и простом векселе» в отношении векселя, выставленного к оплате и подлежащего оплате на территории Российской Федерации, проценты и пеня, указанные в статьях 48 и 49 Положения, выплачиваются в размере учетной ставки Центрального банка Российской Федерации по правилам, установленным статьей 395 Кодекса для расчета процентов.

(27 Постановление Пленума Верховного Суда РФ N 33, Пленума ВАС РФ N 14 от 04.12.2000 «О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей»).

Судебная практика:

— Постановление Пленума Верховного Суда РФ N 33, Пленума ВАС РФ N 14 от 04.12.2000 «О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей»;

— Постановление Девятого арбитражного апелляционного суда от 17.02.2016 года № 09АП-61905/2005 по делу А40-179336/15;

— Новосибирский областной суд, апелляционное определение от 25 мая 2021 г. по делу N 33-4926/2017;

— Приморский краевой суд, определение от 28 сентября 2015 г. по делу N 33-8728;

— Пленум ВС РФ N 3, Пленум ВАС РФ N 1, постановление от 5 февраля 1998 года.

Указание на несколько мест платежа влечет недействительность векселя

Место платежа может быть указано определенным населенным пунктом или в виде конкретного адреса (п. 23 постановления № 33/14). Это необязательный реквизит. Если он особо не отмечен в простом векселе, то местом платежа считается место составления документа. А если и оно не указано, то адрес, проставленный рядом с наименованием векселедателя (ст. 75 Положения № 104/1341). При отсутствии места платежа в переводном векселе таковым признается адрес, указанный рядом с наименованием плательщика (ст. 2 Положения № 104/1341).

Таким образом, вексель признается недействительным из-за отсутствия места платежа только в случае, когда в документе это место не указано и при этом нет адресов, которые могут его восполнить. Такие ситуации встречаются редко.

Чаще бывает другая ошибка: когда в векселе указано несколько мест платежа (то есть векселедержатель может предъявить его по одному из указанных в документе адресов). Этот недостаток уже нельзя восполнить, обратившись к месту составления векселя или адреса плательщика. То есть вексель считается дефектным по форме, а значит, недействительным (п. 23 постановления № 33/14). Но если векселедатель или плательщик просто исправил один адрес, первоначально указанный в векселе, на другой, то это не считается множественностью мест платежа и пороком векселя (постановление Девятого арбитражного апелляционного суда от 08.02.08 по делу № 09АП-140/2008-ГК).

Пороки подписей в векселе

Подпись векселедателя требует особого внимания юриста. На первый взгляд можно выявить только один из возможных дефектов. А именно то, что подпись не рукописная, а факсимильная. Только собственноручная подпись свидетельствует о том, что вексель подлинный. Другой документ суд просто не примет в качестве подтверждения прав требования по векселю (п. 6 постановления № 33/14).

Между тем, если подпись рукописная, важно еще исключить ее скрытые дефекты. То есть удостовериться в том, что автор подписи вправе был подписывать вексель от лица компании-векселедателя. Это может сделать лицо, уполномоченное учредительными документами заключать сделки от имени компании (ст. 53 ГК РФ, п. 4 постановления № 33/14). Чаще всего это единоличный исполнительный орган компании (директор, генеральный директор и т. д.). Но чтобы точно в этом удостовериться, стоит ознакомиться с уставом компании-векселедателя, решением о назначении директора, а в идеале запросить выписку из Единого государственного реестра юридических лиц для уверенности в том, что директор – действующий.

Возможно также подписание векселя представителем по доверенности. В таком случае векселедержателю во избежание риска отказа в погашении долга лучше не только посмотреть доверенность, но и оставить себе ее копию. Дело в том, что вексельное законодательство не требует расшифровки подписи. Но в то же время при отсутствии расшифровки компания, указанная в качестве векселедателя, может сослаться на то, что вексель подписан от ее имени неустановленным лицом, а она сама по нему не обязана. В такой ситуации доказать обратное поможет копия доверенности (постановление Третьего арбитражного апелляционного суда от 24.12.08 № А33 7636/2008-03АП-3293/2008).

Если известно, кому именно принадлежит подпись на векселе, но у этого лица не было полномочий на его подписание от имени компании, то предъявить вексель к погашению можно лишь непосредственному автору подписи. В такой ситуации он обязан по векселю, как будто выдал его от себя лично (ст. 8 и 77 Положения № 104/1341, п. 13 постановления № 33/14). Но очевидно, что если вексель был оформлен на солидную сумму, то вероятность реального получения платежа от физического лица даже при наличии судебного решения очень мала.

Кроме проверки полномочий на подписание векселя стоит еще визуально сравнить подпись представителя компании-векселедателя с ее образцами на других документах (например, на договоре, заключенном с векселедателем). Это поможет исключить подделку подписи (когда в качестве директора компании или представителя по доверенности подписался кто-то другой и невозможно установить, кто именно). В такой ситуации потребовать вексельный долг не с кого (см., например, постановление Федерального арбитражного суда Северо-Западного округа от 07.12.04 по делу № Ф04 8731/2004(7018 А70 11)). Конечно, юрист не может провести почерковедческую экспертизу, но визуальное сравнение поможет хотя бы исключить явную подделку, когда подпись на векселе совершенно не похожа на подпись уполномоченного лица на других документах.

Финансовый вексель

Если фирма располагает свободными денежными средствами, она может вложить их в покупку векселя. Цель такой покупки – получить доход в виде процентов или дисконта.

Расходы на приобретение

Купив вексель, фирма должна учесть его на счете 58 «Финансовые вложения» по первоначальной стоимости. Эту стоимость определяют одним из двух методов, предусмотренных ПБУ «Учет финансовых вложений» (ПБУ 19/02).

Первый метод заключается в том, что в стоимость векселя включают его покупную цену и все остальные расходы, связанные с его приобретением. Например, это может быть:

- оплата консультационных и информационных услуг, которыми фирма воспользовалась при приобретении векселя;

- оплата услуг посредников и т. д.

Такие расходы учитывают проводкой:

ДЕБЕТ 58 КРЕДИТ 76

– отражены расходы, связанные с покупкой векселя.

Обратите внимание

Стоимость векселя (с учетом расходов на его покупку) в зависимости от срока его погашения указывают по строке 1240 «Финансовые вложения (за исключением денежных эквивалентов)» раздела II Бухгалтерского баланса или по строке 1170 «Финансовые вложения» раздела I Бухгалтерского баланса. В стоимость векселя включают и сумму НДС по нему.

ПРИМЕРАО «Инвест-Проект» в декабре приобрело банковский вексель за 500 000 руб. При этом фирма воспользовалась консультациями брокерской фирмы, заплатив ей 2360 руб. (в том числе НДС – 360 руб.).Бухгалтер должен сделать следующие проводки:ДЕБЕТ 58 КРЕДИТ 76 – 2000 руб. – отражены консультационные услуги;ДЕБЕТ 19 КРЕДИТ 76 – 360 руб. – учтен НДС;ДЕБЕТ 76 КРЕДИТ 51 – 2360 руб. – перечислены деньги за консультационные услуги;ДЕБЕТ 58 КРЕДИТ 19 – 360 руб. – списан НДС;ДЕБЕТ 76 КРЕДИТ 51 – 500 000 руб. – перечислены деньги за вексель;ДЕБЕТ 58 КРЕДИТ 76 – 500 000 руб. – получен вексель.Погасить вексель фирма планирует в течение 6 месяцев. Поэтому в балансе «Инвест-Проекта» за отчетный период стоимость векселя, равную 502 360 руб. (500 000 + 2000 + 360), нужно отразить по строке 1240. В стоимость векселя включена сумма НДС по нему.

Однако можно использовать второй метод, при котором на счете 58 учитывают только сумму, уплаченную продавцу векселя. Остальные затраты на его приобретение относят к прочим расходам.

Такой способ учета можно использовать, к примеру, если эти затраты несущественны по сравнению с ценой векселя, то есть не превышают 5% от цены сделки.

Такие затраты можно учесть проводкой:

ДЕБЕТ 91-2 КРЕДИТ 76

– отражены расходы, связанные с покупкой векселя.

В этом случае расходы на покупку векселя отражают по строке 2350 «Прочие расходы» Отчета о финансовых результатах.

ПРИМЕРВ ноябре ООО «Финансторг» через посредника приобрело вексель стоимостью 400 000 руб. Вознаграждение посредника составило 1180 руб. (в том числе НДС – 180 руб.).Бухгалтер фирмы счел, что сумма вознаграждения незначительна по сравнению с ценой векселя. Поэтому он должен сделать такие проводки:ДЕБЕТ 76 КРЕДИТ 51 – 401 180 руб. (400 000 + 1180) – посреднику перечислены вознаграждение и средства на покупку векселя;ДЕБЕТ 58 КРЕДИТ 76 – 400 000 руб. – получен вексель;ДЕБЕТ 91-2 КРЕДИТ 76 – 1000 руб. (1180 – 180) – отражены посреднические услуги;ДЕБЕТ 19 КРЕДИТ 76 – 180 руб. – учтен НДС;ДЕБЕТ 91-2 КРЕДИТ 19 – 180 руб. – списан НДС.Погасить вексель фирма планирует в течение 9 месяцев после его получения.По строке 1240 актива баланса будет указана стоимость векселя в сумме 400 000 руб. Расходы на покупку векселя в сумме 1180 руб. нужно отразить по строке 2350 отчета о финансовых результатах.

Читайте также: Оплата задолженности судебным приставам без комиссии

Выбранный вами метод оценки векселей вы можете зафиксировать в учетной политике, хотя ПБУ 19/02 этого не требует. Поэтому вы можете использовать другой способ – оформлять в каждом конкретном случае бухгалтерскую справку.

Получение дохода

Векселедатель выплачивает вознаграждение фирме, купившей вексель. Это вознаграждение фирма получает либо в виде дисконта, либо в виде процентов. В бухгалтерском учете проценты и дисконт учитывают по-разному.

Проценты по векселю нужно включать в прочие доходы того периода, в котором у фирмы возникает право их получить.

В Отчете о финансовых результатах их отражают по строке 2340 «Прочие доходы».

ПРИМЕР19 августа ПАО «Топаз» приобрело вексель за 200 000 руб. По договору с «Топазом» векселедатель обязан ежемесячно выплачивать фирме проценты из расчета 18% годовых.Срок уплаты – не позднее 5 дней после окончания каждого месяца.В августе бухгалтер «Топаза» сделал такие проводки:ДЕБЕТ 76 КРЕДИТ 51 – 200 000 руб. – перечислены деньги за вексель;ДЕБЕТ 58 КРЕДИТ 76 – 200 000 руб. – получен вексель;ДЕБЕТ 76 КРЕДИТ 91-1 – 1183,56 руб. (200 000 руб. × 18% : 365 дн. × 12 дн.) – начислены проценты за 12 дней (с 20 по 31 августа).Продавец векселя перечислил «Топазу» эту сумму 3 сентября. В этот день нужно сделать проводку:ДЕБЕТ 51 КРЕДИТ 76 – 1183,56 руб. – получены проценты за август.По строке 2340 отчета о финансовых результатах будет указана сумма процентов по векселю – 1183,56 руб.

Дисконт, как и проценты по векселю, относят на прочие доходы фирмы. Доход в виде дисконта образуется, если фирма приобретает вексель по цене меньшей, чем его номинальная стоимость.

Это означает, что, погашая вексель, фирма получит больше денег, чем заплатила при покупке. Полученную разницу можно учитывать одним из двух способов.

Первый способ – отразить сумму дисконта единовременно при погашении векселя.

В этом случае вексель отражают в балансе по покупной стоимости.

ПРИМЕРООО «Нереида» в июне приобрело банковский вексель за 90 000 руб.Срок погашения векселя – ноябрь, номинальная его стоимость – 100 000 руб.В июне бухгалтер фирмы должен сделать такие проводки:ДЕБЕТ 76 КРЕДИТ 51 – 90 000 руб. – перечислены деньги за вексель;ДЕБЕТ 58 КРЕДИТ 76 – 90 000 руб. – получен вексель.В ноябре проводки будут такими:ДЕБЕТ 91-2 КРЕДИТ 58 – 90 000 руб. – списан вексель;ДЕБЕТ 76 КРЕДИТ 91-1 – 100 000 руб. – начислен доход от погашения векселя;ДЕБЕТ 51 КРЕДИТ 76 – 100 000 руб. – получены деньги за погашенный вексель.По строке 2350 отчета о финансовых результатах будет указана покупная стоимость векселя – 90 000 руб. По строке 2340 отчета о финансовых результатах нужно отразить номинальную цену векселя – 100 000 руб.

Но можно учитывать сумму дисконта в доходах равномерно в течение всего периода от покупки до погашения векселя (п. 22 ПБУ 19/02).

В этом случае балансовую стоимость векселя постепенно увеличивают на сумму дисконта.

АО «Прайд» 12 ноября приобрело вексель за 140 000 руб., который будет погашен через 180 дней. Номинальная стоимость векселя – 152 000 руб. Проводки в ноябре были такими:ДЕБЕТ 76 КРЕДИТ 51 – 140 000 руб. – оплачен вексель;ДЕБЕТ 58 КРЕДИТ 76 – 140 000 руб. – оприходован вексель.Главбух фирмы решил, что будет отражать дисконт по векселю равномерно в течение всего срока обращения векселя. В ноябре в состав прочих доходов нужно включить дисконт за 18 дней (с 13 по 30 ноября) в размере: (152 000 руб. – 140 000 руб.) × 18 дн. : 180 дн. = 1200 руб.При этом нужно сделать проводку:ДЕБЕТ 58 КРЕДИТ 91-1 – 1200 руб. – учтен дисконт.В декабре эта сумма составит:(152 000 руб. – 140 000 руб.) × 31 дн. : 180 дн. = 2066,67 руб.Таким образом, к концу года балансовая стоимость векселя составит 143 266,67 руб. (140 000 + 1200 + 2066,67). Ее нужно отразить по строке 1240 годового баланса.При этом по строке 2340 отчета о финансовых результатах будет указана сумма дисконта – 3266,67 руб. (143 266,67 – 140 000).

Выбор, каким способом начислять дисконт по приобретенному векселю, вам нужно сделать самостоятельно и закрепить выбранную методику в учетной политике фирмы.