- Ненормированные расходы на рекламу

- Расходы на рекламу в «1С:Бухгалтерии 8» (ред. 3.0)

- Пример

- Раздача рекламной продукции и НДС

- Отражение в учете услуг по размещению рекламы в каталогах сторонних организаций

- Нормативное регулирование

- Учет в 1С

- Проводки по документу

- Нормируемые рекламные расходы

- Рекламные расходы при УСН «доходы минус расходы»

- Бухгалтерский учет расходов на рекламу

- Учет рекламных конструкций

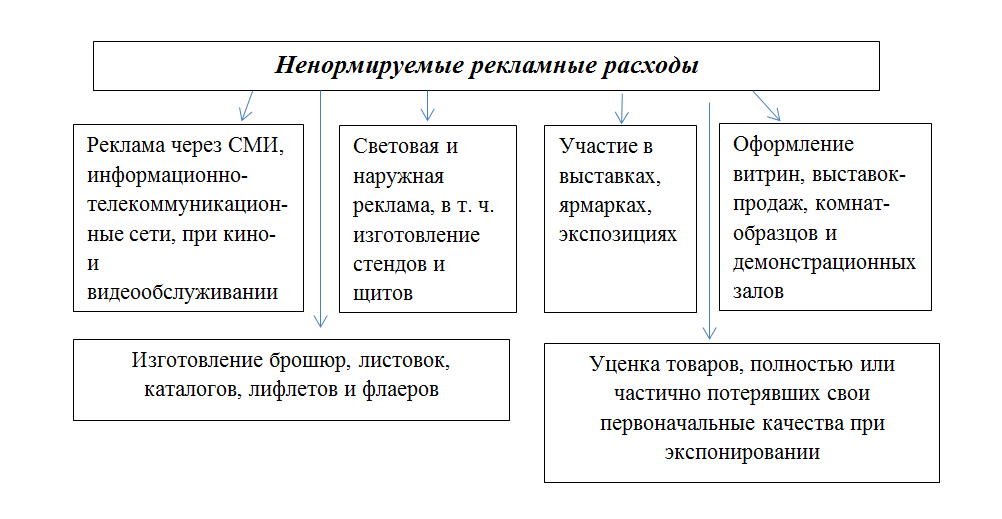

Ненормированные расходы на рекламу

Список рекламных расходов, признаваемых НК РФ в полной сумме, строго ограничен.

Если расходы на рекламу организации можно отнести к одной из выше перечисленных групп, то они в полной сумме уменьшают налогооблагаемую базу при расчете налога на прибыль. Следует отметить, что в п. 4 ст. 264 указаны лишь брошюры и каталоги. Несмотря на то что Минфин РФ считает буклеты, флаеры и листовки разновидностью рекламных брошюр, споры об отнесении их к ненормированным расходам не исключены.

Отметим некоторые нюансы, которые надо учитывать при принятии ненормированных рекламных расходов к учету, т. е. включении полной суммы затрат.

Читайте также: Пример учетной политики в бюджетном учреждении (нюансы)

- Для принятия в качестве таковых расходов на рекламу в СМИ необходима копия свидетельства о регистрации в качестве СМИ контрагента, размещающего вашу рекламу.

- Минфин РФ в своем письме от 15.06.2011 № 03-03-06/2/94, ссылаясь на ст. 16 закона «О рекламе» от 13.03.2006 № 38-ФЗ, указал: чтобы рекламное объявление, опубликованное в печатном издании, не работающем на рекламе, рассматривалась с признаками, подходящими для норм рекламы в печатных изданиях, оно должно включать соответствующую метку — «Реклама» или «На правах рекламы».

- Если рекламное изделие, например рекламный щит, имеет стоимость свыше 100 000 руб. и предназначен для употребления дольше 12 месяцев, то расходы на него учитываются через амортизационные отчисления.

К оценке ненормированных рекламных расходов есть повышенный интерес у налоговиков. Во избежание снятия рекламных трат в полной сумме бухгалтеру необходимо скрупулезно относиться к подтверждающим рекламные ненормированные расходы документам. Главное требование кроме общепринятых для первичных документов — подтверждение отнесения этих расходов к упомянутым в п. 4 ст. 264 НК РФ.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы учитываете затраты на рекламу при подсчете налогооблагаемой прибыли. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Расходы на рекламу в «1С:Бухгалтерии 8» (ред. 3.0)

Рассмотрим пример, в котором организация учитывает как нормируемые, так и ненормируемые расходы в составе издержек обращения.

Пример

Организация ООО «Новый интерьер» участвует в специализированной выставке. Стоимость участия в выставке, включая аренду выставочного стенда, составила 413 000,00 руб. (в том числе НДС 18 %). Среди посетителей выставки были распространены календари с логотипом в количестве 1 000 шт. Календари были приобретены у поставщика по цене 50,00 руб./ шт. (без учета НДС) и учтены на счете 10.09 «Инвентарь и хозяйственные принадлежности». Выручка от реализации продукции ООО «Новый интерьер» за 2 месяца 2021 года составила 1 534 000,00 руб. (в т. ч. НДС 18 % — 234 000,00 руб.). В соответствии с учетной политикой организация применяет «правило 5 %», закрепленное в пункте 4 статьи 170 НК РФ, условия которого выполнены в данном налоговом периоде.

В данном примере организация осуществляет рекламные расходы:

- на участие в выставке, уменьшающие налогооблагаемую прибыль, т. е. не нормируемые (абз. 4 п. 4 ст. 264 НК РФ);

- на календари, распространенные среди посетителей выставки, которые признаются для целей налогообложения прибыли в размере, не превышающем 1 % выручки от реализации, т. е. есть нормируемые (абз. 5 п. 4 ст. 264 НК РФ).

Расходы на участие в выставке отражаются в программе документом Поступление (акт, накладная) с видом операции Услуги. Для приобретаемой услуги указывается цена, ставка и сумма НДС. Счета учета (счет отнесения затрат по бухгалтерскому и налоговому учету, счет учета НДС) подставляются по умолчанию в соответствии с настройками счетов учета номенклатуры, но могут быть изменены в отдельной форме. Рассмотрим заполнение формы Счета учета:

- в полях Счет затрат и Счет затрат (НУ) указывается счет учета 44.01;

- в полях Статьи затрат указывается наименование статьи, которая соответствует ненормируемым рекламным расходам (например, Участие в выставке). В поле Вид расхода в элементе справочника Статьи затрат указывается значение, которое выбирается из предопределенного списка (например, Прочие расходы или Материальные расходы);

- в поле Счет учета НДС указывается счет 19.04 «НДС по приобретенным услугам».

В результате проведения документа Поступление услуг будут сформированы проводки:

- Дебет 44.01 Кредит 60.01

- — на стоимость рекламных услуг без НДС;

- Дебет 19.04 Кредит 60.01

- — на сумму НДС по рекламным услугам.

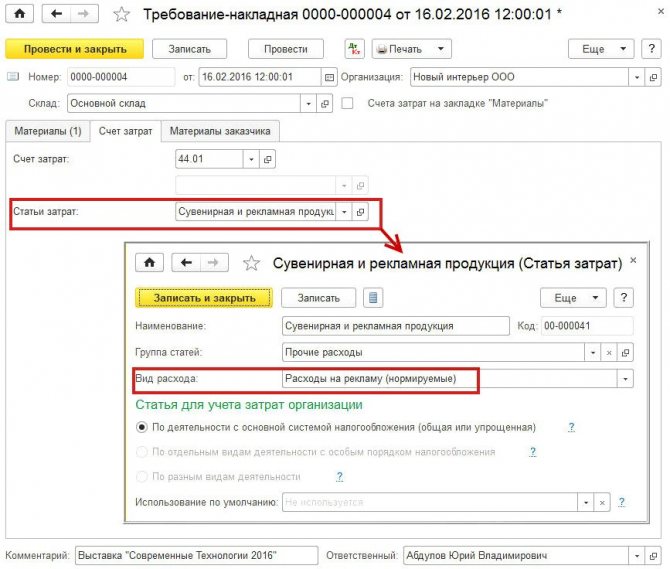

Для отражения операции по списанию материалов в издержки обращения служит документ Требование-накладная (раздел Производство). В программе «1С:Бухгалтерия 8» редакции 3.0 документ Требование-накладная пользователь может создать на основании документа Поступление (акт, накладная).

В шапке документа нужно указать дату передачи материалов (календарей). Поле Склад заполняется значением, установленным по умолчанию.

Флаг Счета затрат на закладке Материалы следует устанавливать, если списание ТМЦ производится на разные счета затрат или по разной аналитике. В этом случае на закладке Материалы появляются дополнительные столбцы для заполнения счетов затрат. Если флаг не установлен, то появляется дополнительная закладка Счет затрат, где нужно указать счет затрат, куда будут списаны все ТМЦ.

На закладке Материалы в табличной части нужно указать наименование календарей с логотипом, количество и счет учета.

На закладке Счет затрат нужно указать счет и аналитику затрат (рис. 5).

Рис. 5. Списание материалов на нормируемые рекламные расходы

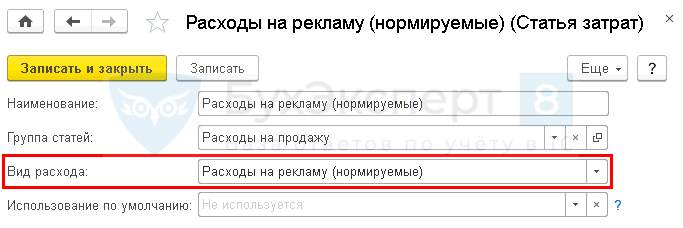

Для автоматического расчета норматива на рекламу в налоговом учете расходы на рекламу (если они нормируются) следует учитывать по статье затрат с видом расходов Расходы на рекламу (нормируемые).

В результате проведения документа Требование-накладная в информационной базе будут сформированы следующие проводки:

- Дебет 44.01 Кредит 10.09

- — на стоимость переданных календарей (50 000,00 руб.).

Напоминаем, что безвозмездная передача права собственности на товары признается их реализацией и является объектом обложения налогом на добавленную стоимость (пп. 1 п. 1 ст. 146 НК РФ). В то же время, бесплатная раздача продукции в рекламных целях, расходы на создание единицы которой не превышают 100 руб., в силу подпункта 25 пункта 3 статьи 149 НК РФ является не облагаемой НДС операцией, если налогоплательщик не отказался от ее освобождения от налогообложения (п. 5 ст. 149 НК РФ).

Допустим, организация ООО «Новый интерьер» не обращалась с соответствующим заявлением в налоговый орган по месту своего учета о намерении отказаться от освобождения налогообложения НДС указанных операций.

Читайте также: Бухгалтерский счет 05: амортизация нематериальных активов. Проводки, пример

Таким образом, в I квартале 2021 года ООО «Новый интерьер» осуществляла как облагаемые, так и не облагаемые НДС операции, что обязывает ее вести раздельный учет затрат в соответствии с пунктом 4 статьи 170 НК РФ. Но в тех налоговых периодах, в которых доля совокупных производственных расходов на операции, не подлежащие налогообложению (освобождаемые от налогообложения), не превышала 5 % общей суммы совокупных производственных расходов раздельный учет можно не вести (п. 4 ст. 170 НК РФ).

По условиям Примера 2 «правило 5 %» в данном налоговом периоде выполнено.

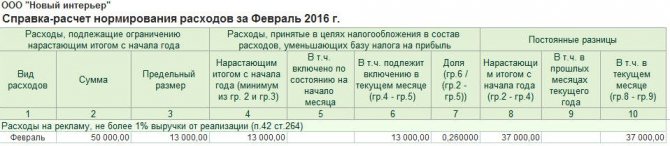

Списание расходов на рекламу с учетом норматива выполняется в регламентной операции с видом Закрытие счета 44 «Издержки обращения».

В результате проведения операции Закрытие счета 44 «Издержки обращения» расходы на участие в выставке, которые учтены в программе как ненормируемые, в полном объеме списываются на счет 90.07.1 и в бухгалтерском и в налоговом учете.

Расходы на распространенные среди посетителей выставки календари, которые были учтены в программе как нормируемые, в бухгалтерском учете в полном объеме списываются на счет 90.07.1, а в налоговом учете — только частично. Между данными бухгалтерского и налогового учетов отражается постоянная разница по рекламным расходам.

Рассмотрим подробно, каким образом выполняется расчет списания в соответствии с пунктом 4 статьи 264 НК РФ:

- выручка (без учета НДС) нарастающим итогом с начала года составляет 1 300 000,00 руб.;

- норматив (предельный размер нормируемых расходов) составляет 13 000,00 руб. (1 300 000,00 руб. х 1 %);

- нормируемые расходы нарастающим итогом с начала года составляют 50 000,00 руб.;

- расходы, принятые в целях налогообложения в состав расходов, уменьшающих базу по налогу на прибыль, составляют 13 000,00 руб. (нарастающим итогом с начала года);

- сумма постоянных разниц нарастающим итогом с начала года составляет 37 000,00 руб.

Расшифровку расчета суммы нормируемых расходов, уменьшающих базу налога на прибыль, в «1С:Бухгалтерии 8» редакции 3.0 можно посмотреть в отчете Справка-расчет нормирования расходов (рис. 6).

Рис. 6. Справка-расчет нормирования рекламных расходов

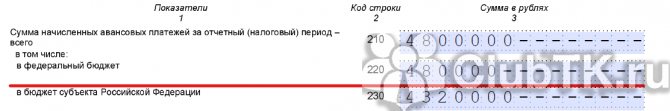

В Приложении № 2 к Листу 02 декларации по налогу на прибыль организаций сумма нормируемых и ненормируемых рекламных расходов попадет в строку 040 «Косвенные расходы — всего» вместе с другими коммерческими (за исключением транспортных) и управленческими расходами.

Оставшаяся часть рекламных расходов может быть в дальнейшем списана в налоговом учете, если эти расходы уложатся в норматив.

Норматив рассчитывается нарастающим итогом, поэтому до конца текущего года у организации есть возможность (при увеличении выручки от реализации товаров (работ, услуг)) включать в расходы оставшуюся часть расходов на рекламу.

Если по состоянию на 31.12.2016 года часть рекламных расходов до конца не спишется, то она будет отнесена при реформации баланса на финансовые результаты, не уменьшающие базу налога на прибыль.

Источник: https://www.buh.ru

Раздача рекламной продукции и НДС

Организациям, прибегающим к мероприятиям по продвижению на рынке своего товара, работ или услуг в формате раздачи рекламных материалов, важно помнить один момент. Министерство финансов РФ в письмах от 23.10.2014 № 03-07-11/53626, от 16.07.2012 № 03-07-07/64 обращает внимание: только безвозмездная отдача в рекламных целях брошюр и каталогов освобождается от начисления НДС независимо от стоимости их приобретения. Для всей остальной передаваемой в рекламных целях продукции, имеющей вещественную форму, будь это кружки, календари с логотипом компании и пр., действует правило: если стоимость 1 шт. раздаточного материала превышает 100 руб., в случае передачи должен быть начислен НДС в общеустановленном порядке.

Читайте также: Учет денежных документов через подотчетное лицо (нюансы)

ВАЖНО! С 2015 года при расчете НДС к уплате можно брать в зачет полную сумму входящего НДС по рекламным расходам, не беря в расчет, нормируемые это траты или нет.

Отражение в учете услуг по размещению рекламы в каталогах сторонних организаций

Нормативное регулирование

Реклама — информация, распространенная любым способом и в любой форме, адресованная неопределенному кругу лиц и направленная на привлечение внимания потенциального покупателя к определенному продукту, формирование или поддержание интереса к нему и его продвижение на рынке (ст. 3 Федерального закона от 13.03.2006 N 38-ФЗ).

К рекламе не относится (п. 2 ст. 2 Федерального закона от 13.03.2006 N 38-ФЗ):

- информация как материальной (буклеты, вывески, указатели и т. д.), так и нематериальной (размещение в СМИ) формы, не содержащия рекламного характера и не имеющая в качестве основной цели продвижение товара на рынке;

- информация рекламного характера, но адресованная определенным лицам (например с указанием ФИО).

В БУ затраты на рекламу являются расходами по обычным видам деятельности и признаются в том отчетном периоде, в котором они имели место. В БУ затраты на рекламу не нормируются и включаются в расходы в полной сумме (п. 5, п. 7, п. 18 ПБУ 10/99).

Затраты на рекламу, связанные с реализацией продукции и товаров, относят:

- в торговых организациях — в состав коммерческих расходов в дебет счета 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С);

- в неторговых — на счет «Общехозяйственные расходы» (план счетов 1С).

В НУ затраты на рекламу подразделяют на нормируемые и ненормируемые.

К ненормируемым относят затраты на рекламу по «закрытому» перечню (п. 4 ст. 264 НК РФ):

- затраты на рекламные мероприятия в средствах массовой информации (в т. ч. объявления в печати, передачи по радио и телевидению), информационно-телекоммуникационных сетях, кино- и видео- обслуживание;

- затраты на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

- затраты на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат для образцов и демонстрационных залов;

- изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах (работах, услугах), товарных знаках и знаках обслуживания и (или) о самой организации;

- на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Их можно отнести единовременно в состав косвенных (прочих) расходов в том периоде, в котором они имели место быть.

Изучить подробнее Учет ненормируемых затрат на рекламу

Все остальные затраты на рекламу относятся к нормируемым, которые разрешено учитывать в косвенных (прочих) расходах в размере, не превышающем 1% выручки от реализации (ст. 249 НК РФ, п. 4 ст. 264 НК РФ).

Размещение рекламной информации в каталогах сторонних организаций — нормируемый вид рекламных расходов (Письмо Минфина РФ от 23.12.2016 N 03-03-06/1/77417).

Расходы на рекламу должны быть документально подтверждены. Подтверждающими документами могут быть (Письмо Минфина РФ от 06.09.2012 N 03-03-06/1/467, от 22.06.2012 N 03-03-06/2/71):

- акты выполненных работ;

- фотоотчеты;

- эфирные справки или иные подобные документы, выданные непосредственно теле- или радиокомпанией, в т. ч. графики подтвержденных выходов рекламы;

- подшивки статей и другие аналогичные документы.

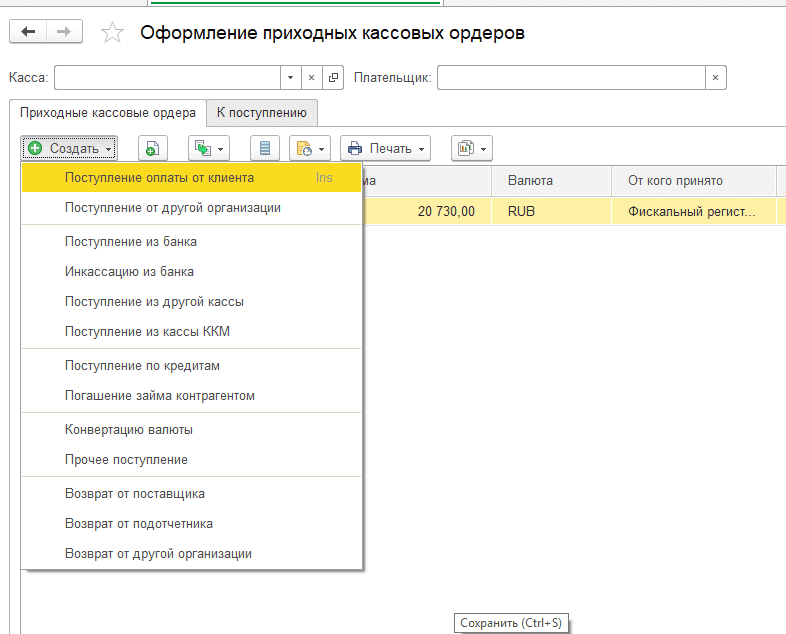

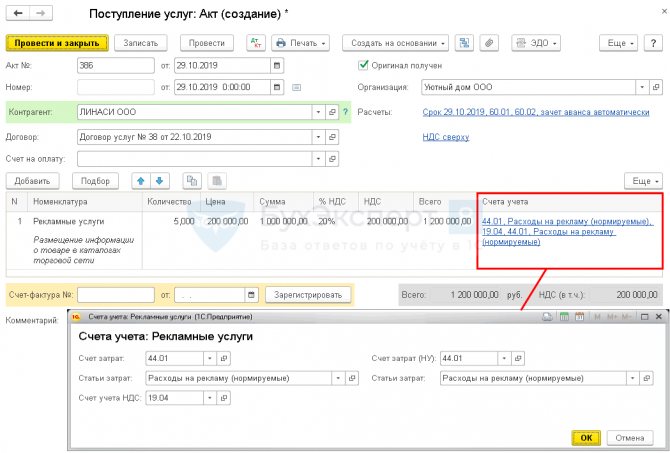

Учет в 1С

Учет затрат на рекламу отразите документом Поступление (акт, накладная) вид операции Услуги (акт) в разделе Покупки – Покупки – Поступление (акты, накладные).

В документе укажите:

- Акт № от — дата и номер первичного документа;

- от — дата подписания акта;

- Договор — документ, по которому ведутся расчеты с контрагентом, Вид договора — С поставщиком.

- По ссылке Счета учета: Счет затрат — 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность».

- Статьи затрат — статья затрат на нормируемую рекламу. Выбирается из справочника Статьи затрат, Вид расхода — Расходы на рекламу (нормируемые).

Для отражения нормируемых затрат на рекламу в справочнике Статьи затрат в поле Вид расхода выберите значение Расходы на рекламу (нормируемые). Тогда затраты на рекламу будут признаваться в расходах автоматически в конце месяца в размере 1% от выручки при выполнении операции Закрытие счета 44 «Издержки обращения» в процедуре Закрытие месяца.

Если расходы на рекламу не нормируются, то у статьи затрат Вид расхода должен быть Прочие расходы: затраты будут учитываться в составе расходов отчетного периода по НУ единовременно и полностью.

- Счет учета НДС — 19.04 «НДС по приобретенным услугам».

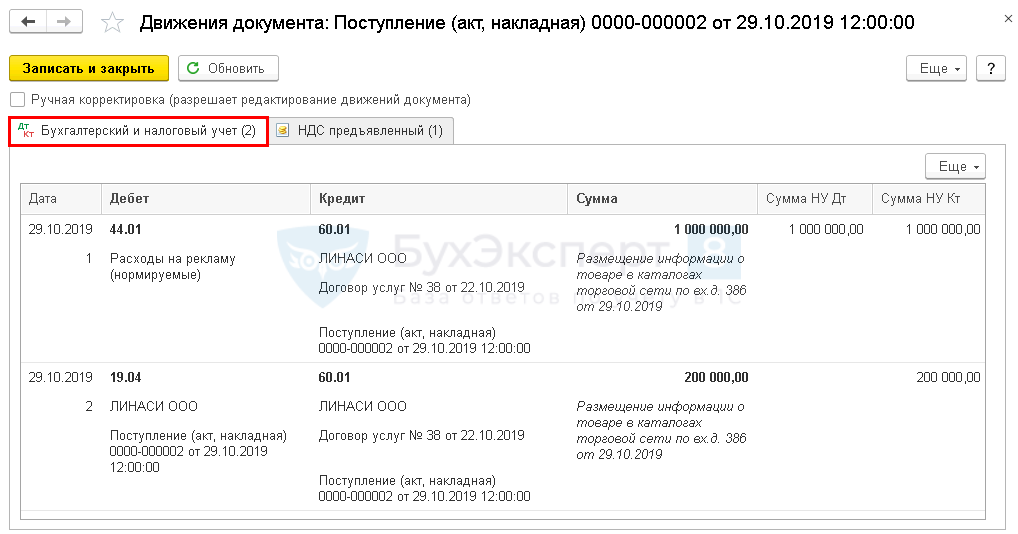

Проводки по документу

Документ формирует проводки:

- Дт 44.01 Кт 60.01 — учет затрат на рекламу;

- Дт 19.04 Кт 60.01 — принятие к учету НДС.

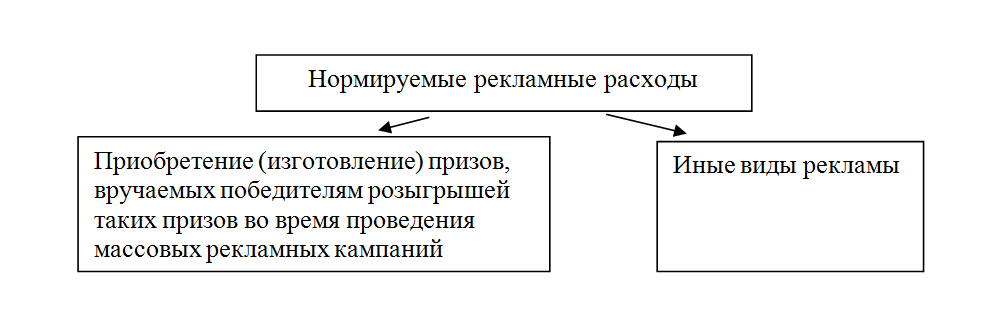

Нормируемые рекламные расходы

По сути, любые рекламные траты, прямо не указанные в перечне ненормированных, можно смело относить к нормируемым.

ВАЖНО! Рекламой признается только массовое распространение информации о товаре, услугах, работах, предназначенное для заранее неясного окружения.

Для исчисления налога на прибыль норма рекламных трат — 1% выручки без учета НДС и акцизов. Непринятые в расходы согласно нормативу и выручке этого отчетного периода рекламные расходы переносятся на следующий отчетный период календарного года. С увеличением выручки объем рекламных нормированных трат, которые можно принять к учету, растет. По итогам года может быть посчитана предельная величина учитываемых нормативных рекламных расходов. Сверхнормативный объем при расчете налога на прибыль не берется в расчет.

Читайте также: Что изменит внедрение федеральных стандартов бухгалтерского (бюджетного) учета?

Рекламные расходы при УСН «доходы минус расходы»

Согласно ст. 346.16 НК РФ организациям на УСН разрешено учесть в своих тратах издержки на рекламу. Определяются такие издержки в порядке, предусмотренном для расчета налога на прибыль. То есть все расходы разделяются по тем же основаниям на нормируемые и нет. Признать рекламные траты, документально подтвержденные и экономически обоснованные, при исчислении единого налога позволено только после их оплаты. У организаций на УСН выручка начисляется кассовым методом, в ее состав включается и полученная предоплата. Сумма нормированных рекламных затрат рассчитывается также в пределах 1% от нее.

О нюансах учета расходов на рекламу при УСН рассказали эксперты КонсультантПлюс. Изучите материал, получив пробный бесплатный доступ к системе К+.

Ознакомиться со всеми видами трат, какие применяются для расчета единого налога при УСН, с порядком их признания можно в статье: «Перечень расходов при УСН «доходы минус расходы».

Бухгалтерский учет расходов на рекламу

В бухгалтерском учете рекламные траты нормированию не подвергаются и включаются в затратную часть в полной стоимости в том отчетном периоде, в каком они имели место, вне зависимости от того, оплачены они или нет. Для их признания необходимы подтверждающие документы. При этом делается запись:

- Дт 44 Кт 60 (76) — отражены рекламные услуги;

- Дт 44 Кт 10 — рекламная продукция, не являющаяся основным средством, списана в расходы;

- Дт 44 Кт 02 — начислена амортизация по основному средству, используемому в рекламных целях.

Учет рекламных конструкций

Затраты на создание или покупку рекламной конструкции (например, стенда, щита) формируют первоначальную стоимость этой конструкции. В зависимости от срока использования и установленного учетной политикой лимита стоимости имущества, признаваемого объектом основных средств, учитывайте рекламную конструкцию:

- на счете 10 «Материалы» в качестве материалов;

- на счете 01 «Основные средства» как объект основных средств (п. 5 ПБУ 6/01).

Суммы, учтенные на счете 10, можно списать единовременно в момент ввода рекламной конструкции в эксплуатацию:

Дебет 44 субсчет «Расходы на рекламу» Кредит 10 субсчет «Рекламные материалы»

– списаны затраты на рекламную конструкцию.

Стоимость рекламной конструкции, признанной объектом основных средств, списывайте через амортизацию:

Дебет 44 субсчет «Расходы на рекламу» Кредит 02

– начислена амортизация по рекламной конструкции.

Независимо от вида рекламы суммы, накопленные за месяц на счете 44, спишите на себестоимость продаж как коммерческие расходы (п. 9 ПБУ 10/99). Для этого в бухучете сделайте проводку:

Дебет 90-2 Кредит 44 субсчет «Расходы на рекламу»

– списаны рекламные расходы на себестоимость продаж.