- Что такое ставка рефинансирования

- Сферы влияния ЦБ РФ на кредитные продукты банков

- Зачем она нужна и на что влияет

- Почему бы сразу не снизить ставку до минимума?

- Можно ли взять кредит у регулятора напрямую

- Дополнительные функции

- Рефинансирование кредитов: как платить меньше

- Динамика ставки в РФ

- Ключевая ставка Центробанка на 2021 год. Значение для предпринимательской деятельности

Что такое ставка рефинансирования

Ставка рефинансирования – это один из главных инструментов монетарной политики Центрального Банка России.

Главная задача кредитно-денежной политики Центробанка – создать внутри страны благоприятные условия для роста производства и стабильность на финансовом рынке. Основной инструмент в руках финансового регулятора – это ставка рефинансирования.

Ставка рефинансирования – это процент, под который государство выдает деньги коммерческим банкам.

Справка. Ставку рефинансирования часто называют ключевой ставкой (КС). По сути оба варианта правильны и могут использоваться как синонимы.

Ключевая ставка зависит от множества факторов, происходящих в экономике страны. Центральный Банк внимательно следит за происходящим, анализирует накапливаемую информацию и делает прогнозы на будущее. На основе этих прогнозов регулятор устанавливает ставку рефинансирования.

Сферы влияния ЦБ РФ на кредитные продукты банков

Перед принятием решения о размере ставки рефинансирования Центробанк анализирует все параметры, на которые будет влиять показатель:

Читайте также: Основные нюансы бухучета и налогообложения в строительстве

- вычисление размеров выплат по налоговым обязательствам;

- начисление штрафных выплат за непогашенные кредиты;

- выплата процентов по договору займа;

- расчет денежных выплат за нарушение обязательств между кредиторов и заёмщиков.

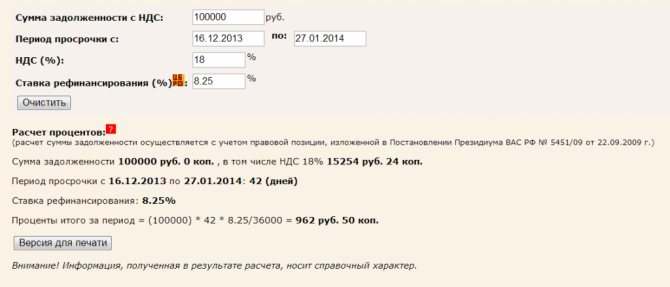

Для каждого показателя существует установленная формула расчета. Например, для вычисления пени за каждый день просрочки используется значение 1/300 от ставки рефинансирования:

Пеня = задолженность × (ставка рефинансирования ÷ 300) × количество дней просрочки

Если ставка рефинансирования менялась в течение расчетного периода, то показатель пени рассчитывается по каждому периоду отдельно.

Зачем она нужна и на что влияет

Одна из ключевых целей Центрального Банка на текущем этапе – достижение стабильно низкого уровня инфляции. Потому что именно низкая инфляция – залог устойчивого роста реального сектора экономики.

Высокий уровень инфляции приносит вред и самому государству, и его населению. Когда в стране растет инфляция, в экономике начинается застой. Никто не строит долгосрочных планов, не развивает масштабных проектов, бизнес не прогрессирует, а население тратит меньше денег. Это ведет к снижению производства и потере рабочих мест. Такие процессы никому не выгодны, поэтому регулятор старается их предотвращать.

Ставка рефинансирования – главный инструмент ЦБ РФ, который он использует в своей кредитно-денежной политике. Этот индикатор формирует остальные ставки в экономике. Например, по этой ставке Центробанк выдает кредиты коммерческим банкам.

Чем выше уровень инфляции, тем выше процентная ставка. Чем выше ключевая ставка, чем дороже кредиты для населения.

Пример того, как это отражается на стоимости кредитов:

- Регулятор устанавливает ключевую ставку в 10%.

- Коммерческий банк берет у государства ссуду под 10%.

- Задача коммерческого банка – заработать, поэтому он увеличивает стоимость кредита для населения.

- Ставка по коммерческому кредиту всегда будет выше, чем ключевая – например, 15%.

Получается, что коммерческие финучреждения играют роль посредника между государством и населением, и за свое посредничество взимают комиссию в виде дополнительных процентов по кредиту.

Это интересно:

Условия для рефинансирования кредита под залог недвижимости и алгоритм получения услуги.

В чем преимущества и недостатки рефинансирования в Сбербанке.

Особенности рефинансирования кредитов в ВТБ.

Почему бы сразу не снизить ставку до минимума?

На декабрь 2021 года КС равна 6,5%. Казалось бы, зачем держать ее такой высокой? ФРС США, например, постоянно снижает ставку, там она равна 1,5%. Почему у нас так не делают?

Читайте также: Действия работодателя, если в организации умер сотрудник

Причин несколько:

- Темпы роста экономики в России и США отличаются, как и кредитно-денежная политика регуляторов.

- Уровень инфляции в России и США тоже разный, а это – главный критерий при определении ставки.

- Экономически прогнозы по странам тоже разные.

Почему бы сразу не снизить? КС – один из главных экономических индикаторов, он показывает темпы роста экономики и уровень инфляции. Нельзя просто так взять и снизить инфляцию. Это делается последовательно, а решения об изменении КС принимаются взвешенно.

Чем чревато резкое снижение КС:

- Деньги для населения станут более доступными.

- Покупательская активность резко возрастет.

- Увеличение спроса на товары станет причиной роста цен.

- Рост цен спровоцирует рост инфляции.

- Деньги снова начнут дешеветь, а покупательская способность населения падать.

- Урон для потребителя будет выше, чем если бы кредиты были дешевыми.

Ключевая ставка защищает от излишнего спроса и сдерживает инфляцию.

Можно ли взять кредит у регулятора напрямую

Центробанк не выдает кредиты гражданам и кредитует только коммерческие банки. У него другая функция – регулятивная, задача которой – проводить кредитно-денежную и монетарную политику в стране. А что было бы, если бы он еще и ссуды выдавал? Кто бы тогда регулировал Центральный Банк?

Поэтому ставка по банковским ссудам всегда будет выше, чем ставка рефинансирования. Причин тому несколько:

- В стоимость займа закладываются все издержки банка.

- Всегда есть часть заемщиков, которая не возвращает долги. Чтобы компенсировать эти потери, кредитор повышает стоимость ссуды. Получается, что честные заемщики выплачивают долги нечестных.

- Банку нужно содержать офис и платить зарплаты сотрудникам.

- Банк — коммерческое учреждение, которое должно зарабатывать.

Чтобы зарабатывать, ссуды выдаются под более высокий процент. Все так же, как в магазине: товар продается по завышенной цене, потому что владелец должен получить прибыль, заплатить налоги и выплатить зарплаты сотрудникам. По сути, коммерческий банк – это супермаркет денег.

Справка. В России работает около 500 кредитных организаций. Конкуренция между ними – главная гарантия, что процентная ставка не будет сильно завышена, она регулируется рынком.

Дополнительные функции

Любой макроэкономический показатель влияет на множество процессов. Когда мы говорим про ставку рефинансирования, это высказывание тем более верно. Дело в том, что Гражданский кодекс РФ и ряд других нормативных актов нашел для рассматриваемого значения несколько дополнительных способов использования.

- Налоговый кодекс предусматривает применение этого показателя при расчете размера штрафа и пени в случае несоблюдения установленного порядка уплаты налога или сбора.

- Ставка рефинансирования также применяется, когда речь идет об использовании заемных средств по договору, в котором не указаны проценты вознаграждения.

- Несвоевременная выплата зарплаты сотрудникам компании влечет за собой ответственность. Размеры компенсации пострадавшим вычисляются при помощи рассматриваемого показателя.

- Если государство хочет оказать помощь предпринимателям, то принимается специальная программа. Величина поощрения вычисляется исходя из Ставки рефинансирования.

Подводя итоги мы можем сделать вывод о многогранности использования описанного макроэкономического инструмента. При этом следует отметить закономерность. Снижение ключевой ставки стимулирует экономику, повышение, напротив, тормозит.

Рефинансирование кредитов: как платить меньше

Опытные заемщики следят за изменением , которые вносит Центробанк. Когда КС снижается, коммерческие банки снижают и ставки по кредитам, а это значит, что их можно рефинансировать.

Рефинансирование – это когда для закрытия старого кредита берется новый, но на более выгодных условиях. Это позволяет снизить кредитную нагрузку не нарушая условий договора.

Например, в 2021 году вы оформили автокредит в Сбербанке на 5 лет под 15% годовых. С тех пор ключевая ставка Центробанка несколько раз снижалась, как и тарифы коммерческих банков. Теперь такую же ссуду выдают под друге проценты. И вы вправе воспользоваться этим – рефинансировать долг, чтобы не переплачивать.

Справка. Банк вправе отказать клиенту в рефинансировании – ему это не всегда выгодно. Если получили отказ, вы вправе обратиться в любой другой банк. Он выплатит вместо вас долг по старому долгу и оформит на эту сумму кредит в своем банке, но на других условиях. Это выгодно обеим сторонам: вы снизили кредитную нагрузку, а банк привлек нового клиента и заработал на нем.

Рефинансировать ссуду в другом банке могут только заемщики с хорошей кредитной историей. Если у вас плохая КИ, скорее всего, вам откажут в рефинансировании, для банка вы – недобросовестный заемщик.

Важно. Рефинансирование часто путают с реструктуризацией. Но это два принципиально разных понятия. Реструктуризация – это пересмотр условий возврата займа. Если рефинансировать можно в другом банке, то реструктуризировать – только в том учреждении, где оформлена ссуда. Кредитор может пойти заемщику на уступки и реструктуризировать его ссуду, если тот испытывает финансовые трудности и не в состоянии выполнять текущие условия перед банком.

Как банк может реструктуризировать ваш долг:

- снизить ежемесячный платеж;

- снизить процент – на все время или на ограниченный срок;

- дать временную отсрочку от платежей.

Реструктуризация – это не всегда выгодно для заемщика. Кредитор может снизить ежемесячный платеж, но увеличить сроки погашения ссуды. В итоге общая переплата будет выше, чем было бы изначально, без реструктуризации.

Читайте также: Когда возможна замена трудового отпуска денежной компенсацией?

Рефинансирование – это всегда выгодно (с некоторыми оговорками — подробно читайте в этой статье), реструктуризация – вынужденная мера.

Динамика ставки в РФ

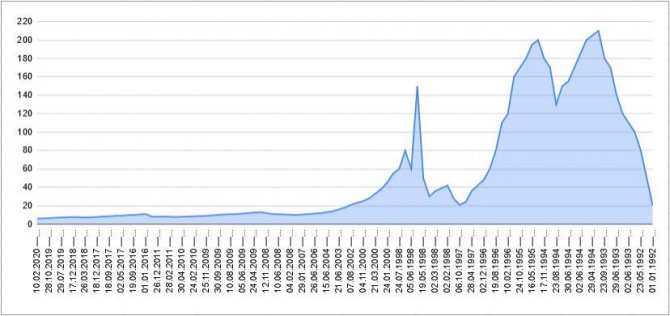

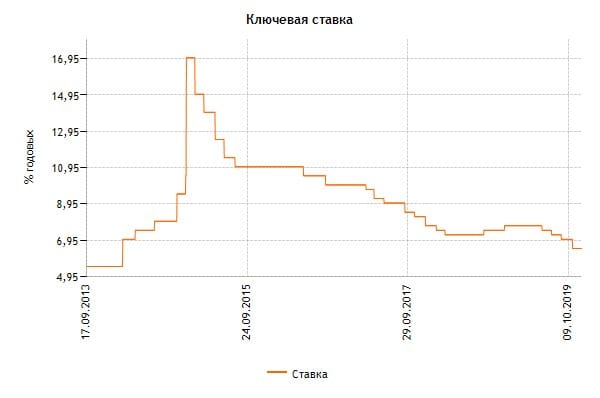

Опытные заемщики знают, насколько важно следить за политикой ЦБ РФ. Зная, какой будет КС, можно грамотно пользоваться рефинансированием и платить меньше.

Статистика по КС есть в открытом доступе на официальном сайте регулятора. Переходим и смотрим.

Сейчас данные ко ключевой ставке на сайте ЦБ доступны только с 2013 года

Что она нам говорит:

- Самая высокая КС за историю РФ – 200%. Такой рост фиксировался дважды – в 1994 году и в 1995 году. Причина таких высоких процентов – огромная инфляция, которая достигала в это время 215%.

- Средняя КС за последние 10 лет – 7,25%.

- С июля 2021 года КС понижалась трижды.

Справка. Ключевая ставка на начало 2021 года – 6,50%. Это очень низкий показатель, близкий к минимальному за последние 10 лет. Эксперты прогнозируют, что Центробанк продолжить снижать ставку. Это значит, что кредиты будут дешеветь, а рефинансировать их будет еще выгодней.

Чтобы знать, как ЦБ РФ меняет ставку, следите за новостями экономики и изучайте прогнозы экспертов. Это поможет вам принимать выгодные решения по кредитам. Актуальную ставку рефинансирования всегда можно посмотреть на сайте ЦБ РФ.

Ключевая ставка Центробанка на 2021 год. Значение для предпринимательской деятельности

Сама по себе ключевая ставка, а именно ее снижение, может влиять на развитие предпринимательской деятельности благодаря дешевым заемным средствам, что значит появление новых возможностей для инвестирования и расширения бизнеса.

Ссылку на ставку ЦБ можно встретить в Гражданском и Налоговом кодексе. Часто именно она влияет на сумму штрафных санкций по обязательствам перед контрагентами или налоговиками. Есть ситуации, когда ставка принимает участие и в определении налогооблагаемой базы для расчета налога на прибыль или НДФЛ, например.

Напрямую к ключевой же ставке привязаны расчеты ответственности по статье 395 ГК РФ, а также все нормативные акты.