Организация при строительстве нескольких объектов, которые после окончания строительства будут сданы в аренду, совмещает функции инвестора, заказчика и застройщика. Учитываются ли общехозяйственные расходы (в частности, заработная плата управленческого персонала (директор, бухгалтер), управленческие расходы (услуги связи, аренда офиса)) при формировании первоначальной стоимости объекта строительства в периоде, когда организацией ведется только строительство объектов и не осуществляются другие виды деятельности, и в периоде, когда строительство одних объектов продолжается, а другие уже построены и сдаются в аренду?

Инвестиционная деятельность в РФ регулируется Федеральным законом от 25.02.1999 N 39-ФЗ (далее — Закон N 39-ФЗ) и Законом РСФСР от 26.06.1991 N 1488-1 (в части, не противоречащей Закону N 39-ФЗ).

Согласно ст. 1 Закона N 39-ФЗ капитальными вложениями являются инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство.

Субъектами инвестиционной деятельности, осуществляемой в форме капитальных вложений, являются в том числе инвесторы и заказчики (ст. 4 Закона N 39-ФЗ).

Закон N 39-ФЗ не содержит понятия «застройщик». Понятие данного субъекта инвестиционной деятельности дано в п. 16 ст. 1 Градостроительного кодекса РФ.

Читайте также: Как оформить подарок. С точки зрения бухгалтерии.

Пунктом 6 ст. 4 Закона N 39-ФЗ предусмотрено, что субъект инвестиционной деятельности вправе совмещать функции двух и более субъектов, если иное не установлено договором и (или) государственным контрактом, заключаемыми между ними.

В рассматриваемом случае организация совмещает функции инвестора, заказчика и застройщика.

Формирование первоначальной стоимости объекта строительства

При формировании первоначальной стоимости возводимого объекта организации следует руководствоваться:

- ПБУ 6/01 «Учет основных средств» (далее — ПБУ 6/01);

- Положением по бухгалтерскому учету долгосрочных инвестиций, утвержденным письмом Минфина РФ от 30.12.1993 N 160 (далее — Положение N 160) (применяется в части, не противоречащей более поздним нормативным документам по бухгалтерскому учету — смотрите письмо Минфина РФ от 15.11.2002 N 16-00-14/445);

- Методикой определения стоимости строительной продукции на территории Российской Федерации (МДС 81-35.2004), утвержденной постановлением Госстроя России от 05.03.2004 N 15/1 (далее — Методика).

Согласно п. 2.1 Положения N 160 учет долгосрочных инвестиций ведется по фактическим расходам в целом по строительству и по отдельным объектам (зданию, сооружению и другим), входящим в него. Бухгалтерский учет долгосрочных инвестиций ведется на счете «Капитальные вложения» (п. 2.3 Положения N 160).

Сформированная первоначальная стоимость объектов основных средств, принятых в эксплуатацию и оформленных в установленном порядке, списывается со счета 08 «Вложения во внеоборотные активы» в дебет счета 01 «Основные средства» (Инструкция по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина России от 31.10.2000 N 94н).

При одновременном выполнении условий, перечисленных в п. 4 ПБУ 6/01 «Учет основных средств» (далее — ПБУ 6/01), актив принимается организацией к бухгалтерскому учету в качестве основных средств.

Согласно п. 7 ПБУ 6/01 основные средства принимаются к бухгалтерскому учету по первоначальной стоимости. На основании п. 8 ПБУ 6/01 первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ).

Не включаются в фактические затраты на приобретение, сооружение или изготовление основных средств общехозяйственные расходы и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением основных средств.

Таким образом, в составе капитальных вложений, впоследствии формирующих стоимость объектов основных средств, должны отражаться затраты, имеющие непосредственную связь с возведением конкретного основного средства, которые могут быть до начала строительства определены, исчислены и учтены при составлении сметной документации.

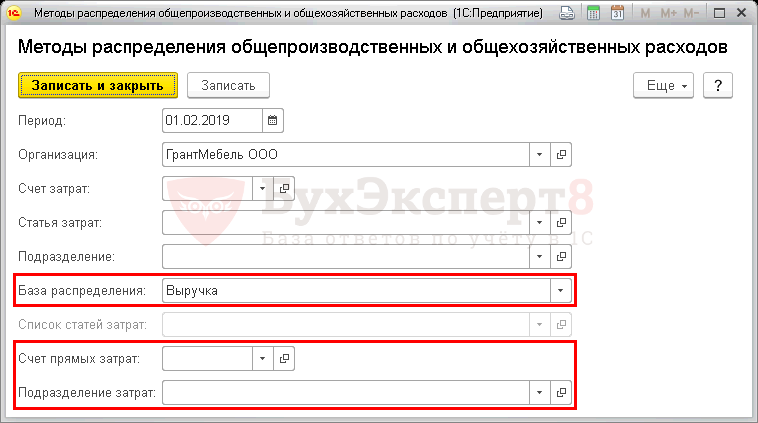

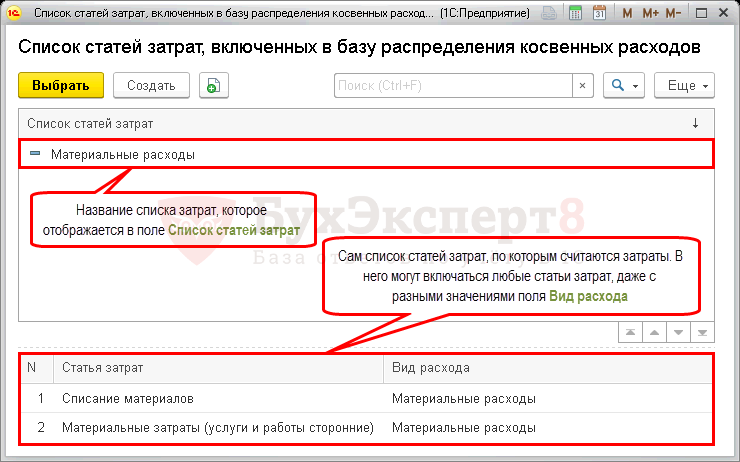

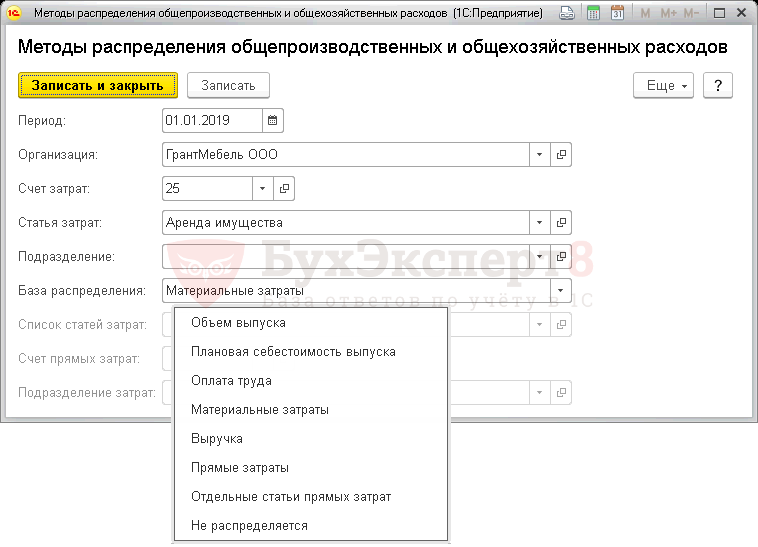

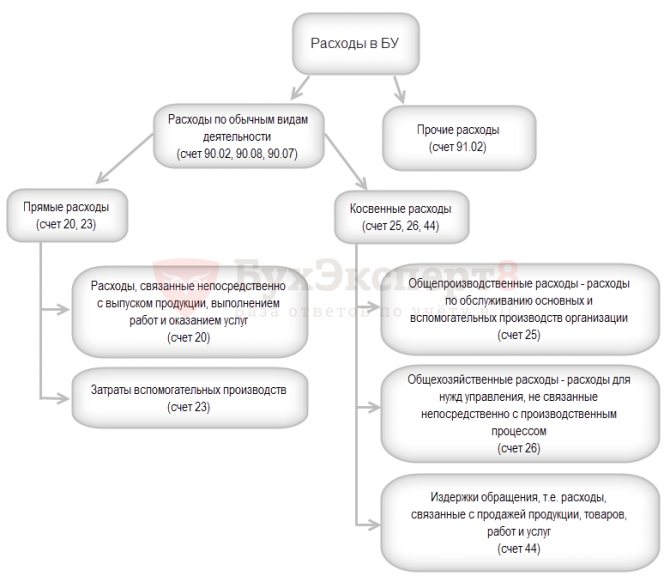

Операции по кредиту: списание общепроизводственных расходов

В инструкции по использованию типового плана счетов сказано, что собирательные синтетические счета 25 и 26 обязательно должны быть закрыты на конец месяца. Это требование означает, что все дебетовые суммы относят на счет 20 (или 90 для общехозяйственных расходов). Бухгалтер запишет проводки наподобие:

- Дт «Основное производство» Кт «Расходы общепроизводственные» – списаны суммы общепроизводственных расходов, осуществленных на нужды цехов основного производства;

- Дт «Обслуживающее производство» Кт «Расходы общепроизводственные» – отнесены суммы накладных расходов на оплату труда персонала обслуживающего производства;

- Дт «Вспомогательное производство» Кт «Расходы общепроизводственные» –списаны расходы по коммунальным платежам объектов вспомогательного производства;

- Дт «Основное производство» Кт «Расходы общехозяйственные» – в состав фактической производственной себестоимости были включены общехозяйственные расходы;

- Дт «Себестоимость продукции» Кт «Расходы общехозяйственные» – суммы затрат административно-управленческого характера списаны на себестоимость продукции.

В зависимости от того, в кредит какого счета относят данные дебетовых оборотов общехозяйственных расходов, формируется полная или производственная себестоимость изделий.

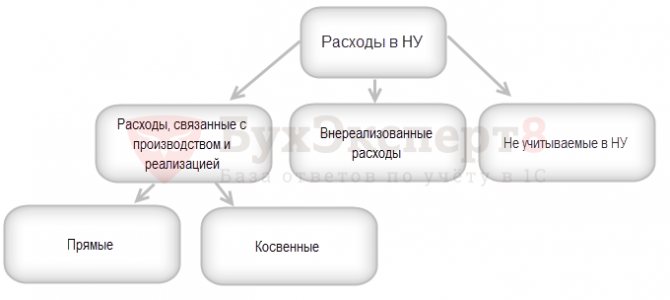

Налоговый учет общехозяйственных расходов

В соответствии с п. 1 ст. 257 НК РФ первоначальная стоимость основного средства определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением НДС и акцизов, кроме случаев, предусмотренных НК РФ. Глава 25 НК РФ не уточняет порядок учета общехозяйственных расходов для организаций, занимающихся строительством. В НК РФ нет также упоминания о возможности или необходимости капитализации таких расходов. Одновременно пунктом 5 ст. 270 НК РФ установлено, что при определении налоговой базы по налогу на прибыль не учитываются расходы по приобретению и (или) созданию амортизируемого имущества без указания, косвенные это расходы или прямые.

Минфин России в письме от 02.03.2006 N 03-03-04/1/178 указал, что общехозяйственные и другие аналогичные расходы не включаются в фактические затраты на приобретение, сооружение или изготовление основных средств, кроме случаев, когда они непосредственно связаны с их приобретением, сооружением или изготовлением. Следовательно, если организация ведет строительство для собственных нужд, то расходы на содержание дирекции строящегося объекта могут учитываться при формировании первоначальной стоимости объекта основных средств. В данном случае порядок признания расходов аналогичен порядку признания общехозяйственных расходов в бухгалтерском учете.

В то же время существует позиция, согласно которой высказывается мнение, что если налоговое законодательство определяет какие-либо затраты как самостоятельный вид расходов, то такие затраты признаются расходами отчетного (налогового) периода и в первоначальную стоимость объекта основных средств не включаются. Если придерживаться указанной позиции, то общехозяйственные расходы должны относиться к косвенным расходам и признаваться в том отчетном периоде, в котором они были осуществлены (п. 1 ст. 272 НК РФ, п.п. 1, 2 ст. 318 НК РФ).

Читайте также: Списание дебиторской задолженности на забалансовый счет

Согласно п. 4 ст. 252 НК РФ, если некоторые затраты с равными основаниями могут быть отнесены к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие затраты.

Поэтому организация имеет право самостоятельно выбрать порядок учета общехозяйственных расходов, понесенных в период строительства здания, утвердив его в учетной политике для целей исчисления налога на прибыль.

Определение

Общепроизводственные расходы – это затраты, непосредственно связанные с производственной деятельностью. Главной отличительной чертой от прямых расходов на изготовление продукции является то, что суммы нельзя отнести на конкретный вид изделий. В состав общепроизводственных расходов могут быть включены затраты на:

- амортизационные отчисления;

- содержание оборудования;

- оплату услуг коммунальных служб;

- арендную плату производственных помещений;

- заработную плату рабочим, вовлеченным в процесс обслуживания;

- прочие расходы.

Хоть затраты и не относятся напрямую к какому-либо виду продукции, они должны быть учтены при расчете производственной себестоимости.

Производственная себестоимость

Затраты, возникающие в связи с обслуживанием или содержанием производственных объектов, могут быть отнесены на конечный результат пропорционально заданной учетной политикой величине. Распределение общепроизводственных расходов преследует цель вычислить себестоимость единицы продукции на выходе из цеха с учетом всех затрат промышленного цикла.

Распределение общепроизводственных и общехозяйственных расходов при применении данного способа происходит по-разному: с 25 счета суммы списывают в 20-й счет, а с 26 – в 90. Таким образом, административно-управленческие и прочие накладные расходы в части общехозяйственных не входят в состав производственной себестоимости, а относятся непосредственно к финансовому результату.

Это один из методов, который может быть применен на предприятии. Показатели производственной себестоимости позволяют анализировать рентабельность того или иного цеха и регулировать величину затрат на выпуск отдельных видов продукции.

Описание и использование счета 26

Счет 26 «Общехозяйственные расходы» служит для сбора сведений о затратах на нужды управления, не связанные непосредственно с производством продукции, выполнением работ, оказанием услуг.

Агенты, брокеры, дилеры, экспедиторы, то есть не связанные с производством организации, используют счет 26 как основной при ведении своей деятельности, обобщая на нем информацию обо всех своих расходах и списывая их на счет учета продаж.

Торговые фирмы не используют в своей деятельности счет 26 и все расходы без исключения относят непосредственно на счет 44 «Расходы на продажу».

Об основных составляющих затрат, учитываемых на счете 44 «Расходы на продажу», читайте в статье «Бухгалтерские проводки на коммерческие расходы».

Аналитический учет по счету 26 ведется непосредственно по статьям расходов, местам их возникновения.

Состав затрат общехозяйственного назначения

Расходы общехозяйственного назначения имеют перечень, схожий с перечнем накладных расходов производственного характера. Сюда будут относиться:

Читайте также: Новые обязательные реквизиты путевых листов с 1 января 2021 года

- оплата труда руководства организации и персонала подразделений общехозяйственного назначения, начисления страховых взносов на эту оплату;

- затраты по текущему обеспечению работы подразделения (канц- и хозтовары, инвентарь, амортизация оборудования, расходы на аренду, страхование, информационное обслуживание, командировки сотрудников);

- затраты на содержание имущества, находящегося в подразделении, с выделением работ, осуществленных собственными силами организации (вспомогательным или обслуживающим производством) и сторонними организациями (техническое и транспортное обслуживание, поверка, ремонты, сменно-запасные части и расходные материалы, необходимые для эксплуатации оборудования, расход энергоресурсов);

- затраты на охрану труда (аттестация рабочих мест, спецодежда, спецпитание, санобработка).

Дополнительно могут присутствовать расходы на:

- услуги связи;

- подбор и подготовку персонала;

- медицинское обеспечение (содержание собственного здравпункта или проведение медосмотров сторонними учреждениями);

- охрану территории;

- вывоз мусора, канализацию;

- представительские цели;

- услуги юристов, аудиторов;

- проведение собраний акционеров;

- подлежащие уплате налоги, включаемые в себестоимость.

Затраты общехозяйственного назначения также собирают по каждому из подразделений, аккумулируя их на счете 26. Ежемесячно этот счет закрывают. Собранные на нем суммы возможно учесть двумя способами:

- либо путем списания их в полном объеме на счет учета финрезультатов (90), тогда они не будут учтены в себестоимости создаваемой продукции, и себестоимость будет формироваться на уровне производственной (т. е. как неполная);

- либо путем их распределения на объекты калькулирования по аналогии с накладными расходами производственного характера (пропорционально выбранной для этого базе), себестоимость продукции при этом сформируется как полная.

О том, как формируется себестоимость при позаказном методе учета затрат, читайте в материале «Позаказный метод учета затрат и калькулирования себестоимости».