- Специфика использования счета 46 в бухучете

- Бухгалтерский учет в ТСЖ

- Бухгалтерский учет в ТСЖ. Экономическое содержание уставной деятельности ТСЖ

- Бухгалтерский учет в ТСЖ. Целевое финансирование

- Бухгалтерский учет в ТСЖ. Содержание и ремонт общего имущества

- Коммунальные услуги

- Коммунальные услуги на ОДН

- Повышающие коэффициенты

- Капитальный ремонт общего имущества

- Упрощенные способы ведения бухгалтерского учета

- Дополнительные доходы

- Важные особенности

- Бухгалтерские проводки со счетом 46

- Применение счета 46

- Основные проводки по счету $

- Готовые работы на аналогичную тему

- Порядок применения счета

- Необходимость применения счета 46

- Законодательная база

- Об авторе

- Дебет 46 Кредит 90.1

- Счет 46 в бухгалтерском учете

- Учетная политика в 1С, если применяется счет 46

Специфика использования счета 46 в бухучете

Счет 46 – активный. Как и остальные активные счета он отражает имущество организации. Но этим имуществом организация перестает владеть сразу после завершения и передачи работ. Таким образом, счет 46 отражает сведения о выполненных договорных обязательствах, а не о собственных материальных активах.

Согласно ПБУ 2/94 для определения итоговой суммы конкретного этапа используют следующие способы:

- по объекту строительных работ;

- в зависимости от вида выполненного заказа.

В первом случае итоговая сумма каждого этапа будет определена только после того, как проект сдадут. Во втором – заказчик имеет возможность оплатить каждый этап проекта, но лишь после того, как будет определена его достоверная стоимость.

В дебете счета 46 отражаются суммы за выполненные работы, которые были приняты заказчиком. Чаще всего в проводках со счетом 46 участвуют счета: 62, 90, 20.

После завершения очередного этапа работ и его оплаты заказчиком, сумма денежных средств за конкретный этап учитывается на дебете счета 46 в корреспонденции со счетом 90 «Продажи». При этом сумма денежных средств, затраченных при выполнении этапа работы, переходит с кредита счета 20 «Основное производство» в дебет счета 90 «Продажи».

Читайте также: Об уплате НДФЛ при уступке права требования

Суммы, поступившие от заказчика за принятые этапы работ, отражаются в корреспонденции со счетом 62 «Расчеты с покупателями и заказчиками», которые учитываются на его дебете. В дебете этого же счета будет отражена итоговая сумма проекта после сдачи и оплаты всех его этапов.

Бухгалтерский учет в ТСЖ

Вопрос о том, как составить бухгалтерские проводки в учете ТСЖ, по-прежнему не утрачивает актуальности. Рекомендации некоторых экспертов по использованию счета 96, дискуссии по поводу квалификации деятельности ТСЖ в качестве реализации услуг, работ для целей налогообложения, а также отсутствие четких предписаний в нормативных актах и разъяснений уполномоченных органов свидетельствуют об отсутствии определенности в профессиональном сообществе. В настоящей статье мы обоснуем собственное суждение о том, каким образом ТСЖ отражает хозяйственные операции в бухгалтерском учете.

Действующие бухгалтерские стандарты не описывают порядок учета основной уставной деятельности некоммерческой организации. Одновременно для отражения операций в рамках приносящей доход деятельности НКО руководствуется такими стандартами. Фактически единственным ориентиром для ТСЖ может быть комментарий к счету 86 “Целевое финансирование” из Инструкции по применению Плана счетов.

Известно, что многие бухгалтеры ТСЖ, построившие налоговый учет на основе разъяснений Минфина о том, что плата за содержание общего имущества и коммунальные услуги – это выручка ТСЖ, переносят этот принцип и на бухгалтерский учет. То есть они формируют доходы от продаж точно так же, как это делают УК.

Кроме того, некоторые ТСЖ следуют рекомендациям экспертов об использовании счета 96 для резервирования расходов по смете, а коммунальные услуги отражают как транзитные операции (с использованием счета 76).

Мы не считаем данные подходы верными. Вспомним, что в силу п. 6 ПБУ 1/2008 “Учетная политика организации” одним из требований к учетной политике является требование приоритета содержания перед формой, согласно которому факты хозяйственной деятельности следует отражать в бухгалтерском учете исходя не столько из их правовой формы, сколько из их экономического содержания и условий хозяйствования.

Бухгалтерский учет в ТСЖ. Экономическое содержание уставной деятельности ТСЖ

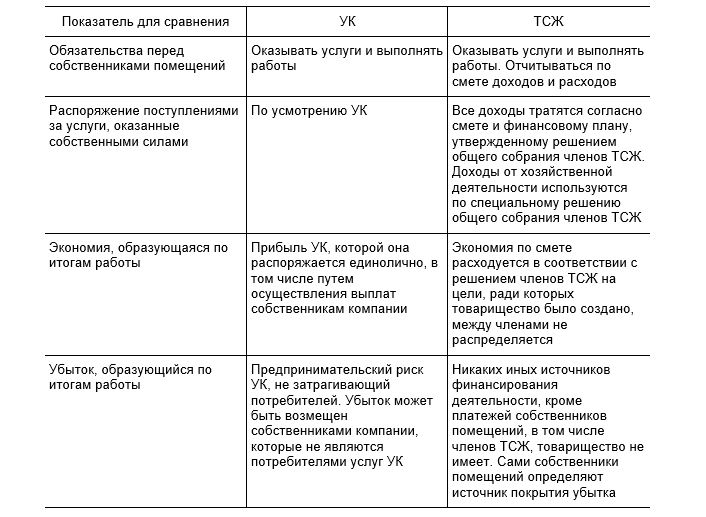

С точки зрения правового статуса в отношении лиц, пользующихся на законных основаниях помещениями в доме, которыми управляет ТСЖ, товарищество, по сути, ничем не отличается от профессиональной УК.

- ТСЖ является исполнителем коммунальных услуг и несет все обязанности, установленные Правилами предоставления коммунальных услуг. Оно обязано заключать договоры ресурсоснабжения. Единственное послабление, данное ТСЖ по сравнению с УК, – это чуть более низкий размер пеней в первые месяцы просрочки платежей по таким договорам.

- На ТСЖ в полном объеме распространяются Правила осуществления деятельности по управлению МКД. Существенное отличие от УК заключается в том, что деятельность ТСЖ по управлению домом, собственниками помещений в котором оно создано, не подлежит лицензированию.

- Для ТСЖ, как и для УК, действуют Правила содержания общего имущества, Минимальный перечень услуг и работ, необходимых для обеспечения надлежащего содержания общего имущества в МКД, а также Правила и нормы технической эксплуатации жилищного фонда. ТСЖ в силу закона обязано осуществлять необходимые мероприятия, которые обеспечивают надлежащее состояние общего имущества, независимо от наличия источника финансирования.

- Правоотношения по поводу оказания платных услуг между ТСЖ и потребителями подпадают под действие законодательства о защите прав потребителей, даже если эти потребители являются членами ТСЖ.

Так описывается правовая сущность деятельности товарищества. Экономическая же сущность его деятельности существенно отличается от сущности деятельности УК:

Главная особенность ТСЖ состоит в том, что собственники помещений являются одновременно и участниками юридического лица, и потребителями его услуг. Именно поэтому они имеют право получать отчет не только о фактическом оказании услуг, но и о размере затрат ТСЖ. Закон дает им право рассчитывать на то, что ТСЖ будет тратить денежные средства, внесенные собственниками помещений, именно по тому назначению, которое было согласовано самими собственниками. А это и есть характеристика средств целевого финансирования и их отличие от выручки от оказания услуг, выполнения работ.

Бухгалтерский учет в ТСЖ. Целевое финансирование

Согласно Инструкции по применению Плана счетов счет 86 предназначен для обобщения информации о движении средств, необходимых для осуществления мероприятий целевого назначения, средств, поступивших от других организаций и лиц, бюджетных средств и др. Средства целевого назначения, полученные в качестве источников финансирования тех или иных мероприятий, отражаются по кредиту счета 86 в корреспонденции со счетом 76.

Использование средств целевого финансирования отражается по дебету счета 86 в корреспонденции со счетами 20 или 26 (при направлении средств целевого финансирования на содержание НКО), 83 (при использовании средств целевого финансирования, полученных в виде инвестиций), 98 (при направлении коммерческой организацией бюджетных средств на финансирование расходов) и т.п. Таким образом, ТСЖ собирает осуществляемые затраты на счетах 20 и 26 в общем порядке. Для классификации затрат можно воспользоваться рекомендациями, актуальными для УК:

– на счете 20 аккумулируются затраты, непосредственно связанные с оказанием услуг собственникам помещений (в том числе заработная плата рабочих, если они есть в штате);

– на счете 26 собираются затраты, связанные с управлением организацией в целом (заработная плата председателя (управляющего), бухгалтера, затраты на содержание офиса, почтовые, канцелярские расходы).

По итогам месяца следует списать данные затраты за счет средств целевого финансирования.

Читайте также: Федеральный законО ВАЛЮТНОМ РЕГУЛИРОВАНИИ И ВАЛЮТНОМ КОНТРОЛЕ

Нередко НКО принимают к учету средства целевого финансирования лишь в размере фактически поступивших сумм. Однако для ТСЖ необходимо производить начисления по задолженности собственников помещений, чтобы в учете нашли отражение одновременно:

– реальные обязательства ТСЖ перед собственниками (запись по кредиту счета 86 означает, что ТСЖ взяло на себя обязательство израсходовать данные суммы по целевому назначению, вызванный неплатежами дефицит финансирования не снимает с ТСЖ обязательств по надлежащему содержанию общего имущества и ведению расчетов с РСО и подрядчиками);

– обязательства собственников помещений перед ТСЖ (по дебету счета 76 должны быть отражены суммы дебиторской задолженности собственников, которые товарищество имеет право взыскать в принудительном порядке).

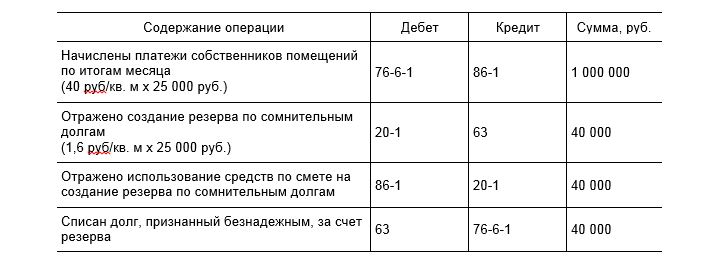

Начисление задолженности по платежам собственников помещений указывает на то, что неизбежно возникнет необходимость формировать резерв по сомнительным долгам и списывать с баланса безнадежные к взысканию долги. Эта обязанность установлена бухгалтерским законодательством в отношении каждой организации. Единственным источником расходов в виде отчислений в резерв и списанных долгов является целевое финансирование, значит, соответствующую статью расходов придется обосновывать при утверждении сметы на общем собрании членов ТСЖ.

Пример 1. Согласно решению общего собрания членов ТСЖ установлен размер платы за содержание жилого помещения – 40 руб/кв. м в месяц. Общая площадь помещений в доме составляет 25 000 кв. м. Согласно статистическим данным за прошлые годы платежная дисциплина собственников помещений оценивается в 96% (учетной политикой предусмотрено, что этот показатель используется для оценки вероятности погашения задолженности населения в целом), в смету расходов заложены отчисления в резерв по сомнительным долгам в размере 1,6 руб/кв. м. В 2021 г. истек срок исковой давности по долгу по квартплате в сумме 40 000 руб., долг списан за счет резерва.

В рабочем плане счетов ТСЖ:

– к счету 20 “Основное производство” открыт субсчет 20-1 “Содержание общего имущества”;

– к счету 76 “Расчеты с разными дебиторами и кредиторами” открыт субсчет 76-6-1 “Начисленная плата”;

– к счету 86 “Целевое финансирование” открыт субсчет 86-1 “Содержание и ремонт общего имущества”.

В бухгалтерском учете ТСЖ будут составлены следующие проводки:

Бухгалтерский учет в ТСЖ. Содержание и ремонт общего имущества

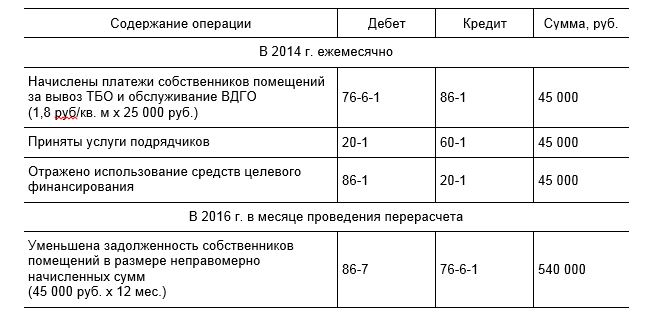

Согласно ч. 8 ст. 156, п. 4 ч. 2 ст. 145 ЖК РФ принятие решения о размере взносов членов ТСЖ, связанных с оплатой расходов на содержание и ремонт общего имущества в МКД, относится к исключительной компетенции общего собрания членов товарищества. Поскольку бремя содержания общего имущества несут все собственники независимо от статуса помещения (жилое или нежилое), категории самого собственника (юридическое или физическое лицо, ИП), его отношений с ТСЖ (член или нечлен), размер платежей для членов и нечленов товарищества одинаков.

Таким образом, ТСЖ ежемесячно начисляет платежи за содержание и ремонт общего имущества (одновременно это задолженность собственников и источник финансирования) в размере, установленном решением общего собрания членов товарищества. Повышение размера платы возможно только в законном порядке, правление (председатель) не вправе единолично принимать решение о выставлении дополнительных сумм. Если это было сделано и впоследствии не было одобрено легитимным собранием членов ТСЖ, товарищество может быть оштрафовано и принуждено контролерами провести перерасчет размера платы за прошедшие периоды (Постановление ВС РФ от 01.09.2016 N 306-АД16-10838, Определение ВС РФ от 02.09.2016 N 304-КГ16-10443).

Впоследствии общее собрание членов ТСЖ должно определить источник финансирования расходов, фактически понесенных ранее в отсутствие источника финансирования.

Общее правило об исправлении существенных ошибок гласит, что корреспондирующим счетом к счетам, записи по которым исправляются, является счет учета нераспределенной прибыли (непокрытого убытка) (п. 9 ПБУ 22/2010 “Исправление ошибок в бухгалтерском учете и отчетности”). Однако для НКО в целом и ТСЖ в частности счет 84 в данном случае следует заменить на счет 86. Этот вывод подтверждается рекомендациями, представленными в п. 25 Информации ПЗ-1/2015.

Читайте также: Cчет 68 в бухгалтерском учете – расчеты по налогам и сборам: характеристика, субсчета, типовые проводки

Пример 2. Решением общего собрания в 2013 г. был установлен размер платы, составляющий 40 руб/кв. м в месяц (общая площадь помещений – 25 000 кв. м). В 2014 г. ТСЖ выставляло не предусмотренные сметой и решением платежи в размере 1,5 руб/кв. м за вывоз ТБО (сверх вывозимых за счет бюджетных средств), 0,3 руб/кв. м за обслуживание ВДГО (размер платы предопределен исходя из затрат на услуги сторонних организаций). Согласно предписанию органа ГЖН, вынесенному в 2021 г., ТСЖ пересчитало платежи за вывоз ТБО и обслуживание ВДГО за 12 месяцев 2014 г., уменьшив задолженность потребителей (отразило в платежных документах за сентябрь 2021 г.). Ошибка оценена как существенная, поскольку на общее собрание членов ТСЖ будет вынесен вопрос о покрытии фактически понесенных расходов.

В рабочем плане счетов ТСЖ:

– к счету 20 “Основное производство” открыт субсчет 20-1 “Содержание общего имущества”;

– к счету 60 “Расчеты с поставщиками и подрядчиками” открыт субсчет 60-1 “Расчеты за выполненные работы, оказанные услуги”;

– к счету 76 “Расчеты с разными дебиторами и кредиторами” открыт субсчет 76-6-1 “Начисленная плата”;

– к счету 86 “Целевое финансирование” открыты субсчета 86-1 “Содержание и ремонт общего имущества”, 86-7 “Расходы, не предусмотренные сметой”.

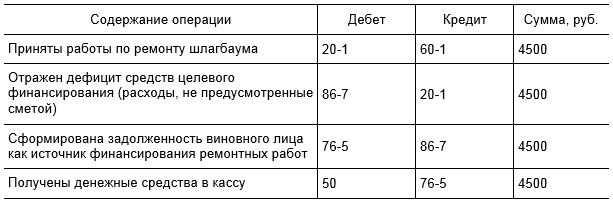

В бухгалтерском учете ТСЖ будут составлены следующие записи:

Затраты, фактически осуществленные в течение месяца в связи с содержанием и ремонтом общего имущества, отражаются на счете 20 в общем порядке. Корреспондирующими счетами чаще всего являются счета 60, 76, а также счета 70, 69, 10.

Не исключено, что в отдельные месяцы источник финансирования может быть израсходован не полностью либо, наоборот, будет наблюдаться превышение фактически осуществленных затрат над имеющимися суммами целевого финансирования.

В случае экономии никаких дополнительных записей не производится. Экономия, образовавшаяся по итогам года, должна быть обнародована на общем собрании и по решению общего собрания направлена на какие-либо целевые мероприятия. Обратим внимание, что ТСЖ (в лице членов правления) не вправе самостоятельно расходовать денежные средства помимо утвержденной сметы (например, нельзя за счет экономии выплачивать премии сотрудникам или вознаграждения членам правления, если эти действия не были одобрены общим собранием).

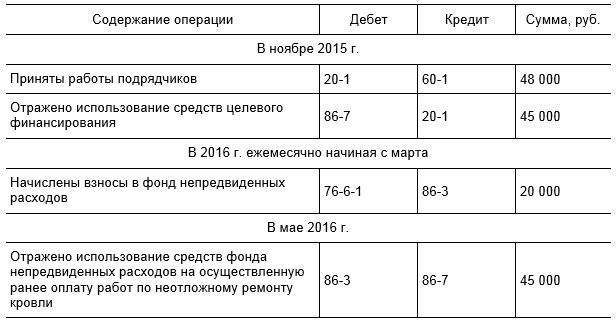

В случае образования дефицита финансирования ТСЖ не вправе отказаться от отражения в учете каких-либо затрат: к учету нужно принять все расходы, которые были фактически осуществлены. Источник финансирования определяется в соответствии со сметой. Если какие-либо затраты не были предусмотрены сметой (к примеру, возникла необходимость выполнить неотложные незапланированные работы либо уплатить административный штраф в отсутствие резерва непредвиденных расходов), по мнению автора, необходимо открыть особый субсчет к счету 86, например субсчет “Расходы на содержание общего имущества, не предусмотренные сметой”, и уже в его дебет списывать фактически понесенные расходы (ведь оставить их на счете 20 нет оснований). В дальнейшем на общем собрании правление должно “защитить” данные расходы, доказать их обоснованность и предложить членам товарищества внести дополнительные взносы для их компенсации. Самовольно выставлять в квитанциях фактически понесенные расходы сверх сметы ТСЖ не имеет законных оснований (см. Апелляционное определение Кемеровского областного суда от 26.05.2015 по делу N 33-5241/2015).

Пример 3. В ноябре 2015 г. ТСЖ устранило протечку кровли подрядным способом. Смета не предусматривала подобных расходов, фонд непредвиденных расходов не формировался. Расходы составили 48 000 руб. По решению общего собрания членов ТСЖ, проведенного в 2021 г., был сформирован фонд непредвиденных расходов (отчисления в месяц составили 20 000 руб. начиная с марта 2016 г.), и за его счет были покрыты затраты, понесенные в ноябре 2015 г.

В рабочем плане счетов ТСЖ к счету 86 “Целевое финансирование” открыт субсчет 86-3 “Фонд непредвиденных расходов”.

В бухгалтерском учете ТСЖ составлены следующие записи:

Может так случиться, что правлению ТСЖ удастся установить лиц, виновных в возникновении обстоятельств, обусловивших необходимость выполнить неотложные работы. Например, ТСЖ устраняло недостатки работ подрядчика по ремонту кровли, возместило ущерб жильцу, а потом взыскало с подрядчика все эти суммы. В таком случае возникает новый источник финансирования, и надо просто показать его использование.

Пример 4. В результате ДТП был поврежден шлагбаум, установленный ТСЖ на придомовой территории за счет взносов собственников помещений. ТСЖ восстановило его (расходы составили 4500 руб.) и впоследствии получило компенсацию от виновного лица в кассу.

В бухгалтерском учете будут составлены следующие записи:

Коммунальные услуги

В судебной практике с 2010 г. декларируется принцип тождества обязательств ТСЖ как исполнителя коммунальных услуг перед РСО и обязательств собственников помещений (потребителей) перед ТСЖ. Однако в настоящее время нормативные правовые акты содержат массу специально урегулированных ситуаций, когда этот принцип не соблюдается: например, при применении повышающих коэффициентов, оплате коммунального ресурса, предоставленного на ОДН сверх установленного норматива потребления, использовании в расчетах показаний приборов учета, обеспечивающих учет объемов коммунальных ресурсов дифференцированно по времени суток.

Кроме того, ТСЖ как исполнитель коммунальных услуг рассматривается в качестве самостоятельного хозяйствующего субъекта. Главный принцип состоит в том, что факт неплатежей собственников помещений за коммунальные услуги никак не сказывается на обязательствах ТСЖ перед РСО по оплате коммунальных ресурсов.

Эти обстоятельства указывают на то, что ТСЖ нельзя рассматривать как посредника в расчетах между РСО и потребителями. Условия договоров ресурсоснабжения, в которых ТСЖ выступает в роли агента собственников помещений при условии, что в доме выбран способ управления ТСЖ, не соответствуют закону. Поскольку ТСЖ не является посредником, неправильно отражать расчеты за коммунальные ресурсы и услуги через счета учета расчетов транзитом. Одновременно экономическая сущность деятельности ТСЖ (отсутствие иных источников финансирования, кроме взносов собственников помещений, а также необходимость отчитываться за образовавшуюся экономию и невозможность распоряжаться ею самостоятельно) указывает на неправомерность отражения операций по предоставлению коммунальных услуг как реализации. Поэтому представляется, что хозяйственные операции в рамках деятельности по предоставлению коммунальных услуг отражаются точно так же, как и операции по содержанию и ремонту общего имущества.

Иначе говоря, стоимость коммунальных ресурсов, предъявленная к оплате РСО, принимается к учету бухгалтерской записью Дебет 20 Кредит 60. Начисление платы за коммунальные услуги собственникам помещений фиксируется в учете проводкой Дебет 76 Кредит 86. Третья стандартная запись – Дебет 86 Кредит 20 – отражает использование источника финансирования (платежей собственников) на покрытие понесенных расходов.

Коммунальные услуги на ОДН

Отдельно следует обсудить вопросы оплаты коммунальных услуг на ОДН. Если общим собранием собственников помещений принято решение о полном распределении объема ресурса на ОДН на потребителей, ТСЖ начисляет плату потребителям в том же размере, в каком РСО предъявляет к оплате стоимость ресурса. Если такое решение не принято, заведомо известно, что у ТСЖ источник финансирования (плата потребителей) меньше целевых расходов (естественно, если фактический объем ресурса на ОДН по показаниям ОПУ превышает нормативный, и это наиболее распространенная ситуация). Поэтому сверхнормативный расход на ОДН целесообразно относить в дебет счета 86, субсчет “Расходы, не предусмотренные сметой”. Впоследствии правление ТСЖ должно отчитаться о размере, причинах возникновения таких расходов и предложить возможные пути их компенсации. То же самое справедливо, если с 1 июля 2021 г. отношения между РСО и ТСЖ подпадают под действие п. 21(1) Правил заключения договоров ресурсоснабжения.

Читайте также: Как малому бизнесу работать с наличкой в 2021 году и не нарваться на неприятности

Если в доме есть нежилые помещения, собственники которых заключили прямые договоры с РСО, ТСЖ вправе предъявлять им к оплате коммунальные услуги на ОДН (см. п. 18 Правил предоставления коммунальных услуг). Здесь бухгалтерские записи будут такими же, как и в общем случае.

В соответствии с актуальной редакцией жилищного законодательства плата за коммунальные ресурсы, потребленные на ОДН (в пределах норматива потребления), с 2021 г. должна стать элементом платы за содержание жилого помещения. Бухгалтерские проводки у ТСЖ в связи с этим не изменятся, нужно будет только правильно выбрать субсчета.

Повышающие коэффициенты

В связи с применением повышающих коэффициентов при расчете платы за коммунальные услуги при отсутствии ИПУ и наличии технической возможности их установки, а также при обязанности оснастить помещения приборами учета ТСЖ начисляет потребителям плату в большем размере, чем у него возникают обязательства перед РСО. Согласно пп. “у(1)” п. 31 Правил предоставления коммунальных услуг эта разница должна быть направлена на реализацию мероприятий по энергосбережению и повышению энергетической эффективности. Недостаточная конкретизация обязанностей управляющего домом по использованию спорных сумм на нормативном уровне обусловливает необходимость вынесения данного вопроса на повестку общего собрания членов ТСЖ. В связи с этим начисление платы за коммунальные услуги следует производить отдельно в размере стоимости фактически потребленных услуг и в размере сумм, полученных в результате применения повышающего коэффициента (в пользу отдельного отражения данных сумм в платежном документе высказался Минстрой России в Письме от 02.09.2016 N 28483-АЧ/04). Это предложение реализуется путем введения субсчета к счету 86.

Капитальный ремонт общего имущества

В Информации ПЗ-1/2015 Минфин России однозначно высказался за необходимость отражения в учете НКО, формирующей фонд капитального ремонта общего имущества в МКД:

– дебиторской задолженности по взносам собственников помещений на капитальный ремонт (п. 9) (здесь полностью применимы общие правила о формировании резерва по сомнительным долгам);

– денежных средств на специальном счете, предназначенном для формирования фонда капитального ремонта (п. 11);

– средств целевого финансирования в виде не использованных на отчетную дату взносов на капитальный ремонт, пеней, уплаченных собственниками помещений в связи с неуплатой взносов, процентов, начисленных за пользование денежными средствами на специальном счете (п. 15).

Иначе говоря, начисление взносов в фонд отражается в бухгалтерском учете точно так же, как и плата за содержание общего имущества. Представляется, что и расходование средств фонда на оплату работ по капитальному ремонту следует производить путем отражения расходов на счете 20 и их последующего отнесения в дебет счета 86. Главное – обеспечить отдельный учет на счете 86.

В Письме Минфина России от 14.04.2016 N 07-01-09/21509 специально отмечено: если некоммерческая организация создает резерв сомнительных долгов в отношении задолженности по уплате собственниками помещений в МКД взносов на капитальный ремонт общего имущества, сумма такого резерва относится в дебет счета 86 “Целевое финансирование”. Положения РФ устанавливают четкие направления использования средств фонда, и среди них нет отчислений в резерв сомнительных долгов или на списание безнадежной задолженности. Между тем в случае формирования фонда на специальном счете фонд формируется в виде денежных средств, находящихся на специальном счете (п. 1 ч. 3 ст. 170 ЖК РФ). То есть это фактически поступившие на счет денежные средства. Неисполненные обязательства по уплате взносов на капитальный ремонт формально не считаются фондом капитального ремонта. Поэтому представляется, что резервирование сомнительных долгов и тем более списание безнадежных долгов должны производиться за счет источника финансирования в виде начисленных взносов на капитальный ремонт, но не платы за содержание жилого помещения по смете ТСЖ.

Упрощенные способы ведения бухгалтерского учета

Согласно рекомендациям, представленным в п. 34 Информации ПЗ-1/2015, НКО, применяющая упрощенные способы ведения бухгалтерского учета, вправе списывать расходы на осуществление уставной деятельности на счет 86 без их предварительного отражения на счетах, предназначенных для учета производственных затрат.

Напомним, что упрощенными способами ведения учета могут пользоваться все ТСЖ, за исключением тех, чья бухгалтерская отчетность подлежит обязательному аудиту в соответствии с законодательством РФ (ч. 4, 5 ст. 6 Федерального закона от 06.12.2011 N 402-ФЗ “О бухгалтерском учете”). В частности, обязательный аудит проводится организацией, если объем выручки от продажи продукции (выполнения работ, оказания услуг) за предшествовавший отчетному год превышает 400 млн руб. или сумма активов бухгалтерского баланса по состоянию на конец предшествовавшего отчетному года превышает 60 млн руб. (п. 4 ч. 1 ст. 5 Федерального закона от 30.12.2008 N 307-ФЗ “Об аудиторской деятельности”). Поскольку выручку в бухгалтерском учете по основной деятельности ТСЖ не формирует, риск подпасть под обязательный аудит можно связать, скорее, с накоплением фонда капитального ремонта на специальном счете ТСЖ, что увеличивает валюту баланса.

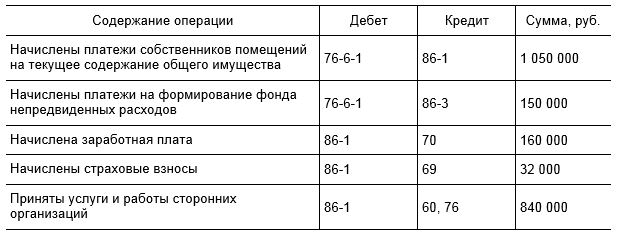

Пример 5. ТСЖ применяет упрощенные способы ведения бухгалтерского учета. Согласно учетной политике расходы в рамках уставной деятельности товарищества по управлению МКД отражаются без применения счетов учета производственных затрат. В сентябре 2021 г. была начислена плата за содержание и ремонт общего имущества в сумме 1 200 000 руб., в том числе на формирование фонда непредвиденных расходов – 150 000 руб. Фактически в сентябре 2016 г. осуществлены следующие затраты: на оплату труда персонала – 160 000 руб., на уплату обязательных страховых взносов – 32 000 руб., на оплату разнообразных услуг подрядчиков (обслуживание общего имущества, благоустройство придомовой территории, оказание банковских и информационных услуг) – 840 000 руб.

В бухгалтерском учете ТСЖ будут составлены следующие записи:

Дополнительные доходы

Наряду с целевым финансированием уставной деятельности, суммы которого поступают ТСЖ с уже заранее известными и зафиксированными направлениями использования, товарищество также может получать некоторые суммы, которые в бухгалтерском учете следует квалифицировать как доходы. Среди них можно назвать:

– пени, которые уплачивают собственники помещений за просрочку внесения платы за жилищно-коммунальные услуги;

– платежи пользователей элементами общего имущества собственников помещений в МКД, если решением общего собрания ТСЖ, управляющее домом, наделено полномочиями арендодателя такого имущества;

– проценты, начисляемые банком на денежные средства на счете (временно свободные средства, размещенные на депозите, либо остаток на текущем счете согласно условиям договора), кроме процентов, начисляемых на средства на специальном счете, открытом для формирования фонда капитального ремонта (данные суммы составляют фонд капитального ремонта – средства целевого финансирования для ТСЖ).

Безусловно, все эти поступления в конечном итоге будут потрачены по решению общего собрания членов товарищества на цели, связанные с управлением МКД. Однако это не делает их целевыми в момент поступления. Дело в том, что целевое назначение средств задается источником их поступления: члены ТСЖ утверждают смету расходов, для финансирования которой вносятся платежи. Проценты поступают от банка, а арендные платежи – от арендатора, которые не могут диктовать ТСЖ направления целевого использования средств. Что касается пеней, они поступают фактически от источника финансирования, определяющего в конечном итоге их назначение, однако, во-первых, это незапланированный источник, а во-вторых, их уплата не обусловлена волей передать ТСЖ средства для использования по целевому назначению, а является мерой ответственности за ненадлежащее исполнение обязательства. Перечисленные поступления традиционно отражаются как прочие доходы.

Кроме того, ТСЖ имеет право, если иное не предусмотрено уставом, вести деятельность по оказанию услуг вне рамок уставной деятельности по управлению МКД, в котором оно создано. Платежи от потребителей признаются в составе доходов по обычным видам деятельности.

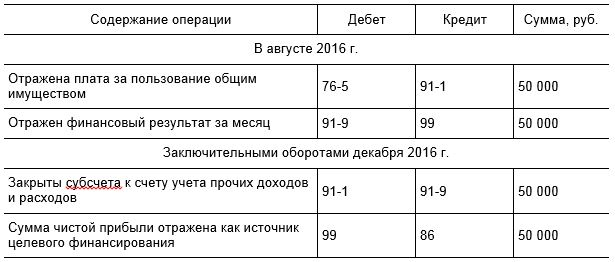

Пример 6. Согласно решению общего собрания собственников помещений в МКД ТСЖ наделено полномочиями выступать в качестве арендодателя таких элементов общего имущества, как нежилые помещения, части земельного участка, поверхности стен в лифтах и т.д.: заключать договоры аренды на наиболее выгодных условиях, вести расчеты, аккумулировать платежи. В августе 2021 г. были начислены доходы по договорам аренды в сумме 50 000 руб. ТСЖ применяет УСНО.

В бухгалтерском учете будут произведены следующие записи:

Отдельно следует сказать о суммах разнообразных компенсаций, например о возмещении причиненного общему имуществу ущерба (если недостатки устраняло ТСЖ), компенсации судебных расходов. В учете коммерческой организации это всегда прочие доходы. Однако в учете НКО данные суммы, по сути, компенсируют расходы, осуществленные ранее за счет целевых поступлений. Поэтому при получении компенсации необходимо восстановить ранее использованный источник финансирования.

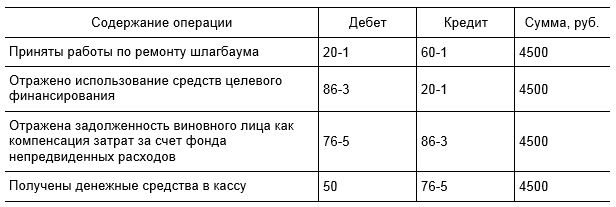

Пример 7. В результате ДТП был поврежден шлагбаум, установленный ТСЖ на придомовой территории за счет взносов собственников помещений. ТСЖ восстановило его (расходы составили 4500 руб.) за счет фонда непредвиденных расходов и впоследствии получило компенсацию от виновного лица в кассу.

В бухгалтерском учете будут составлены следующие проводки:

* * *

Экономическая сущность деятельности ТСЖ по управлению МКД (независимо от принципов налогообложения, которых придерживается товарищество) диктует правила ведения бухгалтерского учета: начисление платы за ЖКУ – это формирование средств целевого финансирования. В общем случае расходы аккумулируются на счетах 20, 26 и списываются за счет источника (Дебет 86 Кредит 20), при применении упрощенных способов ведения бухгалтерского учета можно избежать использования счетов учета производственных затрат. При дефиците финансирования фактически осуществленные затраты отражать необходимо, списывая их на отдельный субсчет к счету 86, который можно назвать “Расходы, не предусмотренные сметой”. Решение вопроса о покрытии дефицита находится в компетенции общего собрания членов ТСЖ.

“Жилищно-коммунальное хозяйство: бухгалтерский учет и налогообложение”

Важные особенности

Сальдо счета 46 учитывается при начислении налога на имущество. В связи с этим организации необходимо помнить, что в случае, если выручка по этапам проекта не определена, то она принимается к учету в качестве суммы средств, затраченных на выполнение этапов проекта. Поэтому нужно обратить внимание на следующие пункты учетной политики:

- о порядке признания выручки организации (по отдельным этапам работ или по всем этапам сразу);

- о способе определения готовности продукции, работ, услуг.

Бухгалтерские проводки со счетом 46

Перечень проводок с использованием счета 46 и счетов, имеющих непосредственное к нему отношение в рамках нескольких этапов выполнения проекта, выглядит следующим образом:

- Дт 51 – Кт 62 – получение аванса за конкретный этап работ от заказчика;

- Дт 20 – Кт 10 (69, 70) – отражение затрат исполнителя для выполнения конкретного этапа;

- Дт 46 – Кт 90 – осуществление сдачи первого этапа;

- Дт 90 – Кт 20 – списания себестоимости первого этапа;

- Дт 90 – Кт 99 – отражение финансового результата сданного этапа;

- Дт 46 – Кт 90 – сдача последующего этапа выполненных работ;

- Дт 20 – Кт 10 (69, 70) – отражение затрат исполнителя на выполнение условий в рамках составленного договора;

- Дт 90 – Кт 20 – факт списания себестоимости всех затрат необходимых для выполнения второго этапа;

- Дт 90 – Кт 99 – отражение финансового результата второго сданного этапа;

- Дт 62 – Кт 46 – фактическое списание суммы за все выполненные этапы;

- Дт 51 – Кт 62 – получение окончательной оплаты от заказчика за законченный проект.

Применение счета 46

По Дт счета отражается стоимость законченных и принятых заказчиком по утвержденным правилам этапов работ.

По окончании работ суммы с 46 счета списываются в Дт счета 62. Аналитика на счете ведется в разбивке по видам работ.

Счет 46 является калькуляционным, то есть используемым для вычисления стоимости выпущенной продукции (услуг) за отчетный период времени.

Для определения финансового результата промежуточных видов работ используется два способа:

- по объекту строительства;

- по виду выполненных работ.

В первом случае финрезультат определяется только после окончания строительства объекта. Во втором случае — после завершения отдельных видов работ; это возможно только в случае, когда выполненные работы можно достоверно оценить.

Основные проводки по счету $46$

Дебет счета $46$ отражает стоимость этапов работ, которые были оплачены заказчиками и закончены. Так же такие работы были приняты:

- Дт $46$ – Кт $90$.

- Дт $90$ – Кт $20$ (одновременно с предыдущей) – на сумму затрат.

- Дт $50, 51$ – Кт $62$ – поступление от заказчика денежных средств за принятые работы, товары, услуги.

Ты эксперт в этой предметной области? Предлагаем стать автором Справочника Условия работы

По окончании всей работы вся оплаченная заказчиком стоимость этапов, которая была собрана на счете $46$, списывается по дебету счета $62$.

- Дт $62$ – Кт $46$

Стоимость полностью законченных работ, которые проходили по счету $62$, гасится ранее полученными авансами и суммой, полученных в окончательный расчет от заказчика.

Читайте также: Инвентаризация финансовых обязательств в бюджетном учреждении

Аналитический учет ведется по видам работ.

Счет используется для калькуляции промежуточных этапов выполняемых работ. Согласно положениям о бухгалтерском учете, подрядчик может применять два метода определения дохода от сдачи строительных работ:

- Доход по стоимости объекта строительства

- Доход по стоимости работ по мере их готовности.

В первом случае – финансовый результата определяется после полного завершения строительства объекта. Затраты по производству отражаются в дебете счета $20$, с начала строительства до его завершения.

При втором случае – определение финансового результата происходит по завершении отдельных работ, по предусмотренным проектом конструктивным этапам, и затратам связанным с ними. Применение такого метода используется если выполненные работы и затраты могут быть оценены. Затраты по производству работ учитываются у подрядчика нарастающим итогом. Так же как незавершенное производство.

Готовые работы на аналогичную тему

Курсовая работа Особенности учета продукции при использовании счета 46 400 ₽ Реферат Особенности учета продукции при использовании счета 46 270 ₽ Контрольная работа Особенности учета продукции при использовании счета 46 220 ₽

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Порядок применения счета

ООО «Эталон М» — строительный подрядчик. Согласно договору, должно быть выполнено два этапа работ.

Заказчик, ООО «Орбита», подписал акт приемки выполненных работ по первому этапу на сумму 65 млн. рублей 9 сентября, по второму этапу — на сумму 90 млн. рублей 21 октября.

14 июля «Орбита» перечислила аванс в счет договора подряда в размере 80 млн. рублей. Оставшаяся сумма была перечислена подрядчику 24 октября.

Бухгалтер ООО «Эталон М» отражает эти операции:

МесяцДтКтОписание операцииСуммаИюль5162.2Отражение аванса от заказчика80000000Август2010,70,69 и т. д.Отражение затрат подрядчика на выполнение работ48000000Сентябрь2010,70,69 и т. д.Отражение затрат подрядчика на выполнение работ450000004690.1Сдача первого этапа работ6500000090.220Отражено списание себестоимости работ4500000090.999Отражен финрезультат от сдачи первого этапа20000000Октябрь4690.1Сдача второго этапа работ900000002010,70,69 и т. д.Отражение затрат на выполнение договора3800000090.220Отражение списания себестоимости работ по второму этапу3800000090.999Отражен финрезультат от сдачи второго этапа5200000062.146Списание стоимости работ, принятых заказчиком по объекту( 65 млн. + 90 млн.)1550000005162.1Отражение получения окончательной оплаты от заказчика75000000

Финансовый результат необходимо определять каждый месяц. Но прибыль, отраженная в результате этих операций, не принимается при вычислении суммы налога в бюджет.

Оставшаяся сумма по счету 62.1 закрывается полученным ранее авансом:

ДтКтОписание операцииСуммаДокумент62.162.2Отражен зачет аванса80000000Бухгалтерская справка

Необходимость применения счета 46

Как видно из примера, на этом счете отражается исключительно договорная стоимость объекта строительства. Поскольку на этом счете суммы отражаются только после оплаты заказчиком, ведение его позволяет наглядно увидеть стоимость по договору. В то же время, эти операции увеличивают трудоемкость бухгалтерского учета.

У применения счета 46 есть сторонники и противники. Целесообразность и необходимость его использования для строительных организаций не утверждена ни одним законодательным актом. Существующие регламентные документы имеют характер рекомендаций.

Законодательная база

Применение данного направления производится согласно существующему ПБУ. Он утверждается со стороны Приказа Минфина РФ от 31.10.2000 №94н. Немаловажную роль играют соглашения подряда, составленные на срок от года. Для них в дополнение принято применять ПБУ 2/2008 и прочие акты законодательства.

Дополнительно к локальной документационной базе на практике нередко применяется норма государственного законодательства. Например, различные акты, Постановления, Распоряжения. Посредством этих документов происходит регулирование бухгалтерской деятельности и ее регламентирование. Также применяются различные бухгалтерские справки, формы, образцы и шаблоны, которые оказывают помощь в отражении тех или иных операций.

Таким образом, счет 46 имеет множество направлений использования и является значимым.

Об авторе

Григорий Знайко Журналист, предприниматель. Веду свое дело и не понаслышке знаю проблемы и сложности, с которыми стакиваются ИП и ООО.

Дебет 46 Кредит 90.1

Выполненные этапы по незавершенным работам. Выручка

- В учете компании-подрядчика: Такой проводкой отражается стоимость завершенных и оплаченных заказчиком этапов работ, принятых в установленном порядке. Проводится на основании подписанного сторонами акта выполненных работ на соответствующем этапе.

До завершения всех этапов работ и исполнения контракта в целом, вся поэтапная оплата зачисляется на счет 62.2 «Авансы полученные». При этом, если речь о контрактах, облагаемых НДС, этот налог всякий раз, по получении аванса, начисляется проводкой: Дт 62.2 Кт 68.

Схема проводок (без НДС):

- Дт 51 Кт 62.2 – на сумму поступившего аванса;

- Дт 46 Кт 90.1 – на сумму договорной стоимости принятого и оплаченного этапа работ;

- Дт 62.1 Кт 90.1 – на сумму задолженности заказчика по принятым, но еще не оплаченным этапам работ;

- Дт 90.2 Кт 20 – на сумму затрат по выполненным и принятым заказчиком этапам работ;

- Дт 90.9 Кт 99 – прибыль (или убыток: Дт 99 Кт 90.9), показывается ежемесячно; По завершении всех этапов работ:

- Дт 62.1 Кт 46 – списывается договорная стоимость этапов, оплаченных авансом;

- Дт 62.2 Кт 62.1 – зачет авансов в выручку.

Схема проводок с учетом НДС:

- Дт 51 Кт 62.2 – на сумму поступившего аванса;

- Дт 62.2 Кт 68 – НДС с аванса полученного;

- Дт 46 Кт 90.1 – на сумму договорной стоимости принятого и оплаченного этапа работ;

- Дт 62.1 Кт 90.1 – на сумму задолженности заказчика по принятым, но еще не оплаченным этапам работ;

- Дт 90.2 Кт 20 – на сумму затрат по выполненным и принятым заказчиком этапам работ;

- Дт 90.3 Кт 68 – НДС на объем работ первого этапа (сданного и оплаченного);

- Дт 68 Кт 62.2 – зачет НДС с аванса полученного; Ежемесячно выводится финансовый результат:

- Дт 90.9 Кт 99 – прибыль (или убыток: Дт 99 Кт 90.9); По завершении всех этапов работ:

- Дт 62.1 Кт 46 – списывается договорная стоимость этапов, оплаченных авансом;

- Дт 62.2 Кт 62.1 – зачет авансов в выручку.

Счет 46 в бухгалтерском учете

Актуально на: 20 октября 2021 г.

Мы рассказывали в нашей консультации о типовых бухгалтерских записях по реализации товаров и услуг. В общем случае расчеты с покупателями и заказчиками по принятым ими товарам, работам или услугам, а также по платежам с покупателями (в т.ч. авансам) ведутся на счете 62 «Расчеты с покупателями и заказчиками». Однако организации, которые выполняют работы долгосрочного характера, начальные и конечные сроки выполнения которых относятся к разным отчетным периодам, учет принятых этапов работ могут вести иначе. Планом счетов бухгалтерского учета и Инструкцией по его применению предусматривается возможность использовать для учета законченных этапов работ, имеющих самостоятельное значение, счет 46 «Выполненные этапы по незавершенным работам» (Приказ Минфина от 31.10.2000 № 94н).

Учетная политика в 1С, если применяется счет 46

Вопрос задал Любовь И. (Москва)

Ответственный за ответ: Оксана Бачурина (★9.63/10)

Аудиторы 1-с предложили нашей компании вот такую учетную политику по отражению выручки » по мере готовности». Возможно ли ее воплотить в программе 1С:Предприятие 8.3 (8.3.18.1363)а, редакция 3.0 (3.0.89.48) :

«В своей учетной политике организация должна прописать правила отражения выручки по услугам застройщика. Исходя из имеющейся в вопросе информации, предполагаем, что, выбирая способ отражения выручки «по мере готовности», организация опиралась на ПБУ 2/2008 «Учет договоров строительного подряда» или ПБУ 9/99 Доходы организации». Исходя из пункта 1 ПБУ 2/2008 «Учет договоров строительного подряда», данное Положение напрямую не предназначено для застройщиков. Вместе с тем, согласно пункту 2 ПБУ 2/2008 «Положение распространяется также на договоры оказания услуг, неразрывно связанных со строящимся объектом, длительность выполнения которых составляет более одного отчетного года или сроки начала и окончания которых приходятся на разные отчетные годы». Основывая учетную политику по договорам долевого участия (ДДУ) на ПБУ 2/2008, организация должна признавать выручку способом «по мере готовности». Этот способ предусматривает, что выручка по договору и расходы по договору определяются исходя из подтвержденной организацией степени завершенности работ по договору на отчетную дату и признаются в отчете о финансовых результатах в тех же отчетных периодах, в которых выполнены соответствующие работы, независимо от того, должны или не должны они предъявляться к оплате заказчику до полного завершения работ по договору (этапа работ, предусмотренного договором). Признание выручки по мере готовности будет приемлемым даже в том случае, если применимость ПБУ 2/2008 в отношении рассматриваемой ситуации оспаривается. В случае неприменения ПБУ 2/2008 организация для признания выручки вынуждена обратиться к ПБУ 9/99 «Доходы организации». В соответствии с пунктом 13 ПБУ 9/99 организация может признавать в бухгалтерском учете выручку от выполнения работ, оказания услуг, продажи продукции с длительным циклом изготовления по мере готовности работы, услуги, продукции или по завершении выполнения работы, оказания услуги, изготовления продукции в целом. Выручка от выполнения конкретной работы, оказания конкретной услуги, продажи конкретного изделия признается в бухгалтерском учете по мере готовности, если возможно определить готовность работы, услуги, изделия. Отличие между применением ПБУ 2/2008 и ПБУ 9/99 состоит в том, что в первом случае признание выручки по мере готовности является обязательным, а во втором случае – это выбор организации. Отметим: одним из ключевых вопросов становится определение «меры готовности». В учетной политике закрепляют, как определять степень завершенности работ (услуг) по итогам каждого отчетного периода : • по доле выполненных работ в общем объеме работ по договору; • по доле произведенных расходов в общей сумме расходов, предусмотренных в смете. Таким образом, на основании вышеописанного Ваша организация решила отражать выручку по услугам заказчика способом по мере готовности. Эта «виртуальная» выручка в регистрах бухгалтерского учета должна быть отражена как новый вид актива — «не предъявленная к оплате начисленная выручка». Организация отражает ее на счете 46 «Выполненные этапы по незавершенным работам». В бухгалтерском учете делают записи: Дебет 46 Кредит 90-1 — учтена выручка методом «по мере готовности»; Дебет 90-2 Кредит 20 — признаны расходы на содержание застройщика. Для целей налогообложения прибыли доходы по договорам с длительным производственным циклом, не предусматривающим поэтапной сдачи работ, распределяются либо равномерно в течение срока действия договора, либо пропорционально доле фактических расходов отчетного (налогового) периода в общей сумме расходов по договору. Порядок определения доходов отражается в учетной политике по налоговому учету. Чтобы между бухгалтерским и налоговым учетом не было разницы выберите в учетной политике по бухгалтерскому учету способ учета выручки по долгосрочным договорам — по мере готовности работ. Степень готовности работ определите в учетной политике по бухгалтерскому учету — по доле произведенных расходов в общей сумме расходов, предусмотренных в смете. В налоговом учете сумму выручки на отчетную дату определяйте как стоимость работ условно сданных дольщикам. Расчет выручки в учетной политике по налоговому учету определите так: пропорционально доле фактических расходов отчетного (налогового) периода в общей сумме расходов по смете. В этом случае разницы между бухгалтерским и налоговым учетом не будет, и отложенный налог отражать не придется. На счете 46 по бухгалтерскому и налоговому учету будет отражаться одинаковая выручка.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно