- Что такое земельный налог для физических лиц?

- Принципы расчета земельного налога

- Расчет и ставки налога на землю

- Расчет земельного налога при продаже/покупке участка

- Формула расчета с примерами

- Как узнать кадастровую стоимость земельного участка?

- Калькулятор

- Льготы для пенсионеров по земельному налогу

- Как рассчитать по кадастровой стоимости

- Изменения с 2021 года

- Налоговые ставки

- Отчетность и порядок оплаты

Что такое земельный налог для физических лиц?

Земельный налог – это налог, взимаемый с физических лиц, обладающих земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Налог не взимается с физических лиц в отношении земельных участков, находящихся у них на праве безвозмездного пользования или переданных им по договору аренды.

Не подлежат налогообложению земельные участки следующих категорий:

- входящие в состав общего имущества многоквартирного дома

- ограниченные в обороте в соответствии с законодательством Российской Федерации, которые заняты особо ценными объектами культурного наследия народов Российской Федерации, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия, музеями-заповедниками

Земельный налог относится к категории местных налогов и как следствие — ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований.

Принципы расчета земельного налога

Данный вид фискального платежа должны вносить граждане и организации, которые на бессрочной основе владеют и распоряжаются земельными участками на территории РФ. Расчет происходит за налоговый период, который, по общему правилу, составляет один год.

Читайте также: Как перевести на другую работу без согласия сотрудника

Справка! Начало очередного налогового периода приходится на 1 января вновь наступившего года.

При определении конкретной суммы, которую нужно оплатить в бюджет, следует учитывать налоговую базу, процентную ставку и имеющиеся льготы.

Основаниями для предоставления льгот является специальный статус как налогоплательщиков (к примеру, наличие инвалидности), так и конкретного земельного участка.

Кроме этого, в отдельных регионах для организаций и индивидуальных предпринимателей устанавливаются квартальные отчетные периоды, за которые вносятся авансовые налоговые платежи.

Расчет и ставки налога на землю

Рассчитать земельный налог можно по формуле: Земельный налог = КСТ * Д * СТ * КВ КСТ – кадастровая стоимость земельного участка; Д – размер доли в праве на земельный участок; СТ – налоговая ставка; КВ – коэффициент владения земельным участком (применяется только в случае владения земельным участком в течение неполного года).

Кадастровую стоимость земельного участка рассчитывает Росреестр (Федеральная служба государственной регистрации, кадастра и картографии). Налоговая ставка устанавливается нормативно-правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя). Таким образом, налоговая ставка отличается в разных населенных пунктах (муниципальных образованиях). К примеру, ставка земельного налога в Москве 0,025% на так называемую «дачную землю», в то время как московской области преобладает ставка 0,3%. Кроме отличия ставки по муниципальной принадлежности участка, ставка меняется в зависимости от категории земли. Существует верхняя граница налоговой ставки, закрепленная на федеральном уровне. 0,3% в отношении земельных участков:

- отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства;

- занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных) для жилищного строительства;

- приобретенных (предоставленных) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства;

- ограниченных в обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд (ст. 27 Земельного Кодекса Российской Федерации);

1,5%

в отношении прочих земельных участков. Подробную информацию об установленных налоговых ставках и льготах можно узнать в любой налоговой инспекции.

Расчет земельного налога при продаже/покупке участка

В ситуации, когда владение земельным участок было в течение неполного года, к примеру, при продаже или покупке участка, для расчета налога, применяется коэффициент владения. Коэффициент владения земельный участком это отношение числа полных месяцев, в течение которых этот земельный участок находился в собственности (постоянном (бессрочном) пользовании, пожизненном наследуемом владении) налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде – 12 месяцев. При покупке земельного участка

, месяц считается полным, если право собственности возникло до 15-го (включительно) числа месяца покупки. В

случае продажи

, месяц считается полным, если право собственности было прекращено после 15-го числа соответствующего месяца. В иных случаях месяц считается неполным и не учитывается при определении коэффициента владения.

Формула расчета с примерами

Формула расчета налога на землю выглядит следующим образом:

Зн = КС*СТ, где:

ЗН – сумма налога к оплате.

КС – кадастровая стоимость участка.

СТ – налоговая ставка.

Читайте также: Как оформить и отразить в учете использование добавочного капитала

Пример:

Предположим, что имеется земельный участок, кадастровая стоимость которого составляет 1 млн. рублей, находящийся в Балаковском районе Саратовской области, и использующийся для ведения подсобного хозяйства. Решением местных властей ставка налога в данном муниципальном образовании составляет 0,3% от кадастровой стоимости.

Соответственно: 1000000*0,003 = 3000.

Это значит, что в бюджет владельцу участка необходимо внести 3 тысячи рублей.

Однако это касается тех случаев, когда гражданин владеет объектом недвижимости длительное время – более года. Если владение распространяется только на часть налогового периода, то формула будет выглядеть таким образом:

Зн = КС*СТ*КВ.

В данном случае в формулу добавляется новая переменная, означающая коэффициент владения. Он определяется как отношение количества месяцев владения к полному налоговому периоду.

Пример:

Уточним, что приведенным выше участком собственник владеет в течение 6 месяцев из всего расчетного периода, составляющего 12 месяцев.

Определим коэффициент владения: 6/12 = 0,5.

Соответственно: 1000000*0,003*0,5 = 1500.

Таким образом, собственник заплатит 1500 рублей в качестве налога.

Следует отметить, что в данную формулу могут быть внесены дополнительные переменные в случае наличия у налогоплательщика льгот или при изменении кадастровой стоимости объекта в течение одного налогового периода.

Расчет земельного налога не представляет большой трудности. Граждане и организации могут воспользоваться для этого специальным калькулятором на сайте ФНС. Если доступа к интернет-ресурсу нет, то рассчитать налог можно по специальной формуле самостоятельно.

Как узнать кадастровую стоимость земельного участка?

Узнать кадастровую стоимость земельного участка можно воспользовавшись онлайн сервисом Росреестра под названием «Публичная кадастровая карта». На этом сайте находится интерактивная карта всех субъектов РФ. После выбора интересующего вас участка земли будет показана подробная информация по нему: тип, кадастровый номер, статус, адрес, категория земель, форма собственности, кадастровая стоимость, площадь и т.п. Поиск участка возможен по GPS координатам, однако не всегда этот функционал работает корректно. Вся информация о земельном участке доступна бесплатно и без регистрации.

Читайте также: Скидки, премии, бонусы при приобретении запасов по ФСБУ 5/2019

Калькулятор

Для расчета земельного налога необходимо заполнить следующие поля:

- Кадастровая стоимость (за вычетом суммы льготы, если она есть).

- Процентная ставка (0,3% для земель сельскохозяйственного назначения и жилищного строительства. Для расчета налога остальных участков – 1,5%).

- Долевая собственность. Например: 1/3 — 33%, 1/2 — 50%, 1 — 100%.

- Если собственник владеет участком менее года, то указывается фактическое количество месяцев.

Необходимая информация для заполнения полей указана в выписке из ЕГРН и на сайте Росреестра.

Льготы для пенсионеров по земельному налогу

В 2021 году Президентом РФ был подписан федеральный закон № 436-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации». В соответствии с этим законом вводится налоговый вычет, уменьшающий земельный налог на величину кадастровой стоимости 600 кв.м площади земельного участка. Фактически речь идет о так называемых 6 сотках. Под данную льготу попадают все пенсионеры

, а так же следующие категории граждан: Герои Советского Союза, Российской Федерации, инвалиды I и II групп, инвалиды с детства, ветераны Великой Отечественной войны и боевых действий и т.д Налог за 2021 год, оплатить который будет необходимо в 2021 году, будет рассчитан исходя из этой льготы. Налоговый вычет предоставляется только на величину кадастровой стоимости 6 соток. Если площадь земельного участка больше, то налог будет рассчитан за оставшуюся площадь. К примеру, если площадь земельного участка принадлежащего пенсионеру 20 соток, то налог будет начислен только за 14 соток. Еще одна особенность данного закона — вычет применятся только

по одному земельному участку

по выбору «льготника» независимо от категории земель, вида разрешенного использования и местоположения земельного участка. Для того, чтобы самостоятельно выбрать земельный участок, к которому будет применена льгота, необходимо обратиться в любую ИФНС с Уведомлением о выбранном участке. Если уведомление не поступит от налогоплательщика, то вычет будет автоматически применен в отношении одного земельного участка с максимальной исчисленной суммой налога.

Как рассчитать по кадастровой стоимости

Под кадастровой стоимостью следует понимать стоимость объекта недвижимости, которая определяется государством с использованием специальных методик, учитывающих различные его характеристики.

Так, применительно к земельным участкам, оцениваются следующие аспекты:

- место расположения;

- категория;

- вид разрешенного использования;

- площадь.

На практике кадастровая стоимость является налоговой базой, используемой при расчете суммы платежа.

Изменения с 2021 года

В главе НК РФ «Земельный налог» с 01 января 2015 г. вступили в силу поправки. Теперь, согласно п.2 ст.387, для всех налогоплательщиков, перечисленных в данной главе, ставка может устанавливаться представительными органами муниципальных образований и городов федерального значения. Также ими определяется срок и порядок уплаты для организаций-плательщиков.

Объектом налогообложения, как и раньше, являются участки, за исключением:

- ограниченных в пользовании или изъятых;

- занятых под ценными объектами;

- тех, которые являются частью лесного фонда;

- находящиеся под водными объектами государственной собственности.

Самый важный момент – это то, что сумму налога теперь рассчитывают по рыночной стоимости, то есть он вырастет.

Налоговые ставки

Для категорий земель устанавливаются различные ставки для исчисления земельного налога.

- Земли сельскохозяйственного назначения (в расчете на 1 гектар в зависимости от балла бонитета):

- земли степной и сухостепной зон – ставки, установленные пунктом 2 статьи НК РК;

- земли пустынной, полупустынной и предгорно-пустынной зон — ставки, установленные пунктом 3 статьи НК РК;

- Земли несельскохозяйственного назначения, земли особо охраняемых природных территорий, лесного и водного фондов, используемые в сельскохозяйственных целях, облагаются налогом по ставкам, предусмотренным для земель сельскохозяйственного назначения.;

- Земли сельскохозяйственного назначения, предоставленные физическим лицам (в расчете на 1 гектар) – ставки устанавливаются статьей НК РК;

- Земли населенных пунктов (в расчете на 1 м2) — ставки устанавливаются пунктом 1 статьи НК РК:

- придомовые земельные участки — ставки устанавливаются пунктом 2 статьи НК РК;

- выделенные под автозаправочные станции, казино — ставки устанавливаются статьей НК РК, увеличенные в 10 раз.

- Земли промышленности (в расчете на 1 гектар в зависимости от балла бонитета):

- расположенные вне населенных пунктов — ставки устанавливаются статьей НК РК;

- расположенные в черте населенных пунктов — ставки устанавливаются статьей НК РК.

- Земельные участки, выделенные под автостоянки, казино, автозаправочные станции

Ставки земельного налога могут быть повышены или понижены до 50% от базовых ставок по решению местных представительных органов. Данное положение не распространяется на земельные участки, выделенные под автозаправочные станции, казино и т.д.

Важно

Как правильно указать данные о корректировке базовой ставки земельного налога для заполнения формы 701.01

При исчислении земельного налога к базовым ставкам применяют коэффициент 0,1 следующие налогоплательщики:

- Оздоровительные детские учреждения;

- Юридические лица – некоммерческие организации;

- Государственные предприятия, основным видом деятельности которых является выполнение работ по противопожарному устройству лесов, борьбе с пожарами, вредителями и болезнями лесов, воспроизводству природных биологических ресурсов и повышению экологического потенциала лесов;

- Государственные предприятия рыбовоспроизводственного назначения;

- Государственное предприятие, осуществляющее функции в области государственной аттестации научных кадров;

- Лечебно-производственные предприятия при психоневрологических и туберкулезных учреждениях.

Юридические лица, осуществляющие деятельность в социальной сфере, автономные организации образования при исчислении земельного налога применяют к ставке налога коэффициент 0.

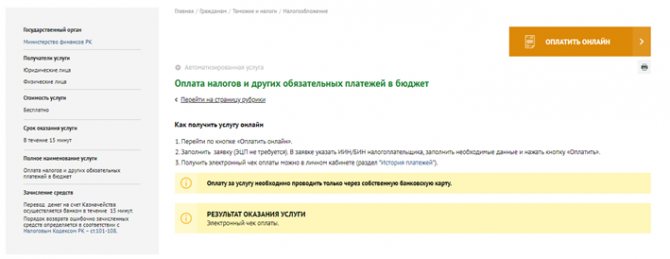

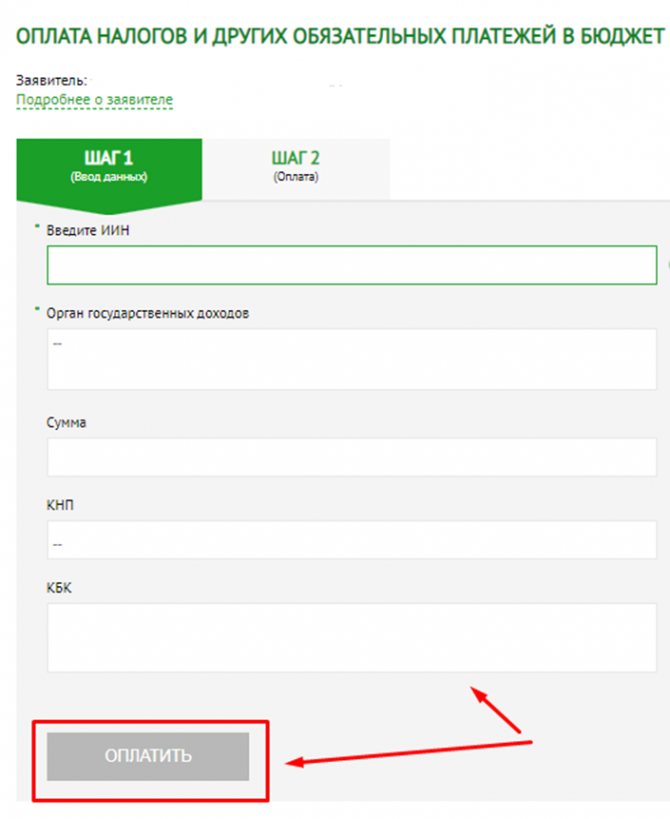

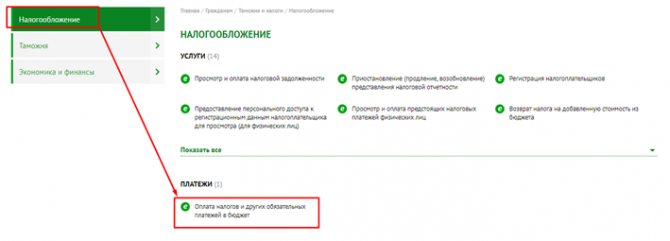

Отчетность и порядок оплаты

Юридические лица и индивидуальные предприниматели, использующие земельный участок в своей предпринимательской деятельности, обязаны отчитываться в налоговый орган путем подачи земельной декларации не позднее 1 февраля.

В ст. 396 НК РФ прописан порядок начисления и оплаты авансовых платежей. На протяжении налогового периода плательщики осуществляют авансовые платежи, если муниципальный орган не предусмотрел другой механизм. При установлении сроков оплаты этот орган может предоставить право некоторым категориям плательщиков не осуществлять авансовые платежи.