Электронный билет — документ, используемый для удостоверения договора перевозки пассажира, в котором информация о перевозке пассажира и багажа представлена в электронно-цифровой форме. Электронный авиабилет утвержден в п. 1 формы электронного пассажирского билета и багажной квитанции в гражданской авиации (приказ Минтранса России от 08.11.2006 №134). Железнодорожный — в п. 1 формы электронного проездного документа (билета) на железнодорожном транспорте (приказ Минтранса России от 31.08.2011 №228). Билет в электронном виде обычно не требует бумажного аналога. Вся информация об онлайн-билете и предоставляемых на его основе услугах хранится в специальной базе продавца.

Однако, согласно п. 1 ст. 252 Налогового кодекса (НК) РФ, для учета в целях налогообложения прибыли любые расходы должны быть экономически обоснованы и документально подтверждены. Потребность в затратах доказать достаточно просто. А как доказать расходы на проезд сотрудника по онлайн-билету с помощью реальных документов?

Подтверждение расходов

Во-первых, распечатка электронного билета и посадочный талон при авиаперевозках — это документы, подтверждающие сделанные расходы (согласно письмам Минфина РФ от 27.12.2007 №03-03-06/1/893 и от 21.08.2008 №03-03-06/1/476). Во-вторых, электронный пассажирский билет (или, другими словами, маршрут-квитанция) при авиаперевозках и багажная квитанция — это выписки из автоматизированной информационной системы оформления воздушных перевозок, которые являются документами строгой отчетности (п. 2 приказа Минтранса РФ от 08.11.2006 №134). Это означает, что компании и индивидуальные предприниматели могут применять их без использования контрольно-кассовой техники (ККТ) и выдачи кассового чека, если они куплены за наличные деньги или с помощью платежных карт. В итоге для подтверждения стоимости авиаперелета в целях налогового учета достаточно только распечатки электронного билета. Однако при возможности лучше приложить дополнительно сам пассажирский билет или чек ККТ, подтверждающий оплату. Помимо этого, необходимо предоставить посадочные талоны на рейсы туда и обратно.

Что касается железнодорожного электронного билета, то контрольный купон электронного проездного документа является документом строгой отчетности и применяется для осуществления организациями и индивидуальными предпринимателями наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения ККТ. То есть вполне можно обойтись распечаткой маршрут-квитанции и посадочным талоном. Однако обязательно должны присутствовать все сопутствующие командировке документы: приказ о направлении сотрудника в командировку, «первичка», которая подтверждает его проживание в месте командировки и т п. Это требование закреплено письмами Минфина РФ от 04.07.2010 №03-03-06/1/384 и от 04.02.2009 № 03-03-07/3.

Если сотрудник полетел за границу, то его электронный билет может быть оформлен на английском языке. Однако бухучет и отчетность должны вестись на русском. В случае с авиабилетами достаточно перевести только те данные, которые необходимы для доказательства понесенных расходов (ФИО пассажира, направление, номер рейса, дата вылета, стоимость). Впрочем, в письмах ФНС от 07.06.2011 №ЕД-4-3/8983 и от 26.04.2010 №ШС-37-3/656 говорится, что электронные билеты можно не переводить. Выдаваемые авиакомпаниями электронные билеты имеют унифицированную международную форму. Текст вносимой в авиабилет информации носит формализованный характер, поэтому представители ФНС считают, что и без перевода проблем с подтверждением расходов в целях налогового учета быть не должно.

Читайте также: Ошибка в вашу пользу, или как вернуть переплату по налогам ИП

Что относится с БСО?

БСО — документ, который юрлицо или бизнесмен может выдать физическому лицу вместо чека ККТ при безналичной или наличной оплате услуг.

Использование БСО регламентирует Положение об осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения ККТ (утверждено постановлением Правительства РФ от 06.05.2008 № 359).

По общему правилу БСО выдают налогоплательщики только при оплате услуг из перечня ОКУН (ОК 002-93, утвержден постановлением Госстандарта РФ от 28.06.1993 № 163) и приравненных к ним. БСО нельзя выдать юрлицу и при покупке товара. А вот предпринимателям БСО выдавать можно, так как они приравниваются к физлицам (абз. 4 п. 4 постановления Пленума ВАС РФ от 31.07.2003 № 16).

Чтобы бланк считался действительным, он должен включать обязательные реквизиты:

- наименование, номер из 6 знаков и серия;

- название фирмы или Ф. И. О. ИП;

- ИНН и местонахождение предприятия;

- вид и стоимость услуги;

- сумму оплаты;

- дату операции и формирования документа;

- должность, Ф. И. О. и личную подпись ответственного за документирование операции лица;

- печать компании.

Если БСО изготовлен в типографии, то сведения о ней указываются на бланке. Какие еще требования предъявляются к БСО — читайте в статье «Что относится к бланкам строгой отчетности (требования)».

Однако есть целый ряд БСО, к оформлению которых предъявляются отдельные требования, утвержденные специальными НПА. К таким бланкам относятся кинобилеты, абонементы, турпутевки и т. д. Можно ли считать электронный билет БСО?

Утеря документов

Бывают ситуации, когда командированные лица теряют электронные билеты, посадочные талоны. В этом случае сотруднику достаточно просто распечатать маршрут-квитанцию из своего электронного почтового ящика еще раз.

Посадочный талон восстановить нельзя. Однако компания все равно сможет учесть расходы на приобретение электронного билета в целях налогообложения. Во-первых, достаточно подтвердить затраты косвенно с помощью документов, удостоверяющих командировку и факт пребывания сотрудника в месте служебной поездки (например, счет гостиницы за проживание), и распечатки электронного билета. Во-вторых, можно использовать архивную справку, выданную компанией-перевозчиком по требованию пассажира и содержащую фамилию, имя, отчество пассажира, направление и номер рейса, дату вылета и стоимость билета (см. письмо Минфина России от 22.03.2010 №03-03-06/1/168).

Даже при утере посадочного талона стоимость билета не будет признана доходом сотрудника: согласно поп. 3 ст. 217 НК РФ, от обложения НДФЛ освобождаются суммы компенсации командировочных расходов сотрудника, если они имеют должное документальное подтверждение. А раз Минфин России считает, что для начисления НДФЛ электронный билет — сам по себе достаточное документальное подтверждение, то факт утраты посадочного талона в данном случае значения не имеет (письмо ведомства от 21.03.2011 №03-04-06/6-49).

Поступление и учет билетов

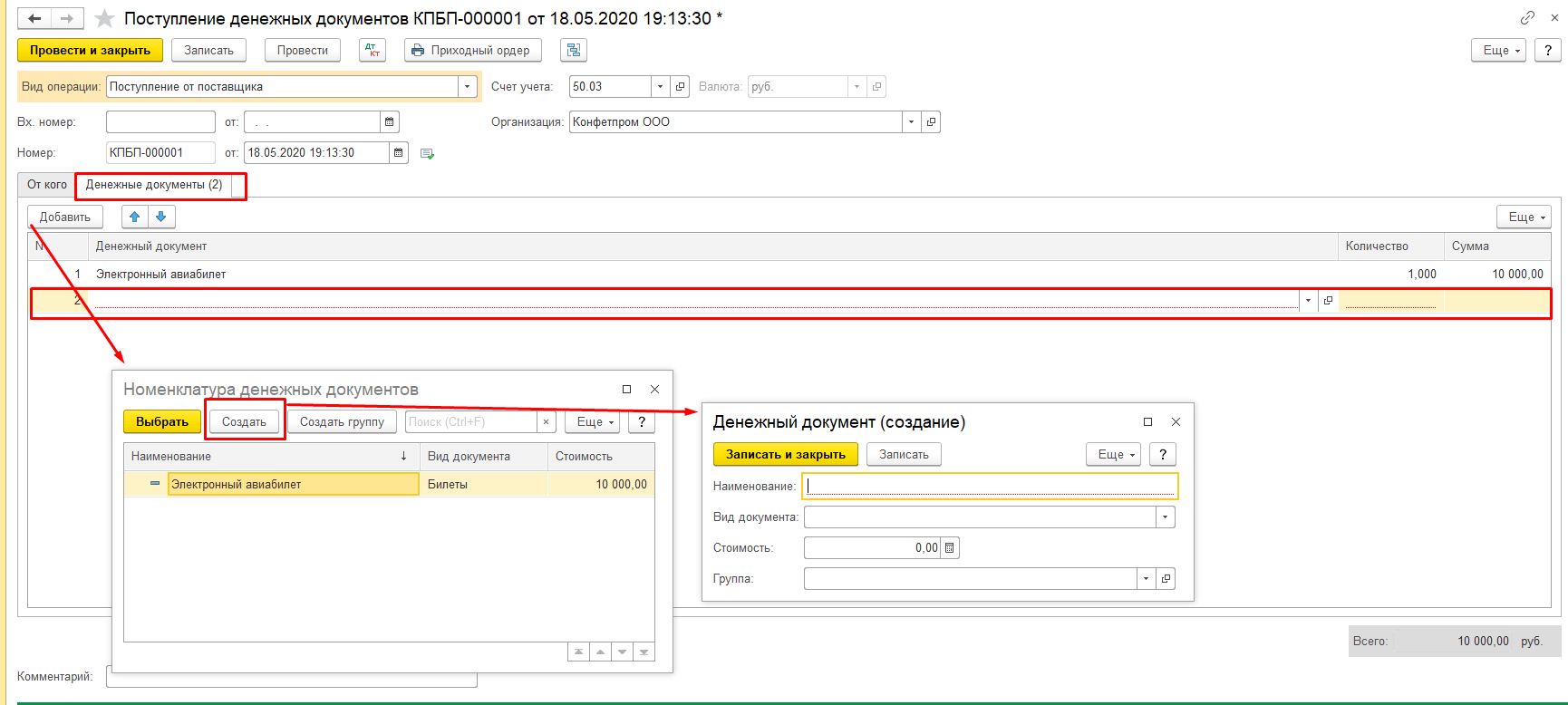

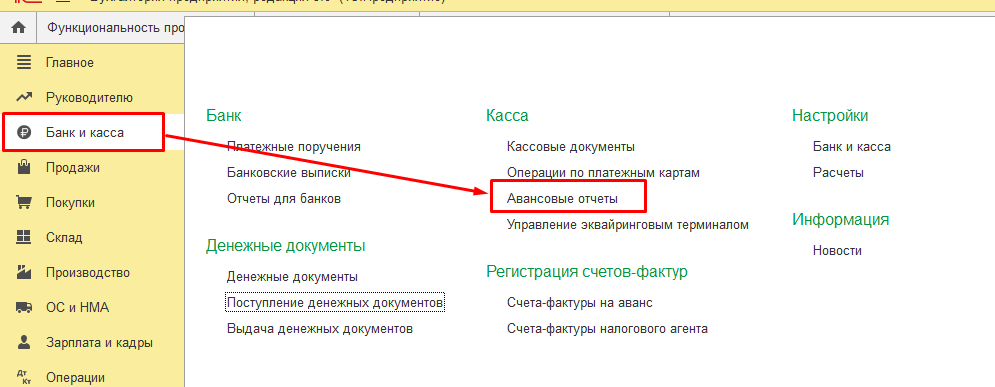

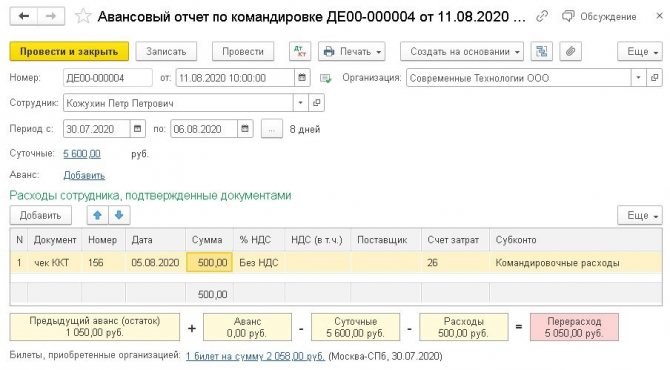

Приобретение нового билета в программе регистрируется из формы списка Поступление билетов по команде Создать — Покупка.

В открывшейся форме документа Поступление билетов с видом операции Покупка следует ввести данные нового билета согласно маршрутной квитанции электронного авиабилета (контрольному купону электронного ж/д билета).

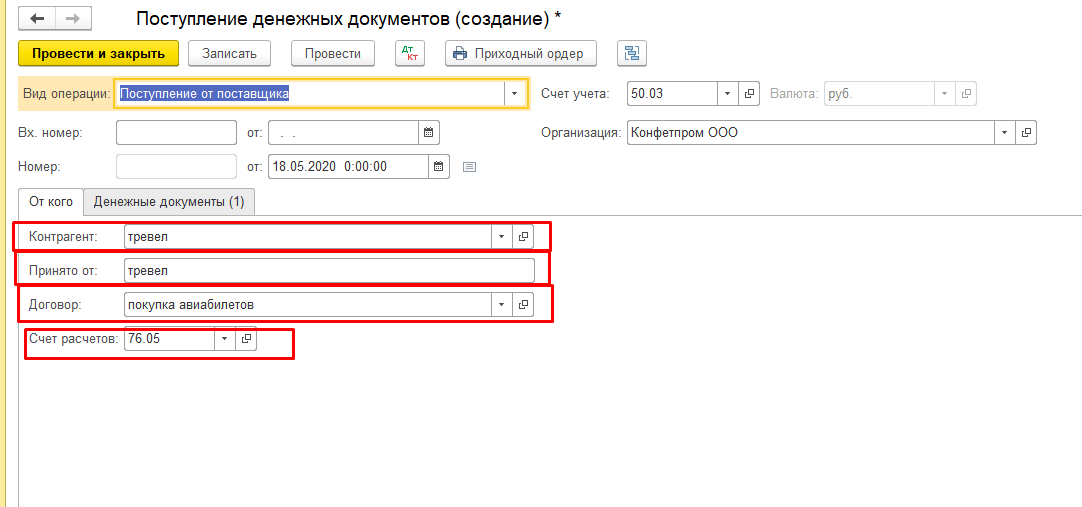

Рис. 1. Регистрация покупки билета

После записи нового билета следует заполнить остальные поля документа Поступление билетов, указав (рис. 1):

- наименование контрагента — агента или перевозчика, у которого приобретен билет;

- наименование договора на приобретение билетов с агентом или перевозчиком, если в организации ведется учет по договорам;

- общую стоимость поездки и сумму НДС, выделенную в электронном билете отдельной строкой.

Документ Поступление билетов при проведении формирует бухгалтерские проводки:

Читайте также: Беспроцентный заём от учредителя: оформление и налоговые последствия

Дебет 60.02 Кредит 60.01

— на сумму зачтенной предоплаты;

Дебет 76.14 Кредит 60.01

— на сумму приобретенного билета.

Напомним, что счет 76.14 «Приобретение билетов для командировок» специально предназначен для учета приобретенных организацией билетов для командированных сотрудников в валюте РФ. Аналитический учет ведется по каждому командированному сотруднику (субконто Работники организаций) и билету (субконто Билеты). Каждый сотрудник является элементом справочника Физические лица, а каждый билет — элементом справочника Билеты.

Если к уже оплаченному билету приобретаются дополнительные услуги (например, возможность выбора места, наличие багажа и т. д.), то такое приобретение следует отразить документом Поступление билетов с видом операции Доплата. При этом дополнительные услуги должны быть включены в общую стоимость билета, указанную в маршрутной квитанции обновленного электронного авиабилета (контрольном купоне электронного ж/д билета).

Изменение даты, маршрута и других параметров, при которых меняется номер электронного билета в системе бронирования, отражается документом Поступление билетов с видом операции Обмен. Эта операция означает одновременное списание прежнего билета и оформление нового. Поэтому в документе по обмену билетов указывается билет, который выбывает, новый билет и его общая стоимость (в том числе НДС).

Отмена поездки оформляется документом Поступление билетов с видом операции Возврат.

Любой приобретенный билет отражается в справочнике Билеты. Открыв билет, можно проанализировать не только основную информацию о предоплаченных услугах перевозчика (закладка Основное), но и все операции, совершенные с билетом (гиперссылка Операции с билетом).

Налог на добавленную стоимость

Компания, направившая сотрудника в командировку по электронному авиа- или железнодорожному билету, имеет полное право принять к вычету суммы НДС, уплаченные налогоплательщиком при расходах на проезд к месту служебной командировки и обратно (п. 7 ст. 171 и п. 1 ст. 172 НК РФ). В электронных билетах обычно не выделяется сумма НДС, однако это не является препятствием для применения налогового вычета. Всю сумму, указанную в билете, можно включить в состав прочих расходов или запросить у организации, продавшей билет, БСО или чек ККТ с выделенной суммой НДС, обратившись в офисы продаж билетов авиакомпании, к представителю авиакомпании в аэропорту, в железнодорожные кассы.

Способы получения отчетных документов

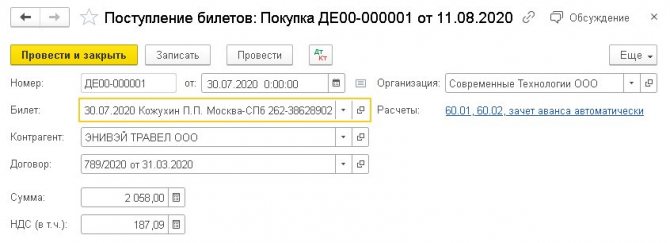

1. При оформлении билета

Если вы едете в командировку и вам нужно отчитаться перед бухгалтерией, при оформлении заказа выберите тип поездки — «Рабочая». Введите название или ИНН компании, и мы выпишем документ на данные организации.

! Если вы часто ездите в командировки или покупаете билеты для командированных, стоит зарегистрировать бизнес-аккаунт и оплачивать корпоративные заказы со счета организации или банковской картой. Вы можете объединить личный и корпоративный аккаунт и переключаться при покупке билетов для личных и рабочих целей. Подробнее о корпоративном аккаунте.

2. После покупки билета

Читайте также: Методы оценки материально-производственных запасов

Если вы покупали билет на Туту, все документы можете скачать в личном кабинете в любой день после покупки. Авторизуйтесь на Туту.ру и зайдите в раздел «Личные заказы». В списке заказов выберите нужный билет и нажмите на ссылку «Детали заказа». Откроется отдельная страница с описанием заказа. Внизу найдите пункт «Пассажиры и стоимость». Нажимая на соответствующие ссылки, вы можете отправить документы себе на эл. почту или сохранить на компьютер и распечатать.

Чтобы заказать оригиналы с печатью, заполните форму, и мы отправим документы по указанному адресу в течение 5 рабочих дней.

Учёт электронных проездных билетов в 1С:Бухгалтерия 8

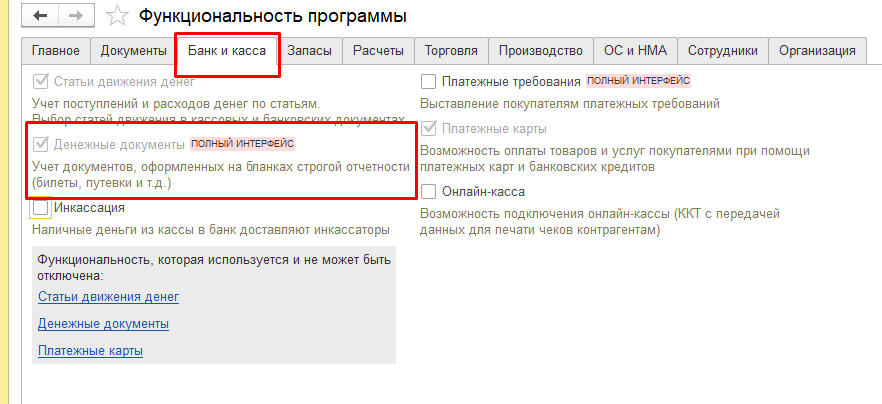

Пользователи, осуществляющие учет в 1С: Бухгалтерия 8, могут при применении версии 3.0.81 указывать затраты на электронные билеты в упрощенном виде. Это очень удобно при определении расходов, понесенных компанией, когда она отравляет работников в командировку.

Если пользователь не использует выгрузку билетов из Smartway, то он сам вносит в программу информацию по билетам, которые куплены у разных контрагентов. Кроме того, имеется возможность фиксировать любые действия с электронными билетами, например, доплату, обмен или возврат.

Для отражения электронных билетов в 1С: Бухгалтерия нужно зайти в раздел «Справочники», далее в подраздел «Покупки» и выбрать документ «Поступление билетов». Затем нужно выбрать спецсчет бухучета — 76.14 «Приобретение билетов для командировок».

Если пользователь применяет возможности сервиса Smartway, позволяющего управлять командировками, то для него задача упрощается. Оплаченные компанией электронные билеты в автоматическом режиме подгружаются в справочник, а потому не нужно вносить информацию вручную. Операции с билетами, проводимые дополнительно (возврат или обмен), также фиксируются в учетной программе автоматически.

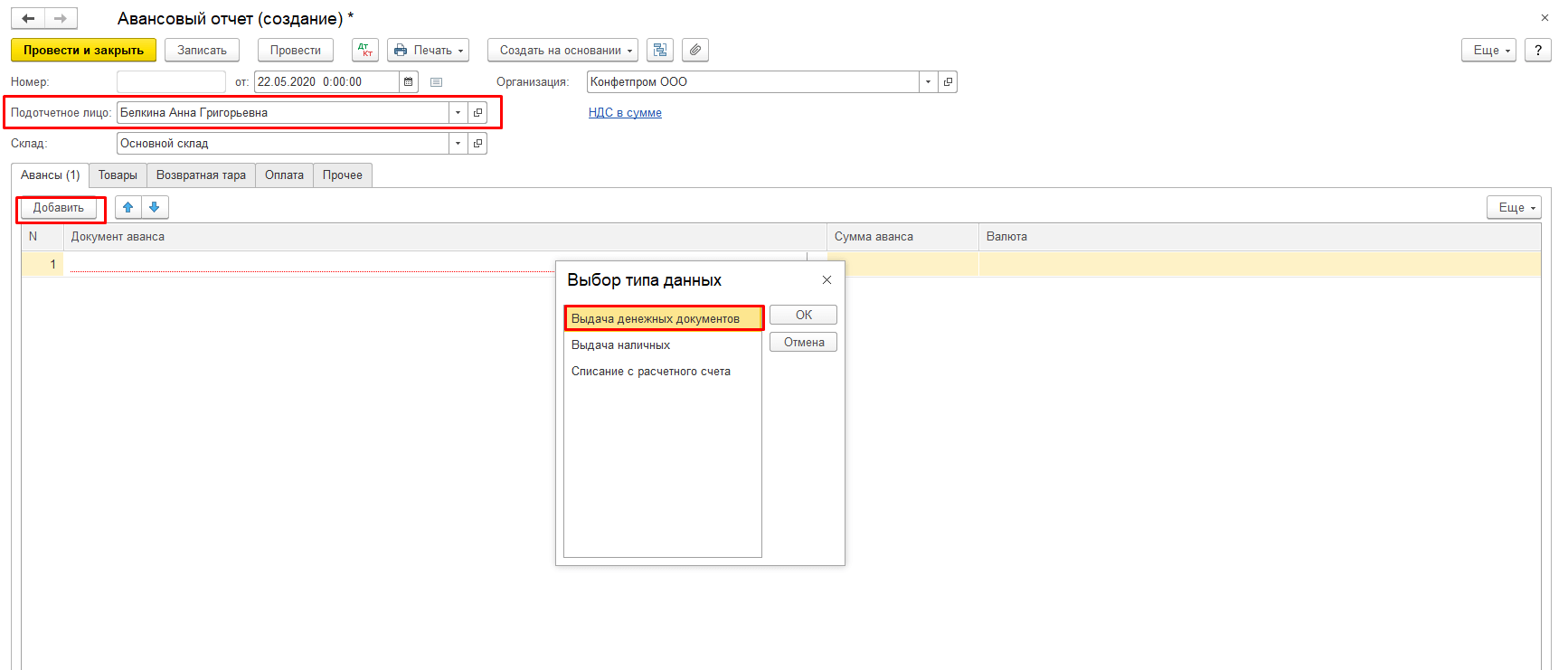

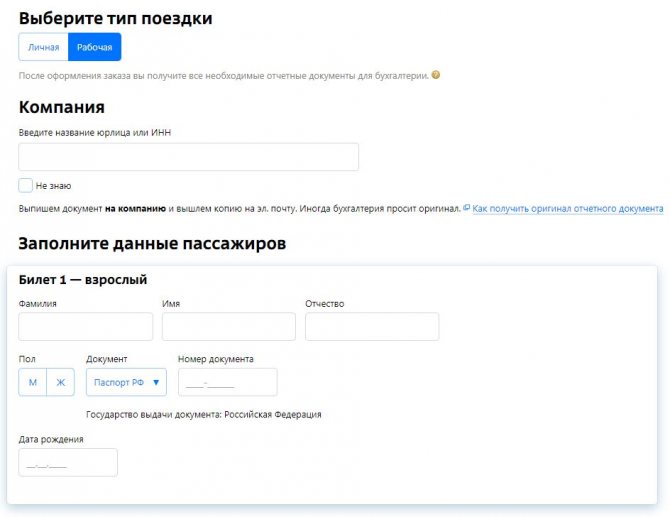

Когда информация о поступивших билетах зарегистрирована в программе (вне зависимости от способа — автоматически или вручную), учет затрат на проезд производится через документ «Авансовый отчет», который находится в разделах «Банк и Касса» или «Покупки».

Как оформить авансовый отчет

Для включения в затраты компании стоимости использованного билета, нужно в авансовом отчете отразить информацию о нем. Для отчета применяется как общепринятая, так и упрощенная форма.

При заполнении авансового отчета с указанием вида «Закупка, расходы» затраты на проезд указываются в закладке «Билеты». В предыдущих версиях программы 1С эту закладку можно было использовать только в том случае, если была настроена интеграция с Smartway. При нажатии кнопки «Заполнить» авансовый отчет автоматически заполняется информацией по билетам в соответствии с выбранным сотрудником и периодом поездки.

При заполнении авансового отчета с указанием вида «Командировка» пользователь указывает работника и период поездки, и билеты, подходящие по дате, подгружаются автоматически, а затем отражаются в виде ссылки «Билеты, приобретенные организацией».

Если командированный работник оплачивал сам какие-то расходы, эту информацию нужно ручным способом поставить в таблице «Расходы сотрудника, подтвержденные документами».

Когда пользователь проводит авансовый отчет, в программе создается корреспонденция счетов:

- Дт 26 (20.01, 44.01…) Кт 71.01 — указываются расходы лица, отправленного в командировку;

- Дт 26 (20.01, 44.01…) Кт 76.14 — фиксируется размер затрат компании на проезд;

- Дт 19.04 Кт 76.14 — указывается размер НДС при его выделении в билете отдельной строчкой.

Остались вопросы или нужна помощь в обновлении 1С? Закажите консультацию наших специалистов!

Иностранный язык билетов

В ходе заграничных поездок приобретаются билеты, выписанные на иностранном языке. Позиция законодательных органов отражена в письме Минфина от 10.04.2013 № 03-07/11/11867. Документ указывает на необходимость ведения документов первичного учета на русском языке, что обязывает иметь перевод форм, представленный по строкам.

Для принятия расходов перевод второстепенной информации документа не требуется. В случае использования данных для вычета по НДС перевод является обязательным по сведениям о поставщике услуг, покупателе, описании суммы документа и налога. Особых условий к форме перевода не предъявляется. Нотариально заверять текст не требуется.