- Межрасчетные выплаты: отражение в отчетности, оформление в «1С:Предприятии 8»

- Расчетный лист: понятие и требования, предъявляемые к его составлению

- Какое числовое значение определяет код дохода «зарплата»? Иные коды, применяемые в расчетном листе, справке 2-НДФЛ

- Виды кодов, которые используются при заполнении справки 3-НДФЛ

- Что такое расчетный листок

- Роль документа

- Обязанность или право

- Для кого необходимо делать расчетный лист

- Когда следует формировать документ

- Нужно ли делать расчетные листки, если зарплата перечисляется на карту

- Образец расчётного листка

- Порядок оформления

- Значение расчетного листа для работников

- Кто составляет расчетный лист

- Коды в расчетном листе

- Правила формирования расчётного листка

- Позиции, которые должны быть отражены в обязательном порядке

- Использование кодов и цифр для проведения начислений

- Что это такое?

- Как расшифровать и понять лист по заработной плате?

- Что такое общий облагаемый доход?

- Межрасчетные выплаты

- Как разобраться с вычетами на детей?

- Коды и шифры

- Как должны отражаться отпускные?

- Пример

- Как читать строку «всего удержано»?

- По закону

- По исполнительным листам

- На основании приказов работодателя или заявлений работника

- Что такое расчетный лист, есть ли требования к его оформлению

- Что указывается в расшифровке

- Расшифровка разделов документа

- Особые положения

- Код дохода «зарплата»

- Начисление штрафных санкций работодателю

- Что значит зарплата на руки

- Премии, компенсации, вознаграждения

- Что нужно знать, чтобы правильно рассчитать заработную плату

Межрасчетные выплаты: отражение в отчетности, оформление в «1С:Предприятии 8»

УДЕРЖАНИЕ ВЫПЛАТ, ПРОИЗВЕДЕННЫХ В МЕЖРАСЧЕТНЫЙ ПЕРИОД

Отдельные выплаты работнику могут (а в ряде случаев и должны) быть произведены именно в межрасчетный период, т.е. в текущем месяце, окончательный расчет за который будет осуществлен лишь по завершении периода. В межрасчетный период работнику могут быть, например, выплачены:

- премия;

- пособие по временной нетрудоспособности;

- отпускные;

- материальная помощь.

Суммы межрасчетных выплат учитываются при окончательном расчете с работником за проработанный месяц.

Пример 10.5. Токарь ЗАО «Элегия» Котов В.И. подал заявление руководству на оказание ему материальной помощи, и 10 марта 2014 г. ему была выдана сумма 3000,00 руб. из кассы ЗАО «Элегия». Заработная плата Кото-ва — 15 000 руб.

Нужно рассчитать размер удержаний из заработной платы Котова в сумме материальной помощи, выданной в межрасчетный период.

Читайте также: Налоговая инспекция по адресу юридического лица

Что должен знать бухгалтер. Во всех случаях суммы межрасчетных выплат учитываются (удерживаются) при окончательном расчете с работником за проработанный месяц, т.е. ограничения ст. 138 ТК РФ в данном случае не применяются.

В соответствии с п. 28 ст. 217 НК РФ не подлежат обложению (освобождаются от обложения) НДФЛ следующие виды доходов физических лиц (не превышающие 4000 руб.): суммы материальной помощи, оказываемой работодателями своим работникам,, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту. В данном примере сумма материальной помощи составила 3000 руб., поэтому она не учитывается в налоговой базе по НДФЛ. Размер удержаний равен сумме выплаченной материальной помощи.

Что должен знать работник. Поскольку на материальные выплаты, связанные с материальной помощью в размере, не превышающем 4000 руб., не распространяется начисление НДФЛ, то сумма удержания должна быть равна сумме реально полученных денежных средств, указанных в расходном кассовом ордере.

Расчетный лист: понятие и требования, предъявляемые к его составлению

Расчетный лист – это документ, который составляется работодателем с целью информирования трудящегося о начислениях, которые ему причитаются. Обязанность составления расчетных листов вытекает из положений ст. 136 ТК РФ, согласно которым работодатель обязан ежемесячно доводить до сведения трудящихся в письменном виде:

- сведения о составе зарплаты;

- информацию о иных выплатах;

- сведения об удержанных средствах, в частности, налоговых отчислениях;

- информацию о сумме, которая будет выплачена служащему за расчетный период.

Важно! Закон не содержит обязательных требований к содержанию расчетного листа и порядку его оформления. Каждый работодатель вправе самостоятельно разработать бланк данного документа и утвердить его локальным актом.

Исходя из толкования требований ст. 136 ТК РФ, изложенных выше, в расчетном листе должны отражаться следующие сведения:

- о начисленных трудящемуся средствах;

- об удержанных средствах;

- о сумме, подлежащей выплате.

Какое числовое значение определяет код дохода «зарплата»? Иные коды, применяемые в расчетном листе, справке 2-НДФЛ

Расшифровка кодов заработной платы в расчетном листе осуществляется с помощью сведений, которые содержатся в Приложении № 1 к Приказу ФНС России «Об утверждении кодов…» от 10.09.2015 № ММВ-7-11/[email protected]

Данный нормативный акт определяет не только коды заработной платы, но и коды иных выплат, а также налоговых вычетов. Для заработной платы присвоен код 2000.

Кроме того, для отображения доходов, связанных с трудовой деятельностью, которые отражаются как в расчетном листе, так и в справке 2-НДФЛ, используются следующие коды:

- 2012 – код оплаты отпускных;

- 2530 – оплата труда в натуральной форме;

- 2300 – оплата больничного;

- 2760 – суммы материальной помощи;

- 2762 – суммы материальной помощи, выплачиваемой служащим в связи с рождением детей;

- 4800 – любые доходы, которые не поименованы в Приказе № ММВ-7-11/[email protected]

Полный перечень кодов доходов можно посмотреть ниже:

Виды кодов, которые используются при заполнении справки 3-НДФЛ

При заполнении справки 3-НДФЛ используются иные коды доходов. Они закреплены в Приложении № 4 к Приказу ФНС России от 24.12.2014 N ММВ-7-11/[email protected] Применяется 10 кодов:

КодВид дохода01Доходы, которые получены от продажи недвижимости02Доходы, полученные в результате отчуждения иного имущества03Доходы, которые были получены от продажи ценных бумаг04Прибыль от передачи имущества в аренду05Доходы, полученные безвозмездно, на основании дарения06Доходы от трудовой деятельности, если налоги уплачивал работодатель07Доходы от трудовой деятельности, если налог не был уплачен работодателем08Доходы от дивидендов09Продажа имущества по кадастровой стоимости10Иные доходы

Благодаря приведенной расшифровке, можно определить состав денежных сумм, полученных от работодателя, а также правильно заполнить декларацию по форме 3-НДФЛ.

Что такое расчетный листок

Расчетный листок – это документ, в который вносится подробная информация обо всех начислениях, причитающихся работнику. Сюда включаются все составляющие зарплаты:

- оклад,

- проценты,

- премии,

- бонусы,

- компенсации и т.п. выплаты,

- также сведения об отчислениях во внебюджетные фонды.

Таким образом, расчетный листок предоставляет работнику полную картину о его заработной плате.

Роль документа

Ценность расчетного листка переоценить невозможно – он позволяет работнику предприятия точно понять, из чего формируется его заработная плата, а также, в некоторых случаях вовремя увидеть нестыковки начисления зарплаты с условиями конкретного трудового договора или требованиями законодательства. При выявлении таких фактов сотрудник может обратиться за прояснением спорных или неясных моментов в бухгалтерию предприятия, а если дело дойдет до конфликта, то пойти за восстановлением справедливости в инспекцию по труду или суд.

Читайте также: Путевки от ФСС на санаторно-курортное лечение и оздоровление

Обязанность или право

Некоторые работодатели пренебрегают формированием расчетных листков, будучи уверенными в том, что они имеют право обходиться без них. Это в корне неверно – законодательство Российской Федерации обязывает каждого работодателя извещать подчиненных о составляющих их заработной платы.

Для кого необходимо делать расчетный лист

Расчетный лист нужно делать для всех работников без исключения – тех, кто работает в штате, совместителей, временных сотрудников, сезонников и т.д.

Когда следует формировать документ

Расчетный листок нужно делать за несколько дней до зарплатных выплат, выдавать же его можно также заранее или в день выдачи заработной платы. При этом, следует помнить о том, что обычно выдача зарплаты делится на два этапа, в разницей в две недели — так вот расчетный листок должен предоставляться сотрудникам в день получения ими «окончаловки», когда все необходимые суммы уже подсчитаны.

Надо сказать, что расчетный лист касается только заработной платы, поэтому формировать его для выдачи, например, отпускных не нужно.

При увольнении расчетный листок делать следует обязательно (он передается увольняющемуся в его последний рабочий день вместе с заработной платой).

Нужно ли делать расчетные листки, если зарплата перечисляется на карту

Расчетный лист должен составляться вне зависимости от того, каким именно образом происходит выдача заработанных денег – наличкой в кассе организации или на карту. То же самое касается и выдачи зарплаты доверенному лицу работника – если представитель предоставляет нотариально заверенную доверенность, работодатель обязан отдать ему и расчетный лист и все причитающиеся доверителю деньги.

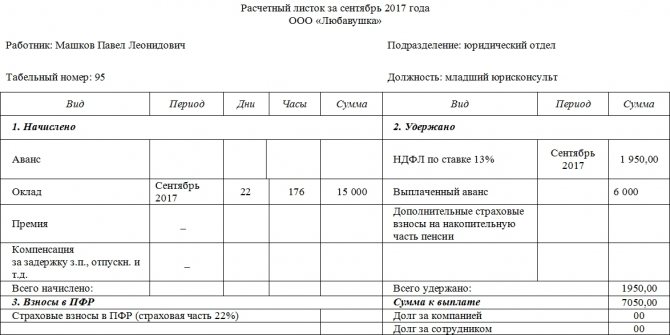

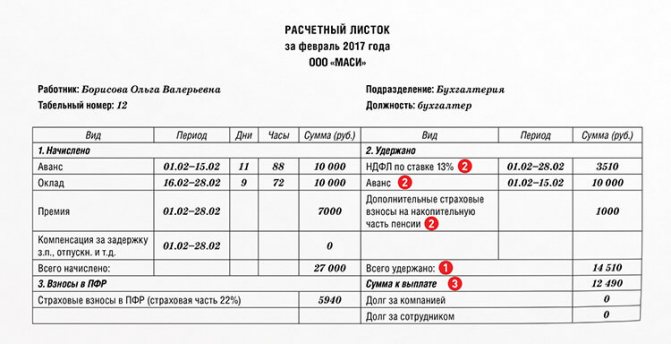

Образец расчётного листка

С 2013 года стандартные унифицированные формы большинства первичных бухгалтерских документов отменены, как и обязанность по их использованию. Теперь представители предприятий и организаций имеют право разрабатывать собственные бланки документов, утверждаемые в их учетной политике, или использовать ранее общеупотребимые шаблоны.

Вне зависимости от того, какой именно вариант будет выбран работодателем, документ по своей структуре должен соответствовать нормам делопроизводства, а по тексту – правилам русского языка.

Порядок оформления

- Вначале листка записывают:

- название предприятия,

- должность,

- ФИО работника,

- период, за который составляется документ (обычно это один месяц),

- подразделение, в котором трудится работник,

- его табельный номер.

- Далее идет основная часть, которая выглядит в виде таблицы из нескольких разделов.

- В первый вносятся все виды начислений за период (оклад, премия, компенсации, проценты и т.д.). Все данные сюда вписываются с указанием количества дней и часов, подлежащих к оплате по тому или иному виду начислений.

- Во второй раздел включается все, что касается налоговых удержаний.

- В третий – информация о взносах во внебюджетные фонды.

- Далее указывается сумма выданного аванса и сведения о дополнительных страховых взносах.

- После всех подсчетов, в завершении документа пишется общий размер удержаний и зарплата, подлежащая к выплате. Если у предприятия перед работником есть долг или наоборот — работник должен работодателю, сведения об этом также нужно внести в расчетный листок.

При необходимости бланк можно дополнить и другой информацией, например, сведениями о ведомости, по которой будет производиться выплата, дате выдачи заработной платы и т.п.

Значение расчетного листа для работников

Работники нередко вспоминают о своем праве на расшифровку расчетного листа только тогда, когда возникает конфликтная ситуация с работодателем из-за неправильно начисленной и выплаченной зарплаты. Если дело доходит до судебного разбирательства, у сотрудника организации должны быть при себе документы, с помощью которых он сможет доказать факт неправильного начисления заработной платы. Расчетный лист является именно таким документом.

Ценность расчетного листка для работников вполне очевидна. Он помогает четко понять, из каких составляющих формируется их заработная плата. Внимательно изучив расчетку, можно своевременно обнаружить несоответствие начисленной зарплаты с условиями конкретного трудового договора. Чтобы выяснить спорные моменты, сотрудник компании имеет право обратиться в бухгалтерию. Здесь ему должны подробно объяснить порядок начисления его заработной платы, а если будет обнаружена ошибка в начислении, необходимо провести перерасчет и доплатить сотруднику денежные средства.

Кто составляет расчетный лист

Расчетный лист составляет специалист отдела бухгалтерии, т.е. сотрудник, который имеет полные данные обо всех полагающихся тому или иному работнику выплатах. Что характерно, заверять лист подписью руководителя компании или хотя бы даже самого бухгалтера необязательно, как и проставлять на нем печать.

Связано это с тем, что лист носит сугубо информационный характер, иными словами, он никак не подтверждает факт получения именно той суммы заработной платы, которая в нем была обозначена к выплате.

А вот что касается работника организации, то он в получении расчетного листка расписаться должен. Для этого бухгалтер или кассир может предоставить ему специальный бланк под названием «лист выдачи расчетных листков».

Читайте также: Производственный календарь на 2 квартал 2021 года (5-дневная рабочая неделя)

Коды в расчетном листе

Форма расчетки утверждается работодателем. В ней должны присутствовать как показатели начислений, так и удержаний за месяц, обозначенные либо словами («оклад», «премия», «НДФЛ» и т.д.), либо специальными кодами. Для различных видов выплат и удержаний работодателем должны применяться отдельные коды. Для внесения кодов в расчетном листе должны быть предусмотрены специальные графы. Расшифровка расчетного листа по заработной плате даст возможность понять, за что именно каждому сотруднику были произведены те или иные выплаты и что конкретно было удержано.

Обязательно ли должны быть в расчетном листе коды или названия всех составных частей зарплаты (оклад, надбавки, коэффициенты и т.д.)? Да, обязательно. В ч. 2 ст. 136 ТК РФ указано, что работодатель может использовать самостоятельно разработанный бланк расчетного листа. При этом важно, чтобы работник был проинформирован именно о составных частях зарплаты, т.е. должен быть виден и понятен тип каждого начисления, составляющего доход работника за месяц.

Правила формирования расчётного листка

Как к содержанию расчетного листка, так и к его оформлению, законодательство не предъявляет ровно никаких требований: его можно писать на обычном листе или на фирменном бланке организации. Расчетные листки допускается оформлять от руки или печатать на компьютере – конечно, на сегодняшний день распространен именно второй способ. Документ пишут в единственном экземпляре.

Позиции, которые должны быть отражены в обязательном порядке

Форму бланка работодатель имеет право принять самостоятельно или с разрешения профсоюза (при наличии). Обязательные реквизиты:

- Наименование организации.

- Период, за который производятся выплаты (число, месяц, год).

- ФИО сотрудника.

- Должность, квалификация работника.

- Табельный номер (регистрационный номер в системе предприятия).

- Обязательные графы с указанием часов выработки (дней, смен).

- Подписи уполномоченных лиц и печать компании.

Представительный орган может заявить желание внести исправления в документ. Руководитель в данном случае не может отказать. Изменения должны внести в течение 3 рабочих дней.

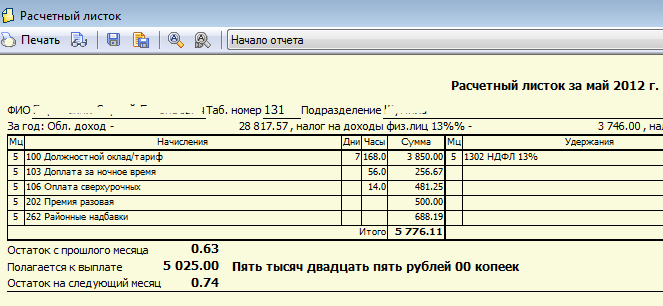

Использование кодов и цифр для проведения начислений

Формы, установленной законодательно, не имеется. В помощь бухгалтерам была создана система 1С, на которой работает больше половины сотрудников в России. Электронная форма формируется автоматически и содержит следующие позиции:

- Начислено.

- Удержано.

- Выплачено.

- К выплате.

Многие компании применяют порядок указания специальных кодов и цифр. Подобные шифровка и расшифровка должны быть известны на предприятии. В противном случае «закодированный» документ никто не сможет понять и прочесть.

В графах «Начислено» должны содержаться все рассчитанные суммы. Это оклад, отпуск, премии, больничный, выслуга лет, классный чин и другие пункты.

В графе «Удержано» указано на вычеты в пользу различных бюджетов. Зачастую речь здесь идет об НДФЛ или алиментах на детей.

В строке «Выплачено» указана та сумма, которая поступила сотруднику (лично в руки или на личный счет). Здесь также может быть указано про авансы.

Иные нюансы по заработной плате содержатся в нормах Трудового кодекса РФ, законах субъектов РФ.

Что это такое?

Работодатель обязан уведомлять трудящихся о составных частях зарплаты. Ведь доход работника не состоит из одной целой части – заработок складывается из должностного оклада, различных премий за результаты трудовой деятельности, надбавок и стимулирующих.

Кроме этого, с доходов могут удерживаться определенные суммы, к примеру, на выплату алиментов.

Каждый месяц бухгалтер или иное ответственное лицо передают каждому сотруднику расчетный листок лично в руки под роспись, или направляя документ по электронной почте.

Единой унифицированной формы листка не существует. Организация может самостоятельно разработать форму, ориентируясь на общие законодательные требования и положения локальных нормативных актов.

Несмотря на отсутствие единой формы, в документ рекомендуется включать следующие разделы:

- начислено;

- удержано;

- выплачено;

- к выплате.

Однако вместо стандартных наименований “Оклад”, “Месячная премия”, “Пособие по временной нетрудоспособности” могут использоваться коды – специальные цифровые обозначения, состоящие, как правило, из 4 или 5 цифр.

С примерным образцом расчетного листа можно ознакомиться ниже:

Кто подписывает уведомление об отпуске? Узнайте из нашей статьи. Можно ли разделить отпуск на несколько частей? Смотрите здесь.

Как расшифровать и понять лист по заработной плате?

Закон о труде гласит, форма расчетного листа утверждается работодателем с учетом мнения представительного органа работников, например, с помощью приказа. Может выдаваться в бумажном или электронном виде — подробнее о порядке выдачи листка.

Для учета выданных документов можно вести журнал регистрации расчетного листков или ведомость учета.

Поэтому форма бланка может быть в каждой организации своя.

Однако, в листке по заработной плате обязательно присутствуют разделы:

Читайте также: Инструкция: как получить возмещение по больничным из ФСС

- Начислено. Здесь указаны все начисленные за месяц суммы: зарплата, премия, надбавки, оплата ночного времени, доплата за стаж, пособие, отпускные и др.

- Удержано. Отражается информация об удержаниях: НДФЛ, по исполнительным листам, приказам о взыскании ущерба и т. п.

- Выплачено или межрасчетные выплаты. Обычно, здесь отображается выплата аванса. Но, могут быть и другие платежи. Например, выплата пособия по больничному листу была произведена раньше дня выплаты зарплаты, или работодатель оплатил отпускные.

- К выплате или задолженность. Сумма в этой колонке складывается по формуле: начислено – удержано – выплачено. Если она получается с минусом, то обозначается задолженность. Это может случиться, если, например, аванс по каким — то причинам оказался больше, чем начисленная зарплата.

Как выглядит:

Расчетный листок за Июнь 2019

Табельный номер 30672

Подразделение Отдел продаж

Должность Менеджер

Общий облагаемый доход: 174 000 Начислено Удержано вид период дни часы сумма вид период сумма Оклад по дням 1 – 30 июня 19 151 25000 НДФЛ (13%) 1-30 июня 3770Премия 1 – 30 июня 4000 Всего удержано 3770Всего начислено: 29000 Выплачено: Аванс 10000Перечислено на карту 15000Всего выплачено: 25000Задолженность за предприятием на начало месяца: 15000К выплате за июнь: 15230

Зарплата выплачивается персоналу в период с 1 по 15 число месяца следующего за отчетным периодом.

Пункт «задолженность за предприятием на начало месяца» остается с прошлого расчетного периода (в примере — мая).

На данном примере выплата заработной платы за май производится в июне, что отражено пунктом «перечислено на карту».

Июньская же зарплата будет выплачена в июле, соответственно, эта операция будет отображена в расчетном листке за июль.

Сумма из колонки «к выплате за июнь» — 15230 будет отражена в июльском расчетном листе как «задолженность за предприятием на начало месяца» и после ее фактической выплаты появится в колонке выплачено.

По ст. 236 ТК РФ работодатель обязан при несвоевременной выплате зарплаты сразу выплачивать компенсацию за задержку. Тогда в колонке начислено появится еще одна позиция «компенсация за задержку зарплаты».

Что такое общий облагаемый доход?

Общий облагаемый доход в расчетном листке — это сумма, начисленная сотруднику с начала года, которая облагается НДФЛ – 13 %.

Не все доходы работников облагаются налогом с доходов.

Ст. 217 НК РФ устанавливает ограничения по этому поводу.

Межрасчетные выплаты

Понятие межрасчетные выплаты не всегда используют в расчетных листах. Это авансы или начисления, которые выдаются в период между совершением основных расчетов.

Например, это может быть аванс или отпускные суммы. Они выдаются именно в межрасчетный период.

Такие выплаты могут производиться одним из способов:

- через банк, реестром перечислений;

- через кассу, расходным кассовым ордером или платежной ведомостью.

Как разобраться с вычетами на детей?

Граждане, имеющие несовершеннолетних детей или учащихся на очной форме, вправе рассчитывать на стандартные налоговые вычеты на детей.

Они уменьшают налогооблагаемую базу.

Чтобы разобраться с данной льготой, нужно знать, какие виды вычетов предусмотрены НК РФ.

Вычеты на детей предоставляются в следующих размерах:

- на одного ребенка – 1400 рублей;

- на второго отпрыска – 1400 рублей;

- на третьего и последующих детей по 3000 рублей;

- за детей инвалидов родителям – 12000 рублей;

- приемным родителям за детей инвалидов – 6000 рублей.

Вычеты на детей предоставляются ежемесячно до момента превышения суммарного дохода 350 тыс. руб.

С нового года отсчет начинается заново. Положенные суммы льготы отражаются в строке листка «вычет на детей».

Например, если сотрудник имеет 1 ребенка и написал заявление в бухгалтерии на льготу, в его расчетном листе в этой графе будет стоять сумма 1400. Это нужно понимать, как сумма, на которую будет уменьшен облагаемый доход.

Также у работников может возникнуть право на другие виды вычетов: социальные или имущественные. Тогда отдельной позицией в расчетном листе будет указана сумма льготы и ее название.

Коды и шифры

Организациями довольно часто в расчетных листах используются коды доходов, чтобы расшифровать их, нужно знать, какие предусмотрены.

Основные шифры для отражения в листке по заработной плате:

- 2000 – зарплата;

- 2012 – отпускные;

- 2013 – компенсация за неиспользованный отпуск;

- 2014 – выходное пособие;

- 2300 – оплата больничного листа;

- 2762 – выплаты в форме материальной помощи при рождении, усыновлении и др.

Перечень кодов довольно широкий, он утвержден приказом ФНС № ММВ-7-11/[email protected]

Как должны отражаться отпускные?

Если работник ходил в отпуск, то в расчетном листе появится отдельная позиция в начислениях «оплата отпуска по календарным дням», она отражается кодом «2012».

Не позднее, чем за три дня до ухода отдыхать работодатель должен выплатить отпускные суммы (ст. 136 ТК).

При выплате в графе «выплачено» появится сумма начисленных отпускных за минусом НДФЛ.

Если есть исполнительный лист, то на руки работник получит еще меньше денег.

Пример

Сотруднику начислены отпускные за 28 дней 45000 рублей.

По исполнительному листу с него ежемесячно удерживают 20%.

В колонке «выплачено» появится сумма: 45000 — (45 000 – 45000 * 13 %) * 20% = 31320 руб.

Другими словами, из начисленных отпускных сначала бухгалтер отнимет НДФЛ, потом 20% по исполнительному листу, разницу выдаст сотруднику.

Как читать строку «всего удержано»?

Этот раздел отражает все удержания из зарплаты сотрудника по закону.

Это могут быть такие позиции:

- Налог с дохода физических лиц. Он рассчитывается как 13 % с начисленной суммы, за минусом вычета (если такой есть).

- Удержания по исполнительным документам. Максимальная сумма таких удержаний не может быть более 50 %. В исключительных случаях 70 %.

- Удержания по заявлению самого работника. Например, добровольные перечисления в пенсионный фонд.

- Удержания на основании приказов по предприятию: возмещение ущерба, подотчетных сумм, членских взносов и т. п.

Все перечисленные позиции, если они присутствуют в расчетном листке, удерживаются из начисленной зарплаты и суммарно отражаются в строчке «всего удержано».

По закону

Например, в расчетном листке всегда присутствует информация об удержании налога на доходы физических лиц. Он составляет 13% от начисленной заработной платы и удерживается практически со всех доходов, выплачиваемых работодателем своим работникам. В нашем примере он рассчитывается так:

По исполнительным листам

Такие удержания производятся после удержания из зарплаты налога на доходы физических лиц. В нашем примере менеджер Васечкин Петр Иванович выплачивает алименты на одного ребенка в размере 25% от заработной платы:

К этой же категории относятся неоплаченные и взысканные через суд штрафы, налоги на имущество, кредиты и тому подобное.

Читайте также: Утвержденный перечень товаров первой необходимости

На основании приказов работодателя или заявлений работника

Ущерб, нанесенный материально ответственным лицом работодателю, членские взносы в профсоюз.

Рис. 4. Раздел «Выплачено».

По трудовому законодательству, заработная плата работникам должна выплачиваться не менее двух раз в месяц. Таким образом, в разделе «Выплачено» должна быть как минимум одна строка о выплате аванса. Также в ней отражаются прочие выплаты, произведенные в течение месяца до срока выплаты заработной платы, например отпускные.

Основная сумма, отражающая величину заработной платы, которую работник получит на руки, за вычетом всех удержаний и ранее произведенных выплат отражается в строке «К выплате». В нашем примере она сложилась следующим образом:

Что такое расчетный лист, есть ли требования к его оформлению

Согласно ст. 136 ТК РФ каждый работодатель, имеющий в своем штате хотя бы 1 сотрудника, обязан ежемесячно извещать его в письменной форме:

- о составляющих его заработной платы за фиксированный период;

- количестве других денежных средств, начисленных работнику;

- количестве удержанных денежных средств и основаниях для этого;

- общей сумме, положенной ему за фиксированный период.

Все эти сведения отражаются в расчетном листе, который выдается сотруднику регулярно за каждый месяц. Законодательством не регулируется форма составления данного документа, она утверждается соответствующим локальным актом организации, при этом должно быть учтено мнение профсоюза.

Образец расчетного листка см. здесь.

Об особенностях оформления и выдачи расчетных листков читайте в статье, подготовленной специалистами КонсультантПлюс. Воспользуйтесь пробным бесплатным доступом к системе, чтобы ознакомится с рекомендациями экспертов.

Несмотря на отсутствие строгих требований к форме данного документа, важно помнить, что он обязательно должен содержать разделы, в которых указывается, сколько средств:

- начислено;

- удержано;

- выплачено;

- подлежит к выплате (либо размер задолженности — как сотрудника, так и работодателя).

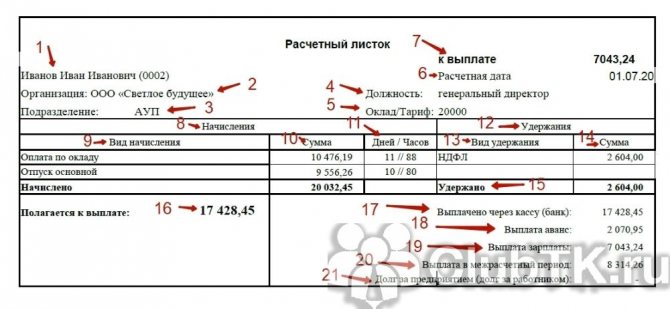

Что указывается в расшифровке

Листок по зарплате должен отражать:

- составные части заработной платы (коды зарплаты в расчетном листе не указываются, это обязательный реквизит справки о доходах 2-НДФЛ);

- начисленные компенсации — отдельными строками;

- общий облагаемый налогом доход;

- размер и основание удержаний;

- общий размер оплаты, подлежащей выплате.

Чтобы разобраться, как читать расчетный листок по заработной плате, используйте таблицу — дешифратор каждого пункта, содержащегося в листке:

1 Табельный номер и Ф.И.О. работника, на которого составлен расчетный листок 2 Наименование организации 3 Наименование подразделения, отдела, где работает сотрудник 4 Занимаемая должность 5 Зарплата, прописанная в трудовом договоре 6 Расчетный период, за который составлен лист 7 Расшифровка суммы, оставшейся к выплате в день выдачи заработной платы после удержаний, выдачи аванса и межрасчетных платежей 8 Расшифровка начислений, которые положены работнику за расчетный период 9 Расшифровка начислений: оклад, отпускные, премии, надбавки 10 Точные суммы начислений до вычета налога на доходы 11 Точное количество отработанных дней и часов по табелю 12 Сумма удержаний, которые произведены в текущем периоде 13 Их расшифровка: НДФЛ, алименты, долги по исполнительным документам, перерасчеты 14 Точный размер каждого 15 Итоговый размер всех удержаний 16 Итоговый размер всех начислений после вычета всех удержаний 17 Итоговая сумма, которая выплачена сотруднику в расчетный период 18 Размер оплаты, выданный работнику в день аванса 19 Размер оплаты, выданный работнику в день заработной платы 20 Размер оплаты, выданный работнику в другой период (пособия, отпускные, больничные) 21 Сумма, которую должен работодатель или работник по итогам прошлого расчетного периода. Если долг за организацией — он плюсуется к размеру итоговой выплаты (п. 16), если за работником — вычитается из нее.

Расшифровка разделов документа

Расшифровка расчетного листа может потребоваться не только в отношении кодов, но и в отношении его основных разделов. Каждый раздел содержит определенную информацию:

- «Начислено». В этом разделе отображают сумму выплат, начисленных сотруднику. Сюда относится начисленная зарплата (в разбивке на оклад, надбавки, коэффициенты и т.д.), премии, выплата отпускных, больничных и любые другие начисления.

- «Удержано». Данный раздел включает суммы денежных средств, которые удержаны с начисленных доходов – НДФЛ, алименты, суммы в возмещение ущерба и т.д. Указывают основания для удержания: действующее законодательство, исполнительные листы, заявление работника или приказ генерального директора.

- «Выплачено». Здесь отображена сумма, которая выдана работнику ранее как аванс. Также в этом разделе может содержаться информация о других ранее произведенных выплатах, например, отпускных.

- «К выплате». В данном разделе будет указана общая сумма денежных средств, которую сотрудник должен получить на руки в день зарплаты. Из нее уже будут вычтены все удержания и ранее выплаченные суммы.

Все показатели доходов и удержаний в расчетке могут обозначаться как словами, так и цифровыми кодами.

Особые положения

Предоставляется листок и его расшифровка всем сотрудникам без исключения (независимо от того, основное это место работы или по совместительству) — это прямая обязанность работодателя. Для соблюдения закона назначьте ответственное лицо, например, бухгалтера, которое будет выдавать уведомления под подпись и отвечать за расшифровку. Этот человек поможет работникам разобраться в расчетном листке по зарплате, если у них возникнут вопросы.

Для ведения учета выдачи расчетных листков подготовьте учетный журнал, в котором работник проставит свою подпись и дату получения. Такой алгоритм действий на предприятии обезопасит руководство от штрафных санкций.

Код дохода «зарплата»

Тип дохода работника должен быть полностью ему понятен. Именно поэтому необходима расшифровка кодов в расчетном листе заработной платы. Работодатель может указывать ее в каждом расчетном листке либо ознакомить сотрудников с подобной информацией 1 раз.

Присвоение кодов каждой финансовой операции бухгалтерии регулирует приказ ФНС «Об утверждении кодов видов доходов и вычетов» от 10.09.2015 № ММВ-7-11/[email protected] (в редакции приказа ФНС от 24.10.2017 № ММВ-7-11/[email protected]). Согласно ему денежным средствам, выплачиваемым сотруднику как оплата его труда, присвоен код 2000.

Начисление штрафных санкций работодателю

Контрольно-надзорные органы в России имеют право наложить штрафные санкции на должностных лиц (до 5000 рублей) или юридических лиц (до 50000 рублей). В протоколе проведения проверки может быть указано на недоработки расчетных листов, несоблюдение внутреннего трудового распорядка, оплата не соответствует пунктам договора или расчетам.

Также санкции могут быть наложены при перечислении денег на расчетный счет в банке или при выдаче в кассе предприятия. Вся документация должна храниться в организации в течение установленного законами срока.

Российским законодательством предусмотрены и более суровые наказания. Они регулируются УК РФ.

Заполнение документа требует внимательности, так как после выдачи денежных средств, вносить изменения будет достаточно проблематично. Правила выдачи заработка, подготовки расчетного листа устанавливаются еще правилами внутреннего трудового распорядка. В противном случае работодателю грозят налоговые, административные и уголовные санкции.

Что значит зарплата на руки

Что же значит зарплата на руки? Попробуем разобраться. Начнем с того, из чего состоит начисление сумм, составляющих зарплату:

- база;

- оплата квалификационного уровня;

- премии;

- компенсации;

- вознаграждения за мастерство, особые заслуги;

- материальная помощь и др.

Что такое база? Это оклад или размер почасового тарифа, который оглашается при приеме на работу.

Например:

- Иванова устроилась бухгалтером с размером должностного оклада 50 000 руб. В данном случае база равна 50 000 руб. Если не будет начислено никаких других сумм, то зарплата на руки составит для Ивановой 43 500.

- Петров пошел работать крановщиком по тарифу в 476 руб. в час. Расчет базы: 476 руб. × 166 час. (кол-во отработанных часов в месяц) = 79 016 руб. Значит, Петров, в случае того, что он отработал 166 часов, получит 68 743 рубля на руки.

Как правило, вместе со стажем работы на одном месте повышаются профессиональные навыки человека. А значит, зарплата опытного сотрудника будет выше, чем у новичка. Это отражается в оплате за профессиональное мастерство или стаж. В среднем повышение размера базового оклада проходит на 3-19% ежегодно.

Премии, компенсации, вознаграждения

В зависимости от условий труда и юридических аспектов предприятия, предусматриваются дополнительные выплаты к базовой основе. Часть из них может быть получена на руки. Это:

- премии;

- материальная помощь;

- оплата больничного листа;

- оплата отпуска;

- вознаграждения за особые достижения и т. д.

А часть является компенсационными выплатами. К подобным можно отнести:

- компенсация за питание;

- оплата корпоративной телефонии, интернета;

- медицинское страхование;

- страхование от несчастного случая;

- командировочные выплаты;

- получение спецодежды и спецсредств защиты;

- компенсация проезда и т. п.

Что нужно знать, чтобы правильно рассчитать заработную плату

При трудоустройстве соискатель обязательно оговаривает с работодателем размер зарплаты. И когда работник слышит сумму, он не задумывается, что в реальности выплаты будут другими. Та сумма, которая оговаривается при трудоустройстве — это оклад (фиксированный размер оплаты труда). Он будет отображен в трудовом договоре. Но сколько работник будет получать на руки, зависит от множества факторов.

Вот что нужно брать во внимание:

- Подоходный налог вычитается из средств работника, тогда как страховые отчисления работодатель делает из своих средств.

- Работник может получать аванс.

- Работник может иметь обязанности по выплате алиментов или другим платежам по исполнительным листам.

- К зарплате работника могут применяться надбавки, коэффициенты, ему может быть начислена премия и другие дополнительные выплаты.

Все эти факторы либо увеличивают зарплату на руки, либо уменьшают ее. Забывая о них, нельзя правильно рассчитать подлежащую к выплате сумму.