При закрытии бизнеса предприниматель исключается из Единого Реестра и с этого момента ИП считается официально ликвидированным. Процедура регулируется Законом № 129-ФЗ от 08.08.01 г. и подразумевает совершение ряда обязательных действий. В том числе уплачиваются долги по налогам и сборам в бюджет и социальные фонды, а также подается декларация при закрытии ИП.

В какой форме составляется отчетность? Это зависит от особенностей налогообложения предпринимательской деятельности. Разберемся, как правильно подать декларацию при ликвидации бизнеса физлица.

- Нормативный регламент закрытия ИП – общий требования

- Что нужно сделать в первую очередь

- Обращение в службу занятости

- Увольнение сотрудников

- Сдача отчётности и погашение задолженности перед бюджетом

- Снятие онлайн-кассы с учёта

- Ликвидационная декларация при закрытии ИП на ОСНО

- Сроки подачи деклараций для ИП на ОСНО:

- Заполнение декларации на конкретном примере

- Закрытие ИП – налоговая декларация по ЕНВД

- Правила заполнения формы

- Декларация после закрытия ИП на УСН

- Подготовка к закрытию

- Как заполняется нулевая декларация ИП при закрытии

- Штрафы за несдачу

Нормативный регламент закрытия ИП – общий требования

Механизм прекращения предпринимательства подробно описан в стат. 22.3 Закона № 129-ФЗ. В первую очередь, чтобы инициировать процедуру закрытия, следует подать пакет документов в территориальные налоговые органы по месту проживания гражданина (либо его временного пребывания). При этом заполняется заявление утвержденной формы Р26001, платится госпошлина в сумме 160 руб. Дополнительно прикладываются справки из ПФР о том, что все персонифицированные сведения за сотрудников были сданы в срок.

Отдельные случаи ликвидации ИП описаны в п. 2-6 стат. 22.3. В частности, это закрытие бизнеса по причине принятия судебного решения, смерти гражданина, признания несостоятельности, лишения права на ведение бизнеса и т.д. Если все документы заполнены правильно, сведения достоверны, срок ликвидации не превышает 5 дней (рабочих) от момента подачи данных в ИФНС (стат. 8 Закона № 129-ФЗ).

Относительно деклараций, подать все формы лучше до того, как ИП будет ликвидирован. Но если по каким-то причинам предприниматель не успел отчитаться, налоговики не вправе отказать в ликвидации ИП или в приемке отчетных форм. В случае нарушения законодательных сроков сдачи деклараций, а также при перечислении налоговых платежей с опозданием, налогоплательщику будут предъявлены штрафные санкции. Взыскать штрафы ИФНС может и после того, как предприниматель официально ликвидирует свою деятельность.

Что нужно сделать в первую очередь

Перед тем как предоставить ликвидационный пакет документов в налоговый орган, необходимо осуществить ряд подготовительных процедур. Если вы осуществляли хозяйственную деятельность без привлечения наёмных работников, то приступайте сразу к подготовке отчётной документации. При наличии сотрудников пошаговая инструкция закрытия ИП в 2021 году будет следующей.

Обращение в службу занятости

Предприниматель обязан за две недели до ликвидации уведомить службу занятости об увольнении сотрудников. Сделать это можно в произвольной форме или воспользоваться готовым шаблоном. В документе обязательно указываются условия оплаты труда сотрудников, квалификационные требования, должность. Уведомление предоставляется в территориальный отдел службы занятости по месту регистрации предпринимателя.

Увольнение сотрудников

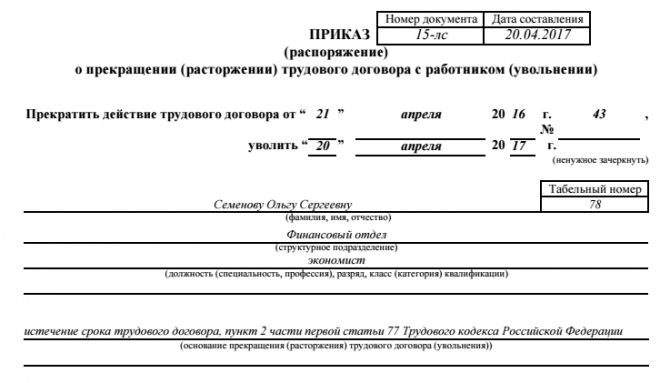

Оповещение сотрудников об увольнении должно осуществляться в письменной форме. Строгий регламент для предпринимателей не установлен, однако юристы рекомендуют придерживаться сроков, установленных для организаций. Согласно ст. 180 ТК РФ уведомление должно произойти за два месяца до увольнения.

Далее необходимо осуществить следующие действия:

- По каждому работнику издаётся приказ по форме Т-8 со следующей формулировкой: «Расторжение трудового договора осуществляется в связи с прекращением действия ИП, п.1 ч.1 ст.81 ТК РФ». При ознакомлении с приказом сотрудник должен поставить подпись.

- Такая же запись вносится в трудовую книжку сотрудника и в его личную карточку.

- При увольнении каждый работник должен получить на руки справку о доходах по форме 2-НДФЛ, СЗВ-СТАЖ и трудовую книжку.

- Работодатель должен погасить задолженность по заработной плате, и выплатить работникам компенсацию за неиспользованный отпуск.

Так как предприниматель выступает в роли работодателя, по завершении процедуры увольнения он должен вернуть медицинские полисы в территориальные отделения медицинского фонда, а также расторгнуть действующие договора с фондом социального страхования. (см. «Работодателю на заметку: сколько стоит каждый сотрудник»)

Сдача отчётности и погашение задолженности перед бюджетом

На следующем этапе предприниматель должен сдать следующие отчёты:

- В налоговую инспекцию: расчёт по страховым взносам РСВ-1 и 6-НДФЛ;

- В пенсионный фонд: СЗВ-М и СЗВ-СТАЖ;

- В фонд социального страхования: 4-ФСС.

После сдачи отчётности в течение 15 дней необходимо погасить задолженность по взносам, а также подать в фонды заявления о снятии индивидуального предпринимателя с учёта. К документу прикладывается штатное расписание и приказы об увольнении сотрудников.

Снятие онлайн-кассы с учёта

При наличии онлайн-кассы её необходимо своевременно снять с учёта. Для этого нужно привезти ККТ в налоговую инспекцию для составления отчёта о закрытии фискального накопителя. Также при закрытии кассы подаётся заявление. Его форма утверждена приказом ФНС России от 29.05.17 № ММВ-7-20/[email protected]

Ликвидационная декларация при закрытии ИП на ОСНО

Когда ИП ведет бизнес на общем налоговом режиме, основными налогами, по которым он обязан отчитаться, являются – НДС и НДФЛ с доходов. Следовательно, при закрытии ИП на ОСНО подаются декларации за последний налоговый период по НДС и подоходному налогу.

Сроки подачи деклараций для ИП на ОСНО:

- НДФЛ – согласно п. 2 стат. 229 физлица, ликвидирующие свой бизнес, обязаны отчитаться по ф. 3-НДФЛ за текущий налоговый период в 5-дневный срок с даты закрытия ИП. Перечислить сумму подоходного налога в бюджет следует в 15-дневный срок от момента предоставления декларации.

- НДС – согласно п. 5 стат. 174 декларация по налогу на добавленную стоимость (с кодом «0» на титульнике) предоставляется в общие сроки для всех налогоплательщиков, включая закрывающихся ИП. Крайняя дата подачи установлена как 25-ое число следующего за налоговым периодом месяца. Уплата налога выполняется как обычно, то есть равными суммами с разбивкой на 3 последующих месяца.

Заполнение декларации на конкретном примере

Правила заполнения документа в случае прекращения деятельности схожи с правилами, используемыми при формировании годовой отчетности. Но есть несколько отличий:

- код налогового периода не 34, как в годовой отчетности, а 50;

- так как ИП прекратил деятельность до конца года, то в тех отчетных периодах, которые не были завершены, будут стоять прочерки.

- уплаченные страховые взносы после даты прекращения деятельности в расчет не берутся.

Рассмотрим заполнение декларации по случаю прекращения деятельности ИП. Данный образец сформирован автоматически, с помощью формы, расположенной в левой колонке сайта.

Исходные данные для заполнения:

ИП Восьмеркин Никодим Пантелеевич.

Дата внесения записи в ЕГРИП о прекращения деятельности 13.08.2019.

Доходы, полученные в 1 квартале – 454551 руб., во 2 квартале – 333211 руб., в 3 квартале – 123041 руб.

Взносы в ПФР и ФФОМС в 1 квартале – 9059,5 руб., во 2 квартале – 9059,5 руб. Предприниматель в 3 квартале доплатил оставшуюся сумму (вычислить ее можно воспользовавшись нашим калькулятором страховых взносов ИП), но так как эта сумма платилась после даты прекращения деятельности, то в расчетах она не учитывается.

ИП является плательщиком торгового сбора, выплатил в 1 квартале – 3433 руб., во 2 квартале – 3323 руб. В 3 квартале была выплачена задолженность по торговому сбору, но так как эта сумма вносилась после даты прекращения деятельности, то в декларации она не учитывается.

Заполняем поля формы, используя исходные данные, ставим галочку «Сформировать декларацию для печати», заполняем «Данные для титульного листа».

Нажимаем кнопку «Рассчитать», и загружаем готовую декларацию по появившейся ссылке. Несмотря на то, что предприниматель «закрывался» в августе, в строках документа за отчетный период 9 месяцев поставлены прочерки.

Как уже говорилось, при прекращении деятельности ИП налоговым периодом считается период с 1 января по дату закрытия ИП, поэтому отчетного периода 9 месяцев в нашем примере просто нет.

Вы можете скачать данный образец декларации при закрытии ИП в формате PDF с расчетами и пояснениями.

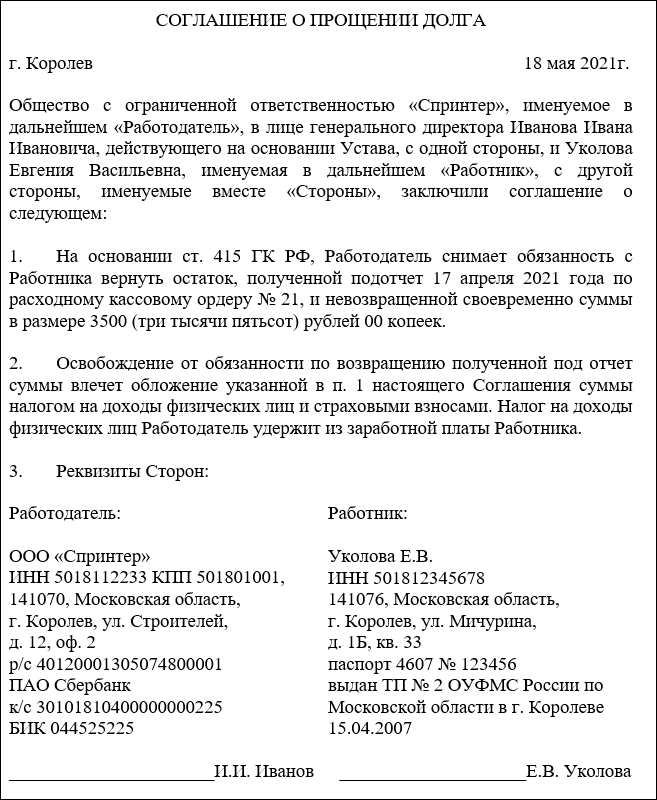

Закрытие ИП – налоговая декларация по ЕНВД

При ведении предпринимательской деятельности с использованием специального вмененного режима, основной формой отчетности для физлица становится декларация по единому налогу, ЕНВД. Снятие с учета плательщика вмененки в середине квартала дает бизнесменам законную возможность исчислить налог не за весь квартал, а за фактически отработанные календарные дни отчетных месяцев. Поскольку налоговым периодом при ЕНВД признается не год, а квартал, при закрытии ИП необходимо отчитаться перед ИФНС путем подачи декларации по вмененному режиму.

Сдавать отчет следует до 20-го числа. Бланк утвержден в Приказе ФНС № ММВ-7-3/353 от 04.07.14 г., где перечислены правила составления документа. При заполнении нужно обратить внимание на правильность указания кодов на титульнике. В частности, если проводится ликвидация ИП, следует отразить код «0» в поле код реорганизации/ликвидации. А по строке код периода приводится специальный цифровой показатель:

- 51 – для 1 кв.

- 54 – для 2 кв.

- 55 – для 3 кв.

- 56 – для 4 кв.

Сроки уплаты единого налога при закрытии ИП соответствуют общим по стат. 346.32. Крайней датой для перечисления сумм за квартал признается 25-ое число. Следовательно, общие сроки для сдачи отчета (уплаты налога) на 2021 г. будут такими:

Читайте также: Как открыть ИП в 2021 году: пошаговая инструкция для начинающих

- За 4 кв. 2021 г. – до 22.01.18 г. (подача) / до 25.01.18 г. (уплата).

- За 1 кв. 2021 г. – до 20.04.18 г. / до 25.04.18 г.

- За 2 кв. 2021 г. – до 20.07.18 г. / до 25.07.18 г.

- За 3 кв. 2021 г. – до 22.10.18 г. / до 25.10.18 г.

- За 4 кв. 2021 г. – до 21.01.19 г. / до 25.01.19 г.

Обратите внимание! При работе на ЕНВД предприниматель имеет статус не только ИП, но и плательщика вмененки. Поэтому вероятно потребуется дополнительно снятся с учета как плательщику ЕНВД, нюансы этой процедуры лучше уточнить в своей инспекции.

Правила заполнения формы

Форма ликвидационной декларации та же самая, что и при отчетности за год. Но при заполнении отличается кодом налогового периода на титульном листе. В случае ликвидации проставляется код «96» – последний налоговый период для предпринимателя на упрощенке (Приложение № 1 к порядку заполнения, утвержденному Приказом № ММВ-7-3/[email protected] от 26.02.2016).

Заполнять декларацию нужно очень внимательно, строго придерживаясь требований в указанном выше нормативе:

- не должно быть помарок и исправлений, при допущении ошибок следует взять новый бланк;

- писать большими печатными буквами, используя один цвет: черный, синий или фиолетовый;

- титульный лист заполнять в обязательном порядке, остальные страницы – по виду УСН;

- в поле-клетке ставить только одну цифру или букву, при отсутствии информации – прочерк по всей длине клетки;

- в декларации указывать год, за который оформляется отчетность;

- суммы прописывать только в рублях без копеек, округление делать по общим правилам;

- в поле ФИО ставить только подпись и дату;

- бланк декларации делать на одной стороне листа, не допускается двусторонняя распечатка;

- на титуле при ликвидации в части подтверждения достоверности информации проставлять 1 или 2, если сдает представитель по доверенности;

- листы не скреплять способом, портящим бумагу.

При заполнении декларации предприниматели отражают все показатели с начала отчетного года до момента записи о прекращении регистрации в ЕГРИП. За последующие периоды эти данные повторяются.

Пример. Если индивидуальный предприниматель Егоров закрылся во II квартале, то данные о доходах, расходах, начисленном налоге за 9 месяцев и год будут аналогичны тем, которые он указал за полугодие – в последний отчетный период его деятельности при УСН.

Декларация после закрытия ИП на УСН

Упрощенный режим – наиболее распространен среди бизнесменов. Декларация при закрытии предпринимателя-упрощенца подается по общей форме в соответствии с требованиями Приказа ФНС № ММВ-7-3/[email protected] от 26.02.16 г. При заполнении налогоплательщику необходимо указать код формы реорганизации/ликвидации – 0, код периода – 50. Срок подачи установлен в стат. 346.23 НК и определен как 25-ое число месяца за периодом закрытия.

К примеру, предприниматель принял решение о ликвидации ИП и был исключен из ЕГРИП 20.12.17 г. По нормативным требованиям сдать декларацию по УСН ему следует до 25.01.18 г. При нарушении сроков подачи отчетных форм гражданину придется заплатить штрафные санкции по стат. 119 НК.

Обратите внимание! Как при ведении деятельности на упрощенке, так и в случае использования предпринимателем иных налоговых режимов, при закрытии ИП декларация подается только за последний период при условии своевременного предоставления отчетов за прошлые периоды. Если же отчетность не заполнялась и не сдавалась, требуется сформировать нужные документы и также предоставить их в ИФНС.

Подготовка к закрытию

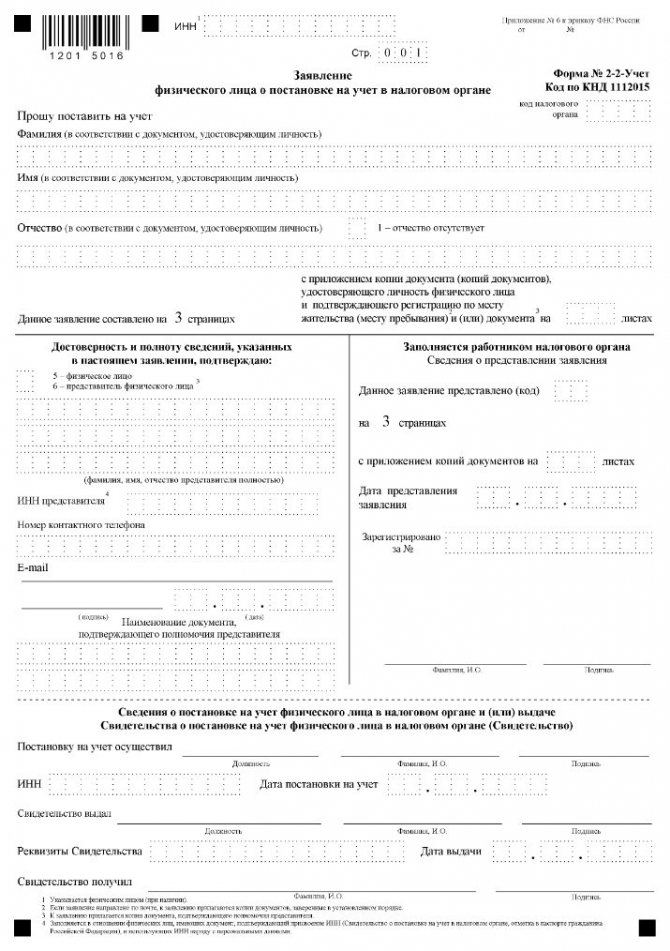

Когда решение о закрытии ИП принято, начните подготовку документов. Они перечислены в пункте 1 статье 22.3 ФЗ «О государственной…» от 08.08.2001 № 129.

Прежде всего это заявление от индивидуального предпринимателя о прекращении регистрации по форме Р26001. Заявление о закрытии ИП подается по месту регистрации предпринимателя. В заявлении укажите:

- ФИО;

- ИНН;

- ОГРНИП.

Отметьте способ его подачи в ФНС — лично, по доверенности на третье лицо или по почте и внесите свои контактные данные. Также отметьте способ, которым налоговая уведомит вас о снятии ИП с налогового учета.

Во-вторых, это государственная пошлина за закрытие. В 2021 году она составляет 160 рублей. Пошлину можно не платить, если документы на закрытие подать на сайте ФНС в электронном виде, правда в таком случае потребуется электронная цифровая подпись.

В-третьих, если ИП нанимал работников, придется уладить все вопросы с Пенсионным фондом и сдать реестр работников и данные об их трудовой деятельности. Налоговая свяжется с ПФР и проверит, нет ли у предпринимателя долгов перед ним. При несдаче в Пенсионный фонд сведений о работниках вам откажут в закрытии ИП.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Как заполняется нулевая декларация ИП при закрытии

Когда предпринимательская деятельность прекращается, подача нулевок требуется при отсутствии у гражданина доходно-расходных показателей. Однако это утверждение не относится к ЕНВД, так как начисление налога при вмененке ведется из предполагаемой доходности. Также не допускается представление пустых деклараций по ЕСХН, кроме тех предпринимателей, которые занимаются бизнесом первый год.

В случае же отсутствия показателей у ИП на ОСНО следует составить нулевые декларации по ф. 3-НДФЛ и по НДС. Заполнение таких отчетов ничем не отличается от формирования обычных форм. Единственная разница в том, что все строки с цифровыми показателями будут прочеркнуты. Рекомендуется своевременно исполнять обязанности налогоплательщика при закрытии бизнеса, чтобы не отвечать в будущем по долгам перед государством.

Ликвидационная декларация при закрытии ИП на УСН – образец скачать здесь.

Штрафы за несдачу

Если ИП не сдаст вовремя ликвидационную декларацию, то его ждут штрафные санкции (ст. 119 НК), величина которых зависит от указанной суммы налога и сроков его уплаты.

Размер взысканий за просрочку отчетности:

- 1 000 руб. – налог был уплачен;

- 1 000 руб. – деятельность нулевая;

- 5% от суммы налога, указанной в документах, за каждый месяц просрочки, но не более 30% и не менее 1 000 руб. – если платеж не внесен в бюджет вовремя.

Кстати. Если не отчитаться в ФНС при закрытии ИП, то Пенсионный фонд грозит насчитать максимальные взносы. В 2020 году они составляют 259 584 руб.