Современный мир трудно представить без банковских карт, платежных терминалов и интернет-магазинов. Что же такое эквайринг? Операция эквайринга, от английского — acquire — приобретать, получать – это прием оплаты за товары, работы, услуги используя платежные карты.

Кроме осуществления покупок в магазине и оплатой картой, существует интернет-эквайринг. Это оплата с помощью карт через Интернет в интернет-магазинах или различных услуг – коммунальные услуги, телефонную связь, услуги интернет-провайдера и т.п. По сути, эквайринг – это услуга банка, представляющая собой обслуживание организации по платежам при помощи платежных карт.

Большинство организаций, занимающиеся торговлей или предоставлением услуг, подключают услугу эквайринга, что делает процесс покупки более простым и безопасным. Рассмотрим, как отражаются эти операции в бухгалтерском учете и как отразить их на примере программы «1С:Бухгалтерия».

Проводки по договору эквайринга в 1С

При оплате платежной картой деньги покупателя списываются с его карты и зачисляются не на счет магазина, а на специальный банковский счет.

Неудобно и неэффективно обрабатывать каждую совершенную операцию, поэтому в установленный срок (1-3 дня) банк-эквайер перечисляет денежные средства на счет организации-клиента (магазин, интернет-магазин, организация, оказывающая услуги). За совершение данной операции банк берет комиссию, сумма которой вычитается при переводе денег на счет организации.

Читайте также: Состав, функции и учет общехозяйственных расходов преприятия

Для отображения в учете операций реализации и оплате их картой используется счет учета 57 «Переводы в пути». Рассмотрим, бухгалтерские проводки по отражению данной операции.

Например, ООО «Домино» заключило договор с банком-эквайером. По его условиям комиссия банка составляет 2% от суммы реализации товаров, услуг, оплаченных с помощью платежных карт. По данным контрольной ленты, покупатели расплатились картой на общую сумму 22000 руб., НДС 3666,67 руб.

Дт. Кт. Содержание операции Сумма, руб. 62.01 90.01.1 Выручка от реализации, оплаченной с помощью платежных карт 22000 90.03 68.02 Начислен НДС от суммы по выручке с помощью платежных карт 3666,67 57.03 62.01 Передача данных электронного журнала в банк об оплате платежными картами 22000 51 57.03 Зачисление на расчетный счет денежных средств за минусом комиссии банка (2%). 22000-22000*2%=22000-440=21560 руб. 21560 91 57.03 Списана комиссия банка 440

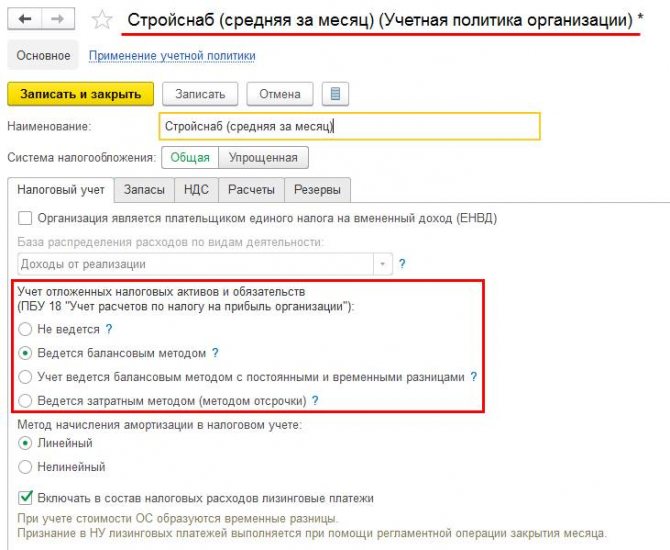

Налог на прибыль

На дату перехода права собственности на товар к покупателю полученная выручка (за вычетом НДС) признается доходом от реализации (п. 1, 2 ст. 249, п. 1 ст. 248, п. 3 ст. 271 НК РФ). Указанный доход для целей налогообложения прибыли уменьшается на стоимость приобретения товара, которая в соответствии со статьей 320 Налогового кодекса относится к прямым расходам (подп. 3 п. 1 ст. 268 НК РФ).

Сумма удержанного агентского вознаграждения (за вычетом НДС) на дату утверждения отчета агента относится к прочим расходам, связанным с производством и реализацией (подп. 3 п. 1 ст. 264, подп. 3 п. 7 ст. 272 НК РФ).

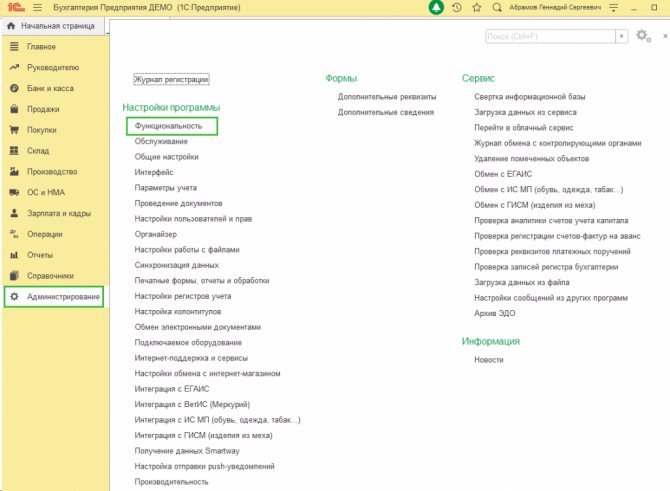

Отражение эквайринга. Настройка функциональности и справочников

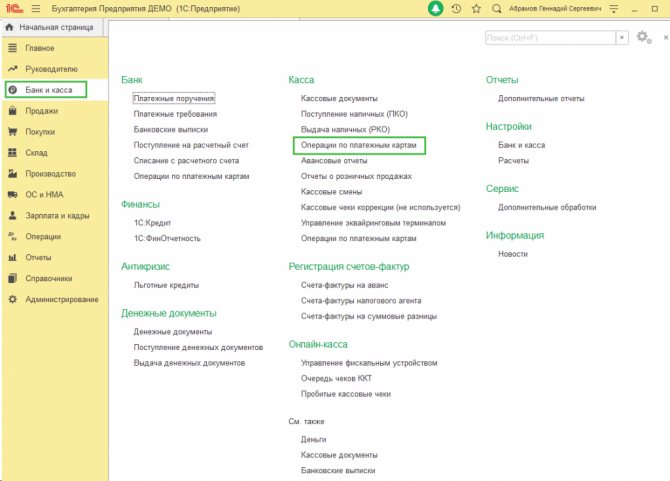

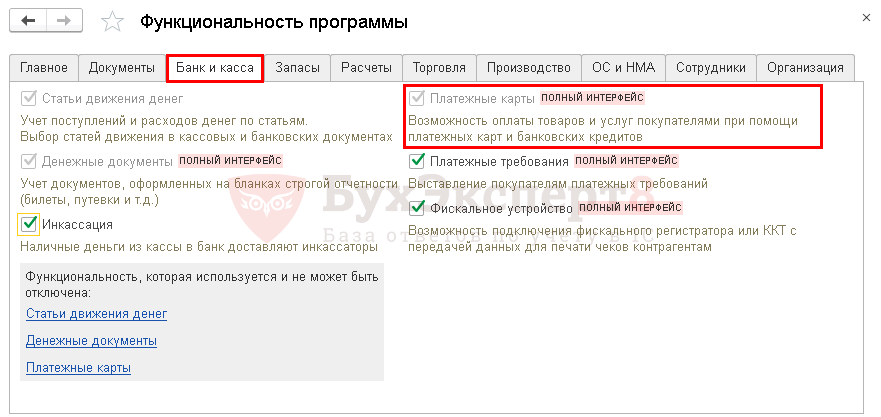

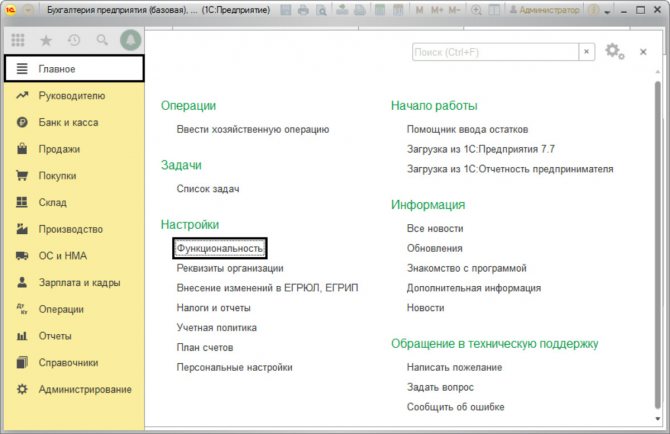

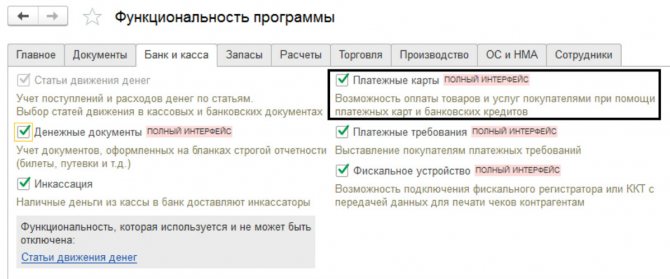

Для отражения в программе данных операций, нужны настройки функциональности программы. Для этого зайдем в «Главное-Настройки-Функциональность».

Рис.1 Раздел «Функциональность»

На закладке «Банк и касса» необходимо установить галочку «Платежные карты». Данный функционал включает возможность проводить операции с использованием платежных карт и банковских кредитов.

Рис.2 Закладка «Банк и касса»

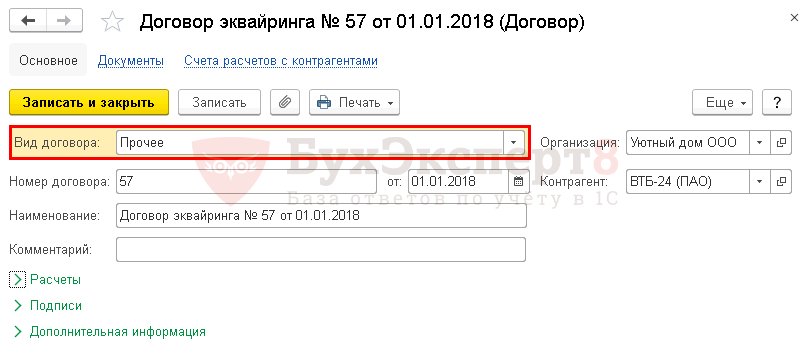

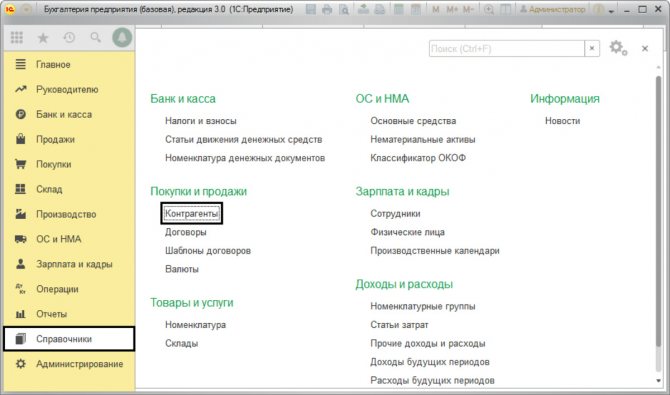

Предварительно нам необходимо занести и настроить договор с банком. Можно это, конечно, сделать и по ходу выполнения операций, но мы рассмотрим этот шаг отдельно. В «Контрагенты-Справочники-Покупки и продажи», в карточке нашего банка занесем данные договора эквайринга.

Рис.3 Справочник «Контрагенты»

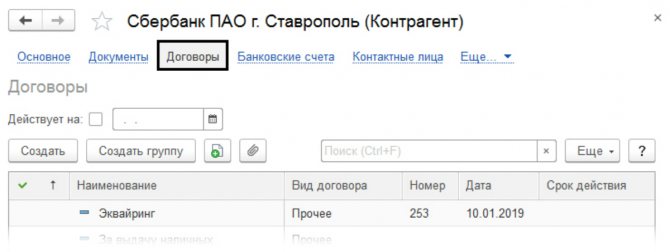

Рис.4 Договоры эквайринга

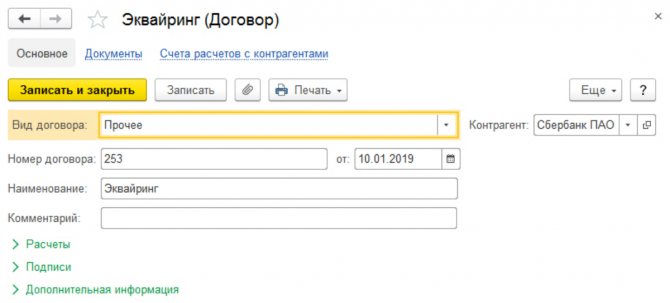

При этом вид договора — «Прочее».

Рис.5 Вид договора

Читайте также: Как вести бухучет доходов и расходов от обычных видов деятельности

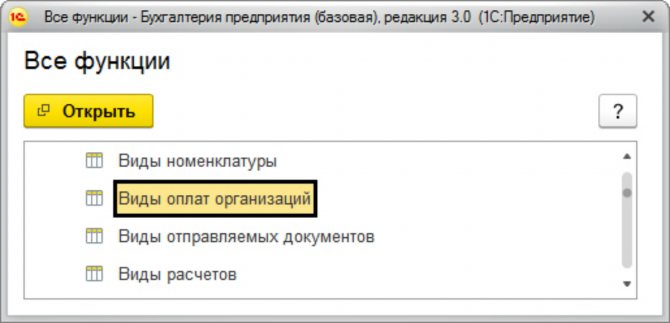

В дальнейшем эти данные нам будут необходимы при заполнении справочника «Виды оплат», данные которого указываются в документе, отражающем операцию по оплате платежной картой. Данный справочник доступен в разделе меню «Все функции-Справочники-Виды оплат организаций».

Рис.6 Виды оплат организаций

Поле для его заполнения будет доступно непосредственно в документе «Операция по платежной карте», который мы рассмотрим чуть позже.

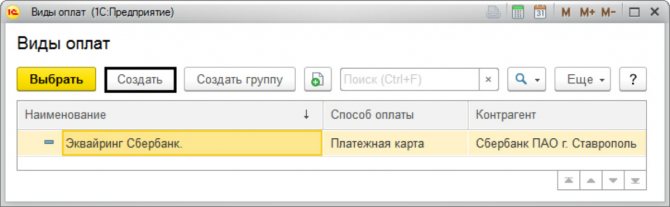

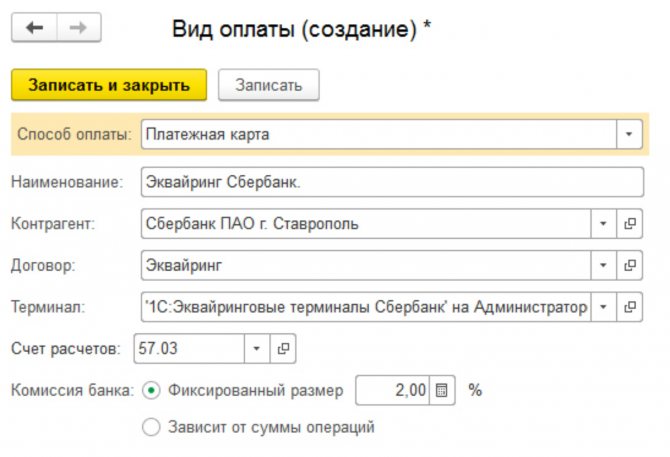

Создадим элемент справочника «Виды оплат» и заполним данные, согласно условиям договора эквайринга. Обратите внимание, на поле, где указывается банковский процент и счет расчетов.

Рис.7 Виды оплат

Рис.8 Создание вида оплат

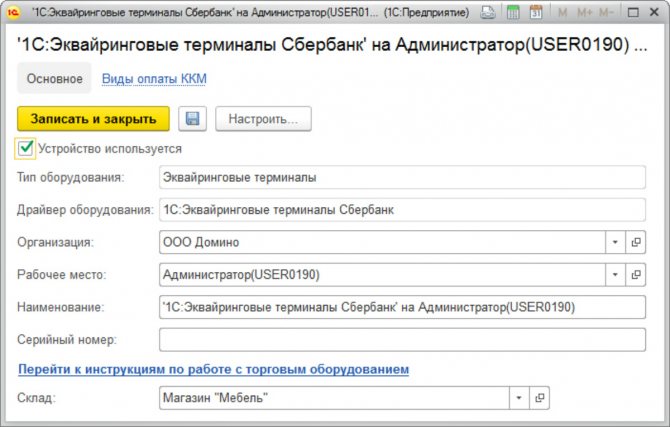

Предварительно специалистами настраивается терминал, данные которого также отражены в настройке.

Рис.9 Настройка терминала

Эти настройки будут использованы при заполнении документа «Операция по платежной карте».

Отражение реализации и отражение оплаты

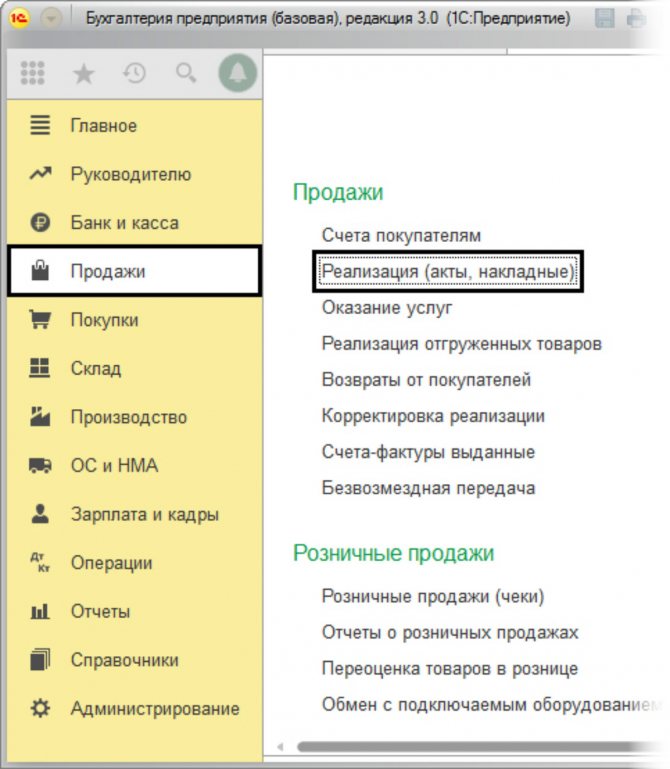

Далее для более полного рассмотрения нашего примера отразим операцию «Реализация (акты, накладные)» в разделе «Продажи».

Рис.10 Отражение реализации

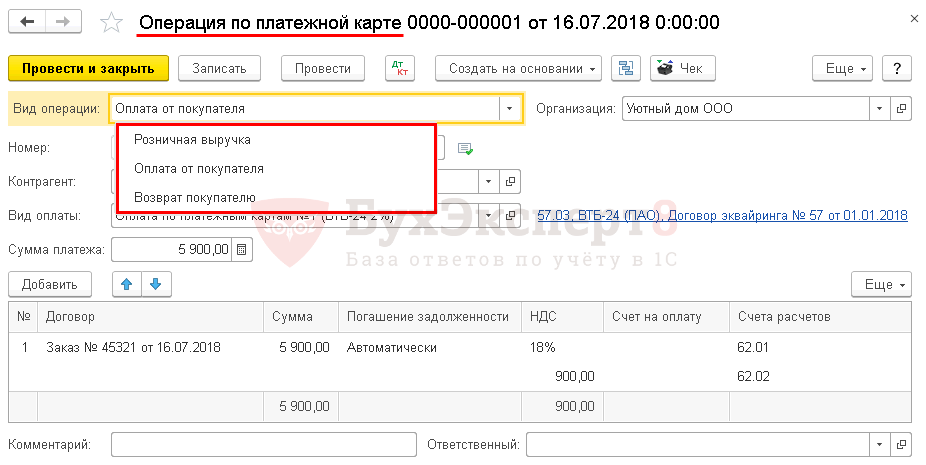

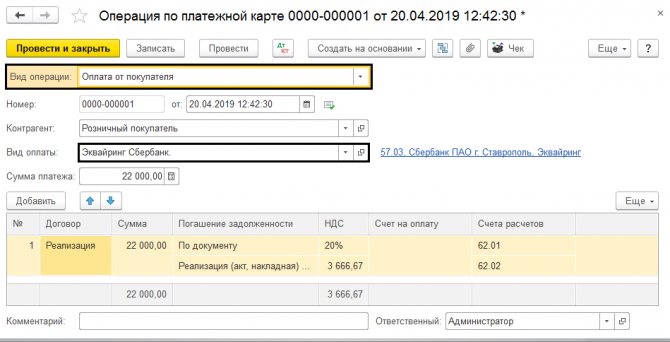

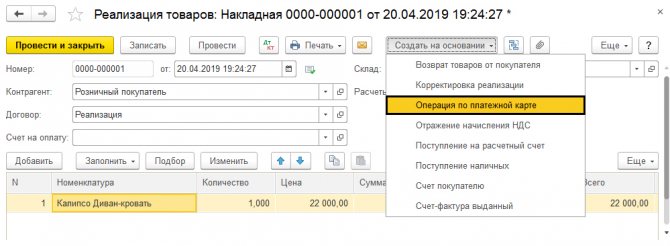

На заполнении документа мы подробно останавливаться не будем, это не должно вызвать затруднений. Перейдем сразу к следующему шагу. Из заполненного документа «Реализация товаров» создадим на основании документ «Операция по платежной карте» — кнопка «Создать на основании».

Рис.11 Создать операцию по платежной карте

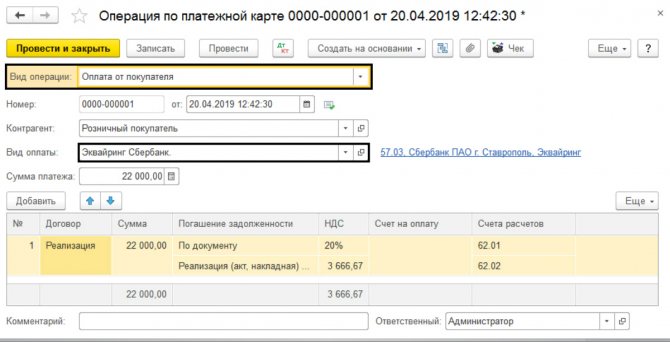

В открывшийся документ перенесены все данные из документа реализации, а нам остается только указать «Вид оплаты». Обратите внимание, что «Вид операции» указывается автоматически — «Оплата от покупателя».

Рис.12 Операция «Оплата от покупателя»

Читайте также: Какой бухгалтерской проводкой отразить, если начислен налог на прибыль?

Проведем наш документ и проанализируем бухгалтерские проводки, которые мы получили в результате этих операций. Посмотреть проводки, сформированные документом, можно, нажав Дт/Кт в верхней части любого документа.

Рис.13 Кнопка проверки проводок

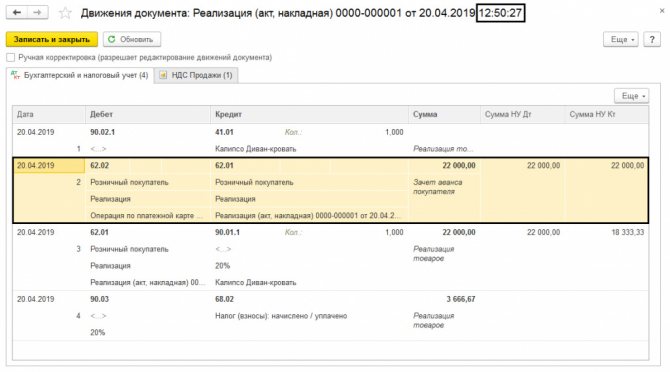

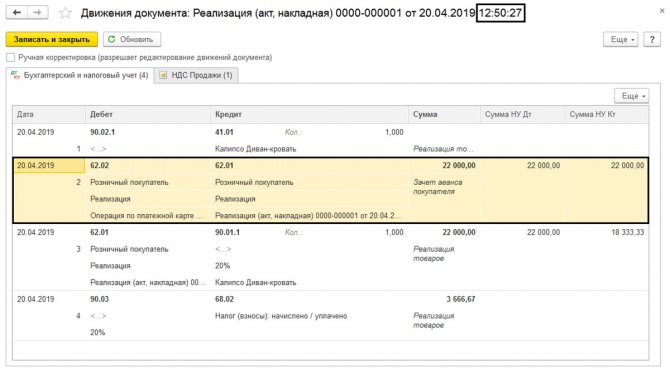

У нас проходит проводка по расчетам с покупателями Дт 62.01 Кт 90.01.1 на сумму выручки и выделен НДС – Дт 90.03 Кт 68.02.

Рис.14 Движения документа поступления

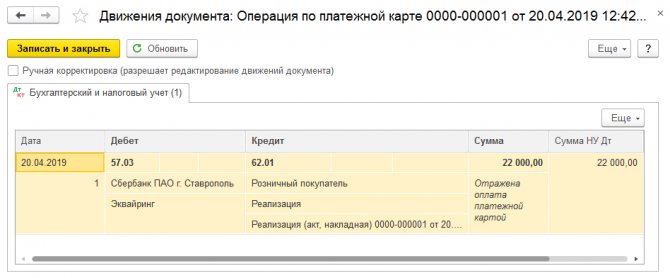

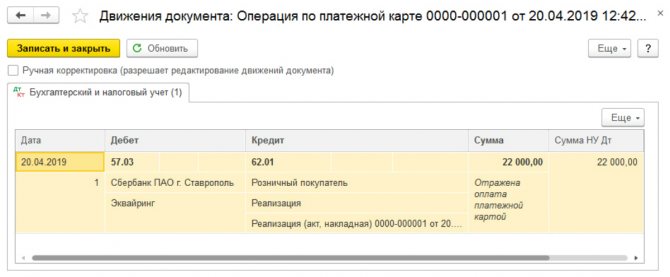

По операциям по платежной карте проводка – Дт 57.03 Кт 62.01 на сумму средств, поступивших от покупателя в оплату платежной картой.

Рис.15 Движения документа по операциям

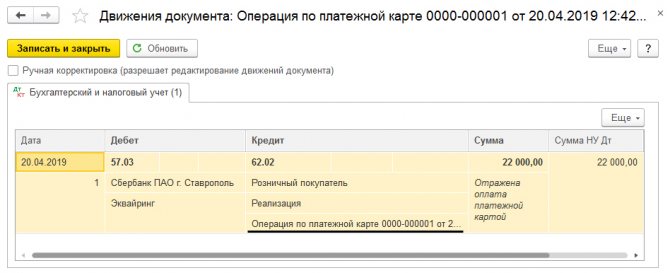

В данной ситуации первым был проведен документ, отражающий реализацию, а затем произведена оплата. В случае первоначальной оплаты, а после нее отражения факта реализации, проводки выглядели бы следующим образом:

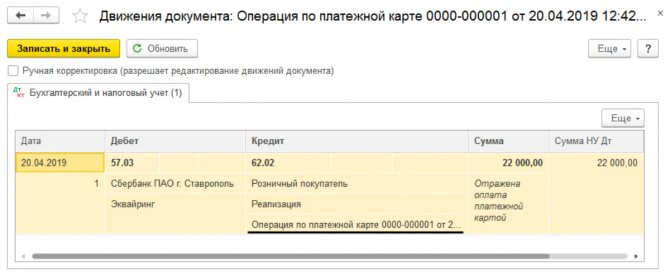

- Сначала отражена оплата платежной картой;

Рис.16 Движения документа по операциям

- Затем отражен факт реализации товара. При этом необходимо обратить внимание и на время проведения документа.

Рис.17 Движения документа реализации

Как мы видим из отчета о движении документа, в этом случае задействован счет 62.02 «Расчеты по авансам полученным». При проведении реализации программа формирует дополнительную проводку по зачету полученного аванса.

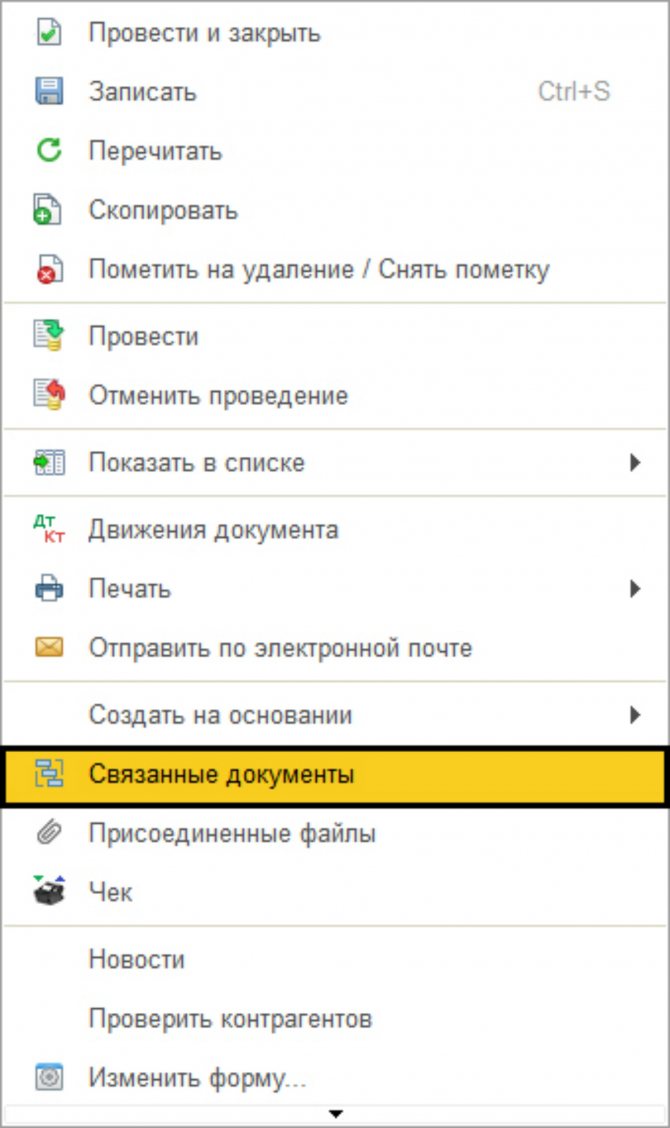

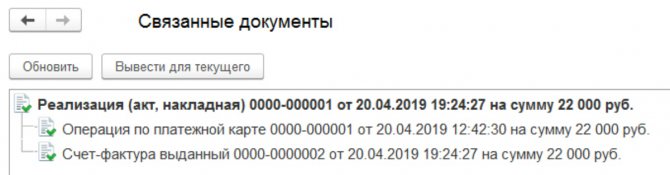

По кнопке «Еще» в нашем документе по реализации мы можем посмотреть связанные с ним другие документы.

Рис.18 Меню «Еще»

Из этой структуры можно осуществить быстрый переход к любому документу, введенному на основании текущего.

Рис.19 Связанные документы

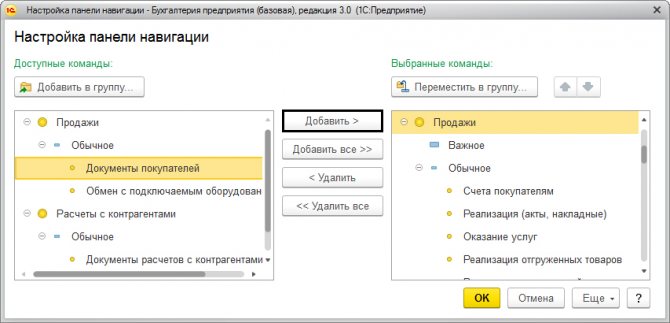

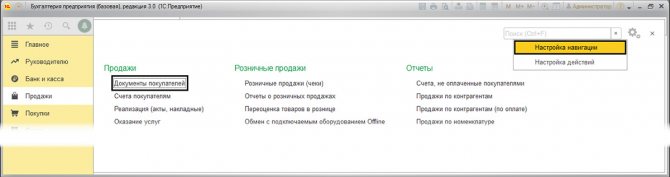

Если вы не видите, где находится ваш сформированный документ – «Операция по платежной карте», то через кнопку настройки, выбрав команду «Настройка навигации», мы можем добавить на рабочий стол любые журналы документов и другие пункты меню, которые не отображены.

Рис.20 Настройка навигации

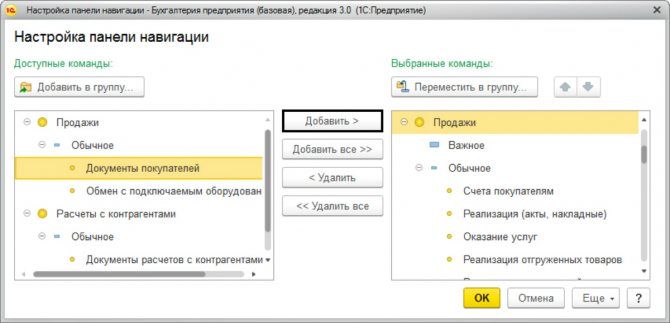

Выбрав нужный пункт, с помощью кнопки «Добавить» перемещаем в правое окно.

Рис.21 Настройка панели навигации

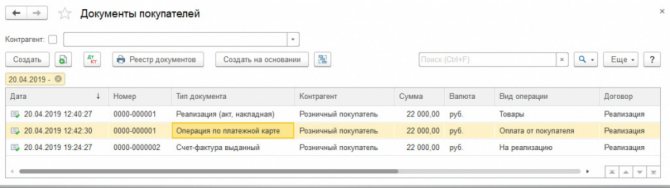

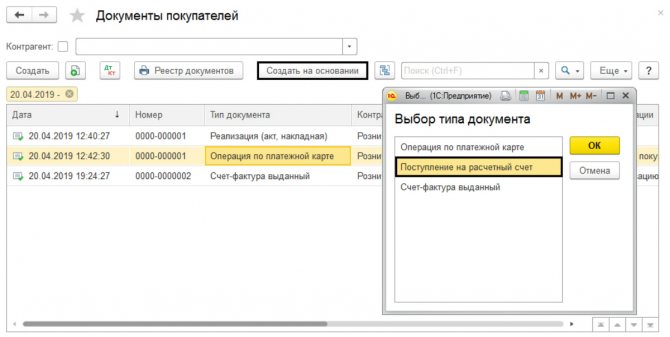

Открыв журнал «Документы покупателей», мы получим доступ ко всем документам этого раздела, в том числе и наш документ «Оплата платежной картой».

Рис.22 Документы покупателей

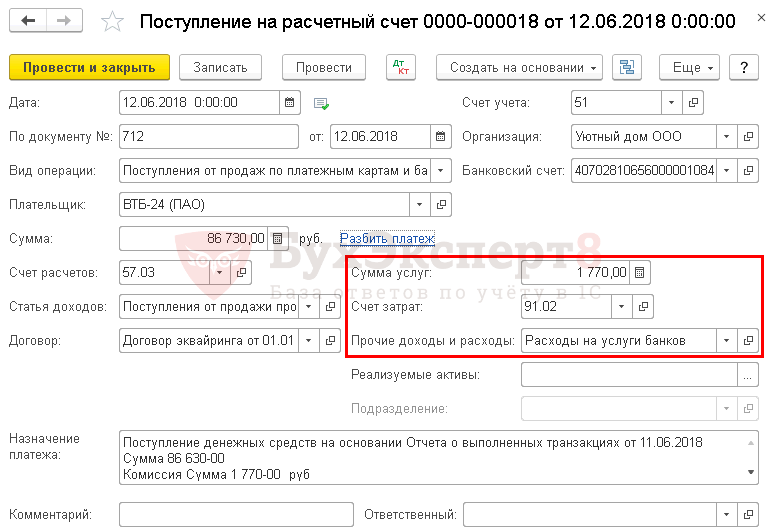

Поступление по эквайрингу

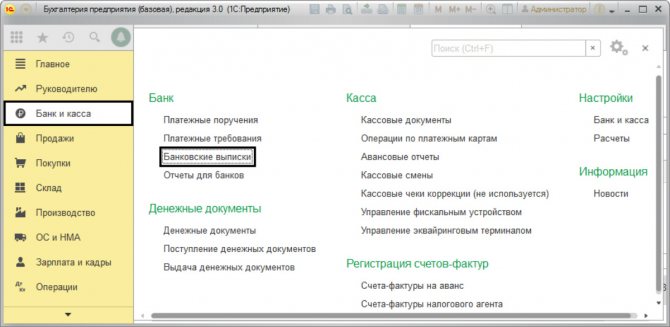

Оплаты от покупателей будут накапливаться на счете 57.03, пока обслуживающий банк их нам не перечислит. Документ зачисления может быть сформирован несколькими способами: при загрузке выписок из клиент-банка, а также самостоятельным вводом в разделе меню «Банк и касса-Банк» банковской выписки.

Рис.23 Банковской выписки

Документ может быть введен на основании из документа «Оплата платежными картами». Выбрав нужный документ, нажимаем кнопку «Создать на основании» и выбираем операцию «Поступление на расчетный счет».

Рис.24 Выбор типа документа

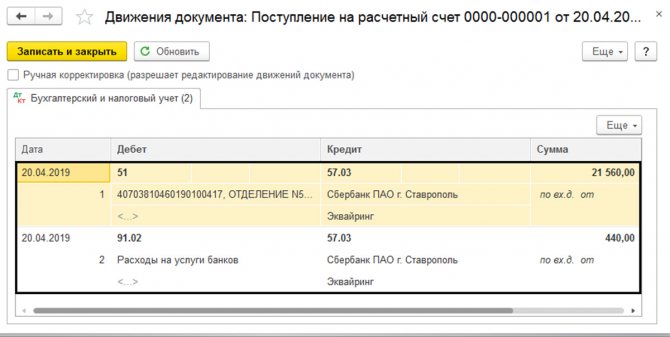

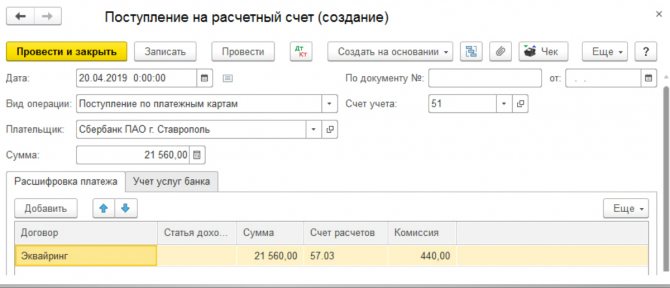

Как мы видим, все данные в этом случае заполняются автоматически, указана сумма зачисления, счет организации, сумма комиссии банка.

Читайте также: Как учесть командировочные расходы при расчете налога на прибыль

Рис.25 Поступление на расчетный счет

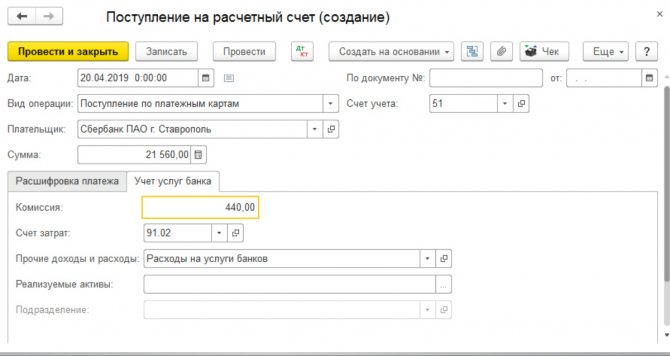

На второй закладке документа «Учет услуг банка» отражен счет учета затрат и показана сумма комиссии банка.

Рис.26 Поступление на расчетный счет

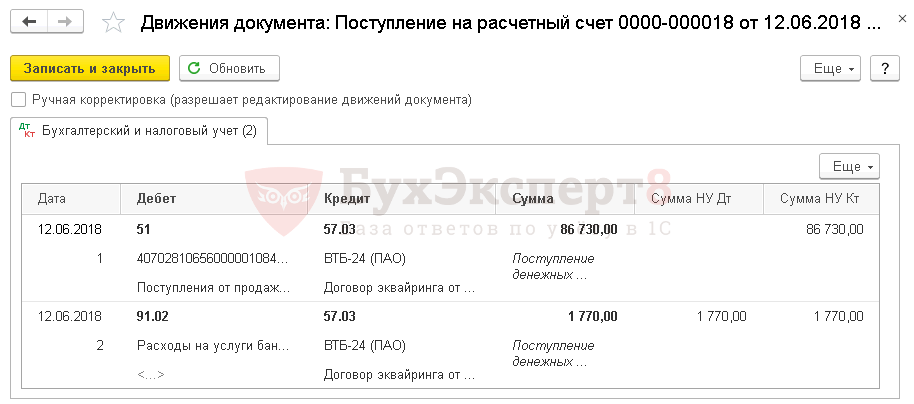

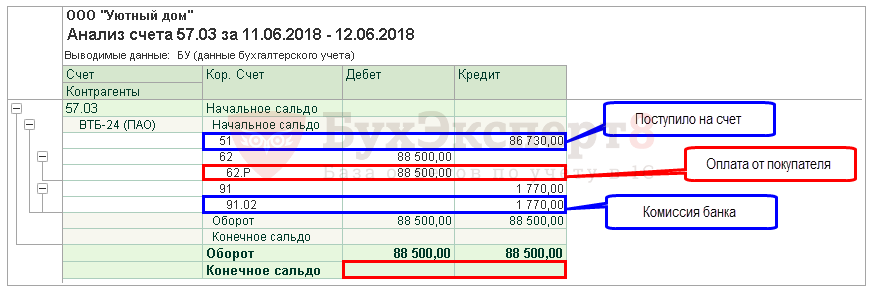

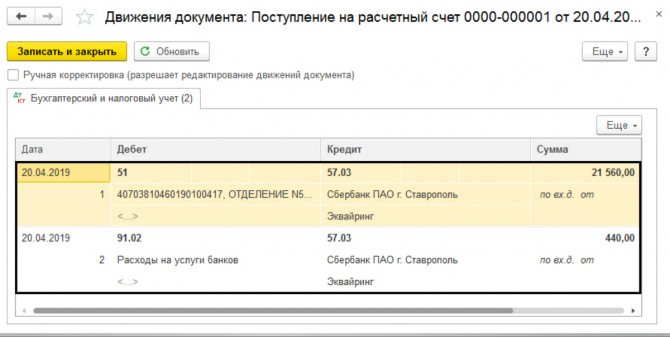

Проведем документ и проанализируем его проводки. Мы видим проводки зачисления выручки за минусом комиссии банка и отдельно отражение самой суммы комиссионного вознаграждения. Именно после отражения документа «Поступление на расчетный счет» денежные средства от продаж поступают на счет нашей организации.

Рис.27 Движение документа поступления

Налог на добавленную стоимость

Напомним, что реализация товаров на территории России является объектом обложения НДС. Налоговая база определяется на дату перехода права собственности на товар к покупателю как стоимость товара (за вычетом НДС) (п. 2 ст. 153, п. 1 ст. 154, подп. 1 п. 1 ст. 167 НК РФ). Налогообложение производится по ставке 18 процентов (п. 3 ст. 164 НК РФ).

Вознаграждение банка-эквайера признается организациями торговли внереализационными расходами (подп. 15 п. 1 ст. 265 НК РФ).

Оплата банковской картой фактически подразумевает внесение покупателем предоплаты. Это необходимо учитывать при исчислении суммы НДС. Днем исчисления НДС для продавца будет являться дата поступления денежных средств от покупателя, что предусмотрено подпунктом 2 пункта 1 статьи 167 Налогового кодекса. Так как моментом определения налоговой базы по НДС является наиболее ранняя из следующих дат: день отгрузки (передачи) товаров (работ, услуг), имущественных прав или день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

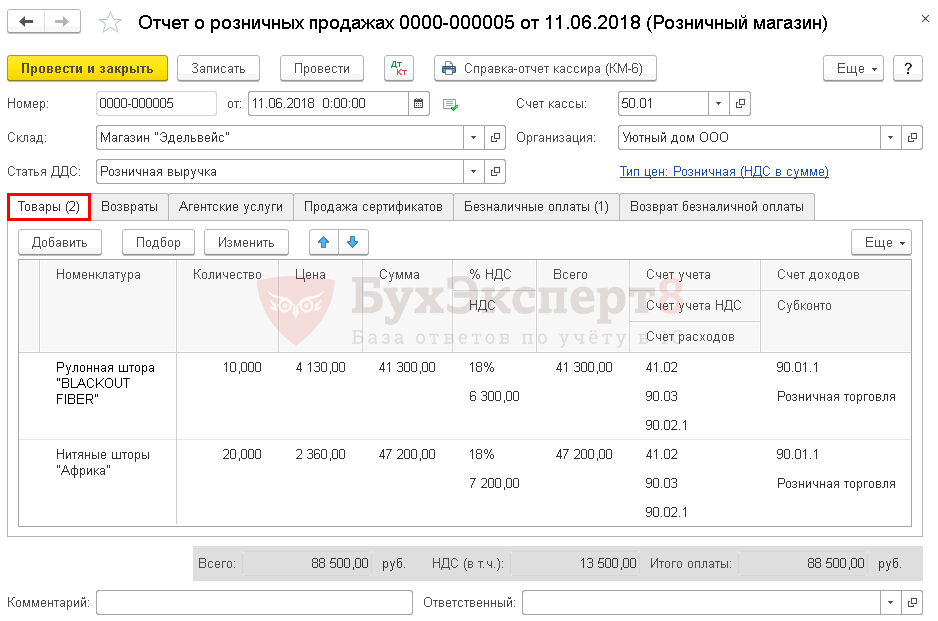

Отчет о розничных продажах

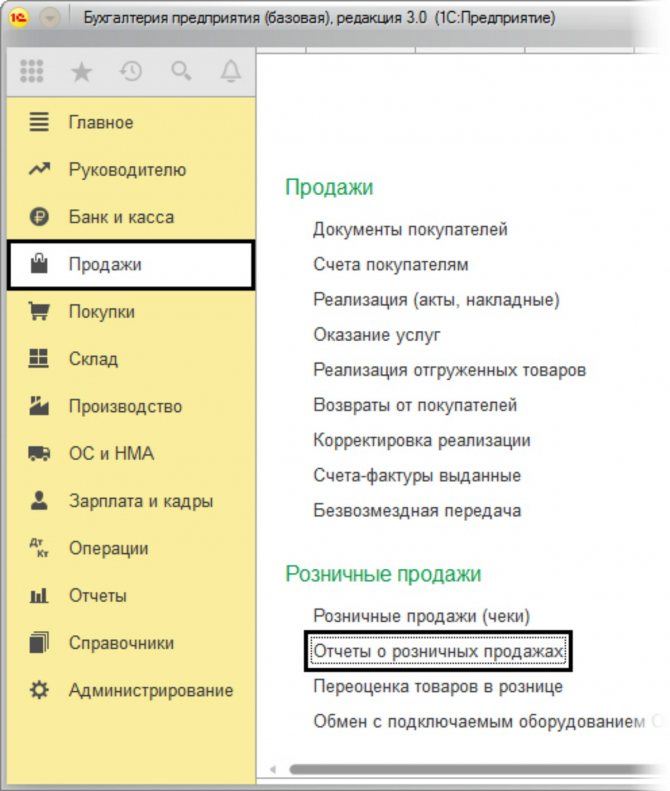

При отражении розничных продаж в автоматизированной торговой точке используется документ «Отчет о розничных продажах», в разделе меню «Продажи-Розничные продажи».

Рис.28 Отчет о розничных продажах

Данный документ формирует проводки и по реализации товаров, и по отражению выручки, в том числе полученной путем оплаты платежной картой.

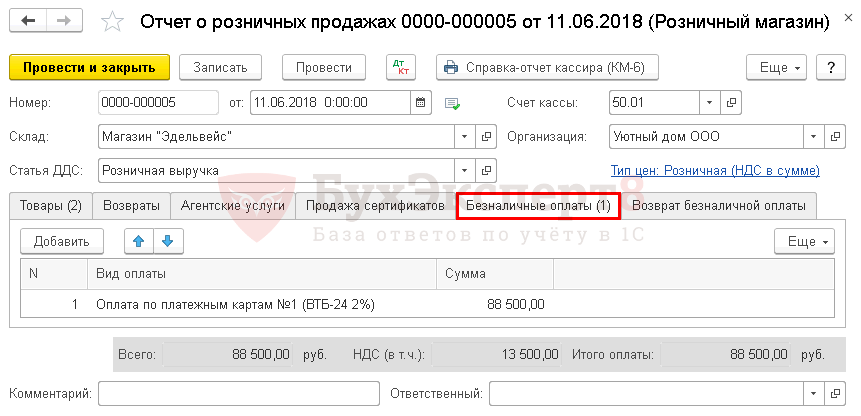

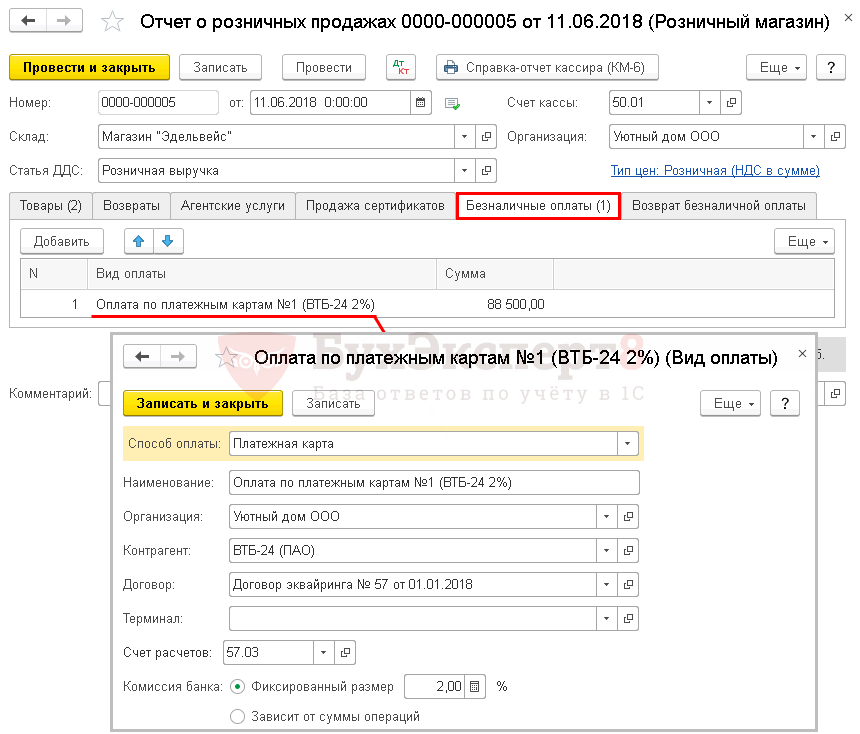

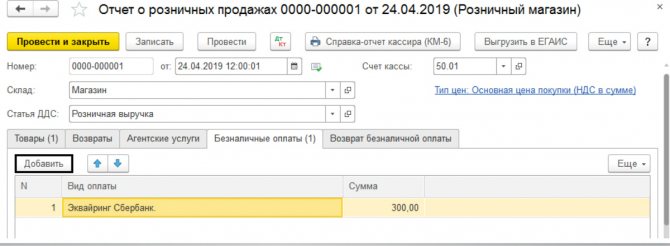

Для отражения факта оплаты платежными картами в документе необходимо заполнить закладку «Безналичные оплаты», указав при этом вид оплаты.

Рис.29 Закладка «Безналичные оплаты»

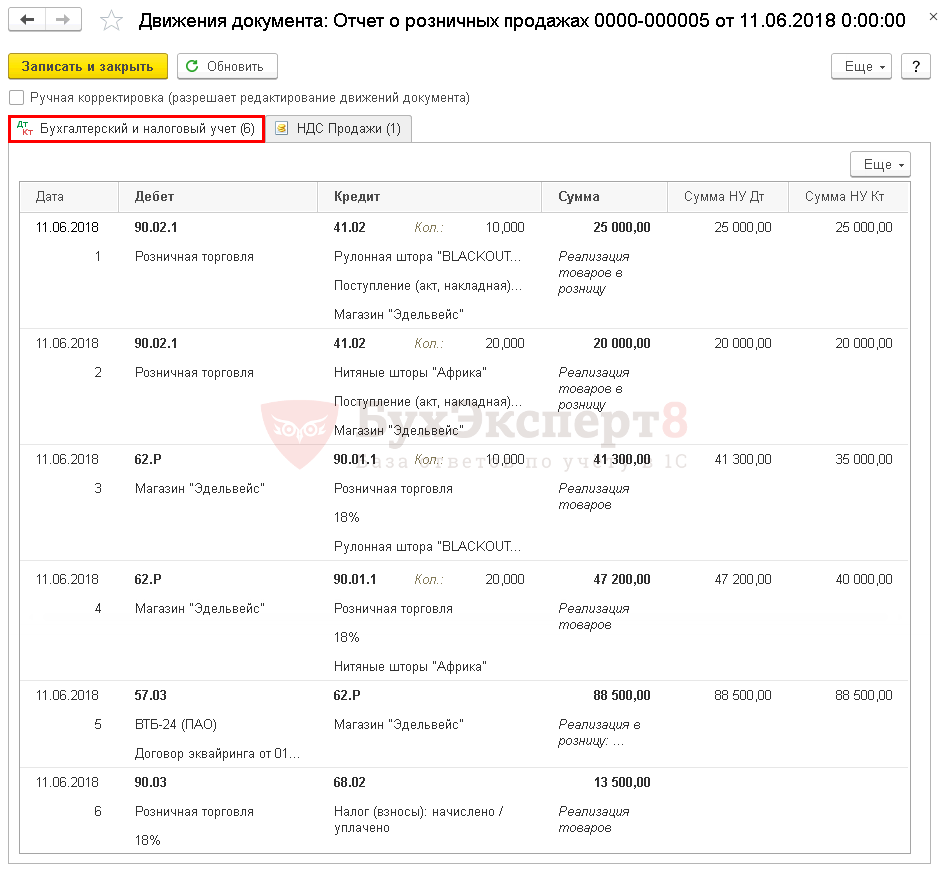

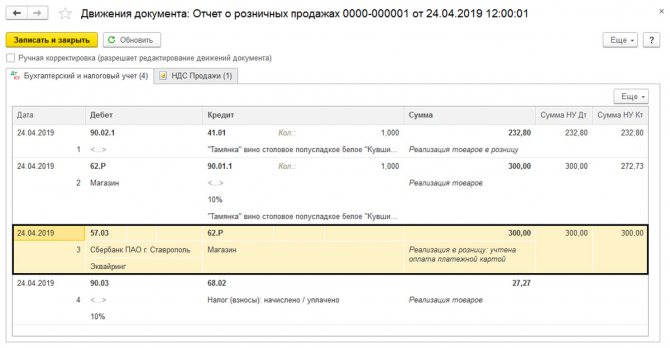

Проведем документ и сформируем отчет о движении документа. Документом сформированы следующие проводки.

Рис.30 Движения отчета

Дт 90.02.1 Кт 41.01

- списана себестоимость товара;

Дебет 62.Р Кредит 90.01.1

- отражена выручки от реализации товаров;

Дебет 57.03 Кредит 62.Р

- отражена оплата платежными картами;

Дебет 90.03 Кредит 68.02

- отражен НДС с реализации.

На счете 57.03 отражена сумма, поступившая при оплате платежными картами.

Субсчета

Для учета сумм, поступивших в разных валютных единицах, бухгалтер может открыть следующие субсчета:

- 57.1 – перечисленные, но не поступившие средства;

- 57.2 – средства, сданные через инкассаторов;

- 57.3 – средства, выделенные на приобретение иностранной валюты;

- 57.4 – средства, выраженные в иностранной валюте и переданные для продажи.

Бухгалтер вправе оформить и другие субсчета, когда для этого есть основания. Количество и состав счетов второго порядка определяется учетной политикой предприятия.