- Зачем нужен счет 51

- Характеристика: что показывает дебет и кредит?

- Обозначение расчетного счета: расшифровка цифр

- Характеристика счета

- Бухгалтерские проводки

- Настройка субконто для ОСВ по счету 51 в 1С

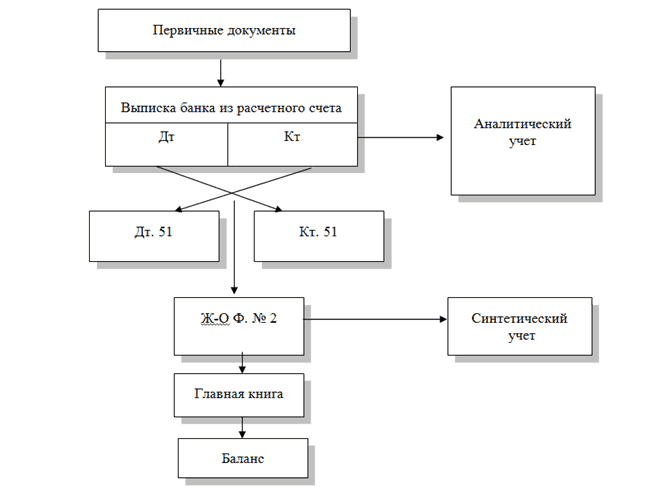

- Аналитический и синтетический учет операций по расчетному счету

- Типовые проводки и примеры операций

- Анализ 51 счета и карточка счета

- Добавить комментарий Отменить ответ

- Что это такое?

- Порядок заполнения

- Скачать бесплатно образец и бланк

- Открытие расчетного счета ИП

- Расчетный счет – понятие

- Для чего может пригодиться

- Чем он отличается от других видов счетов

Зачем нужен счет 51

Счет 51 используют для учета прихода и расхода безналичных денег компании на счетах в банках. На 51 счете ведут учет только в рублях. Для учета денег в иностранной валюте есть счет 52 “Валютные счета”.

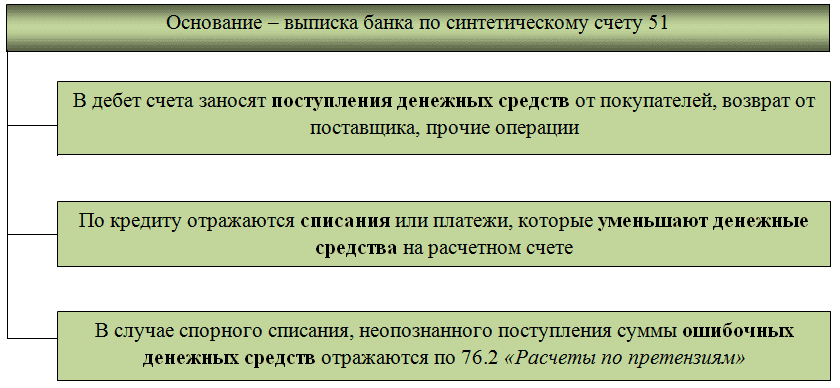

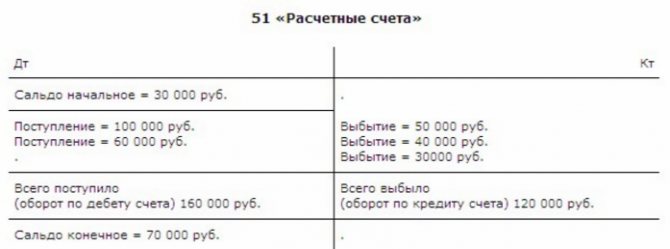

Счет 51 — активный. По дебету отражают поступление денег, а по кредиту — платежи и списания. Остаток на счете может быть только дебетовый, он отражается в бухгалтерском балансе в строке “Денежные средства”.

Из-за ограничений по наличным расчетам юридические лица без расчетного счета работать не могут. Поэтому 51 счет используют все компании.

Характеристика: что показывает дебет и кредит?

Дебет сч.51 показывает поступающие средства, кредит – списываемые с р/с.

Как правило, исполнение безналичных транзакций по расчетному банковскому счету является обязанностью того банка, с которым у юридического лица заключено соглашение о расчетно-кассовом обслуживании.

Документальным основанием для перечисления, расходования, снятия или иного списания безналичных средств чаще всего выступает письменное распоряжение держателя счета.

Сотрудники обслуживающего банка исполняют клиентское распоряжение лишь после тщательной его проверки на соответствие законодательству, нормативным требованиям и регламентированным формам.

Обладатель расчетного счета вправе самостоятельно выбирать подходящую форму проведения той или иной безналичной операции (например, расчет платежным поручением).

Нередко такая форма выбирается клиентом банка с учетом специфики его договорных обязательств. Безусловные списания взыскательного характера (расчеты инкассо), обычно не требующие согласия собственника счета, также практикуются, но достаточно редко.

Если юридическому лицу требуется наличность для определенных целей, оно пользуется чековой книжкой:

- владелец счета оформляет на нужную сумму чек, который передается в обслуживающий банк;

- на основании чека финансовое учреждение списывает необходимые средства с р/с, принадлежащего чекодателю, и передает их наличными предъявителю.

Как уже упоминалось ранее, все приходные и расходные транзакции отражаются юр.лицом с помощью проводок на 51 счете бухгалтерского учета в соответствии с ежедневной выпиской, предоставляемой обслуживающим финансовым учреждением, и приложениями к ней – первичными документами, подтверждающими соответствующие движения безналичных средств.

Перечисления, выплаты и списания, произведенные по воле обладателя счета, удостоверяются оформленными платежками (платежными поручениями) юр.лица.

Факты снятия наличности с расчетного банковского счета подтверждаются отрывными корешками выписанных чеков. Поступление денежных средств (например, выручки) от юрлица оформляется банковским ордером.

Безналичные деньги, поступившие на счет юр.лица от сторонних субъектов (дебиторов) в порядке выполнения договорных обязательств, подтверждаются платежными поручениями, составленными организациями-плательщиками.

Обозначение расчетного счета: расшифровка цифр

Расчетный счет представляет собой комбинацию цифр, каждая из которых имеет свое значение.Порядок их расшифровки подробно описан в Положении ЦБ РФ от 27.02.2017 № 579-П (Приложение №1).

Как правило, расчетный счет состоит из 20 цифр. Причем условно их можно разделить на 6 групп.

Для наглядности можно разобрать значение банковского счета на конкретном примере – «411 02 840 4 3000 0024501». В этом примере цифры будут расшифровываться следующим образом:

- 411 – эта комбинация символов означает, что владельцем счета является юридическое лицо. Для ИП и граждан используется код – 408;

- 02 – означает вид деятельности, которым занимается хозяйствующий субъект;

- 840 – это валюта, в которой открыт счет. В этом примере отражен долларовый счет. Для рублей РФ будет использоваться код – 810;

- 4 – контрольный символ, используемый банком для проверки правильности счета;

- 3000 – номер банковского отделения, в котором клиент открыл свой счет;

- 0024501 – индивидуальный номер лица, открывшего счет в том или ином подразделении банка.

Характеристика счета

Дебет (Дт) счета отражает поступление денежных средств на расчетные счета организации в банках, в которых она является клиентом. То есть все деньги, которые были зачислены на имя юридического лица, проходят по Дебету 51 регистра. Стоит помнить, что для финансового учреждения эти средства являются кредитными, поэтому и в выписке они будут расположены в пункте «Кредит».

Примеры основных операций по поступлению:

Читайте также: Учет затрат по Absorption Costing. Типовые проводки

- Поступление средств от покупателя Дт 51.01, Кт 62.01 Выписка банка или платежное поручение клиента (первичный документ);

- Зачисление инкассаторской выручки Дт 51.01, Кт 57.01. Выписка банка или препроводительная ведомость;

- Поступление денег по займу или кредиту Дт 51.01, Кт 66 Выписка банка, кредитный договор, договор займа;

- Взнос учредителя юридического лица Дт 51.01, Кт 75.01 Выписка банка или банковский ордер.

Схема работы 51 регистра

Кредит (Кт) же показывает списание денег со счетов организации в банке. В нем отображаются все операции по убыванию денежных средств.

Примеры проводок:

- Получение денежных средств наличными, Дт 50.01 Кт 51.01, Выписка банка или чек на получение наличных;

- Оплата контрагенту за товары или услуги, Дт 60.01 Кт 51.01, Банковская выписка, платежное поручение;

- Возврат заемных средств, Дт 66 Кт 51.01, Банковская выписка или договор займа;

- Перечисление зарплаты персоналу на карточку, Дт 76.05 Кт 51.01, Выписка банка, письмо на возврат денег.

Бухгалтерские проводки

Основной статьей операций, которые могут осуществляться по 51 позиции, являются расчеты с контрагентами, представляющими собой поставщиков товаров или сырья, заказчиками, при выполнении услуг, и покупателями. Все эти действия осуществляются в соответствии с ранее заключенными договорами. Типовые проводки по таким операциям имеют следующий вид:

- Дебет 51 Кредит 62 — Поступление денежный средств от клиентов за товары или услуги (как в качестве предоплаты, так и в качестве полного окончательного расчета);

- Дебет 51 Кредит 60 — Возвраты поставщиками товаров или услуг до того, как они будут оплачены;

- Дебет 51 Кредит 43 — Получение денег за предоставление услуги транспортировки товаров;

- Дебет 51 Кредит 76 — Получение денег по заключенным договорам с контрагентами;

- Дебет 60 Кредит 51 — Оплата работы поставщиков или подрядчиков за оказанные услуги, товары или работы, как в виде аванса, так и в виде окончательного расчета;

- Дебет 62 Кредит 51 — Возвращение заказчикам или покупателям денежных средств, которые были зачислены по ошибке ранее;

- Дебет 76 Кредит 51 — Начисление денег другим организациям и лицам за другие виды операций;

- Дебет 51 Кредит 90 — Получение выручки, пришедшей от реализации продукции или выполнения работ (оказания услуг);

- Дебет 51 Кредит 91 — Получение дохода от реализации и прочего выбытия, а также отражение доходов, полученных внереализационно.

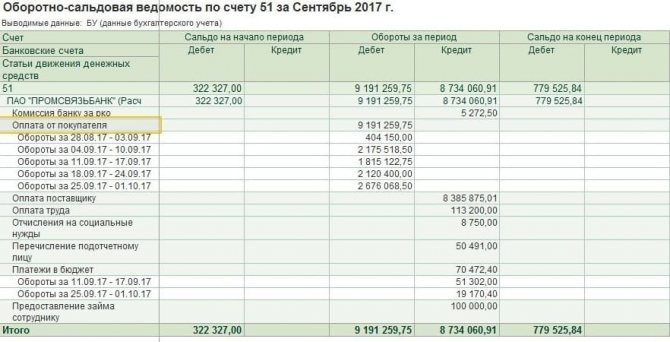

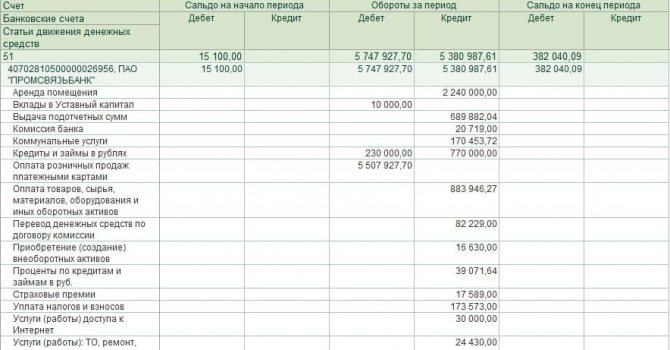

Настройка субконто для ОСВ по счету 51 в 1С

Для этого потребуется выполнить несколько действий. В 1С создать к оборотке 51 субсчета. В программе их роль выполняет субконто. И при формировании ведомость будет показывать данные по статьям, которые расскажут, куда потратили деньги, и от кого получены.

Рисунок 3. расшифровка оборотов ведомости 51 счета

При необходимости в таблице отражается детализация по каждому банку отдельно, если организация работает с несколькими банками одновременно. Также можно сформировать и отследить платежи по дням, неделям или любым периодам.

Рисунок 4. расшифровка ОСВ по датам 51 счета

Чтобы получить такую ведомость в 1С нужно зайти в раздел: «отчеты», выбрать: «оборотно-сальдовая ведомость» и указать 51 счет. Далее перед пользователем появится кнопка: «показать настройки». Открыв эту настройку в закладке: «группировка» установить галочки напротив периодичности, статей движения и наименования банков. Отметив необходимое, формируется оборотка с детальным списком по платежам.

Рисунок 5. движения денег в ОСВ 51 счета

На практике такой отчет информативнее, но применяется как вспомогательный при анализе движения денежных средств по каждой отдельной статье. Это и оплата услуг поставщикам, а также поступления за реализацию товаров и услуг.

Для 1С все настройки предусмотрены по умолчанию. Ручные проводки и доработки приводят к искажению деклараций.

Аналитический и синтетический учет операций по расчетному счету

Отражена сумма, ошибочно зачисленная на расчетный счет

Читайте также: Статья 809 ГК РФ. Проценты по договору займа (действующая редакция)76/215. Перечислены взносы во внебюджетные социальные фонды16. Перечислено по исполнительным листам17. На расчетный счет зачислен банковский кредит66, 6718. С расчетного счета перечислены средства на открытие аккредитива19. Возвращен банковский кредит66,6720. Возвращен неиспользованный остаток аккредитива21. На расчетный счет зачислены штрафы, пени, неустойки76/222. На расчетный счет зачислены краткосрочные и долгосрочные займы66, 6723. Поступили средства целевого финансированияГлавная » Бухгалтеру » Регистры аналитического учета

Типовые проводки и примеры операций

Корреспонденция счетов по счёту 51 «Расчётные счета» представлена в таблице:

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Счёт ДтСчёт КтОписание операции5157Денежные средства «в пути» поступили на счёт5158/66,67Возврат предоставленного займа/поступление за счёт взятого кредита и прочих займов5186Поступление денежных средств в счёт целевого финансирования, от других организаций и лиц, бюджета5191Выручка от продаж8151Выкуп доли (собственных акций) у участников8451Оплата мероприятий (по решению учредителей)9951Покрытие некомпенсируемых расходов, связанных с ЧС и стихийными бедствиями

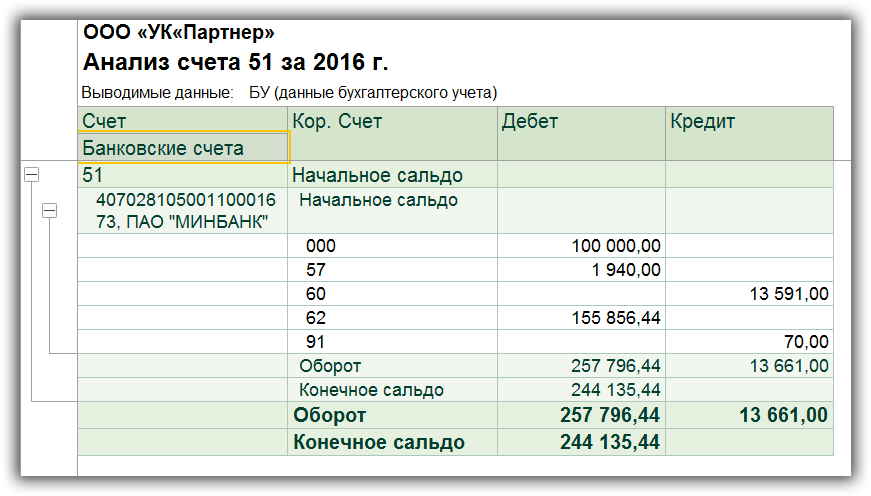

Анализ 51 счета и карточка счета

Аналитический учёт по 51 счёту «Расчётные счета» в программе 1С Бухгалтерия ведётся при помощи стандартных отчётов по каждому:

- Субсчёту, то есть по каждому расчётному счёту организации, используя отчёт Оборотно-сальдовая ведомость;

- Поступлению и списанию денежных средств, используя отчёт Карточка счёта.

Для оперативного распоряжения финансами сальдо по счёту контролируется ежедневно.

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Что это такое?

Как известно, сч.51 бухгалтерского учета относится к разделу денежных средств (V разделу), входящему в состав Плана счетов бухучета, утвержденного специальным нормативным актом Минфина РФ (речь идет о приказе №94н от 31.10.2000).

Он предназначен для учета прихода, расхода и остатка безналичных денег на банковском расчетном счете хозяйствующего субъекта.

Характерной особенностью сч.51 является тот факт, что он применяется как активный синтетический счет бухучета, по которому фиксируются все приходно-расходные транзакции, совершаемые в российских рублях с безналичными средствами организации.

Поступление (зачисление) безналичных денег в рублях на банковском р/с организации всегда фиксируется бухгалтером по дебету 51. Расходование (списание) безналичных денег в рублях с банковского р/счета компании обязательно отражается бухгалтером по кредиту 51.

Соответствующие проводки формируются на основании банковской выписки по р/с, к которой обычно прилагаются подтверждающие документы (платежки, чеки, инкассовые поручения, прочие бумаги). Банковская выписка и приложения к ней относятся к первичной документации.

Сальдо сч.51 показывает фактический денежный остаток на банковском расчетном счете компании.

Аналитический учет сч.51 может предусматривать детализацию операций и остатков по каждому из расчетных счетов, открытых организацией в разных финансовых учреждениях.

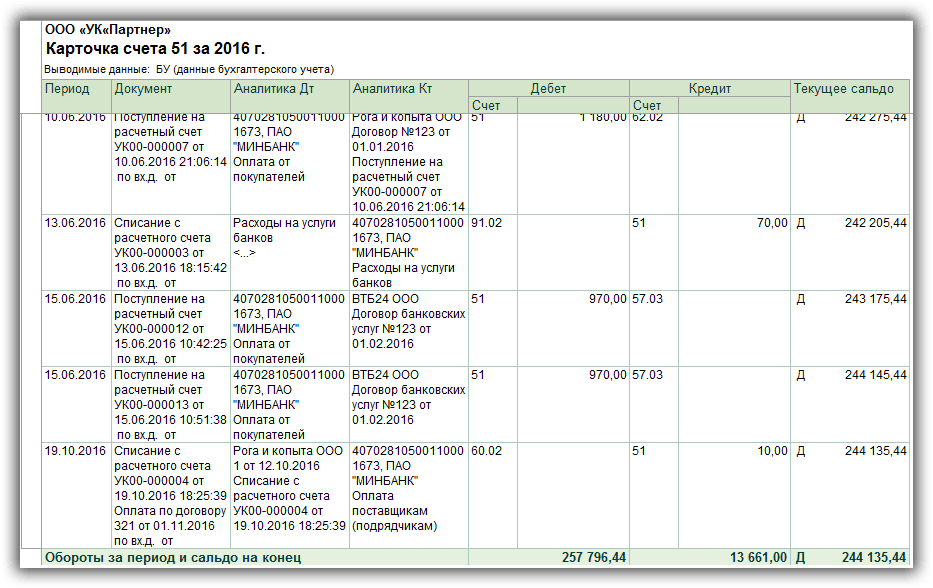

Детальное представление о движении и остатках денег на банковских расчетных счетах хозяйствующего субъекта за определенные периоды времени можно получить путем формирования и анализа карточки.

По данной карточке учитываются и систематизируются следующие сведения, характеризующие динамику безналичных денег на р/счете за конкретный временной промежуток:

- сальдо, фиксируемое на начало анализируемого периода;

- дебетовый оборот (поступление денег);

- кредитовый оборот (расходование денег);

- сальдо, фиксируемое на конец анализируемого периода.

Порядок заполнения

Карточка 51 счета представляет собой таблицу, в которой указываются данные об остатках и движениях денег по конкретному р/с организации за определенный промежуток времени.

Примечательно, что в этой таблице упоминаются первичные документы, обосновывающие каждую приходную или расходную операцию.

Заполнение этой карточки осуществляется путем внесения в таблицу следующих сведений:

- наименование хозяйствующего субъекта;

- наименование карточки с указанием учетного периода;

- начальный остаток (дебетовое сальдо) безналичных средств;

- по каждой приходной и расходной операции отдельно указываются период, подтверждающий документ, дебетовая аналитика, кредитовая аналитика, корреспонденция нужных счетов, сумма операции, а также отражается изменение текущего остатка безналичных средств, вызванное проведением соответствующей транзакции;

- суммарные обороты по дебету/кредиту 51;

- конечный остаток (дебетовое сальдо) безналичных средств.

Скачать бесплатно образец и бланк

заполнения – ссылка.

ООО «АВБ»

Карточка счета 51. Период учета – 11.01.2019

Период учета Документ подтверждения Аналитика ДебетКредитТекущий остаток Дебет Кредит СчетСуммаСчет Сумма Начальный остаток Дебет 7000 11.01.2019Приход 323 от 11.01.2019. Оплата партии товаров по счету-фактуре №32 от 10.01.2019.Название банка, номер

р/сООО «Старт», счет-фактура №32 от 10.01.2019. Приход 323 от 11.01.2019.51500062— Дебет 12000 11.01.2019Выплата 256 от 11.01.2019. Расчет по соглашению о поставке №23 от 09.01.2019.ООО «Финиш», соглашение о поставке №23 от 09.01.2019. Входящая накладная № 11-23 от 09.01.2019.Название банка, номер

р/с60/01—513000Дебет 9000 11.01.2019Выплата 258 от 11.01.2019. Оплата банковской комиссии по квитанции №127 от 11.01.2019.Оплата банковских услугНазвание банка, номер

р/с91/02—5110Дебет 8990 Суммарные обороты, конечный остаток—5000—3010Дебет 8990

Открытие расчетного счета ИП

В отличие от юридических лиц, открытие расчетных счетов индивидуальными предпринимателями (ИП) не является обязательным требованием. Вести свою деятельность можно без соблюдения такого условия. Однако важно понимать, что в этом случае можно столкнуться с различными ограничениями.

Наличие или отсутствие необходимости в открытии расчетного счета главным образом зависит от вида деятельности, которым занимается ИП.

К примеру, если предприниматель реализует сельскохозяйственную продукцию на рынке, принимая наличные денежные средства, то ему не потребуется открывать счет в банке.

Однако если ИП оказывает услуги в сфере маркетинга или веб-программирования, обслуживая клиентов из самых разных территориальных точек РФ, то расчетный счет ему будет необходим.

ВАЖНО!

Предпринимателям следует помнить, что при приеме наличных платежей сумма, перечисляемая в рамках одного договора, не должна превышать 100 000 рублей. Такое условие прописано в п.6 Указания ЦБ РФ от 07.10.2013 № 3073-У.

Расчетный счет – понятие

В настоящее время практически в каждом документе среди реквизитов хозяйствующих субъектов можно встретить обозначение «р/с» – расчетный счет. Под данным понятием подразумевается счет, открытый в банке юридическими лицами и индивидуальными предпринимателями для осуществления расчетов в безналичной форме при ведении хозяйственной деятельности.

Стоит отметить, что расчетный счет может быть открыт не только представителями бизнеса, но и рядовыми гражданами. В этом случае он носит название – текущий счет.

СПРАВКА!

В действующем законодательстве отсутствует трактовка понятия «расчетный счет». Единственное его упоминание содержится в Инструкции ЦБ РФ от 30.05.2014 № 153-и, раскрывающей порядок открытия и закрытия банковских и иных видов счетов.

Для чего может пригодиться

Как уже было отмечено выше, расчетный счет необходим для ведения хозяйственной деятельности организациями и ИП. Если говорить о юридических лицах, то наличие счета в банке является обязательным условием, о котором четко написано в действующем законодательстве. Причем использовать его можно исключительно для ведения коммерческой деятельности.

Так, основное назначение расчетного счета заключается в проведении различных платежных операций. Сюда относится следующее:

- расчеты с поставщиками и партнерами;

- перечисление налоговых платежей в бюджет;

- выплата заработной платы (пособий, компенсаций, отпускных и т. д.) сотрудникам фирмы;

- оплата аренды помещения или здания;

- внесение ежемесячных платежей в счет погашения кредита в банке и др.

Отдельно стоит отметить, что помимо проведения упомянутых платежных операций, расчетный счет также обладает целым набором дополнительных опций (более подробно этот вопрос раскрыт ниже).

Чем он отличается от других видов счетов

Помимо расчетного счета, в банковской сфере используются и другие разновидности счетов. Чтобы понять, чем они отличаются от расчетного, нужно четко знать понятие каждого.

Итак, можно привести следующие виды счетов:

- Лицевой – дополнительный счет, который обычно прикрепляется к расчетному. При этом на нем учитываются денежные средства, предназначенные для капитальных вложений и решения иных задач.

- Ссудный – здесь отражается кредиторская задолженность перед банком, образовавшаяся у организации или ИП. При этом на ссудном счете фиксируются все операции по выданному кредиту (перечисление средств заемщику, внесение ежемесячных платежей и др.).

- Депозитный – на таком счете организация может хранить свои свободные денежные средства в виде вклада, по которому банк начисляет определенный процент.

- Корреспондентский – такой вид счета открывается самим банком с целью взаимодействия с другими кредитными учреждениями в рамках исполнения условий корреспондентского договора.

- Валютный – это счет, по которому могут проводиться операции только по определенной валюте (например, в долларах). Он может выполнять функцию расчетного, ссудного и иных видов счетов.