- Пошаговая инструкция

- Какие проводки нужно создать

- Приобретение внеоборотного актива

- Проводки по документу

- Вводная информация

- Регистрация СФ поставщика

- Принятие к учету компьютера стоимостью более 40000

- Ввод в эксплуатацию ОС

- Проводки по документу

- Документальное оформление

- Пример 1

- Пример 2

- Принятие НДС к вычету по ОС

- Проводки по документу

- Декларация НДС

- См. также:

- Похожие публикации

- Принятие к учету компьютера стоимостью менее 40000

- Бухгалтерский и налоговый учет основных средств в 2021 году

- ОС стоимостью до 40 тыс. рублей

- ОС стоимостью от 40 до 100 тыс. рублей

- Стоимость ОС более 100 тыс рублей

Пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

Организация заключила договор с ООО «Веллмарт» на поставку швейного оборудования на сумму 90 034 руб. (в т. ч. НДС 18%).

08 октября Швейная машина Husqvarna SAPPHIRE 965 Q поступила на склад и введена в эксплуатацию. Срок полезного использования —50 месяцев.

По данному объекту расходы на амортизацию будут включаться в состав общепроизводственных расходов. Учетной политикой по БУ предусмотрено: «Амортизация начисляется способом уменьшаемого остатка по общепроизводственным объектам основных средств, по которым предусмотрен коэффициент ускорения — 1,5».

Рассмотрим пошаговую инструкцию оформления примера. PDF

Читайте также: Порядок распределения и выплаты прибыли в ООО между участниками в 2021 годуДатаДебетКредитСумма БУСумма НУНаименование операцииДокументы (отчеты) в 1СДтКтПриобретение внеоборотного актива08 октября08.04.160.0176 30076 30076 300Принятие к учету внеоборотного активаПоступление (акт, накладная) — Оборудование19.0160.0113 73413 734Принятие к учету НДСРегистрация СФ поставщика08 октября——90 034Регистрация СФ поставщикаСчет-фактура полученный на поступлениеВвод в эксплуатацию ОС08 октября01.0108.04.176 30076 30076 300Ввод в эксплуатацию ОС в БУПринятие к учету ОС — Оборудование2501.0176 30076 300Включение в расходы стоимости актива в НУПринятие НДС к вычету по ОС31 декабря68.0219.0113 734Принятие НДС к вычетуФормирование записей книги покупок——13 734Отражение вычета НДС в Книге покупокОтчет Книга покупок

Какие проводки нужно создать

Так как при отражении малоценного ОС в налоговом учете первоначальная стоимость списывается сразу, а в бухгалтерском учете постепенно через амортизацию, «налоговая» прибыль оказывается меньше, чем «бухгалтерская». Значит, временная разница является налогооблагаемой. Возникает отложенное налоговое обязательство (ОНО), которое показывают по дебету счета 68 и кредиту счета 77. Величина ОНО равна налогооблагаемой временной разнице, умноженной на ставку налога на прибыль (20%).

Сдать через интернет декларацию по налогу на прибыль по новой форме

При начислении ежемесячной амортизации, напротив, «налоговая» прибыль превышает «бухгалтерскую», ведь в БУ делаются амортизационные отчисления, а в НУ их нет. Из-за этого возникает временная разница, которая является вычитаемой. Она порождает отложенный налоговый актив (ОНА), который показывают по дебету счета 09 и кредиту счета 68. Величина ОНА равна вычитаемой временной разнице, умноженной на ставку налога на прибыль.

Пример 1

В феврале 2021 года торговая организация приобрела основное средство первоначальной стоимостью 86 400 руб. и сроком полезного использования 4 года (что составляет 48 месяцев). В этом же месяце объект был принят к учету и введен в эксплуатацию.

В бухгалтерском учете объект отражен в качестве основного средства. Согласно учетной политике для целей БУ применяется линейный метод начисления амортизации. Бухгалтер определил, что годовая норма амортизации составляет 25% (100%: 4 года). Соответственно, годовая сумма амортизационных отчислений равна 21 600 руб.(86 400 руб. х 25%), а ежемесячная — 1 800 руб.(21 600 руб.: 12 мес.).

В феврале 2021 года бухгалтер сделал проводку: ДЕБЕТ 01 КРЕДИТ 08 – 86 400 руб. — принято к учету основное средство.

В налоговом учете первоначальная стоимость полностью списана на текущие расходы. В результате образовалась налогооблагаемая временная разница в размере 86 400 руб.

Бухгалтер сделал проводку: ДЕБЕТ 68 КРЕДИТ 77 – 17 280 руб.(86 400 х 20%) — отражено ОНО.

В период с марта 2021 года по февраль 2023 года (всего 48 месяцев) бухгалтер ежемесячно начисляет амортизацию и делает проводку: ДЕБЕТ 44 КРЕДИТ 02 – 1 800 руб. — начислена амортизация.

При этом возникает вычитаемая временная разница в размере 1 800 руб. В связи с этим ежемесячно делается проводка: ДЕБЕТ 77 КРЕДИТ 68 – 360 руб.(1 800 руб. х 20%) — погашено ОНО.

По истечении срока полезного использования ОНО оказывается полностью погашенным.

Приобретение внеоборотного актива

Затраты на приобретение внеоборотного актива, принятого в бухгалтерском учете в качестве основного средства, учитываются по счету 08.04 «Приобретение объектов основных средств» (Рабочий план счетов).

В 1С есть два варианта оформления приобретения и принятия к учету ОС:

Стандартный, при котором используется два документа:

Читайте также: Займы предоставленные другим организациям в балансе

- оприходование ОС — документ Поступление (акт, накладная) вид операции Оборудование;

- ввод в эксплуатацию ОС — документ Принятие к учету ОС;

Упрощенный, при котором используется единый документ:

- оприходование и ввод в эксплуатацию ОС — документ Поступление (акт, накладная) вид операции Основные средства.

Узнать больше о Вариантах оформления в 1С приобретения ОС, а также возможностях и ограничениях каждого способа

В нашем примере при вводе ОС в эксплуатацию в БУ предусмотрено начисление амортизации способом уменьшаемого остатка. Поскольку упрощенный вариант не позволяет установить данный метод начисления амортизации, воспользуемся стандартным вариантом принятия ОС к учету.

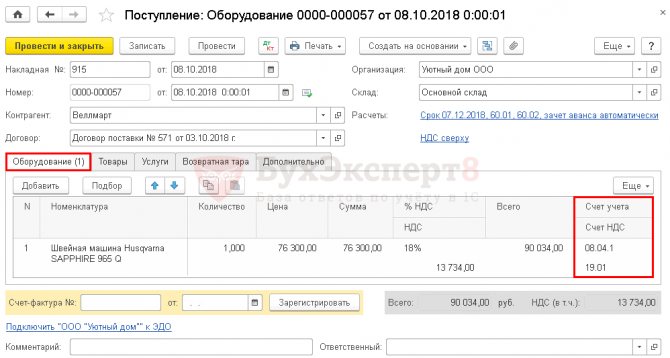

Сформируем документ Поступление (акт, накладная) вид операции Оборудование в разделе ОС и НМА — Поступление основных средств — Поступление оборудования.

На вкладке Оборудование указывается:

- Номенклатура — приобретаемый внеоборотный актив, выбирается из справочника Номенклатура.

- Счет учета заполняется в документе автоматически в зависимости от настроек в регистре Счета учета номенклатуры, но его можно изменить вручную.

Для вида номенклатуры Оборудование (объекты основных средств) по умолчанию установлен счет 08.04.1 «Приобретение компонентов основных средств». PDF

Узнать подробнее про установку счетов учета номенклатуры

В документе Поступление (акт, накладная) вид операции Оборудование указывать счет 08.04.2 «Приобретение основных средств» нельзя, т. к. он используется для принятия к учету ОС в упрощенном варианте.

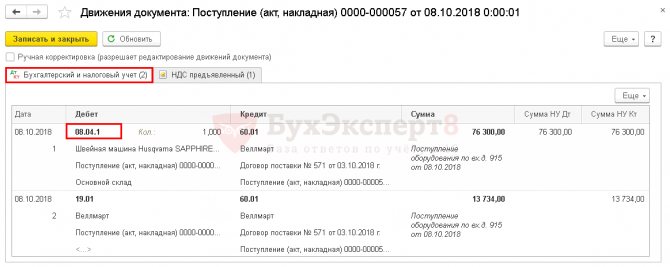

Проводки по документу

Документ формирует проводки:

- Дт 08.04.1 Кт 60.01 — принятие к учету внеоборотного актива.

- Дт 19.01 Кт 60.01 — принятие к учету НДС.

Вводная информация

Начиная с января 2021 года, малоценные основные средства в бухгалтерском и налоговом учете отражаются по-разному.

Вести налоговый и бухгалтерский учет основных средств по актуальным правилам Попробовать бесплатно

В налоговом учете применяется новая редакция пункта 1 статьи 257 НК РФ, согласно которой основными средствами признаются средства труда первоначальной стоимостью свыше 100 тысяч рублей. Соответственно, более дешевые объекты не относятся к ОС, и их стоимость списывается в текущие расходы. Напомним, что данное разграничение применяется в отношении имущества, которое введено в эксплуатацию 1 января 2021 года и позже (см. «Изменения в НК РФ: увеличена стоимость амортизируемого имущества и основных средств, а для уплаты квартальных авансов по налогу на прибыль введен новый лимит выручки»).

Правила бухучета разрешают отражать основные средства, первоначальная стоимость которых не превышает установленного лимита, в составе материально-производственных запасов. Величина лимита составляет 40 тысяч рублей (п. 5 ПБУ 6/01 «Учет основных средств»). Это значит, что объекты до 40 тысяч рублей можно принять к учету одним из двух способов: либо как основные средства, либо как МПЗ. Что же касается имущества стоимостью 40 тысяч рублей и более, то для него выбора нет — оно в любом случае отражается в качестве основного средства.

Для наглядности мы сопоставили в таблице правила, по которым с 2016 года следует учитывать ОС в налоговом и бухгалтерском учете.

Читайте также: Принтер это основное средство или материалы

Как соотносятся правила учета основных средств, действующие в НУ и в БУ

Первоначальная стоимость объекта Как отразить в налоговом учете Как отразить в бухгалтерском учете до 40 000 руб. списать на текущие расходы при вводе в эксплуатацию организация вправе выбрать один из двух способов:

— включить в состав МПЗ и списать на текущие расходы при вводе в эксплуатацию;

— включить в состав ОС и амортизировать

от 40 000 руб. до 100 000 руб. включительно списать на текущие расходы при вводе в эксплуатацию включить в состав ОС и амортизировать свыше 100 000 руб. включить в состав ОС и амортизировать включить в состав ОС и амортизировать

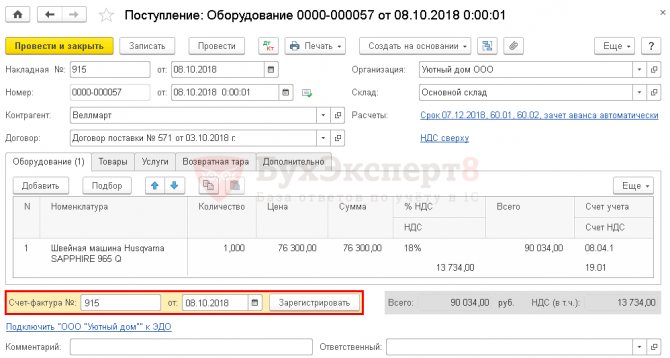

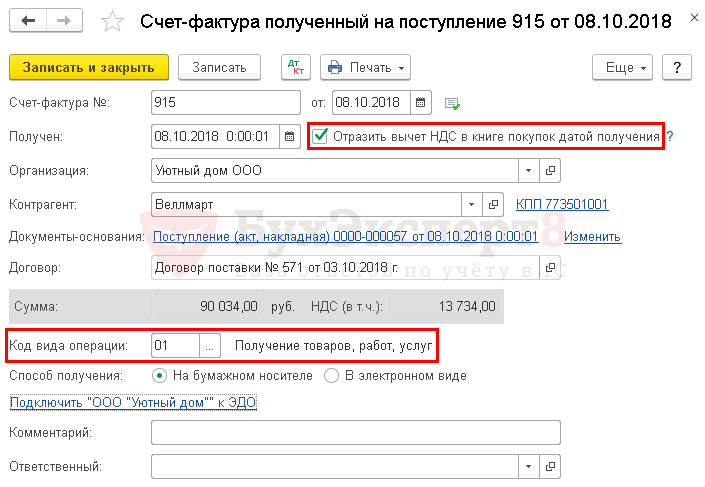

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры поставщика необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная), далее — нажать кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная):

- Код вида операции — «Получение товаров, работ, услуг».

Независимо от того, установлен или нет в документе флажок Отразить вычет НДС в книге покупок датой получения, при его проведении не будут сделаны проводки по принятию НДС к вычету.

Вычет НДС по приобретенному ОС в 1С осуществляется только с помощью документа Формирование записей книги покупок.

Принятие к учету компьютера стоимостью более 40000

В избранноеОтправить на почту Учет основных средств стоимостью до 100 000 рублей имеет ряд нюансов. Разберем, чем они обусловлены, и рассмотрим учет таких объектов с точки зрения бухгалтерского и налогового законодательств.

Формирование первоначальной стоимости основного средства Учет основных средств в бухгалтерских и налоговых регистрах Учет компьютера стоимостью менее 40 000 руб. Итоги Формирование первоначальной стоимости основного средства Порядок учета основных средств (ОС) регулируется ПБУ 6/01 (утверждено приказом Минфина России от 30.03.2001 № 26н).

В этом нормативном акте (п.

Довольно часто у бухгалтеров возникает впрос – обязательно ли и каким образом учитывать имущество, отвечающее признакам основных средств, но стоимостью менее установленного лимита, после фактического списания его стоимости в бухгалтерском и налоговом учете?

В соответствии с п.5 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утв. приказом Минфина РФ от 30.03.2001г. № 26н активы, которые отвечают всем признакам основных средств, но стоимость которых за единицу менее лимита, установленного учетной политикой организации, могут учитываться в составе материально-производственных запасов. С 2011 ограничение лимита составляет 40000 руб. Согласно ст. 256 НК РФ имущество стоимостью менее 40000 руб. не учитывается в составе амортизируемого имущества. Для имущества, принятого на учет до 01.01.2011 г., лимит стоимости составляет 20000 руб. как в бухгалтерском учете, так и для целей исчисления налога на прибыль.

Таким образом, организация вправе единовременно списывать на расходы стоимость имущества, учтенного в составе материально-производственных запасов и переданного в эксплуатацию. Списание производится в порядке, установленном учетной политикой организации в части учета материальных расходов.

ПБУ 6/01 обязывает организовать надлежащий контроль за движением этих объектов в целях обеспечения их сохранности в производстве и при эксплуатации.

Необходимость учета списанных, но эксплуатируемых объектов возникает не только из-за требования нормативных актов. Если организация заинтересована в экономном и рациональном расходовании своих средств, то правильный учет списанных, но эксплуатируемых объектов позволит:

- контролировать сохранность и исправность имущества, соблюдение правил эксплуатации имущества работниками организации;

- документально подтверждать и обосновывать расходы на ремонт и эксплуатацию имущества, приобретение расходных материалов, приобретение нового аналогичного имущества;

- обеспечить соответствие фактического наличия имущества и учетных данных при проведении инвентаризации и корректно учитывать результаты инвентаризации имущества;

- при необходимости – предъявлять претензии лицам, виновным в порче, уничтожении или пропаже имущества, о возмещении ущерба, причиненного организации (ущерб в данном случае может выражаться в расходах на ремонт и восстановление имущества, досрочном приобретении аналогичного имущества).

Если организация не ведет учет списанного, но эксплуатируемого имущества, то последствиями могут быть: вероятность доказывания обоснованности расходов на ремонт и эксплуатацию неучтенного имущества; бесконтрольное приобретение нового имущества, аналогичного списанному, и вероятность доказывания обоснованности таких расходов; обязанность принять на учет неучтенное имущество, выявленное в качестве излишков в результате инвентаризации, и соответственно увеличить налогооблагаемые доходы; невозможность привлечения к ответственности лиц, виновных в порче и уничтожении имущества организации.

Способы контроля за списанным, но эксплуатируемым имуществом стоимостью менее 40000 руб. правилами бухгалтерского учета не определены, поэтому организация вправе самостоятельно разработать способы учета этого имущества, основываясь на общих принципах бухгалтерского учета. Унифицированные формы первичных документов по учету такого имущества не утверждены. Пунктом 5 ПБУ 6/01 определено, что данные активы могут учитываться в составе материально-производственных запасов. В правилах учета материально-производственных запасов, изложенных в Положении по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утв. приказом Минфина РФ от 09.07.2001 г. № 44н, и Методических указаниях по бухгалтерскому учету материально-производственных запасов, утв. приказом Минфина РФ от 28.12.2001г. № 119н в действующей редакции, также нет конкретных указаний по организации учета списанного, но эксплуатируемого имущества. Исходя из общих требований указанных нормативных актов можно сделать вывод, что организация должна утвердить в учетной политике счет для учета данного имущества, формы первичных документов по учету имущества, правила документооборота. Отдельными приказами руководителя организации утверждаются:

- перечень должностных лиц, ответственных за сохранность и эксплуатацию имущества;

- нормы расхода (эксплуатации) имущества.

Первичными документами могут быть – карточка учета объекта (инвентарная карточка); акты о произведенном ремонте имущества; акты о признании имущества непригодным для дальнейшей эксплуатации; акты о выбытии имущества.

Нормы расхода (эксплуатации) могут устанавливаться исходя из данных изготовителя о сроках службы объекта, условиях эксплуатации (объем нагрузки, температурные факторы и т.п.).

В некоторых ведомственных нормативных актах по бухгалтерскому учету даются рекомендации по учету такого имущества и приводятся образцы первичных документов. Например, в Приказе Минсельхоза РФ от 16.05.2003 N 750 «Об утверждении специализированных форм первичной учетной документации» утверждены формы первичных документов по учету инвентаря и хозяйственных принадлежностей, которые можно использовать в качестве основы для разработки своих первичных документов.

Учет списанных, но эксплуатируемых объектов стоимостью менее 40000 руб. может вестись на забалансовом счете. В Плане счетов, в действующей редакции, счет для учета подобного имущества не предусмотрен, но на практике встречается использование либо незадействованного счета (например, счет 006), либо открытие нового счета. В программе 1С для этих целей используется счет МЦ.04. Учет на забалансовом счете ведется по простой системе, т.е. запись по счету делается без корреспонденции с каким-либо другим счетом. По дебету счета отражается поступление и наличие имущества, по кредиту — выбытие имущества. Имущество учитывается по номенклатуре, при необходимости – также по материально-ответственным лицам или в ином порядке, установленном организацией. Учет ведется по количеству. Стоимость для целей учета может отражаться в карточке данного объекта. В бухгалтерской отчетности данные об этом имуществе не отражаются, так как фактически стоимость их уже списана, и на информацию о финансовом состоянии организации дальнейший учет данного имущества влияния не оказывает.

В целях исчисления налога на прибыль расходы на содержание, ремонт и эксплуатацию данного имущества относятся к прочим расходам, о чем сообщается в письме Минфина РФ от 30 июня 2008 года N 03-03-06/1/37: «расходы на ремонт имущества, стоимостью менее 20000 рублей (например, мебель, компьютеры, оргтехника), удовлетворяющие критериям, предусмотренным статьей 252 Кодекса, могут учитываться в целях налогообложения прибыли как прочие расходы и признаваться в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат».

Ввод в эксплуатацию ОС

Основные средства, используемые в организации, учитываются в дебете счета 01.01 «Основные средства в организации» по первоначальной стоимости (Рабочий план счетов). Первоначальная стоимость ОС формируется исходя из фактических затрат на его приобретение, доставку и доведение объекта до состояния пригодного к эксплуатации, за исключением налога на добавленную стоимость и иных возмещаемых налогов (п. 8 ПБУ 6/01, п. 1 ст. 257 НК РФ).

Ввод в эксплуатацию объекта ОС оформляется документом Принятие к учету ОС вид операции Оборудование в разделе ОС и НМА — Поступление основных средств — Принятие к учету ОС.

Читайте также: Простая памятка для корректного забалансового учета

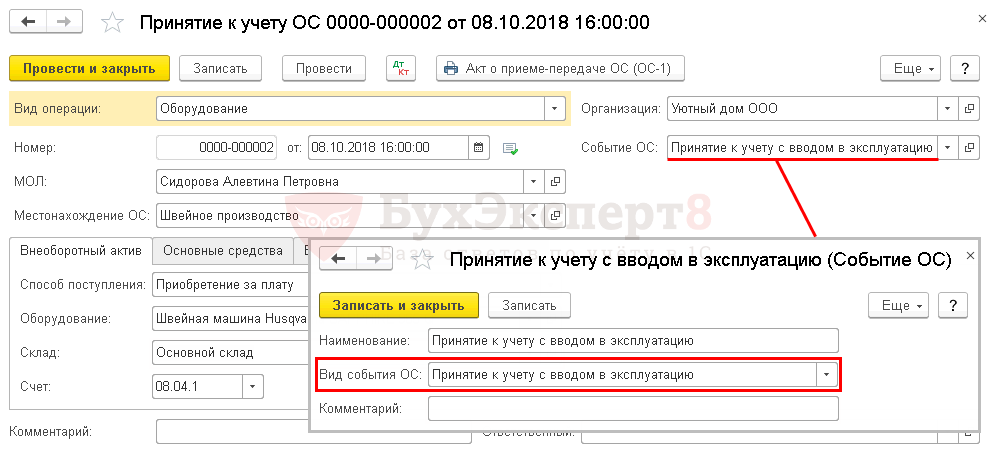

В шапке документа указывается:

- МОЛ — материально-ответственное лицо, за которым закреплено введенное в эксплуатацию ОС, выбирается из справочника Физические лица.

- Местонахождение ОС — место эксплуатации ОС, выбирается из справочника Подразделения.

- Событие ОС — событие, связанное с изменением учета актива в организации, выбирается из справочника Событие ОС. При вводе в эксплуатацию Вид события ОС должен быть Принятие к учету с вводом в эксплуатацию.

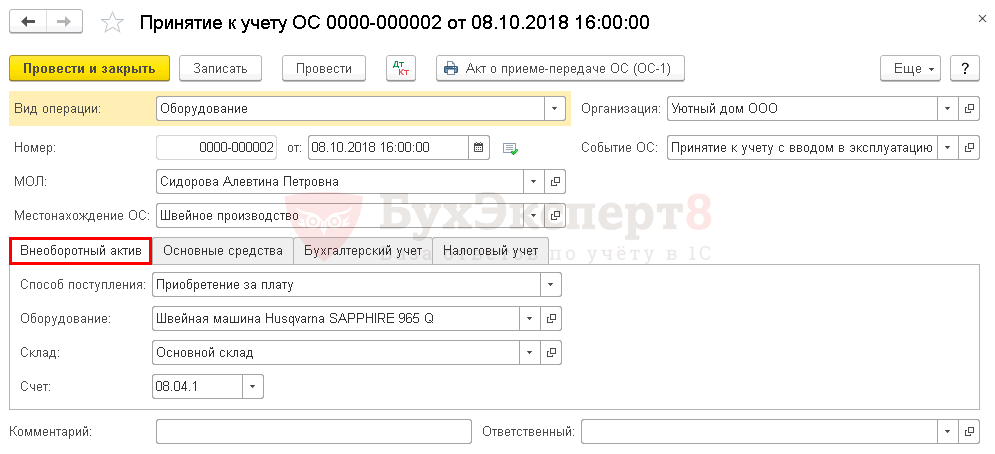

На вкладке Внеоборотный актив указываются данные о приобретенном активе до ввода в эксплуатацию:

- Способ поступления — способ поступления внеоборотного актива в организацию, в нашем примере это Приобретение за плату.

- Оборудование — внеоборотный актив, вводимый в эксплуатацию. Выбирается из справочника Номенклатура.

- Основной склад — место хранения внеоборотного актива.

- Счет — счет учета затрат, на котором формируется первоначальная стоимость объекта.

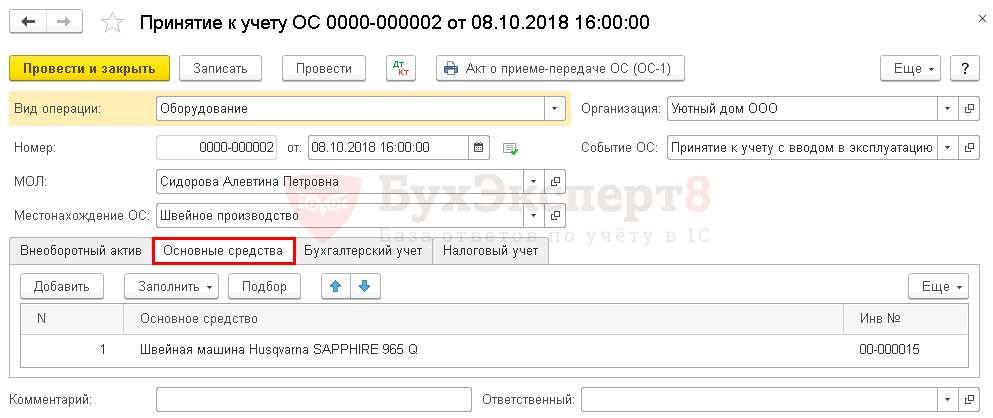

На вкладке Основные средства выбираются вводимые в эксплуатацию ОС из справочника Основные средства.

Справочник Основные средства — самостоятельный, отличающийся от справочника Номенклатура. В нем создается новая позиция. По наименованию она может совпадать с той, что была в справочнике Номенклатура. В нашем примере Швейная машина Husqvarna SAPPHIRE 965 Q.

В карточке объекта ОС должны быть заполнены следующие данные: PDF

- Группа учета ОС;

- Раздел Классификация;

- Раздел Сведения для инвентарной карточки.

Стоимость ОС в БУ погашается посредством начисления амортизации (п. 17 ПБУ 6/01).

В НУ активы стоимостью менее 100 000 руб. не являются амортизируемыми и списываются единовременно при вводе в эксплуатацию в состав материальных расходов (пп. 3 п. 1 ст. 254 НК РФ).

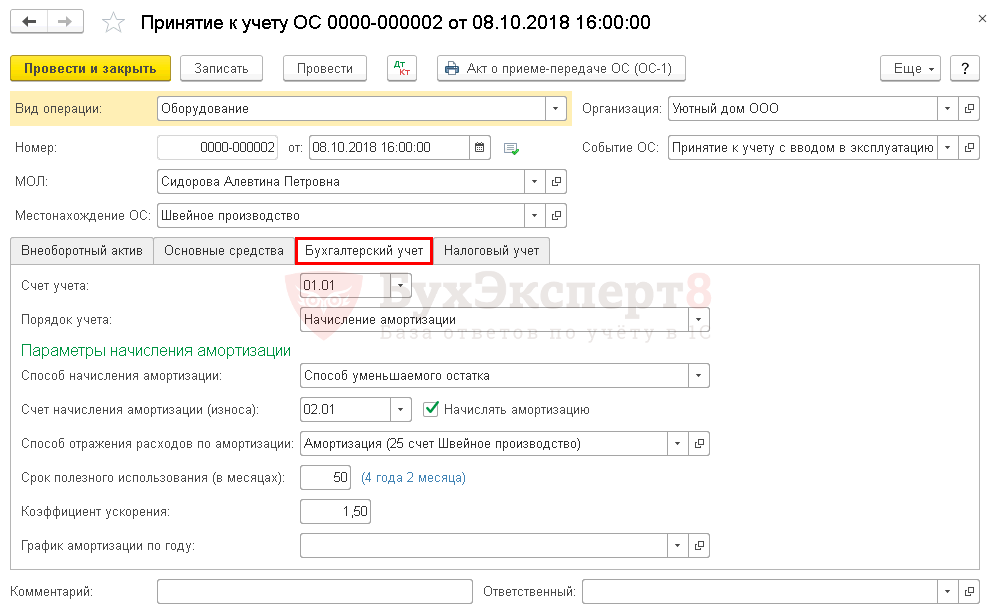

На вкладке Бухгалтерский учет указывается:

- Счет учета — 01.01 «Основные средства в организации».

- Порядок учета — Начисление амортизации: в нашем примере стоимость ОС погашается посредством начисления амортизации.

- Способ начисления амортизации — метод начисления амортизации, установленный в учетной политике по БУ организации.

- Счет начисления амортизации (износа) — 02.01 «Амортизация основных средств, учитываемых на счете 01».

- Флажок Начислять амортизацию должен быть установлен: именно он влияет на автоматическое начисление амортизации при Закрытии месяца.

- Способ отражения расходов по амортизации — способ учета затрат на амортизацию ОС, выбирается из справочника Способ отражения расходов.

В нашем примере затраты учитываются по Дт «Общепроизводственные расходы»: расходы на амортизацию будут включаться в состав общепроизводственных расходов.

- Срок полезного использования (в месяцах) — предполагаемый срок полезного использования.

- График амортизации по году заполняется, если использование объекта ОС имеет сезонный характер.

Если ОС эксплуатируется интенсивно, то для метода начисления амортизации способом уменьшаемого остатка в учетной политике по БУ можно предусмотреть Коэффициент ускорения (не более 3). Для других методов начисления амортизации использование коэффициента ускорения в БУ не предусмотрено (п. 19 ПБУ 6/01, пп. «б» п. 54 Методических указаний по бухгалтерскому учету ОС, утв. Приказом Минфина РФ от 13.10.2003 N 91н). Такие же разъяснения приводит Минфин в Письме от 22.08.2006 N 07-05-06/220.

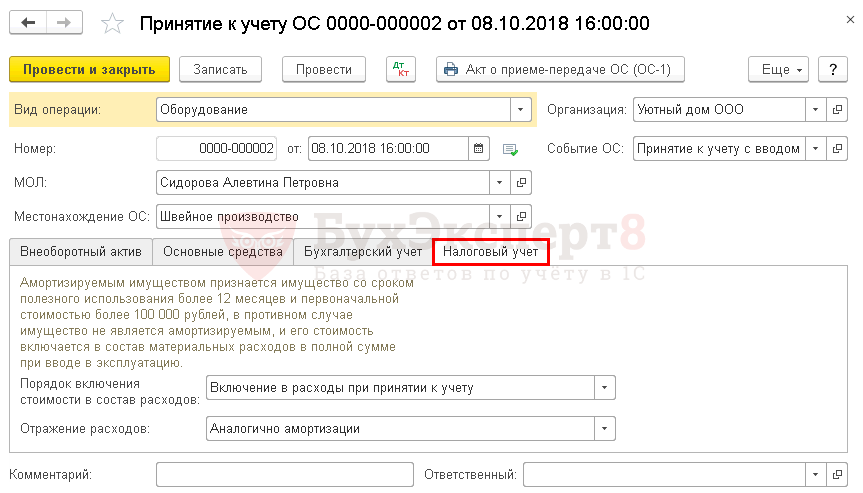

На вкладке Налоговый учет указывается:

- Порядок включения стоимости в состав расходов — Включение в расходы при принятии к учету: в налоговом учете актив не признается амортизируемым имуществом.

- Отражение расходов — Аналогично амортизации: в нашем примере расходы учитываются на том же счете затрат и с аналогичной аналитикой, но с Видом расхода Материальные расходы.

Если Отражение расходов выбрано Аналогично амортизации, то при проведении документа будет автоматически установлена предопределенная Статья затрат Неамортизированное имущество с Видом расхода Материальные расходы. PDF

Если в НУ расходы относятся на другой счет затрат, то необходимо в поле Отражение расходов выбрать Другой способ и указать способ учета затрат из справочника Способ отражения расходов. Статья затрат должна иметь Вид расхода — Материальные расходы.

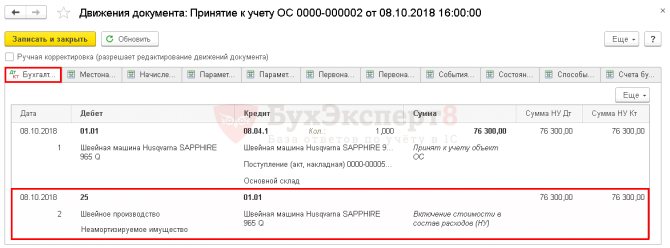

Проводки по документу

Документ формирует проводки

- Дт 01.01 Кт 08.04.1 — ввод в эксплуатацию ОС.

- Дт Кт 01.01 — стоимость ОС учтена в расходах по НУ единовременно при вводе в эксплуатацию.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по вводу в эксплуатацию ОС и форму инвентарной карточки для дальнейшего учета ОС. В 1С используется Акт о приеме-передаче ОС (ОС-1) и Инвентарная карточка ОС (ОС-6).

Бланк Акта о приеме-передаче ОС по форме ОС-1 можно распечатать по кнопке Печать – Акт о приеме-передаче ОС (ОС-1) документа Принятие к учету ОС. PDF

В связи с тем, что приобретаемый объект не числился у поставщика в составе основных средств, а был куплен, в бланке ОС-1 левый блок с грифом «УТВЕРЖДАЮ» (в т. ч. «Подпись руководителя», «М.П.» и «Дата»), не заполняется. Также не заполняются данные организации-сдатчика и Раздел 1 (Письмо Росстата РФ от 31.03.2005 N01-02-09/205).

Бланк Инвентарной карточки ОС по форме ОС-6 можно распечатать по кнопке Инвентарная карточка ОС (ОС-6) в карточке основного средства (раздел Справочники — ОС и НМА —Основные средства). PDF

Лимит списания стоимости ОСс 01.01.2016 *100 000 руб.с 01.01.201140 000 руб.с 01.01.200620 000 руб.до 01.01.200610 000 руб.* П. 1 ст.256 НК РФ (в редакции Федерального закона от от 03.07.2016 № 117-ФЗ). Амортизируемым ОС будет считаться имущество стоимостью более 100 тыс. рублей. Новые правила применяются к ОС, введенным в эксплуатацию после 1 января 2021 года.

Информация

Начиная с января 2021 года, малоценные основные средства в бухгалтерском и налоговом учете отражаются по-разному. В налоговом учете применяется новая редакция пункта 1 статьи 257 НК РФ, согласно которой основными средствами признаются средства труда первоначальной стоимостью свыше 100 тысяч руб.. Соответственно, более дешевые объекты не относятся к ОС, и их стоимость списывается в текущие расходы. Данное разграничение применяется в отношении имущества, которое введено в эксплуатацию 1 января 2021 года и позже.

Правила бухучета разрешают отражать основные средства, первоначальная стоимость которых не превышает установленного лимита, в составе материально-производственных запасов. Величина лимита составляет 40 тысяч руб. (п. 5 ПБУ 6/01 «Учет основных средств»). Это значит, что объекты до 40 тысяч руб. можно принять к учету одним из двух способов: либо как основные средства, либо как МПЗ. Что же касается имущества стоимостью 40 тысяч руб. и более, то для него выбора нет — оно в любом случае отражается в качестве основного средства.

Как соотносятся правила учета основных средств, действующие в НУ и в БУ с 2021 г.

Первоначальная стоимость объекта Как отразить в налоговом учете Как отразить в бухгалтерском учете до 40 000 руб. списать на текущие расходы при вводе в эксплуатацию организация вправе выбрать один из двух способов:

— включить в состав МПЗ и списать на текущие расходы при вводе в эксплуатацию;

— включить в состав ОС и амортизировать

от 40 000 руб. до 100 000 руб. включительно списать на текущие расходы при вводе в эксплуатацию включить в состав ОС и амортизировать свыше 100 000 руб. включить в состав ОС и амортизировать включить в состав ОС и амортизировать

Когда появляются временные разницы

В отношении каждого объекта, который в бухгалтерском учете отражается иначе, нежели в налоговом, необходимо показать разницу. Такое требование установлено в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

В данном случае разница будет временной, потому что по окончании срока полезного использования первоначальная стоимость объекта окажется списанной как в НУ, так и в БУ. Следовательно, расхождения между обоими видами учета со временем сведутся к нулю.

Это относится ко всем без исключения основным средствам, первоначальная стоимость которых попадает в диапазон от 40 тысяч руб. до 100 тысяч руб. включительно. Также временные разницы появляются в случае, если в бухучете компании объекты стоимостью менее 40 тысяч руб. отражаются в составе основных средств, а не в составе МПЗ.

Какие проводки нужно создать

Так как при отражении малоценного ОС в налоговом учете первоначальная стоимость списывается сразу, а в бухгалтерском учете постепенно через амортизацию, «налоговая» прибыль оказывается меньше, чем «бухгалтерская». Значит, временная разница является налогооблагаемой. Возникает отложенное налоговое обязательство (ОНО), которое показывают по дебету счета 68 и кредиту счета 77. Величина ОНО равна налогооблагаемой временной разнице, умноженной на ставку налога на прибыль (20%).

При начислении ежемесячной амортизации, напротив, «налоговая» прибыль превышает «бухгалтерскую», ведь в БУ делаются амортизационные отчисления, а в НУ их нет. Из-за этого возникает временная разница, которая является вычитаемой. Она порождает отложенный налоговый актив (ОНА), который показывают по дебету счета 09 и кредиту счета 68. Величина ОНА равна вычитаемой временной разнице, умноженной на ставку налога на прибыль.

Пример 1

В феврале 2021 года торговая организация приобрела основное средство первоначальной стоимостью 86 400 руб. и сроком полезного использования 4 года (что составляет 48 месяцев). В этом же месяце объект был принят к учету и введен в эксплуатацию.

В бухгалтерском учете объект отражен в качестве основного средства. Согласно учетной политике для целей БУ применяется линейный метод начисления амортизации. Бухгалтер определил, что годовая норма амортизации составляет 25% (100%: 4 года). Соответственно, годовая сумма амортизационных отчислений равна 21 600 руб.(86 400 руб. х 25%), а ежемесячная — 1 800 руб.(21 600 руб.: 12 мес.).

В феврале 2021 года бухгалтер сделал проводку:

ДЕБЕТ 01 КРЕДИТ 08 – 86 400 руб. — принято к учету основное средство.

В налоговом учете первоначальная стоимость полностью списана на текущие расходы. В результате образовалась налогооблагаемая временная разница в размере 86 400 руб.Бухгалтер сделал проводку: ДЕБЕТ 68 КРЕДИТ 77 – 17 280 руб.(86 400 х 20%) — отражено ОНО (Отложенное Налоговое Обязательство).

В период с марта 2021 года по февраль 2021 года (всего 48 месяцев) бухгалтер ежемесячно начисляет амортизацию и делает проводку: ДЕБЕТ 44 КРЕДИТ 02 – 1 800 руб. — начислена амортизация.

При этом возникает вычитаемая временная разница в размере 1 800 руб. В связи с этим ежемесячно делается проводка: ДЕБЕТ 77 КРЕДИТ 68 – 360 руб.(1 800 руб. х 20%) — погашено ОНО.

По истечении срока полезного использования ОНО оказывается полностью погашенным.

Досрочное выбытие объекта

Не исключено, что компания продаст или ликвидирует ОС до окончания срока его полезного использования. При этом и налогооблагаемая, и временная разница останутся частично непогашенными. В такой ситуации отложенное налоговое обязательство и отложенный налоговый актив нужно списать на счет 99.

Пример 2

В феврале 2021 года торговая организация приобрела основное средство первоначальной стоимостью 90 000 руб. и сроком полезного использования 2 года (что составляет 24 месяца). В феврале 2016 года объект был принят к учету и введен в эксплуатацию.

В бухгалтерском учете объект отражен в качестве основного средства. Согласно учетной политике для целей БУ применяется линейный метод начисления амортизации. Бухгалтер определил, что годовая норма амортизации составляет 50% (100%: 2 года). Соответственно, годовая сумма амортизационных отчислений равна 45 000 руб. (90 000 руб. х 50%), а ежемесячная — 3 750 руб.(45 000 руб.: 12 мес.). В июне 2021 года объект был продан.В феврале 2021 года бухгалтер сделал проводку:

ДЕБЕТ 01 КРЕДИТ 08 – 90 000 руб. — принято к учету основное средство.

В налоговом учете первоначальная стоимость полностью списана на текущие расходы. В результате образовалась налогооблагаемая временная разница в размере 90 000 руб. Бухгалтер сделал проводку: ДЕБЕТ 68 КРЕДИТ 77 – 18 000 руб. (90 000 х 20%) — отражено ОНО (Отложенное Налоговое Обязательство).В период с марта по май 2021 года (всего 3 месяца) бухгалтер ежемесячно начисляет амортизацию и делает проводку: ДЕБЕТ 44 КРЕДИТ 02 – 3 750 руб. — начислена амортизация.

При этом возникает вычитаемая временная разница в размере 3 750 руб. В связи с этим ежемесячно делается проводка: ДЕБЕТ 77 КРЕДИТ 68 – 750 руб.(3 750 руб. х 20%) — погашено ОНО.

На момент продажи объекта величина ОНО достигла 15 750 руб. (18 000 руб. — (750 руб. х 3 мес.)). Бухгалтер сделал проводку: ДЕБЕТ 77 КРЕДИТ 99 – 15 750 руб. — списано ОНО

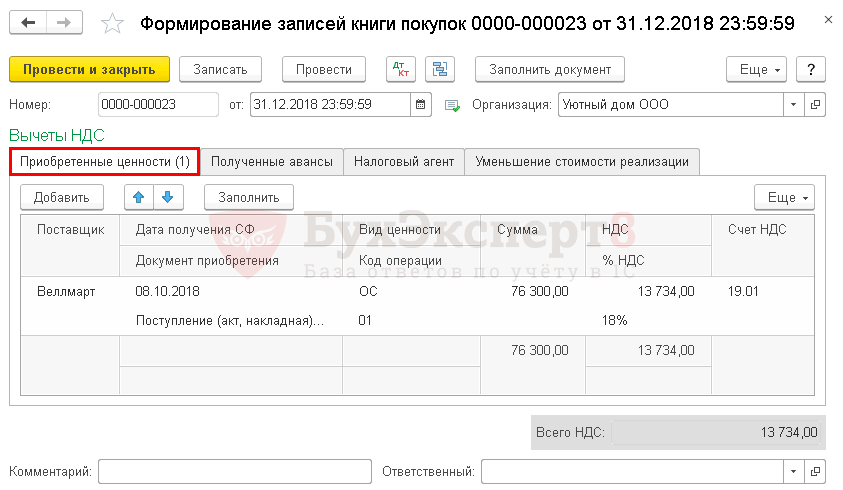

Принятие НДС к вычету по ОС

При приобретении ОС НДС принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

- ОС должны использоваться в деятельности, облагаемой НДС;

- есть правильно оформленный СФ (УПД);

- ОС приняты к учету, т. е. учтены на счете 08.04 «Приобретение объектов основных средств» (абз. 3 п. 1 ст. 172 НК РФ, Письмо Минфина РФ от 04.07.2016 N 03-07-11/38824, Письмо Минфина РФ от 18.11.2016 N 03-07-11/67999).

При этом НДС приниматься к вычету должен в полной сумме налога, указанной в счете-фактуре (Письмо Минфина РФ от 19.12.2017 N 03-07-11/84699).

Читайте также: ФCC не принял к зачету пособия — как учесть такие суммы?

Принятие НДС к вычету по приобретенному ОС оформляется документом Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС. Для автоматического заполнения вкладки Приобретенные ценности необходимо воспользоваться кнопкой Заполнить.

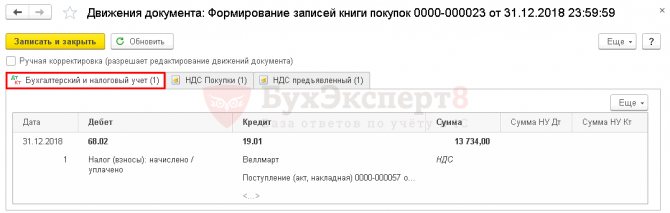

Проводки по документу

Документ формирует проводки:

- Дт 68.02 Кт 19.01— принятие НДС к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты — НДС — Книга покупок. PDF

Декларация НДС

В декларации сумма вычета НДС отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура полученный, код вида операции «».

См. также:

- Документ Принятие к учету ОС

- Порядок учета основных средств: законодательство

- Методы и коэффициенты амортизации

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Покупка смартфона более 40 тыс. и менее 100 тыс. руб в БУ и НУ в 1С Добрый день! Пожалуйста, помогите! Купили смартфон стоимостью 80тыс руб. ,…

- Как отразить в налоговом учете приобретения ОС стоимостью больше 40 тыс. руб., но меньше 100 тыс. руб.? …

- Раздел 2 КУДиР, как учесть НМА стоимостью менее 100 тыс. руб. Добрый день! Подскажите, пожалуйста, должны ли попадать НМА, стоимостью 80тр…

- Основное средство стоимостью более 40 000, но менее 100 000 руб. Как мне оприходовать компьютер стоимостью 45800 руб. Дайте пожалуйста ссылочку….

Принятие к учету компьютера стоимостью менее 40000

ОС при его приобретении:

- Суммы, уплачиваемые по договору купли-продажи.

- Таможенные платежи — если ОС приобретается за границей.

- Суммы по договору строительного подряда.

- Стоимость консультационных услуг, связанных непосредственно с приобретением данного актива.

- Госпошлина.

- Стоимость услуг посредника, если таковой участвовал в совершении купли-продажи.

- Прочие платежи, уплачиваемые при покупке ОС.

Про учет в этой стоимости транспортных расходов читайте в статье «Входят ли в основные средства транспортные расходы». Таким образом, процесс формирования стоимости ОС достаточно прозрачен и ясен. В любом случае важно учитывать, что объекты основных средств стоимостью более 40 000 рублей в бухучете отражать как материалы нельзя, даже если предусмотреть это в Учетной политике. Поэтому основные средства от 40000 до 100000 не могут учитываться организацией на счете 10 «Материалы». При этом, говоря «от 40000», имеем в виду более 40000, поскольку объект первоначальной стоимостью ровно 40000 рублей еще можно учесть как МПЗ. Потому и учет в расходах имущества стоимостью менее 40000 рублей будет производится в соответствии с порядком, установленном для синтетического и аналитического учета МПЗ. Основные средства до 100000: налоговый учет Основные средства менее 100000 рублей в налоговом учете не являются амортизируемым имуществом (п. 1 ст. 256 НК РФ).

Бухгалтерский и налоговый учет основных средств в 2021 году

Одним из важных показателей учета объекта как ОС является его изначальная стоимость. Для бухучета она определена как 40000 рублей, для налогового – 100000 рублей.

На основании этих отличий существуют некоторые особенности учета объектов ОС.

ОС стоимостью до 40 тыс. рублей

Такого рода ОС обычно называют малоценкой, так как они имеют небольшую стоимость, но применяются в деятельности довольно длительное время.

Данные ОС компания имеет возможность либо сразу списать как МПЗ или поставить на учет в виде ОС и амортизировать. Это правило распространяется как на бухучет, так и на налоговый учет. Однако компания должна закрепить применяемый способ в своей учетной политике.

ОС стоимостью от 40 до 100 тыс. рублей

Объекты ОС с ценой в промежутке от 40000 рублей и до 100000 рублей входят в промежуточную группу.

В бухучете они определяются как ОС, а в налоговом учете как малоценка.

Поэтому компании необходимо в первой ситуации поставить объект на учет (принять к эксплуатации) и амортизировать его цену по существующей методике.

В налоговом учете фирма имеет возможность перенести издержки на его покупку (изготовление) моментально или же принять к учету и амортизировать. Для целей налогового учета фирме принятый способ нужно также зафиксировать в учетной политике.

Стоимость ОС более 100 тыс рублей

Предел в 100 тыс. рублей в бухучете не используется. Там объектом ОС будет признано любое имущество с ценой свыше 40 тысяч рублей. Однако это имеет большое значение для налогового учета.

Для целей этого учета ОС, которое было поставлено на учет позднее 31 декабря 2015 года, и меньше этого предела, допустимо сразу перенести на расходы. Если же его цена больше 100 тысяч рублей, то объект придется амортизировать, использовав один из двух предлагаемых методов.