- Кодирование выплат физлицам по НДФЛ

- Документирование доплат

- Кодирование вычетов по НДФЛ

- За что могут выплачиваться премии?

- Срок сдачи 2-НДФЛ в 2021 году

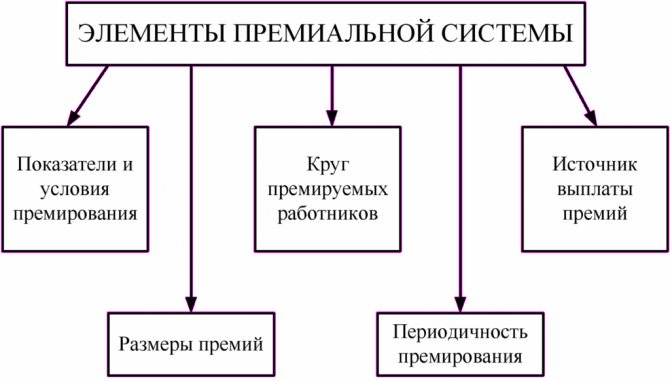

- Учет выплат в целях налогообложения

- Как заполнить справку 2-НДФЛ в 2021 году

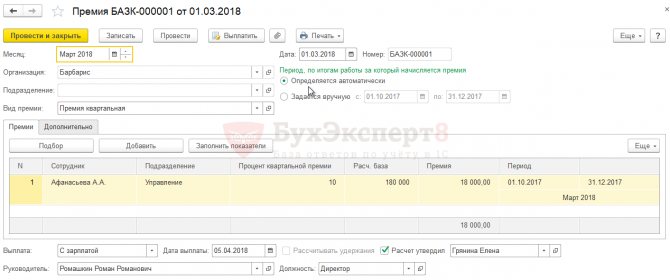

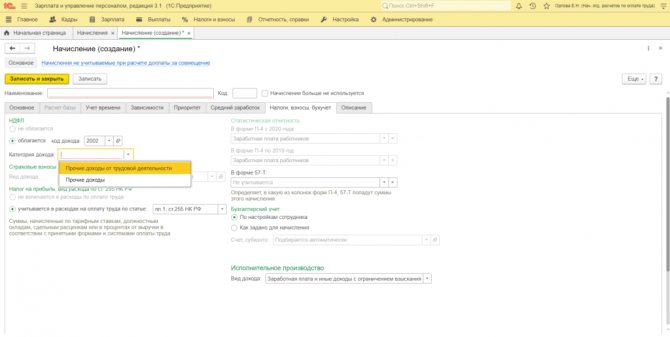

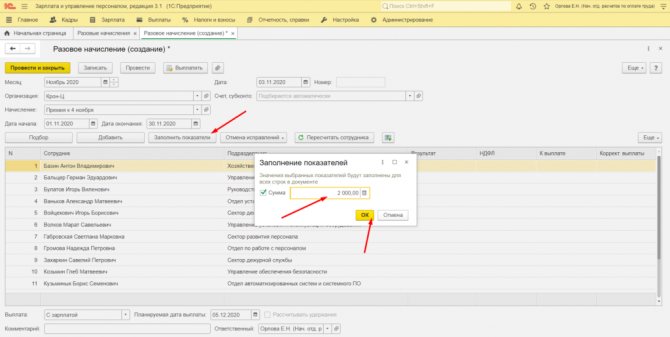

- Выбор премии в документе

- Коды доходов, которые облагаются НДФЛ всегда

- НДФЛ: определяем дату фактического получения премий

Кодирование выплат физлицам по НДФЛ

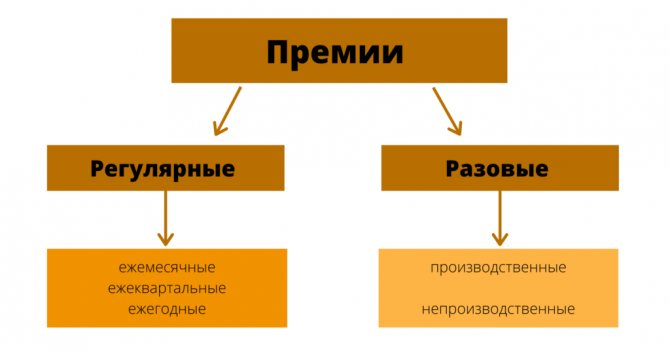

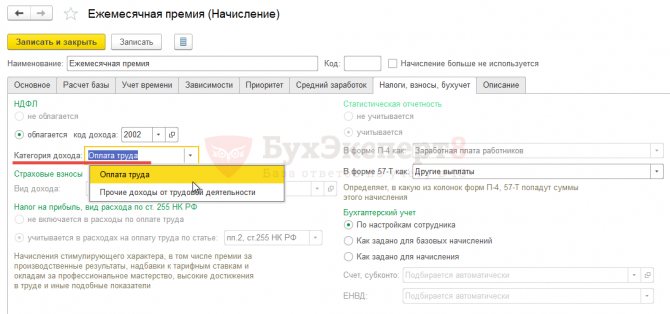

Каждому вознаграждению, выплаченному физическому лицу, установлена соответствующая кодировка. Полный перечень содержится в приложении 1 приказа ФНС от 10.09.2015 № ММВ-7-11/ Какой код у премии в 2-НДФЛ, зависит от того, за что она начислена: за производственные результаты или по иным основаниям.

В справке указывают код дохода премия за производственные результаты 2002, если вознаграждение связано с выполнением работником своих трудовых обязанностей: за выполнение определенной работы, за перевыполнение плана и т. д. Таким образом, если выплачивается месячная, квартальная или годовая премия, код дохода НДФЛ всегда будет 2002 (письмо ФНС от 07.08.2017 № СА-4-1/).

Если выплачивается разовое поощрение, не связанное с исполнением трудовых обязанностей: к празднику, премия к юбилейной дате — код дохода указывают другой — 2003.

Таблица: код дохода премия в справке 2-НДФЛ

КодВид выплаты2002 Премирование за трудовые показатели:

- квартальная премия;

- годовая премия в НДФЛ;

- разовая премия в НДФЛ.

2003 Премия за счет прибыли:

- к юбилею;

- к праздничной дате;

- к отпуску (не за трудовые показатели).

Таблица иных доходов в справке 2-НДФЛ

КодировкаВид выплаты2000Заработная плата2010Выплаты по договорам подряда2012Отпускные2013Компенсация за неиспользованный отпуск2300Оплата больничных листов

Читайте также: Как заполнить декларацию на УСН «Доходы минус расходы»Документирование доплат

Необходимо отметить, что такие выплаты всегда должны быть закреплены документально. Сделать это можно несколькими способами.

Самый простой из них — закрепить в трудовом договоре условия расчета, порядок и размеры. Но, если премия прописана в трудовом договоре и обозначена, например, в процентном соотношении от заработной платы, то она становится периодической и обязательной. Выплачивать ее по «прихоти» организация не сможет, если сотрудник выполнил все необходимые условия. Мало того, когда понадобится изменить размеры таких выплат, придется вносить изменения в сам трудовой договор, заключать дополнительное соглашение, что нецелесообразно.

Поэтому наиболее рациональным путем будет создание на предприятии внутреннего локального акта. Это может быть Положение об оплате труда и премировании. Или отдельное Положение о премировании, в котором будут прописаны все случаи и условия начисления и выплаты сотрудникам тех или иных вознаграждений, а также их регулярность и периодичность. А в трудовом договоре нужно будет указать, что на предприятии могут выплачиваться премии в соответствии с Положением о премировании.

Служебная записка руководителя подразделения, утвержденная директором, является основанием для составления приказа по предприятию.

Кодирование вычетов по НДФЛ

В справке 2-НДФЛ закодированы не только выплаты физлицам, но и предоставленные вычеты. В настоящее время работник вправе получить у работодателя стандартные, имущественные и социальные вычеты.

Таблица кодировок налоговых вычетов

КодировкаВычетСтандартные126На первого ребенка127На второго ребенка128На третьего и последующего детейИмущественные311На покупку жилья312На проценты по ипотекеСоциальные320На свое обучение321На обучение ребенка324На лечение

Полный перечень кодировок вычетов содержится в приложении 2 приказа ФНС от 10.09.2015 № ММВ-7-11/

За что могут выплачиваться премии?

Премии за определенные результаты или объемы работ для разных работников могут учитывать совершенно отличные показатели. Так, например, для программистов это могут быть:

- бесперебойная работа серверов,

- высокая скорость ремонта,

- внедрение новых решений,

- разработка или доработка определенных программных продуктов для повышения с их помощью эффективности работы.

Для работников отдела кадров и бухгалтерии можно ввести такие показатели, как:

- выполнение повышенного количества операций,

- отсутствие замечаний по проверкам,

- своевременная безошибочная подготовка и сдача отчетности и так далее.

Работников отдела продаж можно премировать за:

- количество заключённых новых договоров,

- небольшой процент или отсутствие прекращенных договорных обязательств с постоянными клиентами,

- выполнение определенного объема продаж,

- отсутствие или определенное количество жалоб и претензий по услугам и качеству продукции.

Необходимо отметить, что нельзя премировать за те функции и объемы, которые включены должностными обязанностями. Соответственно, чтобы премировать сотрудника эти показатели должны быть выше, эффективнее, что должно быть прописано в положении о премировании.

Также следует обратить внимание, часто премию выплачивают только руководителю. Так делать не следует. Это в обязательном порядке вызовет вопросы у проверяющих органов.

Для топ-менеджеров нужно продумывать определенный план продаж всего отдела, например, или всего предприятия. Можно включить доплаты за

- повышение эффективности маркетинга,

- снижение показателей претензий со стороны покупателей,

- выполнение объемов продаж всего коллектива,

- улучшение показателей работы подразделения или всего предприятия.

Для генерального директора любые вознаграждения и надбавки устанавливаются соглашением с учредителями компании, следовательно, выплаты происходят на основании такого решения. Если директор сам является единственным учредителем предприятия, то все расходы, о которых идет речь, также учитываются по общему правилу по ст. 255 и 346.16 НК РФ.

Читайте также: Что такое привлеченные средства по строкам баланса

При разработке мотивационных доплат руководству компании рекомендуется согласовывать все показатели и суммы с кадровыми работниками и с бухгалтерией. Для того, чтобы были соблюдены все законодательные акты.

Срок сдачи 2-НДФЛ в 2021 году

Работодатели отчитываются в налоговые органы о выплаченных работникам суммах и удержанном из них НДФЛ по форме, утвержденной приказом ФНС от 02.10.2018 № ММВ-7-11/

Каждому виду вознаграждения работника соответствует четырехзначная цифровая кодировка. Какой код дохода у премии, зависит от того, за что было выплачено вознаграждение.

Начиная с отчетности за 2021 год, установлены новые сроки сдачи справок по форме 2-НФДЛ. Теперь на подготовку отчетности отведено на один месяце меньше времени. Ранее справки сдавались не позднее 1 апреля. Теперь требуется сдать отчетность не позднее 1 марта (п. 2 ст. 230 НК РФ). Если день сдачи попадает на выходной, то срок переносится на первый следующий рабочий день. Так, в 2021 году 1 марта попадает на воскресенье, поэтому справки о выплатах и налоге работников сдают не позднее 02.03.2020.

Ранее до 1 марта надо было отчитаться, только если выплачивался доход физлицу, из которого невозможно удержать налог. Этот порядок сохранился и в 2021 году.

Таким образом, начиная с 2021 года, установлен один срок сдачи для всех случаев — не позднее 1 марта.

Учет выплат в целях налогообложения

Для того чтобы премия была учтена для целей налогообложения необходимо соблюдать также ряд условий.

- Во-первых, она не должна выплачиваться из чистой прибыли, средств специального назначения или целевых поступлений. Потому что в этом случае такая премия не будет учитываться в расходах для целей налогообложения прибыли, согласно статье 270 Налогового кодекса Российской Федерации.

- Во-вторых, премия должна быть конкретная. В положении необходимо прописать за что это премия выплачивается.

- В-третьих, должны быть указаны показатели расчета премии:

- либо она фиксированная в определенной сумме, либо

- дифференцированная и начисляется, например, в процентном соотношении к окладу. Или вообще рассчитывается по определенной формуле, которая напрямую зависит от KPI или качества этих работ.

- В-четвертых, должны быть указаны источники выплаты.

Как заполнить справку 2-НДФЛ в 2021 году

Отчетная форма состоит из общей части, трех разделов и приложения. Код премии в 2-НДФЛ, как и прочих выплат, указывается в приложении. Заполнение следует производить в следующем порядке:

- Общая часть. В ней указываются реквизиты организации и ИФНС, номер справки, отчетный период.

- Раздел 1. Он предназначен для отражения данных физлица: Ф.И.О., статус налогоплательщика, паспортные данные.

- Приложение. В нем указываются сведения о доходах и соответствующих им налоговых вычетах, в том числе код дохода премия в 2-НДФЛ.

- В разделе 3 отражаются годовые суммы предоставленных налоговых вычетов.

- Раздел 2 предназначен для отражения общей суммы выплат физическому лицу, рассчитанной налоговой базы, исчисленного, удержанного и перечисленного в бюджет налога

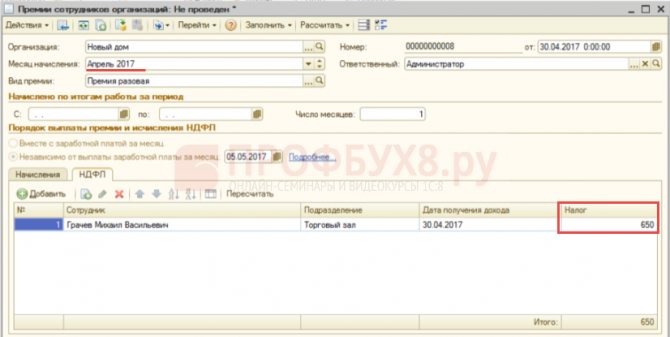

Выбор премии в документе

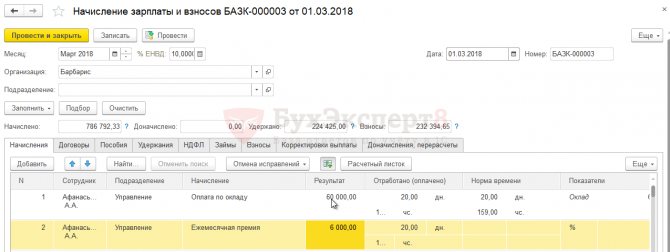

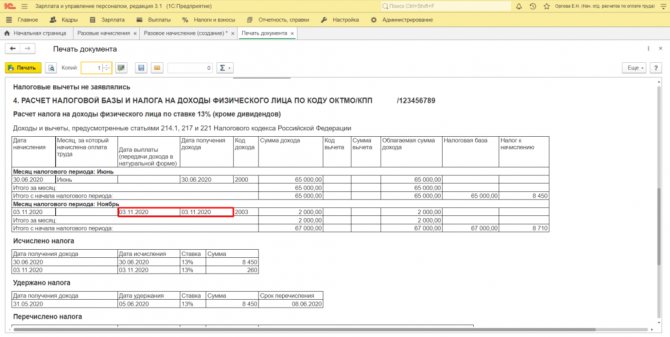

Теперь в документе «Разовое начисление» можно выбрать созданную премию». По кнопке «Заполнить» можно указать сумму, если она едина для всех. В противном случае нужно будет вводить вручную по каждому сотруднику.

Когда выплата разовая и непроизводственного характера, то следует указать под таблицей «Выплата в межрасчетный период» и непосредственно планируемую дату. Налог рассчитывается сразу в документе на дату выплаты. Кликнув на сумму налога, откроется расшифровка, в которой можно открыть регистр учета. В нем указана именно эта дата – 3 ноября 2021 года – выплата и перечисление.

Данный документ – расчётный, не требует чьего-либо утверждения в программе, поэтому проводится сразу и в журнале отображается без жирного выделения. Это означает, что он сразу принимается к учету.

Коды доходов, которые облагаются НДФЛ всегда

Код дохода 2000 – это заработная плата, включая доплаты и надбавки (за вредные и опасные работы, за труд в ночное время или совмещение).

Код дохода 2002 – премия за производственные и подобные результаты, которые предусмотрены трудовыми договорами, коллективными договорами или нормами закона.

Код дохода 2003 – вознаграждения, выплачиваемые за счет средств прибыли организации, средств специального назначения или целевых поступлений.

Код дохода 2010 – доходы по гражданско-правовым договорам, исключая авторские договоры.

Код дохода 2012 – отпускные.

Код дохода 2013 – для компенсации неиспользованного отпуска.

Код дохода 2014 – выходные пособия, компенсационные выплаты в виде среднемесячного заработка на период трудоустройства после увольнения, компенсации руководителям, замам руководителей, главбухам сверх заработка за 3 или 6 месяцев (районы Крайнего Севера и приравненные местности).

Код дохода 2300 – больничное пособие. Оно облагается НДФЛ, поэтому сумму вносят в справку. При этом декретные и детские пособия подоходным налогом не облагаются, и в справке их указывать не нужно.

Код дохода 2301 – штрафы и неустойки, выплаченные компанией по решению суда за неудовлетворение требований потребителей в добровольном порядке.

Код дохода 2610 – обозначает материальную выгоду работника, полученную от экономии на процентах по займам..

Код дохода 2001 – это вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления организации (совета директоров и т.п.).

Код дохода 1400 – доход физлица от сдачи в аренду или иного использования имущества (если это не транспорт, средства связи или компьютерные сети).

Код дохода 2400 – доход физлица от сдачи в аренду транспорта для перевозок, трубопроводов, линий электропередачи и иных средств связи, включая компьютерные сети.

Код дохода 2520 – доходы в натуральной форме, полученные в виде полной или частичной оплаты товаров, работ, услуг, выполненных в интересах налогоплательщика.

Код 2530 – оплата труда в натуральной форме.

Код дохода 2611 — списанные безнадежные долги с баланса..

Код дохода 1010 – перечисление дивидендов.

Код дохода 3020 – проценты по банковским вкладам.

Код дохода 3023 – доходы в виде процента (купона), полученные налогоплательщиками с рублевых облигаций отечественных организаций,эмитированным после 1 января 2017 года.

Код дохода 4800 – «универсальный» код для иных доходов сотрудника, которым не назначены специальные коды. Например, суточные сверх необлагаемого налогом лимита, доплата больничных, стипендии.

Смотрите полный список кодов доходов и вычетов для справки 2-НДФЛ.

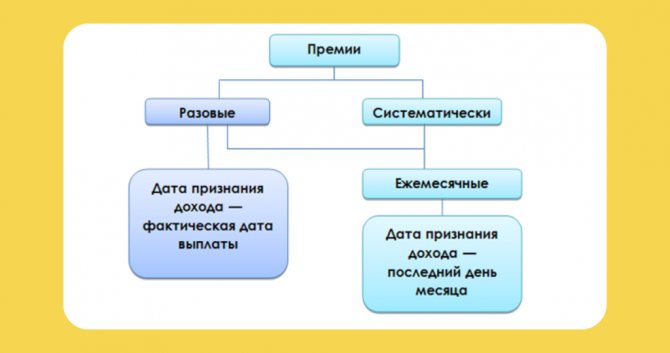

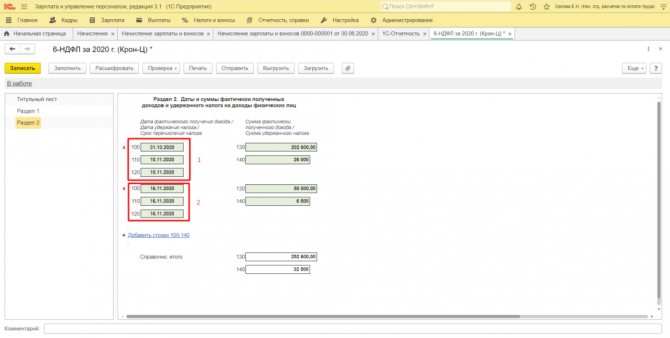

НДФЛ: определяем дату фактического получения премий

В части НДФЛ основная проблема заключается в определении даты фактического получения доходов в виде премий за производственные результаты. (Отметим, что с непроизводственными премиями подобной проблемы практически не возникает, так как эти поощрения точно не относятся к заработной плате, а значит, положения пункта 2 статьи 223 НК РФ к ним неприменимы).

Дата фактического получения дохода важна сразу по нескольким причинам. Так, на нее «завязаны» обе формы отчетности по НДФЛ (расчет 6-НДФЛ и справка 2-НДФЛ), неверное заполнение которых грозит налоговому агенту штрафом в размере 500 рублей за каждый такой документ (п. 1 ст. 126.1 НК РФ).

Заполнить и сдать 6‑НДФЛ и 2‑НДФЛ через интернет

Кроме того, дата фактического получения дохода важна при решении вопроса о предоставлении «детских» вычетов. Если в результате ошибки бухгалтера сотруднику будет начислена излишняя сумма вычетов, то для компании это может обернуться более существенным штрафом в размере 20% от несвоевременно удержанных сумм НДФЛ (ст. 123 НК РФ).

Читайте также: Как по налогу на прибыль учитывать доходы и расходы от реализации имущественных прав

Напомним, что право на «детский» вычет сохраняется за работником только до тех пор, пока его доходы с начала года не превысили 350 000 рублей (подп. 4 п. 1 ст. 218 НК РФ). А согласно пункту 3 статьи 226 НК РФ, исчисление сумм НДФЛ производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со статьей 223 НК РФ. Включение дохода в налоговую базу для целей исчисления суммы НДФЛ также осуществляется с учетом положений статьи 223 НК РФ (п. 3 ст. 225 НК РФ). А значит, и сумма дохода для целей применения положений подпункта 4 пункта 1 статьи 218 НК РФ тоже должна определяться на основании статьи 223 НК РФ.

Бесплатно рассчитать зарплату и НДФЛ со стандартными вычетами в веб‑сервисе

Итак, давайте рассмотрим правила определения даты фактического получения премиальных выплат. Отметим, что в последнее время контролирующим органам удалось, судя по всему, прийти к некоему консенсусу по этому вопросу. Правила заключаются в следующем.

- Непроизводственные премии для целей расчета НДФЛ считаются фактически полученными в день выплаты (перечисления) денежных средств. То есть эти выплаты подчиняются правилам подпункта 1 пункта 1 статьи 223 НК РФ.

- Это же правило подпункта 1 пункта 1 статьи 223 НК РФ применяется и в отношении производственных премий (как премий, являющихся частью зарплаты, так и премий-поощрений), которые выплачиваются за производственные результаты, определенные за период времени, превышающий один месяц (т.е. за квартал, полугодие, год и т.п.). В этих случаях датой фактического получения дохода будет считаться день выплаты (перечисления) соответствующих денежных средств. Данный вывод содержится в письмах Минфина России от 23.10.17 № 03-04-06/69115 и от 29.09.17 № 03-04-07/63400 (см. «Минфин высказался о том, как определять дату получения дохода в виде годовой премии»). Аналогичного подхода придерживаются и в ФНС России (письма от 06.10.17 № ГД-4-11/20217 и от 26.10.17 № ГД-4-11/217685, см. «Годовая премия в 6-НДФЛ: налоговики напомнили, как определить даты фактического получения дохода»).

- Что же касается ежемесячных производственных премий (как премий, являющихся частью зарплаты, так и премий-поощрений), то в отношении этих выплат действует уже другой принцип: они, также как и зарплата, считаются полученными в последний день соответствующего месяца. Такие разъяснения даны в письме Минфина России от 04.04.17 № 03-04-07/19708 (см. «Минфин сообщил, какой день признается датой получения дохода в виде премии в целях уплаты НДФЛ») и письме ФНС России от 14.09.17 № БС-4-11/18391 (см. «Разъяснено, как заполнить 6-НДФЛ, если премия по результатам работы за месяц выплачена в следующем отчетном периоде»).

На основании этих правил получается, что начисленная, но невыплаченная ежемесячная премия увеличивает доход налогоплательщика в том месяце, по результатам работы в котором произошло начисление, и в этом же месяце должна быть отражена в справке 2-НДФЛ и разделе 1 расчета 6-НДФЛ. А значит, если с учетом такой премии доход сотрудника с начала года превысит 350 000 рублей, то за текущий месяц «детский» вычет ему уже не положен. Причем даже в том случае, если премия фактически будет выплачена позже.

А вот все остальные премии (производственные по результатам работы за периоды, превышающие один месяц, а также непроизводственные) и увеличивают доход сотрудника, и отражаются в отчетности по НДФЛ только в месяце фактической выплаты денег. А это значит, что, например, работник с зарплатой 65 000 рублей, которому годовая премия в сумме 250 000 рублей начислена в феврале, а фактически будет выплачена только в июне, сможет получать «детские» вычеты вплоть до мая.