18.03.2020

Практически в каждой организации имеются полностью самортизированные основные средства. Каков порядок использования объекта, если срок его полезного использования истек? Можно ли признать расходы, связанные с эксплуатацией подобного основного средства, при исчислении налога на прибыль? Об этом в статье.

Стоимость объекта, принятого к учету в качестве основного средства, с течением времени будет полностью погашена посредством начисления амортизации. Однако это не означает, что такой объект перестает быть -основным средством и автоматически списывается с баланса. Ведь принятие основного средства к учету (и к налоговому, и к бухгалтерскому) оформляется соответствующими первичными документами (формы № ОС-1 и ОС-6)1. Соответственно и снятие его с учета также должно быть подтверждено документально. Напомним, что все хозяйственные операции отражаются в учете только на основании оправдательных документов. Об этом говорится в пункте 1 статьи 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» и пункте 1 статьи 252 НК РФ.

Одним из условий включения актива в состав основных средств является его способность приносить организации экономические выгоды (доход) в будущем (п. 4 ПБУ 6/01) Само по себе истечение срока полезного использования объекта не является основанием для его списания. Ведь возможно, что такой актив и в дальнейшем способен приносить экономические выгоды.

Итак, организации следует определиться, как поступить с полностью самортизированным основным средством: ликвидировать его или продать, отремонтировать или реконструировать (модернизировать).

Читайте также: Расходы, связанные с производством и реализацией продукции

В любом случае решить вопрос дальнейшего использования основного средства с нулевой остаточной стоимостью можно только после его осмотра специальной комиссией, которая создается приказом руководителя. В состав данной комиссии помимо соответствующих должностных лиц обязательно включают работника бухгалтерии. В комиссию входят и сотрудники, на которых возложена ответственность за сохранность объектов основных средств. Такой порядок предусмотрен в пункте 77 Методических указаний по учету основных средств, утвержденных приказом Минфина России от 13.10.2003 № 91н (далее — Методические указания).

При осмотре объекта основных средств комиссия использует не только необходимую техническую документацию, но и данные бухучета. По результатам осмотра устанавливается целесообразность (пригодность) дальнейшего использования основного средства, возможность и эффективность его восстановления. Все решения комиссии оформляются документально.

Ликвидация основного средства Возможно, после осмотра основного средства комиссия решит, что моральный и физический износ объекта настолько велик, что его следует ликвидировать. Стоимость объекта основных средств, который выбывает или не способен приносить организации экономические выгоды (доход) в будущем, подлежит списанию с бухгалтерского учета (п. 29 ПБУ 6/01). Этот порядок в полной мере относится и к случаям списания основного средства по причине морального и физического износа (п. 76 Методических указаний).

Если основное средство содержит цветные или драгоценные металлы, комиссия обязана проконтролировать их изъятие, весовую оценку и оприходование на соответствующий склад.

- Документальное оформление

- Налог на прибыль

- Как списать с баланса ОС, если оно полностью самортизировано?

- Бухгалтерский учет

- Нормативное регулирование

- Пример 1

- Основное средство полностью самортизировано. Но используется

- Продажа основного средства

- Если нужен ремонт или модернизация

- Документальное оформление

- Налог на прибыль

- Если продавец фирма или ИП

- Бухгалтерский учет

- Пример 2

- Выбытие ОС в 1С

- Когда требуется отразить выбытие ОС?

- Списание ОС

- Продажа ОС, принятого к учету без амортизационной премии

- Продажа ОС, принятого к учету с применением амортизационной премии

- Учет результатов переоценки при списании объекта

- Увеличение стоимости и срока службы самортизированного основного средства

- Документальное оформление

- Налог на прибыль

- Налогообложение и Бухгалтерский учет

- Бухгалтерский учет

- Списание затрат на модернизацию

- Пример 3

Документальное оформление

Решение комиссии о ликвидации основного средства оформляется актом на списание объекта основных средств по форме № ОС-4 (п. 78 Методических указаний). Данная форма акта может применяться (с 1.01.2013 не обязательна) при списании с учета всех видов объектов основных средств, за исключением автотранспорта. При желании вы можете самостоятельно разработать и утвердить форму акта на списание ОС. При ликвидации автотранспорта используется акт по форме № ОС-4а.

Списываемый объект должен быть четко идентифицирован, поэтому в акте указываются данные, характеризующие актив: дата принятия основного средства к учету, год изготовления или постройки, время ввода в эксплуатацию, срок полезного использования, первоначальная стоимость и сумма начисленной амортизации, проведенные переоценки, ремонты. В обязательном порядке в акте указывают на нецелесообразность дальнейшей эксплуатации объекта и нерациональность его модернизации. Кроме того, в акте описывается состояние основных частей, деталей, узлов, конструктивных элементов и указывается возможность их дальнейшего использования, например для ремонта других объектов.

Акт составляется в двух экземплярах, подписывается членами комиссии и утверждается руководителем организации. Один экземпляр оформленного акта на списание актива остается у материально ответственного лица. Второй экземпляр передается в бухгалтерию для оформления учетных записей. На основании этого документа в инвентарной карточке списываемого объекта ставится отметка о его выбытии. Инвентарные карточки по выбывшим объектам основных средств хранятся обособленно не менее пяти лет. Реальный срок хранения таких карточек определяет руководитель фирмы (п. 80 Методических указаний).

Отметим, что порядок документального оформления списания объекта основных средств не зависит от величины начисленной амортизации и применяется даже в том случае, если объект полностью самортизирован. Только при списании автотранспортного средства документооборот немного увеличивается. Ведь в бухгалтерию вместе с актом передается документ, подтверждающий снятие автомобиля с учета в Госавтоинспекции.

Налог на прибыль

Расходы на ликвидацию выводимых из эксплуатации основных средств, включая суммы недоначисленной в соответствии с установленным сроком полезного использования амортизации, учитываются в составе внереализационных расходов. Основание — подпункт 8 пункта 1 статьи 265 НК РФ.

При использовании налогоплательщиком в налоговом учете метода начисления расходы, принимаемые для целей налогообложения прибыли, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся (п. 1 ст. 272 НК РФ) Поскольку стоимость объекта полностью погашена, то расхода, связанного со списанием недоначисленной амортизации, не возникает. Но затраты организации, осуществленные при ликвидации самортизированного основного средства, можно учесть при исчислении налога на прибыль. Причем признаются не только затраты, произведенные самой компанией, но и связанные с оплатой соответствующих услуг сторонних организаций. Ведь не всегда фирма может самостоятельно демонтировать и утилизировать ликвидируемый объект.

Как уже говорилось, списание основного средства производится на основании приказа руководителя и акта о списании, подписанного членами комиссии. При этом акт о списании объекта может быть полностью оформлен только после завершения работ по ликвидации.

При разборке основного средства нередко остаются материалы, агрегаты и узлы, пригодные для дальнейшего использования либо для сдачи в утиль или металлолом. Стоимость подобных материальных ценностей учитывается в составе внереализационных доходов (п. 13 ст. 250 НК РФ). Исключение составляют случаи, предусмотренные (п.п. 18 п.1 ст.251 НК РФ). Датой признания таких доходов является дата подписания акта о ликвидации амортизируемого имущества (подп. 8 п. 4 ст. 271 НК РФ). При этом в акте отражаются сведения о материальных ценностях, полученных при демонтаже и разборке объекта. Напомним, что сумма указанного внереализационного дохода рассчитывается как текущая рыночная стоимость полученных материалов (п. 5 ст. 274 и п. 1 ст. 40 НК РФ).

Факт возникновения дохода не зависит от того, будут оприходованные материалы, полученные в результате ликвидации актива, в дальнейшем использованы в хозяйственной деятельности или нет (см. письмо Минфина России от 19.05.2008 № 03-03-06/2/58).

Впоследствии при использовании рассматриваемых материальных ценностей в хозяйственной деятельности компания сможет учесть их стоимость в составе материальных расходов в сумме, равной величине налога, исчисленного с дохода, указанного в пункте 13 статьи 250 НК РФ (учтенного при оприходовании этих ценностей). Об этом говорится в пункте 2 статьи 254 НК РФ2.

Как списать с баланса ОС, если оно полностью самортизировано?

Исходя из правил ПБУ 6/01, списать объекты ОС с баланса предприятия можно только в процессе выбытия (продажи, передачи) или полной утери им способности давать доходы.

Читайте также: Учет готовой продукции в 1С 8.3 — пошаговая инструкция

Отразить убытки в связи со списанием ОС, переставшего быть рентабельным и не подлежащего восстановлению, необходимо в составе прочих расходов за тот период, к которому они имеют отношение.

Когда будет рассчитываться налог на прибыль, нужно учесть траты на ликвидацию основного средства во внереализационных расходах.

Важно! начисление амортизации не допустимо расценивать как списание имущества. Даже при полном исчерпании данного ресурса имущество можно учитывать на балансе по нулевой остаточной стоимости.

При этом если полностью самортизированное имущество состоит из нескольких составляющих, то списание возможно частично, так как некоторые элементы основного средства могут принести пользу.

Если ОС полностью самортизирован, то предприятие вправе списать его с баланса.

Остаточной стоимости такое основное средство не имеет, поэтому убытки от данной процедуры будут связаны только с оплатой процесса демонтажа, разукомплектации, утилизации.

При этом детали и составные части самортизированного основного средства можно принять к учету, если они могут использоваться в дальнейшем.

Бухгалтерский учет

Затраты, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции, относятся к прочим расходам (п. 11 ПБУ 10/99).

Порядок признания доходов и расходов, связанных со списанием объекта основных средств в бухучете, аналогичен порядку, применяемому при налогообложении прибыли. В соответствии с пунктом 31 ПБУ 6/01 доходы и расходы от данной операции отражаются в том отчетном периоде, к которому относятся.

Стоимость материалов, полученных при разборке и демонтаже ликвидируемых основных средств, отражается в прочих доходах (п. 7 ПБУ 9/99). Величина прочих доходов для целей бухгалтерского учета определяется так же, как и для целей налогообложения, — исходя из текущей рыночной стоимости оприходованных материальных ценностей (п. 9 ПБУ 5/01).

Нормативное регулирование

Если основное средство пришло в негодность, организация должна списать его на основании решения комиссии (п. 77, п. 78 Методических указаний по бухгалтерскому учету основных средств, утв. Приказом Минфина РФ от 13.10.2003 N 91н, далее — Методические указания по учету ОС N 91н).

БУ. Затраты на ликвидацию и остаточная стоимость основного средства включаются в периоде списания в прочие расходы (п. 86 Методических указаний по учету ОС N 91н, п. 31 ПБУ 6/01, п. 11 ПБУ 10/99).

Материалы, образовавшиеся в результате выбытия основного средства, приходуются по текущей рыночной стоимости на дату списания основного средства (п. 79 Методических указаний по учету ОС N 91н).

НУ. Расходы по ликвидации основных средств (в т. ч. амортизация, начисленная линейным методом) признаются:

- в составе внереализационных расходов по ОС (абз. 1 пп. 8 п. 1 ст. 265 НК РФ).

По ОС, амортизируемым нелинейным методом, амортизация продолжает начисляться в составе группы, несмотря на выбытие (абз. 2 пп. 8 п. 1 ст. 265 НК РФ, п. 13 ст. 259.2 НК РФ, Письма Минфина РФ от 03.12.2015 N 03-03-06/1/70529, от 27.04.2015 N 03-03-06/1/24095).

Образовавшиеся отходы по рыночной стоимости (подтвержденной справкой бухгалтера или отчетом оценщика), подлежат включению в состав внереализационных доходов (п. 13 ст. 250 НК РФ).

НДС. При досрочно списанным ОС восстанавливать НДС не нужно (Письмо ФНС от 16.04.2018 N СД-4-3/[email protected]).

Читайте также: Можно ли учесть расходы, если к авансовому отчету приложен чек ККТ без QR-кода?

Пример 1

На балансе ООО «Фаворит» имеется несколько объектов самортизированных основных средств. Причем первоначальная стоимость этих объектов полностью списана как в бухгалтерском, так и в налоговом учете. Для уточнения их технического состояния и определения возможного использования приказом директора была создана специальная комиссия. Комиссия обследовала состояние активов с нулевой остаточной стоимостью и определила, что моральное и физическое состояние одного из осмотренных объектов таково, что его следует ликвидировать. Частичную ликвидацию компания осуществила своими силами в июне 2009 года. Кроме того, для заключительного демонтажа и утилизации этого объекта ООО «Фаворит» воспользовалось услугами сторонней фирмы. Выполнение работ проводилось в два этапа, что подтверждено актами от 30.06.2009 и от 31.07.2009.

При демонтаже основного средства остались детали, которые можно использовать для ремонта производственного оборудования ООО «Фаворит». Данные материальные ценности были оприходованы на склад в июле 2009 года по рыночной стоимости 40 000 руб. и использованы в августе 2009 года.

Первоначальная стоимость списываемого основного средства — 800 000 руб. Затраты компании на демонтаж основного средства составили 35 000 руб., кроме того, стоимость работ фирмы, привлеченной для утилизации списываемого актива, — 180 000 руб. (без учета НДС), а также стоимость каждого этапа работ — 90 000 руб. (без учета НДС) .

Акт по форме № ОС-4 составлен и подписан после завершения всех работ по ликвидации объекта, то есть в июле 2009 года. Согласно ему данное основное средство было списано с учета.

В налоговом учете расходы на услуги сторонней фирмы, привлеченной к разборке ликвидируемого объекта, организация учитывает на основании актов выполненных работ в июне и июле 2009 года по 90 000 руб. соответственно. Затраты на частичную разборку объекта, осуществленную собственными силами, в размере 35 000 руб. ООО «Фаворит» признало на основании акта о списании, то есть в июле 2009 года.

В июле организация отразила внереализационный доход в сумме 40 000 руб. в виде стоимости оприходованных деталей. При их использовании в хозяйственной деятельности в августе 2009 года компания включила в состав расходов 8000 руб. (40 000 руб. × 20%).

В бухгалтерском учете стоимость деталей, полученных при ликвидации основного средства и впоследствии использованных в производстве, признается в расходах в полной сумме. Согласно пункту 7 ПБУ 18/02 в бухучете необходимо отразить постоянное налоговое обязательство в сумме 6400 руб. [(40 000 руб. — 8000 руб.) × 20%]. Перечисленные операции отражаются следующими записями:

в июне 2009 года:

- дебет 01 субсчет «выбытие основных средств» кредит 01 субсчет «основные средства в эксплуатации» 800 000 руб. — списана первоначальная стоимость ликвидируемого основного средства

- дебет 02 кредит 01 субсчет «выбытие основных средств» 800 000 руб. — списана амортизация, начисленная по ликвидируемому объекту

- дебет 91-2 кредит 69, 70 35 000 руб. — учтены работы по демонтажу, выполненные своими силами

- дебет 91-2 кредит 60 90 000 руб. — принят к учету первый этап работ по демонтажу и утилизации, выполненных подрядчиком

в июле 2009 года:

- дебет 91-2 кредит 60 90 000 руб. — принят к учету второй этап работ по демонтажу и утилизации, выполненных подрядчиком

- дебет 10 кредит 91-1 40 000 руб. — оприходованы детали, полученные при демонтаже основного средства

в августе 2009 года:

- дебет 20 кредит 10 40 000 руб. — списана в производство стоимость деталей, полученных в результате демонтажа основного средства

- дебет 99 кредит 68 субсчет «расчеты по налогу на прибыль» 6400 руб. — учтено постоянное налоговое обязательство

Основное средство полностью самортизировано. Но используется

Объект основного средства (компьютер) полностью самортизирован, амортизация списана Дт 02 / Кт 01 еще в 2007 г. Каковы варианты дальнейшего действия, ведь на балансе основного средства нет, а фактически оно используется? Надо ли оформлять ф. ОС-4, если нет ликвидации? Можно ли его ликвидировать спустя несколько лет? Являются ли оприходованные материалы, полученные при разборке ликвидируемого основного средства, доходами при УСН?

Согласно п. 4 ПБУ 6/01 «Учет основных средств»

, утвержденного приказом Минфина РФ от 30.03.2001 г. № 26н, актив принимается организацией к бухгалтерскому учету в качестве основных средств,

если одновременно выполняются, в частности, следующие условия

:

– объект предназначен для использования в производстве

продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

– объект способен приносить организации экономические выгоды

(доход) в будущем.

Стоимость объекта основных средство подлежит списанию

с бухгалтерского учета

только в случае выбытия или неспособности приносить организации экономические выгоды

(доход) в будущем (п. 29 ПБУ 6/01).

П. 76 Методических указаний по бухгалтерскому учету основных средств

, утвержденных приказом Минфина РФ от 13.10.2003 г. № 91, установлено, что

выбытие объекта основных средств признается в бухгалтерском учете

организации

на дату единовременного прекращения действия условий принятия их к бухгалтерскому учету

.

Выбытие объекта основных средств имеет место в случае

: продажи; прекращения использования вследствие морального или физического износа; ликвидации при аварии, стихийном бедствии и иной чрезвычайной ситуации; передачи в виде вклада в уставный (складочный) капитал другой организации, паевой фонд; передачи по договору мены, дарения; внесения в счет вклада по договору о совместной деятельности; выявления недостачи или порчи активов при их инвентаризации; частичной ликвидации при выполнении работ по реконструкции; в иных случаях.

Читайте также: Как перевести деньги с расчетного счета на карту Сбербанка

То есть если объект основных средств продолжает использоваться в хозяйственной деятельности организации и, например, не был ликвидирован, он не подлежит списанию с бухгалтерского учета

.

Стопроцентное начисление амортизации

по объекту основных средств

не является самостоятельным основанием для его списания

.

Начисление амортизационных отчислений

по объекту основных средств

прекращается

с первого числа месяца, следующего

за месяцем полного погашения стоимости

этого объекта либо списания этого объекта с бухгалтерского учета (п. 22 ПБУ 6/01).

То есть полное погашение стоимости

объекта основных средств

является основанием для прекращения начисления амортизации, а не основанием для списания

.

Несмотря на то, что остаточная стоимость

полностью самортизированного объекта основных средств

равна нулю

, такой объект

в случае его дальнейшего использования продолжает числиться на счете 01 по первоначальной стоимости

.

ФНС РФ в письме от 08.02.2010 г. № 3-3-05/128 также указывает, что до момента выбытия (списания с баланса) основные средства учитываются на балансе организации

в качестве основных средств, в том числе и

полностью самортизированные основные средства, имеющие нулевую стоимость

.

Если Вы решили ликвидировать объект основных средств

, то в соответствии с п. 77 Методуказаний

приказом руководителя создается комиссия, в состав которой входят

соответствующие должностные лица, в том числе главный бухгалтер (бухгалтер) и лица, на которых возложена ответственность за сохранность объектов основных средств.

Комиссия должна

осмотреть объект основных средств, подлежащий списанию с использованием необходимой технической документации, а также данных бухгалтерского учета, установить целесообразность (пригодность) дальнейшего использования объекта основных средств, возможность и эффективность его восстановления,

установить причину списания объекта основных средств

(в Вашем случае – неиспользование объекта в хозяйственной деятельности либо физический или моральный износ).

Кроме того, в компетенцию комиссии входит возможность использования отдельных узлов, деталей, материалов выбывающего объекта основных средств и их оценка исходя из текущей рыночной стоимости

, контроль за изъятием из списываемых в составе объекта основных средств цветных и драгоценных металлов, определение веса и сдачи на соответствующий склад; осуществление контроля за изъятием из списываемых объектов основных средств цветных и драгоценных металлов, определением их количества, веса.

Комплектующие компьютера содержат драгоценные металлы

.

Согласно п. 6.3 Инструкции о порядке учета и хранения драгоценных металлов, драгоценных камней, продукции из них и ведения отчетности при их производстве, использовании и обращении

, утвержденной приказом Минфина РФ от 29.08.2001 г. № 68н,

организации обязаны вести учет драгоценных металлов и драгоценных камней

во всех видах и состояниях, включая драгоценные металлы и драгоценные камни,

входящие в состав основных и оборотных средств

, покупных комплектующих деталей, изделий, приборов, инструментов, оборудования, материалов, полуфабрикатов.

Данные

о наименовании, массе и количестве драгоценных металлов и драгоценных камней, содержащихся в соответствующих объектах учета,

отражаются в первичной учетной документации

на основании сведений о содержании драгоценных металлов и драгоценных камней,

указанных в технической документации

(паспортах, формулярах, этикетках, руководствах по эксплуатации, справочниках), либо

при отсутствии этих сведений

(импортное, устаревшее отечественное оборудование и т.п.) –

по данным организаций, разработчиков, изготовителей или комиссионно на основе аналогов, расчетов

.

При этом если комиссионно определить

содержание драгоценных металлов в импортном оборудовании

невозможно

из-за отсутствия данных о наличии драгоценных металлов или аналогов, в учетных документах

делается запись, что в данном оборудовании могут находиться драгоценные металлы, содержание которых будет определено после списания и утилизации

.

То есть если на момент постановки компьютера на учет у Вас не было

документально зафиксированных

данных

о содержании драгметаллов в компьютере, то в Акте о приеме-передаче объекта основных средств

по форме № ОС-1

нужно было

сделать соответствующую запись

, рекомендуемую Инструкцией.

Если данные были

, то они отражаются

в разделе 3 Акта № ОС-1

«Содержание драгоценных материалов (металлов, камней и т. д.)».

Аналогичные сведения

должны отражаться и

в разделе 7

Инвентарной карточки учета объекта основных средств по форме

№ ОС-6

.

На основе актов приемки-передачи основных средств следует делать записи также в книге (журнале) учета драгоценных металлов

, которые должны быть до начала записей пронумерованы постранично, прошнурованы, подписаны руководителем организации или лицом, им уполномоченным, скреплены печатью и учтены.

Составление акта на списание объекта основных средств

также входит в компетенцию комиссии.

Для оформления и учета списания объекта основных средств применяется Акт о списании объекта основных средств (кроме автотранспортных средств) (форма № ОС-4

), утвержденный постановлением Госкомстата РФ от 21.01.2003 г. № 7.

Акт составляется в двух экземплярах, подписывается членами комиссии, назначенной руководителем организации, утверждается руководителем.

Первый экземпляр

передается в бухгалтерию,

второй

– остается у лица, ответственного за сохранность объектов основных средств, и является основанием для сдачи на склад и реализации материальных ценностей и металлолома, оставшихся в результате списания.

Затраты по списанию объектов основных средств, а также стоимость материальных ценностей, поступивших от разборки объектов основных средств

Читайте также: Определение арендатором срока полезного использования неотделимых улучшений

, отражаются

в разделе 3

«Сведения о затратах, связанных со списанием объекта основных средств с бухгалтерского учета, и о поступлении материальных ценностей от их списания».

Информацию о содержании драгоценных металлов

нужно отразить

в разделе 2

Акта о списании объекта основных средств

по форме № ОС-4

.

Детали, узлы и агрегаты выбывающего объекта основных средств

, пригодные для ремонта других объектов основных средств, а также другие материалы

приходуются по текущей рыночной стоимости на дату списания объектов основных средств

.

На основании

оформленного

акта

на списание основных средств, переданного бухгалтерии организации,

в инвентарной карточке по форме № ОС-6

производится

отметка о выбытии объекта основных средств

.

Доходы и расходы от выбытия объекта основных средств

подлежат зачислению

на счет прибылей и убытков в качестве прочих доходов и расходов

и отражаются в бухгалтерском учете в том отчетном периоде, к которому они относятся.

В соответствии с Инструкцией по применению Плана счетов… для учета выбытия объектов основных средств (продажи, списания, частичной ликвидации, передачи безвозмездно и др.) к счету 01 «Основные средства» может открываться субсчет «Выбытие основных средств»

.

В дебет

этого субсчета переносится стоимость выбывающего объекта, а

в кредит

– сумма накопленной амортизации.

Бухгалтерские записи будут следующие

:

ДЕБЕТ 01

субсчет «Выбытие основных средств»

КРЕДИТ 01

субсчет «Основные средства в эксплуатации»

– списана первоначальная стоимость ликвидируемого объекта основных средств;

ДЕБЕТ 02 КРЕДИТ 01

субсчет «Выбытие основных средств»

– списана амортизация.

Если ликвидация произведена силами сторонних организаций

:

ДЕБЕТ 91

субсчет «Прочие расходы»

КРЕДИТ 60

.

Если ликвидация произведена собственными силами

:

ДЕБЕТ 91

субсчет «Прочие расходы»

КРЕДИТ 70, 69

;

ДЕБЕТ 10 КРЕДИТ 91

субсчет «Прочие доходы»

– оприходованы детали, полученные при ликвидации компьютера;

ДЕБЕТ 10 КРЕДИТ 91

– оприходован лом цветных металлов по рыночной стоимости (цене возможной реализации).

При списании приборов и изделий организации должны изымать из этих приборов и изделий детали, содержащие драгоценные металлы и их сплавы, самостоятельно или с привлечением организаций

, осуществляющих проведение таких работ в соответствии с законодательством РФ.

То есть можно обратиться в организацию, занимающуюся аффинажем драгоценных металлов

.

Такие организации обычно самостоятельно забирают компьютер.

Они же этот компьютер и утилизируют.

При реализации лома цветных металлов аффинажной организации (заводу)

:

ДЕБЕТ 62 КРЕДИТ 91

субсчет «Прочие доходы»

ДЕБЕТ 91

субсчет «Прочие расходы»

КРЕДИТ 10

– отражено выбытие драгоценных металлов.

В соответствии со ст. 346.15 НК РФ

налогоплательщики налога при УСН при определении объекта налогообложения учитывают:

– доходы от реализации, определяемые в соответствии со ст. 249 НК РФ

;

– внереализационные доходы, определяемые в соответствии со ст. 250 НК РФ

.

Доходы в виде стоимости полученных материалов

или иного имущества

при демонтаже или разборке при ликвидации выводимых из эксплуатации основных средств

, признаются

внереализационными доходами

(

п. 13 ст. 250 НК РФ

).

Согласно п. 4 ст. 346.18 НК РФ

доходы, полученные в натуральной форме, учитываются

по рыночным ценам

.

Следовательно, стоимость деталей и материалов, полученных при ликвидации компьютера, учитывается при определении налоговой базы по налогу при УСН в составе внереализационных доходов по рыночной цене

.

При определении объекта налогообложения налогоплательщик налога при УСН уменьшает полученные доходы на материальные расходы

, определяемые согласно

ст. 254 НК РФ

(

п.п. 5 п. 1 ст. 346.16 НК РФ

).

Согласно п. 2 ст. 254 НК РФ

стоимость имущества, полученного

при демонтаже или разборке выводимых из эксплуатации основных средств, а также при ремонте, модернизации, реконструкции, техническом перевооружении, частичной ликвидации основных средств,

определяется как сумма дохода, учтенного налогоплательщиком в порядке, предусмотренном п. 13 ст. 250 НК РФ

.

Таким образом, если Вы применяете объект налогообложения «доходы – расходы», то при передаче в производство полученных при ликвидации компьютера деталей их рыночная стоимость, включенная в состав внереализационных доходов, будет включена в состав материальных расходов

.

Продажа основного средства

Тот факт, что основное средство полностью самортизировано, не означает, что этот актив не может использоваться в деятельности организации. Ведь пригодность объекта к эксплуатации определяется его технико-экономическими показателями. И если эти показатели не отвечают требованиям, предъявляемым одним предприятием, они могут подойти другому. Поэтому есть шанс продать устаревшее оборудование. В данном случае объект основных средств также подлежит списанию с учета (п. 76 Методических указаний).

Если нужен ремонт или модернизация

Как видим, самортизированное ОС — понятие исключительно учетное. Тот факт, что основное средство полностью самортизировано, не накладывает каких-либо запретов или ограничений на его дальнейшее использование в деятельности организации и в то же время не является причиной для проведения с этим ОС каких-либо специальных операций.

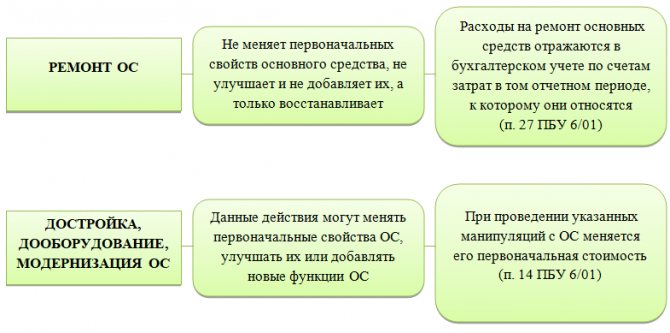

Рассмотрим вариант, когда самортизированное ОС вполне пригодно для дальнейшего использования, но требуется его ремонт или модернизация. В учете эти операции будут отражены по-разному, так как модернизация самортизированного основного средства и его ремонт — разные процессы.

Как видно из схемы, при ремонте учет самого ОС не затрагивается. В случае модернизации полностью самортизированного основного средства ситуация несколько иная, так как необходимо менять первоначальную стоимость, вследствие чего изменится остаточная. Иначе говоря, такое ОС перестанет быть полностью самортизированным. Увеличивая первоначальную стоимость на сумму, потраченную на модернизацию, мы автоматически увеличиваем на эту же сумму и остаточную стоимость.

После модернизации ОС можно изменить его СПИ или же оставить прежним. Далее необходимо снова амортизировать модернизированное ОС исходя из новых данных о первоначальной стоимости (которая становится равной сумме модернизации), СПИ и норме амортизации.

Документальное оформление

Продажа основного средства (его выбытие по иным основаниям) оформляется соответствующими первичными учетными документами (п. 7 Методических указаний).

Так, для отражения выбытия актива применяется акт приема-передачи по форме № ОС-1, а если выбывает здание или сооружение — (п. 81 Методических указаний). Документ составляется не менее чем в двух экземплярах, по одному для каждой из сторон. К оформлению акта предъявляются обычные требования: все графы должны быть заполнены и документ подписан членами комиссии. В разделе 1 акта, который заполняется на основании данных передающей стороны, указываются сведения о выбывающем объекте, в том числе сумма амортизации, начисленная с начала эксплуатации.

Передача организацией объекта основных средств в собственность других лиц оформляется актом приема-передачи основных средств по форме № ОС-1 [комментарий: Продажа основного средства] Операции по поступлению основных средств в организацию, их внутреннему перемещению и выбытию относятся к операциям по движению основных средств [/комментарий]/

Раздел 2 акта по форме № ОС-1 заполняется только организацией-покупателем в одном экземпляре (то есть продавец его не заполняет).

В акте обязательно отражается информация, характеризующая продаваемый объект, а также проставляется отметка бухгалтерии о том, что в инвентарной карточке зафиксировано выбытие актива. Запись производится на дату утверждения акта руководителями компаний продавца и покупателя и заверяется подписью главного бухгалтера организации продавца. На основании данного акта в бухучете продавца отражается списание основного средства.

Инвентарная карточка по проданному основному средству прилагается к акту приема-передачи. Об изъятии инвентарной карточки на выбывший объект делается отметка в документе, открываемом по местонахождению объекта.

Налог на прибыль

Выручка от продажи основных средств, в том числе полностью самортизированных, признается доходом от реализации (п. 1 ст. 249 НК РФ). При этом налоговое законодательство предоставляет компании право уменьшить полученный доход на остаточную стоимость амортизируемого имущества (подп. 1 п. 1 ст. 268 НК РФ). Если остаточная стоимость актива равна нулю, это не значит, что у фирмы отсутствуют расходы при его продаже. Компания может уменьшить доход на расходы, непосредственно связанные с его реализацией (п. 1 ст. 253 и п. 1 ст. 268 НК РФ). Подобными расходами являются, например, затраты на оценку, хранение или доставку объекта основных средств.

При продаже объекта основных средств вместе с ним передается и соответствующая техническая документация, о чем указывается в акте приема-передачи. Ведь покупатель не сможет правильно эксплуатировать объект без необходимых инструкций Предположим, расходы, связанные с реализацией основного средства, превышают выручку от его продажи, тогда разницу между этими величинами можно признать убытком от продажи, который учитывается для целей налогообложения в составе прочих расходов. Основание — пункт 3 статьи 268 НК РФ. Напомним, что согласно названной норме полученный убыток списывается равномерно в течение оставшегося срока полезного использования актива. Однако срок полезного использования самортизированного основного средства выработан полностью. Следовательно, сумма убытка признается единовременно.

Глава 25 Налогового кодекса позволяет налогоплательщику единовременно учитывать в составе расходов часть стоимости основного средства при его вводе в эксплуатацию (амортизационная премия). Соответствующие положения установлены в абзаце 2 пункта 9 статьи 258 НК РФ3.

Об особенностях применения амортизационной премии в 2009 году читайте в статье «Как применять амортизационную премию в 2009 году» // РНК, 2009, № 8. — Примеч. ред. Допустим, организация продает полностью самортизированное основное средство, в отношении которого ранее была применена амортизационная премия. Тогда нужно учитывать требования, содержащиеся в абзаце 4 пункта 9 статьи 258 НК РФ. Так, если продаваемый актив использовался организацией менее пяти лет, то амортизационную премию необходимо восстановить и включить в налоговую базу по налогу на прибыль. Естественно, речь идет об объектах с коротким сроком эксплуатации, то есть включенных в первую — третью амортизационные группы.

С 1 января 2009 года размер амортизационной премии составляет для основных средств, относящихся к третьей — седьмой амортизационным группам, не более 30%, для остальных ОС — не более 10% стоимости Восстановленная амортизационная премия включается в состав внереализационных доходов в том отчетном (налоговом) периоде, в котором реализуется основное средство. Аналогичные разъяснения даны в письме Минфина России от 30.04.2009 № 03-03-06/1/291. Причем сумму восстановленной амортизационной премии нельзя учесть в составе расходов ни в периоде восстановления, ни позднее. Такое мнение высказал Минфин России в письмах от 16.03.2009 № 0303-05/37 и от 16.03.2009 № 03-03-06/2/142.

При восстановлении амортизационной премии пересчет суммы начисленной амортизации за предыдущие налоговые периоды (до реализации объекта) не производится Рассматриваемый порядок восстановления амортизационной премии применим не только к стоимости основного средства, но и к затратам по его реконструкции, модернизации и иным улучшениям.

Если продавец фирма или ИП

Если вы купили ОС, уже бывшее в эксплуатации, и оно относится к амортизируемому имуществу (например, автомобиль), то его нужно будет амортизировать, то есть списывать постепенно.

Подержанные ОС включают в состав той амортизационной группы, в которую они были включены у прежнего владельца (п. 12 ст. 258 НК РФ).

С первоначальной стоимостью все понятно: ее определите исходя из цены договора и затрат, которые связаны с покупкой.

Срок полезного использования подержанного ОС определяют в порядке, прописанном в пункте 7 статьи 258 НК РФ.

Этот срок рассчитывают как разницу между сроком полезного использования, взятого как для нового объекта, и сроком его фактической эксплуатации у прежнего владельца, который подтверждается данными из документов, сопровождающих объект при продаже.

Пример. Как начислять амортизацию объекта, бывшего в эксплуатации Фирма купила станок, бывший в эксплуатации. Договорная цена – 120 000 руб. (без НДС). По Классификации основных средств, включаемых в амортизационные группы, нормативный срок эксплуатации такого станка – 10 лет. У прежнего владельца станок отработал 6 лет. Срок полезного использования у фирмы-покупателя станка составит 4 года (10 – 6), или 48 месяцев (4 года x 12 мес.). Амортизацию на станки в налоговом учете фирма начисляет линейным методом. Бухгалтер рассчитал норму амортизации: (1 : 48 мес.) x 100% = 2,083%. Сумма ежемесячных амортизационных отчислений составит: 120 000 руб. x 2,083% = 2 499,6 руб.

Если бывший собственник ошибся и неверно определил срок полезного использования проданного ОС, то он должен уточнить свои данные налогового учета (см. письмо Минфина от 25 октября 2021 г. № 03-03-06/1/82145).

Если же приобретенный вами подержанный объект у предыдущего владельца использовался не менее срока полезного использования по классификации (то есть уже полностью самортизировался), вам остается определить срок его полезного использования самостоятельно. Вам нужно будет определить период, в течение которого ОС сможет еще поработать, с учетом требований техники безопасности.

Все, о чем мы вспомнили, относится к случаю, если продавцом подержанного ОС является другая компания или ИП.

Бухгалтерский учет

Поступления от продажи основного средства признаются прочими доходами организации (п. 7 ПБУ 9/99). При этом остаточная стоимость выбывающего объекта списывается с бухгалтерского учета в прочие расходы организации (п. 11 ПБУ 10/99). Также к прочим расходам относятся и затраты, связанные с продажей основного средства. Понятно, что при реализации самортизированного объекта расходы в виде остаточной стоимости отсутствуют.

Обратите внимание: в бухучете не предусмотрено применение амортизационной премии. Соответственно, если в налоговом учете при продаже основного средства амортизационная премия восстанавливается, в бухучете необходимо применить положения ПБУ 18/02 и отразить постоянную разницу, что приводит к появлению постоянного налогового обязательства (п. 4 и 7 ПБУ 18/02).

Пример 2

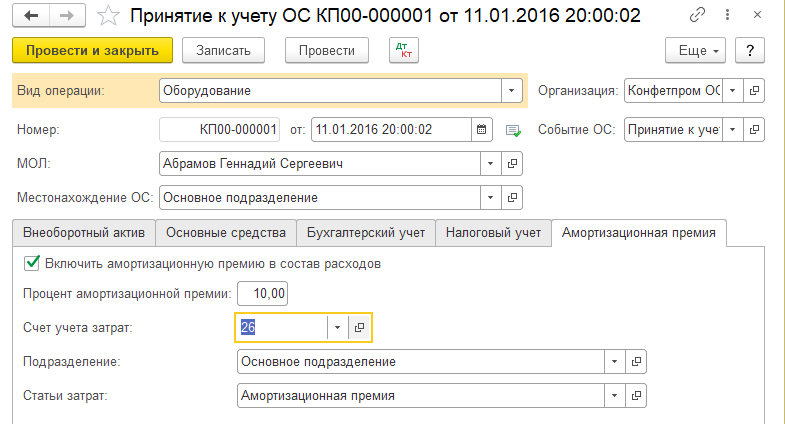

У ООО «Альфа» на балансе имеется смортизированное оборудование. Комиссия, назначенная приказом генерального директора ООО «Альфа», установила, что его можно продать. Указанное основное средство относится к первой амортизационной группе, его первоначальная стоимость — 200 000 руб. Актив был принят к учету 1 февраля 2009 года и полностью самортизирован в апреле 2010 года. В целях налогообложения прибыли организация при принятии объекта к учету применила амортизационную премию в размере 10%, что составило 20 000 руб. Допустим, основное средство было продано в мае 2010 года за 82 600 руб. (включая НДС 12 600 руб.).

Поскольку на момент продажи имущество использовалось организацией менее пяти лет, амортизационную премию необходимо восстановить. То есть в налоговом учете в мае 2010 года в составе доходов нужно учесть 90 000 руб. (82 600 руб. — 12 600 руб. + 20 000 руб.).

На сумму восстановленной амортизационной премии организация начислит постоянное налоговое обязательство в размере 4000 руб. (20 000 руб. × 20%).

В бухгалтерском учете при продаже объекта будут сделаны следующие проводки:

- Дебет 01 субсчет «выбытие основных средств» кредит 01 субсчет «основные средства в эксплуатации» 200 000 руб. — списана первоначальная стоимость реализуемого основного средства

- Дебет 02 кредит 01 субсчет «выбытие основных средств» 200 000 руб. — списана амортизация, начисленная по реализуемому объекту основных средств

- Дебет 62 кредит 91-1 82 600 руб. — отражен доход от реализации основного средства

- Дебет 91-2 кредит 68 субсчет «расчеты по ндс» 12 600 руб. — начислен ндс

- Дебет 99 кредит 68 субсчет «расчеты по налогу на прибыль» 4000 руб. — отражено постоянное налоговое обязательство

Выбытие ОС в 1С

Содержание

1. Когда требуется отразить выбытие ОС?

2. Списание ОС

3. Продажа ОС, принятого к учету без амортизационной премии

4. Продажа ОС, принятого к учету с применением амортизационной премии

Когда требуется отразить выбытие ОС?

Выбытие объектов основных средств регистрируют при физическом или моральном износе основного средства (ОС), при передаче по договору мены, дарения, при передаче в виде вклада в уставный капитал, а также в случае недостачи или порчи.

В качестве примера рассмотрим самый часто встречающийся случай -списание при физическом износе основного средства. Имеется в виду хозяйственная операция списание ОС.

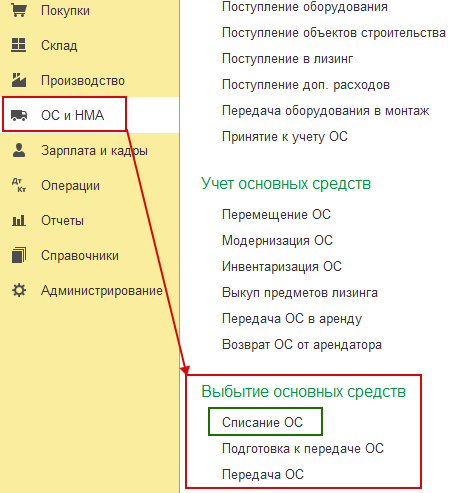

Для отражения списания переходим в раздел ОС и НМА. Там есть группа «Выбытие основных средств», и в ней выбираем нужный пункт.

Списание ОС

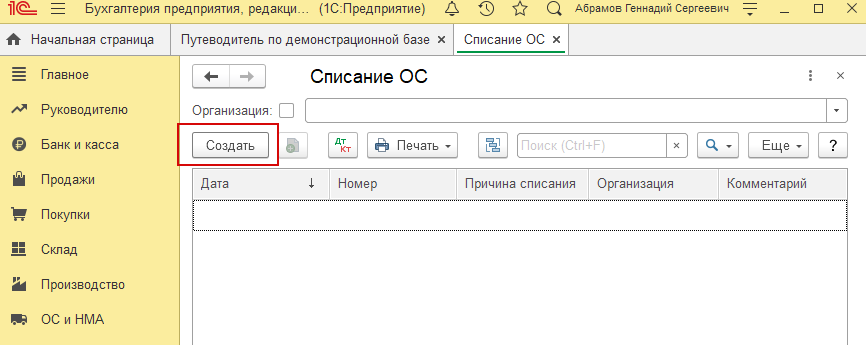

Открывается список документов. Чтобы создать новый, нажимаем кнопку «Создать».

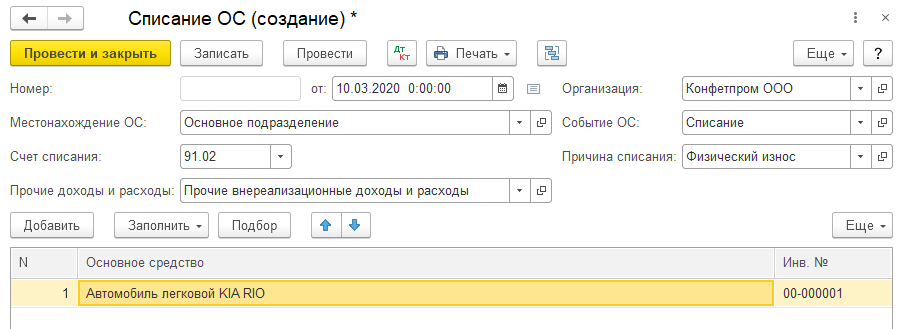

Выбирается организация, местоположение ОС, а также Событие ОС и Причина списания (эти два справочника можно дополнить своими реквизитами). Счет списания (куда можно отнести расходы по списанию ОС) выбираем из плана счетов 1С. В табличной части указываем требуемое к списанию основное средство.

И выбираем подходящую нам статью расхода из справочника «Прочие доходы и расходы». Нам нужна статья с установленным признаком налогового учета. Например:

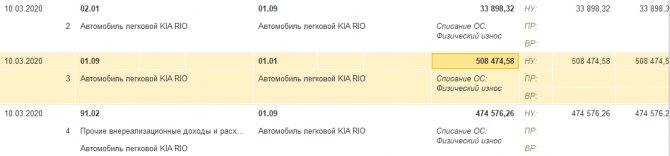

После проведения, документ сформирует следующие проводки:

Последовательность операций такая:

1) Сначала списывается сумма начисленной амортизации. (Субсчет 01 счета формируется для определения остаточной стоимости ОС).

Дебет 02.01 Кредит 01.09 – Остаточная стоимость уменьшается на сумму накопленной амортизации (в нашем случае это 33 898,32).

2) Затем остаточная стоимость увеличивается на сумму первоначальной стоимости (508 474,58) Дебет 01.09 Кредит 01.01

3) Остаточная стоимость по счету 01.09 (которая получается из разности первоначальной стоимости и суммы начисленной амортизации) 474 576,26 списывается в расходы на счет 91.02 «Прочие доходы и расходы».

При закрытии месяца можно увидеть, что по списанному ОС амортизация уже не начисляется. Счет 91.02 закрывается на финансовый результат.

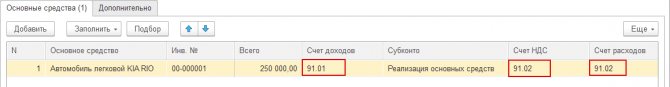

Продажа ОС, принятого к учету без амортизационной премии

Для отражения этой хозяйственной операции применяется документ «Передача ОС» (находится там же, где и документ «Списание ОС»).

В шапке документа заполним все необходимые реквизиты (по аналогии с документом списания, описанным выше). Отличие будет в событии ОС – там можно выбрать только «Передача». На закладке «Основные средства» указываем объект ОС.

В поле цена указывается цена продажи.

Счета доходов и расходов – это счета прочих доходов и расходов – 91.01 и 91.02, поскольку продажа объектов основных средств не относится к основной деятельности организации (НДС, исчисленный от продажи основного средства, также будет учитываться на счете прочих расходов).

Аналитика к счетам прочих доходов и расходов также заполняется в поле документа Передача ОС. Это статья прочих доходов и расходов с видом «Реализация основных средств»:

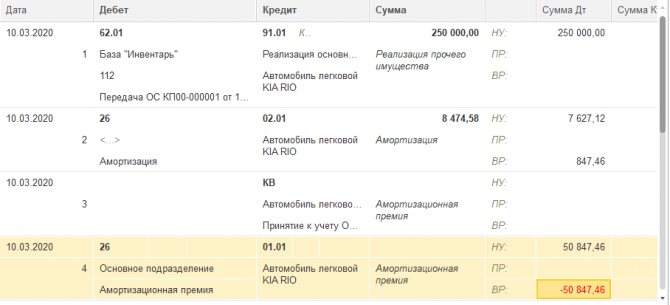

В результате проведения документа формируются следующие проводки:

1. Сформирована дебиторская задолженность (продажная стоимость основного средства).

2. Начислена амортизация за месяц реализации основного средства.

3. Сумма исчисленной за весь период эксплуатации автомобиля амортизации отнесена в счет уменьшения остаточной стоимости.

4. Первоначальная стоимость основного средства перенесена на счет первоначальной остаточной стоимости основного средства, которая будет уменьшена на сумму амортизации.

5. Остаточная стоимость основного средства отнесена на счет прочих расходов.

6. НДС начисленный отнесен на счет прочих расходов (в БУ).

Кроме п.6 Все операции отражаются в БУ и НУ.

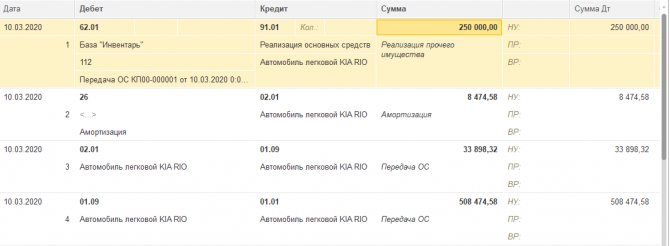

Продажа ОС, принятого к учету с применением амортизационной премии

Амортизационная премия — льгота по налогу на прибыль, которая заключается в возможности списать на расходы единовременно (сразу) часть стоимости приобретаемых основных средств и иных капитальных вложений.

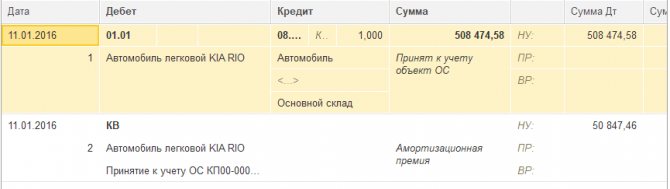

Отражение данной операции отличается в 1С. Во-первых, в документе Принятие к учету ОС (вкладка «Амортизационная премия») для целей НУ была признана премия в размере 10 процентов от первоначальной стоимости ОС:

Проводки:

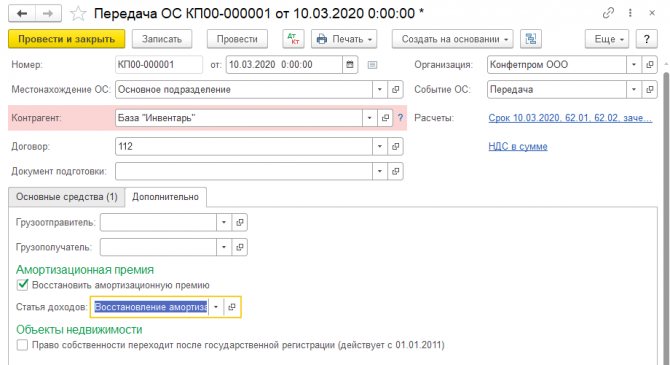

Чтобы оформить продажу, используется также документ Передача ОС. Заполняется аналогично с предыдущим вариантом, кроме вкладки «Дополнительно». На ней нужно установить галку «Восстановить Амортизационную премию» и указать статью «Восстановление амортизационной премии» с аналогичным видом статьи.

При проведении документом будут сформированы следующие проводки:

1. Отражение прочего дохода в виде дебиторской задолженности.

2. Начисление амортизации за месяц, в котором основное средство продается.

3. Перенос суммы, начисленной за весь период эксплуатации основного средства, амортизации в счет уменьшения остаточной стоимости ОС.

4. Первоначальная стоимость основного средства перенесена на счет остаточной стоимости основного средства, которая будет уменьшена на сумму амортизации.

5. Перенос остаточной стоимости в счет прочих расходов от продажи основных средств.

6. Перенос восстановленной амортизационной премии в счет остаточной стоимости ОС 1.

7. Перенос предыдущей суммы в счет прочих расходов.

8. Отражение НДС от продажи основных средств.

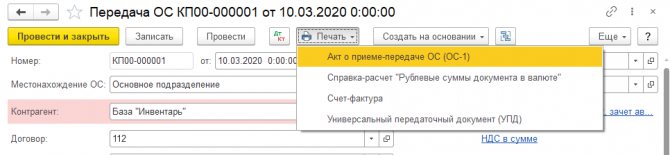

На основании документа Передача ОС возможно распечатать форму ОС-1, счет-фактуру к документу и универсальный передаточный документ:

Отслеживать своевременность восстановления амортизационной премии – это обязанность пользователя.

Размер восстанавливаемой амортизационной премии определяется кредитовым оборотом на счете КВ с момента ввода в эксплуатацию ОС.

Специалист

Маргарита Игнаток

Учет результатов переоценки при списании объекта

Особую группу основных средств составляют объекты, которые переоценивались, поскольку их стоимость отличается от первоначальной (абз. 3 п. 15 ПБУ 6/01). Поэтому при списании подобных основных средств с учета необходимо списать и суммы их переоценки (абз. 7 п. 15 ПБУ 6/01). Порядок списания сумм переоценки вследствие ликвидации или продажи основного средства одинаков.

Как правило, переоценка заключается в увеличении первоначальной стоимости основного средства и сумм начисленной по нему амортизации (дооценка). Уменьшать стоимость активов и тем самым демонстрировать использование некачественного оборудования компании невыгодно. Ведь только у некачественного и морально устаревшего оборудования рыночная стоимость уменьшается так стремительно, что его приходится уценивать.

Напомним, что при проведении дооценки в бухгалтерском учете не появляется дохода, так как сумма дооценки относится на увеличение добавочного капитала. Соответственно при выбытии объекта не возникает и расхода, сумма его дооценки переносится с добавочного капитала в нераспределенную прибыль компании. Обратите внимание: результаты переоценки отражаются только в бухгалтерском учете, ведь налоговым законодательством такая операция не предусмотрена. Поэтому при списании с учета полностью самортизированного основного средства в налоговом учете никаких записей не производится. Правила ПБУ 18/02 в этом случае также не применяются, поскольку списание с учета сумм переоценки не влияет на расчеты по налогу на прибыль.

Увеличение стоимости и срока службы самортизированного основного средства

Вопрос:

Если основное средство полностью самортизировано, но еще числится в организации и приносит прибыль, как отразить увеличение его стоимости и срока службы для дальнейшего начисления амортизации?

Ответ:

Для увеличения стоимости и срока службы основного средства в бухгалтерском учете необходимо выполнить следующие действия:

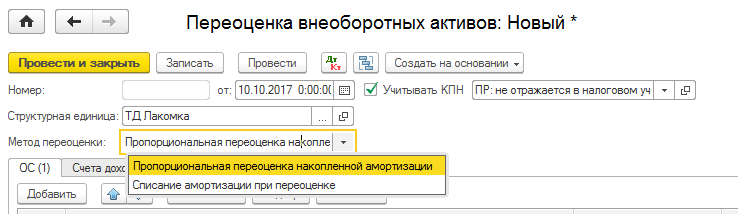

Для начала оформляется документ Переоценка внеоборотных активов

, который доступен вразделе

ОС и НМА — Учет основных средств.

В документе выбирается один из методов переоценки:

- Пропорциональная переоценка накопленной амортизации

— при выборе данного метода выполняется пропорциональное изменение текущей стоимости ОС и суммы накопленной амортизации; - Списание амортизации при переоценке

— при выборе данного метода в начале выполняется списание накопленной амортизации на счета учета ОС, а затем выполняется переоценка ОС до справедливой стоимости.

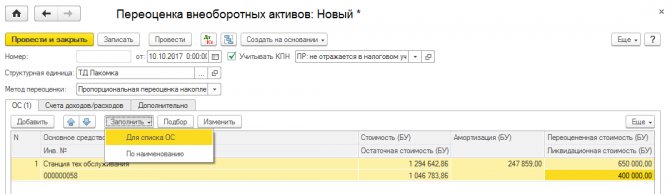

В табличной части документа указывается основное средство, подлежащее переоценке. После чего по кнопке Заполнить — Для списка ОС

автоматически заполняются сведения о текущей стоимости, остаточной стоимости и сумме накопленной амортизации и ликвидационной стоимости.

Данные о переоцененной стоимости основного средства заполняются пользователем самостоятельно.

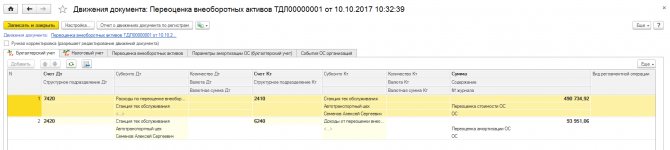

Если переоценка выполняется с увеличением стоимости ОС, в проведенном документе формируются проводки по счетам БУ следующим образом:

- если ОС ранее не переоценивалось с убытком, то создается резерв на всю сумму дооценки ОС;

- если ОС ранее переоценивалось с убытком (т.е. с уменьшением стоимости), то сначала признается доход на сумму, не превышающую ранее признанный убыток, а затем формируется резерв переоценки.

Важно

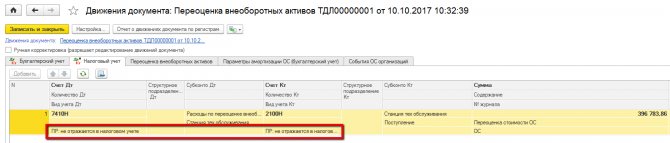

В налоговом учете событие переоценки не рассматривается, соответственно при проведении переоценки формируются корреспонденции в налоговом учете по отражению постоянной разницы (в документе указывается вид учета НУ — ПР: не отражается в налоговом учете).

После выполнения переоценки ОС необходимо заполнить документ Изменение параметров начисления амортизации ОС

, который доступен в разделе

ОС и НМА — Амортизация ОС

.

В табличной части документа указывается переоцененное основное средство, заполнение сведений о параметрах амортизации выполняется по кнопке Заполнить — Для списка ОС

.

Далее пользователь заполняет сведения о новом сроке для вычисления амортизации основного средства и новый срок использования.

После проведения документа в бухгалтерском учете для переоцененного основного средства начисление амортизации будет выполняться по новым параметрам.

Подробнее о переоценке основных средств в статье «PRO переоценку основных средств в конфигурации «Бухгалтерия 8 для Казахстана».

Документальное оформление

Так же, как и другие хозяйственные операции, модернизация объектов основных средств оформляется первичными документами. Комплект документов, который необходимо оформить при проведении модернизации, аналогичен документам, составляемым при проведении ремонтов (см. врезку на с. 38). Единственное исключение — не надо заполнять дефектную ведомость, ведь доработка производится не в целях устранения поломки основного средства, а для улучшения его технико-экономических показателей.

По окончании работ по модернизации основного средства суммы понесенных затрат указываются в инвентарной карточке по данному объекту. Порядок ведения инвентарных карточек зависит от выбранного компанией метода учета затрат на улучшение эксплуатационных показателей основных средств (п. 43 Методических указаний).

Налог на прибыль

Первоначальная стоимость основного средства изменяется в случае модернизации соответствующих объектов (п. 2 ст. 257 НК РФ). Поэтому так важно правильно квалифицировать проведенные работы — это ремонт или модернизация. В первом случае стоимость актива не изменяется и все понесенные затраты учитываются при расчете прибыли единовременно. Во втором — стоимость объекта увеличивается на сумму произведенных затрат на модернизацию.

К операциям по модернизации относятся работы, вызванные изменением технологического или служебного назначения объекта основных средств. Это следует из пункта 2 статьи 257 НК РФ

После проведенной модернизации компания может увеличить срок полезного использования основного средства, но только в пределах сроков, установленных для той амортизационной группы, в которую он был включен при вводе в эксплуатацию. Если же для объекта был установлен максимальный срок полезного использования, то данный срок не увеличивается. Указанный порядок применим и к полностью самортизированным объектам основных средств (см. письма Минфина России от 13.03.2006 № 03-03-04/1/216 и 02.03.2006 № 03-03-04/1/168).

Увеличение срока полезного использования основного средства в результате модернизации — право, а не обязанность налогоплательщика Скорее всего, организация не будет увеличивать срок полезного использования полностью самортизированного объекта. Значит, сумму амортизации следует рассчитывать по нормам, установленным при вводе этого объекта в эксплуатацию.

Предположим, после модернизации организация все-таки увеличила срок полезного использования объекта. Тогда сумма амортизации рассчитывается исходя из нового срока полезного использования.

Амортизация по модернизированному объекту основных средств начисляется с 1-го числа месяца, следующего за месяцем окончания модернизации (абз. 2 п. 2 ст. 259 НК РФ). Сумма начисленной амортизации признается в составе расходов ежемесячно (подп. 3 п. 2 ст. 253 и п. 3 ст. 272 НК РФ).

Налогообложение и Бухгалтерский учет

Вопрос:

Компания дооборудовала полностью самортизированное основное средство (СПИ — 36 месяцев). Стоимость основного средства увеличена. Срок полезного использования при этом не изменяется.

В течение какого срока необходимо списывать данную сумму?

Ответ:

Согласно п. 2. Ст. 257 НК РФ: «Первоначальная стоимость основных средств изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям».

На основании п. 1. Ст. 258 НК РФ: «определено, что налогоплательщик вправе увеличить срок полезного использования объекта основных средств после даты ввода его в эксплуатацию в случае, если после реконструкции, модернизации или технического перевооружения такого объекта увеличился срок его полезного использования. При этом увеличение срока полезного использования основных средств может быть осуществлено в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство».

В соответствии со ст. 258 НК РФ: «Амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования. Сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями настоящей статьи и с учетом классификации основных средств, утверждаемой Правительством Российской Федерации».

Официальная позиция Минфина по данному вопросу приведена в письмах от 25 июля 2021 года № 03-03-06/1/43374 27.12.2010 № 03-03-06/1/813, от 10.09.2009 № 03-03-06/2/167.

Судебная практика по данному вопросу выражена в Постановлении от 17.02.2011 по делу № А29-6272/2007.

Особенностей порядка расчета амортизации для случаев, когда остаточная стоимость ОС до обновления была равна нулю, НК РФ не устанавливает.

Но с учетом позиции финансового ведомства: если при проведении дооборудования объекта остаточная стоимость равняется 0, то стоимость произведенного дооборудования будет амортизироваться по тем нормам, которые предусмотрены для основного средства, при введении этого основного средства в эксплуатацию, основанием является, то, что иные нормы отсутствуют.

Таким образом сроком списания расходов на дооборудование основного средства будет 36 месяцев.

Вместе с тем, после проведения модернизации компания вправе увеличить СПИ объекта в пределах максимального периода, установленного для той амортизационной группы, в которую ранее было включено ОС.

Бухгалтерский учет

В бухучете при модернизации основных средств изменяется их первоначальная (восстановительная) стоимость (п. 14 ПБУ 6/01). Возможно и увеличение срока полезного использования модернизированного объекта (п. 20 ПБУ 6/01). Но в этом случае пределы срока полезного использования не ограничены, компания вправе установить их самостоятельно. Начисление амортизации производится с 1-го числа месяца, следующего за месяцем признания расходов на модернизацию (п. 21 ПБУ 6/01). Суммы начисленной амортизации являются расходами по обычным видам деятельности (п. 5 ПБУ 10/99) и признаются в учете ежемесячно.

В бухучете под модернизацией понимается улучшение (повышение) первоначально принятых нормативных показателей функционирования объекта основных средств (п. 20 ПБУ 6/01)

В отличие от налогового в бухгалтерском учете сумма амортизации определяется исходя из остаточной стоимости объекта с учетом расходов на модернизацию и оставшегося срока полезного использования (п. 60 Методических указаний). Различный порядок учета приводит к образованию временных разниц и соответственно отложенного налога на прибыль (п. 8 и 9 ПБУ 18/02).

Списание затрат на модернизацию

Только часть затрат на модернизацию можно учесть единовременно. Это относится к тем случаям, когда организация воспользовалась своим правом на применение амортизационной премии, которое предусмотрено пунктом 9 статьи 258 НК РФ, норма может применяться не только к расходам, связанным с приобретением основных средств, но и к тратам, которые понесены при модернизации ОС в соответствии со статьей 257 НК РФ. При этом размеры премии – не более 30 процентов затрат на капвложения для 3–7-й амортизационных групп и не более 10 процентов для остальных амортизационных групп (1-й, 2-й, 8–10-й).

Расходы в виде амортизационной премии признаются в качестве трат в том отчетном периоде, в котором была завершена модернизация, что подтверждается соответствующим актом. Такие разъяснения даны Минфином в письмах от 29 сентября 2014 года № 03-03-06/1/48511, от 20 августа 2014 года № 03-03-06/ 1/41628, от 28 мая 2013 года № 03-03-06/1/19228.

Остальные затраты на обновление увеличивают первоначальную стоимость ОС (в том числе полностью самортизированного) и списываются через амортизацию. Эти списания включаются в расходы с 1-го числа месяца, следующего за месяцем ввода модернизированного ОС в эксплуатацию (п. 4 ст. 259 НК РФ). Рассчитывается сумма отчислений (при применении линейного метода) исходя из срока полезного использования ОС, первоначальной стоимости ОС и затрат на модернизацию (п. 1 ст. 258, п. 2 ст. 259.1 НК РФ). У полностью самортизированного основного средства СПИ истек, но после проведения его модернизации компания вправе увеличить СПИ объекта в пределах максимального периода, установленного для той амортизационной группы, в которую ранее было включено ОС (п. 1 ст. 258 НК РФ). Особенностей порядка расчета амортизации для случаев, когда остаточная стоимость ОС до обновления была равна нулю, НК РФ не устанавливает.

Читайте также «Учет ОС при смене налогового режима»

Пример 3

В марте 2007 года ООО «Фортуна» ввело в эксплуатацию оборудование. В бухгалтерском и налоговом учете первоначальная стоимость данного объекта — 180 000 руб., был установлен срок полезного использования — 25 месяцев (вторая амортизационная группа), использовался линейный метод начисления амортизации. В апреле 2009 года основное средство было полностью самортизировано. В результате обследования оборудования комиссия пришла к выводу, что для его дальнейшего использования целесообразно провести модернизацию с целью улучшения его технических характеристик. Руководитель компании издал приказ о проведении соответствующих работ силами подрядной организации, стоимость работ — 120 000 руб. (без учета НДС). Работы по модернизации выполнены в мае 2009 года, значит, амортизация начисляется с июня 2009 года.

В налоговом учете организация после модернизации не увеличила срок полезного использования оборудования. То есть амортизация рассчитывается исходя из нормы, установленной при вводе объекта в эксплуатацию, — 4% (1 ÷ 25 мес. × 100%), а также новой первоначальной стоимости — 300 000 руб. (180 000 руб. + 120 000 руб.). Ежемесячная сумма амортизации после модернизации равна 12 000 руб. (300 000 руб. × 4%). Таким образом, расходы будут учитываться в течение 10 месяцев (120 000 руб. ÷ 12 000 руб./мес.).

В бухгалтерском учете после модернизации срок полезного использования объекта увеличен на 20 месяцев. Ежемесячная сумма амортизации рассчитывается исходя из остаточной стоимости, равной расходам на модернизацию (120 000 руб.), и оставшегося срока полезного использования — 20 месяцев. Ее сумма равна 6000 руб. (120 000 руб. ÷ 20 мес.). В бухгалтерском учете организации были сделаны такие записи:

в мае 2009 года:

- дебет 08 кредит 60 120 000 руб. — отражены затраты на модернизацию объекта основных средств силами сторонней организации

- дебет 01 кредит 08 120 000 руб. — увеличена первоначальная стоимость объекта основных средств на сумму затрат на модернизацию; ежемесячно с июня 2009 года по январь 2011 года

- дебет 20 кредит 02 6000 руб. — начислена амортизация по модернизированному объекту основных средств

В бухгалтерском и налоговом учете одна и та же сумма включается в состав расходов в течение разного периода времени. Поскольку для целей налогообложения прибыли ежемесячно амортизация начисляется в большей сумме, в бухучете образуется налогооблагаемая временная разница. Следовательно, необходимо отразить отложенное налоговое обязательство (п. 12 и 15 ПБУ 18/02). Оно начисляется ежемесячно по 1200 руб. [(12 000 руб. — 6000 руб.) × 20%] в течение десяти месяцев, то есть до окончания амортизации в налоговом учете. Общая величина отложенного налогового обязательства составит 12 000 руб. (1200 руб. × 10 мес.).

С 11-го и по 12-й месяц включительно отложенное налоговое обязательство будет постепенно уменьшаться и на момент окончания амортизации в бухучете полностью погасится.

Данные операции отражаются следующими записями:

ежемесячно с июня 2009 года по март 2010 года:

- дебет 68 субсчет «расчеты по налогу на прибыль» кредит 77 1200 руб. — начислено отложенное налоговое обязательство

ежемесячно с апреля 2009 года по январь 2011 года:

- дебет 77 кредит 68 субсчет «расчеты по налогу на прибыль» 1200 руб. — погашено отложенное налоговое обязательство

Возможна и обратная ситуация, когда в бухгалтерском учете модернизированный объект будет амортизироваться быстрее, чем в налоговом. Тогда образуются вычитаемые временные разницы и соответственно отложенный налоговый актив (п. 11 и 14 ПБУ 18/02).