- Действия налогового органа и подконтрольного арбитражного управляющего

- Права налогового органа при осуществлении процедур банкротства

- Последовательность при удовлетворении основных требований

- Оспаривание совершенных сделок

- Погашение налоговых задолженностей из доходов, полученных от аренды залогового имущества или реализации предмета залога

- Пролонгирование периода на включение фискальных нормативов в реестр

- Субсидиарная ответственность

- Субсидиарная ответственность учредителей (участников) и руководителя налогоплательщика

- Что предпринять должнику до обращения налоговиков в арбитражный суд?

- Подготовим отзыв на требование ИФНС

- Как осуществляется ревизия налоговой при банкротстве юридических лиц на месте предприятия

- Чем поможет адвокат, если налоговая банкротит должника?

- Закажите помощь адвоката

- Мы решаем проблемы наших доверителей по делам о банкротстве (наши кейсы):

- Осуществляется ли контроль налоговиками, когда предприятие проходит банкротство

- Контроль ФНС при банкротстве ООО

- Налоговая подает на банкротство юридического лица

- Размер задолженности для инициации процесса банкротства налоговым органом

- Банкротство юридических лиц с долгами перед налоговой

- Порядок налогового контроля при банкротстве

- Ответственность

- Камеральная налоговая проверка при банкротстве

- Налоговая проверка при банкротстве ИП

Действия налогового органа и подконтрольного арбитражного управляющего

Учитывая, что порядок вынесения решения по результатам проверки мной описан ранее, как и сложившаяся арбитражная практика рассмотрения налоговых споров по необоснованной налоговой выгоде, то далее я рассмотрю мероприятия, инициируемые банкротными отделами налогового органа.

Поскольку НК РФ указывает на вступление решения инспекции в законную силу после утверждения УФНС (в качестве апелляционной инстанции), то, в случае его дальнейшего оспаривания в судебном порядке, не требуется дожидаться решения арбитражного суда. По этой причине, важно реализовывать свои права своевременно: обращаться в арбитражный суд незамедлительно, после получения решения УФНС по апелляционной жалобе налогоплательщика и подавать ходатайство о приостановлении действия оспариваемого решения.

Тем не менее, налоговый орган инициирует процедуру банкротства предприятия. Насколько известно юристам по банкротству, дальнейшей процедурой будет руководить тот арбитражный управляющий, кандидатура которого была представлена в арбитраж заявителем: кредитором или уполномоченным органом. Безусловно, существует ряд арбитражных управляющих, негласно аккредитованных при государственных структурах, которые сотрудничают с ними на взаимовыгодных началах. По результатам проведения наблюдения, арбитражный управляющий обязан составить два документа: анализ финансового состояния должника и заключение о наличии признаков фиктивного или преднамеренного банкротства. Вероятность, что у налогоплательщика-банкрота найдутся признаки недобросовестного поведения в виде попытки получения необоснованной налоговой выгоды, очень высока в таком случае.

Права налогового органа при осуществлении процедур банкротства

Процедура банкротства подразумевает, что все кредиторы могут на равных правах заявить свои требования к должнику. Не имеет значения, какой статус присвоен каждому из кредиторов. Очевидно, что частные лица наделены определенными преимуществами. Так, работники должника и залоговые кредиторы поддерживают с будущим банкротом специфические трудовые отношения. В связи с этим, они обладают преимуществами перед остальными взыскателями. Они получили гарантии исполнения должником своих обязательств еще до начала процедуры банкротства. Незначительными привилегиями обладает и банк. Например, он имеет возможность инициировать процедуру банкротства должника, исключая предварительное обращение в суд для удовлетворения своих требований по взысканию той или иной суммы.

Ситуация в современном мире складывается таким образом, что банкротное законодательство остро нуждается в немедленном реформировании. Все чаще в обществе и в законодательных кругах возникают разговоры о том, что необходимо наделить налоговые органы расширенными полномочиями. Налоговая инстанция нуждается в дополнительных гарантийных обязательствах и правах. В том числе, налоговая инстанция нуждается в новых полномочиях в плане приоритетного права выбора арбитражного управляющего, в первоочередном удовлетворении требований, а также в плане признания налоговой инстанции залоговым кредитором.

Читайте также: Акт о списании объектов нефинансовых активов форма 0504104. Образец

Следует отметить, что налоговая инстанция и ранее обладала определенными привилегиями. Они вытекали и из существующего законодательства в плане банкротства, и из практики его применения в современных реалиях. Некоторые из преимуществ нуждаются в более детальном рассмотрении. Важно понимать, что реализация тех преимуществ, которыми наделена налоговая инспекция, неизбежно оказывает влияние на права иных кредиторов, участвующих в процедуре банкротства. Особое значение имеет тот момент, за счет каких инструментов ФНС сможет получить расширенные полномочия, и насколько это реально.

Последовательность при удовлетворении основных требований

К началу 2021 года Верховным Судом была установлена первоочередность удовлетворения отдельных фискальных требований. В частности, это коснулось отчислений в Пенсионный Фонд РФ и взыскания задолженности по НДФЛ. Эти текущие требования были отнесены ко второй очереди текущих требований, а также ко второй реестровой очереди. Как это может сказаться на положении реестровых и так называемых «текущих» кредиторов? Самое важное, на что следует обратить внимание, это ощутимое уменьшение шансов взыскать задолженность как таковую. Это особенно актуально для текущих кредиторов, которые были отнесены к четвертой и пятой очередям.

Кредиторам неприятен сам факт установления подобной очередности. ВС в своих разъяснениях ссылается на возможность применения специфических законодательных норм. Иными словами, при взыскании задолженностей в пользу бюджета законодательство выбирает кратчайший путь, исключая необходимость проведения публичных дискуссий и прочих парламентских мероприятий. Этот случай нельзя рассматривать как исключение. За счет формирования определенной практики, ФНС получают дополнительные привилегии от Верховного Суда.

Налоговые органы не испытывают сильного интереса к тем процедурам, где конкурсный управляющий предпринимает меры для погашения задолженностей перед кредиторами. Это негативно сказывается на положении взыскателей. Ранее они могли извлечь определенную выгоду из очень активного поведения налоговой инспекции. Сегодня они лишены такой возможности. Жертвами сложившейся ситуации стали и арбитражные управляющие. Некоторые из них не успели перенести соответствующие фискальные требования в первую очередь взыскания и применяли устаревший подход к взысканию задолженности.

Существует определенным образом сложившаяся практика Верховного Суда, которая и спровоцировала внесение изменений в присвоение приоритета тем или иным задолженностям. Более подробную информацию можно почерпнуть в обзоре Судебной практики ВС РФ, утвержденном Президиумом ВС РФ.

Оспаривание совершенных сделок

Одним из наиболее эффективных механизмов пополнения и расширения конкурсной массы по-прежнему остается оспаривание совершенных должником сделок по реализации принадлежащего ему имущества. Арбитражный управляющий уделяет пристальное внимание всем сделкам, которые можно посчитать сомнительными. В случае признания таких сделок ничтожными, контрагент, участвовавшие в них, также обретают статус кредиторов и включаются в реестр требований. Перед ними у должника также образуется долг, который необходимо погасить.

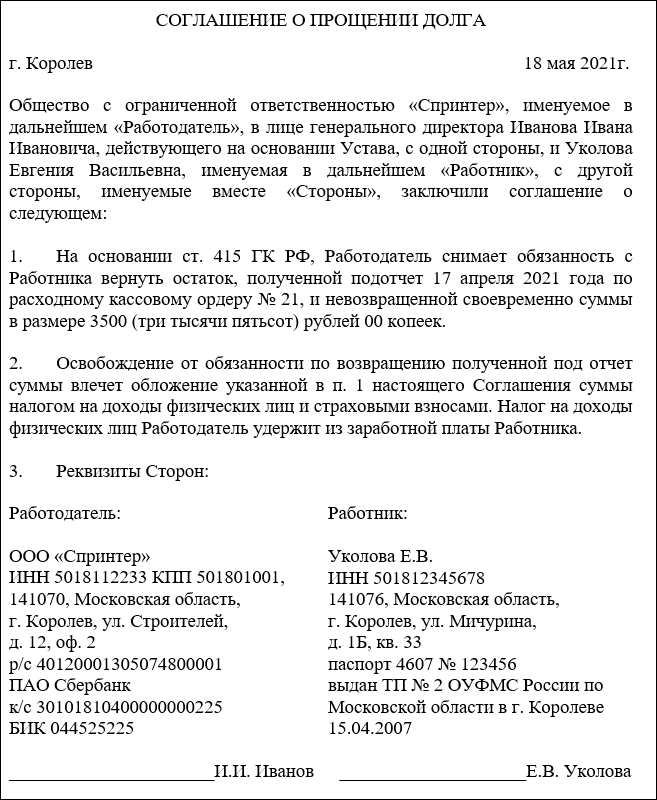

Учитывая этот нюанс, на законодательном уровне были внесены определенные дополнения и коррективы в пункт 4 статьи 61 пункт 4 Закона о Банкротстве. Теперь из общего правила предусматривается несколько исключений. Например, не подлежат оспариванию отчисления налогоплательщика в бюджет, поскольку они являются приоритетными. Это касается именно ординарных платежей. Это означает, что подобные платежи не были предусмотрены актуальными законодательными нормами. Оспариванию платежи не подлежат исключительно в тех случаях, когда налоговая инспекция не была осведомлена о наличии обязательств, которые плательщик не исполнил перед кредиторами.

Это означает, что на законодательном уровне процесс возвращения излишне уплаченных в бюджет сумм несколько ограничен. Теперь прочие кредиторы лишены возможности удовлетворить свои требования за счет дополнительного источника. Следует учесть и ту особенность, что доказать осведомленность налоговой инспекции о финансовых проблемах должника и наличии у него задолженностей практически невозможно. Судебная инстанция не принимает в качестве доказательств отсылки к различным абстрактным документам и балансам. Доказательная база должна однозначно указывать на факт осведомленности ФНС о возникших у должника обстоятельствах. Это означает, что бюджетные средства фактически обретают статус неприкосновенных. От этого неизбежно страдают прочие кредиторы, требования которых не будут удовлетворены в полном объеме.

Погашение налоговых задолженностей из доходов, полученных от аренды залогового имущества или реализации предмета залога

В 2014 году в статью 138 Закона о Банкротстве были внесены очередные коррективы. Расходы на реализацию и обеспечение сохранности предмета залога теперь могут быть погашены с денежных средств, вырученных с его продажи. Прежде чем выручка будет распределена, происходит удовлетворение этих расходов. Такая позиция считается правомерной согласно пп 1,2 ст. 138 ЗоБ. Лишь после этого остаток средств может быть направлен кредитору. Этот подход часто распространялся на доходы, полученные от предоставления предмета залога в аренду. Это позволяло защитить имущественные права незалоговых кредиторов за счет перераспределения расходов в пользу залоговых кредиторов. Тем не менее, на законодательном уровне не было зафиксировано понятие подобных расходов. Это порождало серьезные разногласия в трактовке понятия.

Оперируя указанной нормой, в короткие сроки ФНС стала относить к подобным расходам те, которые связаны с обеспечением сохранности имущества, переданного кредитору в качестве залога. В эту категорию попали и налоговые платежи: земельный и имущественный налоги, НДС.

Существующая судебная практика до последнего времени категорически не позволяла погашать налоговые задолженности в приоритетном порядке согласно п.6 ст. 138 ЗоБ. Иными словами, это не должно было ущемлять положение залоговых кредиторов. Тем не менее, в прошлом году Верховный Суд изменил свою позицию в рассматриваемом вопросе. В октябре 2021 года было опубликовано Определение №305-ЭС20-10152. Согласно ему, НДС, который является составной частью арендной платы при предоставлении залогового имущества в аренду имеет отношение к расходам, сопряженным с его реализацией. Это означает, что подобная задолженность должна быть устранена в первоочередном порядке. В марте 2021 года аналогичный вопрос был поднят относительно взыскания имущественного налога и земельного налога. Эта информация находит отражение в Определении от 01.03.2021 №305-ЭС20-20287.

У многих аналитиков закономерно возникают подозрения касательно того, что вопрос по взысканию части налоговых задолженностей однозначно решен в пользу налогового органа. Это ущемляет права иных кредиторов. Накопленные налоги могут обретать весьма внушительную величину.

Пролонгирование периода на включение фискальных нормативов в реестр

Законодательные нормы в вопросах банкротства подразумевают, что кредитор может направить заявление о включении в общий реестр требований в течение двух календарных месяцев со дня инициирования определенного банкротного дела. Что касается налогового органа, то в данном случае этот срок существенно увеличен и достигает 8 месяцев.

Это позволяет наделить фискальные требования приоритетным статусом по сравнению с требованиями иных кредиторов. Налоговая инспекция может не торопиться с проведением необходимых проверок и чувствовать при этом себя достаточно уверенно. Пролонгация сроков включения налоговой инспекции в перечень кредиторов приводит к довольно негативным последствиям. Достоверно определить величину и объемы существующих реестровых требований становится практически невозможно. Кроме того, сама банкротная процедура становится более растянутой во времени.

Субсидиарная ответственность

Новые коррективы, внесенные в законодательные нормы в вопросах банкротства, посвящены ответственности контролирующих инстанций. Если налоговые обязательства, которые имели место по причине недобросовестности налогоплательщика или его бенефициаров, составляют не менее 50% от всего объема выдвигаемых требований, то можно говорить о так называемом доведении до банкротства. Если фискальные требования более чем на 50% заполняют третью очередь взыскания, то банкротство субъекта будет автоматически признано виной контролирующего органа.

Читайте также: Освобождение ИП, пострадавших от COVID-19 от налогов за второй квартал 2021 года.

При таком подходе прочие кредиторы не испытывают неудобств, но ФНС получает более внушительные шансы на удовлетворение своих требований.

все статьи

Субсидиарная ответственность учредителей (участников) и руководителя налогоплательщика

Подтверждением действий должника-налогоплательщика не в интересах кредиторов и государства (бюджета) будут являться не только заключения арбитражного управляющего, но и вступившее в законную силу решение налогового органа.

В процедуре конкурсного производства, на собрании кредиторов уполномоченный орган несомненно проголосует за обращение в арбитражный суд с заявлением о привлечении руководителя и участников (учредителей) должника к субсидиарной ответственности. А рассматривая данное заявление, арбитражный суд обязательно проверит вышеуказанные мной сведения, в том числе содержащиеся в заключении о наличии признаков преднамеренного банкротства предприятия.

Результатом указанных мероприятий будет взыскание всего объема непогашенной налогоплательщиком задолженности с контролирующих его физических (иногда – юридических) лиц. Следует обратить особое внимание на то обстоятельство, что смена контролирующих должника лиц (купля-продажа долей, смена единоличного исполнительного органа, реорганизация компании в какой-либо форме и др.) не снимет ответственность с указанных лиц, т.к. к субсидиарной ответственности привлекаются именно те лица, в период осуществления функций которых и возникла задолженность.

Таким образом, в случае отсутствия своевременного юридического реагирования со стороны налогоплательщика, налоговый орган имеет все возможности для взыскания всего объема недоимки по налогам и сборам, штрафов и пеней с руководителя и участников предприятия-налогоплательщика. При этом, львиная доля принимаемых налоговиками решений не отвечает требованиям материального и процессуального законодательства и может быть отменена на начальных этапах путем подачи юристом по налоговым спорам грамотного заявления в арбитражный суд.

Что предпринять должнику до обращения налоговиков в арбитражный суд?

После того, как в службу судебных приставов направлен акт о взыскании обязательных платежей за счет имущества должника, у него есть еще 90 дней для принятия мер по защите своих интересов.

- Предоставить в ИФНС решение суда об отсрочке или рассрочке по уплате налогов, сборов. В соответствии с АПК и ГПК при наличии обстоятельств, затрудняющих исполнение судебного акта, суд вправе отсрочить или рассрочить исполнение судебного акта о взыскании недоимки с налогоплательщика.

- Или предоставить график погашения просроченных налогов, сборов и документы, подтверждающие реальную возможность взыскать дебиторскую задолженность в достаточной сумме.

В этом случае налоговый орган обязан отложить подачу заявления на шесть месяцев.

Подготовим отзыв на требование ИФНС

Поможем защитить свои права!

Заказать отзыв

Внимание! При нарушении графика погашения налоговой задолженности налоговики подадут заявление в арбитражный суд в течение пяти дней.

Как осуществляется ревизия налоговой при банкротстве юридических лиц на месте предприятия

Если говорить про законы, то они не предусматривают выездную ревизию, так как под проверкой имеется в виду такая процедура на месте коммерческой организации. Чтобы она осуществилась, нужно получить разрешение руководителя фискального органа. При этом топ-менеджмент компании-должника или финансовый управляющий должны содействовать налоговым работникам в их работе на территории предприятия, чтобы те могли надлежащим образом провести осмотр и анализ финансовых документов. Кстати должник также имеет право, по которому ему должны предоставить понятых при осмотре и изъятии документации. Указанная информация может быть очень полезна для финансовых руководителей коммерческой организации – возьмите ее на вооружение.

Возникает вопрос, что произойдет с ревизией, когда в процессе осуществления компания-должник начнет проходить процедуру несостоятельности? Проверка будет проходить, как заявлено в соответствии с законодательством, но теперь требования ФНС будут удовлетворены только после включения последних в список кредиторов.

Чем поможет адвокат, если налоговая банкротит должника?

Ответ однозначный: ДА!

Даже если налоговая начала активные действия, вы должны защищать себя, свою собственность и активы.

Во-первых, вам нужна квалифицированная помощь по защите от субсидиарной ответственности. Мы писали о том, каковы реалии привлечения к «субсидиарке» в статье.

Во-вторых, вам нужен представитель в суд по делу о банкротстве.

Мы в Адвокатском бюро «Правовая гарантия» специализируемся на банкротстве «под ключ» — как для физических, так и для юридических лиц. При этом, мы берем дела на любой стадии.

Даже когда речь идет о возбуждении уголовного дела — мы готовы предложить юридическую помощь. Защита по уголовным делам в рамках экономических преступлений, защита бизнеса от уголовного преследования — мы поможем Вам!

Закажите помощь адвоката

Защитим ваши интересы в спорах с налоговым органам и в делах о банкротстве

Заказать расчет стоимости

Мы — адвокаты. Наша деятельность регламентирована Кодексом этики адвокатов и Федеральным законом «Об адвокатской деятельности и адвокатуре в Российской Федерации» N 63-ФЗ. А это дополнительная ответственность для нас.

Мы работаем с 2003 года.

Наши юристы и адвокаты — практики. Мы представляем интересы своих доверителей в арбитражных судах, а не просто консультируем.

У нас есть собственное профессиональное СМИ и партнерское СМИ.

Мы решаем проблемы наших доверителей по делам о банкротстве (наши кейсы):

Представляли интересы должника, списано более 16 млн. долгов. Арбитражный суд Москвы признал должника банкротом

Посмотреть документ

Защита интересов должника-физического лица — в Арбитражном суде Омской области. Списано более 17 млн. руб.

Посмотреть документ

Списано более 2 млн. руб. долгов, доверитель признан банкротом.

Посмотреть документ

Признание сделки должника недействительной (таким образом, должник намеревался скрыть имущество и уменьшить конкурсную массу). Мы защищали интересы кредитора и оспаривали сделку должника, подавшего на банкротство. В конкурсную массу была включена сумма по признанной недействительной сделке 7 630 055,00 руб.

Посмотреть документ

Защита бывшего директора банкротящегося юридического лица от субсидиарной ответственности. Мы смогли отстоять интересы доверителя и доказать, что он не является контролирующим лицом банкротящегося должника.

Посмотреть документ

Осуществляется ли контроль налоговиками, когда предприятие проходит банкротство

Как уже указывалось, фискальные органы осуществляют ревизию компании в обычном порядке даже при процессе получения статуса неплатежеспособности. Также в ходе данной процедуры в управлении компании уже не участвует топ-менеджмент предприятия – теперь это прерогатива арбитражного управляющего. Поэтому ФНС направляет свои запросы по новым данным только через него в соответствии с российским законодательством. Именно суд назначает этого специалиста и определяет его полномочия.

Так как налоговые обязательные платежи являются требованиями третьей очереди, очень маловероятно, что компания удовлетворит эти претензии. Поэтому после реализации имущества предприятия его долги будут считаться погашенными. Но ФНС может попытаться решить эту проблему нижеуказанным способом.

Она может подать в суд на руководителей и владельцев проблемной коммерческой организации, чтобы их привлекли к субсидиарной ответственности. Особенно, если выяснится, что это было умышленное банкротство. Потому что нежелание платить налоги в нашей стране являются уголовным преступлением. Когда фискальная ревизия заканчивается, создается акт о налоговых нарушениях, после чего ФНС решает привлечь должника к дополнительной оплате налоговых платежей, а если компания этого не делает, то налоговики передают дело в МВД, которое уже может привлечь топ-менеджмент к уголовной ответственности и возбудить дело в их отношении.

Контроль ФНС при банкротстве ООО

При банкротстве ООО налоговая проверка может производиться как в выездном, так и штатном режиме. В ходе банкротства обычно отстраняется руководящий состав компании и все полномочия переходят к временному управляющему. В такой ситуации все требования налоговиков о запросе дополнительных сведений должны проводиться через назначенного судом арбитражного управляющего. Сами представители органов управления могут привлекаться в качестве свидетелей.

Казалось бы, по результатам процедуры банкротства компании все долговые обязательства компании аннулируются, а долги по налогам подлежат списанию. И даже если налоговики при ревизии выявят нарушения, но денег на удовлетворение требований перед бюджетом у компании не останется (размер конкурсной массы получится меньше, чем вся задолженность перед кредиторами), то будет считаться, что они погашены.

Но в некоторых ситуациях возможно привлечение к субсидиарной ответственности руководителей компании-банкрота. Ведь уклонение от уплаты налогов в России относится к уголовным деяниям. Кратко процедура привлечения к ответственности руководства будет выглядеть так:

Читайте также: Доверенность в банк от юридического лица: образец 2021 года

- По результатам налоговой проверки при банкротсве составляется акт и принимается решение о доначислении налогов и привлечении уполномоченных лиц к ответственности.

- Вступление принятого решения в законную силу и направление лицу требования об уплате налогов.

- Неисполнение требования руководством в течение двух месяцев.

- Направление материалов инспекторами в ОВД и принятие решение о возбуждении/отказа в возбуждении уголовного дела.

Налоговая подает на банкротство юридического лица

В этом случае ФНС опирается на правительственное постановление №257. Оно указывает на то, что фискальные органы могут подать иск о несостоятельности компании в судебный орган не позже трех месяцев с момента получения службой приставов арбитражного решения о реализации требований по уплате обязательных платежей на основе собственности злостного неплательщика.

Налоговая служба обязана инициировать банкротство не позже пяти рабочих дней с момента резолюции по данному вопросу. Но, как указывает Верховный суд, это не обязательные сроки, и они имеют смысл, скорее всего, организационного вида. Поясним – если ФНС «забыла» про девяносто дней, то это не помешает ей в дальнейшем инициировать банкротство определенной компании.

Размер задолженности для инициации процесса банкротства налоговым органом

При процедуре банкротства налоговый орган имеет статус кредитора, то есть они также имеют право на участие в собрании кредиторов, а также вправе определять судьбу как имущества должника, так и его самого. Физлицо, коммерческая компания, налоговый орган или любой другой кредитор может осуществлять контроль деятельности арбитражных и финансовых управляющих, а также обжаловать из действие или бездействие.

Важно! Самым частым инициатором банкротства является налоговый орган (ФНС), который является уполномоченным органом в этой процедуре. Поэтому при проведении такой процедуры, налоговая консолидирует задолженность компании перед государственными внебюджетными органами и органами исполнительной власти.

300 000 рублей является порогом, достаточным для инициации процедуры банкротства. При этом суммируется совокупный долг компании по налогам, страховым взносам, а также иным обязательным платежам. Когда инициатором банкротства по налоговой задолженности выступает налоговый орган, то помимо подачи заявления в суд, инспекция также уведомляет государственные внебюджетные фонды, госведомства, а также запрашивает сведения по долгам этой компании. После этого полученные сведения направляют в судебный орган для того, чтобы общая задолженность была включена в реестр требований всех кредиторов.

Банкротство юридических лиц с долгами перед налоговой

ФНС имеет все полномочия исполнительной власти Российской Федерации, поэтому налоговый орган может собрать всю информацию об обязательных платежах должника, например, перед Фондом социального страхования и Пенсионным фондом. Сумма задолженности, указанная выше, относится также к платежам в пользу этих органов власти. Когда налоговая служба подает иск о несостоятельности компании из-за неуплаты налогов, ей также нужно проинформировать ФСС и ПФР об этом факте. По ее запросу эти государственные структуры должны предоставить данные о размере обязательств определенной компании перед ними. Пожалуйста, учитывайте эту информацию, когда вы соприкасаетесь с ФНС.

Далее налоговики объединяют полученную информацию от организаций и отправляют в арбитраж, который уже включает в список требований бенефициаров задолженности. Опытные юристы говорят, если юридическое лицо не оплатило обязательные платежи в сумме больше трехсот тысяч рублей в течение 90 дней, то налоговая служба в соответствии с законодательством обязана подать иск о несостоятельности коммерческой организации.

Кстати, для информации – для ИП сумма долга, при которой ФНС инициирует банкротство предпринимателя, составляет не менее полумиллиона рублей. Также причиной для проведения данной процедуры может являться неуплата налоговых платежей как агента. Об этом говорят комментарии Верховного суда, которые разъясняют этот аспект. Но, как говорят эксперты, это право, а не обязанность налоговиков.

Порядок налогового контроля при банкротстве

Налоговая проверка при банкротстве проводится в штатном режиме. Порядок ее проведения установлен в НК РФ (ст.88). Для ее начала не нужно получать какое-либо разрешение от руководителя Федеральной Налоговой Службы или же самого налогоплательщика.

Если речь идет о камеральной проверке, то уведомлять налогоплательщика не требуется. В ходе проверки анализируются представленные в ФНС декларации и бухгалтерские балансы.

В случае обнаружения в них несоответствий инспектора направляют требования о представлении пояснений или предъявлении дополнительных документов должнику.

Например, если компания претендует на льготы, было заявлено НДС к возмещению и пр. Такие требования инспекторов должны быть удовлетворены в течение 5 дней после получения представителем юридического лица уведомления из инспекции.

В ходе налоговой проверки при процедуре несостоятельности могут привлекаться эксперты и свидетели, запрашиваться подтверждающая документация у контрагентов предприятия.

Представители юрлица могут и вовсе не узнать о том, что в отношении них проводилась проверка, когда не будет выявлено никаких расхождений или несоответствий. Никаких сообщений и уведомлений о результатах проверки не предусмотрено.

Если были выявлены нарушения, налогоплательщик получит соответствующий акт с результатами.

Ответственность

Все долговые обязательства при признании компании неплатежеспособной аннулируются, списанию подлежат и неуплаченные налоги. Даже в том случае, когда проверка покажет несоответствие, задолженность будет считаться погашенной, так как средств на счетах фирмы нет.

Но в некоторых ситуациях руководство организации может привлекаться к субсидиарной ответственности по уголовной статье. Для этого составляется акт и принимается решение о дополнительном начислении налоговых выплат. После вступления постановления в силу ответственному лицу направляется требование уплатить обозначенную сумму. На исполнение отводится два месяца. Если в этот срок оплата не производиться, то материалы дела отправляются в ОВД, где принимается решение о возбуждении уголовного дела.

Камеральная налоговая проверка при банкротстве

Камеральная проверка проводится на территории налоговой инспекции без выезда специалистов непосредственно на банкротящееся предприятие. При такой проверки анализируется имеющаяся в распоряжении ФНС документация по налогоплательщику и при необходимости делается запрос

Шанс на решение об отмене камеральной проверки возрастает при соблюдении следующих условий:

- юрлицо ответственно подходило к вопросу сдачи отчетности и сдавала ее в положенные сроки;

- у компании отсутствовали дебиторы и кредиторы;

- юрлицо сдавало нулевые балансы;

- у общества единственный учредитель;

- несостоятельная организация не вела деятельность последние три года.

Налоговая проверка при банкротстве ИП

Налоговая проверка индивидуального предпринимателя производится по той же схеме, что и в отношении юрлиц. Многих бизнесменов волнует вопрос, списываются ли долги по налогам в случае банкротства ИП? Или эта процедура затрагивает долги перед кредиторами? Ведь обычно именно непомерная налоговая нагрузка становится причиной закрытия бизнеса.

В рядовой ситуации все налоговые долги предпринимателя переходят на него как на физическое лицо после ликвидации ИП. Но в случае с закрытием через банкротство последствия для индивидуального предпринимателя аналогичны тем, которые предусмотрены для юридических лиц: их задолженность перед бюджетом списывается.

Проверка может проводиться налоговиками в течение 3 лет после закрытия ИП. И тогда все недоимки в виде налогов и пени будут переложены на предпринимателя как физическое лицо. Это не мешает объявить бывшему бизнесмену о своем банкротстве уже после своего закрытия.