- Материальные запасы: понятие и классификация

- НТВП «Кедр — Консультант»

- Учет

- Понятие МПЗ, их классификация и задачи учета

- Что такое материально-производственные запасы?

- Состав материально-производственных запасов

- Примеры бухгалтерских проводок

- Тезисно

- Пример проводки

- Бухучет МПЗ

- Что относится к МПЗ

- Мпз в бухгалтерском учете – актуальные поправки

- Бухгалтерские проводки по МПЗ

Материальные запасы: понятие и классификация

Определяя понятие МПЗ, бухгалтера ориентируются на ПБУ 5/01 – документ, определяющий правила их учета.

Вопрос: Как отразить в учете организации списание материально-производственных запасов (МПЗ) (товаров), выбывших в результате их гибели вследствие пожара на складе при отсутствии виновных лиц? Фактическая себестоимость товаров в бухгалтерском учете совпадает со стоимостью товаров в налоговом учете и составляет 380 000 руб. НДС, предъявленный при приобретении товаров, был принят к вычету. Факты пожара и отсутствия виновных лиц подтверждены соответствующими документами уполномоченных органов, гибель товара подтверждена актом о списании товара, составленным технической службой организации. Организация применяет метод начисления учета доходов и расходов для целей налогообложения прибыли. Посмотреть ответ

Материальными запасами признаются активы:

- используемые как сырье, материалы для производства продукции, которая впоследствии будет реализована;

- которые сами могут быть реализованы;

- которые используются в управленческих целях.

Как создать комиссию по списанию товарно-материальных ценностей?

МПЗ, таким образом, могут быть представлены и готовой продукцией, и товарами, и собственно материалами, сырьем. Характер МПЗ может быть различным, и для эффективного учета, последующего внутреннего и внешнего аудита необходимо грамотно их классифицировать, прежде всего, по роли в производственном процессе. Обычно выделяют:

Читайте также: Кто имеет льготы по транспортному налогу в 2021 — 2021 годах?

- сырье и материалы;

- запасные части;

- топливо;

- полуфабрикаты, приобретенные на стороне (покупные);

- материалы вспомогательные и т.д.

Эта классификация лежит в основе аналитических бухгалтерских данных. Классификация учитывает специфику производства, видов деятельности. Например, если в организации ведется собственное строительство, выделяют категорию «стройматериалы», а если речь идет о сельскохозяйственном производстве – категорию «семена», «корма».

Вопрос: Включаются ли в стоимость МПЗ для целей налога на прибыль суммы НДС, которые нельзя зачесть из-за отсутствия документов (п. 2 ст. 254 НК РФ)? Посмотреть ответ

Во вспомогательные относят материалы, улучшающие производственный процесс, облегчающие его: обтирочную ветошь, лакокрасочные материалы и прочие подобные им.

Аналитические данные могут учитывать порядок использования МПЗ:

- в производстве (сырье, материалы);

- для продажи (продукция, товар);

- как средства труда (инвентарь, хозпринадлежности).

Если фирма имеет запасы, не принадлежащие ей, к примеру, отданные ей на хранение по договору, их выделяют в учете в отдельную категорию, а иные относят к собственности этого юрлица. Здесь имеет место классификация по характеру владения.

Кстати говоря! Понятия ТМЦ (товарно-материальные ценности) и МПЗ означают одно и то же.

Положения ПБУ 5/01 не позволяют отнести к материальным запасам незавершенное производство.

Вопрос: Что следует учитывать при заполнении формы N ИНВ-19 «Сличительная ведомость результатов инвентаризации товарно-материальных ценностей»? Посмотреть ответ

НТВП «Кедр — Консультант»

ООО «НТВП «Кедр — Консультант» » Право-инфо » Статьи из журналов » СПИСЫВАЕМ НЕПРИГОДНЫЕ ЗАПАСЫ: УЧЕТ И ДОКУМЕНТАЛЬНОЕ ОФОРМЛЕНИЕ

Распечатать

По материалам журнала «Главная книга»

Н.Н. Катаева, ведущий эксперт

Иногда компании приходится списывать неиспользованные запасы. Какими документами нужно оформить такое списание? Можно ли учесть стоимость списанных запасов в налоговых расходах? И надо ли восстанавливать НДС плательщикам этого налога?

Материальные запасы и причины их списания

В тех случаях, когда никаких экономических выгод от продажи или дальнейшего использования МПЗ не ожидается, их можно списать как пришедшие в негодность по истечении срока годности, как морально устаревшие или как испорченные.

Читайте также: ИП на УСН 6%: рассчитываем и уплачиваем налоги и страховые взносы

Материальные ценности с истекшим сроком годности.

Срок годности обычно устанавливается на продукты питания, парфюмерно-косметические товары, медикаменты, товары бытовой химии и другие аналогичные товары <1>.

Продажа товаров по истечении установленного срока годности запрещена <2>. Их нужно изъять из обращения и списать по причине уничтожения или утилизации (когда товары использованы не по прямому назначению, например: подпорченные фрукты — в качестве сырья для производства варенья или джема, овощи — для пюре, испорченные продукты отданы в переработку на корм для животных) <3>.

Справка. Материально-производственные запасы — это сырье, материалы, товары, готовая продукция, покупные полуфабрикаты, комплектующие изделия, канцелярские товары, запасные части, топливо и пр. <4>

МПЗ обычно списываются:

- при выбытии (например, при продаже или безвозмездной передаче);

- при передаче в производство, для управленческих нужд;

- при прочем выбытии, если никаких экономических выгод от их продажи или использования не предвидится.

Неликвидные МПЗ. Неликвидные запасы — это производственные или товарные запасы, которые длительное время не используются или не реализуются. Причиной может быть ухудшение их качества в процессе хранения, потеря товарного вида или моральное устаревание (к примеру, отсутствует спрос на товар или прекращен выпуск продукции, для которой предназначены запчасти).

Испорченные запасы. Может быть так, что на складе организации или в производстве есть товарно-материальные ценности, срок годности которых не истек, но они испорчены. И не только в результате каких-либо чрезвычайных ситуаций (пожара, затопления) или по вине работников. Например, из-за неправильного хранения у целой партии шариковых ручек вытекли чернила или из-за поломки (сбоя) оборудования был испорчен материал для производства готовой продукции.

Документальное оформление списания

Если вы выявили непригодные для дальнейшего использования (реализации) запасы и собираетесь их списать, то прежде нужно документально все правильно оформить.

Организуйте внеплановую инвентаризацию <5>. В приказе укажите имущество, подлежащее инвентаризации, и ее причину. В остальном приказ оформляется так же, как на ежегодную инвентаризацию.

Инвентаризационная комиссия составит акт на списание <6>. Его форму можно разработать самостоятельно. За основу возьмите готовую форму акта, например форму ТОРГ-16 <7>.

Образец акта на списание материалов по истечении срока годности мы привели на с. 54.

Внимание. Деятельность по сбору, транспортированию, обработке, утилизации, обезвреживанию, размещению отходов I — IV классов опасности подлежит лицензированию <8>. Лицензия получается на конкретный класс. Например, отработанные батарейки относятся ко II классу опасности <9>.

Если вы приняли решение (или обязаны по законодательству) передать непригодные материалы сторонней организации для утилизации или на уничтожение, то для учета расходов, связанных с утилизацией (уничтожением), используйте акт передачи запасов этой организации.

Факт уничтожения зафиксируйте в акте уничтожения. В нем укажите дату совершения операции, количество (вес) запасов.

Читайте также: PRO принятие нематериального актива к учету в «1С:Бухгалтерии 8 для Казахстана», ред.3.0

Акт передачи и акт уничтожения должны храниться в архиве организации.

При уничтожении опасных для людей, животных и окружающей среды пищевых продуктов и продовольственного сырья акт уничтожения должен быть подписан представителем Роспотребнадзора <10>.

Если выяснится, что запасы испорчены по вине работника (например, это следует из заключения о порче запасов отдела технического контроля самой компании или сторонней специализированной организации), то потребуется документальное подтверждение факта обращения в следственные или судебные органы и их решения <11>. От принятого решения будет зависеть порядок списания материально-производственных запасов.

Налоговый учет списания непригодных запасов

Налог на прибыль. Стоимость списанных морально устаревших неликвидных МПЗ, запасов с истекшим сроком годности и затраты на их утилизацию (уничтожение) включите в состав прочих расходов. При этом важно, чтобы <12>:

- списание было правильно оформлено документально;

- материальные ценности приобретались для предпринимательской деятельности;

- обязанность утилизации (уничтожения) конкретных просроченных запасов была предусмотрена законодательством.

Что касается испорченного имущества, то списать его в налоговые расходы можно только в пределах норм естественной убыли <13>.

Нормы утверждаются отраслевыми ведомствами по согласованию с Минэкономразвития <14>.

В случае если количество испорченных запасов превышает нормы естественной убыли или такие нормы для них не установлены, в целях налога на прибыль их стоимость не учитывается <15>. В противном случае не исключены споры с налоговыми органами.

Если запасы испорчены по вине работника, то их стоимость спишите во внереализационные расходы <16>:

- или на дату, когда работник добровольно признал ущерб, подписав согласие на его возмещение;

- или на дату, когда вступило в силу решение суда о взыскании ущерба с работника.

Сумму ущерба, признанную работником или присужденную судом, учтите как внереализационный доход <17>.

УСН. Учесть в «упрощенных» расходах списанные неликвиды, запасы с истекшим сроком годности и затраты на их утилизацию (уничтожение), которые ранее не отражались в расходах, нельзя, их нет в закрытом перечне расходов на УСН <18>. Например, нельзя списать нереализованные товары.

Если запасы вы ранее уже учли в расходах, то на их стоимость расходы лучше скорректировать. К ним относятся, например, материалы — их надо списывать на дату оплаты <19>.

Несмотря на то что в НК нет прямого требования о восстановлении стоимости списанных непригодных запасов, ранее признанных в «упрощенных» расходах, если вы этого не сделаете, то избежать споров с проверяющими вам вряд ли удастся. Ведь такие расходы не будут считаться экономически обоснованными и направленными на получение дохода <20>. Да и в перечне «упрощенных» расходов их нет.

Скорректируйте расходы на дату списания непригодных материалов. Представлять уточненную декларацию за прошлый период не нужно. Поскольку на тот момент у вас были основания признать оплаченные материалы в расходах <21>.

Испорченные запасы учитывайте в «упрощенных» расходах так же, как и при налоге на прибыль, то есть в пределах норм естественной убыли <22>.

Если запасы испортил работник, то сумма возмещения ущерба признается доходом на дату ее получения от работника или удержания из его зарплаты. Учесть стоимость испорченных по вине работника ценностей в «упрощенных» расходах не получится, такого вида расходов нет в перечне <23>.

НДС. Восстанавливать НДС при списании материалов, которые непригодны для дальнейшего использования, не нужно. НК такая обязанность не предусмотрена, и проверяющие также это признали <24>.

При этом не имеет значения, на каком основании материалы были списаны (порча, истечение срока годности или др.). Важно, что ранее вы приобрели их для деятельности, которая облагается НДС.

А тот факт, что вы не смогли их использовать непосредственно в тех операциях, для которых приобретали, значения не имеет.

Бухучет списания непригодных материальных ценностей

В бухучете при списании испорченных ценностей сделайте следующие проводки.

Содержание операции Дт Кт Списана стоимость испорченных ценностей 94 10 (41, 43) СТОРНО (1)

Списана торговая наценка по списанным товарам, если их учет велся по продажной стоимости

94 42 Стоимость испорченных ценностей отнесена на расчеты по возмещению ущерба работником 73 94 Стоимость испорченных ценностей при отсутствии виновных лиц в пределах норм естественной убыли отнесена на расходы 20 (44) 94 Стоимость испорченных ценностей сверх норм естественной убыли отнесена на прочие расходы 91-2 94 Списан резерв под снижение стоимости, относящийся к списанным неликвидным МПЗ (если он создавался) 14 91-1

Комментарий.

(1) Стоимость материальных ценностей с истекшим сроком годности (хранения) и морально устаревших запасов списывайте в прочие расходы на счет 91-2 без применения счета 94.

Расходы, связанные с утилизацией (уничтожением), также являются прочими и отражаются проводками.

Читайте также: Выдача офисным работникам смывающих и обезвреживающих средств Содержание операции Дт Кт Учтены расходы на утилизацию (уничтожение) с помощью сторонней

организации

91-2 60 (76) Отражена сумма входного НДС, предъявленная сторонней организацией (на ОСН) 19 60 (76) Входной НДС принят к вычету из бюджета (на ОСН) 68 субсчет «Расчеты по НДС» 19

* * *

Начиная с бухгалтерской (финансовой) отчетности за 2021 г. нужно применять новый федеральный стандарт бухучета ФСБУ 5/2019 «Запасы». Он заменит ПБУ 5/01 и Методические рекомендации по бухучету материально-производственных запасов и специнструментов.

Стандарт имеет ряд отличий от действующих в настоящее время документов. Так, изменен порядок восстановления резерва под обесценение запасов. Величина восстановления будет уменьшать расходы, признанные в этом же периоде в связи с выбытием запасов.

Сейчас восстановление резерва признается прочим доходом.

———————————

<1> ст. 472 ГК РФ; п. 4 ст. 5 Закона от 07.02.92 N 2300-1

<2> п. 5 ст. 5 Закона от 07.02.92 N 2300-1

<3> пп. 2, 3, 4 ст. 3, ст. 25 Закона от 02.01.2000 N 29-ФЗ

<4> п. 2 ПБУ 5/01; п. 2 Методических указаний, утв. Приказом Минфина от 28.12.2001 N 119н (далее — Методические указания)

<5> п. 22 Методических указаний

<6> пп. 125, 126 Методических указаний

<7> Альбом, утв. Постановлением Госкомстата от 25.12.98 N 132

<8> подп. 30 п. 1 ст. 12 Закона от 04.05.2011 N 99-ФЗ

<9> Приказ Росприроднадзора от 22.05.2017 N 242

<10> п. 17 Положения, утв. Постановлением Правительства от 29.09.97 N 1263

<11> п. 31 Методических указаний; п. 5.2 Методических указаний, утв. Приказом Минфина от 13.06.95 N 49

<12> подп. 49 п. 1 ст. 264 НК РФ; Письма Минфина от 23.04.2019 N 07-01-09/29286, от 09.07.2018 N 03-03-06/1/47374, от 09.02.2018 N 03-03-06/1/7862

<13> подп. 2 п. 7 ст. 254 НК РФ

<14> Постановление Правительства от 12.11.2002 N 814; ст. 7 Закона от 06.06.2005 N 58-ФЗ

<15> Письмо Минфина от 23.05.2014 N 03-03-РЗ/24762

<16> подп. 20 п. 1 ст. 265, подп. 8 п. 7 ст. 272 НК РФ

<17> п. 3 ст. 250, подп. 4 п. 4 ст. 271 НК РФ

<18> ст. 346.16 НК РФ

<19> подп. 1 п. 2 ст. 346.17 НК РФ; Письмо Минфина от 12.05.2014 N 03-11-06/2/22114

<20> п. 2 ст. 346.16, п. 1 ст. 251 НК РФ

<21> п. 1 ст. 81 НК РФ

<22> подп. 5 п. 1 ст. 346.16, подп. 2 п. 7 ст. 254 НК РФ

<23> ст. 346.16, п. 1 ст. 346.17 НК РФ; Письмо Минфина от 12.05.2014 N 03-11-06/2/22114

<24> Письма Минфина от 15.05.2019 N 03-07-11/34572, от 15.03.2018 N 03-03-06/1/15834; ФНС от 21.05.2015 N ГД-4-3/[email protected]

Полный текст статьи читайте в журнале «Главная книга», N 18, 2020

Учет

К запасам производственного характера относится имущество, срок службы которого не превышает года. ПБУ 6/01, касающийся ОС, определяет, что запасы не могут иметь стоимость свыше 40 т. руб. – это лимит по МПЗ в бухгалтерском учете.

ПБУ 5/01 предоставляет право самостоятельно определять, в каких единицах будет организован учет МПЗ: по номенклатурным номерам, партиям, группам и любым иным способом, который фирма сочтет необходимым для достоверности сведений.

Как отразить в налоговом учете материалы и иные МПЗ?

Этот актив отражается в БУ по фактической стоимости, в которую включают цену продавца, консультационные услуги сторонних фирм, транспортные и любые иные затраты, непосредственно связанные с приобретением актива (п. 6 ПБУ 5/01).

Запасы могут быть отражены в отчетности по цене договора, с дальнейшим уточнением данных до фактических в двух случаях (п. 26 ПБУ 5/01):

- приобретенные МПЗ находятся в пути;

- МПЗ переданы под залог покупателю

На фактическую стоимость не влияет НДС. Этот налог выделяется отдельной проводкой.

Общий, или синтетический учет, активов отражается на счетах 10, 43, 41, затрагивающих, соответственно, материалы, готовую продукцию, товар. Субсчета детализируют эти сведения с учетом классификации ТМЦ. К примеру, информация по счету 10 может детализироваться субсчетами: 10/1 «Сырье и материалы», 10/3 «Топливо», 10/4 «Тара», 10/5 «Запчасти», 10/9 «Инвентарь и хозпринадлежности» и др.

Важнейшим элементом аналитического учета является правильно организованный складской учет МПЗ – поступления и отпуска в производство, для хознужд, для продажи.

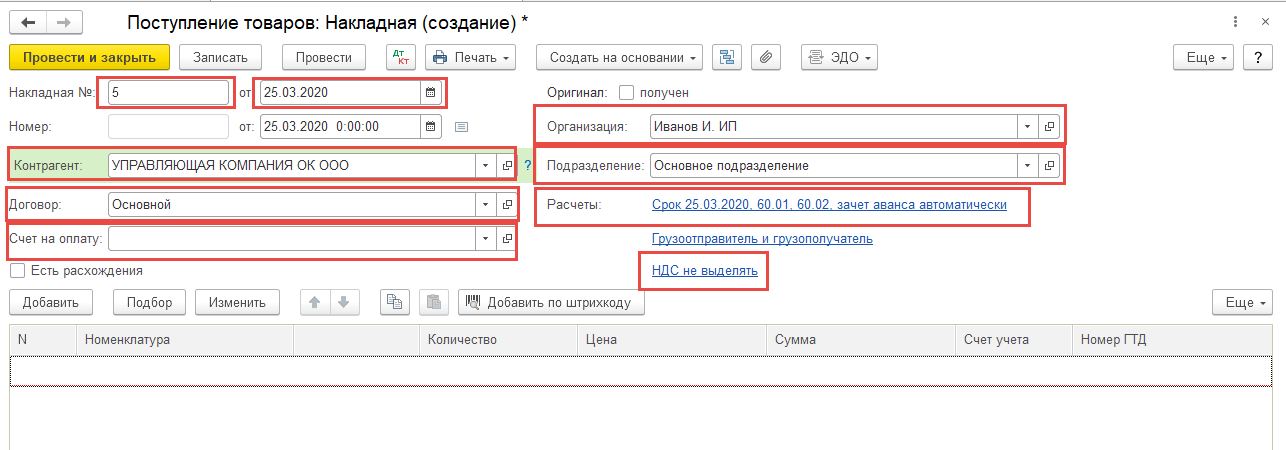

Оприходование и отпуск производятся по первичным документам, например:

Читайте также: Частичная ликвидация основных средств: налоги и оформление

- товарная накладная ТОРГ-12, накладная на передачу продукции в склад МХ-18;

- приходный ордер М-4 (или акта М-7, если есть отклонение фактического объема и данных накладной); акт ТОРГ-1 при приемке готовой продукции;

- накладная на внутреннее перемещение М-11, лимитно-заборная карта, счет-фактура, ТТН, товарная накладная;

- другие формы, принятые в учетной политике и в законодательстве РФ.

Все движения ТМЦ отмечаются в карточке (книге) складского учета, журнале учета товаров, готовой продукции.

Контроль в бухгалтерии ведется по отчетам материально ответственных лиц о движении ТМЦ, товарным отчетам, ведомостям по учету запасов. Как правило, применяют унифицированные формы документов, но законодательство не запрещает разработку и использование фирмой собственных форм.

Аналитические данные собираются в соответствии с принятыми учетными единицами.

Понятие МПЗ, их классификация и задачи учета

Материально-производственные запасы предприятия

Учет материально – производственных запасов является одним из важнейших участков учета на производственном предприятий, что связано с высокой долей материалоемкости производства продукции в таких организациях.

Организация учета материально – производственных запасов (далее МПЗ) и аудит операций с ними является фактором стабильного функционирования предприятия, а также организации бесперебойного производственного процесса. Именно материально – производственные запасы, являются основой для осуществления производственным предприятием процесса производства продукции.

Что такое материально-производственные запасы?

В современных условиях аудит материально-производственных запасов существенно влияет на рентабельность производства и финансовое состояние организации. Следовательно, вопросы, непосредственно связанные с аудитом бухгалтерского учета материально-производственных запасов, являются актуальными для всех организаций.

Материально-производственные запасы представляют собой, один из важнейших элементов производственного цикла коммерческого предприятия.

МПЗ выступают как предметы труда и используются организацией для производства продукции, выполнения работ или оказания услуг.

Материалы участвуют в процессе производства, при этом, целиком потребляются в каждом производственном цикле, и полностью переносят свою стоимость на произведенную предприятием продукцию.

Материально-производственные запасы, как отмечает А.А.

Рахимкулова, представляют собой часть оборотных активов, а их правильный и систематизированный учет является важной составляющей эффективного управления предприятием.

При отсутствии достоверной информации о наличии и движении материально-производственных запасов могут возникнуть ошибки в управленческом учете, что повлечет за собой убытки, крайне нежелательные для деятельности любого предприятия.

Практически аналогичного мнения придерживается Л.С. Османова, он считает, что «материально–производственные запасы это часть имущества, используемая при производстве продукции, выполнении работ и оказании услуг, предназначенных для продажи; предназначенная для продажи; используемая для управленческих нужд организации».

Материально–производственные запасы, по мнению В.П. Астахова «в широком понимании это предметы труда, которые вещественно составляют основу изготовляемого продукта и включаются в себестоимость продукции, работ и услуг полностью после предварительной обработки в одном производственном цикле».

Состав материально-производственных запасов

Состав материально-производственных запасов представлен на рисунке.

Состав материально-производственных запасов

Производственные запасы, прежде всего, необходимо охарактеризовать как предметы труда, находящиеся в распоряжении предприятия в определенном объеме, необходимом для обеспечения непрерывности производственного процесса, но которые еще не использованы в производственном процессе и не перенесли свою стоимость на стоимость выпущенной предприятием продукции.

1. Сырье и материалы – это необходимые для осуществления производственного процесса активы. Предприятия закупают сырье и материалы у поставщиков и используют их для производства продукции или оказания услуг.

2. Покупные полуфабрикаты и комплектующие изделия используются предприятием в виде не прошедших всех стадий производственного процесса продукции. Такие покупные полуфабрикаты и комплектующие изделия могут закупаться у поставщиков в виде, например: частей мебели, заготовок для окон, фурнитуры и т.п.

3. Запасные части используются предприятиями, как для производства продукции, в случае, например допущения брака, который можно исправить, так и для ремонта оборудования и транспортных средств.

4. Тара и тарный материал используются для упаковки и транспортировки продукции. В силу того, что производственные предприятия, как правило, занимаются выпуском только определенного ассортимента продукции, они вынуждены закупать тару у других, специализирующихся на ее производстве, предприятиях.

5. Инвентарь и хозяйственные принадлежности используются в производственном процессе как вспомогательные средства.

6. Возвратные отходы – это отходы, которые предприятие может в дальнейшем либо использовать в какой то форме в производстве, либо реализовать.

7.

Готовая продукция — это полностью сформированная и прошедшая все стадии производства продукция, готовая для продажи или поставки в собственные торговые сети.

8. Товары – это определенный продукт, который учавствует в обмене на денежные средства.

Источник: https://schetuchet.ru/ponyatie-mpz-ix-klassifikaciya-i-zadachi-ucheta/

Примеры бухгалтерских проводок

Ввиду чрезвычайного разнообразия видов МПЗ, вариантов учетной политики по ним, конкретных учетных ситуаций бухгалтерские учетные схемы также могут быть разными. Приведем наиболее распространенные варианты.

Поступление:

- Д10 К60;

- Д19 К60;

- Д68 К19 – приобретены материалы у поставщика, выделен НДС и предъявлен к вычету.

Аналогично делаются проводки по товару, вместо счета 10 применяется счет 41. Для торговых организаций учитывается наценка проводкой Д41 К42. Готовая продукция приходуется Д43 К20, 23, 29 и др. – по видам производства.

Этот метод по фактической стоимости применяется наиболее часто. Если принято решение использовать дополнительные счета для материалов и готовой продукции, используется метод учетных цен (стоимости), для материалов приход отразится так:

- Д15 К60 – покупная стоимость ТМЦ – без НДС;

- Д10 К15 – стоимость прихода;

- Д15(16) К16(15) отклонения факта и учетной стоимости;

- Д20, 23 и др. К 16 (или сторно, если отклонения с минусом).

Похожая схема будет иметь место по готовой продукции:

- Д43 К40 – учетная стоимость ГП;

- Д40 К20 и др. – себестоимость по факту;

- Д90/2 К40 – расхождения факта и учетной себестоимости (или сторно, см. сальдо на сч.40).

Выбытие:

- Д20, 23, 29, 25, 26 К10 – материалы в производство, на ОПР, ОХР, на производство тары;

- Д90 К41, 43 – отгрузка покупателям товаров, продукции.

- Д94 К10,41,43 – недостачи, порчи ТМЦ.

Отражение на счетах бухгалтерских данных может быть, например, таким. Пусть закуплены ТМЦ в количестве 1 тыс. шт. на сумму 120 000 руб., в т.ч. НДС 20%:

- Д60 К51 120 000 руб. оплата поставщику за материалы;

- Д10 К60 100 000 руб. оприходование ТМЦ;

- Д19 К60 20 000 руб. отражен НДС;

- Д19 К19 20 000 руб. к вычету НДС.

Тезисно

- Отражение МПЗ в бухгалтерском учете связано с особенностями функционирования организации, ее величины, характера производства товаров, работ, услуг. Синтетический учет запасов ведется на счетах 10, 41, 43, соответствующих их видам (материалы, товары, готовая продукция).

- Субсчета открываются, как правило, на основе принятой классификации МПЗ по роли в процессе производства.

- Аналитический учет ведется поштучно, по партиям, по группам – как принято в учетной политике фирмы. Контроль движения МПЗ бухгалтер ведет на основе первичных документов и отчетов материально ответственных лиц.

Пример проводки

ООО «Талисман» занимается розничной торговлей и для офисных нужд закупил 5 корзин для мусора на 16.000 рублей с НДС 2000.

Покупка была оплачена в текущем месяце, поэтому в бухгалтерской документации операция была отображена так:

- Дт10 Кт60: 14000 руб. с вычетом НДС, получен товар от продавца;

- Дт19 Кт60: 2.000 руб. НДС

- Дт68 субсчет «Расчеты по НДС» Кт19 — 2.000 руб. в качестве заявленного вычета НДС от стоимости;

- Дт60 Кт51: 16.000 руб. внесены в качестве оплаты за корзины для мусора.

Бухучет МПЗ

Весомой частью активов предприятия являются МПЗ – в бухгалтерском учете отражаются согласно ПБУ 5/01. Законодательные положения этого нормативного документа распространяются на предприятия-юридические лица, а также ГУП/МУП. Рассмотрим подробно, что относится к запасам и как грамотно организовать бухучет МПЗ.

Что относится к МПЗ

МПЗ в бухгалтерском учете российских организаций – это те активы, которые согласно п. 2 ПБУ:

- Используются при изготовлении ТМЦ/выполнении услуг в качестве материальных ресурсов, полуфабрикатов, сырья.

- Предназначаются для перепродажи.

- Списываются на управленческие расходы компании (хозинвентарь, спецодежда, канцтовары и пр.).

В зависимости от предназначения выделяют основные и вспомогательные запасы, полуфабрикаты, тару, запчасти, возвратные материалы. Бухучет МПЗ отражает данные о товарах и ГП (готовой продукции), но исключает информацию о незавершенном производстве (п. 4 ПБУ). Основные типовые бухгалтерские проводки по МПЗ приведены ниже.

Мпз в бухгалтерском учете – актуальные поправки

Минфин в приказе № 64 от 16.05.16 г. внес изменения в упрощенный бухучет МПЗ, а точнее в способы оценки активов:

- Цена поставщика может использоваться по приобретенным запасам – согласно п. 13.1 иные издержки по закупке МПЗ разрешается списывать в полном объеме на обычные расходы.

- Цена приобретения запасов для производства ТМЦ используется микропредприятиями, а также при наличии несущественных остатков МПЗ – согласно п. 13.2 в состав обычных расходов также разрешается включать прочие издержки на производство/подготовку товаров к реализации.

- Цена приобретения МПЗ, расходуемых на управленческие нужды, – относится на издержки целиком по мере приобретения (п. 13.3 ПБУ).

Обратите внимание! Напомним, ранее МПЗ в бухгалтерском учете по упрощенному способу учитывались организациями по фактической себестоимости, которая зависит от варианта приобретения запасов.

Нововведения не затрагивают способы списания МПЗ в производство. ПБУ содержит следующие варианты оценки запасов при их выбытии (п. 16):

- Средняя себестоимость.

- Себестоимость каждой единицы.

- ФИФО.

Бухгалтерские проводки по МПЗ

В целях организации достоверного отражения приобретения и списания МПЗ в производство, на другие нужды бухгалтеру предприятия необходимо вести синтетический и аналитический учет запасов по наименованиям, местам хранения и др. Согласно Плану счетов, используются следующие основные счета – 10, 43, 41, 11, 15, 16; забалансовые – 002, 003, 004.

Оправдательными первичными документами являются – лимитно-заборные карты, накладные, акты приемки-передачи, требования, складские карточки, авансовые отчеты, ведомости учета и др.

Предприятиями, не использующими упрощенный бухучет, принятие МПЗ к учету ведется по фактической себестоимости (п. 5 ПБУ), определяемой в зависимости от источника приобретения.

Выбранный метод оценки запасов при выбытии следует закрепить на отчетный период в учетной политике компании.