- Как отразить невозвращенный подотчет в бухучете

- Правила составления приказа

- Как удержать деньги из зарплаты

- Налогообложение невозвращенных подотчетных сумм

- Удержание НДФЛ и страховых взносов с подотчетных сумм

- Нужно ли согласие сотрудника на удержание подотчетной суммы

- Включение невозвращенной суммы в расходы

- Как списать невозвращенные суммы в бухучете

- Размер удержаний

Как отразить невозвращенный подотчет в бухучете

Подотчетник должен вернуть неизрасходованные деньги в срок, на который они ему выдавались. Если он это не сделал, придется признать их невозвращенными.

К таким средствам относят:

- деньги, по которым не сдан авансовый отчет либо представлен, но обоснованно не принят руководителем;

- остаток средств не сдан в кассу, несмотря на то, что авансовый отчет представлен.

Эти суммы отражаем в бухучете на основании бухгалтерской справки проводкой Дт 94 Кт 71.

Чтобы у проверяющих не возникло сомнений в том, что деньги взяты под отчет, а не присвоены работником, рекомендуем установить в организации правила с ясными сроками представления отчета об израсходованных суммах. Причем к таким отчетам должны прилагаться подтверждающие первичные документы.

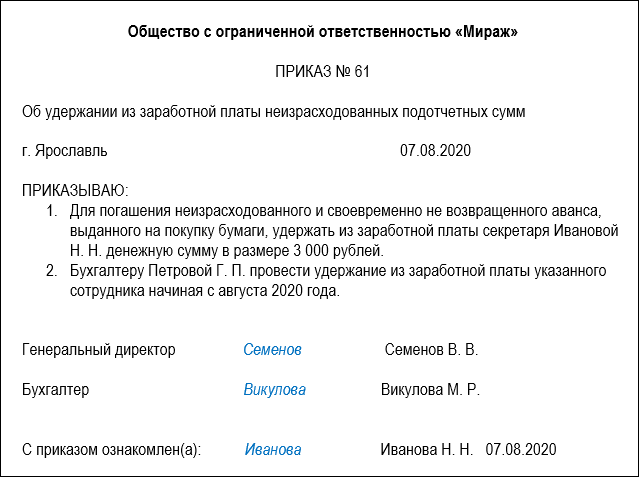

Правила составления приказа

Работодатель обязан издать приказ об удержании из зарплаты в течение месяца после того, как ему стало известно о наличии задолженности у сотрудника. Если указанные сроки были упущены, то за взысканием суммы долга придется обращаться в суд либо сотрудник должен будет предварительно написать заявление на удержание.

Сотрудник составляет заявление на удержание подотчетных сумм в произвольном формате.

Читайте также: Как отразить в учете расходы вспомогательных производств

В приказе следует прописать следующие сведения:

- Наименование компании-работодателя.

- Наименование документа.

- ФИО подотчетного лица и его должность.

- Дата издания приказа и место (город).

- Обстоятельства выдачи подотчетной суммы: когда она была выдана и на какие цели (например, в связи с командировкой).

- Сумма денежных средств, которая подлежит удержанию.

- Перечень приложений (это может быть уведомление об удержании, авансовый отчет либо письменное заявление работника).

В приказе руководитель компании может назначить ответственное лицо за удержание денежных сумм из заработной платы. Обычно это сотрудник бухгалтерии, который ответственен за начисление зарплаты.

Удержание производится в ближайший день выдачи зарплаты. Его допускается произвести как из авансового платежа, так и окончательного расчета.

Стоит учитывать, что даже при наличии правильно оформленного приказа на удержание и полученного согласия работника работодателю не всегда удается единовременно удержать невозвращенную ему подотчетную сумму. Связано это с тем, что положения трудового законодательства ограничивают размер удержаний из доходов работника.

Как удержать деньги из зарплаты

Максимальный размер удержания при каждой выплате зарплаты — 20% за минусом НДФЛ (ст. 138 ТК РФ). Если невозвращенная сумма больше, то вычитать ее придется в несколько этапов (месяцев).

Пример

Секретарь ООО «Мираж» Иванова Н. Н. 3 августа 2021 года взяла подотчет 5 000 рублей на покупку бумаги сроком на 1 день. Отчитаться нужно в течение 3 дней с даты окончания срока выдачи — до 6 августа включительно. Девушка уложилась вовремя, сдала авансовый отчет и чеки на покупку бумаги. Оказалось, что потратила она не 5 000, а только 2 000 руб. Остальные 3 000 не вернула, но согласилась на удержание.

Зарплата Ивановой за август — 25 000 руб. Значит, можно в этом месяце взять у нее: (25 000 — 25 000×13%) х 20% = 4 350 рублей. Но долг работницы меньше этой суммы — всего 3 000. Значит, бухгалтер удержит его полностью с зарплаты за август 2021 года.

Чтобы вычесть невозвращенную сумму из зарплаты работника, нужно составить приказ об удержании. Оформляется он произвольно, подписывается руководителем. Сделать это нужно не позднее месяца с даты окончания срока возврата подотчетной суммы (ст. 137 ТК РФ). Если время упущено, возвращать деньги придется через суд.

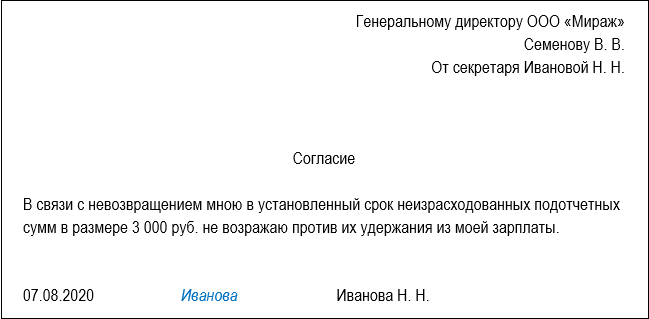

Принудительно недоначислить зарплату работнику нельзя, на списание нужно получить его согласие. Он должен подтвердить, что не оспаривает оснований и размеров удержания (ст. 137 ТК РФ). Согласие оформляется в произвольной форме отдельным документом или же можно предусмотреть место для подписи в приказе. Если работник против, то придется идти в суд.

В бухучете удержание невозвращенных денег из зарплаты работника отражаются проводкой Дт 70 Кт 94. Первичным документом будет приказ руководителя, согласие работника и расчетная ведомость.

Начислять НДФЛ и страховые взносы не надо, поскольку доход у работника отсутствует, деньги он вернул. На прибыль организации это также не влияет, ведь не состоялось ни дохода, ни расхода.

Читайте также: Учет затрат по Absorption Costing. Типовые проводки

Налогообложение невозвращенных подотчетных сумм

Наличие просроченого подотчета не всегда означает, что деньги стали доходом работника. До тех пор, пока не истечет срок давности или сумма долга не прощена, в учете будет числиться задолженность.

Удержание НДФЛ и страховых взносов с подотчетных сумм

Начислить налог нужно в день получения денег работником (Письмо Минфина № 03-03-06/1/610 от 24.09.2009) — это:

- день, когда истек срок давности;

- день, когда фирма простила долг.

Удерживать НДФЛ можно при перечислении зарплаты, но налог не должен быть больше половины заработка (п. 4 ст. 226 НК РФ). Если виновник уже уволился, ушел в декрет или невозможно удержать НДФЛ по иным причинам до конца года, то фирма до 1 марта следующего года должна письменно уведомить работника и свою налоговую инспекцию, что не может удержать налог, а также сообщить суммы дохода гражданина и предполагаемого налога (п. 5 ст. 226 НК РФ).

Взносы начисляются в день:

- списания задолженности, прощения долга;

- истечения месячного срока, предоставленного на удержание подотчетных средств из зарплаты работника.

В последнем случае, если долг все же будет возвращен или подотчетник подтвердит покупку товаров или услуг (чеками, накладными), то нужно пересчитать базу для начисления взносов и вернуть уплаченные суммы (п. 5 приложения к Письму ФСС № 02-09-11/06-5250 от 14.04.2015).

Нужно ли согласие сотрудника на удержание подотчетной суммы

Сотрудник может вернуть неизрасходованные им средства в наличной форме и внести их в кассу предприятия. Но если у него нет возможности в установленные сроки вернуть задолженность, то допускается несколько вариантов для ее удержания из зарплаты.

Трудовой кодекс в ст. 137 предусматривает право работодателя на возврат неизрасходованных подотчетных сумм. Вернуть средства допускается в нескольких вариантах:

- По желанию работника. В данном случае сотрудник пишет заявление на имя работодателя в свободной форме, где просит удержать из его доходов подотчетные суммы.

- По решению работодателя через издание приказа об удержании подотчетных сумм у работника.

В приказном порядке без предварительного согласия работника получить подотчетные суммы нельзя. Согласие работника на удержание в обязательном порядке должно быть получено в письменной форме, чтобы у контролирующих инстанций не было повода для привлечения работодателя к ответственности.

Мнение эксперта

Гусев Владислав Семенович

Адвокат с 10-летним опытом. Специализируется в области уголовного права. Член коллегии адвокатов.

Согласие может иметь форму заявления от работника, либо тот может расписаться в приказе на удержание подотчетной суммы и указать там, что он не оспаривает основания на удержание и размер задолженности.

Также работодатель может предварительно передать сотруднику письменное уведомление о размере предстоящего удержания, где тот должен поставить свою подпись.

Также на практике возможны следующие варианты развития событий:

- Если между работодателем и сотрудником возникли разногласия по сумме задолженности, или сотрудник отказывается возвращать денежные средства добровольно, то работодатель должен обратиться в суд. Для взыскания задолженности в данном случае действует срок исковой давности в три года.

- Руководство компании может принять решение о списании задолженности путем признания ее доходом сотрудника. Важно учитывать, что данная сумма станет налогооблагаемым доходом и с нее необходимо перечислить НДФЛ с неиспользованных подотчетных сумм. Прощение задолженности работнику оформляется через издание соответствующего приказа.

Включение невозвращенной суммы в расходы

Подотчетные деньги, перешедшие в доход работника, можно считать безнадежными (не подлежащими возврату) и списать их в состав внереализационных расходов, только если (п. 2 ст. 266 НК РФ):

Читайте также: Cчет 60 «Расчеты с поставщиками и подрядчиками» в бухгалтерском учете: для чего предназначен, характеристика, проводки

- истек срок давности (3 года);

- исполнительное производство прекращено (у должника нет имущества, чтобы погасить долг).

Если фирма простила долг или суд отказал во взыскании, сумма подотчета безнадежной не считается и не уменьшает базу по налогу на прибыль (Письмо Минфина № 03-03-06/1/42962 от 22.07.2016).

Подотчетные деньги, признанные безнадежными, включают в расходы при расчете налоговой базы текущего отчетного (налогового) периода (Письмо Минфина № 03-03-06/1/589 от 15.09.2010). Суммы уплаченных страховых взносов, начисленных на невозвращенную сумму, можно учитывать при расчеты базы по налогу на прибыль, независимо от того, признан ли расходом долг работника.

В налоговом учете резерв по задолженности подотчетника создать нельзя: она не считается сомнительной, поскольку не связана с реализацией (п. 1 ст. 266 НК РФ).

Как списать невозвращенные суммы в бухучете

Если директор простил долг работнику, то нужно признать эту сумму прочим расходом (п. 11 ПБУ 10/99). В учете невозвращенные подотчетные деньги признают прочим расходом проводкой Дт 91.2 Кт 94. Основанием будет приказ руководителя и бухгалтерская справка.

А если фирма взыскивает сумму по суду, то нужно отразить ее на счете 73 (или 76, если работник уже уволился). Причем сумму можно указать в том размере, который считается правильным на основе бухгалтерских записей (п. 73 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. Приказом Минфина № 34н от 29.07.1998, далее — Положения).

Когда задолженность сомнительная (скорее всего не будет погашена), создают резерв по сомнительным долгам. Списать такую сумму можно, если суд откажет во взыскании, у должника не окажется имущества для погашения долга, не удастся его найти или истечет срок давности. Делают это за счет созданного резерва, а если его нет или средств недостаточно, то признают прочим расходом (п. 77 Положения).

Если списывается долг из-за невозможности взыскания (нет имущества, не нашли человека), то следует учесть его на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов», чтобы наблюдать за возможностью ее взыскания при стабилизации финансового положения должника. Списание долга в убыток из-за неплатежеспособности не является аннулированием дебиторки. Она должна отражаться за балансом в течение 5 лет с момента списания (п. 77 Положения).

В бухгалтерском учете потребуется сделать следующие записи:

- отражен долг работника (уволенного) по подотчету — Дт 73 (76) Кт 94;

- создан резерв по сомнительной дебиторской задолженности — Дт 91.2 Кт 63;

- списана задолженность подотчетного лица (если есть резерв) — Дт 63 Кт 73 (76);

- списана задолженность подотчетного лица (если нет резерва или недостаточно средств) — Дт 91.2 Кт 73 (76);

- списана задолженность в связи с невозможностью взыскания — 007.

Подтверждением будут приказы руководителя, бухгалтерские справки, справки-расчеты, соглашение о прощении долга, акт инвентаризации расчетов.

Размер удержаний

Таким образом, за работодателем закреплено право на удержание из заработной платы подотчетной суммы, которая не была израсходована работником. Удержание производится через заявление сотрудника или в приказном порядке по распоряжению работодателя.

В любом случае от работника нужно получить согласие на удержание, иначе получить задолженность можно только в судебном порядке. Задолженность по подотчетным суммам образуется у работника, если он не предоставил авансовый отчет в течение 3 дней после выхода на работу либо сумма по отчету меньше, чем ему было выдано.