- Страховая премия и виды страхования

- Расходы на страхование и его основные виды

- Плательщики премии по договору страхования

- Оплата страховой премии и ее возврат страховщиком

- Как признаются расходы на страховые полисы

- Счет учета расчетов по страховой премии

- А что если?..

- Вариант 1. Если нанесен ущерб автомобилю компании.

- Вариант 2. Когда ущерб нанесен третьим лицам

- Учет страховой премии единовременно

- Учет страховой премии в течение срока действия договора

- Пример отражения страхового договора в бухучете

- Особенности учета платежей в СРО

- Проводки в бух учете на КАСКО и ОСАГО

- Итоги

Страховая премия и виды страхования

Страховая премия представляет собой плату за страхование (ст. 954 ГК РФ), которую страхователь (юр- или физлицо, решившее застраховать жизнь, здоровье, имущество, ответственность или риски) платит страховщику (юрлицу, имеющему разрешение на ведение страховой деятельности) при заключении договора страхования.

Страхование происходит в отношении возникновения каких-либо определенных случаев, может осуществляться как в интересах самого страхователя, так и в пользу третьих лиц и быть как обязательным (предусмотренным одним из законов РФ), так и добровольным.

Размер страховой премии указывается в договоре страхования и определяется по тарифам, разработанным самим страховщиком или органами страхового надзора.

Видов страхования существует множество:

- личное — относящееся к жизни и здоровью;

- имущественное, призванное снизить потери от утраты, недостачи или повреждения какого-либо имущества;

- разного рода рисков — таких, например, как технические, финансовые (в т. ч. связанные с непоступлением оплаты от покупателей или товара от поставщиков), правовые;

- ответственности — например, автогражданской, профессиональной, застройщика, заемщика.

Если вы не знаете как отразить страховую премию по договору ОСАГО, воспользуйтесь рекомендациями от КонсультантПлюс. Получите пробный доступ к системе и переходите к Готовому решению. Это бесплатно.

Расходы на страхование и его основные виды

Данные расходы выражаются в виде оплаты страховой премии, т.е. вознаграждения страховщику за его услуги (ст. 954 ГК РФ). В зависимости от условий договора она может выплачиваться единовременно или в рассрочку.

Читайте также: РКО и ПКО: порядок составления и оформления приходных и расходных кассовых ордеров

Предприятие в своей деятельности может применять разные виды страхования:

- Личное (жизни и здоровья своих работников).

- Имущественное – в части рисков гибели или повреждения имущества компании.

- Ответственности, к которому, в частности, относится всем известное ОСАГО.

- Иных рисков (финансовые, правовые, технические и др.).

Плательщики премии по договору страхования

Платит страховую премию то лицо, которое заключило договор со страховщиком. Этим лицом может выступать:

- работодатель — в отношении договоров обязательного или добровольного личного страхования работников;

- собственник имущества или лицо, распоряжающееся им на праве оперативного управления (хозяйственного ведения);

- лицо, отвечающее за сохранность имущества, в т. ч. арендатор или перевозчик;

- лицо, у которого могут возникнуть риски определенных потерь вследствие не зависящих от него обстоятельств;

- лицо, которое из-за своих действий или, наоборот, бездействия может причинить ущерб третьим лицам.

В отношении одного и того же предмета могут одновременно иметь место договоры страхования с разными страхователями: например, могут застраховать имущественную ответственность в отношении одной и той же партии товара его продавец, осуществляющий отправку покупателю, и перевозчик, выполняющий фактическую доставку.

Имущество, фактически используемое по договору аренды, может быть застраховано:

- Добровольно: например, арендатором или арендодателем недвижимости. Условие о том, кто будет страховать имущество, целесообразно внести в текст договора аренды. Это будет иметь значение, например, для плательщиков УСН, работающих с объектом «доходы минус расходы», которые не смогут учесть в расходах при расчете единого налога затраты на добровольное страхование (подп. 7 п. 1 ст. 346.16 НК РФ, письмо Минфина РФ от 20.05.2009 № 03-11-09/179).

- В обязательном порядке: например, в отношении взятых в аренду (в лизинг) транспортных средств, когда транспорт на время действия договора регистрируют на арендатора (лизингополучателя). Наличие полиса ОСАГО, оформленного на это транспортное средство страхователем, обязательно при регистрации транспорта в ГИБДД.

Оплата страховой премии и ее возврат страховщиком

Дата вступления договора страхования в силу может быть указана в самом договоре. Если ее там нет, договор вступит в силу со дня оплаты страховой премии (п. 1 ст. 957 ГК РФ). При этом допускается, что страховая премия может оплачиваться частями, но дата начала действия договора при отсутствии указания на нее в тексте этого документа совпадет с днем первого платежа.

Таким образом, оплата премии по отношению к дате вступления договора в силу может быть произведена:

- на эту дату;

- до этой даты;

- после этой даты.

За опоздание с оплатой очередной части договором могут быть предусмотрены штрафные санкции. Если очередная часть платежа не будет оплачена, то договор страхования прекратится по истечении того срока, которому соответствует фактически выплаченная сумма страховой премии.

До истечения действия договора могут возникнуть ситуации его досрочного прекращения, связанные с гибелью имущества или прекращением деятельности страхователем (п. 1 ст. 958 ГК РФ). В этом случае страховщик в обязательном порядке возвращает страхователю ту часть страховой премии, которая соответствует периоду невостребованности договора страхования. Аналогичное условие о возврате премии может быть предусмотрено в договоре для ситуации добровольного отказа страхователя от действия этого документа.

Как отразить в бухучете возврат страховой премии при досрочном расторжении договора КАСКО, рассказали эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Подробнее о том, когда страховщик возвращает премию, читайте в статье «Страховая премия — это…».

Как признаются расходы на страховые полисы

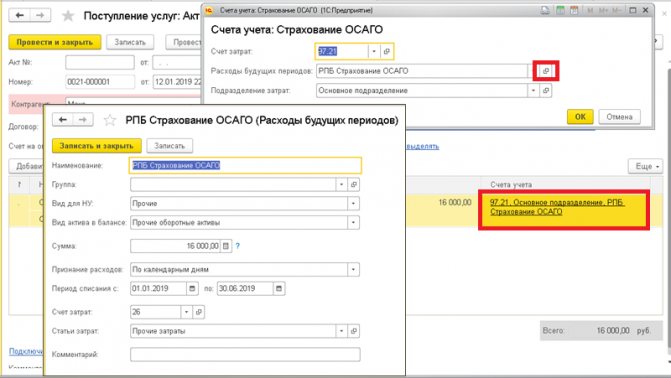

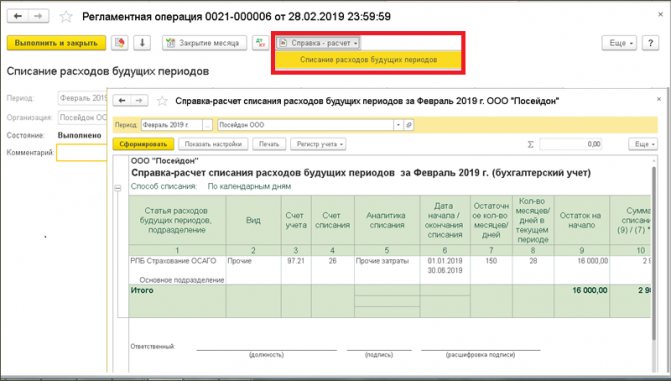

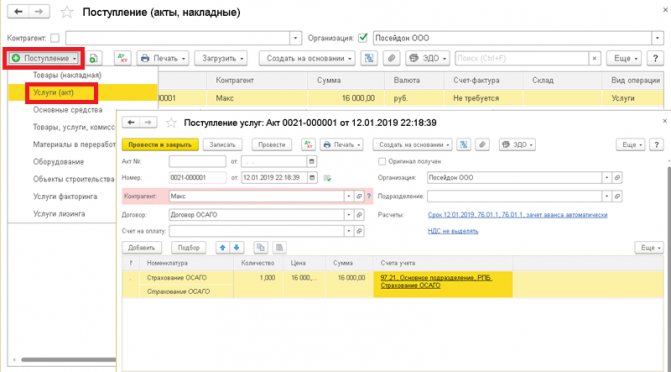

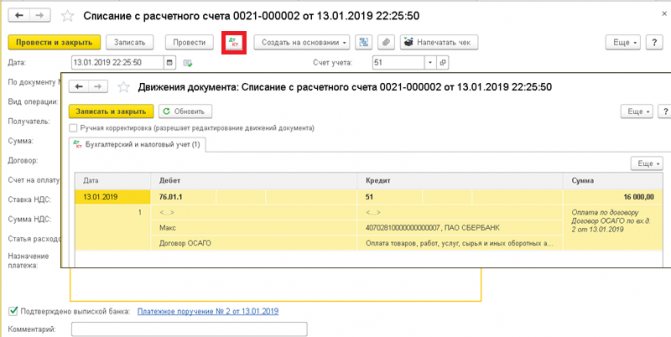

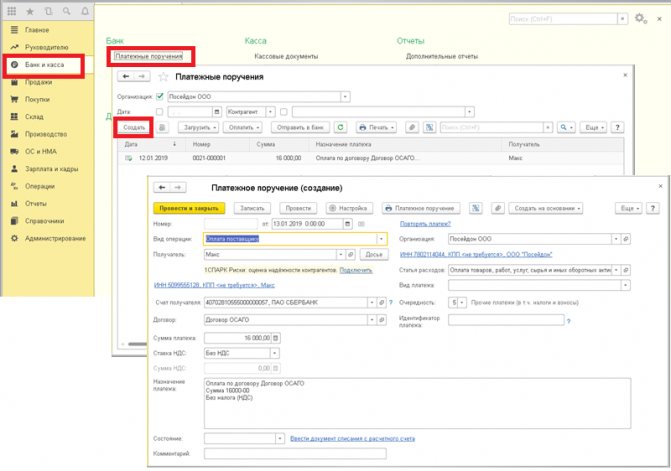

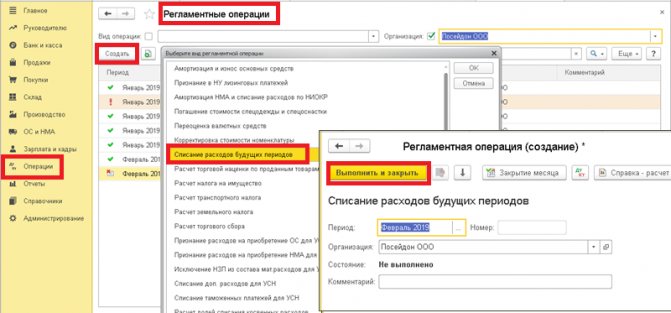

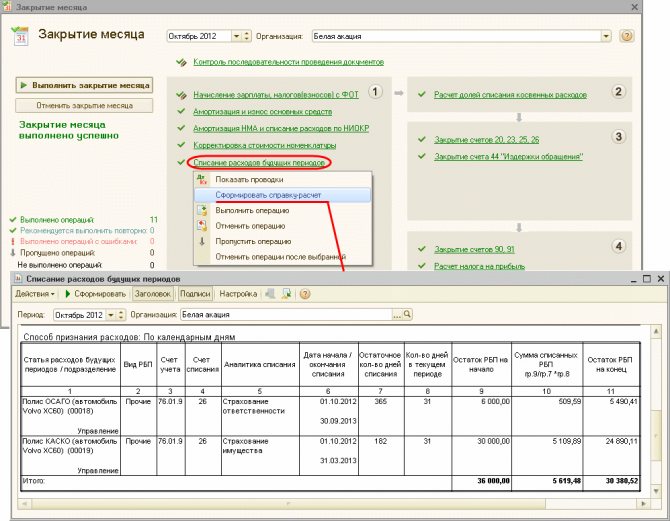

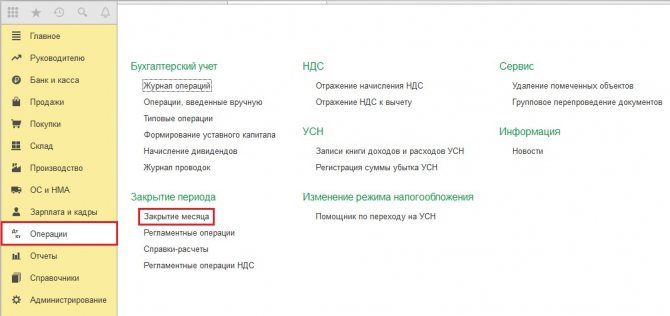

Уплаченные суммы отражаются в расходах организации с помощью обработки «Закрытие месяца», находящейся в разделе «Операции».

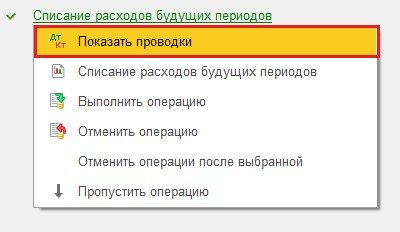

После того, как проведены документы за месяц и закрыт период, можно увидеть результат по списанию расходов за будущие периоды. Для этого нужно нажать название и выбрать меню «Показать проводки».

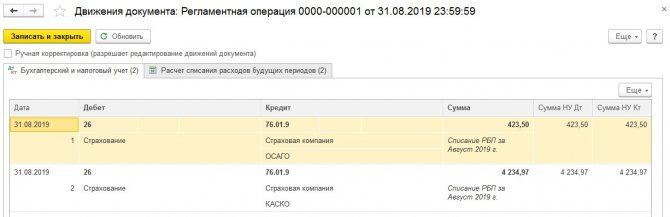

На следующем рисунке показана корреспонденция счетов.

С подробностями расчета можно ознакомиться путем выведения на экран справки-расчета. Необходимо снова нажать «Списание будущих периодов», выбрать из выпадающего меню вторую строку с пиктограммой отчета. Настройки в отчете можно изменять в зависимости от требуемых показателей.

Счет учета расчетов по страховой премии

Для учета расчетов по договорам всех видов страхования, в которых юрлицо выступает страхователем (кроме обязательных социального, пенсионного и медицинского, учитываемых на счете 69), планом счетов бухучета (приказ Минфина РФ от 31.10.2000 № 94н) предназначен отдельный субсчет счета 76: 76-1 «Расчеты по имущественному и личному страхованию».

Аналитику на этом субсчете организуют в отношении каждого страховщика и каждого договора, заключенного с этим страховщиком.

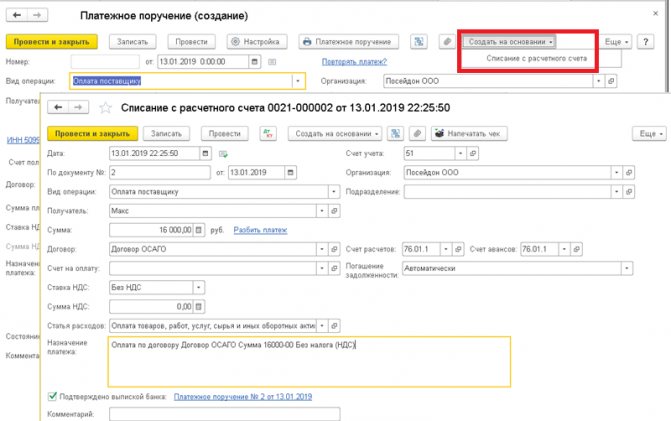

Оплата страховой премии по договору страхования бухгалтерской проводкой отразится так: Дт 76-1 Кт 51 (51, 71).

Обратной будет проводка при возврате части премии по досрочно прекращенному договору: Дт 51 (50) Кт 76-1.

НДС в расчетах фигурировать не будет, т. к. услуги по страхованию освобождены от этого налога (подп. 7 п. 3 ст. 149 НК РФ).

Учет расходов по страхованию в бухучете начнется со дня вступления договора страхования в силу. Порядок учета расходов на страхование бухгалтерским законодательством не регламентирован. Поэтому они могут быть отнесены на затраты либо единовременно, либо в течение срока действия договора. И то и другое позволяет сделать ПБУ 10/99 (приказ Минфина РФ от 06.05.1999 № 33н). Решение об этом должно быть записано в учетную политику. Однако в любом случае в затраты можно будет включить только ту сумму страховой премии, которая будет фактически оплачена. Поэтому, если оплата премии происходит по частям и учетная политика предполагает списание на затраты в течение срока действия договора, оплаченную сумму нужно будет распределять не на весь срок договора, а только на тот период, который реально оплачен.

В кредитовой части проводки по страховой премии, отражающей принятие ее к учету, в любом случае будет указан субсчет 76-1. В дебетовой части при единовременном списании будут указаны счета учета затрат (или прочих расходов). А вот для способа списания в течение периода номера счетов дебетовой части этой записи могут иметь варианты. Кроме того, при каждом из способов списания (единовременно или за период) будут возникать свои разницы между данными бухгалтерского (БУ) и налогового (НУ) учетов, зависящие от несовпадения:

- способов отнесения на расходы, допустимых для БУ и НУ;

- сумм, которые можно учесть в расходах по правилам БУ и НУ;

- моментов учета в расходах по требованиям БУ и НУ.

Расхождения между правилами БУ и НУ для расходов по страхованию таковы:

- БУ допускает списание их как единовременное, так и в течение периода. В НУ единовременное списание возможно только для договора, действующего в пределах одного отчетного периода по налогу на прибыль, а более длительный период действия требует обязательного распределения расходов (п. 6 ст. 272 НК РФ).

- В БУ расходы всегда признаются в полной их сумме, а для принятия в НУ имеют место следующие ограничения: в пределах законодательно установленных тарифов для обязательного имущественного страхования (п. 2 ст. 263 НК РФ);

- не более 15 000 руб. в год на одного работника по договорам добровольного личного страхования жизни или здоровья, заключенным на срок не меньше года (п. 16 ст. 255 НК РФ);

- не более 12% от фонда оплаты труда для долгосрочных (больше 5 лет) договоров страхования жизни (п. 16 ст. 255 НК РФ);

- не более 6% от фонда оплаты труда по договорам добровольного медицинского страхования, заключенным на срок не меньше года (п. 16 ст. 255 НК РФ).

Возникновение разниц между БУ и НУ для ряда налогоплательщиков влечет за собой обязанность применения ПБУ 18/02. К кому именно это относится, читайте в материале «ПБУ 18/02 — кто должен применять и кто нет?».

А что если?..

Предположим, машина попала в аварию. Рассмотрим два случая.

Вариант 1. Если нанесен ущерб автомобилю компании.

Если машина попала в аварию, ущерб возмещается страховой компанией виновника ДТП.

Страховая сумма, в пределах которой страховщик при наступлении каждого страхового случая (независимо от их числа в течение срока действия договора обязательного страхования) обязуется возместить потерпевшим причиненный вред, составляет:

Читайте также: Работодателю на заметку: сколько стоит каждый сотрудник

- в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, но не более 160 тысяч рублей;

- в части возмещения вреда, причиненного имуществу нескольких потерпевших, но не более 160 тысяч рублей;

- в части возмещения вреда, причиненного имуществу одного потерпевшего, но не более 120 тысяч рублей.

Эти нормы установлены статьей 7 Закона.

При поступлении страховой суммы на счет организации ее нужно отразить в бухгалтерском учете как прочие доходы, а сумму, потраченную на ремонт автомобиля – в составе расходов от обычных видов деятельности.

Вернемся к предыдущему примеру. Предположим, что в мае 2010 г. машина попала в аварию, виновником которой был водитель другой организации. Расходы на ремонт автомобиля составили 160 000 рублей, а полученное страховое возмещение составило 120 000 руб.

Бухгалтер ООО «Луч» проведет в учете следующие записи: 25.05.10:

Дебет 26 Кредит 60 – приняты к учету расходы на ремонт автомобиля, согласно документам от автосервиса – 135 593 руб. 25.05.10: Дебет 19-3 Кредит 60 – выделен НДС на основании счета-фактуры – 24 407 руб. 25.05.10: Дебет 91-2 Кредит 19-3 – отражен НДС в составе прочих расходов – 24 407 руб. 31.05.10: Дебет 51 Кредит 76.1 – получено страховое возмещение от страховой компании в сумме 120 000 руб. 28.05.10: Дебет 76.1 Кредит 91 – учтена в составе прочих доходов сумма страхового возмещения на основании документа страховой компании о признании суммы ущерба – 120 000 руб.

В налоговом учете признание убытка в размере 40 000 рублей может быть оспорено налоговыми органами. И основания для такого спора имеются.

Согласно статьям 1064, 1079 ГК РФ вред, причиненный личности или имуществу гражданина, а также вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим его.

Юридические лица и граждане, деятельность которых связана с повышенной опасностью для окружающих (а это и использование транспортных средств), обязаны возместить вред, причиненный источником повышенной опасности, если не докажут, что вред возник вследствие непреодолимой силы или умысла потерпевшего. Обязанность возмещения вреда возлагается на юридическое лицо или гражданина, которые владеют источником повышенной опасности на праве собственности, праве хозяйственного ведения или праве оперативного управления либо на ином законном основании (на праве аренды, по доверенности на право управления транспортным средством, в силу распоряжения соответствующего органа о передаче ему источника повышенной опасности и т. п.).

Чаще всего решение о возмещении вреда является предметом судебного разбирательства, поэтому многие организации отказываются от этой процедуры и предпочитают терпеть убытки.

Налоговый кодекс рассматривает расходы при условии, что они произведены для осуществления деятельности, направленной на получение дохода. Если организация сознательно отказывается от получения дохода, то и соответствующие расходы она признавать не должна.

Налоговики неоднократно высказывали точку зрения, которая заключается в том, что затраты по восстановительному ремонту автомобиля после дорожно-транспортного происшествия не могут превышать суммы возмещения, полученного от страховой компании. (письмо УФНС России по г. Москве от 21 марта 2007 г. № 19-11/25344). Неправомерность вычета по налогу на добавленную стоимость объясняется тем, что страховое возмещение не является объектом налогообложения по НДС. Вычетам подлежат только те суммы НДС, которые приобретаются для осуществления операций, признаваемых объектами налогообложения (п. 2 ст. 171 НК РФ).

Поэтому организация, отразившая в расходах полную сумму ремонта и применившая налоговый вычет по НДС, должна быть готова к защите своей позиции в суде.

По этому вопросу имеется положительная судебная практика (постановление ФАС Уральского округа от 7 июля 2008 г. № Ф09-4771/08-С3 по делу № А76-23428/07, Постановление ФАС Московского округа от 8 июля 2009 г. № КА-А40/5895-09 и др.).

Страховая компания нередко оплачивает ремонт поврежденного транспорта напрямую в автосервис, минуя счет автовладельца. В таких случаях организация может не признавать в налоговом и бухгалтерском учете ни доходы в виде страхового возмещения, ни расходы в виде стоимости ремонта, оплаченного страховщиком. Как правило, это касается договоров добровольного страхования КАСКО.

Вариант 2. Когда ущерб нанесен третьим лицам

Если автомобиль организации попал в ДТП и при этом нанесен ущерб третьему лицу, а выплата, полученная от страховщика, не покрывает стоимость ремонта, то перед организацией встает вопрос о возмещении материального ущерба.

Организация имеет право взыскать эту сумму с работника, а может этого не делать и выплатить возмещение за счет средств организации.

Полная материальная ответственность сотрудника наступает в связи с причинением ущерба в результате административного проступка, если таковой установлен соответствующим государственным органом. Вина водителя определяется в протоколе, который составляется органами внутренних дел при совершении ДТП. Поэтому у организации наступает право требования возмещения материального ущерба от работника.

Статья 238 Трудового кодекса обязывает сотрудника, причинившего ущерб имуществу организации, возместить его сумму. Для того чтобы правильно отразить в учете эту операцию, необходимо иметь документальные основания. Ими могут служить либо решение суда, либо заявление работника о признании им суммы материального ущерба (10.2 ПБУ 9/99).

В бухгалтерском учете поступившие от работника денежные средства признаются прочими доходами организации.

Полученные от сотрудника денежные средства в счет возмещения ущерба налогом на добавленную стоимость не облагаются.

Удержание ущерба возможно ежемесячно из заработной платы работника, но в размере не более 20 процентов от суммы, причитающейся к выплате (ст. 138 ТК РФ).

Предположим, в мае 2010 г. автомобиль ООО «Луч» попал в аварию, в результате которой был причинен материальный ущерб третьему лицу. Виновником аварии признан водитель организации. По решению суда с него взыскивается материальный ущерб в размере 40 000 рублей. Ежемесячная заработная плата водителя составляет 25 000 рублей.

При отражении операций по погашению ущерба от ДТП бухгалтером делаются следующие записи: 23.05.10:

Дебет 91.2 Кредит 76 – организацией признан материальный ущерб перед третьим лицом 40 000 руб. 25.05.10: Дебет 73 Кредит 91 – водителем организации признан материальный ущерб имуществу организации 40 000 руб. 25.05.10: Дебет 76 Кредит 51 – перечислена сумма материального ущерба потерпевшей стороне 40 000 руб. 31.05.10: Дебет 70 Кредит 73 – удержана сумма материального ущерба из заработной платы работника 5 000 руб. 31.05.10: Дебет 50 Кредит 73 – внесена в кассу организации работником в счет покрытия материального ущерба 10 000 руб.

В налоговом учете суммы, полученные от работника, учитываются в составе внереализационных доходов на основании пункта 3 статьи 250 Налогового кодекса. Полученные от сотрудника денежные средства в счет возмещения ущерба налогом на добавленную стоимость не облагаются.

Если организация примет решение не взыскивать материальный ущерб с работника (а Трудовой кодекс так поступать позволяет), то в налоговом учете убыток от погашения материального ущерба за счет средств организации признать не получится. Как и в случае признания расходов сверх сумм страхового возмещения, в этой ситуации не будут выполняться требования, установленные статьей 252 Налогового кодекса РФ.

Это мнение выражалось в письме Минфина от 9 апреля 2007 г. № 03-03-06/2/66, в соответствии с которым в случае отказа от взыскания ущерба с работника сумма затрат организации по восстановлению автотранспорта после ДТП и сумма, выплаченная другому участнику ДТП, не могут быть отнесены на внереализационные расходы для целей учета налога на прибыль, т. к. данные расходы не будут экономически обоснованными и, следовательно, не будут выполняться требования, установленные статьей 252 Налогового кодекса РФ.

Учет страховой премии единовременно

Правила бухучета (пп. 16–18 ПБУ 10/99) допускают возможность единовременного признания расходов по страхованию на дату вступления договора страхования в силу. Логически это объясняется тем, что у страховщика на этот момент не должно быть задолженности перед страхователем: страховая премия — это оплата за заключение договора страхования, а поскольку договор заключен, то обязательства страховщика на дату его заключения выполнены.

Бухгалтерская проводка тут будет такой: Дт 20 (23, 25, 26, 44, 91) Кт 76-1.

Читайте также: Зачем нужна выписка по банковскому счету, какой она бывает и как ее получить?

Налоговые последствия:

- Если договор краткосрочный (не больше одного отчетного периода по налогу на прибыль), весь целиком попадает в этот отчетный период, начало действия договора по правилам обоих учетов приходится на этот же период, нет расхождений в величине принимаемых к учету сумм, то разниц между данными БУ и НУ не возникнет.

- Расхождения в БУ и НУ появятся, если имеет место один из следующих моментов: срок действия договора выходит за пределы одного отчетного периода и для НУ, соответственно, учет затрат должен осуществляться в течение больше чем одного периода;

- для НУ срабатывают ограничения для принятия в затраты;

- не совпадают и приходятся на разные отчетные периоды даты начала действия договора страхования для БУ и НУ.

Несовпадение правил учета в БУ и НУ может привести как к образованию не принимаемых для целей расчета налога на прибыль расходов, так и к расхождениям во времени учета этих расходов. В последнем случае обычно возникает проводка по отложенным налоговым активам: Дт 09 Кт 68, соответствующая более раннему принятию в затраты расходов по страхованию в БУ. По мере принятия сумм в НУ эти разницы будут нивелироваться, а налог по ним списываться: Дт 68 Кт 09.

Проводка Дт 68 Кт 77 встречается реже, но тоже может иметь место, если в НУ договор начинает действовать раньше, чем в БУ. Сглаживание разниц между учетами в этом случае отразится проводкой Дт 77 Кт 68.

Таким образом, единовременное признание расходов в БУ для большей части договоров страхования приведет к образованию разниц между БУ и НУ.

Учет страховой премии в течение срока действия договора

Сгладить разницы, возникающие между БУ и НУ, помогает применение второго способа, допускающего для применения в БУ списание расходов путем обоснованного распределения их между отчетными периодами (п. 19 ПБУ 10/99). Использование этого способа возможно в двух вариантах:

- Оплаченная премия расценивается как дебиторская задолженность (что допускает п. 16 ПБУ 10/99, а дополнительным мотивом служит возможность возврата части премии при досрочном прекращении договора страхования) и в расходы относится по мере признания услуг по страхованию выполненными. То есть ежемесячно в затраты непосредственно с субсчета 76-1 списывается часть премии, приходящаяся на этот месяц: Дт 20 (23, 25, 26, 44, 91) Кт 76-1.

- Часть премии, не учтенная в расходах в отчетном периоде, на который приходится начало действия договора, считается расходами будущих периодов. Это позволяет сделать п. 65 ПБУ по бухучету и бухотчетности (приказ Минфина РФ от 29.07.1998 № 34н) и разъяснения Минфина РФ (письмо от 12.01.2012 № 07-02-06/5). То есть в месяце начала действия договора в затраты будет списана часть премии, приходящаяся на этот месяц: Дт 20 (23, 25, 26, 44, 91) Кт 76-1, а остаток ее будет учтен как расходы будущих периодов: Дт 97 Кт 76-1. В дальнейшем ежемесячно на затраты будет списываться соответствующая этому месяцу сумма расходов по страхованию проводкой Дт 20 (23, 25, 26, 44, 91) Кт 97.

Для большинства договоров страхования применение любого их двух указанных способов приведет к отсутствию разниц между учетом их в БУ и НУ. Расхождения могут возникнуть, если:

- для НУ срабатывают ограничения для принятия в затраты — в этом случае могут образоваться как временные разницы, так и постоянные;

- не совпадают и приходятся на разные отчетные периоды даты начала действия договора страхования для БУ и НУ — это приводит к формированию разниц временного характера, исчезающих по завершении договора. Одним из примеров таких разниц может служить оформление помесячных договоров страхования на фактически отправленный за месяц объем грузов с выставлением счета и его оплатой в месяце, следующем за месяцем отправки. Здесь в БУ расход признается раньше, чем в НУ, и для месяцев, находящихся на границе отчетных периодов по налогу на прибыль, разница должна быть учтена при расчете этого налога:

- Дт 09 Кт 68 — в месяце отправки груза;

- Дт 68 Кт 09 — в месяце оплаты страховой премии.

Пример отражения страхового договора в бухучете

Руководство стоматологической клиники «Дэнт-плюс» приняло решение застраховать всех сотрудников в рамках ДМС. Оплата каждого страхового полиса и проводки были проведены в период с 28.09.2019 по 30.09.2019 год, общая премия составляет 38000 рублей. Проводку необходимо делать в день оформления полисов и отображать данные в базе по следующей форме:

ЧислоТип операцииДебетКредитОбщая сумма в рублях28.09.2019Оплата премиальной части76-151380005.10.2019Списание страховых затрат2676-138000/365 дней*7 дней=728,76

Списывать затраты и проводить платеж таким образом необходимо в конце каждого месяца до тех пор, пока срок действия по договору не закончится.

Особенности учета платежей в СРО

Рассматривая особенности учета страховых премий, логично упомянуть о платежах в СРО (саморегулируемую организацию), членство в которой для ряда налогоплательщиков является обязательным условием осуществления их деятельности.

Обязательность взносов в СРО обусловливает необходимость их единовременного учета в НУ на дату платежа. А для БУ, так же, как и для страховых премий, возможны 2 варианта отнесения на затраты:

- Единовременно.

- В течение периода, который налогоплательщик установит самостоятельно, поскольку свидетельство СРО является бессрочным. Обычно такой срок делают равным 3–5 годам.

Способы списания в бухгалтерских проводках для этих вариантов будут точно такими же, как и при учете страховых премий: непосредственно на счета учета затрат со счета 76 или через счет 97.

Однако для целей сближения БУ и НУ здесь лучше принять решение о единовременном учете в БУ. Списание в течение срока для бухучета может быть оправдано только при больших суммах платежей, которые при их единовременном отнесении на затраты существенно ухудшат показатели бухотчетности. При расхождении способов учета платежей в СРО появятся временные разницы, налог от которых будет учтен на счете 77, поскольку в НУ расходы признают раньше: Дт 68 Кт 77.

Списание налоговых разниц отразится по мере учета расходов в БУ проводками Дт 77 Кт 68.

Проводки в бух учете на КАСКО и ОСАГО

В бухгалтерском учете затраты на приобретение полисов ОСАГО и КАСКО признаются расходами по обычным видам деятельности согласно п. 5 ПБУ 10/99.

Стоимость ОСАГО и КАСКО списывается на расходы в том же порядке, что и в налоговом учете: равномерно в течение срока, за который оплачена страховка.

Отражают страховую премию по счету 76, к которому нужно открыть субсчет «Расчеты по имущественному и личному страхованию».

Проводки будут такими:

- ДЕБЕТ 76 субсчет «Расчеты по имущественному и личному страхованию» КРЕДИТ 51 — выплачена страховая премия.

- ДЕБЕТ 20 (23, 26, 44) КРЕДИТ 76 субсчет «Расчеты по имущественному и личному страхованию» — списана на расходы стоимость страховой премии за текущий месяц.

Это интересно:

Что такое киберстрахование?

Итоги

Отражение страховых премий в БУ имеет свои особенности, обусловленные как самой сутью этих платежей, так и наличием возможности использования разных вариантов отражения в учете: единовременно или в течение периода действия договора. Выбор между вариантами учета позволяет свести к минимуму расхождения по страховым премиям в БУ и НУ. Принятое решение нужно закрепить в учетной политике по бухучету.

Источники:

- Налоговый кодекс РФ

- Приказ Минфина РФ от 31.10.2000 N 94н

- ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 N 33н

- Приказ Минфина России от 29.07.1998 N 34н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.