- Кто должен возвращать взнос

- Как сдать 4-ФСС на прямых выплатах

- Как заполнить 4-ФСС по новым правилам

- Какие пособия отражать в 4-ФСС

- Нюансы возврата платежей

- Возврат переплат, образованных до 17-го года

- Возврат переплат, образованных с 2021 года

- О возврате взносов

- Заявление на возврат

- Как показать в РСВ возмещение из ФСС

- Используемые проводки

- Проценты за просрочку перевода возврата

- Пример

- О подаче «уточненки»

- Ошибки, возникающие при возврате переплаты

- Об изменениях в налогообложении

- Дополнительная информация

- Возмещение расходов в фсс в 2021 году, список документов – Дело

- Расходы превысят доходы

- Таблица прямых выплат

- Пилот ФСС

Кто должен возвращать взнос

Взносы подразделяются на различные виды. От вида платежа зависит, кто должен его возвращать:

Разновидность взносаДо 1 января 2021 годаС 1 января 2021 годаОПС, ОМСПФРИФНСФССФССИФНС

Также различают такой взнос, как взнос на случай травм, несчастных случаев. За него отвечал до 2021 и отвечает сейчас ФСС.

ВАЖНО! Возврат переплаты пенсионных взносов не осуществляется.

Как сдать 4-ФСС на прямых выплатах

Форму 4-ФСС планировали обновить в 2021 году, даже подготовили новый бланк отчёта. Но в I квартале его не приняли и скорее всего не примут до конца 2021 года. Поэтому отчитываемся по старой форме, утверждённой приказом ФСС от 26.09.2016 № 381.

Как заполнить 4-ФСС по новым правилам

Раньше в таблице 3 мы расписывали расходы по страхованию от несчастных случаев на производстве и профессиональных заболеваний. Теперь она не актуальна, можно не заполнять.

Читайте также: Льготный заем сотруднику: как провести в бухгалтерском и налоговом учете

Ещё одно место для отражения расходов — строка 15 таблицы 2. Её теперь тоже заполнять не надо, достаточно проставить нули или прочерки.

Компенсации пособий по травматизму и прочих расходов, полученные от ФСС за периоды до 1 января 2021 года, отражаются в строке 6 таблицы 2.

Так как зачётная система не действует, в 4-ФСС мы сразу показываем взносы к уплате. В таблице 2 начисленные взносы указываются в строке 2, уплаченные — в строке 16. Задолженность по взносам на конец первого квартала указывайте в строке 19. Задолженность за ФСС на конец периода теперь может появиться, только если вы переплатили взносы.

Бесплатно подготовить и сдать 4-ФСС через интернет

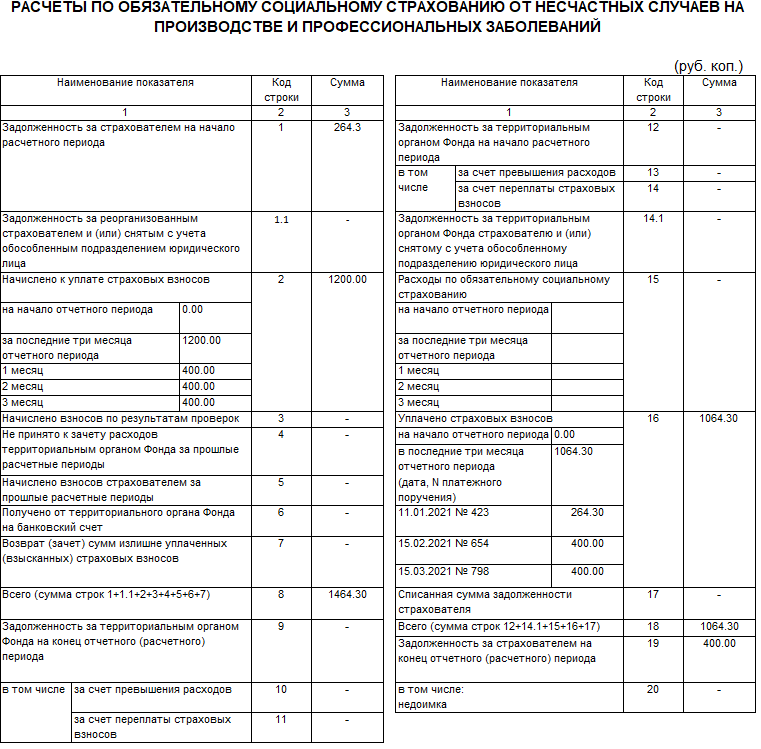

Пример заполнения. Организация платит взносы на травматизм по минимальному тарифу — 0,2 %. За январь, февраль и март за сотрудников начислили по 400 рублей. На 1 января 2021 года у страхователя был долг — 264,30 рубля.

Таблица 2 расчёта 4-ФСС будет заполнена так:

Образец 4-ФСС за 1 квартал 2021 года на прямых выплатах. Таблица 2

Какие пособия отражать в 4-ФСС

Как и в РСВ, включать в 4-ФСС нужно будет только больничные за первые три дня болезни сотрудников и дополнительные выходные по уходу за детьми инвалидами. Больничные с четвёртого дня, декретные и детские пособия платит ФСС — показывать их в отчёте не нужно.

Больничные за первые три дня болезни отразите в общей сумме выплат по строке 1 таблицы 1. Так как они не облагаются взносами, то попадут и в строку 2 таблицы 1.

Оплата дополнительных выходных родителям детей инвалидов попадает в строки 1 и 3 таблицы 1, так как формирует базу для начисления взносов. Пособия на погребение в 4-ФСС не попадают.

Нюансы возврата платежей

Переплата взносов возвращается только при соблюдении ряда условий:

- Отсутствуют недоимки и задолженности по взносам. Если недоимки есть, то переплата сначала идет на их погашение. И уже остаток средств переводится на р/с компании.

- Переплата также может быть направлена в счет следующих платежей.

- Средства, внесенные до 2021 года в фонды, не идут в зачет следующих платежей. Причина – передача контрольных функций ИФНС.

Если нужно получить деньги от фонда, требуется направить соответствующее заявление в территориальный отдел.

Возврат переплат, образованных до 17-го года

До 17-го года функция по приему страховых платежей принадлежала внебюджетным фондам. То есть за возвратом переплаты нужно идти именно в эти фонды. Обращение может выполняться в этих формах:

- Лично или с помощью представителя. Нужно прийти в территориальный отдел нужного фонда (ФСС или ПФР) и отдать заявление. Если передается оно представителем, то бумага должна быть нотариально заверена. Плюс этого варианта — получение результатов в минимальные сроки. Минус — придется идти в фонд.

- Через почту. Нужно отправить заказное письмо с описью вложений и уведомлением о получении. Плюсы — не нужно лично являться в фонд. Минус — тратится время на доставку письма.

Фонд должен рассмотреть заявление в течение 10-ти суток. Его представители, если принято решение о возврате, отправляют утвержденный документ в ИФНС. И уже ИФНС возвращает переплату.

Возврат переплат, образованных с 2021 года

Алгоритм возврата средств, отправленных в ИФНС:

- Сверка расчетов. Нужна для определения размеров недоимок, если таковые имеются. Точный их объем нужно прописывать в заявлении.

- Направление переплаты в уплату недоимки. Выполняется зачет переплаченных сумм. Осуществляется он ИФНС.

- Оформление заявки на возврат. Составляется заявление по ф. КНД 1150058.

- Направление заявки в отдел ИФНС. Идти нужно в орган по месту учета или регистрации ЮЛ/ИП. Заявление можно отправить по почте.

По такой же схеме выполняется возврат налоговых платежей.

Переплата возвращается на р/с организации. А потому номер этого счета нужно обязательно прописать в заявлении. Если средства возвращаются ИП, то направляются они на счет, применяющийся для осуществления коммерческой работы.

О возврате взносов

По вопросам уплаты и возврата страховых взносов на обязательное пенсионное страхование и страховых взносов на обязательное медицинское страхование Минфин рекомендует обращаться в Минтруд (Письмо от 08.05.2013 № 03-04-05/4-419). Однако последний не спешит с комментариями по обозначенной теме. Поэтому бухгалтеру ничего не остается, кроме как изучать арбитражную практику; но автор предлагает начать с норм законодательства, которые в спорных ситуациях все же первичны.

Итак, порядок зачета и возврата сумм излишне уплаченных страховых взносов, пеней и штрафов установлен в ст. 26 Закона о страховых взносах. Зачет или возврат суммы излишне уплаченных страховых взносов производится органом, контролирующим уплату взносов по месту учета плательщика взносов, без начисления процентов. Если чиновникам внебюджетных фондов стало известно о переплате взносов, то они обязаны сообщить об этом страхователю, а не замалчивать факты. При взаимном согласии сторон допускается проведение совместной сверки расчетов по страховым взносам в целях уточнения факта и суммы переплаты. Нужно учитывать, что проще произвести зачет страховых взносов, чем возврат, так как первую процедуру орган контроля выполняет самостоятельно, и внебюджетному фонду это выгодно.

Для возврата инициативу должен проявить плательщик взносов, представив в орган контроля письменное заявление по установленной форме. Срок возврата – не более месяца, при этом в случае наличия у страхователя задолженности по пеням, а также штрафам, подлежащим взысканию, возврат производится только после зачета суммы излишне уплаченных страховых взносов в счет погашения задолженности. Не допускается зачет взносов, излишне уплаченных в бюджет одного внебюджетного фонда, в счет предстоящих платежей страховых взносов, погашения недоимки по ним, задолженности по пеням и штрафам в бюджет другого государственного внебюджетного фонда.

Не всегда излишне уплаченные взносы можно вернуть. В частности, данная операция не выполняется, если сведения об излишне уплаченных страховых взносах представлены в составе сведений индивидуального (персонифицированного) учета и учтены (разнесены) Пенсионным фондом на индивидуальных лицевых счетах застрахованных лиц в соответствии с законодательством о персонифицированном учете. Очевидно, данное ограничение касается той части взносов, которые идут на пенсионное страхование и учитываются согласно Федеральному закону от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования». В описанной ситуации переплату можно лишь зачесть в счет предстоящих платежей.

Заявление на возврат

Заявление составляется строго по форме 1150058, утвержденной приказом ФНС №ММВ-7-8/[email protected] Такая форма используется тогда, когда заявка направляется в ИФНС. В ней указывается эта информация:

- ИНН и КПП.

- Номер заявление.

- Код налогового органа.

- Статья, на базе которой осуществляется возврат.

- Основание для возврата.

- Размер переплаты, которую нужно вернуть.

Если заявка направляется в ПФР, то она оформляется по ф. 23-ПФР. Если заявление отправляется в ФСС, то применяется ф. 23-ФСС, установленная приказом ФСС №457 от 17 ноября 2021 года.

Как показать в РСВ возмещение из ФСС

Начиная с 2021 года при заполнении РСВ применяются Форма и Порядок, утвержденные Приказом ФНС России от 10.10.2016 № ММВ-7-11/[email protected]

Порядок заполнения РСВ 2021 (возмещение от ФСС) гласит, что суммы страховых взносов на ВНиМ (страхование в связи с временной нетрудоспособностью и в связи с материнством) отражаются в Приложении 2 к Разделу 1 Расчета.

В соответствии с пунктом 11.14 Порядка, в строке 080 Приложения 2 нужно указать сумму возмещения из ФСС в графе, соответствующей месяцу фактического возмещения.

Таким образом, если Фонд возместил расходы работодателя на выплату пособия в августе 2021, то отразить это нужно по строке 080 в графе для 2 месяца 3 квартала. Как это сделать, мы подробно опишем в примере.

В итоговой строке 090 Приложения 2 нужно указать сумму, рассчитанную по следующей формуле:

Так отражается разница между начисленными взносами и расходами на выплату пособий плюс сумма возмещения из ФСС за отчетный период.

В результате подсчета разницы может получиться либо отрицательное, либо положительное число.

ВАЖНО!

Читайте также: Форма 18 для военкомата: бланк, инструкция, образец 2019-2020

Сумму со знаком минус впереди в расчете указывать не нужно! Указывается только разница, а показать, отрицательная она или положительная, нужно при помощи цифр 1 или 2, проставляемых в графах «признак»:

- 1 — взносы больше затрат на страховые выплаты работникам;

- 2 — затраты на страховые выплаты больше начисленных взносов.

Итак, если получится отрицательная величина, ставим цифру 2 в графе «признак». Это будет означать, что величина перечисленных вами пособий больше, чем размер страховых взносов.

Обратите внимание, что по итогам отчетного периода получится или сумма к уплате в бюджет (положительная), или к возмещению из бюджета (отрицательная). Они будут указаны с признаками «1» и «2» соответственно. При этом нельзя одновременно заполнять строки расчета:

- 110 и 120;

- 111 и 121;

- 112 и 122;

- 113 и 128.

При получении величины к уплате заполняйте строку 110, а к возмещению — строку 120 и так далее.

Используемые проводки

Деньги, поступившие вследствие возврата переплаты, нужно учитывать. Они фиксируются на счете 69. В частности, используются эти проводки:

- ДТ69 КТ51. Проводка фиксируется при выплате взноса. Переплаты отражаются по дебету.

- ДТ51 КТ69. Возврат.

Переплаты, не зафиксированные в тратах при установлении налогооблагаемой базы, не считаются внереализационными доходами.

Проценты за просрочку перевода возврата

ИФНС и ФСС могут опоздать с возвратом страховых платежей. В этом случае фирма может предъявить объем процентов, определяемый в зависимости от размера просроченного платежа и длительности самой просрочки. Размер процентов определяется по стандартной формуле, используемой при установлении пени:

Размер переплаты * число дней просрочки * 1/300 ставки рефинансирования

Размер процентов можно устанавливать только тогда, когда деньги пришли на р/с компании. Связано это с тем, что объем неустойки зависит от длительности просрочки. Соответствующие правила расчетов установлены частью 9 статьи 27 ФЗ №212 от 24.07.09. Деньги переводит Казначейство РФ по поручению фондов.

ВАЖНО! Госорганы должны именно вернуть деньги на р/с организации. Средства, начисленные в качестве процента за просрочку, не могут быть зачтены в счет будущих платежей.

Пример

Компания переплатила взносы на 2 700 руб. Было направлено заявление на возврат денег. Они должны были прийти 10 февраля, но фактически приходят только 20 февраля. Фирма проводит эти расчеты:

- Число дней просрочки – 10.

- Размер процентов: 2 700 * 10 * 1/365 * 9%. = 6,66 рублей.

Процент будет начисляться с даты, являющейся последним днем перевода переплаты.

О подаче «уточненки»

В связи с переплатой страховых взносов (при применении общего тарифа взамен пониженного) у плательщика возникает обязанность представить в орган контроля уточненную отчетность. Правила внесения изменений в расчет по начисленным и уплаченным страховым взносам прописаны в ст. 17 Закона о страховых взносах. Уточненный расчет не считается представленным с нарушением установленного срока («штрафным расчетом»), если допущенные ошибки не привели к занижению суммы страховых взносов (в ситуации, когда аптека вместо применения пониженных тарифов начисляла и платила взносы по общему тарифу, сумма как раз не занижена). Уточненный расчет по начисленным и уплаченным страховым взносам представляется по форме, действовавшей в расчетный период, за который вносятся соответствующие изменения.

При подаче уточненного расчета по страховым взносам в связи с применением общего тарифа взамен пониженного порядок заполнения расчета тот же, что и обычно, за исключением ряда нюансов. Один из нюансов связан не столько с заполнением «уточненки», сколько с отражением данных о расчетах по взносам в последующей отчетности. Вызывает вопросы заполнение строк, где указываются остатки страховых взносов на начало и конец отчетного периода, а также где вписывается сумма уплаченных взносов. Как заполнить эти строки, если контролирующий орган возвратил переплату? Ведь в действующей форме расчета по страховым взносам нет строки для данной операции. В таком случае есть два пути: либо увеличить на возврат переплаты какой-либо из остатков по расчетам (начальный или конечный, в зависимости от периода), либо уменьшить уплаченные страховые взносы на сумму возврата переплаты. В обоих случаях в строках расчета могут появиться отрицательные значения, чего, по мнению чиновников, не стоит пугаться, поскольку расчет построен так, что в нем наравне с положительными могут присутствовать отрицательные числа (Письмо ПФ РФ от 11.10.2012 № 30-21/14846).

Отметим, в отчетных формах индивидуального (персонифицированного) учета подобного быть не должно, так как суммы уплаченных страховых взносов (отдельно на страховую, отдельно на накопительную части трудовой пенсии) должны быть меньше суммы начисленных страховых взносов или равны ей (соответственно). Об этом сказано в Письме ПФ РФ от 23.05.2011 № 08-25/5577, посвященном алгоритму проверки сумм страховых взносов по индивидуальному лицевому счету застрахованного лица. Получается, суммы излишне уплаченных страховых взносов в формах индивидуального (персонифицированного) учета не отражаются, то есть корректирующие сведения в ПФР на возврат переплаты подавать и не нужно, максимум что можно сделать, так это зачесть переплату на основании уточненного расчета по страховым взносам. Повторяем, сказанное касается взносов, перечисленных на обязательное пенсионное страхование и разнесенных на индивидуальных лицевых счетах застрахованных лиц. Взносы на иные виды социального страхования (в ФСС, ОМС) можно вернуть при условии, что представлено заявление на возврат и сдана «уточненка».

К сведению

В части взносов в ФСС уточнению подлежит расчет 4-ФСС (форма утверждена Приказом Минтруда РФ от 19.03.2013 № 107н), при этом на титульном листе нужно проставить номер корректировки в предназначенном для этого поле.

И еще: для плательщиков страховых взносов по пониженным тарифам в расчете по страховым взносам предусмотрены разделы, заполнение которых подтверждает это право. Для аптек, применяющих пониженный тариф в силу п. 10 ч. 1 ст. 58 Закона о страховых взносах, не введено такой отдельной таблицы (раздела) в расчете по страховым взносам.

Ошибки, возникающие при возврате переплаты

Организация должна оформить возврат переплаты правильно. В обратном случае никаких денег она не получит. Рассмотрим распространенные ошибки, допускаемые при оформлении:

- Направление заявки на возврат сумм, уплаченных до 17-го года, в ИФНС. Последний начал отвечать за взносы только с 1 января 17-го года. За платежи, направленные до 17-го года, отвечают внебюджетные фонды. А потому заявление нужно отправлять именно в адрес этих фондов.

- Подача заявки на возврат без уточнения сумм. Все суммы конкретизируются через сверку расчетов. В частности, в заявлении нужно указать точную сумму переплаты, размер недоимки, если она присутствует. Если сверка проведена неправильно, то образуется разница между суммой в заявлении и суммой на лицевом счету/в учете.

- Используется не тот бланк заявления. Для составления заявления в ИФНС и внебюджетные фонды используются разные формы. При выборе формы нужно также учитывать, какой именно взнос планируется вернуть: на временную нетрудоспособность или на травматизм.

Все ошибки приводят к замедлению процесса возврата. Если заявление отправлено не туда, придется составлять заявку заново.

Об изменениях в налогообложении

Облегчение страхового бремени не означает, что у аптеки, пользующейся преимуществами «вмененки», появился облагаемый налогом доход. Ведь уплата ЕНВД зависит от физических, а не от стоимостных показателей. В то же время сумму единого налога налогоплательщик вправе уменьшить на страховые взносы. Если они переплачены, то получается, что сумма единого налога была занижена.

Напомним, общие правила исправления ошибок при расчете налогов прописаны в ст. 54 НК РФ. Она обязывает производить перерасчет налоговой базы и налога за период, в котором совершены ошибки (искажения). В совокупности налоговый вычет по всем социальным взносам и выплатам не должен уменьшать налог (авансовые платежи) более чем на 50% (п. 2.1 ст. 346.32 НК РФ). В связи с тем, что взносы были излишне начислены, сумму единого налога (авансовых платежей) бухгалтер также излишне уменьшил. Нужно представить уточненный расчет и пересчитать налог за предыдущий период.

Пример 3

Дополним условия примера 1. Аптека уплачивает ЕНВД. Суммы переплаты страховых взносов те же: в 2012 г. 110 000 руб., в отчетном периоде 2013 г. 30 000 руб. Допустим, что ЕНВД был уменьшен на полную сумму страховых взносов и при этом не вышел за рамки 50% ограничения уменьшения первоначальной суммы единого налога.

С учетом того, что единый налог был занижен излишне уплаченными по общему тарифу взносами, его нужно доначислить. За 2012 г. ЕНВД увеличится на 110 000 руб., а за 2013 г. – на 30 000 руб. соответственно.

В бухгалтерском учете аптеки будут сделаны проводки:

Содержание операцииДебетКредитСумма, руб.По недоплате единого налога за 2012 г.Увеличен налог в месяце обнаружения ошибки в 2013 г.*8468110 000По недоплате авансовых платежей за 2013 г.Увеличены авансовые платежи в месяце обнаружения ошибки в 2013 г.**916830 000

Корреспонденция счетов сделана исходя из предположения, что выявленная ошибка по единому налогу существенна для соответствующей строки бухгалтерской отчетности.

Читайте также: Как правильно пробивать чеки и не нарваться на штраф

*

Ошибка несущественна для соответствующей строки бухгалтерской отчетности.

Пример 4

Изменим условия предыдущего примера. Допустим, единый налог был уменьшен страховыми взносами до 50% ограничения. При этом в 2012 г. не были учтены страховые взносы на сумму 80 000 руб., а в 2013 г. – на сумму 40 000 руб.

В связи с тем, что в 2012 г. до 50% ограничения уменьшения ЕНВД не было учтено 80 000 руб. взносов, в то время как сами взносы были переплачены на 110 000 руб., получается, что единый налог был излишне уменьшен на 30 000 руб. (110 000 — 80 000). В отчетном периоде 2013 г. неучтенные 40 000 руб. взносов больше суммы переплаты 30 000 руб., поэтому сумма единого налога, уменьшенного до 50%, не изменится.

В бухгалтерском учете аптеки недоплата единого налога за 2012 г. будет отражена так:

Содержание операцииДебетКредитСумма, руб.Увеличен налог в месяце обнаружения ошибки в 2013 г.*916830 000

Корреспонденция счетов сделана исходя из предположения, что выявленная ошибка по единому налогу несущественна для соответствующей строки бухгалтерской отчетности.

* * *

В целом возврат страховых взносов из внебюджетных фондов (их зачет в счет предстоящих платежей) – достаточно хлопотное мероприятие. Но экономия может быть дороже потерянного времени и сил, поэтому тем, кто переплатил страховые взносы, не используя пониженный тариф, нужно быть готовым к «уточненкам», объяснительным и к перерасчетам не только по взносам, но и отдельным налогам. И еще: не стоит бояться признавать и исправлять ошибки, гораздо хуже их не замечать и в итоге терять больше.

- Статьи А. М. Лопатиной «Пониженные тарифы для аптек на ЕНВД: продолжаем обсуждение», № 5, 2013, и «Страховые взносы в вопросах и ответах», № 4, 2013.

- Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

- Утверждена Приказом Минздравсоцразвития РФ от 11.12.2009 № 979н.

- Заметим, сами чиновники ПФР (см. письма от 19.05.2011 № 08-26/5404, от 18.05.2011 № 08-26/5320) допускают уточнение сведений персонифицированного учета в отдельных случаях (как при недоплате, так и при переплате), но это не означает, что организация может надеяться на возврат переплаты взносов из ПФР.

- Форма расчета утверждена Приказом Минтруда РФ от 28.12.2012 № 639н.

- В 2011 году действовала форма, утв. Приказом Минздравсоцразвития РФ от 12.11.2009 № 894н, в 2012 году – форма, утв. Приказом Минздравсоцразвития РФ от 15.03.2012 № 232н, а начиная с 2013 года – форма, утв. Приказом Минтруда РФ от 28.12.2012 № 639н.

- Утверждено Приказом Минфина РФ от 28.06.2010 № 63н.

- Автор допускает, что можно полностью сторнировать ранее отраженные суммы (Дебет 44 Кредит 69 – сторно) и начислить взносы заново по пониженному страховому тарифу (Дебет 44 Кредит 69).

Дополнительная информация

При оформлении возврата нужно учитывать, что эта процедура предполагает срок исковой давности. Составляет он 3 года с даты уплаты взносов. Вернуть деньги можно только в течение этого периода.

Что делать, если переплата возникла у предпринимателя, который закрыл ИП и исключился из реестра? И он может вернуть деньги. Возврат оформляется на ФЛ, которому принадлежало ИП. Для получения денег нужно обратиться в арбитражный суд.

ИФНС обязан направлять плательщику уведомление о переплате. Соответствующее положение содержится в статье 78 НК РФ.

Возмещение расходов в фсс в 2021 году, список документов – Дело

К середине 2021 года все граждане Российской Федерации, которым полагаются выплаты социального характера, будут получать их напрямую из бюджета ФСС. Для работодателей изменения в отчетности ФСС наступили уже осенью текущего года. Начиная с октября 2021 года страхователи будут отчитываться по начисленным страховым взносам по новой форме.

Расходы превысят доходы

Проект бюджета Фонда социального страхования на 2020-2022 годы уже принят депутатами Государственной думы в первом чтении. Существенных изменений за время рассмотрения документа принято не было.

Как и прогнозировалось ранее, доходы внебюджетного фонда в 2020 году составят 811,6 млрд. руб. Из них большая часть — 604,348 млрд. руб. это взносы по обязательному социальному страхованию по временной нетрудоспособности и в связи с материнством.

Остальное — денежные средства по страхованию от несчастных случаев на рабочем месте и профессиональных заболеваний.

К 2022 году доходы значительно увеличатся и достигнут отметки 936,5 млрд. руб. По прогнозам, расходы ФСС также продолжат расти. В 2020 году на выплату гражданам РФ потребуется 788,1 млн. руб., а в 2022 году уже 873,9 млн.руб.

Таким образом, впервые за несколько лет в 2021 году доходы превысят расходы. Но к 2022 году бюджет фонда снова станет дефицитным. Как отмечают депутаты, дефицитная смета никаким образом не отразится на гражданах.

Путем перераспределения средств за счет доходности по другим статьям страхования «дыры в бюджете» будут капитально залатаны.

Таблица прямых выплат

Перечень пособий, выплачиваемых из государственного внебюджетного фонда в 2021 году не изменится. В него войдут, как и прежде, все «женские выплаты», пособие по временной нетрудоспособности и помощь на погребение.

При расчете соцвыплат с 1 января нового года будут учитывать новое значение МРОТ. Предположительно размер минимальной оплаты труда поднимется на 850 руб. и составит 12 130 руб. Повышение МРОТ отразится на минимальном размере выплат, они увеличатся.

Кроме того, с 1 февраля 2021 года будет проведена ежегодная индексация. По предварительным данным ее коэффициент составит 1,038.

Перечень пособий и их размер на 2021 год приведен в таблице.

Наименование пособияРазмер пособия в 2021 году

Сумма с 1 январяСумма с 1 февраляЗа постановку на учет в ранние сроки беременности (единовременное)655,49 руб.680,4 руб.Декретные выплаты по беременности и родам100% среднего дневного заработка за предыдущие два года работы минимум 398,79 руб.предельный размер 2301,37 руб.На рождение ребенка (единовременное)17 479,73 руб.18 143,96 руб.Пособие по уходу за ребенком до 1,5 лет40% от среднего заработка за два последних годана 2-го и последующих детей минимум 6554,89 руб.максимум для всех категорий 27984,66 руб.Социальное пособие на погребение (единовременное)Выплачивается в размере равном стоимости услуг, предоставляемых согласно гарантированному перечню услуг по погребению, но не более чем 5946,47 руб.

По инициативе Министерства труда в 2021 году могут измениться условия выплаты пособия по уходу за ребенком до полутора лет. Согласно проекту, право на получение пособия будет иметь лицо, осуществляющее непосредственный уход за ребенком.

То есть если мать, будучи в отпуске по уходу за ребенком, начинает работать, пусть и неполный рабочий день, то право на получение выплат она теряет.

Напомним, что оформить отпуск по уходу за ребенком может не только мать, но и ближайшие родственники.

Пилот ФСС

Пилотный проект государственного внебюджетного фонда «Прямые выплаты» в 2021 году охватит всю территорию России. Начавшая свою работу в 2011 году программа успешно реализована уже более чем в 50 субъектах РФ. С 1 января 2021 года проект будет запущен в следующих субъектах:

- Республика Коми;

- Республика Саха (Якутия);

- Удмуртская Республика;

- Кировская обл.;

- Кемеровская обл.;

- Оренбургская обл.;

- Саратовская обл.;

- Тверская обл.;

- Ямало-Ненецкий АО.

А начиная с 1 июля 2021 года новый порядок выплат пособий начнет действовать еще в 9 субъектах России:

- Республика Башкортостан;

- Республика Дагестан;

- Красноярский край;

- Ставропольский край;

- Волгоградская обл.;

- Иркутская обл.;

- Ленинградская обл.;

- Тюменская обл.;

- Ярославская обл.

После того, как все регионы России начнут работать по новой схеме, пилотный проект перестанет быть «экспериментальным». С 2021 года прямые выплаты пособий из ФСС, без работодателя в виде посредника, станут привычной рабочей нормой. Соответствующие поправки в действующие законы об обязательном социальном страховании подготовило Министерство труда.

За организациями остается закреплена лишь одна функция — передавать в фонд социального страхования нужные сведения и документы, являющиеся основанием для выплат. Согласно тексту законопроекта у ФСС появятся новые полномочия. Кроме прямого перевода денежных средств непосредственно на счета граждан, фонд сможет проводить проверки документов и сведений.

Суть механизма прямых выплат заключается в возможности застрахованного лица получить положенные деньги, независимо от финансового положения работодателя.

Рассчитывает и перечисляет пособия не бухгалтер организации, а фонд социального страхования. Поэтому ошибки и неточности в расчетах сведены к минимуму.

Для страхователей такая схема тоже удобна — им не требуется выводить деньги из оборота на выплату пособий.