Многих спорных ситуаций в налогообложении можно избежать, если на стадии планирования хозяйственных ситуаций проанализировать формулировки законодательства и при составлении соответствующих документов этих формулировок придерживаться. Выплаты работникам, установленные трудовым законодательством, – не исключение.

Рассмотрим налогообложение сумм возмещения расходов работников, переехавших на работу в другую местность. Вопросу об удержании НДФЛ с таких сумм посвящено письмо Минфин России от 17.03.2017 № 03-04-06/15550. Нас будет интересовать не только НДФЛ, но и страховые взносы по этим выплатам, а также учет таких возмещений в расходах по налогу на прибыль.

Анализ трудовых правоотношений

В Трудовом кодексе РФ имеется статья 169, наименование которой полностью соответствует анализируемой хозяйственной ситуации, – «Возмещение расходов при переезде на работу в другую местность». Из нее следует, что переезд на работу в другую местность осуществляется по предварительной договоренности работника с работодателем. Такая формулировка подразумевает, что трудовой договор заключен до переезда.

В трудовом договоре обязательно указывается место работы, а в случае, когда работник принимается для работы в филиале, представительстве или ином обособленном структурном подразделении организации, расположенном в другой местности, – место работы с указанием обособленного структурного подразделения и его местонахождения (ст. 57 ТК РФ). В связи с переездом эту запись нужно изменить.

В причины переезда работника законодатель не вникает. Например, это может быть перевод на работу в другую местность вместе с работодателем либо перемещение работника в структурное подразделение, расположенное в другой местности (ст. 72.1 ТК РФ). В любом случае предстоят изменения трудового договора. Однако статья 169 Трудового кодекса РФ указывает на необходимость предварительной договоренности сторон. Она тоже требует соблюдения письменной формы. Представляется, что в этом документе необходимо согласовать время на переезд, на протяжении которого работник не будет исполнять свои трудовые функции. Ведь трудовой договор не расторгнут.

Компенсации работнику

Статья 169 Трудового кодекса РФ устанавливает следующие обязательные компенсации:

- расходы по переезду работника, членов его семьи и провозу имущества (за исключением случаев, когда работодатель предоставляет работнику соответствующие средства передвижения);

- расходы по обустройству на новом месте жительства.

С расходами по переезду вопросов у бухгалтера не возникает. А вот что такое расходы по обустройству?

В нормативных документах и судебных решениях ответа на этот вопрос мы не обнаружили. За неимением иных источников выясним, что понимается под такими расходами у федерального государственного служащего. Согласно подпункту «д» пункта 2 «Правил возмещения расходов, связанных с переездом федерального государственного служащего…» (утв. Постановлением Правительства РФ от 11.08.2007 № 514) расходы по обустройству на новом месте жительства возмещаются из расчета:

- на гражданского служащего – 2,5 месячного оклада гражданского служащего в соответствии с замещаемой им должностью по новому месту службы;

- на супругу (супруга) – 1,5 указанного оклада гражданского служащего;

- на каждого переезжающего члена семьи – 1 указанный оклад гражданского служащего.

Между прочим, суммы немалые! Что касается расходов по найму жилого помещения гражданским служащим и членами его семьи, то они возмещаются лишь в случае вынужденной задержки в пути следования.

Данный пример показывает, что расходы по обустройству не детализируются и к расходам работника по найму жилого помещения не сводятся. Как именно работник использует выделенные ему средства – работодателя не касается и отчитываться об этом работник не обязан. А жилье он может сразу купить или поселиться у родственников.

Аналогично эти вопросы решаются в отношении сотрудников Следственного комитета РФ (Постановление Правительства РФ от 07.07.2011 № 542). Таким образом, Правительство РФ как верховный орган исполнительной власти не считает целесообразным регламентировать состав расходов по обустройству.

Обратите внимание

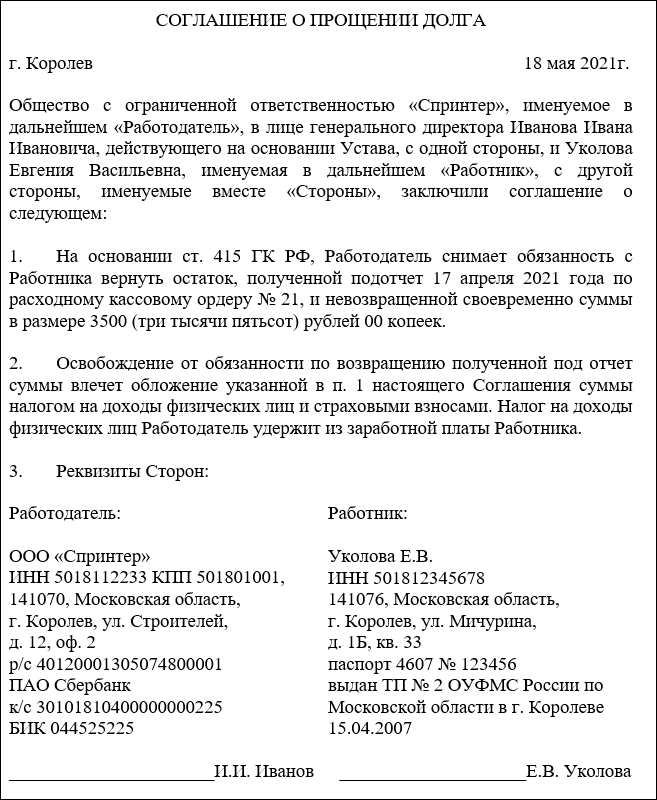

Предварительную договоренность работодателя и работника о переезде последнего на работу в другую местность нужно оформить письменно. При этом рекомендуем согласовать порядок возврата компенсационных выплат на переезд в случае расторжения трудового договора.

Подлежащие возмещению расходы по найму жилого помещения в трудовом законодательстве прямо оговорены (ст. 168 и ст. 168.1 ТК РФ). По этой причине излишняя детализация расходов на обустройство может привести к налоговым спорам. Искажать или дополнять формулировки Трудового кодекса не следует.

Документальное оформление компенсации

Статья 169 Трудового кодекса РФ гласит: в случаях, не установленных нормативными правовыми актами, порядок и размеры возмещения расходов при переезде на работу в другую местность работникам определяются коллективным договором или локальным нормативным актом либо по соглашению сторон трудового договора. Обратите внимание – определяются порядок и размеры возмещения, но не состав расходов!

Таким образом, необходимо и достаточно установить размер возмещения на обустройство исходя из размера заработной платы работника с учетом переезжающих членов его семьи. Такой подход будет полностью соответствовать понятию компенсации.

Подчеркнем: обустройство – временное мероприятие, период которого ограничен несколькими месяцами. При таких обстоятельствах ставить вопрос о продолжительном найме жилого помещения неуместно.

С другой стороны, не запрещено определять размер возмещения на обустройство не в твердой сумме, а через стоимость найма жилого помещения в новой местности – скажем, на полгода вперед. Тогда именно так и нужно объясняться с налоговым инспекторами и ни в коем случае не требовать от сотрудника подтверждения понесенных расходов. Подобным требованием работодатель нарушает права работника, вмешиваясь в его частную жизнь. Ведь отчета о расходах на обустройство законодатель не требует.

Компенсация за переезд в другой регион — в другую местность

Внимание! Договоренность о переезде работника в новую местность на работу обсуждается сторонами заранее, изменения фиксируются письменно в договоре. Хорошо, когда работник и работодатель имеют готовое согласованное решение на случай расторжения трудовых отношений.

Все что касается компенсации найма жилья, статьями 168, 168.1 ТК РФ регламентированы категории расходов, которые подлежат возмещению. Излишняя их детализация может спровоцировать налоговые споры. Ни дополнять, ни изменять этот список не рекомендуется, его принято применять в неизменном виде.

Налоговый учет компенсаций

Вышеназванным письмом Минфин России разъяснил, что компенсации работнику в виде возмещения его затрат на переезд не являются объектом налогообложения НДФЛ. Основание – абзац 11 пункта 3 статьи 217 Налогового кодекса РФ. Разумеется, такой ответ всех нас устраивает.

Вместе с тем Минфин России отказал в освобождении налогоплательщика от уплаты НДФЛ с сумм, полученных в возмещение расходов по найму жилого помещения, совершенному работником в связи с переездом. Формально чиновники правы, а «виноватым» нужно признать руководителя, который подписал ненадлежаще оформленную документацию. Почему бы работодателю не возместить работнику затраты на новый холодильник по той причине, что старый он оставил по прежнему месту жительства теще? Пример мы привели гротескный, зато суть проблемы наглядно проиллюстрировали. Вне сомнения, что за холодильник НДФЛ взыщут, ну так ведь и за оплату найма жилья аналогично. Расходы на обустройство должны носить обобщенный характер, конкретизировать их опасно.

Вопреки традициям, арбитражную практику (судебную «рулетку»!) мы анализировать не станем. Если же ваш налоговый спор перейдет в судебную плоскость, то строить защиту мы рекомендуем на вышеозначенных позициях: цена найма жилого помещения – всего лишь способ определения размера компенсации за обустройство. А помесячная выплата такой компенсации – не более чем порядок возмещения расходов, относящийся к компетенции сторон трудового договора.

В части страховых взносов предусмотрена такая же льгота, как и по НДФЛ. А именно, абзац десятый подпункта 1 пункта 2 статьи 422 Налогового кодекса РФ устанавливает: не подлежат обложению страховыми взносами все виды установленных российским законодательством компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных с выполнением физическим лицом трудовых обязанностей, в том числе в связи с переездом на работу в другую местность.

Обратите внимание

Затраты работодателя на возмещение расходов по переезду работника носят непроизводственный характер, поэтому относить такие суммы на расходы по обычным видам деятельности (п. 5 ПБУ 10/99 «Расходы организации») оснований не имеется. Предлагаем их учитывать в составе прочих расходов: ДЕБЕТ 91 КРЕДИТ 73

— начислены компенсации;

ДЕБЕТ 73 КРЕДИТ 50 (51)

— выплачены компенсации.

Если вам вздумается настаивать, что в целях обустройства вы оплачивали работнику наем жилого помещения, то и по страховым взносам спора с налоговиками вам тоже не избежать.

Наконец, точно такая же льгота предусмотрена по взносам на «травматизм». Она установлена абзацем десятым подпункта 2 пункта 1 статьи 20.2 Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

В заключение выясним, как работодателю учесть компенсационные выплаты на переезд при налогообложении прибыли.

Не вызывает сомнений, что такие компенсации учитываются в составе расходов по налогу на прибыль. Дело в том, что компенсационные выплаты в пользу работников являются обязательными, уклониться от них работодатель не может, поэтому такие суммы в принципе удовлетворяют критериям пункта 1 статьи 252 Налогового кодекса. Минфин России письмом от 15.05.2013 № 03-03-06/1/16789 предлагает признавать эти расходы в соответствии с подпунктом 4 пункта 1 статьи 264 Налогового кодекса. Однако в нем идет речь о суммах «выплаченных подъемных в пределах норм, установленных в соответствии с законодательством Российской Федерации». Между тем в Трудовом кодексе РФ термин «подъемные» вообще не фигурирует.

Выплаты подъемных пособий предусмотрены, в частности, Федеральным законом от 30.12.2012 № 283-ФЗ «О социальных гарантиях сотрудникам некоторых федеральных органов исполнительной власти и внесении изменений в отдельные законодательные акты Российской Федерации» (п. 1 ч. 3 ст. 3), Федеральным законом от 07.11.2011 № 306-ФЗ «О денежном довольствии военнослужащих и предоставлении им отдельных выплат» (п. 1 ч. 2 ст. 3), Федеральным законом от 19.07.2011 № 247-ФЗ «О социальных гарантиях сотрудникам органов внутренних дел Российской Федерации и внесении изменений в отдельные законодательные акты Российской Федерации» (п. 1 ч. 3 ст. 3). А вот применительно к частным фирмам официального упоминания о подъемных мы не обнаружили.

В итоге с позицией письма № 03-03-06/1/16789 мы согласиться не можем. Подтверждением нашего вывода является формулировка пункта 37 статьи 270 Налогового кодекса: при определении налоговой базы не учитываются расходы «в виде сумм выплаченных подъемных сверх норм, установленных законодательством Российской Федерации». Очевидно, что в частной фирме сверхнормативных выплат не возникнет, поскольку нормы компенсаций она устанавливает самостоятельно.

В подобных ситуациях на помощь приходит «универсальный» подпункт 49 пункта 1 статьи 264 Налогового кодекса, при помощи которого перечень прочих расходов, связанных с производством и реализацией, сделан открытым.

Однако существует иная основа для классификации – пункты 3 и 25 стати 255 Налогового кодекса РФ. В соответствии с ними выплаты работнику можно включить в расходы на оплату труда.

ОСНО: налог на прибыль

При расчете налога на прибыль компенсацию расходов, связанных с переездом в другую местность (в т. ч. и за рубеж), можно учесть как подъемные (подп. 5 п. 1 ст. 264 НК РФ, письмо Минфина России от 13 февраля 2012 г. № 03-04-06/6-35). Для этого нужно выполнить два условия:

- сумма подъемных должна быть фактически выплачена (независимо от метода, которым организация определяет доходы и расходы) (подп. 4 п. 7 ст. 272, п. 3 ст. 273 НК РФ);

- сумма подъемных не должна превышать норму, установленную в соответствии с действующим законодательством. Сверхнормативные выплаты налогооблагаемую прибыль не уменьшают (п. 37 ст. 270 НК РФ).

Такие правила распространяются на те случаи, когда подъемные выплачиваются сотруднику организации, с которым уже заключен трудовой договор и который на момент переезда на новое место работы уже выполнял свои трудовые обязанности у того же работодателя на старом месте работы (письма Минфина России от 23 июля 2009 г. № 03-03-05/138, от 14 июля 2009 г. № 03-03-06/2/140, УФНС по г. Москве от 18 февраля 2008 г. № 20-12/015139).