- Особенности заполнения 6-НДФЛ за 2021 год

- Зарплата за март выплачена в апреле

- Срок сдачи 6-НДФЛ за 2021 год

- 6-НДФЛ за 4 квартал: пример заполнения

- Зарплата досрочно: как заполнить расчет

- Общие требования по заполнению 6-НДФЛ

- Итоги

- Как правильно заполнить форму 6-НДФЛ

- 6-НДФЛ: раздел 2

- Оформление титульного листа

- Комментарии по заполнению Раздела 2 формы 6-НДФЛ

- Доход и налог — в разные периоды: когда это возможно

- Строка 080 формы 6-НДФЛ: порядок заполнения

- Контрольные соотношения для проверки формы 6-НДФЛ

- Новые контрольные соотношения для формы 6-НДФЛ

Особенности заполнения 6-НДФЛ за 2021 год

Необходимо отметить, что форма 6-НДФЛ, составляемая по итогам года, лишь для упрощения именуется отчетом за 4 квартал. Расчет составляется нарастающим итогом с начала года, поэтому более правильно говорить не об отчете за 4 квартал 2021 года, а о годовом Расчете 6-НДФЛ за 2021 год.

Бланк 6-НДФЛ за 4 квартал 2021 года не изменился, как и состав формы, представляемой в налоговую инспекцию:

- Титульный лист (Стр. 001)

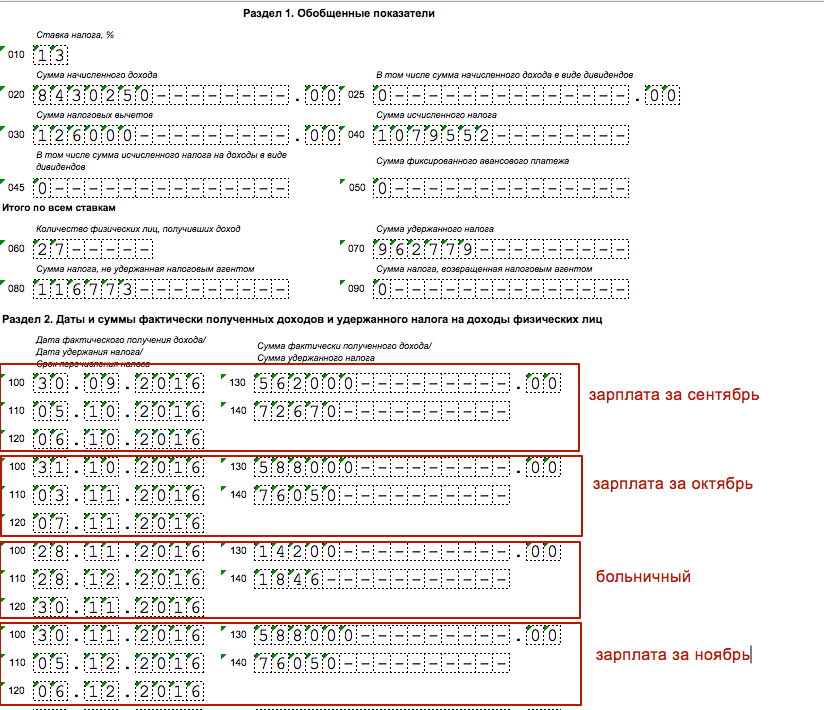

- Раздел 1 «Обобщенные показатели»

- Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»

Напомним, что в Разделе 2 годового Расчета суммы НДФЛ, удержанные в 1-ом, 2-ом или 3-ем квартале, не показываются. Отражаться они будут только в Разделе 1 формы 6-НДФЛ.

Общие требования по заполнению формы 6-НДФЛ можно посмотреть в нашей консультации.

Зарплата за март выплачена в апреле

В подавляющем большинстве случаев заработную плату за отработанный месяц сотрудники получают в начале следующего месяца. Таким образом, зарплата за март, которая относится к первому кварталу, фактически выплачивается в апреле, то есть во втором квартале. Возникает вопрос: как отразить в расчете по форме 6-НДФЛ мартовскую зарплату и удержанный с нее налог? Нужно ли показать ее в расчете за первый квартал, либо следует сделать это в расчете за полугодие? К сожалению, в порядке заполнения расчета (утв. приказом Минфина России от 14.10.15 № ММВ-7-11/[email protected]) об этом ничего не сказано.

Бесплатно заполнить и сдать 6‑НДФЛ через интернет

Читайте также: Актуальные вопросы о переходе с ЕНВД на ПСН. Совмещение патента с УСН

Если подходить формально, то зарплату и налог на доходы за март следует отражать дважды. Первый раз — в разделе 1 расчета за первый квартал. Второй раз — в разделе 2 расчета за полугодие. Дело в том, что в форму 6-НДФЛ должны попадать показатели по состоянию на отчетную дату. Это подтвердила ФНС России в письме от 18.03.16 № БС-4-11/4538. В данной ситуации по состоянию на 31 марта зарплата уже начислена, поэтому начисление надо показать в расчете за первый квартал. Но удержания и перечисления налога еще не было. Значит, удержание и перечисление попадут в расчет, составленный по состоянию на 30 июня, то есть в полугодовую форму 6-НДФЛ. Такой подход согласуется с позицией Федеральной налоговой службы (см. «ФНС разъяснила порядок заполнения отдельных строк в расчете 6-НДФЛ»).

Но существует и другая точка зрения, согласно которой все сведения, относящиеся к мартовской зарплате, следует указывать один раз — в форме 6-НДФЛ за первый квартал. При этом начисление зарплаты должно попасть в раздел 1, а удержание налога — в раздел 2 с апрельскими датами (пример подобного заполнения приведен в нашей статье «Новый расчет 6-НДФЛ для налоговых агентов: разбираемся с особенностями заполнения и сдачи в инспекцию»). У данного варианта есть один неоспоримый плюс — наглядность. Она позволит без труда сопоставить данные о начислении зарплаты с данными об удержании налога, ведь вся информация представлена в одном расчете.

Кстати, чиновники не возражают против такого варианта. Это следует из всевозможных разъяснений, в частности, из письма ФНС России от 25.02.16 № БС-4-11/[email protected] В нем говорится, что у налогового агента есть право выбора, где отразить апрельскую выплату мартовской зарплаты — в расчете за первый квартал или в расчете за полугодие.

На практике инспекторы, скорее всего, станут принимать оба варианта расчетов. У тех, кто отчитывается в электронном виде, проблем также не будет, ведь приемный комплекс не сверяет доходы из 1 раздела с доходами из 2 раздела. Следовательно, при любом способе отражения мартовской зарплаты расчет по форме 6-НДФЛ должен пройти проверку.

Срок сдачи 6-НДФЛ за 2021 год

Если промежуточные Расчеты по форме 6-НДФЛ сдаются не позднее последнего числа месяца, следующего за соответствующим кварталом, то для годового Расчета этот срок удлинен. Сдать форму 6-НДФЛ за год нужно не позднее 1 апреля (абз. 3 п. 2 ст. 230 НК РФ).

При этом нужно учитывать, что если последний день срока сдачи Расчета приходится на выходной или нерабочий праздничный день, сдать Расчет можно в ближайший следующий за таким днем рабочий день (п. 7 ст. 6.1 НК РФ).

Поскольку 01.04.2017 – суббота, сдать форму 6-НДФЛ за 2016 год нужно не позднее 03.04.2017.

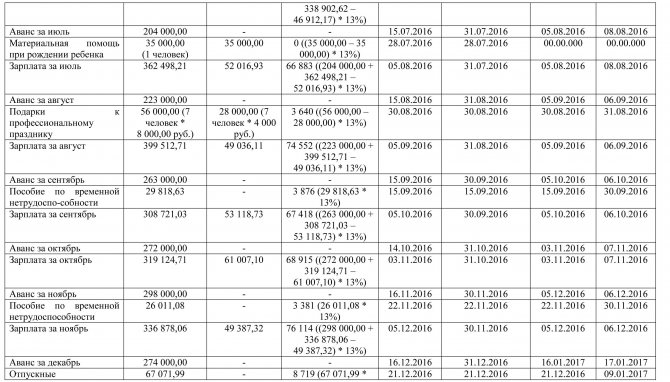

6-НДФЛ за 4 квартал: пример заполнения

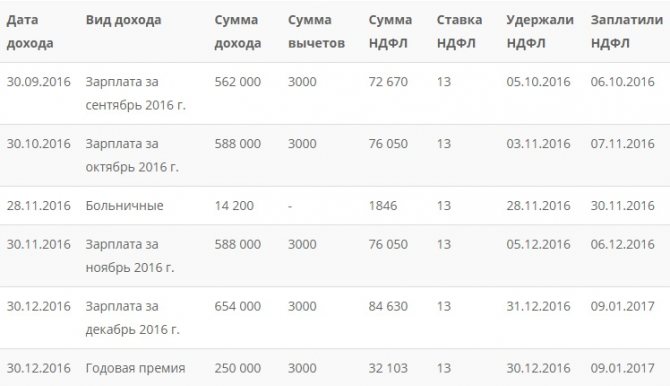

Представим в таблице данные для подготовки Расчета по форме 6-НДФЛ. Для этого сведения о начисленных доходах работников за 9 месяцев, использованные для заполнения формы 6-НДФЛ за 9 месяцев 2016 года, дополним информацией о доходах 4-го квартала 2016 года.

Предположим также, что заработная плата за декабрь 2021 года в полной сумме выплачена досрочно 29.12.2016. Однако НДФЛ с декабрьской зарплаты удержан в декабре не будет, поскольку на момент выплаты средств доход еще не был получен.

В этом случае НДФЛ нужно будет удержать при ближайшей выплате денежных средств работникам. Предположим, это будет дата выплаты аванса за январь 2021 года – 16.01.2017.

Кроме того по выплаченным 21.12.2016 отпускным срок перечисления НДФЛ – 09.01.2017, поскольку 31.12.2016 приходится на выходной (субботу).

Следовательно, суммы аванса и зарплаты за декабрь, удержанный 16.01.2017 НДФЛ, а также информация о выданных 21.12.2016 отпускных будут показаны в Разделе 2 лишь за 1-ый квартал 2021 года (Письма ФНС России от 02.11.2016 N БС-4-11/[email protected], от 24.10.2016 N БС-4-11/[email protected]).

В то же время в Разделе 1 суммы аванса, зарплаты за декабрь и декабрьских отпускных, а также исчисленного налога указаны, ведь даты исчисления налога приходятся на 2021 год.

Проверить правильность заполнения формы 6-НДФЛ можно с помощью контрольных соотношений.

Читайте также: ЕНЦ ВНДС – Единый Налоговый Центр Возврата Невыплаченных Денежных Средств

Зарплата досрочно: как заполнить расчет

Так, в состав отчетности в данном случае войдут:

- Расчет за первый отчетный период, в котором часть зарплаты фактически выдана человеку, с отражением:

- в разделе 1 того факта, что налог с выданной суммы исчислен (то есть по сумме исчисленной зарплаты, включая выданный аванс, указываются данные в полях 020, 040); но поле 070 в части аванса заполнять не нужно, поскольку налог в отчетном хозяйственном периоде не может быть удержан;

- в разделе 2 ничего по соответствующей авансовой выплате за труд не указывается, так как налог, хотя и исчислен, не удержан, поскольку доход не считается полученным (письмо ФНС РФ от 02.11.2016 № БС-4-11/20829).

- Расчет за второй отчетный период, в котором удержан налог с аванса за труд, — с отражением:

- в разделе 2 — всех данных по полям 100–140 (поскольку такие сведения будут в распоряжении бухгалтера) касательно аванса и заработка только в следующем отчетном периоде;

- в разделе 1 — сведений об удержанном налоге (поле 070).

Пример

Иванову А. С. 27.12.2020 был выплачен аванс за декабрь. На сумму исчисленной заработной платы за декабрь (включая авансовую выплату) 31.12.2020 был начислен НДФЛ.

Сведения об этом подлежат отражению в разделе 1 формы 6-НДФЛ за 4 квартал 2021 года — в строках 020 и 040.

Удержан и перечислен соответствующий НДФЛ может быть с ближайшей следующей трудовой выплаты. Пусть она будет 15.01.2021.

Сведения об этом подлежат отражению:

- в строке 070 раздела 1 формы 6-НДФЛ за 1 квартал 2021 года;

- в разделе 2 формы 6-НДФЛ за 1 квартал 2021 года:

- в строке 100 — 31.12.2020;

- в строке 110 — 15.01.2021;

- в строке 120 — 16.01.2021.

Таким образом, операция «растягивается» на 2 расчета — за 2020 год и за 1 квартал 2021 года.

Дополнительные разъяснения можно прочитать в письмах ФНС России от 16.05.2016 № БС-3-11/[email protected], от 02.11.2016 № БС-4-11/[email protected]

См. также:

- «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?»;

- «Как правильно отразить досрочную зарплату в 6-НДФЛ?».

Возможен сценарий, обратный тому, при котором выдается классический аванс, — когда зарплата задерживается. Изучим, как в этом случае заполняется расчет.

Общие требования по заполнению 6-НДФЛ

Чтобы снизить вероятность ошибки при заполнении 6-НДФЛ, необходимо обратиться к Инструкции по заполнению формы 6-НДФЛ, которую можно найти в приказе ФНС России от 14.10.2015 № ММВ-7-11/[email protected] К общим требованиям по заполнению формы 6-НДФЛ, в частности, относятся:

- заполнение текстовых и числовых полей Расчета слева направо, начиная с крайней левой ячейки

- проставление прочерков в незаполненных ячейках, при этом в незаполненных ячейках для суммовых показателей указывается ноль в крайней левой ячейке, остальные ячейки прочеркиваются

- запрет на двустороннюю печать Расчета на бумажном носителе

- использование чернил черного, фиолетового или синего цвета

- при подготовке Расчета на компьютере и последующей распечатке прочерки можно не ставить, при этом должен использоваться шрифт Courier New высотой 16 — 18 пунктов

Итоги

Форма 6-НДФЛ за 2021 год (в контексте результатов деятельности налогового агента в 4-м квартале 2021 года) заполняется нарастающей суммой по разделу 1 и по финансовым результатам за октябрь-декабрь по разделу 2. Отражение сведений о выплатах и начисленных на них налогах, если они приходятся на разные месяцы или даже отчетные периоды (при досрочной выплате зарплаты, при ее задержке), имеет большое количество нюансов.

Узнать больше о применении формы 6-НДФЛ вы можете в статьях:

- «Порядок заполнения формы 6-НДФЛ – пример»;

- «Порядок заполнения строки 080 формы 6-НДФЛ»;

- «Как в форме 6-НДФЛ отражается материальная выгода?».

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 14.10.2015 № ММВ-7-11/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Читайте также: Как заполнить нулевую декларацию по УСН за 2021 год для ИП (образец)

Как правильно заполнить форму 6-НДФЛ

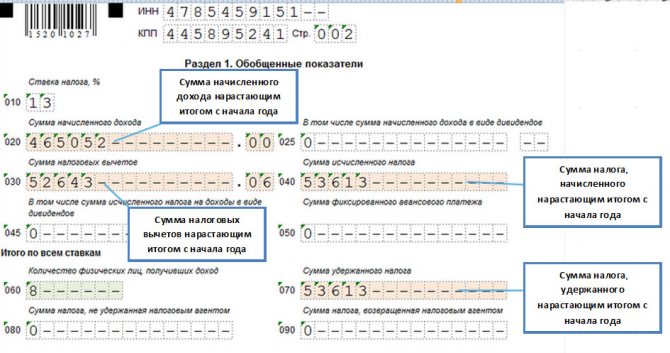

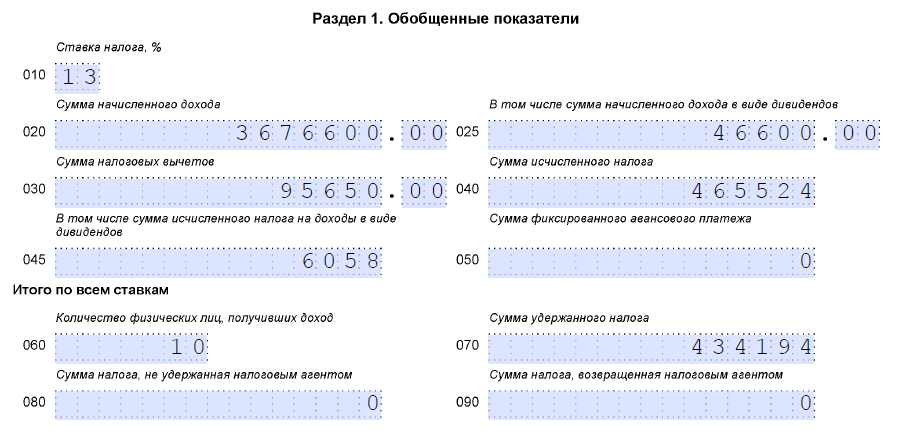

Если заполнение титульного листа не вызывает особых трудностей, порядок заполнения Раздела 1 «Обобщенные показатели» может вызвать вопросы.

Если в течение года применялись разные налоговые ставки, то строки 010-050 заполняются отдельно для каждой налоговой ставки. При этом показатели приводятся суммарно по всем физическим лицам, к доходам которых применяется каждая конкретная ставка.

Строки 010-090 заполняются суммарно с начала года.

По строке 010 «Ставка налога, %» указывается применяемая в отчетном периоде ставка налога.

Строки 020-050 заполняются применительно к каждой конкретной ставке, указанной по строке 010.

По строке 020 «Сумма начисленного дохода» указывается сумма начисленного дохода нарастающим итогом с начала налогового периода.

Если в налоговом периоде начислялись дивиденды, то их сумму налоговый агент отражает еще раз по строке 025 «В том числе сумма начисленного дохода в виде дивидендов».

По строке 030 «Сумма налоговых вычетов» отражается сумма налоговых вычетов, которая уменьшает доход, подлежащий налогообложению. В этой строке отражаются, в частности, стандартные налоговые вычеты, предусмотренные ст. 218 НК РФ, а также вычеты в размерах, предусмотренных ст. 217 НК РФ (например, вычет из стоимости подарков или материальной помощи). Полный перечень вычетов можно найти в приказе ФНС России от 10.09.2015 № ММВ-7-11/[email protected]

Сумма исчисленного НДФЛ отражается по строке 040 «Сумма исчисленного налога».

В строке 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов» нужно указать сумму НДФЛ с дивидендов, отраженных ранее по строке 025.

Если у организации или ИП трудится иностранец, который имеет патент и самостоятельно уплачивает НДФЛ, то налоговый агент может уменьшить исчисленный НДФЛ таких работников на сумму перечисленных ими фиксированных платежей по НДФЛ. Сумма, на которую налоговый агент уменьшает исчисленный НДФЛ, отражается по строке 050 «Сумма фиксированного авансового платежа».

По строке 060 «Количество физических лиц, получивших доход» налоговый агент должен указать общее количество физлиц, которые получили от него доход в налоговом периоде. Если в течение года одно и то же физическое лицо было уволено и вновь принято на работу, по строке 060 оно указывается только один раз.

По строке 070 «Сумма удержанного налога» отражается сумма НДФЛ, которая была удержана налоговым агентом.

По строке 080 «Сумма налога, не удержанная налоговым агентом» отражается та сумма НДФЛ, которую налоговый агент не смог удержать из доходов физлица.

По строке 090 «Сумма налога, возвращенная налоговым агентом» нужно показать сумму НДФЛ, которая была возвращена налоговым агентом в соответствии со ст. 231 НК РФ.

Строки 060-090 заполняются суммарно по всем налоговым ставкам и обязательно на первой странице Раздела 1.

6-НДФЛ: раздел 2

Как заполнить раздел 2 6-НДФЛ? В Разделе 2 «Даты и суммы фактически полученных доходов и удержанного НДФЛ», исходя из его названия, налоговый агент должен отразить:

- даты фактического получения дохода физическими лицами

- даты удержания НДФЛ

- сроки перечисления НДФЛ

- суммы фактически полученного дохода

- суммы удержанного НДФЛ

Данные в Разделе 2 приводятся обобщенные. Это означает, что если у одного физического лица даты фактического получения дохода, даты, когда НДФЛ должен быть удержан и перечислен в бюджет, такие же, как и у другого физлица, то данные о суммах полученного дохода и удержанного налога по ним отражаются в форме 6-НДФЛ суммировано.

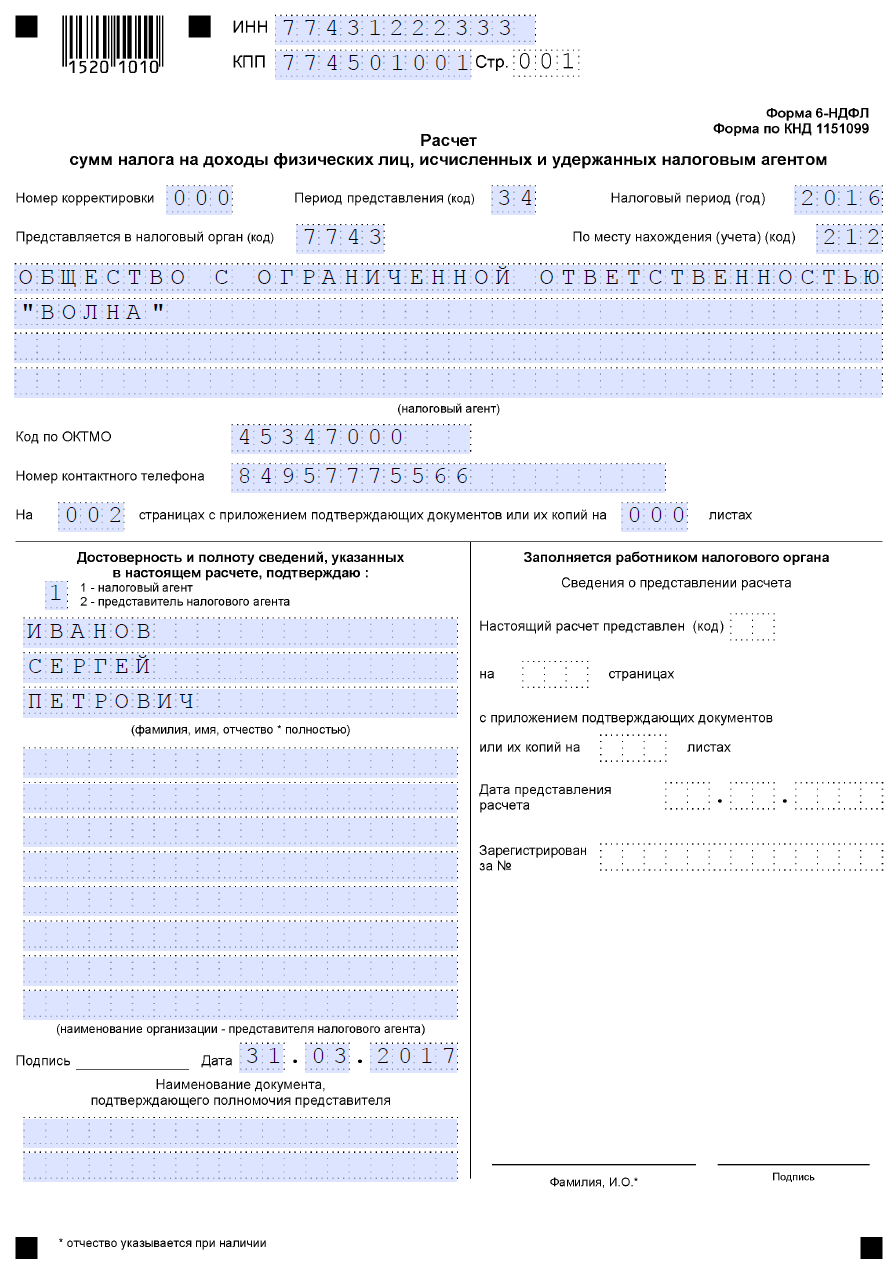

Оформление титульного листа

Титульный лист расчёта требует внесения некоторых данных о работодателе, выступающим налоговым агентом. В обязательном порядке указываются наименование, ИНН/КПП, код ОКТМО. Определяется расчётный период. Порядок заполнения гласит, что для отчётности за полугодие код показателя принимает значение 31. Также указывают один из следующих кодов: по месту учета организации (212), по месту осуществления деятельности ИП (320), для крупных налогоплательщиков (213) и т.д.

В случае, если подаются уточняющие сведения, проставляется номер, который будет соответствовать корректировке. Для первоначального варианта расчёта код данной строки принимает нулевое значение. Также налоговый агент указывает контактные данные (телефон) и способ передачи ― лично или через представителя.

Комментарии по заполнению Раздела 2 формы 6-НДФЛ

По строке 100 «Дата фактического получения дохода» указывается дата, когда физлицо фактически получило доход, отраженный по строке 130. Что является датой фактического получения дохода, указано в ст. 223 НК РФ. Например, по оплате труда такой датой является последний день месяца, за который доход был начислен.

По строке 110 «Дата удержания налога» налоговый агент должен показать дату, когда он удерживает НДФЛ из доходов физлица, которые показаны по строке 130. Удержание налога из дохода производится при его фактической выплате (п. 4 ст. 226 НК РФ).

По строке 120 «Срок перечисления налога» необходимо указать дату, не позднее которой НДФЛ должен быть перечислен в бюджет. Перечисляется НДФЛ не позднее рабочего дня, следующего за днем выплаты дохода (п. 6 ст. 226 НК РФ). При выплате пособий по временной нетрудоспособности и отпускных НДФЛ перечисляется в особые сроки: не позднее последнего числа месяца, в котором такие выплаты производились.

По строке 130 «Сумма фактически полученного дохода» нужно показать общую сумму дохода физлиц (с учетом НДФЛ), полученных в указанную по строке 100 дату.

По строке 140 «Сумма удержанного налога» нужно отразить обобщенную сумму удержанного налога в указанную по строке 110 дату.

Читайте также: Как исчислить акциз при реализации подакцизных товаров

Доход и налог — в разные периоды: когда это возможно

Речь идет о сценарии, когда фактически выплаченный доход не рассматривается на дату выплаты в качестве объекта налогообложения (но рассматривается в качестве такого объекта позже). Подобная ситуация возможна, если зарплата выдана за первую половину месяца.

Вне зависимости от того, когда именно выплачена зарплата по действующему трудовому договору, она признается налогооблагаемым доходом только в последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). При этом с нее нельзя удержать налог до момента, когда сотруднику будет выплачен основной расчет.

Налог за ранее выданный аванс будет считаться удержанным на дату фактической выплаты (письмо ФНС РФ от 29.04.2016 № БС-4-11/7893). А перевести налог в бюджет нужно до конца следующего дня (п. 6 ст. 226 НК РФ).

При рассматриваемом сценарии заполнение формы, о которой идет речь, будет иметь нюансы.

Строка 080 формы 6-НДФЛ: порядок заполнения

Если в течение отчетного периода налоговым агентом исчислены суммы НДФЛ, которые не могут быть удержаны в текущем году, то такие суммы отражаются по строке 080 «Сумма налога, не удержанная налоговым агентом» в форме 6-НДФЛ. О невозможности удержать НДФЛ и сумме дохода, с которого налог не удержан, налоговый агент должен не позднее 1 марта следующего года сообщить физлицу и своей налоговой инспекции (п. 5 ст. 226 НК РФ).

Контрольные соотношения для проверки формы 6-НДФЛ

Представим основные контрольные соотношения для формы 6-НДФЛ в виде таблицы.

СоотношениеКомментариистрока 020 «Сумма начисленного дохода» ≥ строка 030 «Сумма налоговых вычетов»В форме 6-НДФЛ сумма налоговых вычетов (строка 030) не может быть больше начисленного дохода (строка 020). (строка 020 «Сумма начисленного дохода» − строка 030 «Сумма налоговых вычетов») * строка 010 «Ставка налога, %» / 100 = строка 040 «Сумма исчисленного налога» Если соотношение не выполняется, то сумма налога занижена или завышена. При этом допускается отклонение рассчитанного налога от показателя строки 040 в обе стороны не более чем на следующую сумму (в рублях): строка 060 «Количество физических лиц, получивших доход» * количество строк 100 «Дата фактического получения дохода»строка 040 «Сумма исчисленного налога» ≥ строка 050 «Сумма фиксированного авансового платежа»Сумма фиксированных авансовых платежей не может превышать сумму исчисленного налога. Налоговая инспекция запросит также пояснения, если строка 050 заполнена, но налоговому агенту не выдавались уведомления о праве уменьшать НДФЛ на налог иностранцев с патентом

Кроме того, налоговый агент может сопоставить не только данные формы 6-НДФЛ между собой, но и показатели Расчета с данными бухгалтерского учета и налоговыми регистрами.

Так, если сумма разницы строк 070 «Сумма удержанного налога» и 090 «Сумма налога, возвращенная налоговым агентом» превышает сумму уплаченного за этот год НДФЛ по данным налогового агента, то это может говорить о неуплате НДФЛ в бюджет. Налоговая инспекция также сверяет эти данные с Карточкой расчетов с бюджетом налогового агента. Аналогично, сверить с карточкой инспекция может фактическую дату перечисления НДФЛ с датой, заявленной налоговым агентом по строке 120 «Срок перечисления налога» в отношении суммы налога, отраженной по строке 140 «Сумма удержанного налога».

Также по итогам года для проверки формы 6-НДФЛ налоговая инспекция может сопоставить показатели формы 6-НДФЛ с данными справок о доходах физического лица (форма 2-НДФЛ), налоговой декларацией по налогу на прибыль (Приложение №2).

Новые контрольные соотношения для формы 6-НДФЛ

С момента утверждения формы 6-НДФЛ ФНС неоднократно утверждала контрольные соотношения, заменяя ими ранее выпущенные. Так, впервые контрольные соотношения были выпущены в соответствии с письмом ФНС России от 28.12.2015 № БС-4-11/[email protected] Спустя менее месяца ФНС России выпускает очередное письмо о контрольных соотношениях по форме 6-НДФЛ от 20.01.2016 № БС-4-11/[email protected] В июне 2021 г. действовали контрольные соотношения, направленные ФНС России письмом от 10.03.2016 № БС-4-11/[email protected]

По материалам: glavkniga.ru

Изменения ОКВЭД с 01.01.2017 года

Оплата больничного листа в 2021 году

03.02.2017 13:01