- Выбрать коды ОКВЭД

- Лицензирование и сертификация деятельности ИП

- Выбрать налоговый режим для будущего предприятия

- Подать документы на открытие в налоговую

- Установить кассу, если она необходима открытому ИП

- Страховые взносы ИП 2021

- Встать на учёт во внебюджетные фонды и получить коды статистики

- Отчетность ИП

- Получить лицензии, разрешения, чтобы законно заниматься предпринимательством

- Подать уведомление о начале деятельности

- Открыть расчётный счёт для удобства расчётов с партнерами, внебюджетными фондами и сотрудниками

- Открыть расчётный счёт

- Заказать печать

- Открытие расчетного счета ИП в банке

Выбрать коды ОКВЭД

Человек, планирующий открывать ИП, уже имеет представление о том, чем будет заниматься. Теперь надо правильно выбрать основной и дополнительные коды деятельности по ОКВЭД, чтобы в дальнейшем избежать штрафов и лишних расходов.

ОКВЭД — это классификатор видов предпринимательской деятельности, в котором каждому виду деятельности соответствует свой числовой код. С помощью кодов государство понимает, чем занимается тот или иной предприниматель. Вот несколько советов по выбору кодов:

Совет 1.

В качестве основного кода предпринимательской деятельности выбирайте ту деятельность, от которой планируете получать больше всего доходов. Если проверяющие органы узнают, что основная деятельность предприятия ведётся не по основному выбранному коду, бизнесмену грозит штраф по ст. 14.25 КоАП от пяти тыс. руб. А проверить очень легко: узнать, по каким направлениям деятельности предприниматель заключает сделки. И если сделки не соответствуют выбранным видам деятельности, возможен штраф. Плюс к тому, могут возникнуть сомнения в благонадежности ИП, а это дополнительные проверки налоговиков, контагентов и банка, который обслуживает расчётный счёт ИП.

Совет 2.

Читайте также: Акт ОС-3 о приёме-сдаче отремонтированных основных средств

По основному коду определяется опасность работы, следовательно, рассчитывается размер страховых взносов на травматизм. И чем опаснее деятельность, тем больше взносов придётся платить за сотрудников.

Совет 3.

По правилу — основной код один, а дополнительных может быть сколько угодно. Но это не означает, что нужно вписать в заявление как можно больше дополнительных кодов. От выбранных кодов зависит возможность использования специальных налоговых режимов: может случиться, что предприниматель указал больше кодов «на всякий случай», но из-за этих кодов он не сможет перейти на более выгодные режимы — патент или вменёнку. Или другая история, когда добавил побольше кодов, но оказалось, что по одному из видов деятельности требуется лицензия. А на деле бизнесмен этой деятельностью даже не занимается.

Чтобы не создавать себе лишних проблем, укажите только ту деятельность, которой реально планируете заниматься. И обязательно проверьте, разрешено ли на ней использовать льготный налоговый режим и не нужна ли лицензия.

Важно.

Коды выбирайте по новому ОКВЭД-2, иначе заявление не примут. На третьей странице заявления о регистрации в качестве ИП (о нём далее) нужно указать один основной код и несколько дополнительных, состоящих из не менее чем четырёх цифр. Если после создания ИП решите заняться новыми видами деятельности, нужно будет заполнить форму P24001, вписав в неё новые коды, и подать в налоговую.

Лицензирование и сертификация деятельности ИП

Следующее, о чем надо задуматься, начиная бизнес, требует ли выбранный вид деятельности получения лицензии. Какие виды деятельности подлежат лицензированию в 2021 году мы рассмотрели отдельно, а чтобы получить лицензию, надо соблюсти лицензионные требования, такие как наличие в штате работников с особой квалификацией, специального оборудования, документации, техники, зданий, объектов и т.д. Лицензия выдается за плату в виде госпошлины.

Если ваши товары или услуги могут повлиять на безопасность и здоровье людей, то надо будет обязательно получить на них сертификаты соответствия ГОСТу или техническому регламенту. В большинстве случаев такие документы может выдать вам поставщик или производитель товаров, поэтому сначала выясните этот вопрос у них.

Сертификация регулируется большим количеством, как законов, так и подзаконных актов и нормативных документов, поэтому полную информацию об этом вы сможете найти на сайте Роспромтеста.

Нарушение требований выдачи лицензий и обязательной сертификации и стандартизации влечет административную и уголовную (при ущербе в крупных размерах) ответственность. Штрафы могут достигать 500 МРОТ, допускается также конфискация готовой продукции, сырья и орудий производства.

Уведомление о начале работы — это документ, который надо подавать в органы, контролирующие предпринимательскую деятельность в определенных сферах. Относится это требование не ко всем ИП, а только к тем, кто будет вести деятельность, указанную в статье 8 закона № 294-ФЗ от 26.12.08.

К органам, контролирующим начало деятельности предпринимателя, относятся Роспотребнадзор, Ространснадзор, МЧС, Роструд , Федеральное медико-биологическое агентство, Федеральное агентство метрологии, Служба государственного жилищного надзора и Федеральная служба здравоохранения и социального развития. Как водится, если уведомление не будет отправлено до начала фактической деятельности, к нарушителю применяют штрафные санкции. Для ИП это сумма от 3 до 5 тыс. руб.

Выбрать налоговый режим для будущего предприятия

От налогового режима зависит сумма налогов, подлежащая к уплате, а также количество налоговой отчётности. Индивидуальный предприниматель может выбрать один из шести налоговых режимов. Коротко расскажем о преимуществах и недостатках каждого:

ОСНО.

Общая система налогообложения обязывает уплачивать 13% НДФЛ, налог на имущество, а также до 20% НДС. Это самая сложная в использовании система, поскольку требуется не только платить огромные налоги, но и по каждому налогу отдельно отчитываться. Поэтому без опытного бухгалтера, а лучше штата бухгалтеров, либо же бухгалтерии на аутсорсинге не обойтись. ОСНО подойдёт, если предприниматель сотрудничает с крупными фирмами, принимающими к вычету НДС, а также не хочет быть ограничен по размеру дохода и численности сотрудников. Начинающим бизнесменам лучше выбрать налоговый режим попроще, освобождающий от уплаты НДФЛ, налога на имущество и НДС. А на общую систему перейти в будущем, если возникнет такая необходимость.

Читайте также: Пени за неуплату налогов: что будет, если не платить в срок?

УСН.

Упрощёнка — самый часто используемый налоговый режим. Это минимум отчётности — декларация раз в год, и лояльные налоговые ставки — либо 6% от доходов, либо 15% от «доходы минус расходы» (в регионах возможна ставка меньше 15%). УСН «доходы» подойдет тем ИП, у которых небольшие расходы, например, риэлторам. УСН «доходы минус расходы» будет выгодна предпринимателям с большими расходами, например, занятым в торговле или сфере обслуживания — кафе, ресторанам.

ЕСХН.

Если предприниматель получает более 70% дохода от сельскохозяйственной деятельности, разумно выбрать единый сельхозналог. Налоговая ставка по нему составляет 6% от «доходы минус расходы» (в субъектах ставка может быть снижена до 0), декларацию нужно подавать раз в год.

ЕНВД.

Предприниматели, перешедшие на вменёнку, платят налог не с реального дохода, а с «вменённего» государством. И это очень выгодно, потому что на деле этот «вменённый» доход оказывается гораздо ниже реального. Единый налог на вменённый доход могут использовать ИП, оказывающие бытовые услуги, услуги по перевозке, занимающиеся торговлей в розницу. Однако с 2021 года ЕНВД скорее всего отменят и придётся переходить на другой налоговый режим.

Патент.

Патентная система налогообложения доступна только индивидуальным предпринимателям. При этом ИП не платит налог, а как бы покупает у государства право заниматься предпринимательской деятельностью. Купить патент можно, если ремонтировать обувь, оказывать парикмахерские услуги, стеклить балконы и производить другие виды деятельности, перечисленные в ст. 346.43 НК. В этой же статье названы условия, при которых разрешено использование патента, например, не более 15 сотрудников в штате. Воспользуйтесь сервисом расчёта патента на сайте ФНС, чтобы узнать стоимость патента по выбранному виду деятельности.

Налог на профессиональный доход.

Плательщики НПД уплачивают только 4% с дохода при работе с физлицами и 6% с дохода при работе с юрлицами. Они освобождаются от прочих налогов, отчётности и уплаты страховых взносов. Индивидуальный предприниматель, не имеющий работников, также может стать самозанятым. Подробно о режиме самозанятости для ИП мы писали в статье «Стать самозанятым и сохранить ИП».

Уведомление о переходе на льготный налоговый режим лучше подавать сразу с заявлением на открытие ИП. Если не подали сразу, даётся ещё 30 дней на выбор системы налогообложения, иначе налоговая автоматически присвоит ОСНО.

Кстати, с 01.01.2020 предпринимателям, торгующим обувью, лекарствами и меховыми изделиями, запрещено использовать ЕНВД или патент. Таким ИП лучше перейти на упрощёнку.

Важно.

Впервые зарегистрированные ИП, использующие упрощёнку или патент, могут рассчитывать на налоговые каникулы. Но нулевая ставка по налогу действует не во всех регионах и не по всем видам деятельности. Поэтому лучше уточнить в своей ИФНС о возможности использования налоговых каникул.

Подать документы на открытие в налоговую

Чтобы индивидуальное предприятие начало существовать юридически, его следует зарегистрировать в ФНС. Для этого необходимы следующие документы:

Читайте также: Ответственность за налоговые правонарушения в 2020-2021 годах

- Заявление P21001 о регистрации физлица в качестве ИП. В заявлении нужно указать ФИО, дату и место рождения, сведения о гражданстве, паспортные данные, адрес, коды по ОКВЭД, телефон, адрес электроники и поставить подпись. Бумажное заявление должно быть заполнено печатными буквами.

- Копия паспорта.

- Копия ИНН.

- Квитанция об уплате госпошлины в размере 800 руб. Пошлину необходимо оплатить, если планируете подавать в налоговую бумажные документы лично или через доверителя. Сформировать квитанцию на оплату можно на сайте ФНС, оплатить там же, либо распечатать бумажную квитанцию. Подавая документы онлайн на сайте ФНС, на Госуслугах, через МФЦ или нотариуса, пошлину не надо платить.

Способов подачи документов несколько, выбирайте подходящий:

- Лично в налоговую. Документы следует подавать в налоговую по месту жительства физлица. Воспользуйтесь сервисом определения реквизитов ИФНС, чтобы не ошибиться. Личный визит защитит от возможных ошибок в заявлении, поскольку инспектор на месте проверит правильность заполнения.

- По доверенности. В этом случае необходимо обратиться к нотариусу, чтобы он заверил подпись на заявлении, копии паспорта и ИНН, а также составил доверенность на представителя.

- Через сайт ФНС или Госуслуги. Если обладаете квалифицированной электронной подписью, подавайте документы на сайте ФНС или на Госуслугах через личный кабинет. Это самый быстрый и бесплатный способ.

- Через МФЦ. Зачастую удобнее идти с документами в МФЦ, нежели в налоговую. Тем более, что теперь при обращении через МФЦ регистрируют в три рабочих дня, как и при обращении в ИФНС. Но заранее узнайте, оказывает ли выбранный многофункциональный центр такую услугу через справочную.

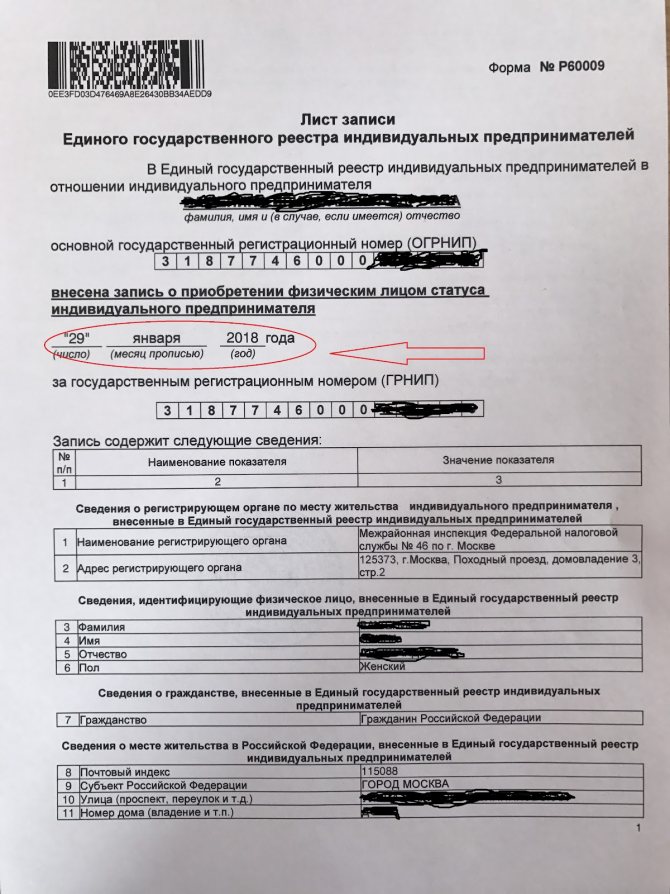

Согласно ст. 22.1 ФЗ «О госрегистрации юрлиц и ИП», регистрация проходит в три рабочих дня со дня подачи документов. Подтверждение регистрации ИП — лист записи из ЕГРИП и уведомление о постановке на налоговый учёт.

Вот лист записи Единого госреестра индивидуальных предпринимателей.

Документы о регистрации поступят на указанную в заявлении электронную почту, поэтому важно правильно её указать.

Установить кассу, если она необходима открытому ИП

От использования онлайн-касс в 2021 году освобождены определенные категории предпринимателей, например, торгующие в киосках мороженым или разливными безалкогольными напитками, занимающиеся ремонтом обуви, изготовлением металлической галантереи и т.д. Полный перечень освобождённых категорий указан в ст. 2 ФЗ «О применении ККТ при осуществлении расчётов в РФ».

Также до 01.07.2021 онлайн-кассы могут не применять ИП без наёмного персонала, оказывающие услуги или работы, и торгующие товарами собственного производства.

Если ИП не попадает под освобождение от использования кассы или не имеет права на отсрочку, онлайн-кассу необходимо установить. Для этого потребуется купить саму кассу и фискальный накопитель — специальный чип, на котором будет храниться информация о совершенных операциях. Также потребуется заключить договор с оператором фискальных данных (ОФД), который будет передавать данные в налоговую. Кассовый аппарат необходимо зарегистрировать в налоговой, подав заявление через личный кабинет ИП на сайте ФНС.

Подключить онлайн-кассу можно в Делобанке: специалисты бесплатно доставят и подключат кассу, научат пользоваться, зарегистрируют онлайн–кассу в ФНС и заключат договор с ОФД. Предложение действует в городах, где есть офисы Делобанка — это большинство городов с населением от 500 тыс. человек. Заказать кассу можно по телефону 8 800 5000 700 или на странице «Онлайн-касса» на сайте банка.

Страховые взносы ИП 2021

Пожалуй, самой большой финансовой нагрузкой в самом начале деятельности ИП, когда предполагаемый доход – это всего лишь цифры на бумаге, будет необходимость выплачивать ежегодные страховые взносы.

Фиксированные платежи ИП 2021 (страховые взносы) – это не налоги. Это ваши отчисления на будущую пенсию и на обязательное медицинское страхование. В 2021 году эта сумма составляет 40 874 рубля при условии, что размер годового дохода от бизнеса не превысил 300 тыс. рублей. Если же размер доходов, которые получает ИП, больше этого лимита, то к фиксированной сумме добавляется еще 1% от полученных доходов.

С 2013 года действуют так называемые льготные периоды неуплаты страховых взносов. Вы имеете право на освобождение от этих выплат на периоды военной службы по призыву, по уходу за ребенком до полутора лет, уходу за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет. Причем вести бизнес в этот период нельзя. Чтобы получить освобождение от уплаты взносов, надо обратиться с заявлением в свою налоговую инспекцию, где вы стоите на учете.

А вот если вы работаете где-то по трудовой книжке или договору ГПХ, и страховые взносы по зарплате вносит ваш работодатель, то обязанность уплаты страховых взносов как предпринимателя за вами все равно сохраняется. И только в случае прекращения индивидуальной предпринимательской деятельности и исключения ваших данных из ЕГРИП вам перестанут начислять указанные суммы.

Бесплатная консультация по регистрации бизнеса

Встать на учёт во внебюджетные фонды и получить коды статистики

Поскольку индивидуальный предприниматель обязан платить страховые взносы на пенсионное и медицинское страхование за себя, он должен встать на учёт в Пенсионный фонд и Фонд обязательного медстрахования.

Самостоятельно подавать документы не нужно. Согласно ст. 11 ФЗ «О госрегистрации юрлиц и ИП», налоговики в один рабочий день после регистрации предприятия сами передадут сведения о новом ИП во внебюджетные фонды. В три рабочих дня ПФР поставит бизнесмена на учёт. Затем Пенсионный фонд направит информацию об ИП в отделение ФОМС и вышлет на электронную почту уведомление о регистрации.

Становиться на учёт в Фонд социального страхования ИП, не имеющий наёмных сотрудников, не обязан. Можно встать на учёт, если хотите добровольно отчислять за себя страховые взносы на случай нетрудоспособности и материнства.

Но как только заключён первый трудовой или гражданско-правовой договор с сотрудником, предприниматель должен в 30 дней встать на учёт в Фонд соцстрахования в качестве работодателя. Для этого необходимо подать в отделение ФСС паспорт, выписку из ЕГРИП, ИНН, трудовой договор или трудовую книжку работника и заявление.

В три рабочих дня ФСС поставит предпринимателя на учёт и направит на электронную почту уведомление.

Ещё ИП понадобятся коды статистики для заполнения бухгалтерской и налоговой отчётности. Проще всего получить их с помощью сервиса Росстата, указав ИНН или ОГРНИП.

Отчетность ИП

На протяжении всего срока регистрации в качестве индивидуального предпринимателя вы находитесь под контролем надзорных органов – прежде всего, налоговой инспекции и фондов, поэтому еще одной вашей обязанностью, нарушение которой грозит вам штрафами, будет сдача отчетности.

Сроки и состав отчетности зависят от налогового режима, на котором вы работаете, и от того, есть ли у вас работники. Поскольку ФНС и фонды имеют труднообъяснимое стремление к постоянному изменению отчетных бланков и форм, вам надо быть в курсе этих обновлений, т.к. отчет или декларация на неактуальном бланке не будет у вас принят. Отслеживать эти новшества можно с помощью календаря налоговой отчетности на официальных сайтах этих органов.

Если вы хотите избежать досадных финансовых потерь, нужно грамотно организовать ведение бухгалтерии.Чтобы вы без каких-либо материальных рисков могли попробовать вариант аутсорсинга бухучета и решить подходит ли он вам, мы совместно с фирмой 1С готовы предоставить нашим пользователям месяц бесплатного бухгалтерского обслуживания:

Бесплатное бухгалтерское обслуживание от 1С

Получить лицензии, разрешения, чтобы законно заниматься предпринимательством

Если предприниматель занимается пассажироперевозками, фармацевтикой и другими видами деятельности, перечисленными в ст. 12 ФЗ «О лицензировании отдельных видов деятельности», ему необходимо получить лицензию. Процедура получения, а также требования к документам перечислены в ст. 13 этого же закона.

Читайте также: Сроки подачи декларации по УСН для различных категорий налогоплательщиков

Для ИП, занимающихся бытовыми или гостиничными услугами, предусмотрена обязанность уведомить госорганы о начале работы. Перечень других работ и услуг, при которых нужно уведомлять госорганы, приведён в Постановлении Правительства №584.

Уведомление о начале предпринимательства можно подать непосредственно в проверяющий орган, например, Роспотребнадзор, или через МФЦ.

Подать уведомление о начале деятельности

Мало кто это знает, но перед тем, как начать оказывать услуги по ремонту компьютеров и коммуникационного оборудования (коды ОКВЭД 95.11 и 95.12), ИП надо подать в местное отделение Роспотребнадзора уведомление о начале осуществления предпринимательской деятельности.

Делается это для того, чтобы включить вас в план проверок Роспотребнадзора, хотя первые три года после регистрации ИП обещают не проверять. Но если на вас пожалуется клиент, недовольный качеством услуг, то проверка будет внеплановой. Кстати, с 1 января 2017 года Роспотребнадзор придёт с проверкой, только если клиент предоставит доказательства, что уже пытался призвать вас к ответу. Видимо, ведомство уже утомилось проверять реальность всех жалоб потребителей.

Почему это важно: если не подать уведомление, то можно получить штраф от 3 до 5 тысяч рублей. Само по себе указание кодов ОКВЭД 95.11 и 95.12 при регистрации ИП не обязывает вас ни о чем сообщать. Подавать уведомление надо, только если вы реально планируете начать ремонтировать компьютеры и коммуникационное оборудование.

Открыть расчётный счёт для удобства расчётов с партнерами, внебюджетными фондами и сотрудниками

Расчётный счёт для ИП — право, а не обязанность. Предприниматель может рассчитываться наличными, но только если сумма в рамках одного договора не превышает 100 тыс. руб. На практике без расчётного счёта не обойтись по нескольким причинам:

- По длящимся договорам, например, аренды оплата точно превысит 100 тыс. руб., значит нельзя будет расплачиваться наличными через какой-то срок.

- Если контрагент переведёт деньги не на расчётный счёт ИП, а на обычный счёт физлица налоговая может расценить такой перевод как доход и потребовать от контрагента уплаты НДФЛ.

- С расчётного счёта удобнее оплачивать страховые взносы и налоги. Туда же поступит излишне уплаченная сумма налога в случае ошибки.

Чтобы открыть расчётный счёт, нужно выбрать банк и подать заявление. Банки стараются всячески облегчить предпринимателю жизнь и предлагают множество сервисов: ведут бухгалтерию, предоставляют юридические консультации, назначают персональных менеджеров. Когда будете выбирать, где открывать счёт, обратите внимание на Делобанк: эта ссылка для открытия счёта даёт скидку на годовое обслуживание и три месяца бесплатной бухгалтерии.

Открыть расчётный счёт

Работать без расчётного счёта можно, если ваши клиенты – это физические лица, которые платят наличными, а вы заключаете договоры с другими ИП и ООО на суммы не более 100 тысяч рублей. Это лимит, который установил Центробанк на наличные расчёты между коммерческими субъектами.

Превысить его довольно легко, ведь это не разовый платёж, а сумма расчётов в течение всего срока действия договора. Например, вы заключили договор аренды на год, арендная плата — 15 тысяч рублей в месяц. Общая сумма расчётов по договору составит 180 тысяч рублей, значит, оплата аренды допускается только безналом.

Безналичные платежи в принципе удобны, не только потому что увеличивают количество способов оплаты, но и позволяют потребителю расплатиться с вами кредиткой, когда других свободных денег у него нет. Расчёты электронными деньгами можно легализовать, создав корпоративный кошелёк ИП.

Почему это важно: за нарушение лимита наличных расчётов на ИП налагают штраф по статье 15.1 КоАП РФ (от 4 до 5 тысяч рублей). А о том, почему не стоит принимать платежи на свою личную карту, мы рассказали в статье 5 причин не использовать свой личный счёт в фрилансе.

Заказать печать

ИП обязан использовать печать, если оформляет трудовые договора, товарные чеки или накладные, собирается подавать заявку на участие в госзаказах. В остальных случаях печать не обязательна. Но её отсутствие всегда вызывает подозрения со стороны контрагентов. Лучше обзавестись печатью сразу после открытия ИП, чтобы все подписанные предпринимателем документы были единообразны.

Для заказа печати необходимо обратиться в сервис по их изготовлению с паспортом и заявлением. Также понадобится ИНН и ОГРНИП, так как эти реквизиты будут стоять на самой печати. Дизайн печати ничем не ограничен — печать будет выглядеть так, как вы захотите (в сервисе по изготовлению печатей вам наверняка предложат два—три варианта).

Это всё, что нужно сделать, чтобы открыть ИП и начать зарабатывать.

Открытие расчетного счета ИП в банке

Нужно отметить, что по закону открытие расчетного счета в банке для индивидуального предпринимателя — необязательная процедура. Не каждому ИП он необходим.

Например, если предприниматель занимается оказанием услуг гражданам, то счет в банке ему не нужен. Но если планируется, что в дальнейшем ИП будет работать с организациями, то наличие расчетного счета в банке просто необходимо.

ИП может выбрать любой понравившийся банк и открыть там счет, подав пакет требуемых документов.

Напомним, что уведомлять об открытии расчетного счета индивидуального предпринимателя в банке теперь нет необходимости. Банки, в свою очередь, сами оповещают ПФР и ИФНС.

Пошаговая инструкция открытия расчетного счета в банке размещена на этой странице.