- Общая информация

- Код вычета 118 в справке 2-НДФЛ — что это

- Как можно рассчитать свой налог?

- 3-НДФЛ на ребенка инвалида

- Практический пример. Расчет налога

- Пример

- Вычет кода 126: что это?

- Чем отличаются коды 126, 130 и 114

- Если родился ребенок: несем документы

- Перечень документов необходимых для оформления вычета на ребенка

- Новое место работы. Что нужно?

- Как заполнить стандартные налоговые вычеты на детей в 3-НДФЛ в программе «Декларация»

- Что значит «Статус менялся» в 3-НДФЛ при вычете на детей

- Код 127. Особенности

- Какая предоставляется сумма?

- Документы на вычет. Код 127

- Как заполнять стандартные вычеты в 3-НДФЛ в личном кабинете

- Что, если сотрудник не получал льготу?

- Кому дается право на вычет по коду 134

- Вычет в двойном размере

- Код вычета 501: в каких случаях используется

- Особенности налоговых вычетов

- Утвержденные коды доходов

- Основные коды вычетов

- Что означает код вычета 501

Общая информация

Налоговым вычетом называют своеобразную льготу для сотрудника. Примечательно, что существует несколько видов. Наиболее популярны личные вычеты и на детей.

К первым относятся небольшие суммы, которые не облагаются налогом и на которые имеют право участники войн, а также инвалиды первой и второй группы.

Ко второй обширной группе можно отнести те суммы, которые не облагаются по ставке тринадцати процентов из-за того, что сотрудник имеет детей. Здесь классификация достаточно масштабна, так как на код вычета влияет все, от наличия второго родителя и до того, каким по счету является ребенок.

Код вычета 118 в справке 2-НДФЛ — что это

До 2021 года в налоговых справках по доходам физических лиц шифром 118 обозначается налоговая льгота удвоенного размера на одного несовершеннолетнего или студента очного отделения одному из родителей при письменном отказе второго от применения вычета в пользу второго, матери или отцу в неполной семье. Сумма вычета, соответствующая шифру 118, составляет 2800 тысячи рублей.

Читайте также: ОКВЭД 2021 – расшифровка по видам деятельности

С 2021 года в НК РФ произошли изменения в классификации льгот. В справках по налогу на доходы по окончании 2021 года прежнего кода 118 уже не будет , поскольку предусмотрена новая система кодировки льгот. По обновленным стандартам льгота в двойном размере (2800 рублей) шифруется двумя значениями:

- 134 — на одного ребенка единственному родителю, усыновителю;

- 135 — на одного ребенка единственному опекуну, попечителю, приемному родителю.

Предельный лимит годовых доходов, с которых родитель в 2021 году сможет претендовать на льготу на детей при исчислении налога, составляет 350 тысяч рублей.

Как можно рассчитать свой налог?

Если работник сам хочет проверить свой налог, то он должен знать, как правильно его рассчитывать. В общем случае вся сумма его заработной платы умножается на тринадцать процентов или же на 0,13.

Однако если у сотрудника есть право на налоговый вычет и он предоставил полный пакет документов, то он должен облагать не всю сумму своей заработной платы, а только ее часть.

Код вычета 126 и 127 предполагает, к примеру, что у сотрудника, который имеет первого или второго несовершеннолетнего ребенка, есть право на вычет в сумме 1400 рублей. Если детей двое, то сумма удваивается. Однако необходимо вовремя принести все документы на детей. Иначе возвращать потерянные суммы придется через налоговые органы и только за определенный период.

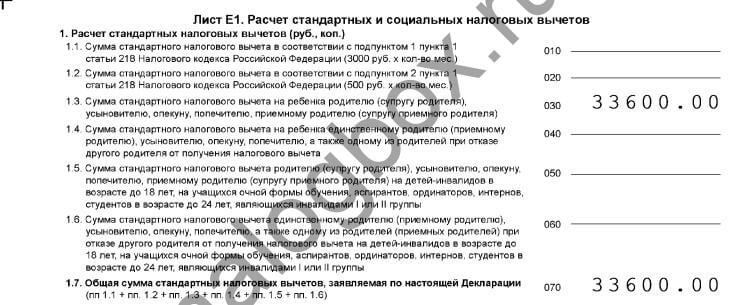

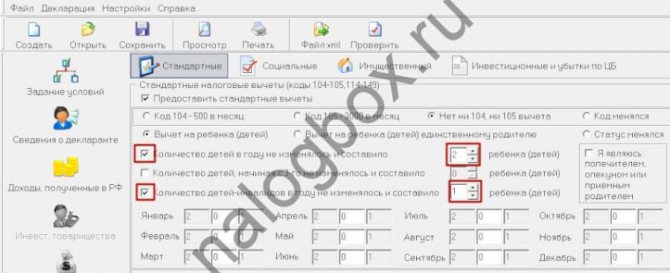

3-НДФЛ на ребенка инвалида

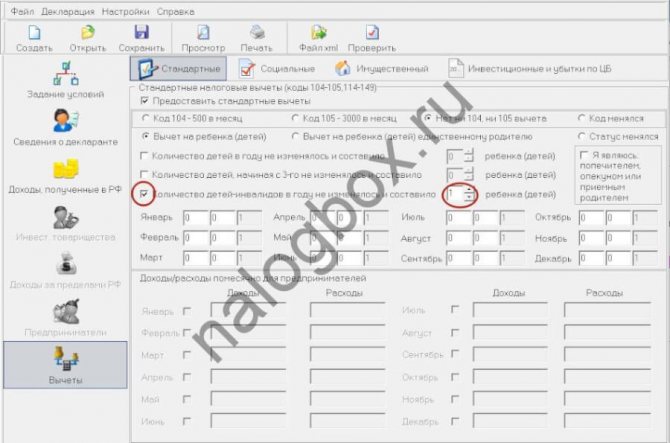

Оформление декларации на ребенка-инвалида имеет свои особенности:

- Если количество таких детей на содержании заявителя не менялось в течение года, в соответствующем окошке ставится галочка.

- Если менялось — количество проставляется вручную по месяцам.

- Категория заявителя указывается в специальном появившемся окошке. Опекун, попечитель или приемный родитель ставит галочку, родной родитель и усыновитель оставляет окошко пустым.

Важно!

Вычет на ребенка-инвалида суммируется с обычным, зависящим количества детей. Чтобы программа корректно посчитала сумму, необходимо заявить оба.

Пример 6

У Вероники 2 несовершеннолетних сыновей, один из которых инвалид. При оформлении декларации Вероника отдельно укажет общее число детей и количество детей с инвалидностью:

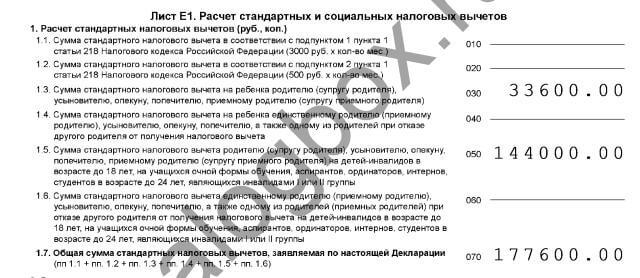

Сумма вычета в месяц составит 1 400 руб. на одного сына и 13 400 руб. на второго. Итого 177 600 руб. за год. К возврату полагается 13% (23 088 руб.).

Читайте также: Минтруд и Минздрав разъяснили, как классифицировать условия труда медработников

На бланке на листе Е1 вычет по количеству детей проставляют в строке 030 общей цифрой, по инвалидности — в 050. Для общей суммы предназначены строки 070 и 190.

Практический пример. Расчет налога

Сотрудница Иванова И. И. представила документы на своих детей. К ней применяются коды вычета 126 и 127, то есть на первого и второго ребенка соответственно. Если общая сумма заработка Ивановой И. И. за месяц составила 10000 рублей, то без льготы она должна была заплатить государству 1300 рублей.

Но, так как у сотрудницы есть право на стандартные налоговые вычеты кода 126, 127, то из ее заработной платы при расчете налога можно смело вычитать 1400 и 1400 рублей. Итого, налогом облагается сумма в 7200 руб. Сумма налога, перечисляемого в бюджет, составит 936 рублей. Это означает, что льгота Ивановой И. И. сэкономила ей 364 рубля.

Пример

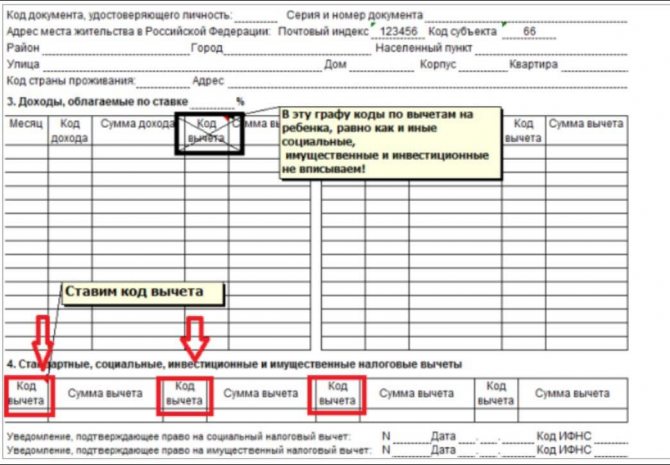

В унифицированной форме отчетности о доходах физлица, графа отражающая код вычета есть и в 3-ем, и в 4-ом разделах. Правильно указывать сумму в части, предназначенной для заполнения предоставленных компенсаций по разным основаниям:

Рекомендуем дополнительно прочитать: Бланк, форма и образец заявления на возврат НДФЛ

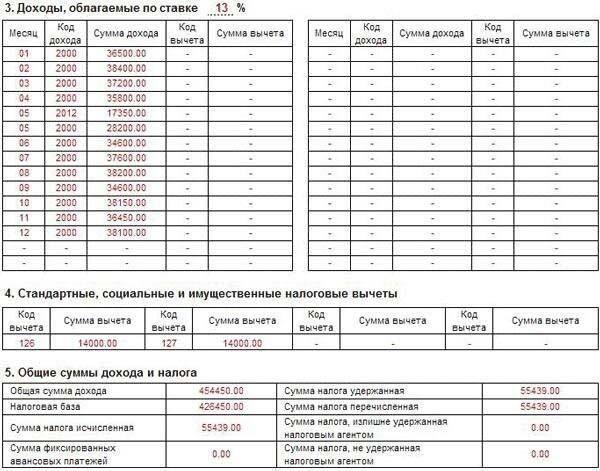

Например, так будет выглядеть возмещение на первого и второго ребенка в отчетности 2 НДФЛ, с указанием кодов 126 и 127:

В результате, общий доход гражданина 454 450 р., уменьшается на 14 000 р., и налог рассчитывается от остатка. Согласно образцу, возмещение НДФЛ предоставлено не за все 12 месяцев, а только до того момента, пока сумма дохода не превышала 350 тыс. руб.

Следует отметить, что компенсация отражается в отчетности нарастающим итогом, за какой бы период не был оформлен документ (квартал, 6 мес. или год).

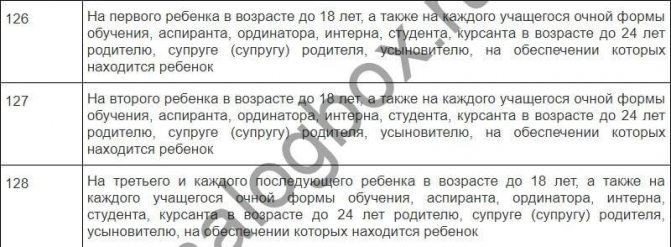

Вычет кода 126: что это?

Налоговый вычет с кодом 126 обозначает льготу по НДФЛ на первого ребенка. Примечательно, что пользоваться ей может не только тот, чей ребенок не достиг восемнадцати лет. При предоставлении справки из учебного заведения, подтверждающей, что ребенок обучается на очной форме, льгота продолжает действовать до достижения ребенком двадцати четырех лет.

Также стоит отметить, что данный код вычета используется с конца 2016 года. Ранее ему соответствовал код 114, который также относился к первому ребенку, не достигшему совершеннолетия или получающему образование, но только на очной форме обучения.

Читайте также: УФНС разъясняет порядок досудебного урегулирования налоговых споров

Сумма кода вычета 126 составляет 1400 рублей. Это означает, что именно эта часть заработной платы работника не облагается налогом. То есть, в месяц получается экономия в 182 рубля.

Также нельзя забывать о том, что вычет перестает применяться, если сумма заработной платы за календарный год достигла 350 000 рублей. В месяце, в котором была собрана эта сумма, коды вычета 126 и 127 действовать не будут.

Чем отличаются коды 126, 130 и 114

Код вычета 114 использовался до вступления в силу Приказа российской ФНС от 22.11.2016 № ММВ-7-11/[email protected] Ранее он применялся для ввода информации о детских вычетах независимо от того, кому они предоставлялись – родителям, попечителям, усыновителям, опекунам или иным законным представителям.

После того, как вышеупомянутый Приказ вступил в силу, код 114 больше не используется. Вместо него введены коды 126 и 130.

Первый из них распространяется только на родителей (или их супругов) и усыновителей, а второй – только на попечителей, опекунов или приемных родителей (или их супругов).

Если родился ребенок: несем документы

Если у сотрудника, который работает на предприятии, родился ребенок, то он может сразу принести весь пакет документов для предоставления стандартного вычета кода 126 и 127, да и любого иного. Все зависит от того, какой по счету ребенок появился в семье.

Для этого необходимо всего два документа: личное заявление и копия свидетельства о рождении ребенка. Однако возможны нюансы. Если родитель воспитывает ребенка в одиночку, ему также необходимо предоставить документы, которые это подтверждают.

К ним можно отнести справку для матерей-одиночек по форме номер 25, свидетельство о смерти второго родителя, справку о том, что его признали пропавшим без вести. Также стоит принести и копию паспорта, где указано, что после смерти супруга или получения статуса матери-одиночки родитель не вступал в брак. Это необходимо для того, чтобы бухгалтерия знала, какие именно коды применять. Код вычетов по НДФЛ 126 и 127 применяется только для тех, кто воспитывает ребенка в полной семье. У одинокого родителя эти суммы будут удвоены.

Также стоит обратить внимание на смену фамилии. В особенности это касается женщин. Если в свидетельство о рождении вписана девичья фамилия, а сейчас сотрудница имеет иные данные, то также стоит принести и документ, подтверждающий это. В данном случае это будет свидетельство о заключении брака.

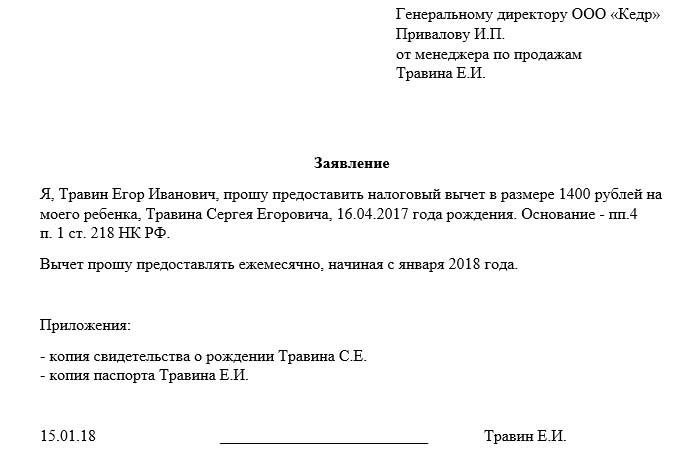

В личном заявлении следует указать свои данные, в каком отделе работает сотрудник, а также данные ребенка, начиная с фамилии, имени и отчества и заканчивая датой рождения. Также стоит поставить подпись и дату написания заявления.

Тянуть с предоставлением документов не стоит, так как даже если малыш появился 29 числа, то вычет будет предоставляться за весь отработанный месяц. Это стоит учитывать и бухгалтерам. Налоговый вычет на ребенка предоставляется с месяца появления его на свет, при условии своевременного предоставлении документов.

Перечень документов необходимых для оформления вычета на ребенка

Стандартный вычет за детей, оформляется налоговым агентом на сотрудника при условии написания соответствующего заявления и предоставления определенного пакета документов. Знание того, что у некоторых работников есть дети, не обязывает наймодателя применять данное основание сокращения базы налогообложения, нужны подтверждающие документы. Почему? Потому что налоговый вычет может быть оформлен не только через работодателя, но и через ФНС или, например, второй супруг получает вычет в двойном размере. Чтобы избежать противозаконных ситуаций, требуется подтверждение права на снижение размера НДФЛ за несовершеннолетних.

Заявление пишется в свободной форме, на имя руководителя, с указанием основания вычета, ФИО детей и года их рождения.

К бланку прикладывается следующий пакет документов:

- паспорт налогоплательщика;

- свидетельство о рождении детей или паспорт, если им больше 14 лет;

- документы, подтверждающие группу инвалидности;

- бумаги, об усыновлении (удочерении, опекунстве, попечительстве)

- для обучающихся требуется справка из деканата, подтверждающая данный факт.

Работодатель может затребовать дополнительные официальные бумаги, например, для удостоверения в том, что несовершеннолетний проживает совместно с заявителем.

При этом, согласно письму ФНС, повторное предоставление документов, если положение в семье не изменилось, не требуется. В большинстве случаев, наймодатель запрашивает только документ на ребенка и заявление.

Новое место работы. Что нужно?

Если работник пришел на новое место работы и хочет получать налоговый вычет, то помимо документов, которые были перечислены выше, ему необходимо предоставить и справку по форме 2-НДФЛ. Это нужно для того, чтобы бухгалтер мог внести сведения о заработной плате сотрудника с начала года. Это позволяет не дать воспользоваться вычетом по достижении порога в 350 000 рублей.

Также, если работник устраивается на новое место в том же месяце, в котором был уволен из иной организации, бухгалтер может проверить, начислялись ли ему уже вычеты за этот месяц.

Код вычета 126 и 127 в справке 2-НДФЛ можно увидеть непосредственно под графой с доходом сотрудника. Разделив сумму каждого из них на 1400, можно узнать, за сколько месяцев вычет был предоставлен. Если работник уже получил свою льготу за данные месяц, то работодатель устанавливает вычеты только со следующего месяца. Если был перерыв между местами работы, то возврат денег за этот период не предусмотрен.

Примечательно, что если работник за год успел сменить несколько мест работы, справки ему придется брать с каждого из них. Даже если отработано там было несколько дней. Доход должен быть суммирован и внесен в базу для того, чтобы правильно рассчитать налоги.

В остальном же для тех, кто хочет пользоваться кодом налогового вычета 126 и 127, необходимо принести копию свидетельств о рождении детей, а также личное заявление. Также стоит принести справки с мест учебы, если ребенок старше восемнадцати лет.

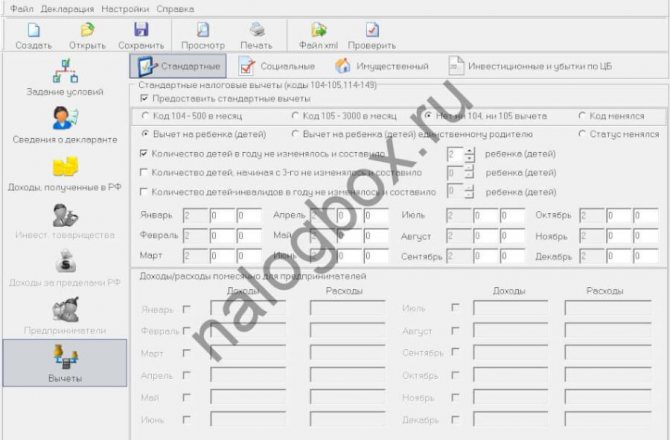

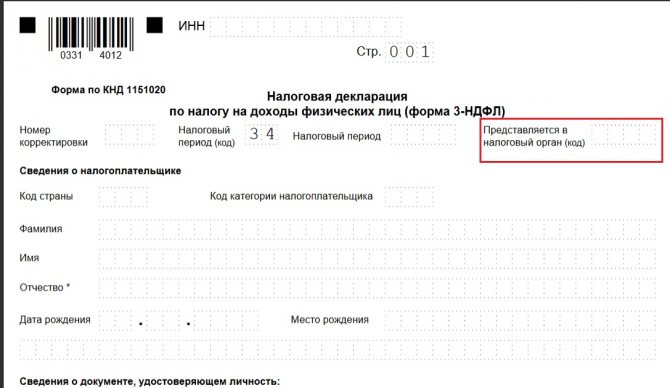

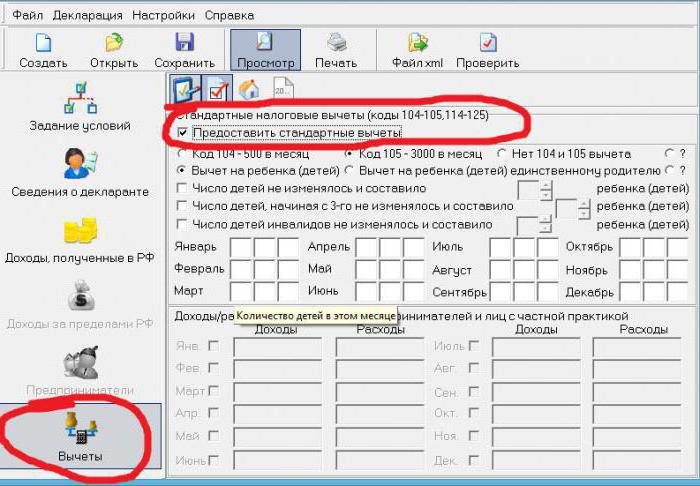

Как заполнить стандартные налоговые вычеты на детей в 3-НДФЛ в программе «Декларация»

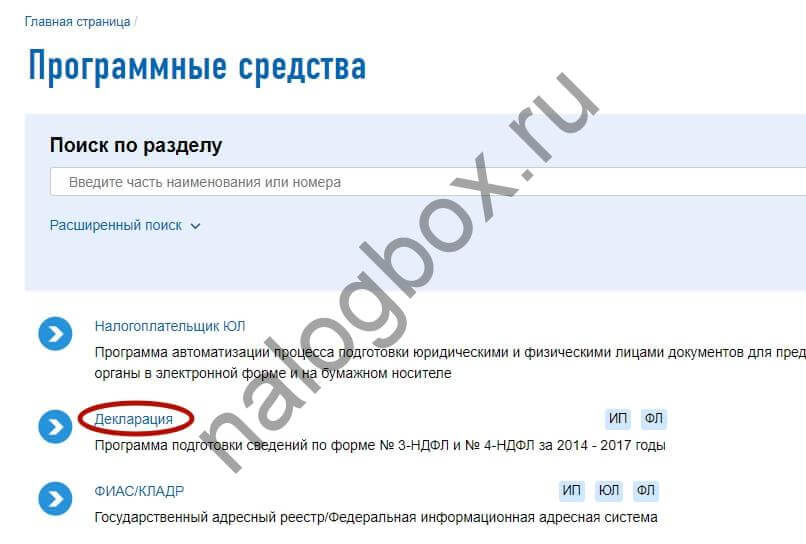

Самый простой путь для тех, кто предпочитает лично отнести документы в ФНС, — воспользоваться «Декларацией». Она выложена на сайте ведомства в разделе «Программные средства».

Преимущества способа:

Важно! Для каждого года разрабатывается своя версия продукта. Т.е., если вы планируете отчитываться сразу за 3 года, необходимо скачать и установить 3 программы, на каждый год отдельно. В статье мы рассматриваем процесс работы с отчетом за 2017 г. Предыдущие версии в целом аналогичны.

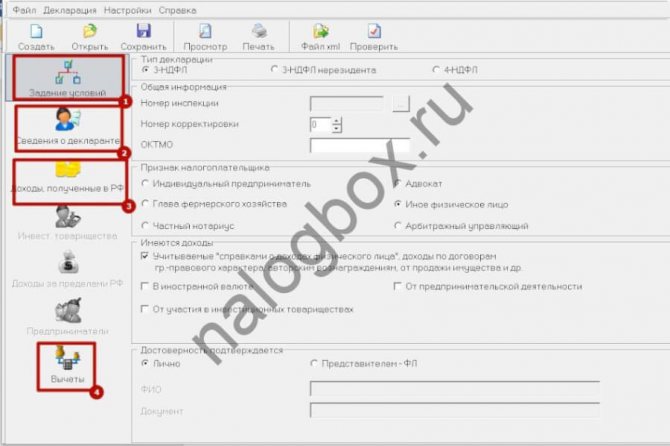

Работать следует поэтапно, двигаясь по вкладкам вертикально сверху вниз.

Кратко разберем основные этапы:

- Шаг 1. Задаем условия.

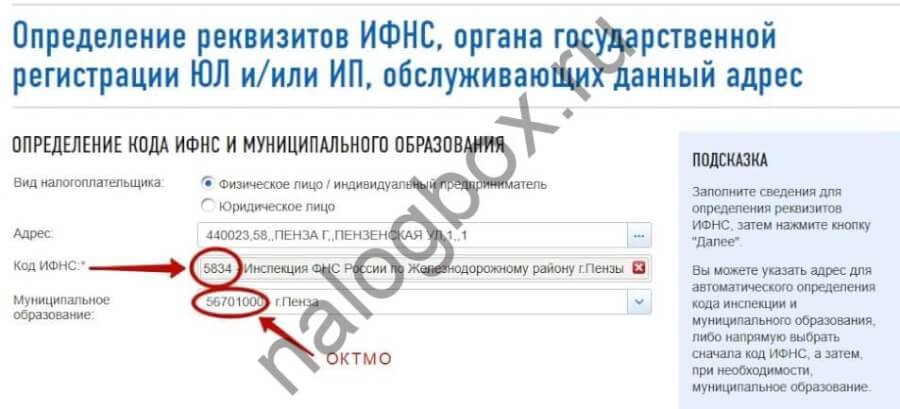

Здесь все параметры уже стоят по умолчанию. Трудность может возникнуть только с номером инспекции и ОКТМО. На помощь приходят Электронные сервисы на сайте ведомства.

Понадобится сервис «Адрес и платежные реквизиты Вашей инспекции». Прописываем в окошке адрес регистрации и получаем требующиеся номера.

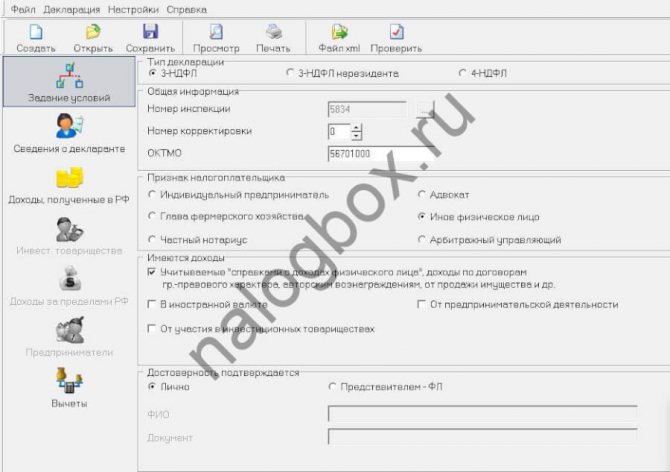

Итого получаем заполненную первую вкладку.

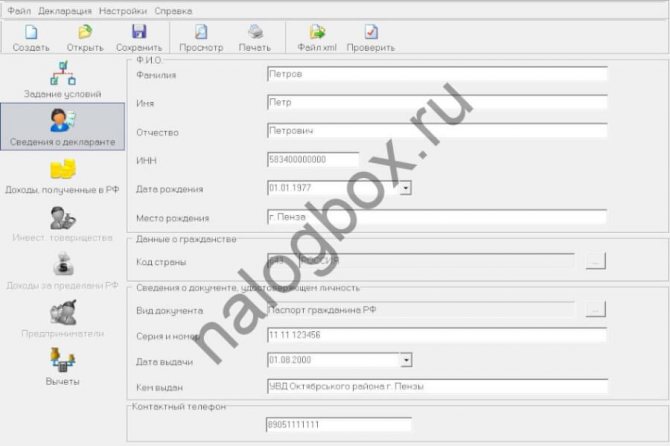

- Шаг 2. Заполняем паспортные данные. На этом этапе не должно возникнуть сложностей.

Совет!

Обязательно пишите контактный телефон, чтобы проверяющий инспектор оперативно мог задать вопросы и уточнить какую-то информацию.

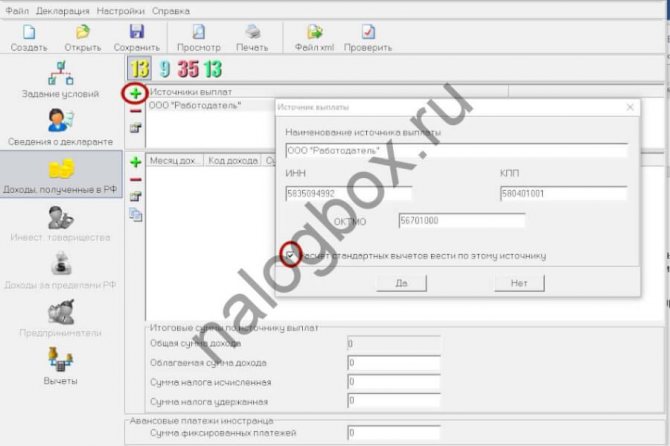

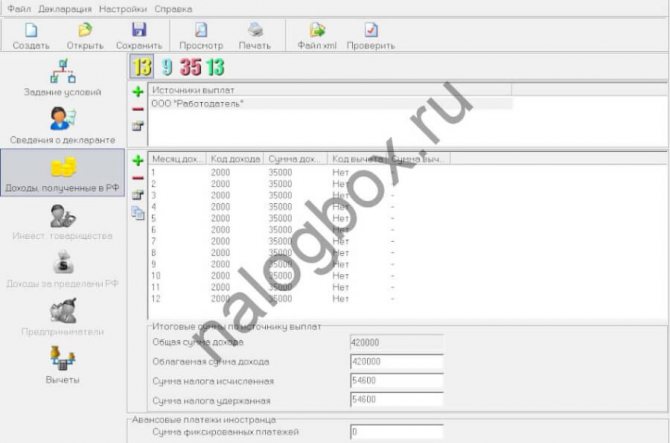

- Шаг 3. Прописываем доходы.

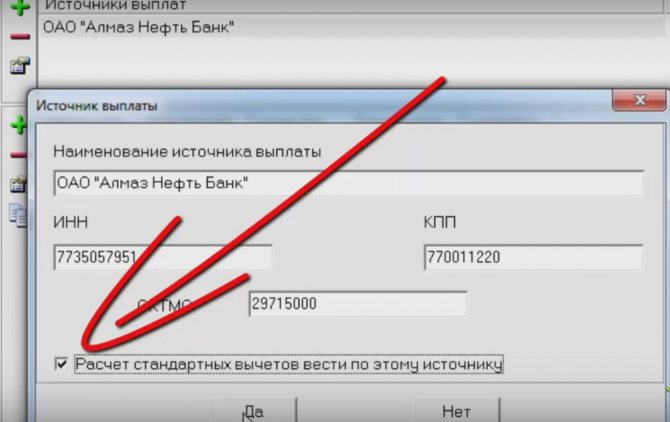

На этом этапе внимательно переносим все значения из справки 2-НДФЛ за отчетный год в форму. Перед тем, как забивать цифры, на верхней панели «Источники выплат» с помощью знака «+» добавьте работодателя, выдавшего справку.

Важно!

Чтобы система учла доходы, полученные у этого работодателя, при пересчете НДФЛ, поставьте соответствующую галочку.

Итоговый вид заполненной страницы:

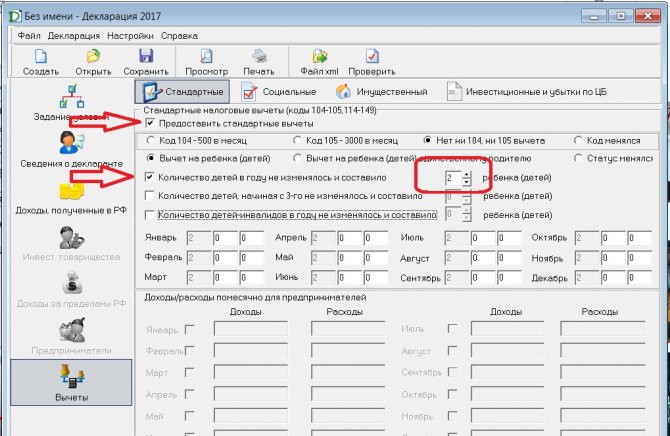

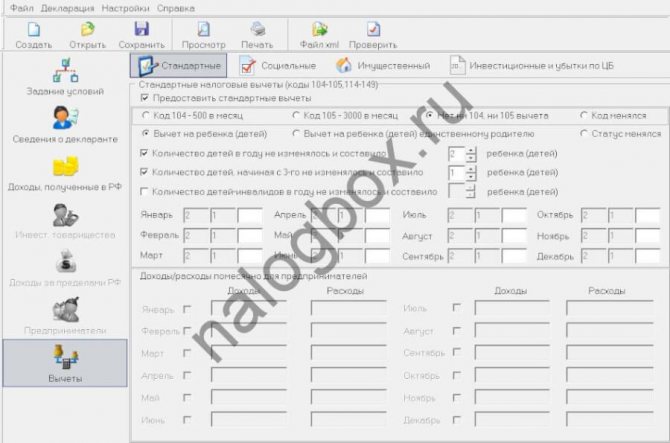

- Шаг 4. Заполняем основные данные.

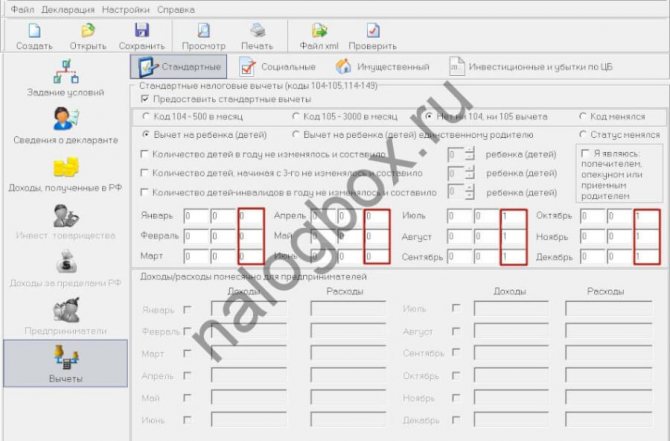

- В программе подготовки 3-НДФЛ нужно поставить галочку в «Предоставить стандартные вычеты». В противном случае вкладка остается неактивной и стандартные вычеты на детей при заполнении 3-НДФЛ не формируются.

- В следующей строке представлено 4 варианта на выбор:

- Код 104 500 в месяц;

- Код 105 3000 в месяц;

- Нет ни 104 ни 105 вычета;

- Код менялся.

По умолчанию стоит третий вариант. Если вы дополнительно планируете возвращать налог «на себя», выбирайте соответствующий вариант.

- Выбираем свой статус (единственный родитель или нет). По умолчанию стоит стандартный вариант, когда обращается не единственный родитель.

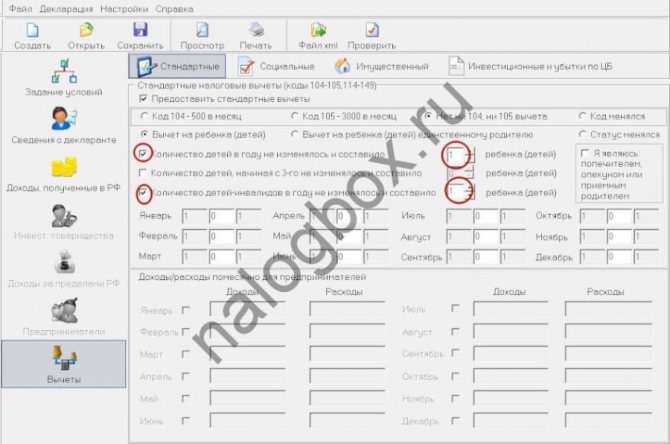

- Если число детей в году не менялось, ставим галочку в соответствующих строчках и указываем количество: первая строка – для двух первых детей, вторая – для третьего и последующих.

Пример 1

У Афанасьевых трое сыновей: младшие несовершеннолетние и один студент-очник. Родители ставят 2 галочки:

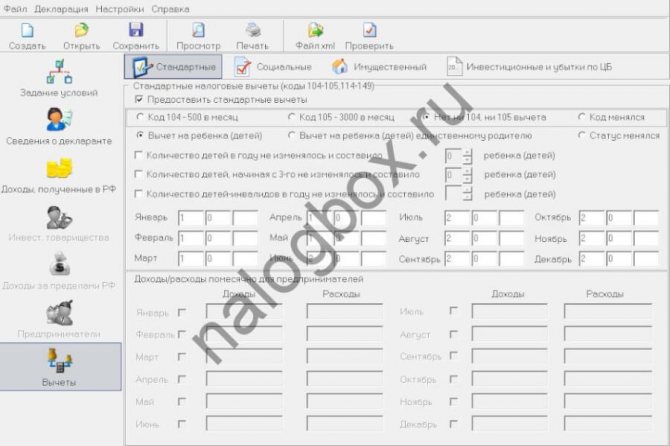

- Если в течение года ребенок родился или был усыновлен, такое изменение корректируется вручную по месяцам.

Пример 2

У Петровых в июне 2021 г. родился вторая дочка ребенок. Старшая ходит в детский сад. В «Декларации» отец вручную проставляет фактическое количество в каждому месяце, с января по май — 1, с июня — 2:

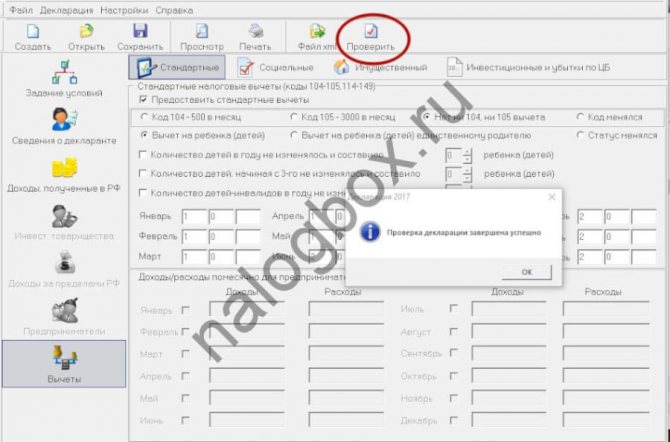

- Шаг 5. Проверка.

Перед распечаткой нажимаем кнопку «Проверить». Если все в порядке, готовый отчет можно распечатать.

Возможные сложности:

- Программа неправильно считает вычет на детей в 3-НДФЛ.

Проверьте, корректно ли вы отразили число детей (в т.ч. инвалидов) и ваш статус. Помните, что с дохода свыше 350 000 руб. НДФЛ дальше не пересчитывается.

- В 3-НДФЛ не проставляется вычет на детей.

Проверьте, активизировали ли вы вкладку. Если в поле есть отметка, что количество детей не менялось, ручная корректировка этого показателя уже невозможна.

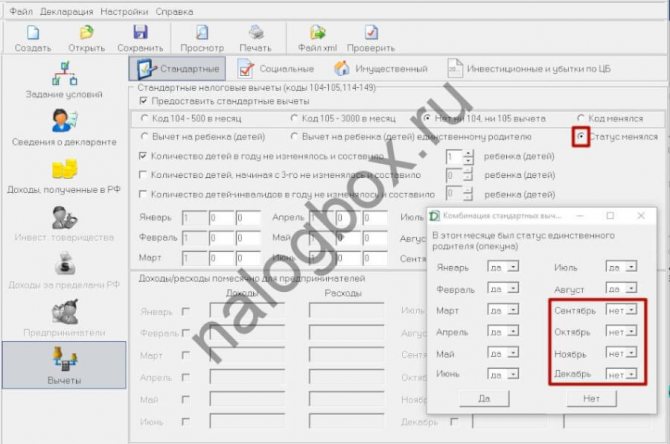

Что значит «Статус менялся» в 3-НДФЛ при вычете на детей

Этот параметр следует выбрать тем, у кого в течение отчетного года изменился родительский статус. Как написано в абз.12 пп.4 п.1 ст.218 НК, родитель перестает считаться единственным со следующего месяца после заключения брака.

Пример 3

Елена — мать-одиночка. Она одна воспитывает 10-летнего Андрея. В августе 2021 г. Елена вышла замуж. Женщине следует указать перемену, начиная с сентября 2021 г.:

Таким образом, Елена вправе рассчитывать на снижение базы по НДФЛ на 28 000 руб. за год: по 2 800 руб. в месяц по август и по 1 400 руб. — с сентября. Она вернет из бюджета 3 640 руб. (13%).

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Читайте также: Правила округления чисел после запятой в бухгалтерии

Код 127. Особенности

Код вычета с номером 127 обозначает льготу для тех, кто имеет второго ребенка. Предоставляют его тем, кто передает пакет документов. Сумма вычета при этом совпадает с суммой льготы на первого ребенка и составляет 1400 рублей.

Это означает, что ежемесячно работник, который имеет право на льготу, экономит 182 рубля. Лимит для использования этого вычета такой же, что и для первого ребенка, а именно 350000 рублей.

До конца 2021 года этому коду соответствовало обозначение с номером 115, имело оно все те же параметры. Данным кодом пользуются также те родители, чей второй ребенок достиг совершеннолетия, но не достиг еще двадцати четырех лет и обучается при этом на дневной форме.

Какая предоставляется сумма?

Для определения суммы вычета, за которым закреплен код 134, обратимся к подп. 4 п. 1 ст. 218 НК РФ.

Сначала посмотрим на второй абзац этого пункта. Здесь указано, что на первого ребенка родному родителю или усыновителю предоставляется вычет в размере 1 400 рублей в месяц.

Абзац 12 данного подпункта указывает на то, что если родитель или усыновитель не состоит в браке и является единственным для ребенка, то он вправе рассчитывать на вычет в двойном размере, т. е. на вычет в сумме 2 800 рублей.

Если такой родитель или усыновитель вступает в брак, то со следующего месяца право на двойной вычет утрачивается.

Обратите внимание на формулировку «единственный родитель». По мнению Минфина России, озвученному в письме от 12.05.2017 № 03-04-05/28746, родитель, который находится в разводе, единственным не является. Чиновники считают, что понятие «единственный родитель» означает отсутствие второго родителя у ребенка, в частности, по причине смерти, признания родителя безвестно отсутствующим, объявления умершим.

Документы на вычет. Код 127

Коды налогового вычета 126 и 127 похожи, поэтому имеют схожий набор документов. Однако для последнего он будет несколько шире.

Если работник имеет двоих детей, не достигший восемнадцати лет или же обучающихся на дневной форме, он должен предоставить следующие документы:

- Личное заявление. В одно можно вписать сразу обоих детей.

- Свидетельство о рождении обоих детей, а также их копии. Стоит отметить, что даже если ребенок уже имеет паспорт, предоставляется именно свидетельство, так как именно в этом документе есть информации о родителях.

- Справка по форме 2-НДФЛ, если работник устраивается на работу.

Также стоит отметить, что если первый ребенок уже не подходит под категорию лиц, на которые предоставляется вычет, то свидетельство на него все равно нужно принести. Это подтверждает тот факт, что ребенок, на которого используется код 127, является вторым.

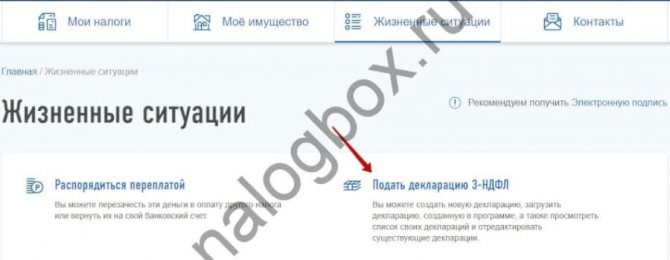

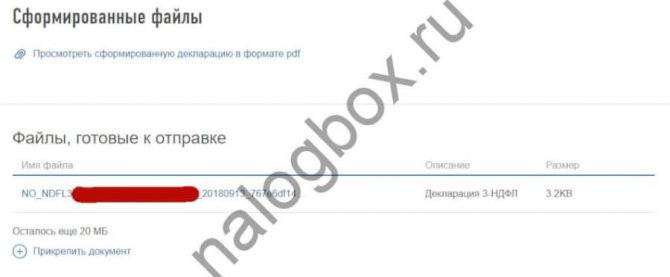

Как заполнять стандартные вычеты в 3-НДФЛ в личном кабинете

Работа в личном кабинете (ЛК) максимально упрощает и ускоряет всю процедуру. При заполнении 3-НДФЛ онлайн стандартные налоговые вычеты рассчитываются автоматически, а почти все сведения уже содержатся в системе (в т.ч. о полученном доходе).

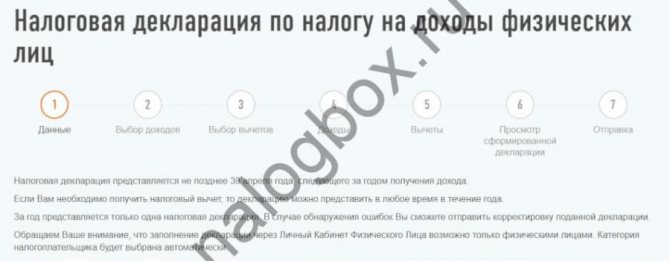

Порядок действий:

- Переходим в нужный раздел «Жизненных ситуаций».

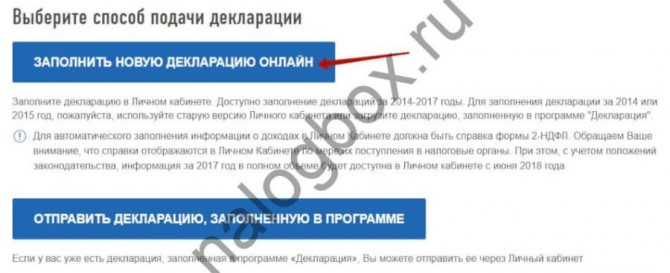

- Выбираем способ подачи.

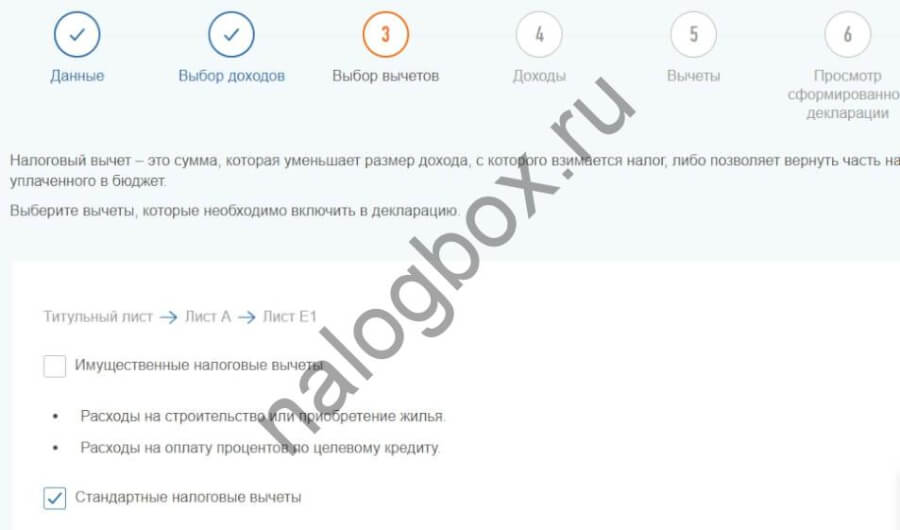

- Последовательно проходим предлагаемые этапы. Большинство данных уже отображено в системе.

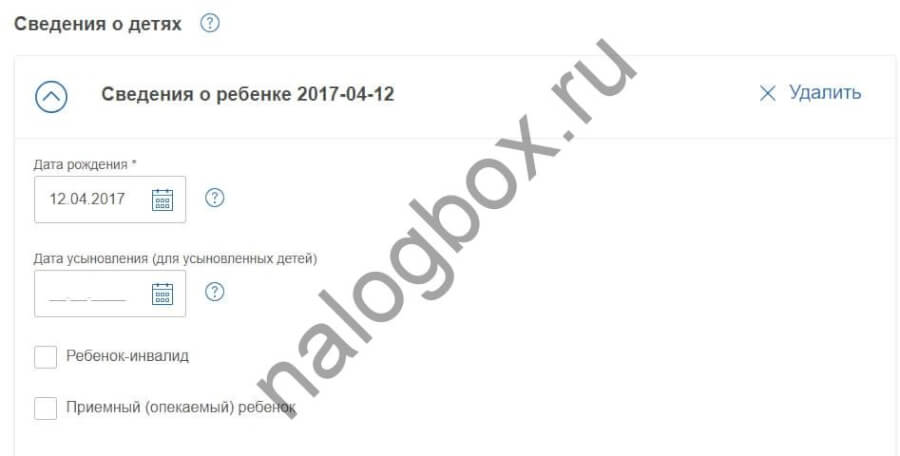

- На Шаге 3 ставим галочку напротив соответствующей строки.

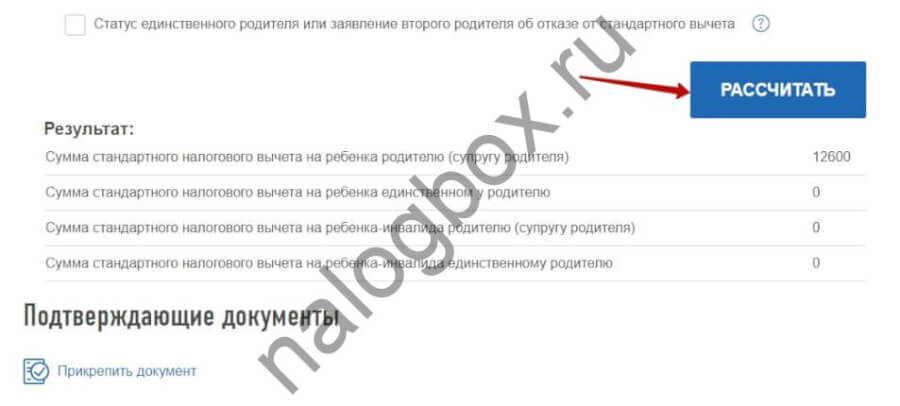

- На Шаге 5 выбираем «на детей», указываем доходы (вручную или из имеющейся в системе справки), добавляем сведения обо всех детях (в т.ч. совершеннолетних). При необходимости делаем пометку об инвалидности ребенка и о своем статусе (опекун, единственный родитель).

- Нажимаем на кнопку «Рассчитать». Система сама определяет сумму, исходя из указанных сведений. Здесь же прикрепляем подтверждающие документы (свидетельства о рождении, документ об усыновлении, справку об инвалидности и пр.)

- Документ сформирован и готов к отправке. Для этого нужно подписать его электронной подписью.

Что, если сотрудник не получал льготу?

Случается, что работник не знал, что ему положена какая-либо льгота по НДФЛ. Вероятно, он либо не был проинформирован об этом, либо не предоставил своевременно документы. В этом случае он может вернуть сумму, излишне уплаченную им в налоговые органы.

Для этого необходимо предоставить в налоговую службу пакет документов. Код вычета 126 и 127 в декларации 3-НДФЛ также придется указать, если именно под этим значением проходят подходящие вычеты.

Также необходимо взять с места работы справку по форме 2-НДФЛ, а также копии свидетельств о рождении детей, при необходимости и справки с места их учебы. Стоит помнить, что вернуть можно суммы только за последние три года. То есть в 2021 году можно получить деньги за 2014, 2015, 2021 годы.

Коды вычета 126 и 127 в декларации сядут автоматически, если в программе, предоставляемой сайтом Налоговой службы, указать их в определенной вкладке. Если возврат осуществляется за несколько лет, то и деклараций придется составить несколько, отдельно за каждый год.

Кому дается право на вычет по коду 134

Данная налоговая льгота в России распространяется в отношении лиц, в одиночку содержащих и воспитывающих первого ребенка в возрасте до 18 лет, либо студента дневного отделения не старше 24 лет. В статье 218 НК России сказано, что вычет по коду 134 предоставляется единственному:

- родителю (в том числе приемному);

- попечителю;

- усыновителю;

- опекуну.

Право на получение налогового вычета по коду 134 имеется только у налоговых резидентов России. Это значит, что данный налогоплательщик должен находиться на российской территории как минимум в течение 183 дней в году.

Использование кода вычета 134 предусмотрено в декларациях 2-НДФЛ, а также в регистрах бухгалтерского учета, предназначенных для отражения информации о доходах и расходах населения.

Вычет в двойном размере

Категория сотрудниковПримечаниеОдинокий родительСправка из ЗАГС о статусе матери-одиночки по форме 25. Если сотрудник заключил брак, он утрачивает это право. Если впоследствии он разводится, а его супруг не усыновлял ребенка, он может снова получать вычет в двойном размереОдин из двух родителей, если другой отказался от своего вычетаКроме заявления второго родителя на отказ от получения вычета необходима справка 2-НДФЛ с его работы, чтобы доказать, что он сам имеет право на этот вычет, чтобы от него отказываться

Код вычета 501: в каких случаях используется

Бизнес юрист > Бухгалтерский учет > Что такое код вычета 501: особенности отражения в справке 2 — НДФЛ

Законодательством предусмотрен налог с доходов физических лиц (НДФЛ). Он высчитывается процентом с заработной платы официально трудоустроенных работников за минусом предоставленных налоговых льгот. Налоговым кодексом утверждены определенные шифры для каждого вида доходов и вычетов. Имеет свои особенности и код вычета 501. О нем мы поговорим в настоящей статье.

Особенности налоговых вычетов

Претендовать на налоговую льготу может только работающий официально человек, являющийся резидентом. Он должен получать зарплату, и выплачивать налог с него в размере 13%.

Налог и вычеты

Налоговым вычетом является сумма, уменьшающая общий доход, образовывая окончательную налоговую базу. Иногда под этим понятием подразумевается возврат части ранее уплаченного налога. К примеру, при приобретении жилой недвижимости, обучении или лечении. При этом вернуть можно не всю сумму, а только те деньги, которые были уплачены в бюджет.

Работодатель ежегодно формирует справку специальной формы на всех сотрудников и отправляет общим отчетом в инспекцию. Кроме того, она может понадобиться самому сотруднику, бухгалтер обязан по заявлению работника в течение трех дней выдать ее. При увольнении человека работодатель также должен выдать этот документ совместно с трудовой книжкой.

Название справки определяет ее содержание. Она содержит информацию за год помесячно.

Утвержденные коды доходов

Для удобства и единого отражения доходов в бухгалтерском и налоговом учете используются определенные шифры. В справке 2 — НДФЛ отдельными ячейками обозначаются шифры, по которым можно определить наименование полученного заработка. Утвержденный законодательством классификатор включает в себя шифры, состоящие из четырех цифр. Все доходы распределены по кодам от 1010 до 4800.

Классификация доходов

Достаточно часто бухгалтер при отнесении кода может сомневаться в правильности выбранного шифра. Тогда они относят его на шифр 4800. В законодательстве нет штрафных санкций за неверное отнесение доходов в справке 2 — НДФЛ.

Тем не менее, это не значит, что кодам не нужно уделять внимания. Разные виды доходов имеют свой индивидуальный шифр. Неправильное их отнесение может привести к искажению налогооблагаемой базы.

Соответственно налог будет рассчитан неверно.

Существует несколько основных шифров дохода, которые используются работодателем:

- 2000 — зарплата

- 2012 — отпускные

- 2300 — пособия по нетрудоспособности

- 2400 — прибыль с аренды

- 2760 — материальная помощь от предприятия

- 2720 — подарки

- 2730 — призы

- 4800 — иные доходы

Если в справочнике нет нужного шифра для отнесения дохода, его следует обозначить шифром 4800.

Важно правильно относить доходы по шифрам, это поможет не искажать налогооблагаемую базу, а соответственно верно рассчитать налог. Сейчас практически все бухгалтерии автоматизированы, поэтому проблем с неправильным отнесением встречается редко.

Основные коды вычетов

Кроме кодов дохода Налоговым Кодексом предусмотрены шифры налоговых вычетов, связанных с НДФЛ. Разберем самые распространенные из них.

Стандартные вычеты обозначаются:

Вычет на детей

- 114 — на первого ребенка

- 115 — на второго ребенка

- 116 — на третьего и последующего отпрыска

- 117 — на детей инвалидов

Имущественные:

- 311 — расходы на приобретение или строительство жилой недвижимости

- 312 — расходы на проценты по займам

Социальные:

- 320 — расходы на личное обучение

- 321 — расходы на обучение детей

- 324 — расходы на медицинские услуги

Для предоставления любой из льгот требуется собрать определенный пакет документации и написать соответствующее заявление в бухгалтерии работодателя. Подобными льготами не могут воспользоваться люди, освобожденные от уплаты НДФЛ.

Что означает код вычета 501

Вычет с шифром 501 применяется при получении работником подарка или приза. При таких доходах используется определенная схема исчисления налога. Когда сумма подарка меньше 4000 рублей, она не берётся в налогооблагаемую базу. Но если стоимость приза превышает этот лимит, она облагается налогом. Он будет исчисляться с дохода за минусом льготы.

Особенности предоставления этой льготы заключаются в следующем:

- Размер вычета не может быть выше 4000 руб.

- При стоимости приза дороже четырех тысяч рублей, разница между ценой и вычетом будет облагаться налогом 13 %.

Рассмотрим, как это происходит на примере.

Предположим, человек получил подарок стоимостью 8000 руб. В справке будет обозначена эта сумма, ниже будет обозначен вычет кодом 501 размером 4000 руб. Таким образом, налог будет исчисляться с суммы 8000 — 4000 = 4000 руб. И составит он 4000 * 13 % = 520 руб.

На эту льготу вправе претендовать только резиденты, имеющие официальный доход.

Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.