- Особенности бухгалтерского учета земельных участков

- Упрощение принятия к учету земельных участков в «1С:Бухгалтерии 8»

- Документальное оформление операций с земельными участками

- Участки бухучета — готовим список

- Кого встречаем мы на фирмах

- Здания, как образ предприятий

- Для чего работают фирмы

- Заключение

- Бухгалтерский учет операций с земельными участками: проводки

- Бухгалтеры пустят землю в расходы

- Итоги

Особенности бухгалтерского учета земельных участков

Порядок оформления операций с землей регламентируется положениями гл. 17 ГК РФ, нормами ЗК РФ и НК РФ, а также ПБУ 6/01 (утверждено приказом Минфина РФ от 30.03.2001 № 26н).

Купить землю можно только на основании договора купли-продажи, составленного в письменной форме (ст. 550 ГК РФ). Нотариально заверять договор не нужно. В договоре обязательно должна быть вся информация об ограничениях или обременениях земли, а также о местонахождении и цене участка (ст. 554, 555 ГК РФ). Объектом сделки может быть только земля, прошедшая государственный кадастровый учет (ст. 37 ЗК РФ).

Право собственности на землю переходит с момента госрегистрации в Росреестре (п. 2 ст. 223 ГК РФ). Размер пошлины при госрегистрации операций с землей для юрлиц — 22 000 руб. (подп. 22 п.1 ст. 333.33 НК РФ).

Землю по правилам бухучета следует относить к основным средствам (ОС) (п. 5 ПБУ 6/01). Участок принимают к учету при соблюдении следующих условий:

- фирма будет использовать его в основной деятельности либо предоставлять в аренду;

- использование будет продолжаться дольше 12 месяцев;

- перепродажа участка не планируется — в противном случае землю нужно учесть на счете 41 (письмо Минфина РФ от 23.06.2009 № 03-05-05-01/36);

- от приобретенной земли ожидается получение дохода (п. 4 ПБУ 6/01).

При покупке земельный участок принимается к учету по первоначальной стоимости, сформированной из фактических затрат:

- оплата контрагенту за сам участок;

- стоимость информационных и консультационных услуг, например работы риелтора;

- вознаграждение посреднику;

- госпошлина и другие невозмещаемые налоги;

- иные траты, связанные с приобретением участка.

ОБРАТИТЕ ВНИМАНИЕ! Продажа земли не является объектом обложения НДС (подп. 6 п. 2 ст. 146 НК РФ).

Читайте также: Как оформляется компенсация сотруднику мобильной связи

Покупка земельных участков — дорогостоящая операция, поэтому нередко компании берут для этого заем. Проценты по займу включаются в стоимость земли до тех пор, пока участок не переведут из внеоборотного актива в состав ОС (п. 7 ПБУ 15/2008, утверждено приказом Минфина РФ от 06.10.2008 № 107н).

Также компания может получить землю:

- Безвозмездно — тогда ее принимают к учету по рыночной цене, подтвержденной независимым оценщиком (письмо Минфина РФ от 28.01.2015 № 03-04-05/3074). При этом если землю подарил учредитель компании, владеющий больше чем половиной доли уставного капитала (УК) компании-получателя, то доход у получателя не возникает. В противном случае безвозмездное получение — внереализационный доход для целей обложения налогом на прибыль (подп. 11 п.1 ст. 251 НК РФ).

- По договору мены — организация примет участок в соответствии со стоимостью ценностей, переданных другой фирме взамен (п. 11 ПБУ 6/01, ст. 568 ГК РФ).

- В счет вклада в УК — по оценке, согласованной учредителями.

Землю переводят в состав ОС при ее полной готовности к эксплуатации и сформированной первоначальной стоимости. Компания может принять участок земли к учету на счете 01, не дожидаясь регистрации права собственности, — тогда он отражается на отдельном субсчете счета 01 (п. 52 Методических указаний по бухучету ОС, утверждены приказом Минфина РФ от 13.10.2003 № 91н).

Земельные участки не амортизируются ни в БУ, ни в НУ (п. 17 ПБУ 6/01, п. 2 ст. 256 НК РФ). Иной способ включения трат на покупку земли в расходы компании отсутствует (постановление Президиума ВАС РФ от 14.03.2006 № 14231/05).

Учесть расходы на покупку земельного участка можно только при его дальнейшей продаже. Тогда на дату передачи участка покупателю продавец земли отражает в учете доход от сделки, уменьшенный на стоимость приобретения участка и траты на его продажу (п. 31 ПБУ 6/01, п. 1 ст. 271, п. 1 ст. 268 НК РФ).

В особом порядке для прибыли признаются расходы на приобретение земли из гос- или муниципальной собственности, на которой находятся здания, строения или сооружения, или которая приобретается для строительства ОС, по договорам на приобретение участков, заключенным с 01.01.2007 по 31.12.2011. Такие затраты можно (подп. 1 п. 3 ст. 264.1 НК РФ):

- Равномерно признавать в течение выбранного предприятием срока (не меньше 5 лет).

- Принимать в уменьшение прибыли в отчетном (налоговом) периоде максимум 30% от налоговой базы по прибыли предшествующего налогового периода до полного признания всей суммы. При этом в бухучете возникает постоянная налоговая разница, которую мы рассмотрим ниже.

ОБРАТИТЕ ВНИМАНИЕ! Использовать землю можно только в соответствии с видом разрешенного использования, приведенным в Государственном кадастре недвижимости (п. 1 ст. 263 ГК РФ).

Земельный участок является объектом обложения земельным налогом. Подробнее о порядке его уплаты читайте в этой статье.

Упрощение принятия к учету земельных участков в «1С:Бухгалтерии 8»

В соответствии с Инструкцией по применению плана счетов бухгалтерского учета (утв. приказом Минфина России от 31.10.2000 № 94н) затраты по приобретению организацией земельных участков учитываются на субсчете 08.01 «Приобретение земельных участков».

В «1С:Бухгалтерии 8» аналитический учет затрат на приобретение земельных участков и затрат на приобретение объектов основных средств отличается (используются разные субконто). Поэтому до недавнего времени приобретение и принятие к учету земельных участков в программе можно было оформить только документами Поступление (акт, накладная)

с видом операции

Объекты строительства

и

Принятие к учету ОС

с видом операции

Объекты строительства

(вид операции

Оборудование для земельных участков

не годится). Такая особенность иногда смущала пользователей.

Начиная с версии 3.0.65 «1С:Бухгалтерии 8» в учете земельных участков произошли изменения:

1. К счету 08.01 добавлены субсчета третьего порядка:

- 08.01.1 «Приобретение земельных участков с доп. расходами»;

- 08.01.2 «Приобретение земельных участков без доп. расходов».

2. В документе Поступление (акт, накладная)

появился новый вид операции

Приобретение земельных участков

.

Читайте также: Неустойка, моральный вред, ущерб по решению суда: что из этого облагается НДФЛ

Субсчет 08.01.1 «Приобретение земельных участков с доп. расходами» предназначен для учета затрат по приобретению организацией земельных участков, в том числе с учетом возможных дополнительных расходов, включаемых в первоначальную стоимость объектов. Аналитический учет ведется по приобретаемым участкам (субконто Объекты строительства

) и видам затрат (субконто

Статьи затрат

). Каждый приобретаемый земельный участок отражается в справочнике

Объекты строительства

.

Проводки с использованием субсчета 08.01.1 формируются автоматически при записи документов:

- Поступление (акт накладная)

с видом операции

Объекты строительства

; - Поступление доп. расходов

; - Принятие к учету ОС

с видом операции

Объекты строительства

.

Таким образом, субсчет 08.01.1 является «преемником» счета 08.01, использующегося в предыдущих версиях программы, и применяется в «традиционных» сценариях работы с земельными участками.

Субсчет 08.01.2 «Приобретение земельных участков без доп. расходов» предназначен для учета затрат по приобретению организацией земельных участков, не требующих отражения дополнительных расходов на их приобретение. Аналитический учет по счету ведется по земельным участкам (субконто Основные средства

). Каждый земельный участок — элемент справочника

Основные средства

. Проводки с использованием этого субсчета формируются в программе автоматически при записи документа

Поступление (акт, накладная)

с новым видом операции

Приобретение земельных участков

.

Быстрый доступ к данному виду документа поступления осуществляется из раздела ОС и НМА по гиперссылке Приобретение земельных участков

.

Вид операции Приобретение земельных участков

предназначен для одновременного отражения поступления и принятия к учету земельных участков, первоначальная стоимость которых формируется без дополнительных расходов на их приобретение (например, без учета уплаченной государственной пошлины).

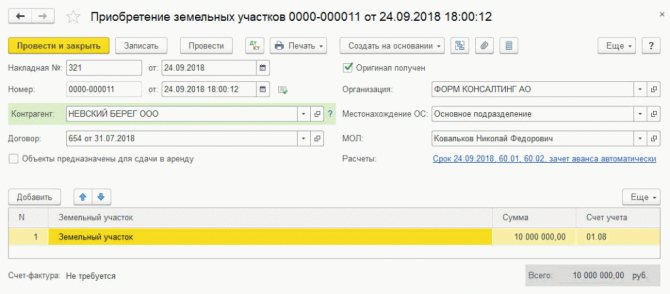

Форма документа Приобретение земельных участков

максимально упрощена, поскольку для земельных участков не требуется указывать способ отражения расходов по амортизации, амортизационную группу, срок службы, ставку НДС и счет-фактуру от поставщика. В табличной части нужно указать лишь наименование приобретенного объекта и его стоимость (рис. 1).

Рис. 1

Для быстрого ввода нового объекта достаточно ввести название земельного участка в соответствующее поле и выбрать команду Создать:. При этом справочник Основные средства

Читайте также: Списание дебиторской задолженности в связи с ликвидацией ООО

не открывается, но автоматически заполняются реквизиты:

Реквизит Значение «Группа учета ОС» «Земельные участки» «Местонахождение» и «МОЛ» Подставляются значения, указанные в шапке документа «Порядок погашения стоимости» «Стоимость не погашается» — для целей бухгалтерского учета «Порядок включения стоимости в состав расходов» Подставляется значение «Стоимость не включается в расходы» — для целей налогового учета

По умолчанию в поле Счет учета табличной части документа указан счет 01.01 «Основные средства в организации». Если документы на регистрацию права собственности еще не оформлены, то в поле Счет учета следует указать счет 01.08 «Объекты недвижимости, права собственности на которые не зарегистрированы».

После проведения документа формируются бухгалтерские проводки:

Дебет 08.01.2 Кредит 60.01

и

Дебет 01.08 Кредит 08.01.2

— на стоимость приобретенных земельных участков.

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт.

Если организация применяет упрощенную систему налогообложения (УСН) с объектом «доходы минус расходы», то вводятся записи в специальные регистры для целей налога, уплачиваемого в связи с применением УСН.

Помимо движений по бухгалтерскому и налоговому учету документ также формирует записи в периодические регистры сведений подсистемы учета ОС, отражающие информацию о земельном участке.

Напоминаем, что в целях расчета земельного налога для отражения сведений о государственной регистрации земельных участков и снятии их с регистрационного учета предназначен регистр сведений Регистрация земельных участков. Доступ к указанному регистру осуществляется как из карточки основного средства (гиперссылка Поставить на учет), так и из раздела Главное (Налоги и отчеты — Земельный налог — Регистрация земельных участков).

Расчет и начисление земельного налога автоматически выполняются в конце отчетного периода регламентной операцией с видом Расчет земельного налога, входящей в обработку Закрытие месяца.

В бухгалтерском учете земельный участок, учитываемый на счете 01.08, после получения правоустанавливающих документов должен учитываться на счете 01.01. Для этого следует воспользоваться документом Операция (раздел Операции — Операции, введенные вручную) и ввести бухгалтерскую проводку:

Дебет 01.01 Кредит 01.08

— на первоначальную стоимость объекта.

Для целей налогового учета по налогу на прибыль соответствующие суммы должны быть введены в ресурсы Сумма НУ Дт и Сумма НУ Кт.

Документальное оформление операций с земельными участками

Операции с землей можно проводить только при условии составления договора в письменном виде. Стороны составляют 3 экземпляра договора: по 1 для каждого участника сделки и 1 для Росреестра.

Постановка участка на счет 08 осуществляется на дату фактической передачи земли по акту приема-передачи либо дату подписания договора (если договор приравнивается сторонами к акту приема-передачи).

Вести учет земельных участков можно с использованием унифицированных форм ОС-1 и ОС-6 либо по самостоятельно разработанным формам, составленным с использованием обязательных реквизитов (ст. 9 закона «О бухучете» от 22.11.2011 № 402-ФЗ).

При приеме земельного участка от учредителя необходимо провести независимую оценку земли, а также внести изменения в учредительные документы компании.

Как это сделать, читайте в статье «Бухгалтерские проводки по взносам в уставный капитал».

Если же организация получила землю безвозмездно, то рыночная оценка участка подтверждается независимым оценщиком или данными кадастрового учета (ст. 66 ЗК РФ).

Компания может сдавать земельный участок в аренду. Тогда должен быть заключен договор аренды и оформлен акт приема-передачи имущества контрагенту. Если договор аренды заключается на срок более года, то его необходимо зарегистрировать в территориальном отделении Росреестра (п. 2 ст. 609, п. 2 ст. 651 ГК РФ).

Более подробно об оформлении в учете арендных операций с землей читайте в статье «Бухгалтерский учет при аренде основных средств (нюансы)».

Облагается ли налогами продажа земли членом КФХ, узнайте в КонсультантПлюс. Получите пробный доступ к системе и узнайте ответ на этот и другие вопросы бесплатно.

Участки бухучета — готовим список

В свое время, я набросал для себя небольшую схему участков бухучета. Я заметил, что наглядность помогает быстрее схватывать теорию. Так почему же не использовать это в нашем обучении бухучету? Сегодня мы «выявим» с вами некоторые участки бухучета и нарисуем схему. В этой практической статье мы решим сразу две задачи:

Первая задача. Мы запустим ваш процесс мышления. Вы сами начнете «доставать» те знания, которые у вас уже есть. Мы просто их свяжем воедино.

Вторая задача. Вы убедитесь, что так называемая специфика предприятия, это далеко не то, что «накручивают» себе в голове начинающие бухгалтера.

Как всегда начнем с того, что мы уже знаем названия некоторых участков бухучета:

- участок по поставщикам

- участок по покупателям

- участок по кредитам

- участок наличных денежных средств – касса

- участок безналичных денежных средств – банк

Возьмем, к примеру, любое предприятие. Достаточно посмотреть в окно или в раздел объявлений в газете, да просто посмотрите рекламу по телевизору. Вы увидите уйму различных названий предприятий.

Читайте также: Особенности учета товаров, приобретаемых за иностранную валюту

Чем бы эти фирмы не занимались, есть несколько основных моментов, что объединяют их. Давайте попробуем вместе выделить эти моменты.

Я буду задавать наводящие вопросы, вы отвечаете про себя, а потом я напишу свой ответ, и вы сможете сравнить. Согласны?

Кого встречаем мы на фирмах

С кем мы сталкиваемся, когда приходим в какую-либо фирму? Кого мы видим, когда, например, в магазине подходим к кассе? А если идем покупать путевку в туристическое агентство или же звоним в агентство недвижимости, чтобы уточнить квартиры на продажу? С кем мы встречаемся? Не с людьми ли, которые являются представителями фирм, куда мы обращаемся? Согласны?

Получается, на каждом предприятии, большом или маленьком, есть люди. Ни одно работающее предприятие не может осуществлять свою деятельность без участия человека. Таких людей по отношению к . Итак, сотрудники есть на всех фирмах. Рассуждаем дальше.

Что означают сотрудники для фирмы? Что делает фирма по отношению к своим сотрудникам? Разве не использует их время и знания на осуществление своей деятельности? Если вы с этим согласны, то, уверен, что согласитесь и с тем, что труд должен оплачиваться, правильно? Оплачивая труд своих Сотрудников предприятие несет затраты(расходы).

Разумеется, суммы за труды Сотрудников, так называемый Фонд Оплаты Труда (ФОТ) – это не все, что связанно с сотрудниками. С ФОТ само предприятие платит еще налоги в различные фонды: ФСС, ПФР, ФФОМС.

Эти суммы напрямую связаны с разговорами о пенсиях, пособиях, социальных выплатах и т.д. Таким образом, любое предприятие – это сотрудники. Сотрудники – это оплата труда и уплата в государство налогов с этой оплаты (с ФОТ).

Оплата труда и налоги с ФОТ для предприятия считается затратами(расходами).

Вы заметили, что я пишу затраты(расходы). Это новый термин, который я постепенно ввожу в наш с вами лексикон бухучета. Значение и понимание этого термина оставим для следующих статей. Сейчас важно отметить, что в бухучете имеется такой термин. Интуитивно, уверен, вы понимаете, что означает он. Подробнее будет дальше.

Здания, как образ предприятий

Помните одну из самых первых статей, где я попробовал представить абстрактный термин «предприятие» в виде… помните? Конечно же здание! Я говорил, что любое предприятие – это либо аренда офисов и помещений, либо свое здание. Что нам дает такое представление? Что означает для предприятий иметь помещение в аренде или же собственное здание? Давайте попробуем вместе прийти к ответу на эти вопросы.

Чем является для фирм арендованное помещение или собственное здание? Не то же ли самое, когда мы живем в своих квартирах и оплачиваем коммунальные услуги, электроэнергию? А кто арендует квартиру – платит арендную плату? Если вы согласны, то ответьте на следующий вопрос, чем для вашего личного бюджета являются эти коммунальные платежи, электроэнергия, арендная плата? Не затратами(расходами) ли? Вот! Тоже самое у предприятий.

Предприятия либо арендуют помещения, либо имеют свои здания. За «нахождение» в здании предприятие оплачивает арендную плату, электроэнергию и др. Предприятие-владелец здания оплачивает коммунальные платежи, электроэнергию и другие платежи по содержанию здания. Таким образом, получается, что каждое предприятие имеет затраты(расходы) за «место под солнцем».

Для чего работают фирмы

Что еще мы можем сказать о любом предприятии, независимо от того, чем оно занимается? Давайте вспомним, какова вообще цель любого коммерческого предприятия. Скажете заниматься чем-то ради самого процесса? J нет, конечно же. Цель – зарабатывать деньги. Любое предприятие должно учитывать информацию о том, сколько же оно зарабатывает, осуществляя свою деятельность.

Отмечу только один момент, «сколько зарабатывает» это не деньги в кассе или в банке. Все мы знаем, что продать — это еще не всегда сразу получить деньги, согласны?

И, напоследок, скажу еще о парочке сходств. Согласитесь, что предприятия содержат свои помещения, здания в чистоте или, по крайней мере, стремятся к этому. В любом случае, для этого фирмы покупают хоз.принадлежности: швабры, ведра, порошки и т.д.

Также фирма в своей работе использует канцелярию: бумага, ручки, папки и т.д.

Да не важно, чем занимается фирма, все это она использует: выдать сотруднику справку о заработной плате, оформить приказ по предприятию, распечатать платежную ведомость на выплату заработной платы и много-много чего другого, что требуется для работы фирмы. Все это называют канцелярские принадлежности. Такие вот ценности, материальные ценности, учитываются на участке бухучета – Материалы.

Заключение

Настало время подвести небольшой итог. Наши знания увеличиваются. Наша задача потихоньку их систематизировать, находить связи и укладывать в голове. Возникающие вопросы по статьям – задаем или выписываем для получения ответов в следующих материалах.

На сегодняшний момент мы с вами готовимся нарисовать схему участков бухучета. Для этого мы не пытаемся заучить ее, как если бы я вам сразу ее показал. Нет.

Бухгалтерский учет операций с земельными участками: проводки

Фактические траты на покупку земли собираются на счете 08 в корреспонденции со счетами 60, 76. Оплата госпошлины и ее включение в стоимость земельного участка осуществляются записями:

- Дт 68 Кт 51 — оплачена пошлина за регистрацию права собственности на землю;

- Дт 08 Кт 68 — пошлина включена в первоначальную стоимость земли.

Дальнейший учет земли зависит от целей ее использования. Если на территории компания будет строить здания, но за счет инвесторов, то такой объект нельзя признать ОС — он будет оставаться на счете 08. По окончании строительства бухгалтер сделает запись:

- Дт 76 Кт 08 — передана земля инвестору в связи с завершением строительных работ.

Если же собственник использует землю в собственных целях и за свои деньги, то включить участок в состав ОС следует проводкой:

- Дт 01 Кт 08 — земельный участок принят в состав ОС.

При покупке земли у государства под строительство ОС (по договорам 2007-2011 годов) возникает налоговая разница: в НУ траты на землю признаются расходом, а в БУ — нет. Бухгалтеру следует ежемесячно отражать в БУ постоянный налоговый актив до полного списания расходов в налоговом учете:

- Дт 68 субсчет «Расчеты по налогу на прибыль» Кт 99 субсчет «ПНА» на сумму Z / n / 12 мес. × 20%,

где:

Z — первоначальная стоимость участка;

n — число лет списания расхода на покупку земли.

Продажа земли оформляется записями:

- Дт 45 субсчет «Переданные объекты недвижимости» Кт 01 — списана стоимость земли;

- Дт 62 Кт 91 — отражена выручка от продажи;

- Дт 91 Кт 45 субсчет «Переданные объекты недвижимости» — отражена в составе прочих расходов первоначальная стоимость проданного участка.

Напоминаем, что реализация земли НДС не облагается.

При поступлении земли в уставный капитал компании бухгалтер сделает проводки:

- Дт 75 Кт 80 — отражена задолженность учредителя по вкладу в УК;

- Дт 08 Кт 75 — получен земельный участок в счет вклада учредителя в УК;

- Дт 01 Кт 08 — земля принята к учету как объект ОС.

Передача земли в качестве вклада в УК другого юрлица отражается записями:

- Дт 58 Кт 76 субсчет «Расчеты по вкладам в УК» — отражена задолженность по вкладам в УК;

- Дт 76 субсчет «Расчеты по вкладам в УК» Кт 01 — внесен участок в качестве вклада в УК.

Если первоначальная стоимость переданной земли отличается от оценки, согласованной учредителями, разницу следует отнести на соответствующий субсчет счета 91 в корреспонденции со счетом 76 (субсчет «Расчеты по вкладам в УК»).

Получение земельного участка безвозмездно бухгалтер отражает записями:

- Дт 08 Кт 83 — получена земля от учредителя, доля которого в УК более 50%, при этом доход у компании отсутствует;

- Дт 08 Кт 98 — получен участок безвозмездно от иных лиц;

- Дт 08 Кт 01 — земельный участок введен в эксплуатацию;

- Дт 98 Кт 91 — признан доход от безвозмездного получения земельного участка.

Если же ваша компания передает земельный участок безвозмездно, то бухгалтерская проводка такая:

- Дт 91 Кт 01 — отражена стоимость земли, переданной в дар другой компании.

Доходов и расходов в налоговом учете при безвозмездной передаче земли не возникает (ст. 249, 250, п. 16 ст. 270 НК РФ). Но тогда в бухучете образуется постоянное налоговое обязательство, которое учитывают одновременно со списанием стоимости земли и расходов на ее передачу (п. 7 ПБУ 18/02):

- Дт 99 субсчет «ПНО» Кт 68 субсчет «Расчеты по налогу на прибыль» — отражено ПНО из-за разницы в учете при передаче имущества безвозмездно.

При заключении договора мены проводки у компании, передающей землю и принимающей в ответ иное имущество, следующие:

- Дт 08, 10, 41 Кт 60 — поступили ценности по договору мены;

- Дт 62 Кт 91— отражен доход от передачи земли по договору мены;

- Дт 91 Кт 01 — списана стоимость переданного земельного участка;

- Дт 60 Кт 62 — полностью погашены обязательства сторон при выполнении условий договора мены.

Финрезультат от операций мены в учете участников сделки равен нулю.

В исключительных случаях земельных участок может быть изъят (ст. 49 ЗК РФ). Госорганы обязаны уведомить об этом собственника земельного участка. Собственник или пользователь земли вправе претендовать на возмещение в размере рыночной стоимости земельного участка, недвижимости, которая на нем находится, а также убытков и упущенной выгоды от изъятия (ст. 56.8, 56.9 ЗК РФ). На дату прекращения права собственности за землю делаются проводки:

- Дт 91 Кт 01 — выбытие земельного участка;

- Дт 76 Кт 91 — в состав прочих доходов включена сумма возмещения за изъятие.

Включается ли эта компенсация в доходы налогоплательщика и нужно ли платить с нее налоги? Ответ на этот вопрос узнайте в КонсультантПлюс, получив пробный доступ к системе бесплатно.

Бухгалтеры пустят землю в расходы

До 1 января 2008 года организации обязаны переоформить право постоянного (бессрочного) пользования земельными участками на право аренды земельных участков или приобрести земельные участки в собственность. Данная обязанность установлена п. 2 ст. 3 Федерального закона 25.10.2001 N 137-ФЗ «О введении в действие Земельного кодекса Российской Федерации».

Кроме того, п. 4 ст. 35 Земельного кодекса предусмотрено, что отчуждение здания, строения, сооружения, находящихся на земельном участке и принадлежащих одному лицу, за исключением ряда случаев, проводится исключительно вместе с земельным участком.

Читайте также: Новые правила при возврате сумм переплат по налогам

А как должна организация учесть расходы на приобретение земельного участка для целей налогообложения прибыли?

Согласно п. 1 ст. 252 НК РФ налогоплательщик уменьшает полученные доходы на сумму произведенных расходов, за исключением расходов, указанных в ст. 270 НК РФ. При этом расходами признаются обоснованные и документально подтвержденные затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Статья 270 НК РФ не содержит прямых указаний на невозможность признания затрат на приобретение земельных участков для целей налогообложения прибыли. В пункте 5 указанной статьи упомянуты расходы по приобретению и (или) созданию амортизируемого имущества. В налоговом учете земельные участки не признаются амортизируемым имуществом (п. 2 ст. 256 НК РФ). Пункт 49 ст. 270 НК РФ не признает в целях налогообложения прибыли расходы, не соответствующие критериям, указанным в п. 1 ст. 252 НК РФ.

Таким образом, при выполнении критериев признания расходов в налоговом учете казалось бы проблем с затратами на приобретение земельных участков не должно быть, и, исходя из принципа равномерности признания доходов и расходов (п. 1ст. 272 НК РФ), налогоплательщик вправе сам определить в учетной политике период списания таких затрат.

Но такой подход отвергают и налоговые органы, и Минфин России.

Минфин России в письмах от 19.05.03 N 04-02-05/3/50, от 12.04.04 N 04-02-05/1/26, используя ссылки на те же нормы Налогового кодекса РФ, сделал иной вывод. По мнению Минфина России, перечень расходов, не принимаемых для целей налогообложения прибыли и приведенный в ст. 270 НК РФ, является открытым. Пунктом 49 ст. 270 НК РФ установлено, что расходы, не соответствующие критериям, указанным в п. 1 ст. 252 НК РФ, не уменьшают налогооблагаемую прибыль. По мнению Минфина России, согласно п. 1 ст. 252 НК РФ в составе расходов должны учитываться расходы, связанные с производством товаров, выполнением работ, оказанием услуг, т.е. текущие расходы. Затраты по приобретению земельных участков являются капитальными вложениями и согласно п. 49 ст. 270 НК РФ не уменьшают налоговую базу по налогу на прибыль организаций.

Отдельные эксперты считают возможным списывать расходы на приобретение земельных участков единовременно в состав материальных расходов. При этом основанием такого подхода является подп. 3 п. 1 ст. 254 НК РФ. В соответствии с указанной нормой стоимость имущества, не являющегося амортизируемым, включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию.

И с такой аргументацией Минфин России не соглашается. В частности, в письмах от 17.02.2006 N 03-03-04/1/126 и от 9.03.2006 N 03-03-04/1/201 Минфин России указал, что ни Налоговый кодекс, ни законодательство о бухгалтерском учете не содержат понятия «введение земельных участков в эксплуатацию», в связи с этим «принятие к вычету из налоговой базы в составе материальных расходов стоимости приобретенных земельных участков как имущества, не являющегося амортизируемым, Кодексом также не предусмотрено».

Но арбитражная практика по данному вопросу складывалась неоднозначно.

ФАС Западно-Сибирского федерального округа в постановлении от 13.07.2005 N Ф04-4368/2005 (12952-А75-33) признал, что глава 25 НК РФ не содержит прямого запрета отнесения затрат на приобретение земли к расходам, уменьшающим налогооблагаемую прибыль. По мнению суда, руководствуясь подп. 3 п. 1 ст. 254 и п. 7 ст. 3 НК РФ, расходы организации на приобретение земельных участков соответствуют общим требованиям ст. 252 НК РФ и, соответственно, не подлежат применению в данном случае ст. 270 НК РФ.

Вместе с тем не всегда поддерживают по этому вопросу налогоплательщиков судебные инстанции.

Рассматривая спор о праве на налоговый вычет НДС, уплаченный при приобретении земельного участка, ФАС Западно-Сибирского федерального округа в постановлении от 03.11.2004 по делу Ф04-7858/2004 (5982-А27-14) отметил, что затраты на приобретение земельных участков не формируют расходы организации, принимаемые при исчислении налога на прибыль организаций.

Несмотря на это, суды первой и апелляционной инстанций признали правомерным включение в расходы, уменьшающие доходы в целях налогообложения прибыли, стоимости земельных участков на основании ст. 252 НК РФ, ФАС Уральского федерального округа от 15.03.2005 по делу N Ф-09-756/05-АК указал: «Поскольку земля, являясь уникальным природным ресурсом, потребительские свойства которого со временем не изменяются, не подлежит амортизации, то затраты на приобретение земельного участка нельзя включить в прочие расходы». Кроме того, суд обратил внимание на положения ст. 271 и 272 НК РФ: в отношении затрат на приобретение земельных участков, являющихся долгосрочным активом организации, невозможно определить период их признания в качестве расхода в целях налогообложения прибыли.

ФАС Уральского федерального округа в постановлении от 10.11.2005 по делу N Ф09-756/05-С7 отверг возможность признания таких затрат в качестве материальных расходов. Вместе с тем суд указал, что расходы, связанные с приобретением земельных участков, учитываются в порядке, предусмотренном подп. 2 п. 1 ст. 268 НК РФ, т. е. при их реализации.

Высказал свою позицию по данному вопросу и Высший арбитражный суд. В постановлении Президиума ВАС РФ от 14.03.2006 N 14231/05 сделан вывод, что расходы на приобретение земельного участка (даже при условии его приобретения вместе со стоящим на нем здании) не уменьшают налоговую базу по налогу на прибыль.

Но при приобретении земельного участка организация вносит платежи за регистрацию прав на недвижимое имущество, сделок с указанными объектами и т.д. С 1 января 2005 года указанные платежи включены в состав государственной пошлины, взимаемой за государственную регистрацию в размерах, установленных ст. 333.33 НК РФ. Государственная пошлина не формирует первоначальную стоимость земельного участка в налоговом учете, а в соответствии с подп. 1 п. 1 ст. 264 НК РФ является прочим расходом и признается на дату ее начисления (подп. 1 п. 7 ст. 272 НК РФ).

Таким образом, в момент приобретения земли в целях налогообложения прибыли может быть признана государственная пошлина и иные расходы, не подлежащие включению в первоначальную стоимость. Стоимость земельного участка будет учтена при исчислении налога на прибыль только при его продаже. Согласно подп. 2 п. 1 ст. 268 НК РФ при реализации прочего имущества доходы от его реализации уменьшаются на цену его приобретения.

Данный вопрос требует решения на законодательном уровне. И такой законопроект внесен в Государственную Думу. Предлагается указанные расходы признавать равными долями в течение срока, определяемого налогоплательщиком самостоятельно, но не менее чем 5 лет. Также данный законопроект содержит положения, устанавливающие порядок определения прибыли (убытка) в случае дальнейшей реализации земельного участка.

Итоги

Особенности бухучета земельных участков таковы:

- земля является объектом ОС;

- договор купли-продажи составляется только в письменном виде с учетом требований ГК РФ;

- право собственности на землю подлежит обязательной регистрации;

- реализация земли не облагается НДС;

- землю нельзя амортизировать;

- траты на покупку земли можно списать только при ее продаже;

- в особом порядке учитываются участки, приобретенные в 2007-2011 годах у государства под строительство ОС.

Подробнее о том, какую отчетность следует сдавать собственнику земли, читайте в статье «Отчетность по земельному налогу».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.