Как перенести убыток прошлых лет

НК дает право любому предприятию перенести убытки из ближайшего периода уплаты налога на будущие, распределив их желаемым образом (ст. 283). Тем самым можно снизить величину налога на прибыль на сумму вычисленных убытков в последующие временные отрезки – в полном размере или по частям.

Новый регламент переноса убытков, образовавшихся в прошедшие отчетные периоды, внесли в 2021 году. ФЗ № 401 закрепил, что распределить всю сумму на будущее допускается, если он составляет не более ½ от размера налога за текущий период. Сама длительность переноса не играет большой роли.

Но данное правило действует, если перенос осуществляется в налоговый период (т.е. год) – отчетных периодов оно не касается. Перенести убытки разрешается на любой период в последующие 10 лет со дня обнаружения недоимок.

Важно! В ст. 283 НК сказано, что перенос следует проводить в порядке очередности.

Так, если деятельность велась в «минус» не в одном, а в разных налоговых периодах, то при переносе необходимо действовать так:

- Сперва переносят убыток за первый год

- Далее по возрастанию фиксируют остальные периоды, которые стали убыточными

Как перенести убытки в программе 1С, смотрите на видео:

Читайте также: УСН Доходы минус Расходы (15%): особенности, риски и примеры расчётов

Налогоплательщик должен хранить все бумаги, подтверждающие наличие убытков за прошедшие года, до момента окончательного списания. Это необходимо, чтобы разрешить спорные ситуации с налоговиками, пока его не спишут в полном объеме. Если списание будет проводиться в течение нескольких лет, то каждый раз перед уменьшением налоговой нагрузки все свидетельства будут перепроверяться. Даже погасив всю сумму, их нужно сохранять еще 4 года (Письмо МинФина РФ № 03-03-06/1/278) на случай повторных проверок от ИФНС.

Убытки прошлых лет: проводки

Если компания в действующем году нашла ошибку в документах, из-за которой ранее был завышен размер прибыли или занижена сумма убытка, то способы исправления такого недочета зависят от:

- момента обнаружения недочета

- насколько критична сама ошибка

Видео урок об отражении убытков прошлых лет:

Варианта действий тут два (таблица 3).

Когда выявили недочет Используемые проводки Когда нужно сделать запись После подписания бухотчетности Дт 91 Кт 62 В месяце выявления ошибки После утверждения бухотчетности Дт 84 Кт 62 В месяце, когда обнаружили ошибки

В ст. 54 НК установлены следующие условия пересчета налоговой базы:

- Если смогли установить период появления ошибки, необходимо пересчитывать базу именно за этот временной интервал

- Когда период доподлинно не установлен, поправки вносятся в базу текущего

Отражение убытка в бухотчетности

В декларации убытки за прошедшие годы подтверждаются согласно положениям ст. 315 НК. Калькулируется налог с возрастающим итогом – с начала отчетного года за все периоды подачи бумаг и уплаты налогов. Далее нужно внести пометки в Приложение №4 второго листа декларации:

- В строке 140 указывают полученную величину налога на прибыль, который подлежит к оплате, но может быть уменьшен на размер убытка (полностью или частично)

- В строке 010 фиксируется оставшаяся часть убытка, которую не получилось перенести в последующие временные интервалы, и он выпал на старт последующего периоды уплаты налога

Непереносимый убыток формируется в течение предыдущих 10 лет.

Сумма из строки 010 дополнительно записывается в строках 040-130 – делается соответствующая запись исходя из года, в котором образовалась определенная часть убытка. Цифра же, указанная в строке 140, дублируется со значением в строке 100 второго листа.

Размер убытка, на который снизят массив налога, записывается в строке 150. В текущем периоде оплаты оно не должно превышать значения в строке 140. Оно также переносится в строку 110.

Если при просмотре БУ и НУ выявили прибыль, и в обеих отчетностях цифры равны, тогда рассчитать и отразить размер налоговой нагрузки в учетных документах не составит проблем. Если же финансовые результаты в них расходятся, тогда нужно применять ПБУ 18/02. Такое может произойти и в последующем, вследствие чего появляется вычитаемая разница в налоговом и отчетном периодах.

Если обнаружили убыток по итогам года, смотрите на видео:

Итак, когда в БУ или НУ появляется убыток, для его отражения нужно воспользоваться ПБУ 18/02. Данное положение регламентирует учет постоянных и временных разниц, фиксирующих разные итоги деятельности, отражаемых в отчетности. Используемые проводки определяются исходя из срока обнаружения ошибки за прошедшие годы и того, по какому из видов деятельности он образовался – по основным или косвенным. Плюс потребуется ввести соответствующие значения в налоговую декларацию.

Читайте также: Переоценка имущества: учет и налогообложение результатов

Наверх

Напишите свой вопрос в форму ниже

Перенос убытка на будущие периоды

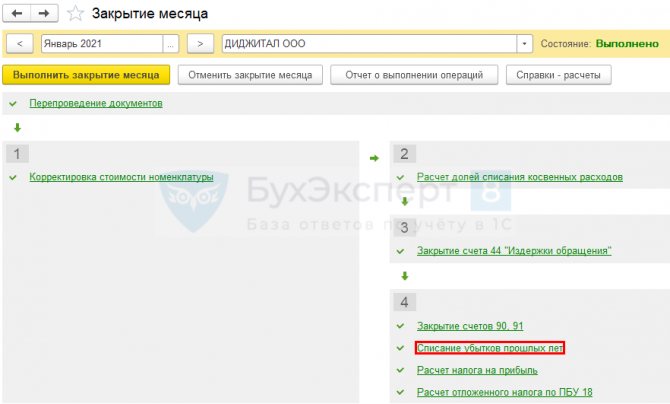

Перенос убытка на последующие периоды надо проводить в конце каждого года (31 декабря), если по его итогам образовался убыток в НУ.

На сегодняшний день перенос текущего убытка на расходы будущих периодов в 1С не автоматизирован: эту операцию по итогам года необходимо оформить вручную.

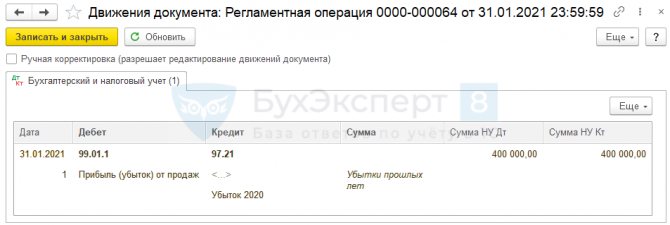

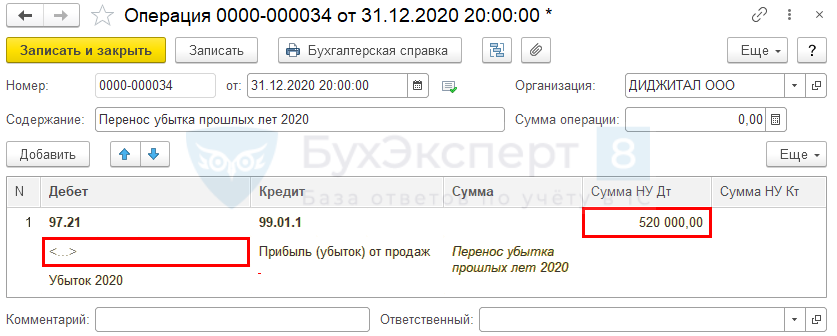

Перенос убытка, полученного в истекшем налоговом периоде, отразите документом Операция, введенная вручную вид операции Операция (Операции – Операции, введенные вручную…):

- Дт 97.21 «Прочие расходы будущих периодов» субконто УБЫТОК 2020;

- Кт 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» субконто Прибыль (убыток) от продаж.

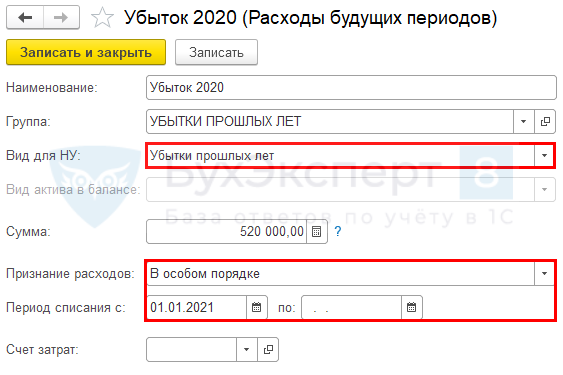

Субконто УБЫТОК 2020 по счету 97.21 является элементом справочника Расходы будущих периодов (Справочники — Расходы будущих периодов), он настраивается так:

- Вид для НУ — Убытки прошлых лет;

- Сумма — убыток, переносимый на будущие налоговые периоды;

- Признание расходов — В особом порядке;

- Период списания с — 01.01.2021; по — не ограничен.

В Операции, введенной вручную:

- сумма по переносу убытков прошлых лет отражается только в налоговом учете;

- субконто Подразделения не заполняйте.

Не забудьте заново закрыть декабрь! (Операции – Закрытие месяца)

См. Закрытие налогового периода

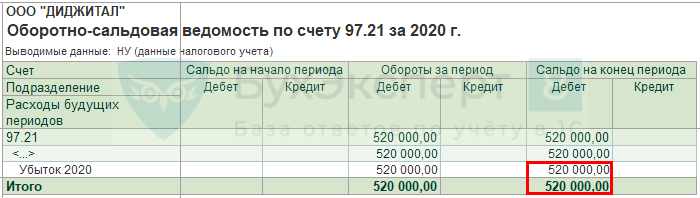

Проверьте результат переноса убытка по отчету Оборотно-сальдовая ведомость по счету 97.21 (Отчеты – Оборотно-сальдовая ведомость по счету):

- укажите период — по 31.12.2020;

- по кнопке Показать настройки на вкладке Показатели установите флажок НУ.