Что такое нематериальные активы? Это объекты, не имеющие вещественной, физической формы, предназначенные для использования в процессе производства, оказания услуг, выполнения работ. Нематериальные активы (НМА) – это результат интеллектуальной деятельности, причем НМА является не сам результат деятельности, а исключительное право на использование этого результата.

В статье разберем бухгалтерский учет нематериальных активов при их поступлении в организацию. Что относится к нематериальным активам? Какие существуют способы поступления НМА в организацию? Какие проводки отражают поступление нематериальных активов?

- Понятие нематериальных активов

- Нормативная база оценки НМА

- Покупка НМА

- Создание НМА своими силами: налоговые последствия

- Комментарии

- Создание нематериального актива

- Первоначальная оценка нематериального актива организации

- Безвозмездное поступление

- Приобретение прав использования нематериальных активов

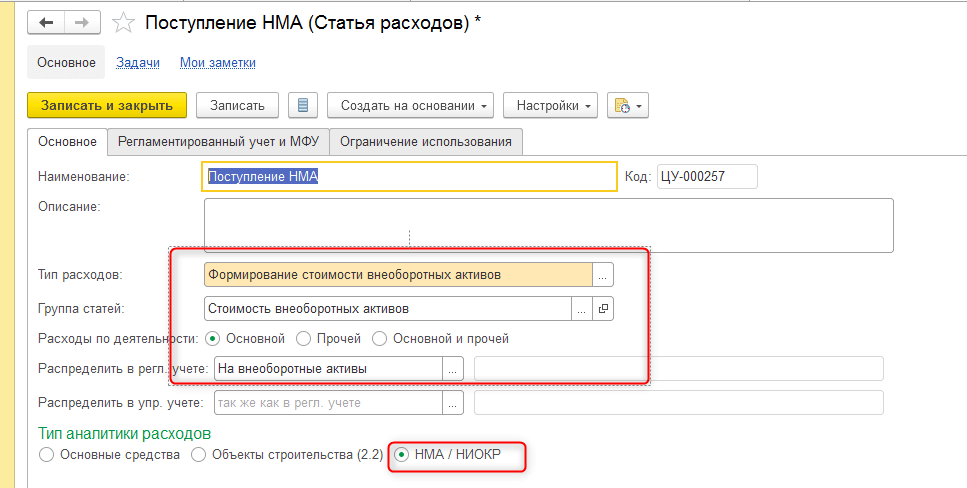

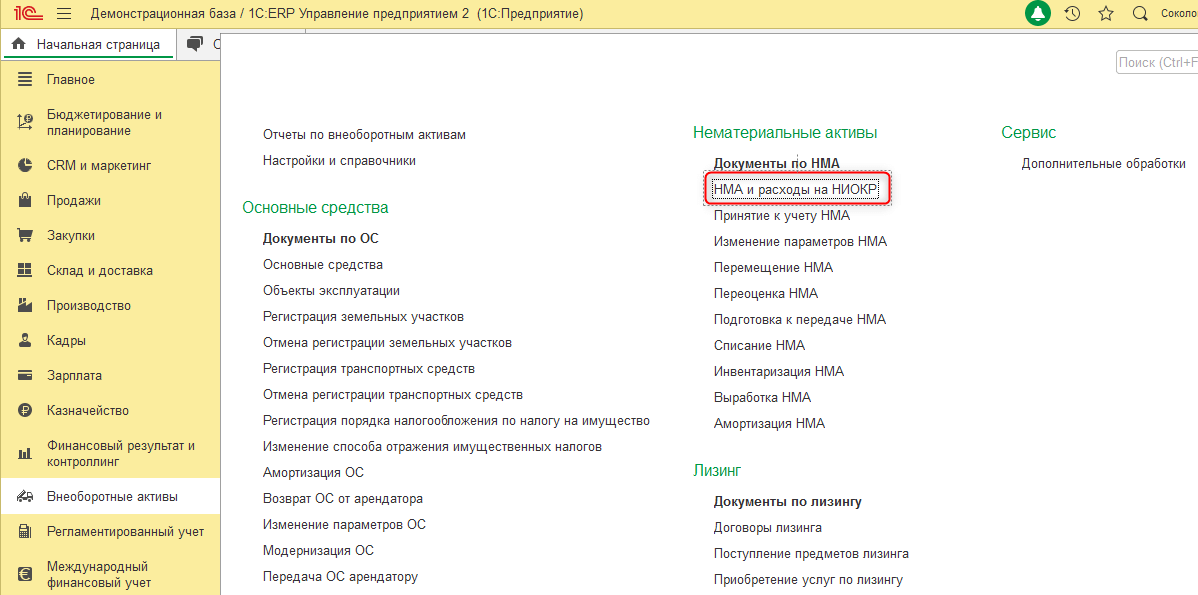

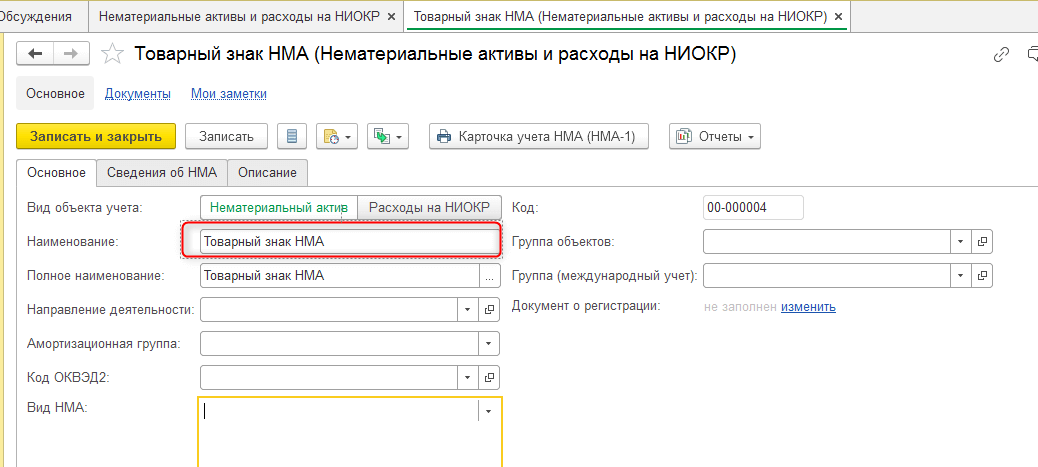

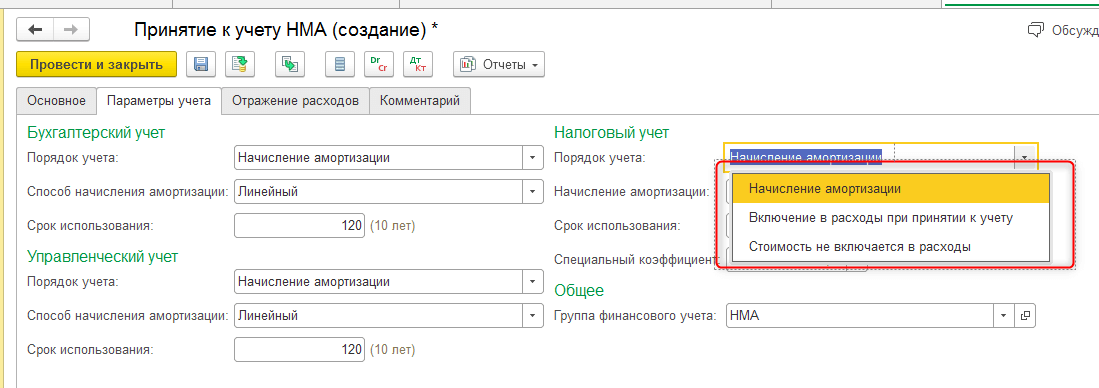

- Занесение расходов на приобретение

- Отражение расходов в текущем периоде

- Реализация прав использования нематериальных активов

Понятие нематериальных активов

Для НМА выполняются следующие основные правила:

- они предназначены для длительного использования свыше 1 года;

- не предназначены для продажи;

- должны приносить экономическую выгоду;

- стоимость объектов может быть достоверно определена.

Регулируется бухгалтерский учет нематериальных активов ПБУ 14/2007.

К нематериальным активам относятся исключительное право на:

- программы ЭВМ, базы данных;

- изобретения, полезные модели, промышленные образцы;

- топологию интегральных микросхем;

- селекционные достижения;

- ноу-хау, так называемые, секреты производства;

- товарные знаки;

- фирменные наименования;

- коммерческие обозначения;

- деловая репутация организации.

Право организации на владение нематериальным активом и его использование должно быть документально правильно подтверждено.

В качестве подтверждающих документов могут выступать:

- свидетельства;

- патенты;

- договор об отчуждении исключительного права;

- лицензионный договор.

Объект НМА принимается к учету на основании акта приема-передачи. На каждый, принятый к учету объект нематериальных активов заполняется карточка учета форма НМА-1.

Нормативная база оценки НМА

Выражение итогов интеллектуальных действий в составе нефинансовых активов коммерческих и государственных структур как нематериальных активов координируется:

- Законом России от 06.12.2011 г. № 402-ФЗ (ред. от 28 ноября 2018 года) «О бухгалтерском учете»;

- Налоговым кодексом России;

- Приказом Министерства финансов Российской Федерации от 27 декабря 2007 года № 153 н «Об утверждении положения по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14 / 2007) – для юридических лиц согласно законодательным нормам России (исключение составляют кредитные и государственные (муниципальные) предприятия);

- Приказом Министерства финансов России от 01.12.2010 года №157н «Об утверждении Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению» — используется правительственными и общегосударственными структурами;

- Положением Центробанка Российской Федерации от 22.12.2014 года № 448-П «О порядке бухгалтерского учета основных средств, нематериальных активов, недвижимости, временно неиспользуемой в основной деятельности, долгосрочных активов, предназначенных для продажи, запасов, средств труда и предметов труда, полученных по договорам отступного, залога, назначение которых не определено, в кредитных организациях” – для кредитных структур.

Соответственно распоряжению ФСО №11 во время осуществления оценивания ценности нематериальных активов и интеллектуального состояния с целью ведения бухгалтерского учета, финансовой отчетности, выверки всего объема исчисления и расходов на налогообложение налогов ответственное лицо, осуществляющее оценку, обязано придерживаться основных норм форменных нормативных правовых актов.

Производя оценку нематериальных активов лицо, ответственное за оценивание, обязано принимать во внимание законодательные нормы для структур конкретной организационно-правовой формы.

Покупка НМА

При поступлении в организацию нематериальные активы принимаются к учету по первоначальной стоимости, называемой также фактической. Аналогичным образом принимаются к учету и основные средства. Эта стоимость складывается из стоимости самого исключительного права на НМА и его использование в соответствии с договором, патентом и другими документами, а также всех сопутствующих затрат (оплата различного вида пошлин, таможенных сборов, сопутствующих налогов, услуг сторонних организаций, информационных и консультационных услуг и прочее) за минусом НДС. НДС из суммы всех затрат выделяется и направляется к возмещению из бюджета.

НДС не облагаются реализация и передача исключительного права на программы ЭВМ, базы данных, изобретения, полезные модели, промышленные образцы, топологии интегральных схем, ноу-хау, а также права на их использование.

Для бухгалтерского учета нематериальных активов предназначен счет 04 «Нематериальные активы», по дебету этого счета отражается поступление объекта, по кредиту его выбытие, списание.

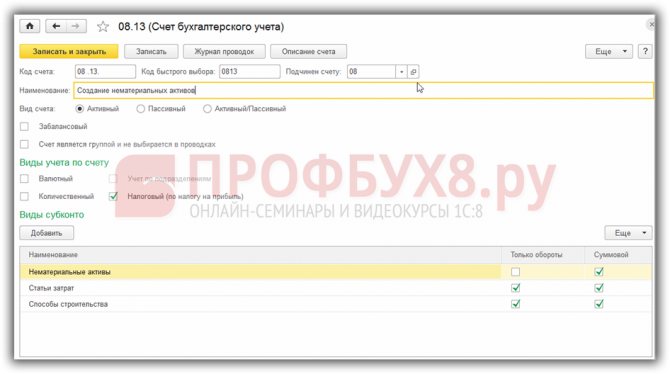

Так же, как и в случае с основными средствами, прежде, чем попасть на 04 счет, все затраты на приобретение НМА собираются по дебету счета 08 «Вложение во внеоборотные активы», после чего уже с кредита 08 счета поступают на учет в дебет 04 счета.

Для этих целей на счете 08 открывается отдельный субсчет 5 «Приобретение нематериальных активов», по дебету которого и отражаются все затраты.

Пример:

Организация приобретает исключительное право на товарный знак по договору об отчуждении. Расходы следующие:

- Стоимость, согласно договору, составила 590 000 руб., в том числе НДС 90000 руб. (право на товарный знак облагается НДС).

- За регистрацию договора была уплачена пошлина 12000 руб..

- За внесение изменений в реестр товарных знаком была уплачена пошлина 2000 руб.

Как принять нематериальный актив к учету, как проводки должны быть выполнены?

Проводки при приобретении нематериального актива за плату:

Создание НМА своими силами: налоговые последствия

Какие затраты можно включить в первоначальную стоимость НМА в бухгалтерском и налоговом учете?

30.10.2020Российский налоговый портал

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Завьялов Кирилл

Ответ прошел контроль качества

Читайте также: Поступление и списание с расчетного счета в 1С Бухгалтерии 8.3

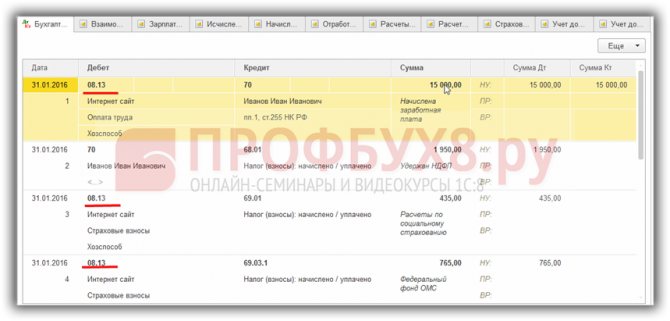

Организация своими силами создала объект нематериального актива (веб-сайт, далее — объект НМА), дизайн которого выполнен сторонней организацией. По счету 08.05 («Приобретение нематериальных активов») отражены затраты: 1) стоимость дизайн-проекта без НДС; 2) отражены затраты по заработной плате сотруднику организации, который работал над созданием сайта; 3) отражены затраты по расчетам по социальному страхованию и обеспечению (социальное страхование, пенсионное страхование, страхование от несчастных случаев, ОМС).

Возникает ли объект обложения НДС? Все ли перечисленные затраты можно включить в первоначальную стоимость НМА в бухгалтерском и налоговом учете?

Рассмотрев вопрос, мы пришли к следующему выводу:

Перечисленные затраты включаются в фактическую (первоначальную) стоимость нематериального актива как в целях бухгалтерского учета, так и в целях налогообложения.

Объект обложения НДС по пп. 3 п. 1 ст. 146 НК РФ не возникает.

Обоснование вывода:

Сайт в сети Интернет представляет собой совокупность программ для ЭВМ и иной информации, содержащейся в информационной системе, доступ к которой обеспечивается посредством информационно-телекоммуникационной сети Интернет по доменным именам и (или) по сетевым адресам, позволяющим идентифицировать сайты в сети Интернет (п. 13 ст. 2 Федерального закона от 27.07.2006 N 149-ФЗ «Об информации, информационных технологиях и о защите информации»).

В свою очередь, налоговики разъясняли, что интернет-сайт представляет собой совокупность двух объектов авторского права — программы, обеспечивающей его функционирование, и графического решения (дизайна). По отдельности составляющие элементы сайта свои функции выполнять не могут, поэтому интернет-сайт нужно рассматривать как единый объект для целей учета затрат (письмо УФНС России по г. Москве от 17.01.2007 N 20-12/004121).

Бухгалтерский учет

Объект признается в учете в качестве нематериального актива (далее — НМА), если единовременно выполняются все условия, предусмотренные п. 3 ПБУ 14/2007 «Учет нематериальных активов» (далее — ПБУ 14/2007).

Следовательно, если в отношении созданного сайта все необходимые условия выполняются, то он может быть принят к учету в качестве НМА.

Объект НМА принимается к учету по фактической (первоначальной) стоимости, которой признается сумма, уплаченная или начисленная организацией при приобретении, создании актива и обеспечении условий для использования актива в запланированных целях (п.п. 6, 7 ПБУ 14/2007).

Согласно п. 9 ПБУ 14/2007 при создании НМА, кроме расходов, предусмотренных в п. 8 ПБУ 14/2007, к расходам, включаемым в фактическую стоимость НМА, относятся:

— суммы, уплачиваемые за выполнение работ или оказание услуг сторонним организациям по заказам, договорам подряда, договорам авторского заказа либо договорам на выполнение НИОКР;

— расходы на оплату труда работников, непосредственно занятых при создании НМА или при выполнении НИОКР по трудовому договору;

— отчисления на социальные нужды (в том числе взносы).

В этой связи полагаем, что все названные затраты включаются в первоначальную стоимость НМА.

Налог на прибыль

В п. 3 ст. 257 НК РФ определено, что в целях главы 25 НК РФ НМА признаются приобретенные и (или) созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев).

Первоначальная стоимость амортизируемых НМА определяется как сумма расходов на их приобретение (создание) и доведение их до состояния, в котором они пригодны для использования, за исключением НДС и акцизов, кроме случаев, предусмотренных НК РФ.

Стоимость НМА, созданных самой организацией, определяется как сумма фактических расходов на их создание, изготовление (в том числе материальных расходов, расходов на оплату труда, расходов на услуги сторонних организаций, патентные пошлины, связанные с получением патентов, свидетельств), за исключением сумм налогов, учитываемых в составе расходов в соответствии с НК РФ.

В силу п. 1 ст. 8 НК РФ под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

К налогам в РФ относятся налоги, поименованные в ст.ст. 13, 14, 15 НК РФ. При этом страховые взносы в данных статьях НК РФ не названы.

Учитывая изложенное, а также основываясь на буквальном прочтении абзаца 12 п. 3 ст. 257 НК РФ, считаем, что все указанные в вопросе затраты, включая страховые взносы, формируют первоначальную стоимость НМА и в целях налогообложения прибыли.

Аналогичное мнение нашло отражение, в частности, в письмах Минфина России от 25.03.2011 N 03-03-06/1/173.

НДС

Объектом налогообложения признается в том числе и выполнение строительно-монтажных работ (далее — СМР) для собственного потребления (пп. 3 п. 1 ст. 146 НК РФ).

В письме Минфина России от 30.10.2014 N 03-07-10/55074 разъяснено, что СМР для целей применения пп. 3 п. 1 ст. 146 НК РФ следует рассматривать как работы капитального характера, в результате которых создаются объекты недвижимого имущества, в том числе здания, сооружения и т.п., или изменяется первоначальная стоимость данных объектов в случаях достройки, реконструкции, модернизации и по иным аналогичным основаниям.

В соответствии с п. 18 Указаний по заполнению формы федерального статистического наблюдения N 1-предприятие «Основные сведения о деятельности организации», утвержденных приказом Росстата от 13.01.2020 N 2 (далее — Указания), к СМР (включая монтаж и наладку оборудования, необходимого для эксплуатации зданий, например, установка и монтаж оборудования для отопления, вентиляции, лифтов, систем электро-, газо- и водоснабжения), выполненным хозяйственным способом, относятся работы, осуществляемые для своих нужд собственными силами организации, включая работы, для выполнения которых организация выделяет на стройку рабочих основной деятельности с выплатой им заработной платы по нарядам строительства, а также работы, выполненные строительными организациями по собственному строительству (не в рамках строительного подряда, а например, при реконструкции собственного административно-хозяйственного здания, строительству собственной производственной базы и тому подобного).

Таким образом, основным критерием для отнесения произведенных собственными силами работ к СМР является их включение в смету строительства, реконструкции и т.п., иными словами, деятельности, регулируемой Градостроительным кодексом РФ.

Принимая во внимание сказанное, считаем, что в рассматриваемом случае объект налогообложения НДС по пп. 3 п. 1 ст. 146 НК РФ не возникает.

Разместить:

Комментарии

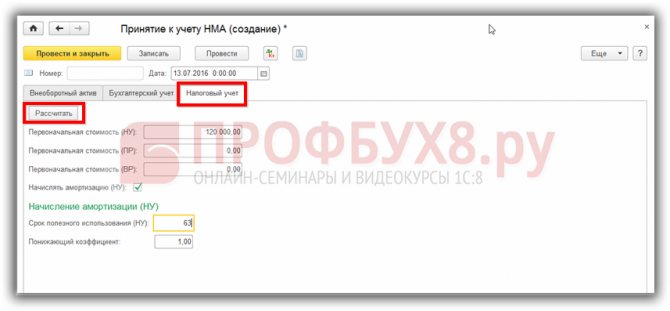

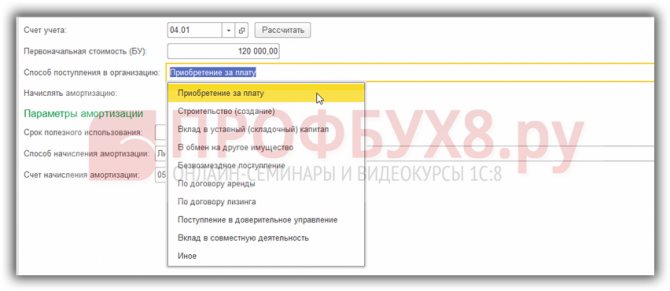

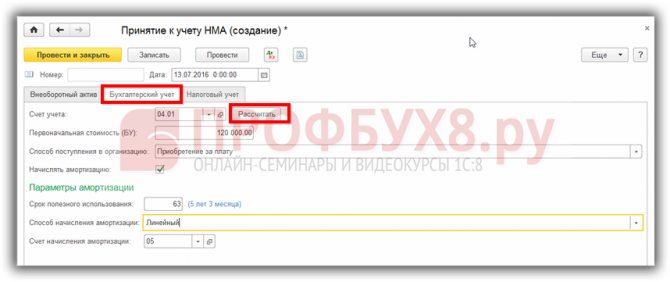

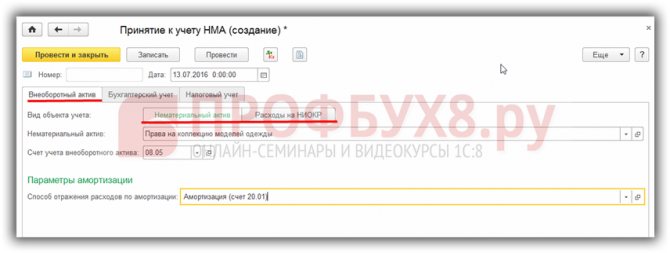

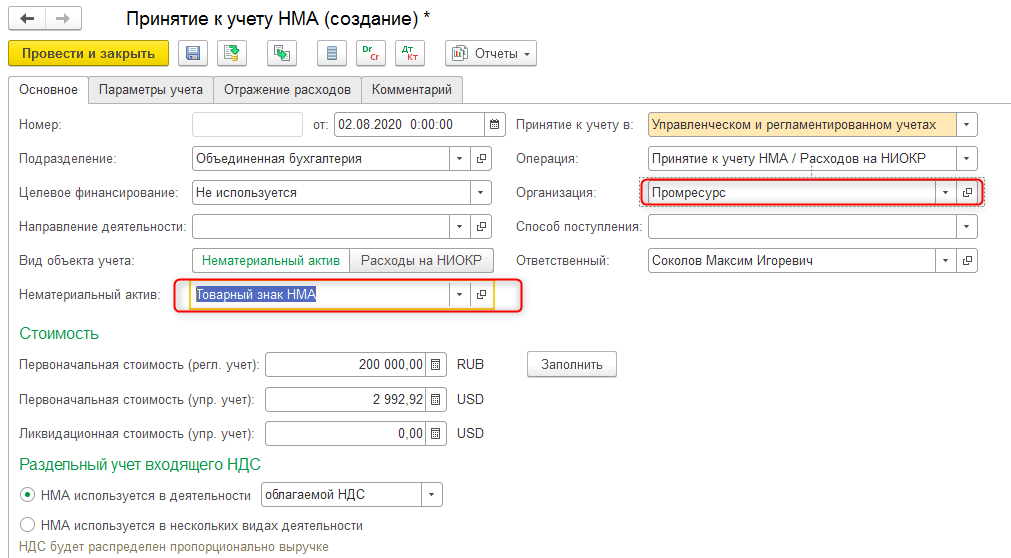

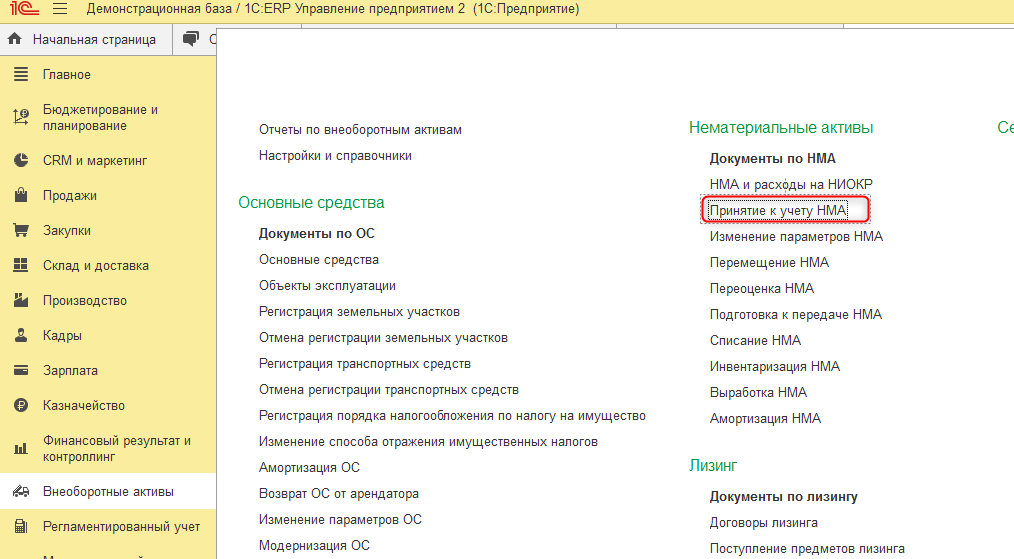

Создание нематериального актива

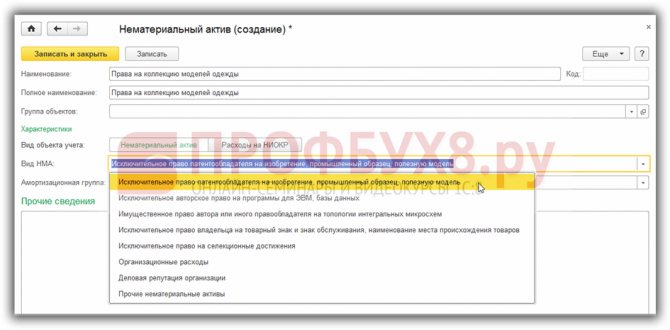

Помимо того, что нематериальный актив можно приобрести за плату, то есть купить, его также можно создать по поручению организации своими силами или с привлечением сторонних услуг.

В данном случае нематериальный актив принимается к учету аналогичным образом по первоначальной стоимости, состоящей из стоимости всех расходов, связанных с созданием НМА.

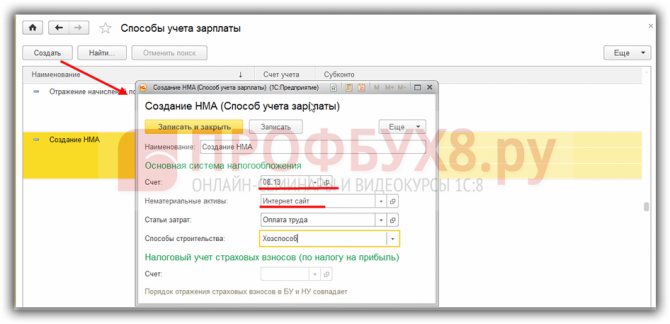

К расходам помимо уплаты пошлин, сборов можно также отнести оплату труда своих работников, занятых в создании нематериального актива, а также начисляемые им страховые взносы, стоимость услуг сторонних организаций, расходы на научно-исследовательское и прочее оборудование, занятое в процессе создания НМА, а также начисленная по ним амортизация.

Аналогичным образом все затраты собираются по дебету счета 08, после чего одной проводкой на общую сумму отправляются на 04 счет (проводка Д04 К08).

Первоначальная оценка нематериального актива организации

Нематериальный актив принимают к бухгалтерскому учету по фактической (первоначальной) стоимости – на дату принятия его к учету.

При оценке нематериальных активов в бухгалтерском учете фактической (первоначальной) стоимостью признается сумма денег, уплаченная или начисленная организацией при приобретении, создании актива и обеспечении условий для его использования в запланированных целях, равная:

- оплате в денежной и иной форме;

- величине кредиторской задолженности.

Также см. «Срок исковой давности по дебиторской задолженности: сколько он составляет и как считается».

Расходами на приобретение НМА признают:

- суммы, уплачиваемые правообладателю (продавцу) по договору об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации;

- таможенные пошлины и сборы;

- невозмещаемые налоги, государственные, патентные и иные пошлины, уплачиваемые в связи с приобретением НМА;

- вознаграждения в адрес посреднической организации и иным лицам, через которые приобретен НМА;

- плата за информационные и консультационные услуги, связанные с приобретением НМА;

- иные расходы, непосредственно связанные с приобретением НМА и обеспечением условий для его использования в запланированных целях.

При создании нематериального актива к расходам также относят:

Читайте также: Акт о проверке наличных денежных средств кассы по форме КМ-9

- плату за выполнение работ или оказание услуг сторонним организациям по заказам, договорам подряда/авторского заказа/на выполнение НИОКР или технологических работ;

- оплату труда работников, непосредственно занятых при создании НМА или при выполнении НИОКР или технологических работ по трудовому договору;

- социальные отчисления;

- расходы на содержание и эксплуатацию научно-исследовательского оборудования, установок и сооружений, других ОС и иного имущества, амортизация ОС и НМА, использованных непосредственно при создании нематериального актива, фактическая (первоначальная) стоимость которого формируется;

- иные расходы, непосредственно связанные с созданием НМА и обеспечением условий для его использования в запланированных целях.

Не включают в расходы на приобретение или создание нематериального актива:

- возмещаемые налоги (за исключением случаев, предусмотренных законодательством РФ);

- общехозяйственные и иные аналогичные расходы (кроме, когда они непосредственно связаны с приобретением и созданием активов);

- расходы по НИОКР и технологическим работам в предшествовавших отчетных периодах, которые были признаны прочими доходами и расходами.

Расходы по полученным займам и кредитам не являются расходами на приобретение/создание НМА.

Исключение – случаи, когда актив, фактическая (первоначальная) стоимость которого формируется, относится к инвестиционным.

Ситуация Что признают фактической (первоначальной) стоимостью НМАНМА внесён в счет вклада:

- в уставный (складочный) капитал (в т. ч. в случае внесения государственного или муниципального имущества в качестве вклада в УК ПАО);

- уставный фонд;

- паевой фонд организации.

Его денежная оценка, согласованная учредителями (участниками), если иное не предусмотрено законодательством РФНМА принят к бухучету при приватизации государственного и муниципального имущества преобразованием унитарного предприятия в публичное акционерное обществоОпределяют в порядке, предусмотренном для реорганизации предприятий в форме преобразованияНМА получен по договору даренияПроводят оценку рыночной стоимости нематериальных активов так: исходя из его текущей рыночной стоимости на дату принятия к бухучету в качестве вложений во внеоборотные активы.

Текущая рыночная стоимость НМА – это сумма, которая могла бы быть получена в результате продажи объекта на дату определения текущей рыночной стоимости. Её можно определять путём экспертной оценки.НМА приобретен по договору, предусматривающему исполнение обязательств (оплату) не денежными средствамиИсходя из стоимости активов, переданных или подлежащих передаче организацией. Это цена, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов.

Если невозможно установить стоимость активов, переданных или подлежащих передаче по таким договорам, стоимость НМА устанавливают исходя из цены, по которой в сравнимых обстоятельствах приобретаются аналогичные нематериальные активы.

Также см. «Какие есть методы оценки стоимости активов».

Безвозмездное поступление

Если актив поступает на безвозмездной основе по договору дарения, то объект оценивается по рыночной стоимости на дату принятия.

Проводки при безвозмездном поступлении НМА:

- Д08 К98 – отражена рыночная стоимость объекта НМА.

- Д04 К08 – объект НМА принят к учету.

При этом начисляемая в дальнейшем амортизация по безвозмездно полученным нематериальным активам списывается со счета 98 «Безвозмездные поступления» в качестве прочих доходов проводками:

- Д20 (44) К05 – начислена амортизация.

- Д98 К91/1 – начисленная амортизация отражена в составе прочих доходов.

Приобретение прав использования нематериальных активов

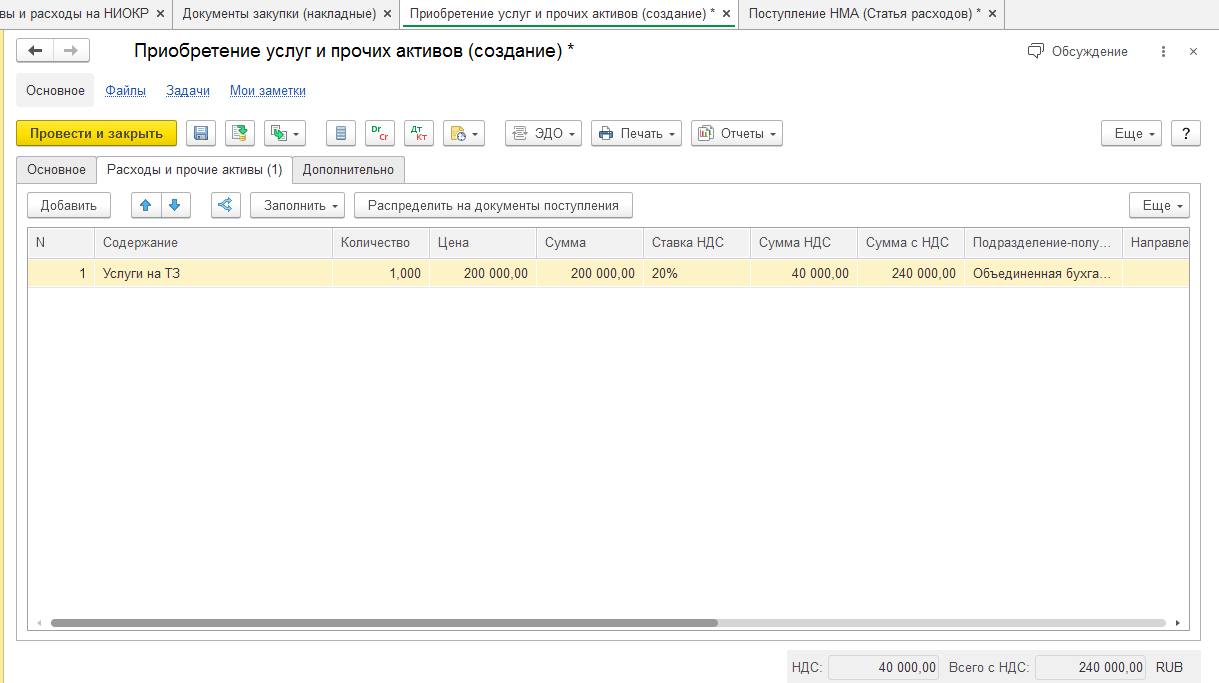

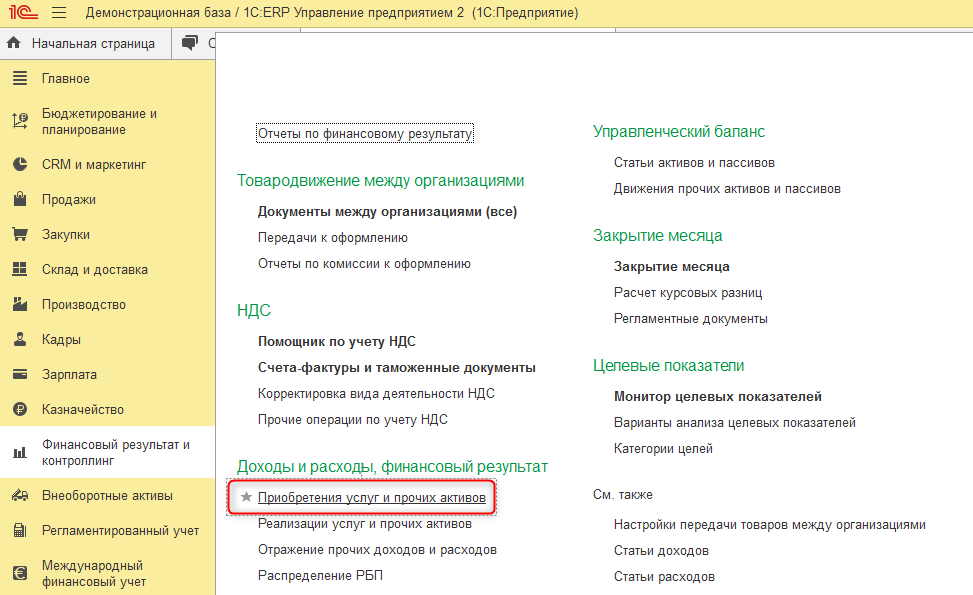

Занесение расходов на приобретение

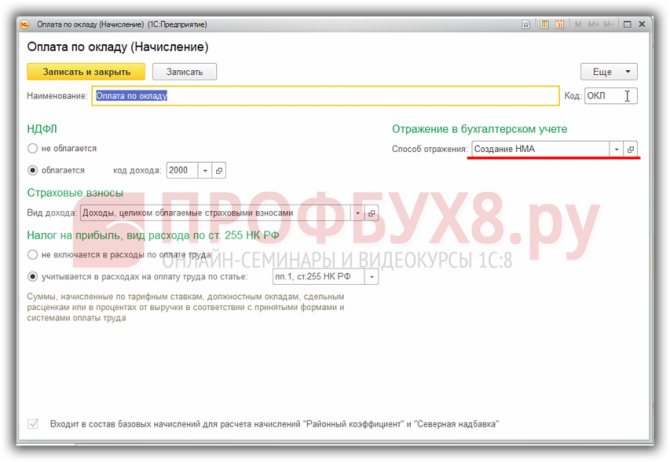

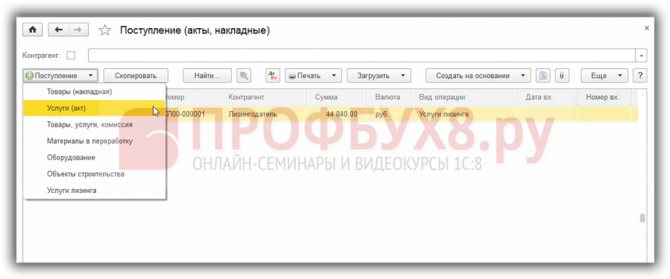

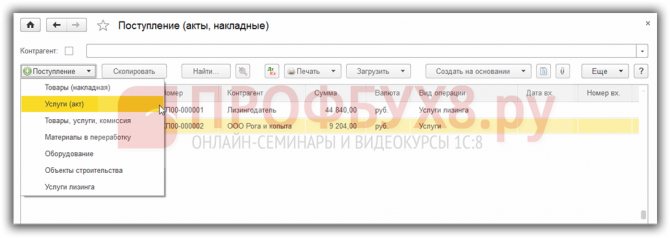

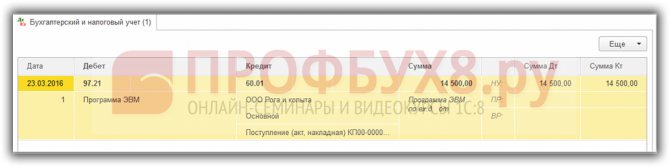

Расходы за предоставленное право использования НМА относятся в БУ на расходы будущих периодов и подлежат списанию в течении срока действия договора. В 1С 8.3 оформляются документом Поступление (акт, накладная) вид Услуги. Располагаются документы на закладке Покупки:

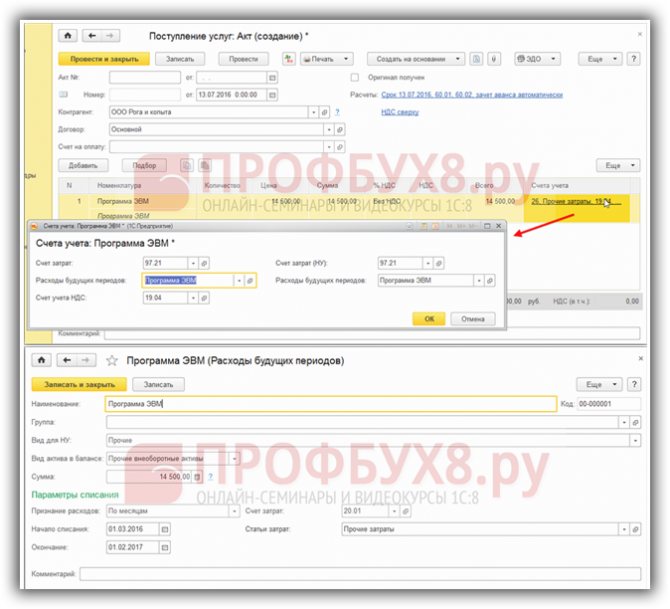

В документе необходимо откорректировать счета учёта:

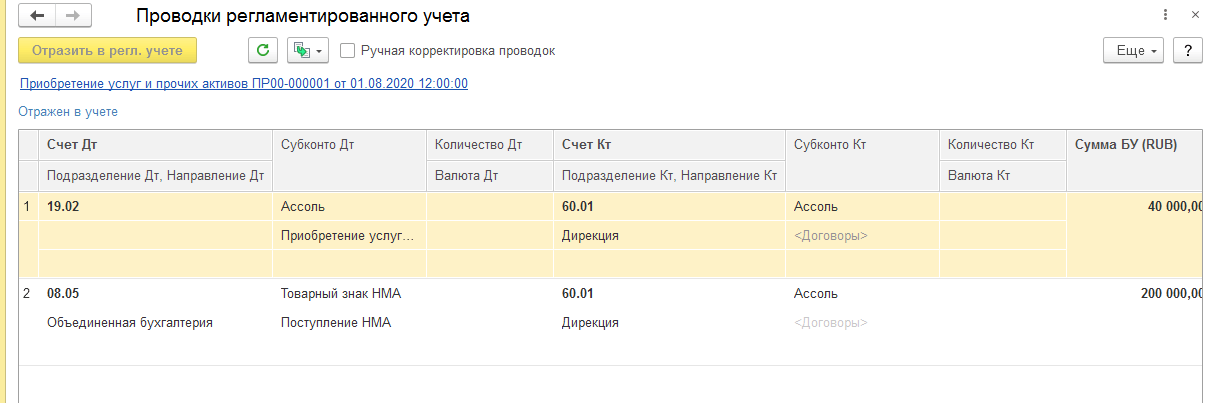

Формируются проводки:

Отражение расходов в текущем периоде

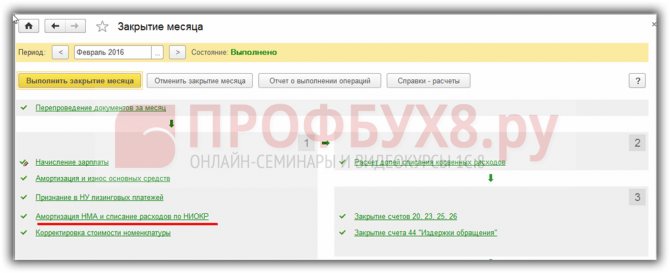

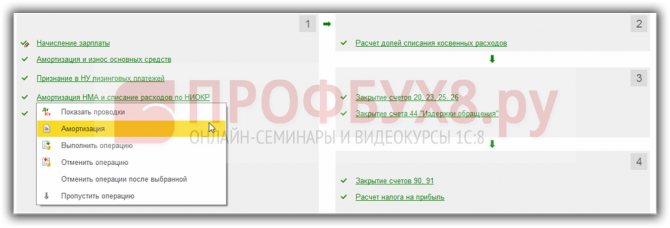

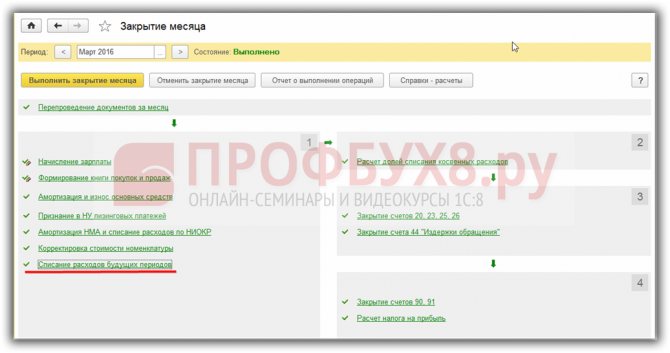

В 1С 8.3 для включения части расходов в текущем периоде необходимо воспользоваться регламентной операцией Списание расходов будущих периодов при закрытии месяца: пункт Операции – Закрытие месяца:

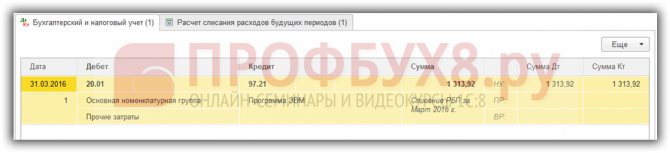

Данный документ списывает часть расходов на приобретение прав на текущие затраты:

Произвести сверку в 1С 8.3 можно воспользовавшись отчётом Справка-расчёт расходов будущих периодов из раздела Операции – Справки-расчёты – выбираем Списание расходов будущих периодов:

Реализация прав использования нематериальных активов

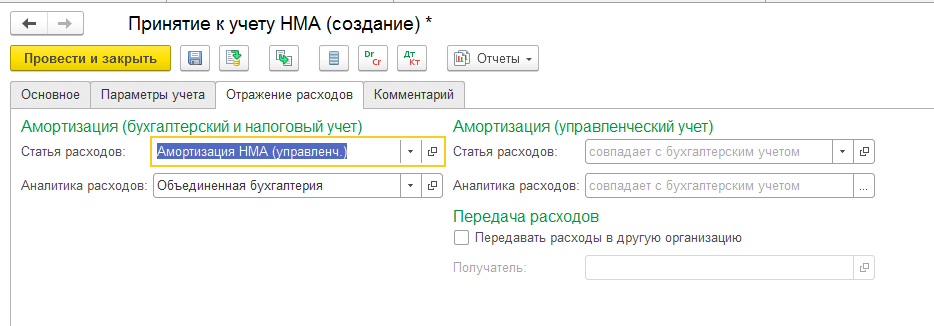

Если объект НМА ранее использовался по основному виду деятельности, то необходимо при передаче прав на него изменить параметры амортизации. Амортизация после реализации должна отражаться в прочих расходах, если это не расходы по основному виду деятельности.

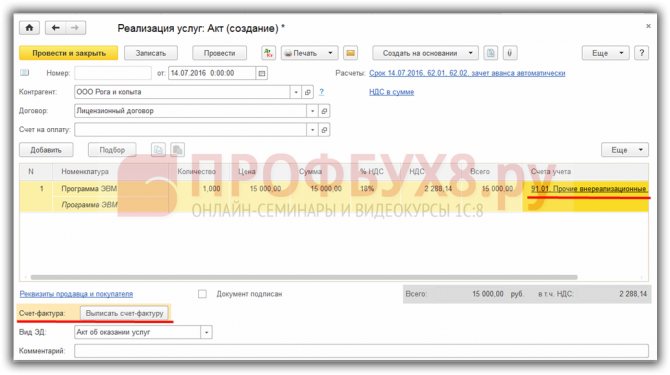

Продажа прав использования нематериальных активов в 1С 8.3 отражается документом Реализация (акт, накладная). В 1С 8.3 документ можно создать из раздела Продажи – далее Реализация (акты, накладные) выбрать Услуги (акт):

В документе Реализация по умолчанию доходы отражаются по счету 90.01, расходы по 90.02. Если необходимо, то можно их откорректировать в поле счета учёта.

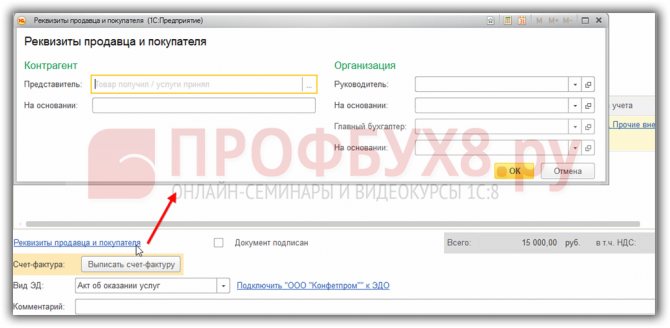

По ссылке Реквизиты продавца и покупателя можно отредактировать заполнение полей печатной формы:

Если реализация производится с НДС, то необходимо выставить счёт-фактуру, воспользовавшись командой Выписать счёт-фактуру.