В 2021 году компаниям и ИП удалось в каком-то смысле вздохнуть спокойнее, несмотря на проблемы, к бизнесу хотя бы лишний раз не приходили проверки. Налоговики продолжали камералить и требовать (хотя выездные тоже на какое-то время приостанавливали), а вот прочие проверяющие вроде пожарников, СЭС, трудовой инспекции немного притормозили. А еще в 2020-м не было массовых активных проверок онлайн-касс. Зато сейчас настоящий бум. Давайте разберемся, что же так хотят найти (и находят) проверяющие.

Сразу о печальном. Многие предприниматели решили, что раз они что-то не так сделали в прошлом году и нарушения тогда не нашли, потому что проверяющие к ним не приходили, то и опасаться уже нечего. Но это не так. Период, в течении которого могут привлечь к ответственности в области применения ККТ, составляет 1 год (ст. 4.5 КоАП РФ). Например, вы не пробили чек покупателю или пробили, но не выдали, а может перевезли кассу на новый адрес и установили в другой торговой точке, но изменения в карточку ККТ не внесли. Обнаружить такие нарушения ФНС может и в 2021 году и наказать за них.

Пример: вы не пробили чек в июне 2021 года. Покупатель приобрел материалы для отделки новой квартиры. В 2021 году он узнал, что может получить имущественный вычет, но не только от стоимости квартиры, но и с затрат на отделку, т.к. квартира в новостройке была приобретена без нее. Для подтверждения расхода ему нужны чеки, в которых расписаны приобретенные товары, раз — а их нет. Клиент приходит к вам, а вы уже его и не помните и никакой чек давать не хотите (да и задним числом его уже не пробьешь).

Обиженный клиент идет не только в службу защиты прав прав потребителей, но и пишет жалобу в ФНС. При проверке налоговая обнаруживает, что в июне 2021 покупатель оплатил товар картой, деньги по эквайрингу на счет поступили, а вот через онлайн-кассу покупка не пробита. Вот и нарушение. Причем с июня 2021 еще не прошло года, значит вас можно оштрафовать.

Но давайте все-таки разберемся, в чем особенности кассовых проверок и почему отбиться от штрафов по ним с одной стороны сложно, а с другой — все таки возможно.

Читайте также: Какой штраф предусмотрен за отсутствие путевого листа автомобиля в 2021 году?

Быстро автоматизировать рабочее место кассира и соблюсти 54-ФЗ вам поможет МойСклад. Подключайте онлайн-кассу, терминал эквайринга, сканеры, принтеры этикеток и другое оборудование. Используйте бесплатную кассовую программу Касса МойСклад. Сервис также бесплатно поддерживает обязательную маркировку товаров.

Попробовать МойСклад бесплатно

- Когда, куда и почему к вам придет с проверкой ФНС

- Регистрация ККТ в налоговой: инструкция

- Что нужно знать о проверках онлайн-касс

- Как снять онлайн-кассу с налогового учета в ФНС

- Обратите внимание!

- Если вы не согласны с результатами проверки и штрафами

- Как зарегистрировать кассу в налоговой через интернет

- Как выполнить фискализацию

- Регистрация онлайн-кассы в ОФД

- Зачем проверять кассовые чеки?

- Права проверяющих и пользователей

- Полномочия проверяющих

- Права владельцев ККТ

- Учет денежных средств по онлайн-кассе

- Этапы онлайн-проверки кассового чека

- Как найти и проверить кассовый чек онлайн на сайте Налоговой службы?

- Как проверить чек ККМ через мобильное приложение ФНС?

Когда, куда и почему к вам придет с проверкой ФНС

Прийти могут в любой время и неограниченное количество раз. Предупреждать заранее о такой проверке ФНС не обязана и вообще, кассовые проверки не относятся к налоговым, на них не распространяются соответствующие регламенты. Ориентироваться хоть как-то можно по двум регламентам, утвержденным Приказами Минфина № 133н и № 132н от 17.10.2011. Правда, предназначены они скорее для проверяющих. также некоторая информация о проверках содержится в статье 7 Федерального закона от 22.05.2003 № 54-ФЗ. Планируется, что положения закона перенесут в новый раздел НК РФ, туда же добавят положения по оперативному контролю. Но пока поправки не внесены, это только законопроект.

Важно: пока нет четких инструкций и положений по проведению проверок, есть один большой минус — нет регламента, значит и нарушить его нельзя. Так считает не только ФНС, но и суды. Поэтому если по вашему мнению, инспектор был в чем-то не прав, а полученные доказательства нарушения недопустимые, т.к. получены с нарушением порядка проведения проверки, то этим аргументов вы не не сможете оперировать в суде, он его просто не примет во внимание.

Конечно с проверками приходят на торговые точки или офисы, где осуществляется продажа. Адреса указаны в карточках учета ККТ. Проверить могут вообще любую торговую точку, например, в ходе рейда или по жалобе покупателя на отсутствие кассы у продавца.

Обратите внимание, что ИП, несмотря на упрощенный учет и возможность не вести кассовую книгу, не избегут проверок. Во-первых, налоговиков может интересовать соблюдение лимита расчета наличными с другими иИП и компаниями. Во-вторых, могут попросить предоставить КУДиР, потому что в ней то ИП должны фиксировать операции.

На вопрос почему к вам может заявится проверка мы уже в принципе ответили, причины это:

- Жалобы покупателей (или конкурентов, такое тоже бывает, особенно если кого-то оштрафовали, а вас почему-то вниманием обошли);

- Регулярная проверка (о них знают розничные продавцы, в ходе таких проверок стараются не только найти нарушения в применениии онлайн-кассы, но и выявить неоформленных сотрудников);

- Расхождения в данных ФНС (например, при сопоставлении данных по поступлению выручки на расчетный счет по эквайрингу и данным ККТ найдены несоответствия).

Следите за работой своих торговых точек или интернет-магазина в единой системе. Ведите учет товаров, смотрите историю покупок, интегрируйте МойСклад с 1С: Бухгалтерией, CRM или другими программами и системами.

Регистрация ККТ в налоговой: инструкция

Прежде, чем поставить онлайн-кассу на учет в налоговую, следует понимать, что одной покупки и регистрации онлайн-кассы недостаточно. Согласно закону «О применении контрольно-кассовой техники», касса должна содержать фискальный накопитель и быть подключенной к оператору фискальных данных (ОФД).

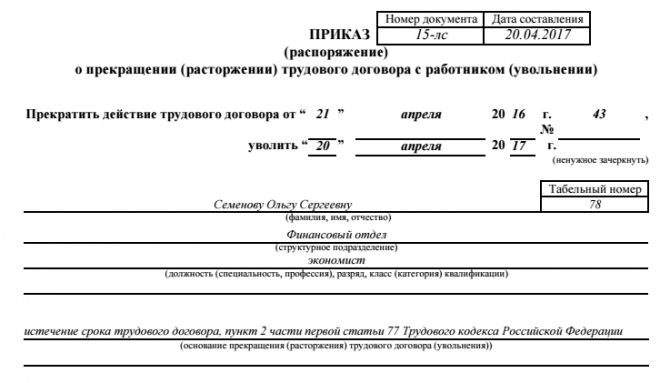

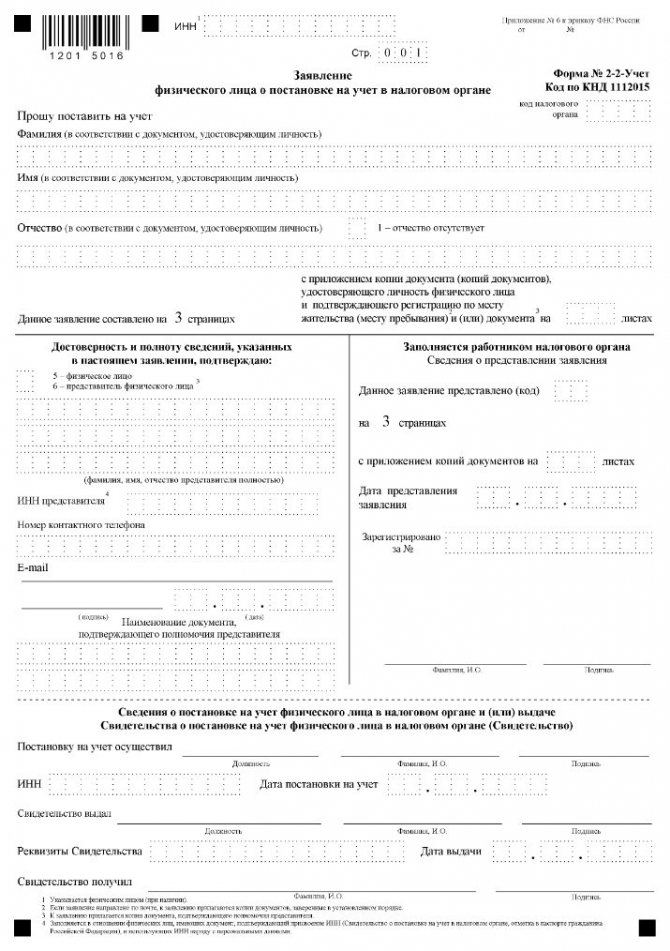

Для регистрации кассового аппарата в налоговой для ИП необходимо подать заявление №1110061 в установленной форме лично или по почте. Пример заявления для регистрации кассы в налоговой в 2021 году представлен ниже:

Для осуществления работы в соответствии с 54-ФЗ, в заявлении должна быть указана следующая информация:

- Полное название организации или данные об индивидуальном предпринимателе (ФИО),

- ИНН,

- Адрес, где устанавливается касса, для онлайн-магазина — адрес сайта,

- Заводской номер и модель кассы,

- Заводской номер и модель фискального накопителя.

При регистрации более чем одной кассы, для каждого аппарата заявление заполняется отдельно.

Что нужно знать о проверках онлайн-касс

При проведении проверки руководитель или ИП может присутствовать, но если его не будет в начале проверки это не препятствует ее проведению. Например, директору достаточно явиться только для ознакомления и подписания акта, никакого нарушения в этом ни со стороны ФНС, ни со стороны проверяемого не будет.

В этом случае с поручением на проведение проверки знакомят присутствующего на месте сотрудника — кассира, продавца, который работает с ККТ и наличными.

Осматривать помещения и территории инспектор также вправе без присутствия и согласия представителю юрлица или ИП.

Отказываться ознакомиться с поручением на проведение проверки — бессмысленно. Инспектор просто поставит об этом отметку. Если же такой отметки нет, как и подписи представителя об ознакомлении — акт по проверке можно оспорить в суде.

Срок проведения проверки устанавливает руководитель ИФНС.

- Проверка ККТ длится до 5 рабочих дней (срок считается с даты выписки поручения на проверку). Правда не всегда на эти сроки обращает внимание суд;

- Проверка учета выручки — 20 рабочих дней (с даты предъявления поручения);

Учтите, что проверка ККТ начинается даже не тогда, когда к вам уже пришел инспектор, а еще раньше. ФНС наверняка уже мониторила информацию о вас, а инспектор мог вести наблюдение перед тем, как предъявить удостоверение (даже видеосъемку вашей работы с покупателями — такую форму контроля принимают и суды)

Кстати, на поручение нужно обращать особое внимание. Выше мы писали о сроках, которые отсчитываются как раз с момента выписки документа. Поэтому, если вам предъявили «просроченное» удостоверение (по регламенту из Приказа № 132н на проверку выдачи чеков дается вообще «1 рабочий день от даты поручения»), то вы можете оспорить акт такой проверки (отказать вообще и выставить инспектора за дверь вряд ли получится).

А вот наименование организации или ИП, которых проверяют, не обязательно будет указано, если речь идет о рейде, когда инспектор проверяет вверенный ему участок.

В ходе проверки инспектор вправе требовать предоставление документов — кассовой книги, КУДиР, промежуточного отчета кассы, чтобы проверить полноту наличной выручки и т.п.

Внимание! За воспрепятствование проверке организация или предприниматель также могут получить штраф — организация — от 5 000 до 10 000 рублей, ИП — от 2000 до 4000 рублей. Если проверку вообще не получилось провести из-за ваших действий, то размер штрафа вырастет в несколько раз — для организации составит от 20 000 до 50 000 рублей, для ИП — от 5 000 до 10 000 рублей.

Подробнее о штрафах по онлайн-кассам читайте тут.

Заметьте, что если директор или главный бухгалтер, старший кассир находятся в отпуске и не могут присутствовать на месте, давать пояснения или предоставлять документы, это не значит, что будет продлен срок проверки.

По окончании проверки инспектор составляет акт в двух экземплярах — один остается у вас, второй у ФНС. Руководитель или иной представитель организации или ИП вправе оставить в акте отметку с согласием или наоборот с несогласием с результатами проверки.

Акт также могут направить почтой, если на месте не оказалось ответственного лица, или того, кто может получить документы по доверенности.

Как снять онлайн-кассу с налогового учета в ФНС

В некоторых ситуациях требуется снятие с учета в ФНС онлайн-касс. Для этого необходимо подать в налоговую инспекцию заявление №1110062 и иметь ряд причин, установленных законодательством:

- Поломка без возможности восстановления,

- Касса продается и/или передается другому налогоплательщику,

- В связи с утерей или кражей,

- При прекращении или смене вида деятельности.

Заявление рассматривается 5 рабочих дней, после чего в личном кабинете отобразится информация о снятии в налоговой онлайн-кассы с учета.

Обратите внимание!

В некоторых случаях ФНС может снять кассу с учета самостоятельно, если будут выполнены следующие условия:

Читайте также: ИНН. Где узнать и как получить индивидуальный номер налогоплательщика

- Не соблюдены требования 54-ФЗ,

- ФН используется по истечению срока действия,

- Есть запись о прекращении деятельности в ЕГРЮЛ и/или ЕРИП.

Читайте также: «Как снять кассу с учета в налоговой»

Если вы не согласны с результатами проверки и штрафами

Срок для обжалования штрафа — 10 дней со дня вручения постановления. Обратиться за обжалованием можно как в вышестоящую инстанцию — Управление ФНС, так и в суд.

В УФНС вы также можете пожаловаться на незаконные действия инспектора, нарушение сроков, даже вымогательство взятки. Конечно жаловаться нужно письменно с приложением документов и других доказательств, если они имеются, например, добавить к заявлению видеозапись.

Если штрафа не избежать, то его можно уменьшить. Суды идут на уступки, если нарушение совершено впервые, есть смягчающие обстоятельства или ФНС оказалось излишне строга (см. ниже судебную практику).

Есть шанс и вовсе избежать административного наказания. Например, за непробитие чека или ошибку в нем и за другие ошибки (см. части 2, 4, 6 статьи 14.5 КоАП) не придется отвечать если:

- исправиться и выполнить обязанность, возложенную на пользователя онлайн-кассы по закону, до вынесения постановления об административном нарушении;

- отправить через кабинет ККТ заявление, в котором добровольно признать нарушение (в срок не позднее 3-х рабочих дней, следующих за днем исполнения обязанности, т.е. например, за днем, когда должен был быть пробит чек);

- направить в ФНС чек коррекции (БСО коррекции).

Направление чека коррекции уже говорит о том, что вы заявили об обнаруженном нарушении самостоятельно, так что в этом случае отправлять заявление через кабинет не нужно.

Но штраф не будет назначен, только если на момент обращения или направления чека коррекции ФНС еще не знала о совершенном нарушении.

Отследить размер сдаваемой выручки и вести статистику продаж в разрезе торговых точек можно через МойСклад. Для тех, кто продает оптом — контроль взаиморасчетов с покупателями и поставщиками, уведомления о неоплаченных счетах, корректировка расчетов.

Попробовать МойСклад бесплатно

Как зарегистрировать кассу в налоговой через интернет

Чтобы подать заявление на регистрацию кассы в онлайн-режиме, необходимо быть зарегистрированным на официальном сайте ИФНС и иметь усиленную квалифицированную электронную подпись (УКЭП). Для постановки онлайн-кассы на учет в ФНС необходимо выполнить следующие действия:

- 1. Авторизоваться в личном кабинете,

- 2. Перейти в раздел учета ККТ,

- 3. Нажать на кнопку регистрации,

- 4. Заполнить все необходимые поля,

- 5. Подписать документ с помощью УКЭП,

- 6. Отправить данные в налоговую.

Если все выполнено верно, ФНС выдаст регистрационный номер, который будет присвоен кассовому аппарату и отобразиться в соответствующем окне личного кабинета. Данный номер нужно внести в кассу вместе с реквизитами ОФД и владельца аппарата, после чего касса сформирует и распечатает отчет.

Как выполнить фискализацию

После того, как кассе будет присвоен уникальный регистрационный номер, необходимо выполнить ее фискализацию — ввести аппарат в эксплуатацию за счет обмена данными с налоговой инспекцией. Для этого необходимо:

- 1. Авторизоваться в личном кабинете,

- 2. Перейдите в раздел ККТ,

- 3. Нажать на кнопку завершения регистрации,

- 4. Ввести данные из распечатанного отчета: номер, дату, числовой код,

- 5. Поставить электронную подпись,

- 6. Отправить данные в ФНС.

Как только данные будут проверены, в личном кабинете появится электронная карточка. При необходимости ее можно получить в налоговой инспекции в бумажном варианте.

Регистрация онлайн-кассы в ОФД

Финальным пунктом в регистрации кассы для дальнейшего ее использования является внесение всех данных о ККТ в личный кабинет ОФД. Для этого необходимо выполнить следующие действия:

- 1. Авторизоваться в личном кабинете,

- 2. Перейти в раздел ККТ,

- 3. Нажать на «Подключить ККТ»,

- 4. Внести все данные,

- 5. Нажать «Сохранить».

Только после выполнения всех пунктов кассовый аппарат можно использовать в работе.

Зачем проверять кассовые чеки?

Чеки необходимо проверять в следующих ситуациях:

- при претензиях со стороны покупателя в случае удаленной покупки и невыдачи бумажного чека (например, если речь идет об интернет-магазине);

- при наличии расхождений в бухгалтерской документации и необходимости их устранения;

- в ходе налоговых проверок.

Также проверка полезна для покупателя. Он может сообщить о нарушении со стороны предпринимателя или получить чек непосредственно на сервере ФНС, если его не выдали.

Права проверяющих и пользователей

Проверка КТТ полностью основывается на нормативных актах. Последние наделяют правами как представителей налоговой, так и владельцев касс.

Полномочия проверяющих

В пункте 7 Регламента указано, что представители налоговой имеют следующие права в рамках проверки:

- Запрос и получение всей нужной информации посредством подачи запроса в кабинет ККТ.

- Свободный доступ к кассам и данным, которые хранятся на фискальном накопителе.

- Получение бумаг по использованию касс.

- Контрольные закупки для выявления правильности выдачи чеков.

- Возможность взаимодействия с органами внутренних дел.

- Вынесение предписание о том, что пользователям касс нужно ликвидировать обнаруженные нарушения.

Представители налоговой имеют также право привлекать пользователей ККТ к административной ответственности.

Права владельцев ККТ

Права владельцев касс перечислены в статьях 21-24 ФЗ №294 «О защите прав ЮЛ» от 26 декабря 2008 года. Однако это общие полномочия. Права в рамках контрольного мероприятия оговорены в пункте 9 Регламента. Рассмотрим их перечень:

- Личное присутствие при проведении процедуры.

- Возможность пояснить и объяснить обнаруженные нарушения.

- Получение актуальных сведений о предмете и сроках контрольного мероприятия.

- Получение итогов проверки, акта, составленного по ее итогам.

- Выражение несогласия с итогами мероприятия и действиями сотрудников.

- Обжалование действий представителей налоговой.

Обжалование может проводится как в судебном, так и в досудебном порядке.

Учет денежных средств по онлайн-кассе

После перехода на ККТ нового образца, ведение бухгалтерского учета стало несколько проще, так как теперь онлайн-касса отправляет все данные в налоговую инспекцию, вместо их обычного хранения. Также произошло упразднение части первичных документов (КМ-1 — КМ-9), появилась новая документация, которая формируется через кассовый аппарат:

- Отчет об открытии и закрытии смены,

- Отчет о закрытии фискального накопителя,

- Отчет об изменении регистрации и параметров,

- Подтверждение оператора,

- Кассовый чек и чек коррекции.

Организации по-прежнему должны вести книгу учета кассовых операций, оформлять приходные и расходные ордера, производить оприходование выручки в кассу.

Согласно 402-Ф3 «О бухгалтерском учете», организация обязана хранить всю документацию в течение 5 лет. Доступ к денежным средствам может иметь сотрудник на должности кассира или бухгалтера, предварительно заключив договор о материальной ответственности.

К другим изменением относятся нововведения в оформлении приема денежных средств при:

Читайте также: Возмещение расходов при переезде на работу в другую местность

- Наличном и безналичном расчете,

- Возврате товара,

- Расходах на приобретение кассы,

- Введении кассы в эксплуатацию,

- Оплате задолженности,

- Корректировке стоимости реализации,

- Восстановлении стоимости наценки,

- Прочих операциях.

Все операции по кассе фиксируются в учете со счетом 50. Поступление средств (оприходование) выполняется по дебету, расход средств — по кредиту. В свою очередь, каждая проведенная операция должна быть внесена в бухгалтерский учет на основе первичных документов.

Нужна помощь в регистрации онлайн-кассы?

Не теряйте время, мы окажем бесплатную консультацию и проведем регистрацию онлайн-кассы в ФНС.

Этапы онлайн-проверки кассового чека

Проверка очень проста и, по сути, состоит всего из двух этапов:

- ввод номера чека;

- получение результатов.

Как найти и проверить кассовый чек онлайн на сайте Налоговой службы?

На сегодняшний день проверить чек на десктопной версии сайта ведомства невозможно. Раздел, посвященный этой процедуре, содержит ссылку на раздел магазина приложений Google Play с мобильной программой ФНС.

Проверка возможна только с ее помощью.

Как проверить чек ККМ через мобильное приложение ФНС?

Чтобы проверить чек с помощью приложения ФНС, необходимо:

- скачать или установить программу на свой мобильный телефон или планшет;

- пройти процедуру регистрации в программе, введя номер телефона и e-mail;

- выбрать пункт меню «Проверить чек»;

- ввести номер документа или отсканировать с помощью камеры устройства его QR-код;

- дождаться результатов.