- Стандартные налоговые вычеты

- Совместитель может получить стандартный налоговый вычет только по одному месту работы

- Законодательная база

- Лимиты по вычетам

- «Детские» вычеты при внутреннем совместительстве

- Имущественный вычет

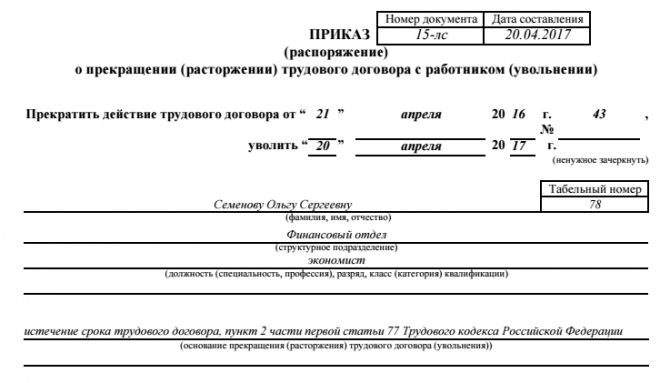

- Право на вычеты после увольнения сотрудника

- Пример

- Регистрация и отражение детских вычетов в «1С»

- Социальные вычеты

- Социальный вычет на обучение совместителям

- Вычет по НДФЛ для внутреннего совместителя

- Ошибки, допускаемые налогоплательщиками

- Как получить налоговый вычет не по основному месту работы

- Имущественный вычет при внешнем совместительстве

- Как доказать, что работник не заявлял вычет у другого работодателя

- Вправе ли компания предоставить стандартный налоговый вычет на ребенка внешнему совместителю

- Правомерно ли внешний совместитель претендует на СНВ при потере места основной работы

- Порядок оформления стандартного вычета по НДФЛ внешним совместителем

- Общие правила получения вычета

- Предельные суммы вычета

- Ответы на часто задаваемые вопросы

- Покупка имущества, оплата лечения и образования

- Лимитные значения

Стандартные налоговые вычеты

Что касается детских вычетов, то предоставлять их может только один из работодателей или налоговый агент (218 НК РФ). Выбрать у какого именно работодателя получать вычеты работник может самостоятельно: либо у основного работодателя, либо у работодателя по совместительству. Кроме того, если работник трудится по договору подряда, то вычеты он может получать у заказчика. В том случае, если работник хочет получать вычеты на детей в компании, где он трудится по совместительству, ему необходимо написать на имя руководителя заявления, а также предоставить некоторые документы, подтверждающие его право на вычет:

- Свидетельства о рождении на каждого ребенка (предоставляется копия);

- Паспорт, в котором есть отметка о браке, либо о его расторжении. Вместо этого может быть предоставлено свидетельство о регистрации брака;

- Справка из ВУЗа, если ребенок работника учится на дневном отделении, а его возраст менее 24 лет.

Справку о том, что работник не получает вычеты у других работодателей требовать нельзя, как и справку 2-НДФЛ с других мест работы. Налоговая ответственность в этом случае ложится полностью на работника, например, за то, что работодатель удержит НДФЛ в неполной сумме. Об этом следует уведомить работника, для чего в заявлении ему следует указать следующее: «обязуюсь сообщать сведения, необходимые для правильного расчета НДФЛ». Приведем образец такого заявления.

Такое заявление также позволит обезопасить работодателя от штрафа за удержание налога в меньшей сумме, который равен 20% суммы неуплаченного налога (123 НК РФ).

Совместитель может получить стандартный налоговый вычет только по одному месту работы

Налоговики исключили возможность получения стандартного налогового вычета одновременно у двух работодателей. Соответствующее разъяснение опубликовано на официальном сайте журнала «Налоговая политика и практика», учредителем которого является ФНС России. Позицию службы представил начальник отдела налогообложения доходов физических лиц Управления налогообложения доходов физических лиц и администрирования страховых взносов ФНС России Дмитрий Морозов.

Рассматривался случай, когда наряду с основным местом работы физическое лицо работает по совместительству у другого работодателя. Вопрос заключался в том, может ли этот работник за один и тот же месяц получить стандартный налоговый вычет на ребенка у обоих работодателей, если доходы по двум местам работы в совокупности не превышают 350 тыс. руб. Эксперт указал, что такой вариант недопустим. Свою позицию он аргументировал тем, что подп. 4 п. 1 и п. 3 ст. 218 Налогового кодекса предусматривает предоставление стандартных налоговых вычетов налогоплательщику за определенный месяц одним из налоговых агентов, являющихся источником выплаты дохода. При этом налогоплательщику предоставлено право выбора любого из двух работодателей. Такой выбор должен быть оформлен письменным заявлением с приложением документов, подтверждающих право на налоговый вычет.

Читайте также: Что бухгалтер должен знать о реорганизации в форме присоединения

Могут ли стандартные налоговые вычеты накапливаться и суммироваться нарастающим итогом в случае отсутствия дохода в отдельные месяцы налогового периода? С правовыми позициями судов по данному вопросу ознакомьтесь в «Энциклопедии судебной практики» системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

«К доходам, полученным на втором месте работы, стандартный налоговый вычет можно применить только в том случае, если по каким-то причинам за этот месяц он не был предоставлен налоговым агентом на первом месте работы», – подчеркивается в разъяснении.

Законодательная база

Статья 218 НК РФ«Стандартные налоговые вычеты»Статья 219 НК РФ«Социальные налоговые вычеты»Статья 220 НК РФ«Имущественные налоговые вычеты»Письмо Минфина России №03-04-05/16332«О предоставлении социального налогового вычета по НДФЛ на лечение»

Лимиты по вычетам

Когда совместитель является инвалидом, бывшим военнослужащим или ветераном, то ему положены вычеты 500 и 3000 рублей. Для их предоставления работнику потребуется предоставить документ, подтверждающий льготу: справку об инвалидности, военный билет и др. При предоставлении вычета необходимо учитывать лимит по выплатам. Он составляет 350 000 рублей. Так как работодатель не имеет сведений по другим доходам работника, то к учету принимаются только выплаты той организации, в которую работник подал заявление (226 НК РФ). Вычет в 500 и 3000 рублей не будет зависеть от размера дохода, который работником были получены с начала года (Читайте также статью ⇒ Стандартные налоговые вычеты по НДФЛ на работника в 2019).

«Детские» вычеты при внутреннем совместительстве

Если совместительство внутреннее, то при определении облагаемого дохода учитываться должны доходы по всем должностям (п. 2 ст 226 НК РФ).

Например, Янко А.А. работает в ООО «Серп» на должности менеджера по туризму, по совместительству он оформлен как бухгалтер. По основной должности ежемесячный заработок составляет 83 850 руб., по дополнительной – 34 600 руб. Вычет на одного ребенка заявлен по дополнительной должности, расчет подоходного налога будет таким:

- в январе НДФЛ по должности совместителя составит 4316 руб. ((34 600 – 1400) х 13%), но для сравнения с предельной базой (350 000 руб.) будет учтена сумма доходов Янко и как основного работника и как совместителя — 118 450 руб. (34 600 + 83 850);

- в феврале размер удержанного налога будет идентичен январским начислениям, для сравнения с лимитом будет учтена сумма 236 900 руб.(118 450 + 34 600 + 83 850);

- в марте предельная база по вычету будет превышена, общий доход составит 355 350 руб. (236 900 + 34 600 + 83 850), поэтому с марта НДФЛ будет рассчитываться без вычета, с полной суммы дохода А.А.Янко.

Имущественный вычет

В отличие от стандартных, имущественный вычет работник может получить сразу у нескольких налоговых агентов. Речь идет о вычете на приобретение жилья и земли. Чтобы получить вычет работнику потребуется:

- Получить столько налоговых уведомлений, сколько налоговых агентов;

- Написать заявление на вычет каждому налоговому агенту, то есть каждому работодателю. К каждому заявлению прикладывается налоговое уведомление.

По документам, предоставленным совместителем, предоставляется вычет в пределах той суммы, которая указана в налоговом уведомлении.

Право на вычеты после увольнения сотрудника

Также в программе есть нюанс, который касается предоставления вычетов. Речь идет о документе «Увольнение». После увольнения сотрудник может получить доход в этой же организации, например, ему начислена премия или ситуация, когда он может быть заново принят в текущем году или на следующий день. Если стандартные вычеты не нужно прекращать (по умолчанию право на них автоматически прекращается), то в документе «Увольнение» на закладке «Дополнительно» установите флажок «Применять право на вычеты к доходам, выплачиваемым после увольнения». Таким образом право на применение детского вычета даже после увольнения будет сохранено за сотрудником.

Если же флажок «Применять право на вычеты к доходам«будет снят, то, когда, например, сотрудник будет приниматься на работу на следующий день после увольнения, то при попытке бухгалтера ввести новое заявление на вычеты, программа предложит его установить. Необходимо зайти в документ «Увольнение», установить флажок и записать документ. После этого можно провести заявление на вычеты.

В программе есть несколько отчетов, позволяющих проверить бухгалтеру размер и месяц, в котором применены вычеты. Например, отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» или отчет «Подробный анализ НДФЛ по сотруднику».

Сыграйте в игру в честь 20-летия газеты — и выпустите свой номер «Прогрессивного бухгалтера»!

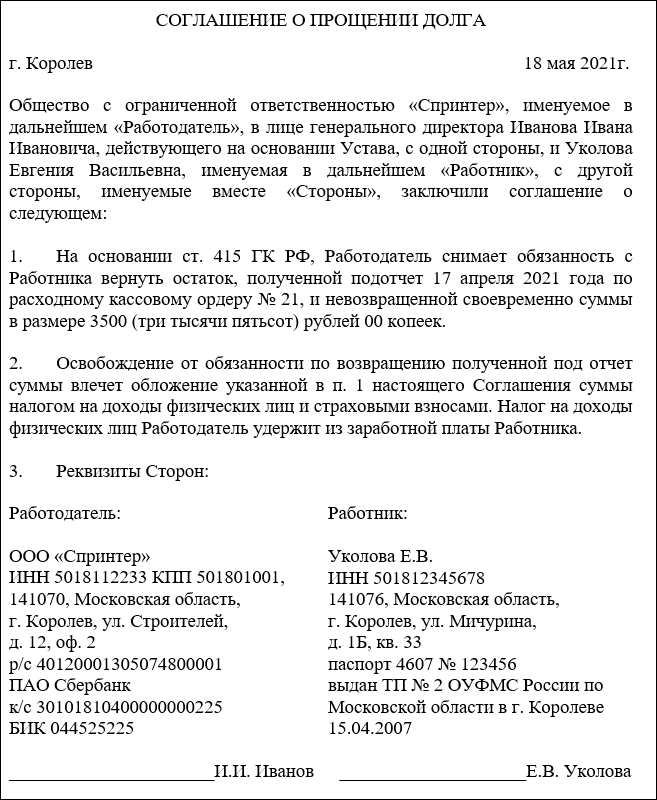

Пример

Основное место работы О.П. Петровой в ООО «Вега», по совместительству она также трудится в ООО «Континент». У Петровой есть право на детский вычет в 1400 рублей. В августе 2021 года она приобрела квартиру, стоимостью 2 800 тыс. рублей. Вычет Петрова хочет получать у двух работодателей. Распределение общего вычета Петрова распределила по компаниям следующим образом: 1 200 тыс. рублей – в ООО «Вега», а 800 тыс. рублей – в ООО «Континент». В налоговой Петрова получила два уведомления для каждого работодателя. К работодателям она обратилась с заявлением на вычет. Приведем образец заявления работодателю, где работник трудится по совместительству.

ОБРАЗЕЦ ЗАЯВЛЕНИЯ НА ИМУЩЕСТВЕННЫЙ ВЫЧЕТ

Читайте также: Ликвидация некоммерческой организации — пошаговая инструкция 2021 года

За 2021 год с января по ноябрь Петровой начислили доход в размере 600 000 рублей, с которого удержали НДФЛ в размере 78 000 рублей. В ноябре начисленная зарплата совместителя составила 50 000 рублей. Рассмотрим как в ноябре предоставить Петровой имущественный вычет с учетом детского.

(600 000 + 50 000 – 1400 – 800 000) х 13% = 19 682 рубля

Учитывая детский и имущественный вычет, переплата по НДФЛ в 2017 году составит: 58 318 рублей.

Такую сумму Петровой перечислят на счет, указанный в заявлении на возврат переплаченного налога. В заявлении Петрова указала причины излишне удержанного налога.

Регистрация и отражение детских вычетов в «1С»

После получения заявления и необходимых документов бухгалтеру нужно внести данные в учетную программу. Для регистрации и отражения детского вычета в «1С:Зарплата и управление персоналом 8» необходимо зайти в карточку сотрудника и ввести заявление на вычет («Кадры» — «Сотрудники» — ссылка «Налог на доходы«— ссылка «Ввести новое заявление на стандартные вычеты»).

Для вновь принятых сотрудников бухгалтеру также важно учесть доходы, полученные в предыдущих местах работы, чтобы верно определить возможность предоставления физлицу стандартных налоговых вычетов. При расчете НДФЛ в программе также производится проверка возможности применения стандартных налоговых вычетов с учетом ограничения совокупного дохода. Для реализации этой нормы законодательства в программе имеется возможность зарегистрировать доходы сотрудника, полученные на предыдущих местах работы согласно представленной справке 2-НДФЛ. Для того чтобы ввести сведения о доходах с предыдущего места работы необходимо нажать на ссылку «Налог на доходы»,которая открывается в форме справочника «Сотрудники«и пройти по ссылке «Доходы с предыдущего места работы» (рис. 2). При записи введенные сведения заносятся в регистр сведений «Доходы с предыдущего места работы (НДФЛ)».

Начисление зарплаты за месяц и расчет НДФЛ производятся с помощью документа «Начисление зарплаты и взносов» (раздел «Зарплата» — «Начисления зарплаты и взносов»). На закладке НДФЛ можно видеть в каком размере и у какого сотрудника применились вычеты.

Сумма фактически примененных стандартных налоговых вычетов по налогу на доходы физических лиц при проведении документа «Начисление зарплаты и взносов» заносится в регистр накопления «Предоставленные стандартные и социальные налоговые вычеты (НДФЛ)».

В случае если по какой-либо причине работодателю необходимо отменить право на предоставление вычетов, это может быть, например, если сотрудник заявил о том, что будет получать вычеты в другой организации (как внешний совместитель), то в программе необходимо оформить документ «Отмена стандартных вычетов НДФЛ» (раздел «Налоги и взносы» — «Заявления на вычеты«или «Кадры» — «Сотрудники» — «Налог на доходы» — ссылка «Прекратить предоставление всех стандартных вычетов»). Этот документ прекращает действие сразу всех стандартных налоговых вычетов физического лица в конкретной организации.

Социальные вычеты

К социальному вычету относят вычет, получаемые на лечение и обучение. Предоставляются работнику той организации, в которой он захочет их получить. При этом не имеет значение является ли эта организация основным местом работы или по совместительству. Но работодатель предоставляет вычет только по тем доходам работника, которые он у него получает.

Важно! Предоставляя работнику вычет, работодателю следует убедиться, что налоговое уведомление составлено для него. Для этого нужно сверить наименование и реквизиты компании.

Получить социальный вычет можно в тот же год, в котором работником были потрачены деньги на лечение и/или обучение. Например, если указанные расходы работник понес в 2021 году, то за вычетом обратиться к работодателю можно до конца 2021 года (291 НК РФ).

Социальный вычет на обучение совместителям

При внутреннем совместительстве труд работника по месту основной работы и по совместительству оплачивает один и тот же наниматель, который признается налоговым агентом. Он обязан ежемесячно исчислить подоходный налог со всех доходов за месяц, подлежащих налогообложению, удержать его и перечислить в бюджет <*>.

Читайте также: Новые правила для трудовых книжек с 1 сентября 2021 года

Налоговая база подоходного налога для внутренних совместителей за каждый календарный месяц определяется по формуле <*>:

Таким образом, чтобы при исчислении подоходного налога предоставить социальный вычет на обучение, надо:

1) определить общую сумму подлежащего налогообложению дохода (в денежной и натуральной формах, т.е. дохода, начисленного по месту основной работы и по совместительству). Напомним, что в него НЕ войдут доходы, не признаваемые объектами налогообложения и освобождаемые от налогообложения <*>;

2) предоставить полагающиеся работнику стандартные вычеты <*>;

3) определить сумму, на которую может быть предоставлен социальный вычет на обучение <*>. Возможно, всю сумму, уплаченную за обучение, не удастся прольготировать в одном месяце, если она была достаточно большой, а облагаемый подоходным налогом доход за месяц оказался меньше. В этом случае остаток вычета переносится на последующие месяцы.

Пример. Предоставляем социальный вычет на обучение внутреннему совместителю

Работник трудится в организации по месту основной работы и на условиях внутреннего совместительства.

У него трое детей. Младшим детям по 14 лет. Старшему ребенку 19 лет, он обучается на платной основе в БГУ (получает первое высшее образование). В мае 2021 г. его обучение за май и июнь работник оплатил в сумме 640 руб. В том же месяце он представил нанимателю документы для предоставления социального вычета в связи с обучением ребенка.

Информацию о начислениях работника за май 2021 г. представим в виде таблицы.

Вид выплатыНачислено, руб.Место основной работыСовместительствоОклад340126Премия12031Материальная помощь <1>100—Отпускные <2>140,4536,74Итого700,45193,74———————————

<1> Иные социальные выплаты в 2021 г. работнику не производились.

<2> Все дни отпуска работника приходятся на май 2020 г.

Из всех начисленных выплат к числу доходов, облагаемых подоходным налогом, относятся:

— оклад;

— премия;

— отпускные.

Материальная помощь в приведенной ситуации относится к числу освобождаемых от налогообложения доходов.

Расчет суммы социального вычета на обучение в мае 2021 г., остатка этого вычета, который переносится на последующие месяцы, и подоходного налога за май 2021 г. представим в виде таблицы.

ПоказательСумма, руб.Облагаемый доход794,19

(340 + 126 + 120 + 31 + 140,45 + 36,74)Стандартный вычет на двоих детей и иждивенца <1>164

(65 x 2 + 34)Социальный вычет на обучение630,19Подоходный налог0

((794,19 — 164 — 630,19) x 13%)Остаток социального вычета на обучение (переносится на следующий месяц)9,81

(640 — 630,19)———————————

<1> На каждого ребенка, не достигшего возраста 18 лет, стандартный вычет предоставляется в размере 65 руб.; на ребенка, достигшего 18 лет (иждивенца), — 34 руб. <*>.

При внешнем совместительстве работник выполняет в свободное от основной работы время оплачиваемую работу по трудовому договору у другого нанимателя <*>.

Внимание!Социальный вычет на обучение предоставляется не только по месту основной работы. Наниматель внешнего совместителя также предоставляет этот вычет с 2021 г. <*>.

Для предоставления социального вычета на обучение внешнему совместителю необходимо определить общую сумму подлежащего налогообложению дохода (выплачиваемую данным нанимателем в денежной и натуральной формах). Напомним, что в него НЕ войдут доходы, не признаваемые объектами налогообложения и освобождаемые от налогообложения <*>.

Также следует помнить, что внешний совместитель имеет место основной работы и там ему предоставляются стандартные вычеты <*>.

Пример. Предоставляем социальный вычет на обучение внешнему совместителю

Работник трудится в организации на условиях внешнего совместительства. Он оплачивает обучение ребенка, который получает первое высшее образование в БГУ. В мае 2021 г. работник оплатил обучение в сумме 268 руб. В том же месяце он представил нанимателю пакет документов для предоставления социального вычета в связи с обучением ребенка.

Информацию о начислениях работника за май 2021 г. представим в виде таблицы.

Вид выплатыНачислено, руб.Оклад340Премия20Материальная помощь <1>100Отпускные <2>240Итого700———————————

<1> Иные социальные выплаты в 2021 г. работнику не производились.

<2> Все дни отпуска работника приходятся на май 2020 г.

Читайте также: Аттестация работников на соответствие занимаемой должности

Из всех начисленных выплат к числу доходов, облагаемых подоходным налогом, относятся:

— оклад;

— премия;

— отпускные.

Материальная помощь относится к числу освобождаемых от налогообложения доходов.

Расчет суммы социального вычета на обучение в мае 2021 г. и подоходного налога за май 2021 г. представим в виде таблицы.

ПоказательСумма, руб.Облагаемый доход600

(340 + 20 + 240)Социальный вычет на обучение268Подоходный налог43,16

((600 — 268) x 13%)

Вычет по НДФЛ для внутреннего совместителя

В отличие от внешнего совместителя, внутренний трудится у одного работодателя, но на двух разных должностях, соответственно, по двум договорам. По каждой должности работнику начисляется зарплата, при этом совокупный его доход посчитывается с 1 января в текущем году. По внутреннему совместителю определяется общая сумма НДФЛ и к общей сумме дохода применяется общая сумма всех вычетов, положенных работнику: стандартных, имущественных, социальных. Лимит для детских вычетов равен 350 000 рублей. Если работник имеет право и на имущественный вычет, то сначала ему лучше предоставить вычет стандартный. Дело в том, что стандартный вычет может быть предоставлен только в текущем году, а имущественный может быть перенесен на следующий год.

Социальный вычет предоставляется максимум в сумме 120 000 рублей. При этом не имеет значения сколько именно потратил работник. Исключение составляют только дорогостоящие виды лечения, по которым работник может получить вычет на всю затраченную сумму (219 НК РФ). Такие виды лечения представлены в перечне постановления Правительства РФ №201 от 19.03.2001. Переносить на следующий год социальный вычет нельзя (

Ошибки, допускаемые налогоплательщиками

То есть вычет может быть предоставлен и работнику, который трудится на условиях внешнего совместительства. Главное — работник должен воспользоваться вычетом можно только по одному месту работы (п. 3 НК РФ). Для получения вычета физлицо подает соответствующее заявление и прикладывает к нему документы, подтверждающие право на налоговый вычет.

Работник вправе обратиться с заявлением на получение стандартного вычета по НДФЛ на детей к любому работодателю — источнику выплаты дохода независимо от вида заключенного трудового договора, в том числе на условиях внешнего совместительства Работник может обратиться за стандартным по НДФЛ к любому своему работодателю.

Вычет НДФЛ совместителю может применяться как по основному месту трудоустройства, так и по дополнительному месту работы. Выбор остается за сотрудником (п. 3 ст. 218 НК РФ). Главное требование – «детский» вычет предоставляется только одним работодателем. Предельная база налогообложения доходов на льготных условиях подсчитывается по месту работу, где был заявлен вычет.

Суммируется доход, полученный работником у тех агентов, которые предоставляли, а что это были за агенты (основные, по совместительству) — не важно.

Это важно знать: ФНС реквизиты для оплаты госпошлины

Вычет НДФЛ совместителю может применяться как по основному месту трудоустройства, так и по дополнительному месту работы. Выбор остается за сотрудником (п. 3 ст. 218 НК РФ). Главное требование – «детский» вычет предоставляется только одним работодателем. Предельная база налогообложения доходов на льготных условиях подсчитывается по месту работу, где был заявлен вычет.

Для сведения! Если оплата производится ежегодно, то полный набор документов подается только при первичном обращении.

Как уже упоминалось, в соответствии с п. 3 ст. 218 НК РФ стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

НК предусматривает, что стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

Основной для внешнего совместителя является работа у другого работодателя. Соответственно и вычет по НДФЛ для внешних совместителей предоставляет он. Может ли компания, у которого работник трудится по совместительству также предоставлять налоговый вычет? Как в этом случае определяется лимит и на основании каких документов вычет может быть предоставлен?

При приеме на работу в трудовом договоре обязательно указываем, что работа является совместительством.

Следует ли предоставить сотруднику стандартный вычет по НДФЛ за месяцы, по которым прежний работодатель вычет не предоставил?

При этом на налогового агента не возлагается обязанность по проверке того, работает ли сотрудник у других работодателей и предоставляются ли ему там соответствующие.

Ответственность за подачу заявлений по двум местам работы возлагается на налогоплательщика!! ! Кроме того работодатель не обязан требовать справки от работника о непредоставлении ему по другому месту работы.

Важно! Стандартный вычет предоставляется только у одного работодателя! Работодатель, предоставивший налоговую льготу, не учитывает для определения лимита доходы, полученные лицом в ином месте трудоустройства.

Введена уголовная ответственность для организаторов и участников финансовых пирамид, а также усилена административная ответственность за грубое нарушение требований бухгалтерского учета.

Правила предоставления налоговых вычетов на детей установлены Налоговым кодексом. В ст. 218 НК РФ оговариваются размеры стандартных вычетов, порядок их применения.

С каждым годом все больше людей трудятся одновременно на нескольких работах. Режим их работы и порядок начисления различных выплат имеют свои особенности. У внутреннего совместителя основная и вторая работа – одна и та же организация; у внешнего соответственно разные. Но и в первом, и во втором случаях работа по совместительству осуществляется не в основное рабочее время, а в свободное.

Стандартные вычеты предоставляются при наличии у работника несовершеннолетних либо учащихся детей, свидетельства участника ЧАЭС, ветерана боевых действий и других оснований. Полный перечень категорий лиц представлен в ст. 218 НК РФ. Вычет предоставляется по заявлению лица, поданного в бухгалтерию предприятия. Льгота действует с месяца подачи заявления.

Как получить налоговый вычет не по основному месту работы

Для оформления налоговой поддержки, утвержденной на федеральном уровне, работнику рекомендуется написать заявление и передать его в бухгалтерию предприятия, где он исполняет трудовые обязанности. Важно отметить тот факт, что бланк заявки на применение льготы утверждается локальной документацией фирмы и не имеет унифицированной формы.

В учет предоставляемой налоговой помощи входят послабления на несовершеннолетних. Например, при определении налоговой базы по налогу, начисляемому на заработную плату работника, из совокупной суммы, полученной им, отнимается по 1400 рублей за каждого малыша, возрастом до 18 лет. Если у мамы или папы больше трех детей, то размер поддержки увеличивается.

Налогоплательщик вправе выбирать, по какому месту работы применять положенные по закону льготы. Чтобы уменьшить конечную налоговую сумму за счет применения послаблений, предоставляемых работникам в соответствии с федеральным законодательством, по основному месту исполнения трудовых обязанностей, нужно заполнить бланк заявки, утвержденный внутренней документацией фирмы и передать его ответственному за применение льгот лицу. Подкрепляют заявку бумагами, свидетельствующими о наличии права на предоставлении государственной поддержки.

Имущественный вычет при внешнем совместительстве

Данный вычет при покупке жилья можно предъявлять ко всем работодателям одновременно. С этой целью в бухгалтерию каждой компании необходимо принести заявление на вычет и специальное уведомление, полученное в ИФНС. Каждое такое уведомление должно быть на имя конкретного работодателя (п. 8 ст.220 НК РФ). В каждом уведомлении указана возможная сумма для вычета, которую и нужно предоставить работодателем.

Пример 3. Вавилова А.А. работает на двух разных работах по основному договору и договору по совмещению. Она приобрела квартиру стоимость 3300000 рублей.

Вычет сотрудница решила провести по двум работодателям.

Общая сумма вычета распределена так:

- по основному договору: 2800000 руб.;

- по совместительству: 500000 руб.

В налоговой инспекции было получено два уведомления.

1 ноября были написаны заявление и предоставлены уведомления в обе компании. Расчеты представлены в таблице ниже.

Сумма начисленного дохода, рублейРасчет НДФЛСумма НДФЛ, рублейЗарплата за ноябрь, руб.Налог с учетом детского и имущественного вычетов за11 месяцев 2021 года540000(540000-(1400*6))*13%6910845000(540000+45000-8400-500000)*13% = 9958

Переплата НДФЛ:

69108-9958 = 59150 рублей

Эта сумма должна быть перечислена на банковский счет сотрудницы по заявлению на возврат переплаты. А в декабре НДФЛ учитывается в обычном порядке.

В приложении к статье представлен образец заявления совместителя на имущественный вычет.

Читайте также: Изменения в трудовых книжках с 1 сентября 2021 года

Как доказать, что работник не заявлял вычет у другого работодателя

Налоговым законодательством утверждены льготы, которыми может пользоваться любой резидент России. Однако в случае применения некоторых из них, существуют особые правила. Например, при использовании вычета по НДФЛ, он полагается лишь по одному из мест осуществления трудовых обязанностей.

Однако самому сотруднику нет необходимости уведомлять своих руководителей о неполучении поддержки в отношении уплаты налога. Все дело в том, что на законодательном уровне не утверждена обязанность работника об обязательном уведомлении работодателя о получении льгот по второму месту исполнения трудовых функций.

Вправе ли компания предоставить стандартный налоговый вычет на ребенка внешнему совместителю

Государственная помощь в отношении уплаты НДФЛ предоставляется семьям, имеющим детей. Причем воспользоваться вычетом может как мама, так и папа.

С другой стороны, налогоплательщик, претендующий на льготу, может работать не в одном месте. В таком случае, поддержка предоставляется лишь у одного работодателя.

Однако место применения льготы не имеет значения. Сотрудник вправе просить ее предоставления, как у основного нанимателя, так и у компании, где он осуществляет трудовые функции по совместительству.

Правомерно ли внешний совместитель претендует на СНВ при потере места основной работы

Согласно действующему налоговому законодательству РФ, работник может претендовать на получение налоговых вычетов по одному из мест работы. При этом не имеет значения, при каких условиях он осуществляет трудовые функции.

То есть, сотрудник может получать СНВ как по основному месту работы, так и по совместительству.

Но, при потере должности, где работник предъявлял СНВ, он вправе попросить применить налоговые вычеты у совместителя. Для этого достаточно написать заявление по установленному образцу локальными НПА организации.

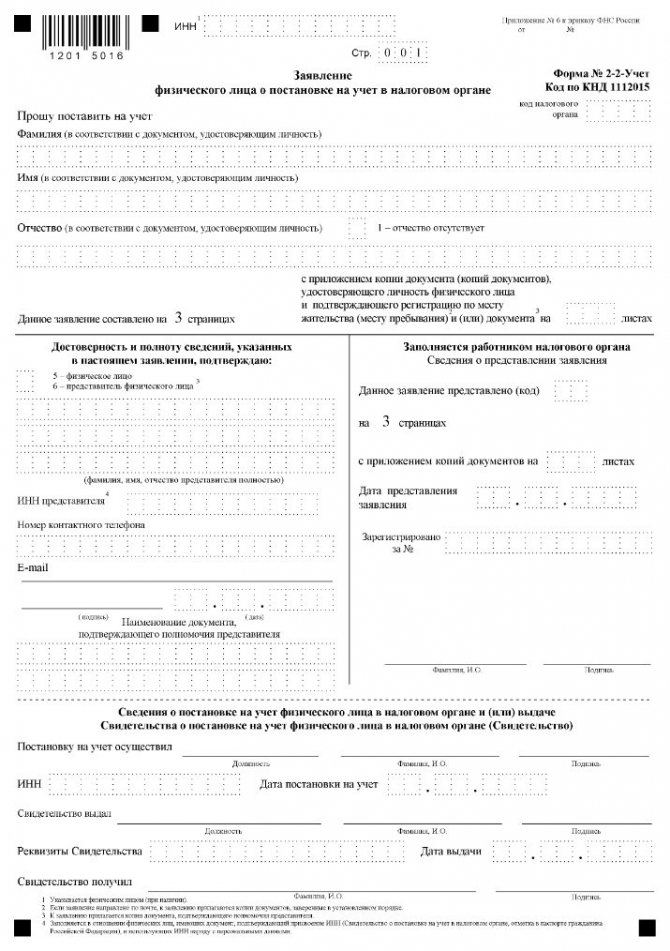

Порядок оформления стандартного вычета по НДФЛ внешним совместителем

Для получения стандартного налогового вычета на детей у работодателя, который является совместителем, сотруднику потребуется подготовить небольшой пакет документов, который включает в себя:

- гражданский идентификатор;

- свидетельства о рождении всех детей;

- заявление по образцу, утвержденному локальной нормативно-правовой документацией компании.

Вычет может быть предоставлен и маме и папе. На каждого ребенка выделяется по 1400 рублей. Если в семье больше 3 детей, то размер вычета увеличивается до 3000 рублей.

Чтобы оформить поддержку, достаточно обратиться к главному бухгалтеру компании с заявлением по образцу, утвержденному локальной документацией компании. Подтвердить наличие права на льготу можно предоставлением копии документа, дающего возможность пользоваться привилегиями от государства. Их обязательное нотариальное заверение не требуется.

Общие правила получения вычета

Для оформления налогового вычета на детей необходимо, чтобы выполнялись следующие обязательные условия:

1. Родитель (опекун, попечитель, усыновитель, приемный родитель) должен являться гражданином РФ и получать доходы, облагаемые по ставке НДФЛ 13%.

Доход физлица в обязательном порядке должен облагаться НДФЛ. Если физлицо является индивидуальным предпринимателем, применяющим специальные режимы налогообложения, либо относится к категории официально безработных, либо в качестве дохода получает только государственные пособия, пенсию и пр., то, соответственно, права на вычет в таких ситуациях не возникает.

2. Наличие детей, находящихся на обеспечении, а именно: несовершеннолетних детей в возрасте до 18 лет, детей в возрасте до 24 лет, которые обучаются по очной форме, детей-инвалидов в возрасте до 18 лет и детей-инвалидов I, II группы в возрасте до 24 лет, обучающихся по очной форме.

3. Сумма дохода нарастающим итогом с начала календарного года не должна превышать 350 000 руб. (на каждого родителя в отдельности), после превышения данного ограничения в течение года вычет прекращается с того месяца, в котором доход превысил лимит 350 000 руб.

Налоговому вычету на детей посвящена ст. 218 НК РФ. Вычет – есть ничто иное как уменьшение налогооблагаемой базы – официального дохода физлица, облагаемого НДФЛ. Другими словами, это та часть вашего дохода, с которой НДФЛ в бюджет не уплачивается (либо возвращается). То есть по сути налога с вас удержат меньше, а денежных средств номинально получите больше.

ВАЖНО!

- Налоговый вычет на детей предоставляется за каждый календарный месяц с момента получения права.

- Вычеты на детей суммируются, то есть предоставляются на каждого ребенка в отдельности.

- Оба из родителей (опекунов, попечителей и пр.) имеют одинаковое право на получение вычета на каждого из детей.

Предельные суммы вычета

Предельные суммы вычетов напрямую зависят от статуса работника. К примеру, сотрудник, имеющий детей, может рассчитывать на уменьшение налоговой базы на 1400 рублей за каждого ребенка.

№ ппУсловияРазмер вычета в рублях1Наличие одного ли двух детей1400 на каждого из детей2Наличие трех и более детей3000 на каждого из детей3Наличие одного и более ребенка, имеющего статус инвалида12000 на каждого из детей4Для лиц, имеющих определенные заслуги перед Отечеством30005Герои СССР, РСФСР, РС5006Инвалиды с детства 1, 2 группы,7Люди, имеющие контакт во время помощи облученным гражданам, принимающим участие в ликвидации атомных катастроф

Важно!

Если второй родитель отказывается от применения налоговых льгот, право на их получение в двойном размере появляется у первого родителя.

Ответы на часто задаваемые вопросы

Вопрос № 1. От чего зависит размер вычета на детей для совместителя?

Размер зависит от того, сколько детей у заявителя:

- на первого ребенка размер составляет 1400 рублей;

- на второго ребенка размер также составляет 1400 рублей;

- на каждого следующего ребенка – по 3000 рублей;

Вопрос № 2. Какова законодательная база по вычетам для совместителей?

Необходимо руководствоваться следующими документами:

- ст.218 НК РФ;

- ст.219 НК РФ;

- ст.220 НК РФ;

- Письмо Минфина России от 03-04-05/16332.

Вопрос № 3. Можно ли получить вычет заблаговременно до уплаты налога? Ответ: нет, не возможно.

Покупка имущества, оплата лечения и образования

Право на получение налоговых вычетов в денежном выражении у работников появляется при покупке недвижимости, оплаты лечения детей или внесения денежных средств за их образование.

- На основании налогового законодательства РФ, любой гражданин, который уплачивает НДФЛ, вправе получить налоговый вычет при приобретении недвижимости.

- Гражданин, уплачивающий НДФЛ, вправе возместить НДФЛ в сумме, внесенной за оплату услуг высшего образовательного учреждения.

- Работник претендует на получение компенсации в денежном выражении от суммы, уплаченной за лечение или реабилитацию несовершеннолетнего ребенка.

Любой официально трудоустроенный гражданин, имеет возможность получить до 13% от суммы недвижимости в случае ее приобретения. При этом максимальный размер ограничен 450 000 рублей. Он может быть увеличен в случае приобретения квартиры за счет средств, выданных банком в качестве ипотеки.

Кроме того, любой работник, который уплачивает НДФЛ, может рассчитывать на предоставление налогового вычета при оплате образовательных услуг за своего ребенка. Но, общеобразовательное учреждение должно входить в перечень, утвержденный Правительством РФ, соответственно, имеющих лицензию на ведение общеобразовательной деятельности.

Компенсация расходов за лечение и реабилитацию несовершеннолетних детей также положена тем, кто официально получает заработную плату. Средства на оплату подобных пособий поступают из отчислений налоговых агентов на социальное страхование.

Для того чтобы воспользоваться правом на получение поддержки в виде предоставления налоговых вычетов, необходимо обратиться с заявлением к работодателю и предоставить подтверждение наличия права на помощь от государства.

Лимитные значения

Для совместителей, имеющих статус инвалидов и бывших военнослужащих, применяются соответствующие вычеты в 500 и 3000 рублей. Они являются гарантированными, поскольку не зависят от суммы полученного дохода. Для их получения работники должны предоставить работодателю документацию, подтверждающую льготный статус. Для остальных ситуаций, связанных с детьми, покупками недвижимости или лечением, применяется лимитное значение в 350000 рублей. Для таких обстоятельств сумма вычета находится в зависимости от полученного человеком дохода с учетом граничных значений.