Иногда организация или ИП хочет сменить налоговый режим. Причин тому может быть много. Например, предприятие применяет спецрежим, а его партнеров интересует работа с НДС. Или бизнес предпринимателя теряет обороты, и налоговая нагрузка на общей системе налогообложения становится непосильной. Но вот решение принято, приемлемый вариант найден. Возникает вопрос, а можно ли перейти на другой режим, не дожидаясь окончания года? Разберем все возможные варианты.

- Когда необходимо изменение системы налогообложения

- Страховые взносы за себя и работников

- Переходите с ЕНВД? Подключите Контур.Бухгалтерию

- Скидка 45% в ноябре: 7 590 р. вместо 13 800 р. за год работы

- Смена системы налогообложения в добровольном порядке

- Переход с ОСНО на УСН

- Особенности смены режимов:

- Как рассчитывается налог на прибыль в режиме УСН

- Ситуация 1. Организация применяла метод начисления до смены ОСНО на УСН

- Ситуация 2. Организация применяла кассовый метод до смены ОСНО на УСН

- Как рассчитывается НДС после смены режимов

- Смена системы налогообложения в обязательном порядке

- Кто может и кому нельзя работать по УСН

- Инструкция для ООО по смене налогового режима

- УСН или ПСН?

- Инструкция для ИП по смене налогового режима

- Настройка реквизитов кассы при смене налогового режима

Когда необходимо изменение системы налогообложения

Необходимость менять СНО возникает, если компания нарушает критерии, установленные для текущего спецрежима. Возможны варианты.

- Вы прогнозируете, что в будущем нарушите критерии применения спецрежима: например, вы на патенте и собираетесь нанять более 15 сотрудников. В таком случае можно подобрать “мягкий” вариант перехода и выбрать новый выгодный спецрежим с нового налогового периода.

- Вы внезапно нарушаете критерии и вынуждены перейти на основную систему с начала того периода, в котором произошли нарушения (для разных систем эти периоды отличаются). Например, вы на УСН не уследили за размером дохода, и он превысил 150 млн. за год: вам придется перейти на ОСНО с начала квартала, в котором были допущены нарушения.

Также придется поменять СНО, если федеральные или региональные законы вводят новые ограничения по спецрежимам. Например, местные власти отменяют применение ЕНВД по вашему виду деятельности. Еще один актуальный пример: вы на ЕНВД и продаете кеды, а чиновники вводят ограничение на применение ЕНВД при торговле маркированными товарами, к которым относится обувь, — значит вам придется переходить на другой налоговый режим. Поскольку обычно нововведения вступают в силу с нового календарного года, у предпринимателя есть время для маневров и выбора новой СНО.

Страховые взносы за себя и работников

Начнём с размера страховых взносов ИП за себя и работников. Хоть эти платежи и не являются налоговыми, но их перечисляют практически все индивидуальные предприниматели. Кроме того, уплаченные взносы учитываются при расчёте налогов, поэтому прямо влияют на общую налоговую нагрузку.

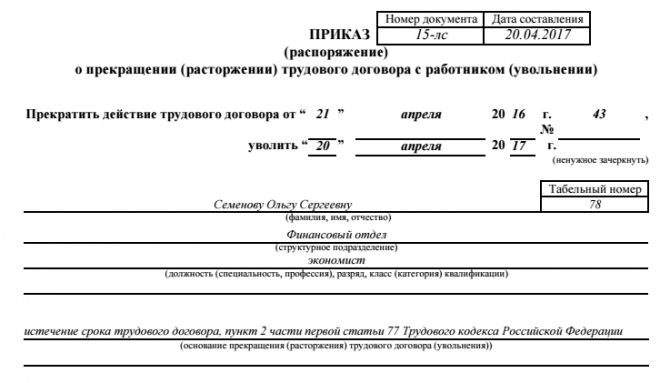

Читайте также: Как лучше уйти из одной организации в другую? Порядок увольнения в порядке перевода

- Фиксированная сумма взносов ИП за себя останется на прежнем уровне, хотя обычная тенденция – это ежегодный рост страховых платежей. Таким образом, в 2021 году каждый предприниматель будет платить столько же, сколько и в прошлом году: 32 448 рублей на пенсионное страхование и 8 426 рублей на медицинское (всего 40 874 рубля).

- За работников теперь надо платить меньше. Ставки страховых взносов для выплат, превышающих МРОТ, остаются сниженными и на 2021 год. Однако предельная база страховых взносов выросла: 1 465 000 рублей для ОПС (было 1 292 000) и 966 000 рублей для ВНиМ (было 912 000).

- С 2021 года взносы, уплаченные за себя и работников, впервые можно учитывать на ПСН, ранее это не допускалось. Стоимость патента уменьшается так же, как на УСН Доходы: если у ИП есть работники, то не более, чем на 50%; остальные предприниматели могут уменьшить налог до нуля, если суммы взносов это позволяют.

Переходите с ЕНВД? Подключите Контур.Бухгалтерию

Скидка 45% в ноябре: 7 590 р. вместо 13 800 р. за год работы

Простое ведение бухгалтерии

Система сама рассчитает налоги и напомнит вам о сроках платежей и сдачи отчетов

Автоматический расчет зарплаты, отпускных и больничных

Техподдержка 24/7, подсказки внутри сервиса, справочно-правовая база

Отправка отчетности через интернет

Отчеты и КУДиР формируются автоматически по данным бухучета

Электронный документооборот и быстрая проверка контрагентов

Документы, сделки, аналитические отчеты, сверка по НДС

Смена системы налогообложения в добровольном порядке

Если вы добровольно и запланированно меняете систему налогообложения, все зависит от того, с какой СНО вы уходите и какую выбираете взамен. Сперва рассмотрим, как отказаться от текущего спецрежима, если это необходимо, затем — как перейти на новую СНО.

Отказ от УСН. Добровольно отказаться от этого налогового режима удастся только с начала нового календарного года: подайте в ФНС уведомление 26.2-3 не позднее 15 января нового года. Ждать реакции от налоговой не нужно. Если планируете только сменить объект налогообложения («Доходы» или «Доходы минус расходы»), это тоже можно сделать с начала календарного года: подайте в свою ФНС уведомление 26.2-6 до 31 декабря текущего года, чтобы со следующего начать работать по-новому. В этом случае тоже не ждите реакции от налоговой.

Внимание! Отказывайтесь от УСН, только если вы хотите перейти на ОСНО. Если же вас интересуют ЕНВД или патент, их можно совмещать с УСН, не отказываясь от этого режима.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Отказ от ЕНВД возможен в любое время. Отправьте в налоговую заявление о снятии с вмененки по форме ЕНВД-3 (для организаций) или ЕНВД-4 (для ИП). Заявление подайте в течение 5 дней с того момента, как вы начали применять новый налоговый режим. Удобно делать это в начале нового налогового периода. Дата снятия с учета — это дата, которую вы укажете в заявлении. Налоговая обязана в 5-дневный срок уведомить вас о своем решении.

Отказ от патента невозможен, придется ждать окончания его срока действия. С патента нельзя уйти добровольно, но можно «слететь».

Читайте также: Можно ли уволить главного бухгалтера без высшего образования?

Отказ от ОСНО невозможен: эта система считается базовой, а для перехода на другие СНО вы просто подаете соответствующие заявления.

Теперь расскажем, как начать применять новую СНО. Обратите внимание: некоторые налоговые режимы (ОСНО, УСН) распространяются на всю вашу деятельность целиком, а некоторые (ЕНВД, ПСН) применяются только к некоторым видам деятельности. Больше того, они могут работать «поверх» базовой системы налогообложения — тогда это называется совмещением налоговых режимов. Например, вы ведете розничную торговлю на УСН и дополнительно оказываете образовательные услуги на патенте.

Переход на УСН с общей системы возможен только с начала нового календарного года. Упрощенка будет распространяться на все ваши виды деятельности, но для некоторых видов вы сможете дополнительно применять патент или вмененку. Подайте в налоговую по месту регистрации форму 26.2-1 до 31 декабря текущего года. И не ждите от налоговой ответа — вы просто уведомили ее о применении УСН.

Если же вы когда-то перешли на УСН, а затем на патент или ЕНВД, то вашей «базовой системой» считается упрощенка. Тогда вернуться с дополнительных спецрежимов на УСН можно в любое время.

Переход на ЕНВД возможен в любое время. Этот режим распространяется на определенные виды деятельности, которые нужно указать в заявлении. Если вы собираетесь применять вмененку с начала календарного года, подайте заявление о постановке на ЕНВД до 15 января (ЕНВД-1 для организаций и ЕНВД-2 для ИП). Если переходите на вмененку в середине года, подайте заявление в течение 5 дней после начала применения этого режима. Налоговая ответит в течение 5 дней.

Переход на ПСН возможен в любое время: патент выдается на период от 1 до 12 месяцев, но только в пределах календарного года. Патент, как и ЕНВД, затрагивает только конкретные виды деятельности. Предприниматель подает в ФНС форму 26.5-1 за 10 или более дней до начала применения новой СНО. В течение 5 дней налоговая выдаст патент или откажет предпринимателю.

Переход на ОСНО происходит, если вы «слетели» со спецрежима или добровольно отказались от него. Никакого заявления о переходе на ОСНО подавать в налоговую не нужно, этот режим считается базовым, он охватывает всю деятельность компании или ИП (кроме тех видов деятельности, для которых применяют патент или вмененку). Перейти на ОСНО с разных спецрежимов можно в разное время:

- с УСН — добровольно с начала нового календарного года, вынужденно — с начала квартала, в котором произошло нарушение требований для УСН;

- с ЕНВД — добровольно в любое время, вынужденно — с начала месяца, в котором произошло нарушение требований для ЕНВД;

- с ПСН — добровольно только по истечении срока патента, вынужденно — с начала срока применения патента.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Переход с ОСНО на УСН

Особенности смены режимов:

- Добровольный переход осуществляется с наступления нового отчетного года. Для смены необходимо предоставить в налоговую уведомление (форма 26.2-1 согласно Приказу ФНС России от 02.11.2012 № ММВ-7-3/[email protected]) до 31 декабря предыдущего года.

- Необходимые для перехода критерии организации:

- подходящая отраслевая сфера деятельности – банки, казенные/бюджетные учреждения, страховые компании, частные нотариусы, ломбарды, иностранные фирмы не имеют право на УСН;

- суммарные показатели доходов организации за предыдущий отчетный период в 9 месяцев не должны превышать 112,5 млн. руб., остаточная стоимость основных средств — не выше 150 млн. руб., количество персонала — не больше 100 сотрудников, долевое участие других компаний — не выше 25 %.

Осложняют переход с ОСНО на УСН неясности в расчетах доходов/расходов и НДС, переходящих с прошлой системы. В этом случае стоит помнить правило о невозможности двойного налогообложения: НДС, доходы, расходы учитываются только один раз — либо при УСН, либо при ОСНО.

Как рассчитывается налог на прибыль в режиме УСН

На «упрощенке» признание доходов/расходов происходит по кассовому принципу. Исчисление налога на прибыль может быть двояким в зависимости от ситуации: кассовое либо начислением. Наиболее частый метод, предпочитаемый организациями – начисления. Рассмотрим различия, которые возникают в признании доходов и расходов.

Ситуация 1. Организация применяла метод начисления до смены ОСНО на УСН

ДоходыРасходыУчитывать расходы возможно только в том случае, если налогоплательщик выбрал тип «доходы минус расходы» на УСН. В качестве расходов при этом признаются затраты, перечисленные в п. 1 ст. 346.16 НК РФ1. Авансовые платежи (предоплата от контрагента), полученные по ОСНО еще до перехода на «упрощенку», войдут в состав дохода на дату смены режима, что регламентировано пп. 1 п. 1 ст. 346.25 НК РФ.1. Оплаченные организацией до смены режима на УСН расходы, не учтенные в расчете налога на прибыль, признаются в ходе исчисления налога в режиме УСН датой фактического осуществления этих расходов (согласно 4 пп. 1 п. 346.25 ст. налогового кодекса РФ). Под категорию этих расходов подпадают:

· прямые затраты незавершенного производства, а также закупка нереализованной продукции (319-320 статьи, 2 п. 318-й ст. НК РФ);

· расходы при исчислении налога на прибыль, разделенные на разные суммы согласно отчетным периодам.

2. Оплаты по договорам, поступившие после смены режима ОСНО, не могут быть признаны доходами при исчислении налога по новому режиму УСН, поскольку были учтены при расчете налогов на старом режиме. Об этом свидетельствует 3 пп. 1 п. 345.26 ст. Налогового кодекса Российской Федерации. То есть налогоплательщик исполнил условия договора до перехода на УСН, а оплату получил после смены режима.2. Расход, оплаченный и осуществленный после смены режима на УСН, будет признан и учтен датой совершения платежа при расчете налога на прибыль по УСН. Это регламентировано 4 пп. 1 п. 346.25 ст. Налогового кодекса.Расходы, учтенные при ОСНО, но оплаченные уже после осуществления перехода на УСН, в расчет налогов при упрощенной системе не включаются (пп. 5 п. 1 статья 346.25).

Ситуация 2. Организация применяла кассовый метод до смены ОСНО на УСН

Метод налогообложения не меняется при переходе с ОСНО на УСН, а потому исчисление налогов происходит так же, как и раньше. Переходный период с исчисления налогов по ОСНО на расчет налогов по УСН отсутствует.

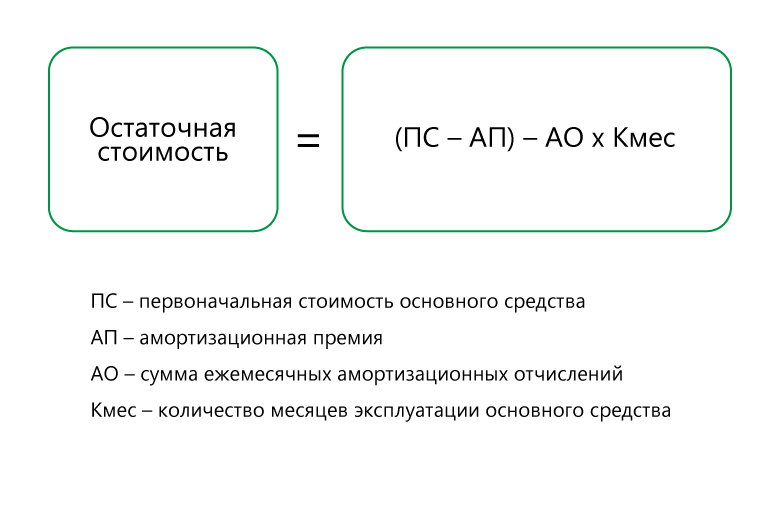

Следует учитывать, что упрощенная система характеризуется ускоренной амортизацией (особым регламентом списания ОС). Потому необходимо произвести полный расчет остаточной стоимости объектов основных средств на момент смены режимов. Регламент учета ОС по УСН при переходе с ОСНО от того, как они учитывались при предыдущем типе налогообложения:

1 вариант учета – в момент смены режимов основные средства и нематериальные активы были в статусе оплаченных и введенных в эксплуатацию:

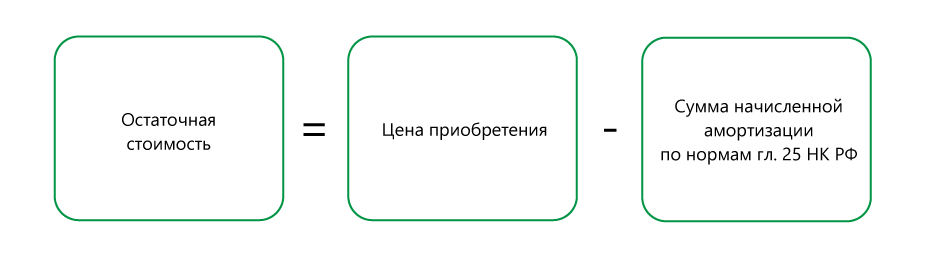

- Определение остаточной стоимости основных средств и НМА в момент перехода происходит согласно данным налогового учета (в соответствии с 2.1 п. 346.25 ст. НК РФ). Расчет производится по формуле:

Читайте также: Пошаговая инструкция по пересчету налога на имущество для физического лица

В случае применения амортизационной премии:

- Сумма остаточной стоимости основных средств и нематериальных активов будет отражена на момент смены режимов, то есть с 1 января того года, с которого начинает действовать «упрощенка»;

- Отражение суммы остаточной стоимости – в 8 графе II раздела книги учета доходов/расходов.

2 вариант учета – объекты основных средств и нематериальные активы до перехода на УСН не были оплачены/введены в эксплуатацию:

- признание объектов производится на момент оплаты/ввода в эксплуатацию в том случае, когда это произошло уже при УСН. Такие расходы должны быть отнесены к таковым на УСН и равномерно распределены между всеми отчетными периодами в течение первого года на специальном режиме.

Как рассчитывается НДС после смены режимов

Компании на общей системе налогообложения –плательщики НДС и имеют право на принятие входящего НДС на вычет. Основное условие вычета – организация является плательщиком НДС. При смене режима на «упрощенку», компания теряет статус плательщика НДС, что приводить к необходимости восстанавливать суммы НДС по ОС, НМА, материалам, сырью и товарам.

Восстановление НДС при смене режимов сопряжено с некоторыми правилами:

- Восстановление НДС возможно при условии, что входящий НДС при предыдущем режиме принят и вычтен.

- Восстановление НДС возможно по:

- сырьевым ресурсам, материалам, продукции в той же самой сумме, что была принята к вычету раньше (абз. 2 пп. 2 п. 3 ст. 178 НК РФ);

- НДС может быть восстановлен по остаточным средствам и нематериальным активам в соответствии с остаточной стоимостью, указанной в бух. учете на 31 декабря года смены режима с общего на упрощенный.

- НДС, подлежащий восстановлению, может быть учтен среди прочих расходов отчетного периода перед самой сменой на УСН, о чем говорится в статье 264 (абз. 3 пп. 2 п. 3 ст. 170 НК РФ).

- Особенности заполнения книги продаж за IV квартал следующего года, когда начнет действовать режим УСН:

- регистрация НДС при восстановлении происходит ровно на ту сумму, что сохранена в счет-фактуре к вычету (если товары одинаковы, то подбирается любая суммарная счет-фактура на них);

- обязательна регистрация справки-расчета, в которой указывается сумма налога, подлежащего восстановлению, в том случае, когда счет-фактуры, по которой НДС принимали к вычету, нет либо срок хранения истек.

- Предоплата поступила в период действия ОСНО: авансовый платеж должен быть скорректирован после перехода. Сделать это возможно посредством одного из трех способов:

1-й способ2-ой способ3-й способПолученный авансовый платеж не возвращается контрагенту, НДС с него не принимается к вычету, а в полном размере (вместе с НДС) учитывается в составе доходов. Законодательная база – письмо МФ РФ от 22.06.2004 № 03-02-05/2/41. Также необходимо оформить запись в 4-ой графе первого раздела в книге учета доходов и расходов.До 1 января года, в котором применяется упрощенная система налогообложения:

1. Заключение дополнительного соглашения с покупателем, предмет которого – уменьшение цены товара (услуги, работы) на сумму, равную исчисленному НДС.

2. Возвращение контрагенту суммы, равной исчисленному с авансового платежа НДС.

3. Принятие НДС с аванса к вычету за IV квартал предшествующего смене режима года.

4. Регистрация авансовой счет-фактуры в книге покупок в IV квартале предшествующего смене режима года

До 1 января года, в котором начнет применяться УСН, выполнить следующие действия (согласно 5 п. 346.25 ст. Налогового кодекса Российской Федерации):

1. Заключение с контрагентом дополнительного соглашения либо о расторжении основного договора поставки, либо о возврате авансового платежа. В соглашении также может быть указан другой срок перечисления авансового платежа, приходящийся на момент действия нового режима (т.е. УСН).

2. Возврат аванса в полном размере контрагенту.

3. Принятие НДС, исчисленного с авансового платежа, к вычету за IV квартал предыдущего года, когда действовал старый режим и был уплачен НДС в бюджет предоплатных сумм.

4. Регистрация собственной счет-фактуры, сформированной по авансовому платежу, в книге покупок в IV квартале предшествующего изменению режима года.

Отражение принятого к вычету НДС происходит в третьем разделе декларации НДС за IV квартал года, в котором действовал еще старый режим налогообложения. Авансовый платеж, полученный в этом квартале, также находит отражение в третьем разделе декларации.

В третьем разделе декларации отражается также сумма налога на добавочную стоимость:

- восстановленного по ОС, НМА, МПЗ и включенного в состав прочих расходов в целях налогообложения прибылей за последний год действия режима общей системы (данное положение регламентировано письмом Министерства финансов Российской Федерации от 01.04.2010 № 03-03-06/1/205);

- включенного в расходную часть (при УСН) одновременно с учетом расходов на стоимость товара (услуги, выполненной работы), оплаченной авансовым платежом.

Смена системы налогообложения в обязательном порядке

Необходимость менять СНО появляется, если вы нарушаете критерии применения своего спецрежима или прекращаете конкретный вид деятельности, к которому применяется спецрежим. А еще чиновники могут ввести новые ограничения для спецрежима или отменить его.

Если вы слетаете с УСН, придется уведомить налоговую о потере права на упрощенку по форме 26.2-2. Сделайте это в течение 15 дней после квартала, в котором вы нарушили критерии. Но право на УСН вы теряете с начала квартала, в котором допустили нарушение, и применять ОСНО должны тоже с начала квартала. Последним кварталом на упрощенке будет тот, который предшествовал кварталу с нарушением. За деятельность на УСН придется заплатить налог и отчитаться в течение 25 дней после “нарушительного” квартала.

Если вы слетаете с ЕНВД, подайте в налоговую заявление по форме ЕНВД-3 (для организаций) или ЕНВД-4 (для ИП) в течение 5 дней после того месяца, когда были нарушены критерии по ЕНВД или в течение 5 дней после прекращения деятельности, облагаемой ЕНВД. Если до этого вы совмещали УСН и ЕНВД, то ваша бывшая вмененная деятельность автоматически переходит на УСН — если, конечно, не нарушает его критериев. Если до этого вы не переводили деятельность на упрощенку, то у вас есть 30 дней с момента отмены ЕНВД, чтобы подать заявление о переходе на УСН. Это тот редкий случай, когда на упрощенку можно перейти в начале года. Если не подать заявление на упрощенку в течение месяца, вы автоматически окажетесь на ОСНО.

Если вы слетаете с патента, подайте в течение 10 календарных дней с момента нарушения заявление об утрате права на патент. При “слете” с патента считается, что предприниматель находился на своем базовом налоговом режиме с начала действия патента. Если вы переходили на УСН и совмещали упрощенку и патент, то вы будете считаться плательщиком УСН. Если же перехода на упрощенку не было, вы будете считаться плательщиком ОСНО.

Мы указали общие правила перехода с одной системы налогообложения на другую. Возможно, вам потребуются уточнения экспертов: многие вопросы смены СНО имеют разночтения, на этот счет есть письма и разъяснения контролирующих органов и судебная практика, все это поможет сориентироваться в конкретной ситуации.

Кто может и кому нельзя работать по УСН

УСН в России очень распространена, возможно, потому, что закон предусматривает, что воспользоваться ею могут любые предприятия и организации, оказывающие определенный перечень работ и услуг для населения. Исключения составляют:

- Инвестиционные фонды, банки, ломбарды, микрофинансовые организации и иные финансовые структуры

- Негосударственные пенсионные фонды, страховые организации

- Организации с филиалами

- Бюджетные организации

- Те компании, которые занимаются организацией и проведением азартных игр и тому подобных мероприятий

- Компании, являющиеся участниками соглашений о разделе продукции

- Организации, занимающиеся добычей и продажей полезных ископаемых (кроме распространенных, например глина, песок, щебень, торф и других)

- Предприятия, зарегистрированные в других государствах

- Компании, в которых доля участия других компаний составляет более 25% (кроме некоммерческих организаций, бюджетных образовательных учреждений)

- Предприятия, производящие подакцизные товары (спирт, алкоголь, табак, легковые автомобили и мотоциклы, бензин, дизельное топливо, моторные масла, полный список смотрите в ст.181 НК РФ)

- Компании, в штате которых более 100 работников

- Организации, перешедшие на ЕСХН

- Те предприятия, остаточная стоимость основных средств которых составляет более 100 млн. рублей

- Компании, которые не сообщили о переходе на УСН в сроки и в порядке, установленные законом

Надо заметить, что в этой части Закона периодически происходят изменения, поэтому рекомендуем периодически отслеживать этот перечень.

Инструкция для ООО по смене налогового режима

Организация может применять ОСНО, ЕНВД и УСН, совмещать ЕНВД+ОСНО и ЕНВД+УСН, а значит может столкнуться с такими ситуациями по смене режимов:

Переход с ЕНВД на УСН: в этом случае следуйте нашим рекомендациям выше и изучите вопрос о выгодности применения этих спецрежимов в нашей статье, а также требования для плательщиков УСН.

Переход с ЕНВД на ОСНО: следуйте нашим рекомендациям выше, читайте статьи о переходе со вмененки на общий режим и особенностях ОСНО. А еще помните: если вы подавали заявление о применении УСН, а затем стали работать на ЕНВД, то для перехода на ОСНО вам придется также отказаться от УСН (выше мы писали, как это сделать).

Читайте также: Порядок подключения внутреннего электронного документооборота

Переход с УСН на ЕНВД: в этом случае вы переводите на ЕНВД конкретные виды деятельности, а УСН остается вашим “базовым” налоговым режимом. Читайте нашу статью о совмещении УСН и ЕНВД.

Переход с УСН на ОСНО: нужен, если организация хочет заключать сделки с крупными контрагентами и работать с НДС или если она слетает с упрощенки. Откажитесь от УСН в конце календарного года добровольно или уведомите ФНС о потере права на УСН согласно нашим рекомендациям выше.

Переход с ОСНО на ЕНВД: вы переводите на ЕНВД часть или все виды деятельности, а ОСНО остается вашим «базовым» налоговым режимом. Читайте наши статьи о совмещении ЕНВД и ОСНО и раздельном учете при совмещении.

Переход с ОСНО на УСН: вы меняете «базовый» налоговый режим для всех ваших видов деятельности, это можно сделать только в начале календарного года. Следуйте нашим рекомендациям выше и читайте статью о переходе с ОСНО на УСН и восстановлении НДС.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

УСН или ПСН?

Спецрежимы налогообложения помогают предпринимателям в уменьшении налоговой документации и платежей. Каждый режим имеет свои достоинства для тех или иных видов деятельности. Если в арсенале бизнесмена их несколько, стоит крепко подумать о целесообразности того или иного спецрежима и, возможно, об их замене или совмещении.

Общие черты ПСН и УСН:

- одинаковая налоговая ставка – 6% от дохода;

- фиксированные страховые взносы «за самого себя» (зависят от МРОТ);

- объем годовой выручки ограничен 60 млн руб.;

- бухучет вести необязательно;

- можно совмещать режимы как между собой, так и с другими налоговыми системами.

В чем же заключаются отличия патентной системы от «упрощенки»?

- Не нужно формировать отчеты и сдавать декларации, достаточно заполнять Книгу учета доходов.

- Не обязательно устанавливать кассовые аппараты, а выдавать всем клиентам вместо чеков бланки строгой отчетности.

- Предпринимателю не требуется платить ряд налоговых сборов:

- НДС;

- НДФЛ;

- налог на имущество физлиц, если оно участвует в предпринимательстве.

- Действие патента длится от 1 до 12 месяцев.

- В каждом субъекте РФ требуется получать свой патент.

- Можно нанимать работников, но не более 15 человек.

- Единый налог не может быть уменьшен, в отличие от УСН, где такая возможность реальна для одиночного ИП за счет фиксированных платежей.

ИТОГ: когда выгодно перейти на патентную систему? Переход с УСН на патент целесообразен для предпринимателя, если в данном регионе он рассчитывает на доход от своей деятельности в размере значительно большем, чем стоимость самого патента.

Инструкция для ИП по смене налогового режима

ИП может работать на ОСНО, УСН, ЕНВД и патенте, совмещать ЕНВД+УСН, ЕНВД+ОСНО, УСН+патент, УСН+патент+ЕНВД, ОСНО+патент, ОСНО+патент+ЕНВД. Для предпринимателей возможны те же варианты смены режима, что и для организаций (смотрите выше), и еще несколько ситуаций.

Переход с патента на ОСНО: происходит при завершении срока патента или утрате права на патент, если предприниматель не переводил свою деятельность на УСН. Следуйте нашим рекомендациям и читайте статью о совмещении патента и ОСНО.

Переход с патента на УСН: происходит при завершении срока патента или утрате права на патент, если предприниматель перевел свою деятельность на УСН, а потом купил патент. Следуйте нашим рекомендациям выше и читайте статьи о совмещении патента и УСН, а также о выгодности патента или упрощенки.

Переход с патента на ЕНВД: возможен после завершения срока патента или после утраты права на патент, когда ИП начинает применять ЕНВД. Следуйте нашим рекомендациям выше и читайте статьи о совмещении патента, УСН и ЕНВД, а также патента и ЕНВД.

Переход на патент с любой СНО: возможен, если вид деятельности соответствует требованиям ПСН. При этом возможно совмещение патента и других налоговых режимов.

Настройка реквизитов кассы при смене налогового режима

Если вы работаете с онлайн-кассой, при смене СНО вам не придется перерегистрировать ее в ФНС и менять фискальный накопитель. Только при переходе на ОСНО есть нюансы: если у вас фискальный накопитель на 36 месяцев, его придется поменять на более “короткий” накопитель на 15 месяцев, этого требует 54-ФЗ. В остальных случаях придется только сменить налоговый режим в настройках кассы к началу работы на новом режиме. Чтобы сделать это быстро и без ошибок, обратитесь в свой сервисный центр.

Работайте на разных налоговых режимах и совмещайте СНО в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата, отчетность и круглосуточная поддержка специалистов. Мы дарим полгода работы в сервисе всем компаниям и ИП, которые переходят с ЕНВД на УСН или ОСНО в 2019-2020 году