Использование такси в служебных целях уже давно перестало быть «экзотической» статьей расходов. Однако вопросов, как включать эти суммы в расходы НУ, у бухгалтеров по-прежнему немало. Фискальные органы разрешают признавать эти суммы при соблюдении ряда важных условий. Они касаются нюансов налогового, трудового законодательства и документального подтверждения статей расходов. Какие документы нужны для обоснования затрат и в каких случаях ФНС может предъявить фирме претензии – ответам на эти вопросы посвящен наш материал.

- Что такое бланк строгой отчетности?

- Обоснование расходов на такси

- Командировки

- Проезд до работы (и с работы)

- Служебные и представительские цели

- Представительские мероприятия

- Зачем БСО таксисту?

- Кто и как проверяет наличие бланков

- БСО для такси

- Когда и как использовать бланк БСО в такси?

- В каких случаях индивидуальный предприниматель может применять БСО?

- Нужно ли вести книгу учета?

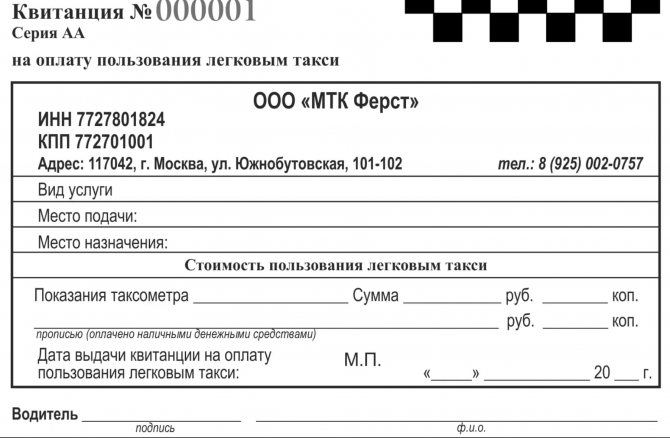

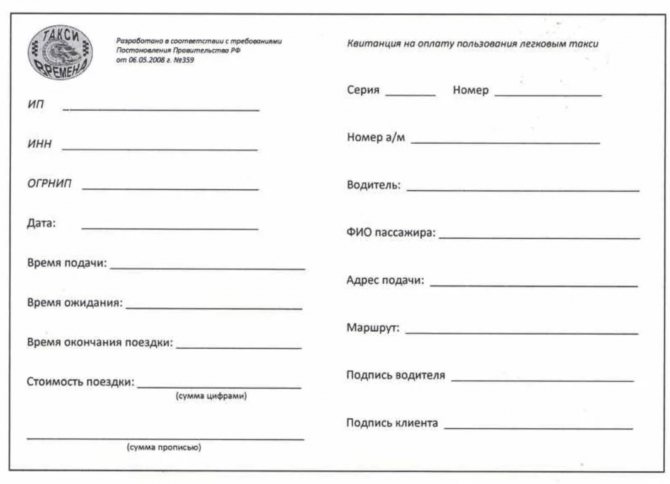

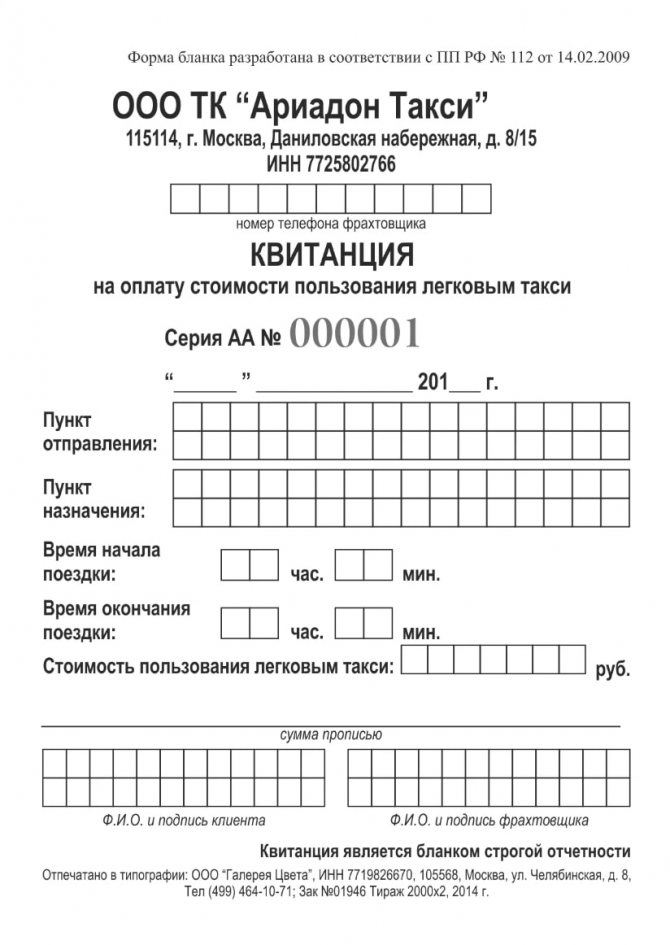

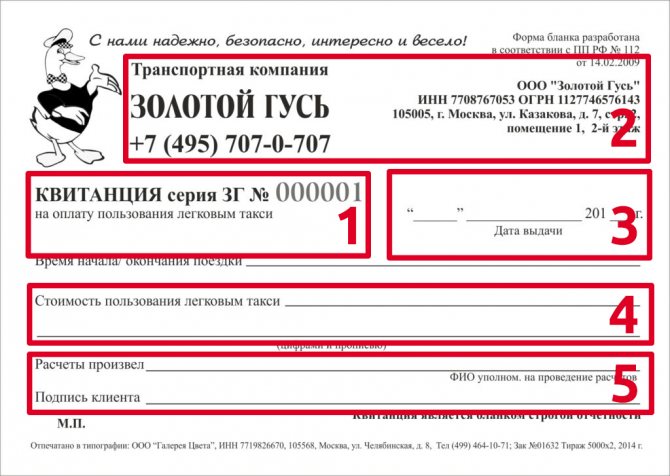

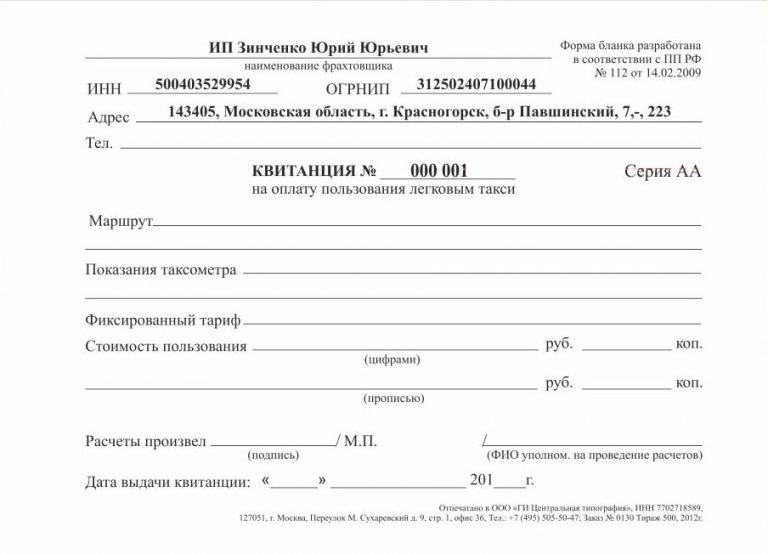

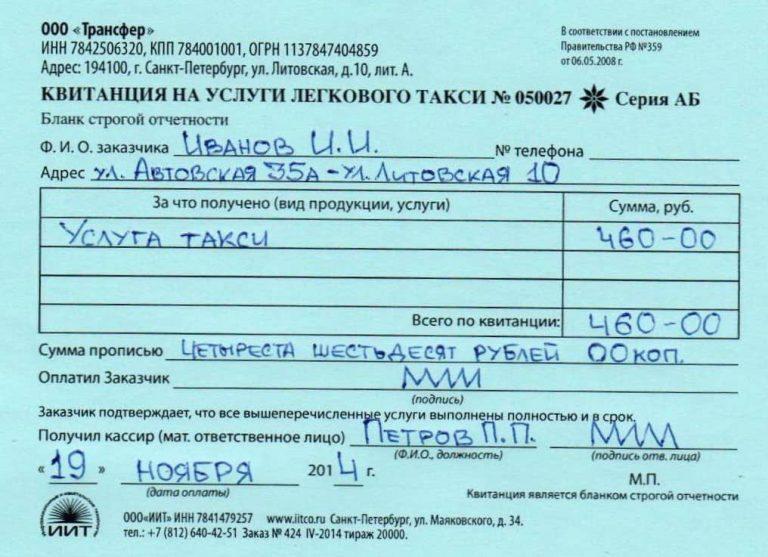

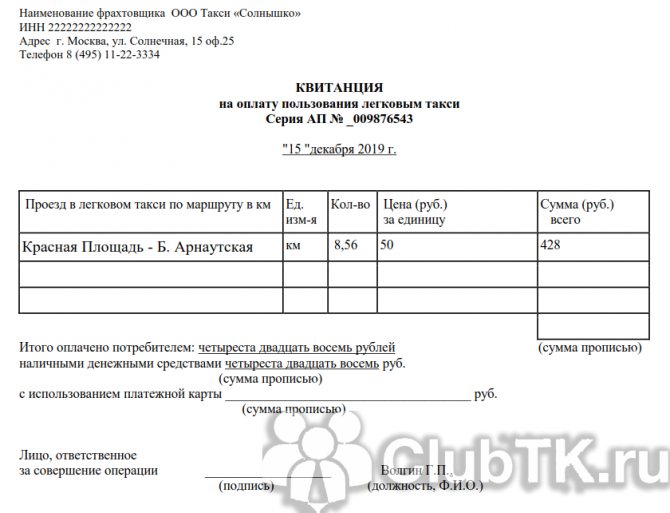

- Как выглядит БСО?

- Где взять?

- В чем преимущество БСО

- Где скачать БСО

Что такое бланк строгой отчетности?

БСО – это официальный документ, который имеет строгую номерную порядковую последовательность. Каждый бланк подтверждает получение денежных средств от клиента и заменяет кассовый чек.

По идее, ИП или ООО обязаны сдавать каждый экземпляр в налоговую. А также отчитываться о том, сколько бланков осталось и причины порчи, если таковые имеются. Те водители, кто работал на какой-нибудь таксопарк, наверняка портили слип, хотя бы один раз. И его за это по головке не гладили. А происходит это потому, что компания обязана отчитывать за каждый бланк и доказать, что он был именно испорчен по ошибке, а не специально.

Обоснование расходов на такси

Главное требование налоговиков при признании расходов на такси – их экономическая обоснованность. В НК РФ (ст. 264) прописана возможность служебный транспорт и затраты на него учитывать в расходах по прибыли. При этом не обозначено, что транспорт обязательно должен принадлежать фирме. Из сказанного следует, что такси можно при определенных условиях считать служебным транспортом сотрудников.

В качестве подтверждающих можно использовать:

Читайте также: Как открыть расчетный счет для ИП в банке — пошаговая инструкция и ТОП банков для ИП

- заказы-наряды;

- квитанции, чеки на проезд в такси;

- подписанные по результатам поездки документы (договоры с контрагентами, акты и пр.);

- договор с фирмой такси на оказание услуг (предпочтительно заключать его при постоянном использовании такси сотрудниками);

- выписки банка с оплатой услуг фирмы-перевозчика.

К подтверждению подобных расходов в НУ следует подойти особенно тщательно: чиновники проверяют их, вплоть до сверки маршрута и времени поездки с рабочим временем сотрудника по договору. Если имеются сомнения, что расходы удастся подтвердить без проблем, лучше отнести их за счет чистой прибыли. Такие выводы можно сделать из письма Минфина №03-03-06/1/68839 от 20/10/17 г.

Использование услуг такси в НУ отражается с учетом определенных нюансов, о которых следует знать бухгалтеру.

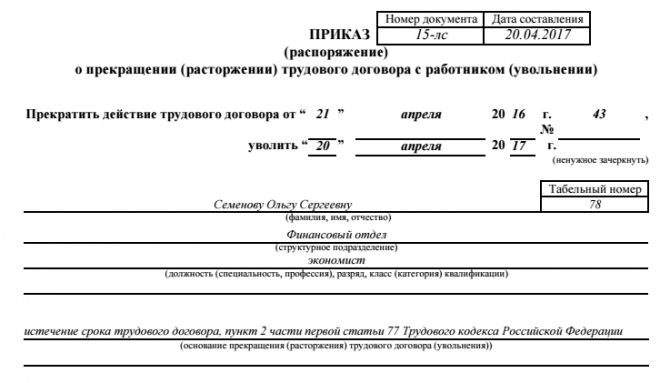

Командировки

Выполняя служебное поручение в командировке, сотрудник может пользоваться такси весь период командировки: для поездок к вокзалу (аэровокзалу), месту, где он будет жить и работать (ст. 264-12 НК РФ). Такие расходы в НУ относят к прочим производственным. Минфин подтверждает это в ряде писем (например, №03-03-07/11901 от 02/03/17 ).

При этом не играют роли время суток и месторасположение вокзала – в городской черте или вне ее. Расходы все равно можно признать в расчетах налога.

Проезд до работы (и с работы)

Подобные расходы на такси наиболее часто оспариваются налоговиками. Чтобы включать их в затраты НУ, необходимо подтвердить следующие условия:

- трудности проезда до службы и возвращения с нее с использованием иных видов транспорта (например, график сотрудника, не совпадающий с работой «обычного» транспорта, или территориальная удаленность места работы от остановок такого транспорта); порядок проезда необходимо отразить в приказе руководителя;

- возможность проезда в такси прописана в колдоговоре (трудовом соглашении).

Служебные и представительские цели

Нередко сам характер работы сотрудника предполагает частые поездки, а то и постоянные разъезды по делам фирмы. Он может использовать для этих целей такси. Для безопасного включения в состав расходов сумм на оплату такси можно выбрать одну фирму и заключить с ней договор на перевозку. В трудовой договор (ЛНА) должно быть включено положение о разъездном характере работы сотрудника.

Представительские мероприятия

Представительские мероприятия (ст. 264-2 НК РФ) и расходы на доставку участников таких мероприятий с использованием такси подтверждаются сметой, отчетами с приложением оправдательных документов и приказом руководителя. Это прочие расходы НУ на производство и реализацию. При этом следует учитывать установленный 4% лимит за период (налоговый, отчетный), определяемый от затрат на оплату труда.

Важно! Расходы на такси, если имеет место доказанная служебная, производственная необходимость, не облагаются налогом на доходы сотрудника, взносами в фонды. Такова позиция судебных органов, Минфина (письмо Минфина №03-04-06/1-97 от 14/05/10, дело №03-04-06/1-97, дело №А28-740/2016, оба рассматривались в судах трех инстанций). Расходы понесены сотрудником в рамках исполнения им своих трудовых обязанностей (НК РФ, ст. 217-3).

Зачем БСО таксисту?

Ты ни раз задавал себе этот вопрос. Правда? Давай будем честны хотя бы перед собой. Ты идешь в магазин, покупаешь пачку сигарет, бутылку воды, хлеб, покушать домой. Ты каждый день заправляешь машину и везде тебе дают чек. Ты можешь поспорить, сказать, что ты покупаешь товар, а такси – это услуга. Но ведь когда ты покупаешь билет на самолет или поезд, тебе дают чек вместе с билетом. А это услуга. Тогда почему ты не должен выдавать квитанцию для такси? Это нормально. Так работает весь цивилизованный мир. Да, надо платить налоги. Не будем говорить о политике и разводить демагогию. Не хочешь платить 13 процентов, как частное лицо? Открывай ИП, плати 6% с оборота или 15% с дохода. Тебе кажется и эта сумма большой? Покупай патент. И не плати больше ничего.

Надеюсь, мы разобрались. Пойдем дальше.

Кто и как проверяет наличие бланков

Если вы недавно начали работать таксистом, вы можете подумать, что бланк строгой отчетности Яндекс Такси — не слишком важная деталь. Это ошибочное мнение. Получить или скачать и заполнить шаблон документа обязательно нужно.

Наличие образцов БСО в салоне машины защитит вас от блокировок в сервисе и от многих конфликтов с пассажирами. Клиент по завершении поездки может затребовать БСО при любом варианте оплаты. За отказ предоставить пассажиру чек, вы рискуете получить от него негативный отзыв. Последствия — снижение рейтинга в системе агрегатора.

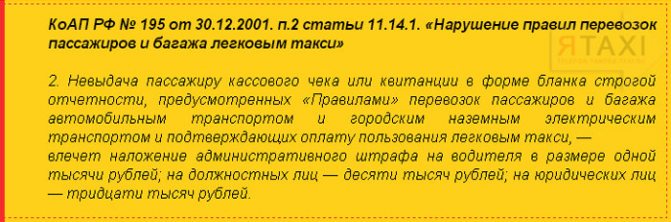

Для отчетности в Яндекс Такси наличие БСО у водителя — обязательное условие. Таксист должен возить экземпляры бланков с собой и выдавать, по закону, за каждую поездку. Невыдача чека карается штрафом: для водителя — 1000 руб., для должностного лица — 10 тыс. руб., для организации — 30 тыс. руб.

Помните: выдача пассажиру пустого бланка — это тоже нарушение. Отдавайте в руки клиенту только заполненные по всем правилам квитанции, даже если пассажир просит вас об обратном.

Квитанцию нужно не только предлагать пассажирам по завершении поездки. БСО также могут потребовать сотрудники ДПС. В случае отсутствия бланка вас могут оштрафовать.

БСО также пригодится вам для прохождения фотоконтроля через Таксометр. Вам нужно раз в несколько дней фотографировать машину, ее салон, документ финансовой отчетности. Частое игнорирование этого требования негативно повлияет на вашу водительскую репутацию. Вас могут временно заблокировать в Таксометре и лишить возможности принимать заказы.

Читайте также: Внутренняя опись документов личного дела — скачать бланк и образец заполнения

Для прохождения фотоконтроля подойдет только оригинал бланка строгой отчетности. Яндекс Такси не принимает снимки копий при проверке. То же самое касается и водительского удостоверения.

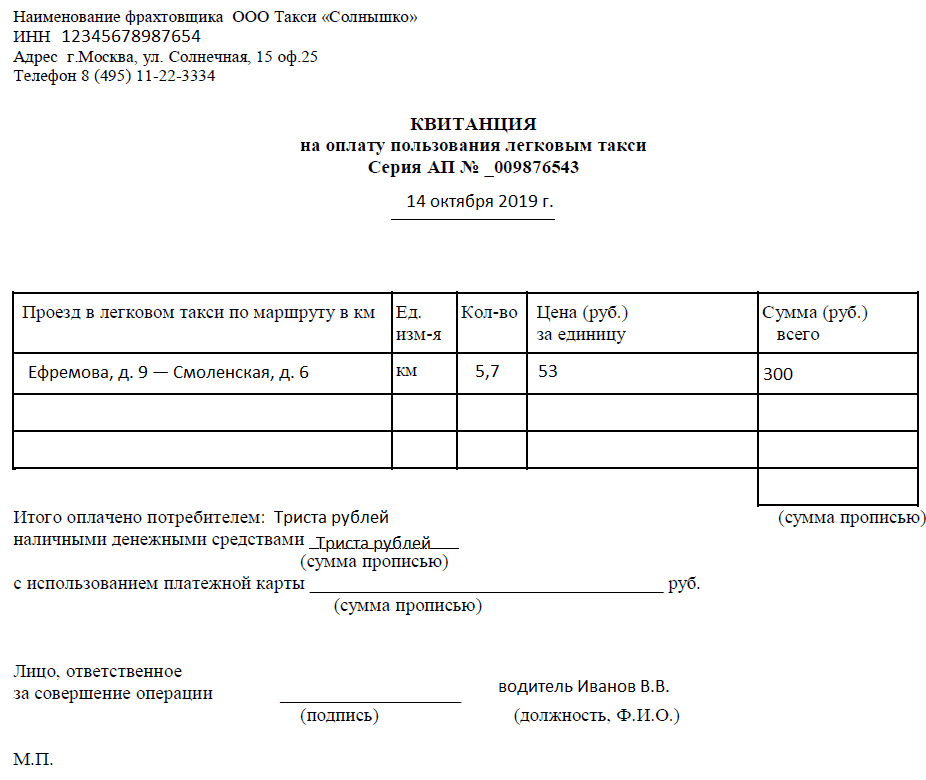

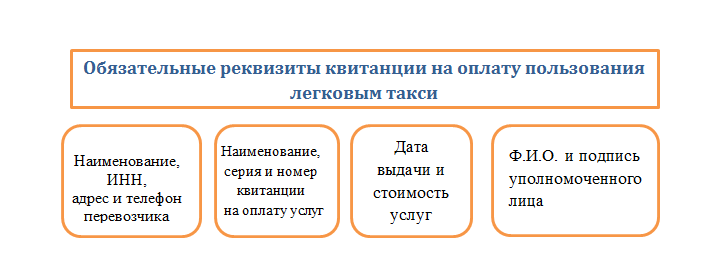

БСО для такси

Я уже написал, что можно использовать любые бланки. И это так. В законе есть лишь рекомендации, а будешь ты ими пользоваться или нет, твое личное дело. Главное соблюсти обязательные требования:

- Название документа, например, Квитанция на оплату пользования легковым такси;

- Серия и 6-изначный номер бланка, который выдается при осуществлении расчета;

- Форма организации (для ИП ФИО, для ООО полное название), осуществляющего перевозки, с указанием основных реквизитов – адреса, номеров телефонов, ИНН;

- Число (дата), когда был выдан бланк строгой отчетности такси;

- Стоимость оказанной услуги, то есть сумма поездки на такси, плюс дополнительные услуги, если были оказаны;

- Фамилия, имя и отчество водителя, который произвел расчет и его подпись;

- Печать ООО или ИП.

Стоит отметить, что с 1 июля 2021 года все водители обязаны иметь онлайн кассу. Касса сама распечатает бланк. Он должен соответствовать вот этим требованиям:

- Налоговый статус лица оказывающего услугу;

- Заводской номер фискального накопителя;

- Интернет адрес оператора фискальных данных;

- Дату, время и место где был произведен расчет;

- Признак расчета (приход или расход);

- Наименование услуг;

- Сумма расчета. При этом НДС и ставку вашего налога необходимо указывать отдельно;

- Если пассажиру БСО необходим в электронном виде, то должен быть его email либо телефон;

- Каким образом была произведена оплата (нал, безнал).

Когда и как использовать бланк БСО в такси?

После того как был принят закон 259-ФЗ «Об онлайн-кассах», все таксисты стали выдавать своим пассажирам чеки, а не бланки. Чеки для такси печатаются с помощью мобильных кассовых аппаратов либо отправляются на электронную почту клиенту, а вся информация об оплате передается оператору фискальных данных, с которым у службы такси заключен договор.

Важно:

таксист

обязан

выдать вам квитанцию. Если он этого не делает, то по закону несет ответственность и он сам, и служба такси, в которой он работает. Штрафы за отсутствие чека, подтверждающего оплату услуги, составляют:

- 1000 рублей – для самого таксиста;

- 10 000 рублей – для должностного лица;

- 30 000 рублей – для юридического лица (ИП или ООО).

В случае повторного нарушения закона деятельность таксопарка могут приостановить на срок до 90 дней. Для большинства служб такие простои будут фатальными.

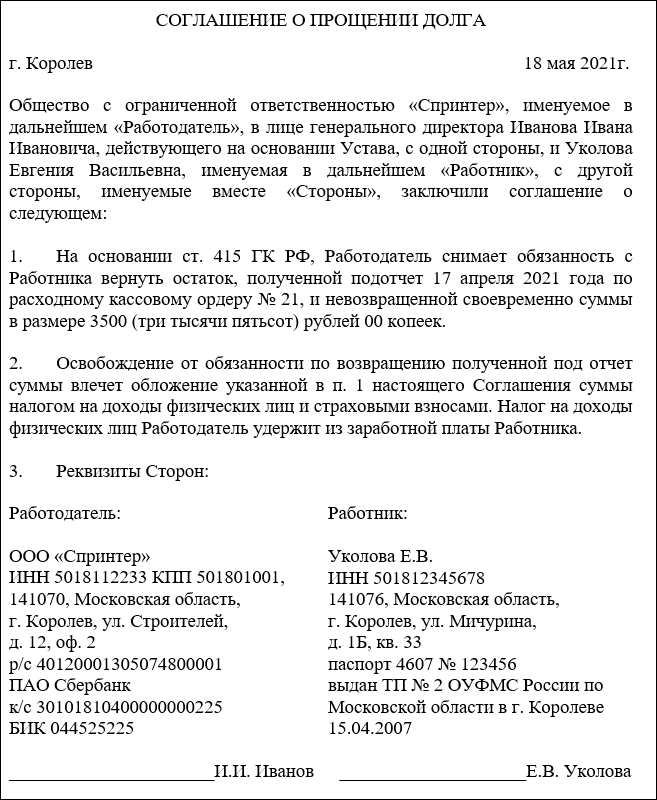

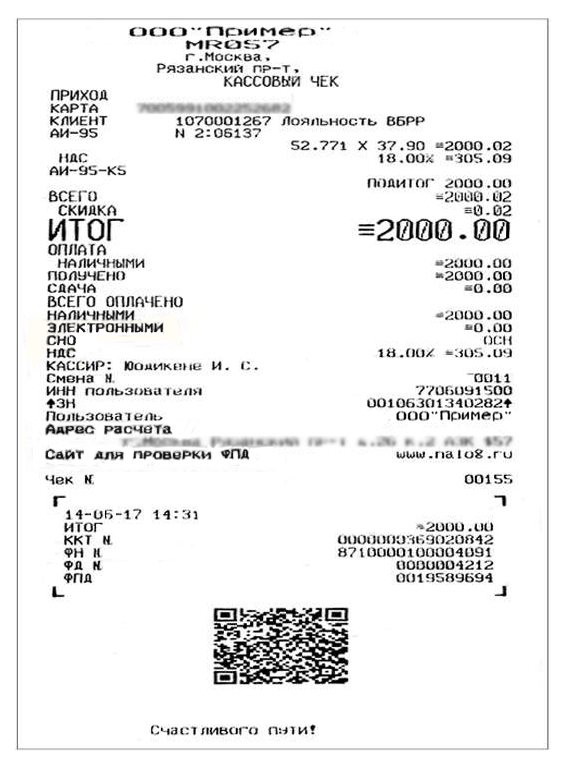

Образцы чеков в такси. Правый чек – с QR-кодом, по которому можно посмотреть подробную информацию об оплате

До внесения изменений в законодательство в 2021 году использовать бланк строгой отчетности вместо чека могли службы, работающие на ЕНВД (единый налог на вмененный доход) и ПСН (патентная система налогообложения). Однако действие закона было отсрочено до 1 июля 2021 года. После этой даты онлайн-касса станет обязательной для всех без исключения таксистов и служб такси, вне зависимости от формы их деятельности и выбранной системы налогообложения.

К слову, не обязательно устанавливать кассовый аппарат во всех машинах – службе такси достаточно иметь один в офисе, и присылать пассажиру чек через интернет, если известны его контакты: телефон или электронная почта.

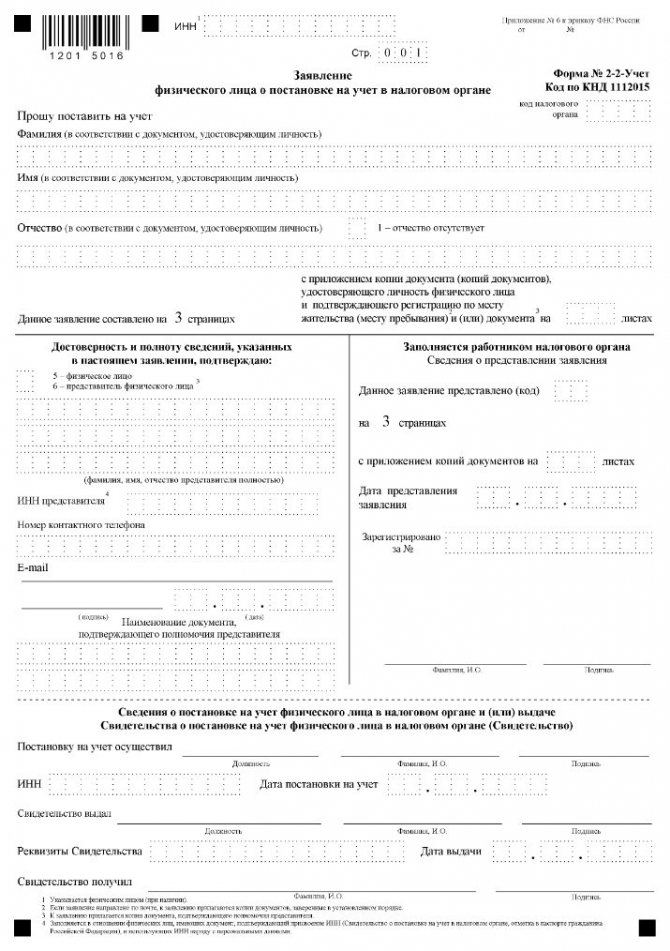

В каких случаях индивидуальный предприниматель может применять БСО?

Если ИП регулярно предоставляет определенные услуги физическим лицам – обычным гражданам, частным предпринимателям – и принимает у них наличность в качестве платы, он вправе не применять ККТ с целью выдачи фискальных чеков, а оформлять БСО для официального удостоверения таких расчетных операций.

Читайте также: Как уволить совместителя по инициативе работодателя

Если услуга оказывается ИП юридическому лицу, факт полученной оплаты удостоверяется не БСО, а фискальным чеком. Если же речь идет о производстве и реализации какой-либо продукции, применение бланков строгой отчетности ИП также не представляется возможным.

Чтобы уточнить конкретные виды деятельности, осуществляя которые, индивиуальный предприниматель вправе применять БСО вместо фискальных (кассовых) чеков, необходимо обратиться к общепринятым классификаторам ОКВЭД-2 (029-2014) и ОКПД-2 (ОК-034-2014), пришедшие на смену классификатору ОКУН, утратившему силу с 2017 года.

Предприниматели (ИП), которые ранее использовали БСО и ориентировались при этом на ОКУН, могут уточнить правомерность дальнейшего применения бланков строгой отчетности для своих видов деятельности в местных отделениях налоговой службы.

Законность применения документов БСО вместо чеков ККТ регламентируется Постановлением №359, изданным Правительством РФ в 2008 году (06.05.2008).

Этим нормативным актом разрешается их использование предпринимателями, действующими на особых режимах налогообложения.

Речь идет о патенте, режиме ЕНВД, упрощенной системе (УСН), а также о системе единого сельскохозяйственного налога (ЕСХН).

С 01.07.2018 многие хозяйствующие субъекты, в том числе и индивидуальные предприниматели (ИП), перешли на онлайн-кассы.

Так, организации и предприниматели, обязанные теперь применять ККТ в наличных расчетах с физическими лицами, отныне не могут законно использовать бумажные документы БСО для фиксации полученной (принятой) выручки.

Допускается лишь применение автоматизированных систем учета электронных бланков строгой отчетности при удостоверении наличных расчетов с физическими лицами.

Однако некоторые категории ИП вправе перейти на онлайн-кассы с 01.07.2019. Такое послабление предусматривается обновленным вариантом 290-ФЗ, а именно – статьей 7 данного закона, регламентирующего переход хозяйствующих субъектов на онлайн-кассы.

Данная отсрочка предоставляется организациям, ИП, оказывающим услуги и выполняющим работы для населения, но при этом не имеющим наемных работников или не осуществляющим деятельность в сфере общественного питания.

Хозяйствующие субъекты, удовлетворяющие данным требованиям, могут не применять онлайн-кассы (аппараты ККТ) до 01.07.2019 при условии, что они будут оформлять и выдавать клиентам (физическим лицам) надлежащие бланки строгой отчетности (к примеру, квитанции), подтверждающие оплату покупки. Основание – изменения, внесенные 27.11.2017 в этот нормативно-правовой акт.

Таким образом, следующие категории хозяйствующих субъектов вправе до 01.07.2019 не применять аппараты ККТ (онлайн-кассы), а выдавать БСО покупателям (физическим лицам):

- организации/предприниматели, действующие на ЕНВД (за исключением отраслей общепита/розницы);

- предприниматели на патенте (за исключением отраслей общепита/розницы);

- предприниматели на патенте и ЕНВД, работающие в отраслях общепита и розницы, но не имеющие при этом наемных работников;

- субъекты хозяйствования на общем или упрощенном режиме налогообложения, обслуживающие физлиц (за исключением отрасли общепита);

- предприниматели, которые осуществляют продажи через вендинговую технику и не имеют при этом наемных работников.

Нужно ли вести книгу учета?

Если ИП применяет БСО, он обязан учитывать все факты поступления и расходования таких бланков строгой отчетности в специальном журнале.

Речь идет о ведении особой книги, предназначенной для учета БСО. Законодательством не устанавливается единый, общеобязательный образец оформления такого журнала.

Предприниматель вправе использовать рекомендованный шаблон или разработать собственную форму данного регистра.

Так или иначе, все листы учетной книги подлежат шнуровке, прошивке, нумерации.

Обязательно указывается дата начала (открытия) учетного журнала. Если у ИП имеется печать, данный регистр заверяется её оттиском.

Учет выдаваемых БСО (квитанций) осуществляется индивидуальным предпринимателем в таком порядке:

- Получение денег от физического лица (заказчика) за предоставленную услугу.

- Заполнение работником расчетной квитанции на принятую сумму.

- Оформление полученной наличности приходным ордером (ПКО).

- Оригинал квитанции (БСО) передается клиенту (плательщику денег). Корешок/копия остается у ИП (продавца).

- В учетный журнал вносятся нужные сведения о выданном бланке БСО (серия/номер бланка, количество).

- Корешок/копия БСО сохраняется предпринимателем в безопасном месте (минимум 5 лет).

Как выглядит БСО?

Бланки строгой отчетности, используемые ИП для расчетов с физическим лицами, должны содержать следующие сведения, являющиеся обязательными реквизитами подобных документов:

- название бланка (к примеру, квитанция);

- серия документа;

- порядковый номер документа;

- наименование хозяйствующего субъекта (ФИО предпринимателя);

- номер ИНН, назначенный ИП при регистрации;

- перечень предоставленных услуг/работ с указанием их стоимости и количества;

- общая стоимость всех предоставленных услуг/работ, указанных в БСО;

- денежная сумма, фактически внесенная заказчиком (цифрами/прописью);

- дата заполнения бланка строгой отчетности (получения денег);

- персональные сведения о субъекте, составившем квитанцию (ФИО, должность);

- подпись составителя;

- печать (если имеется);

- прочие сведения, которые сам предприниматель считает нужным отразить.

Где взять?

Предприниматель вправе приобрести бланки строгой отчетности одним из двух доступных способов:

- Заказать в типографии, предоставив соответствующий образец (шаблон), содержащий все обязательные реквизиты. Как вариант, специализированные типографии могут продать уже готовые бланки нужной разновидности, содержащие все необходимые (обязательные) реквизиты. На каждом таком документе строгой отчетности должны указываться данные о самой типографии (название, ИНН, тираж, дата выпуска, реквизиты).

- Выведение нужной формы на печать с помощью автоматизированной системы учета, изготовления и хранения БСО. С 01.07.2018 большинство ИП, практикующих оформление БСО, переходят на подобные системы, внешне напоминающие аппараты ККТ, но имеющие несколько иное предназначение.

В чем преимущество БСО

Самым главным преимуществом при использовании БСО в работе таксиста является то, что он обретает возможность получать большое количество заказов через мобильное приложение в рабочие дни. Многие пассажиры, перемещаясь по городу на такси по делам компании, в которой они работают, желают получить чек за поездку, чтобы работодатель компенсировал им транспортный расход. А еще с бланком строгой отчетности легко может быть пройден ДКК — дистанционный контроль качества.

В конце хочется подчеркнуть, что бланк БСО для Яндекс Такси — это очень нужная вещь, которая приносит своему владельцу преимущества. Но за его отсутствие, по крайней мере пока, водителя штрафовать не будут.

Где скачать БСО

Образцы чеков вы можете взять в таксопарке, где вы прошли регистрацию. Вашему партнеру выгодно, чтобы у вас на руках были все необходимые бумаги, т. к. он тоже несет ответственность перед законом в случае их отсутствия.

Изредка таксопарки не выдают водителям чеки. Такое случается в маленьких городах. Или вы являетесь индивидуальным предпринимателем и сотрудничаете с агрегатором напрямую как водитель-партнер, тогда вам нужно позаботиться о наличии бланков при работе на линии самостоятельно. В обоих случаях вы можете БСО для Яндекс Такси по прямой ссылке ниже, заполнить необходимую информацию (эти поля выделены красным) через любой текстовой редактор, например, Word, и распечатать документы в типографии.

Читайте также: Образец объяснительной кассира по ошибочно пробитому чеку

Скачать шаблон БСО в формате Word бесплатно здесь.

Что нужно учитывать, распечатывая квитанции:

- вся информация, поданная в чеке, должна быть хорошо видна;

- размер образцов — одинаковый;

- неравномерное окрашивание текста, «обрезанный» лист и др. дефекты, которые могут случиться в салоне печати, недопустимы, когда речь идет о чеках.

Не добавляйте в образец ничего лишнего «от себя». Поскольку бланки от Яндекс Такси являются инструментами финансового учета и контроля, в них не могут содержаться нижеперечисленные данные:

- рекламные слоганы;

- рисунки;

- «экзотические» шрифты;

- информация о скидке на следующую поездку;

- сведения о сотруднике сервиса, не имеющие отношения к его водительской деятельности.

Согласно правилам, у каждого выданного документа должна быть копия. Она остается у таксиста, а оригинал он выдает клиенту. При заказе бланков в типографии уточните этот момент, и вам подготовят книжку с отрывными страницами и специальной копиркой. В этом случае заполнять один бланк дважды не придется.