Все работодатели ежеквартально обязаны сдавать отчет 6-НДФЛ. Несмотря на то, что в 2021 году ожидается грандиозное обновление формы этого отчета, помощники проверки корректности его заполнения останутся прежними.

Итак, в программе 1С:Зарплата и управление персоналом ред. 3.1 отчет 6-НДФЛ формируется в разделе «Отчетность, справки» — «1С-Отчетность».

Нажмите кнопку «Создать» и в разделе «ФНС» найдите отчет «6-НДФЛ».

С помощью «кнопок-стрелок» задайте период отчета.

Нажмите кнопку «Заполнить».

Читайте также: Порядок подтверждения 0% ставку НДС в ИФНС при экспорте в виде реестра

Отчет имеет два раздела:

Раздел 1 — «Обобщенные показатели», включающий данные о суммах начисленного дохода, налоговых вычетов, суммах исчисленного налога. Пользователь может посмотреть детализацию сумм ячеек отчета. Для того щелкните правой кнопкой мышки на ячейке и выберите команду «Расшифровать».

Получив расшифровку данных формы в разрезе кодов доходов, пользователь может их проанализировать.

Раздел 2 — «Даты и суммы фактически полученных доходов и удержанного НДФЛ». Здесь пользователь также может получить детальную информацию расшифровки любой ячейки. Этот способ помогает проанализировать данные и найти ошибки в отчете.

Кроме детализации ячеек отчета, в 1С есть еще «отчеты-помощники», дающие возможность проанализировать данные по НДФЛ. Они помогут пользователю при заполнении и проверке формы «6-НДФЛ»:

- «Сводная справка 2-НДФЛ»;

- Анализ НДФЛ по датам получения доходов;

- Анализ НДФЛ по документам-основаниям;

- Анализ НДФЛ по месяцам;

- Контроль сроков уплаты НДФЛ;

- Начисленные доходы в отчетности по НДФЛ;

- Начисленные и полученные доходы в отчетности по НДФЛ;

- Подробный анализ НДФЛ по сотруднику;

- Проверка раздела 2 6-НДФЛ;

- Регистр налогового учета по НДФЛ;

- Удержанный НДФЛ.

Сформировать их можно несколькими способами:

1 вариант — в разделе Налоги и взносы« — «Отчеты по налогам и взносам».

Открыв раздел, вы увидите список отчетов по НДФЛ.

2 вариант — в разделе «Зарплата» — «Отчеты по зарплате».

Перейдите в самый низ списка отчетов и перейдите по гиперссылке «Все отчеты».

Откройте раздел «Налоги и взносы» и в правой стороне отобразится список дополнительный отчетов для анализа НДФЛ.

Рассмотрим коротко эти отчеты. Какую информацию пользователь может получить из них?

- «Сводная» справка 2-НДФЛ

- Проверка исчисленного НДФЛ в 1С 8.2

- Проверка НДФЛ исчисленного в общем за период

- Расчет НДФЛ по бухгалтерскому учету в 1С 8.2

- Расчет НДФЛ по налоговому учету в 1С 8.2

- Анализ НДФЛ по датам получения доходов

- Интервью с налоговым инспектором. Анонимное, а от этого особо ценное

- Как проверяют соблюдение 54-ФЗ о применении онлайн-касс?

- Как проверяют НДФЛ и страховые взносы?

- Часто ли и как проверяют ЕНВД?

- Будет ли проверка, если на УСН (доходы минус расходы) налог платить в размере 1%?

- Часто ли проверяют земельный, транспортный налог?

- Реально ли получить вычет по НДФЛ и как тщательно проверяют декларации у физических лиц?

- Вызовут ли на комиссию по легализации заработной платы, если организация не выплачивает зарплату и НДФЛ?

- Насколько глубоко налоговый инспектор может проследить цепочку поставщиков, используя АСК НДС-2?

- Какие факторы сыграют решающую роль, для того чтобы налоговый инспектор выдал заключение о целесообразности проведения налоговой проверки?

- Сколько раз в год можно начислить дивидендов 100% участнику ООО УСН ДОХОДЫ 6%? Есть ли риски при получении их наличными через корп.карты данным лицом?

- Что является для ИФНС веским основанием на получение сведений из банков по проводимым операциям по счетам физлица? Могут ли банки сами сдавать налоговой своих клиентов из-за поступления доходов, подлежащих налогообложению (например, выплаты по суд.решениям в виде неустоек, штрафов по ЗоЗПП) если с них не был удержан НДФЛ?

- Как изменить мнение Минфина о расчете 1% дополнительного взноса в ПФ для УСН доходы минус расходы от общего дохода без учета расходов?

- Как налоговый инспектор доказывает отсутствие поставок ТМЦ или выполнения работ ( контрагента?

- При официальной ликвидации все фирмы налоговая проверяет?

- А если фирму будут банкротить?

- Ближайшие бесплатные вебинары

- Анализ НДФЛ по месяцам

- Как зарегистрировать уплату НДФЛ в программе 1С 8.2

- Проверка НДФЛ перечисленного в бюджет

- Подробный анализ НДФЛ по сотруднику

- Проверка удержанного НДФЛ в 1С 8.2

- Учет удержанного НДФЛ по бухгалтерскому учету в 1С 8.2

- Учет удержанного НДФЛ по налоговому учету в 1С 8.2

- Удержанный НДФЛ

- Как заполнить сведения о доходах физических лиц (форма 2-НДФЛ) в 1С 8.2

- Показатели внутри 6-НДФЛ

- Контрольные соотношения по основной части расчета 6-НДФЛ

- Контрольные соотношения по Приложению № 1 к 6-НДФЛ

- Взаимоувязка показателей Приложения № 1 и основной части расчета 6-НДФЛ

- 6-НДФЛ и РСВ

«Сводная» справка 2-НДФЛ

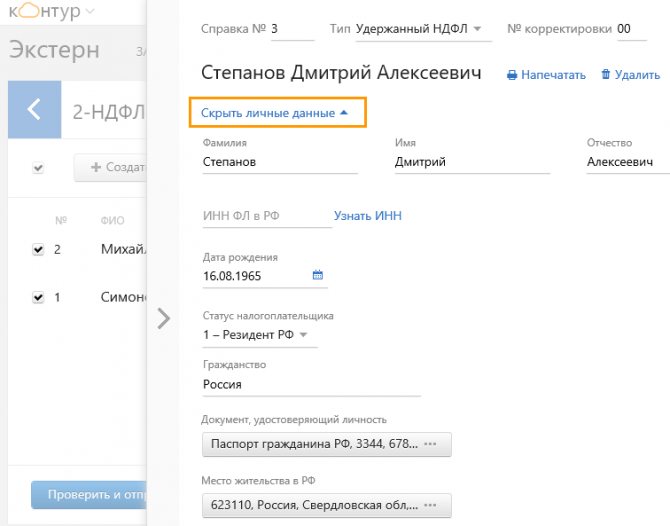

Саму форму «Справки о доходах (2-НДФЛ) для сотрудника» можно сформировать в разделе «Отчетность, справки».

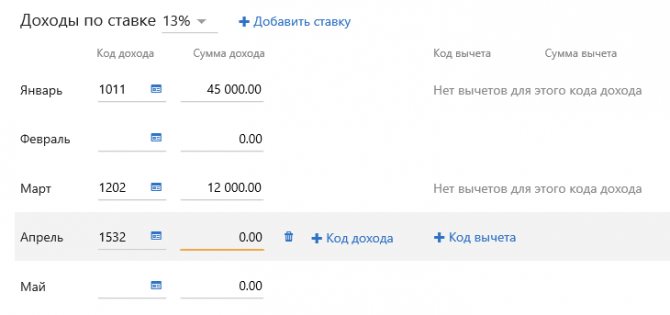

Документ содержит информацию о доходах и НДФЛ выбранного сотрудника.

Отчет «Сводная» справка 2-НДФЛ, содержит информацию, из которой формируется справка 2-НДФЛ. Плюс отчета в том, что он формирует данные по всем сотрудникам. С его помощью можно проверить все данные по доходам сотрудника, начислениям и удержаниям НДФЛ, примененных вычетах.

При необходимости можно установить отбор в кнопке «Настройка».

При обнаружении ошибки пользователь может вовремя внести исправления в программе.

Читайте также: Перечень имущества, облагаемого по кадастровой стоимости

Например, не предоставлен, не закрыт или неверно указан вычет сотруднику.

Перейдите в карточку сотрудника — в справочнике «Сотрудники» и внесите или исправьте данные о вычетах в разделе «Налог на доходы».

В разделе можно ввести:

- новое заявление на стандартные вычеты;

- уведомление налогового органа о праве на вычет.

А также просмотреть все заявления на вычеты сотрудника, перейдя по одноименной гиперссылке.

Проверка исчисленного НДФЛ в 1С 8.2

Проверка НДФЛ исчисленного в общем за период

Проверяем, что расчеты НДФЛ за налоговый период произведены и отражены в программе 1С 8.2:

- Начисление зарплаты сотрудникам организаций (меню Зарплата → Начисление зарплаты работникам) – в журнале должны быть проведены документы за период, по которым отражается начисление зарплаты.

Расчет НДФЛ производится в момент начисления заработной платы и отражается в проводках по бухгалтерскому учету и в регистрах накопления НДФЛ.

Расчет НДФЛ по бухгалтерскому учету в 1С 8.2

Проводки по начислению НДФЛ формируются документом Начисление заработной платы работникам.

Расчет НДФЛ по налоговому учету в 1С 8.2

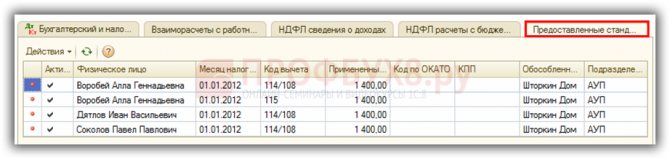

В регистрах накопления по НДФЛ были сформированы записи: В Регистре накопления Предоставленные стандартные вычеты по НДФЛ отражены предоставленные стандартные вычеты по каждому сотруднику:

Информация о праве физического лица на стандартные вычеты указывается в справочнике Физические лица по кнопке НДФЛ.

В справочнике Ввод данных для НДФЛ по физ.лицу необходимо не только указать право физ.лица на вычет в верхней части справочника, но и обязательно указать дату и организацию в которой вычет будет применяться в нижнем разделе Применение вычетов.

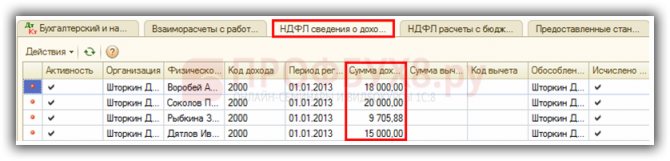

- В Регистре накопления НДФЛ сведения о доходах отражаются суммы начисленного дохода, который подлежит обложению НДФЛ:

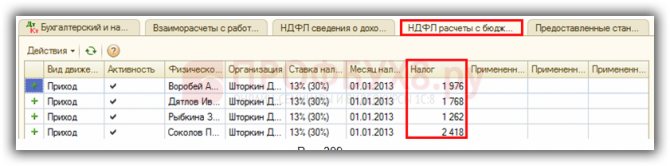

- В Регистре накопления НДФЛ расчеты с бюджетом формируется запись вида Приход, которая отражает исчисленный НДФЛ, подлежащий удержанию с доходов физического лица в текущем месяце:

Читайте также: Оплата по договору иностранцу за границу: НДФЛ и взносы

Если у вас в Учетной политике по персоналу (меню Предприятие – Учетная политика – Учетная политика (по персоналу)) стоит флажок в поле При начислении НДФЛ принимать исчисленный налог к учету как удержанный, то при проведении документа Начисление зарплаты работникам будет произведена запись в регистре. Иначе запись в регистре производится при выплате дохода физическому лицу.

Анализ НДФЛ по датам получения доходов

Отчет позволяет получить пользователю информацию о начисленных и выплаченных доходах, об исчисленном и удержанном НДФЛ и т.п. Информация выводится в отчет в разрезе дат и объединена по месяцам. С помощью значков-группировок » » и «-» данные можно сворачивать и разворачивать.

Информацию, представленную в таком виде, проще проверять и анализировать. С ее помощью легко обнаружить ошибки.

Используя кнопку «Настройки», можно устанавливать дополнительные параметры формирования отчета.

Установите вид настройки — «Расширенный» и на закладке «Отбор» добавьте дополнительный отбор. Нажмите кнопку «Добавить отбор» и добавьте поле «Сотрудник».

Установите «Сотрудник», условие «Равно» и в поле «Значение» выберите сотрудника из справочника. В нашем примере — Акопян М.С.

Нажмите «Закрыть и сформировать». Данные в отчете отобразятся в соответствии с условием отбора.

Если вы часто пользуетесь отчетом для удобства можно вынести отбор по сотруднику в его шапку. Тогда для выбора сотрудника не надо каждый раз заходить в настройку. Для этого в строке отбора щелкните мышкой на условное обозначение «-» и выберите «В шапке отчета».

В результате настройки, в шапке отчета появилось поле отбора по сотруднику.

Такая настройка применима к любому отчету в 1С.

Как и в любом другом отчете пользователь может проанализировать данные, посмотрев их расшифровку. Щелкните мышкой дважды на значении ячейки и выберите значение поля «Регистратор».

В результате отобразится расшифровка, в разрезе документов, которые сделали запись в регистр. Двойной щелчок мышкой на названии документа-основания откроет сам документ.

Интервью с налоговым инспектором. Анонимное, а от этого особо ценное

Когда проверят упрощенца и физлицо? Из-за чего не дадут вычет? Как глубоко проверяет АСК НДС-2? Как инспекторы защищают свой план проверок перед УФНС? Как переводить дивиденды участнику ООО, чтобы не было проблем? Об этом и другом наш автор Марат Самитов беседовал с налоговым инспектором, который, естественно, пожелал остаться неназванным.

Как проверяют соблюдение 54-ФЗ о применении онлайн-касс?

В налоговой есть специальный отдел оперативного контроля, инспекторы по заданию начальника инспекции выходят на проверку. Например, в нашей налоговой за 2021 год было совершено 1265 проверок касс, при этом почти в половине были выявлены нарушения применения ККТ либо не полностью отражали выручку. В основном проверяют магазины и кафе с большой проходимостью. Если кассир сделал какое-то нарушение, то инспектор предъявляет удостоверение и составляет акт, дальше юристы разбираются, штрафовать или нет.

Как проверяют НДФЛ и страховые взносы?

НДФЛ я проверяла на тематической проверке. Приходила на предприятие и запрашивала документы, перед этим уже проанализировала сдачу НДФЛ и знала, что можно взять. В общем, методика проверки не сильно отличается от проверки других налогов. Если пришли, то уже знаю где искать.

Часто ли и как проверяют ЕНВД?

Если плательщик ЕНВД стоит в плане ВНП, то его проверят. То есть бывает и внепланово, обычно планово.

На ЕНВД тоже можно много чего найти.

Будет ли проверка, если на УСН (доходы минус расходы) налог платить в размере 1%?

Налог в 1% — это не тот показатель, на который ориентируется инспекция при включении налогоплательщика в план ВНП и выходе на проверку. Он может платить 1%, а на счету проходить огромные суммы. И рисовать расходы. И точно также как ЕНВД, налогоплательщик попал в план ВНП. Выйдут и проверят. Если предприниматель платит чуть больше 1% — это тоже не гарантия от проверки.

Часто ли проверяют земельный, транспортный налог?

В составе комплексной проверки ВНП по всем налогам всегда проверяют. Бывают тематические проверки по одному налогу, но не слышала о таких по транспортному и земельному. Притом запросы в регистрирующие органы обязательно будут уже у выездника до ВНП, потом в ходе проверки он может их продублировать в организации.

Реально ли получить вычет по НДФЛ и как тщательно проверяют декларации у физических лиц?

Вычеты все тщательно проверяют. Конечно вычет вычету рознь. На обучение и простое лечение, в основном, смотрят документы. Но и отказы бывают.

Бывает, что приходится формально отказать, т.к. налогоплательщика не могут вызвонить или не оставил контактный телефон, а нужно донести какие-то документы. А у инспектора сроки. И без этих документов начальник отдела не согласует вычет.

Если вычеты на кв., ам, проверяют через налоговую базу. Если налогоплательщик проживал в другом регионе, туда направят запрос, получал ли он там вычет.

По вычетам еще бывали косяки с 2-НДФЛ. Например, налогоплательщик не отражал в декларации все места работы за налоговый период

Вызовут ли на комиссию по легализации заработной платы, если организация не выплачивает зарплату и НДФЛ?

Вызовут, но не могу подробно рассказать, не мой отдел.

Насколько глубоко налоговый инспектор может проследить цепочку поставщиков, используя АСК НДС-2?

Мы обычно выстраиваем цепочку до шестого уровня, обычно этого достаточно, но можно сделать и длиннее. Если будет разрыв, то это послужит одним из доказательств нереальности операции, и инспектор будет собирать информацию дальше.

Какие факторы сыграют решающую роль, для того чтобы налоговый инспектор выдал заключение о целесообразности проведения налоговой проверки?

Налоговый инспектор может и даст положительное заключение, но без защиты плана в Управлении ничего не выйдет. Мои коллеги из отдела предпроверочного анализа говорили, что много их разработок и куча проведенной работы часто может пойти в стол или мусорку.

Перечислю основное:

Читайте также: Какие сроки хранения документов по номенклатуре дел?

— все признаки из концепции планирования, в налоговой программе они считаются автоматизировано: низкая налоговая нагрузка, убытки, большая доля вычетов по НДС, низкая заработная плата, для упрощенцев выручка близкая к 150 млн, большие суммы расходов, много посредников-перекупщиков, частая смена юридического адреса, игнорирование требований налоговой, низкая рентабельность фирмы, проблемные поставщики;

— запросы в регистрирующие органы;

— допросы и пр.

Сколько раз в год можно начислить дивидендов 100% участнику ООО УСН ДОХОДЫ 6%? Есть ли риски при получении их наличными через корп.карты данным лицом?

Дивиденды можно начислить и выплатить 4 раза в год, то есть ежеквартально, риск получения через корпоративную карту есть. Банк может заблокировть счет, т.к. не видно назначения платежа и не понятна суть операции, лучше переводить на дебетовую карту учредителя и сразу уплачивать НДФЛ 13%.

Что является для ИФНС веским основанием на получение сведений из банков по проводимым операциям по счетам физлица? Могут ли банки сами сдавать налоговой своих клиентов из-за поступления доходов, подлежащих налогообложению (например, выплаты по суд.решениям в виде неустоек, штрафов по ЗоЗПП) если с них не был удержан НДФЛ?

Банки в автоматическом режиме отправляют информацию об операция по расчетному счету в налоговую инспекцию по ООО и ИП, по физлицам не отправляют, только по запросу инспектора, и то только с разрешения вышестоящего руководства регионального УФНС.

Истребованию выписок должен предшествовать анализ сведений, содержащихся в информационных ресурсах налоговых органов, информации, полученной при проверках других налогоплательщиков. И только в случае, если эти данные будут свидетельствовать о том, что гражданин скрывает свои доходы от налогообложения, можно говорить о получении выписки по счетам. Поэтому массового направления таких запросов в банки ожидать не следует.

Как изменить мнение Минфина о расчете 1% дополнительного взноса в ПФ для УСН доходы минус расходы от общего дохода без учета расходов?

Минфин скорее всего никак не переубедишь. Если налоговые будут руководствоваться и доначислять, свои права придется защищать в суде, и пока не сложится практика в пользу налогоплательщика, Минфин не поменяет мнение. И вообще, мнение Минфина всего лишь мнение чиновника, судья не будет на него обращать внимание. Пока мнение Минфина — это просто фантазии чиновника.

Как налоговый инспектор доказывает отсутствие поставок ТМЦ или выполнения работ ( контрагента?

Проведением полного комплекса налоговых мероприятий в ходе ВНП: допросы, осмотры, запросы, истребование документов.

Доказательствами будут результаты каждого из мероприятий, но рассматривать их будут в совокупности.

При официальной ликвидации все фирмы налоговая проверяет?

Налоговая может провести ВНП перед ликвидацией, скорее всего, но не факт, какая вероятность проверки в процентах не скажу, не знаю такую статистику.

А если фирму будут банкротить?

В случае банкротства, вероятность проверки ниже, т.к. с банкрота нечего взять, может быть нерезультативная проверка… А тогда полетят премии.

Для отдела урегулирования задолженности, которые занимались банкротством, делали финансовый анализ отчетности предприятия и писали выводы.

Читайте интервью с офицером в отставке УБЭП о самом важном во взаимоотношениях с сотрудниками надзорных органов.

Ближайшие бесплатные вебинары

- 23.08.2021

Дробление бизнеса 2021: законность, ошибки, ответственность - 25.08.2021

Пять способов взыскать долг: все о дебиторской задолженности - 26.08.2021

Обзор самых важных налоговых споров-2021. На что обратить внимание

Анализ НДФЛ по месяцам

Группа отчетов «Анализ НДФЛ по месяцам» позволяет получить сопоставить исчисленный, удержанный и перечисленный НДФЛ, проанализировать налогооблагаемую базу и примененные вычеты. Отчет представлен в полном и упрощенном варианте, а также с детализацией месяцев налогового периода и месяцев взаиморасчетов с сотрудниками.

Упрощенный вариант содержит сводную информацию по показателям.

Для детализации записей в разрезе сотрудников установите галочку «Подробно по сотрудникам». В отчете добавится одноименный раздел.

Второй вариант отчета «Анализ по месяцам» отображает такую же информацию, но немного в другом интерфейсе.

В отчете «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» добавлены дополнительные настройки и отборы. Пользователь может указать:

- период получения дохода;

- период взаиморасчетов;

- организацию и филиал;

- ИФНС.

Суммы в этом отчете, как и во всех других отчетах, можно детализировать, щелкнув правой кнопкой мышки и выбрав вариант для детализации. Например, по полю «Регистратор», т.е. по документу.

Как зарегистрировать уплату НДФЛ в программе 1С 8.2

Проверка НДФЛ перечисленного в бюджет

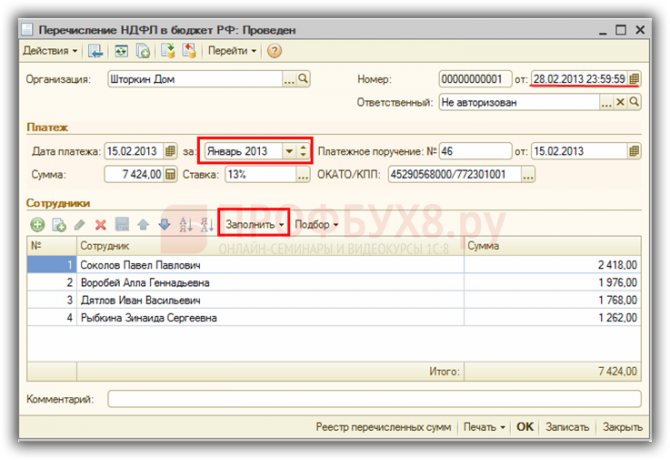

С 01.01.2011г. в сведениях о доходах физических лиц необходимо указывать информацию о перечисленных суммах НДФЛ налоговым агентом в бюджет. Отражение факта перечисления НДФЛ в бюджет и распределение перечисленных сумм по физическим лицам в 1С 8.2 производится в документе Перечисление НДФЛ в бюджет РФ.

Данный документ можно заполнить автоматически в 1С 8.2, он будет заполняться на основании остатков суммы удержанного НДФЛ в регистре Расчеты налоговых агентов с бюджетом по НДФЛ. Суммы НДФЛ перечисленного будут распределены автоматически по каждому физическому лицу пропорционально суммам налога, подлежащего перечислению по каждому физическому лицу.

Создание документа Перечисление НДФЛ в бюджет производится через меню Зарплата → Перечисление НДФЛ в бюджет РФ:

в поле От – дата банковской выписки или последний день месяца, в котором была осуществлена уплата НДФЛ в бюджет;

в разделе Платеж – указывается информация о платежном поручении на перечисление НДФЛ и банковской выписке – по факту осуществления платежа:

- в поле Дата платежа – дата банковской выписки;

- в поле За – месяц за который платеж осуществлен;

- в поле Платежное поручение № от – номер и дата платежного поручения;

- в поле Сумма – сумма платежа по банковской выписке;

- в поле Ставка – ставка НДФЛ;

- в поле ОКАТО КПП – код по ОКАТО и КПП, по которым был сделан платеж.

в разделе Сотрудники – указывается информация о суммах НДФЛ перечисленных в разрезе каждого физического лица. Для автоматического заполнения необходимо нажать на кнопку <�Заполнить> и выбрать варианта заполнения:

- Заполнить Физ.лицами, получавшими доходы – автоматическое распределение сумм НДФЛ, уплаченного налоговым агентом по физическим лицам. В список будут включены все физические лица, по которым на дату составления документа присутствуют суммы налога к перечислению, т.е. существуют остатки по регистру накопления Расчеты налоговых агентов с бюджетом по НДФЛ. Распределение общей уплаченной суммы налога производится пропорционально суммам НДФЛ, подлежащего перечислению по каждому физ.лицу, которые отражены в остатках регистра Расчеты налоговых агентов с бюджетом по НДФЛ.

- Заполнить Суммы налога – производится только автоматическое заполнение графы Сумма, по присутствующим в списке физическим лицам, т.е. можно перезаполнить суммы без перезаполнения списка физ.лиц.

Необходимо заметить, что суммы в документе можно также корректировать вручную:

Проводки по уплате НДФЛ, перечисленного в бюджет оформляются при проведении документа Списание с расчетного счета.

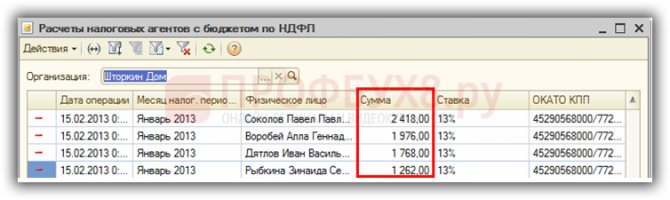

В регистрах накопления по НДФЛ были сформированы записи: В Регистре накопления Расчеты налоговых агентов с бюджетом по НДФЛ формируется запись вида Расход, которая отражает перечисление налога в бюджет:

Подробный анализ НДФЛ по сотруднику

Отчет позволяет просмотреть всю информацию по выбранному сотруднику:

- Начисленный и выплаченный доход;

- Примененные вычеты;

- Налоговую базу;

- Начисленный, удержанный, перечисленный НДФЛ и задолженность по налогу.

Отчет формируется с указанием первичных документов, в разрезе месяцев начисления.

Проверка разд. 2 6-НДФЛ

В помощь для проверки раздела 2 отчета «6-НДФЛ» послужит одноименная форма отчета. Она содержит информацию о суммах удержанного НДФЛ и полученного дохода, с указанием документа, срока перечисления и даты удержания.

Проверка удержанного НДФЛ в 1С 8.2

В связи с тем, что в нашем примере в параметрах Учетной политики организаций по персоналу (меню Предприятие – Учетная политика – Учетная политика (по персоналу)) не определено, что удержание налога происходит в момент его начисления, то удержание НДФЛ будет отражаться в момент выплаты дохода физическому лицу. Проверяем, что выплата дохода физическим лицам за налоговый период произведена и отражена в программе 1С 8.2.

Выплата дохода физическим лицам может быть произведена из кассы документом Расходный кассовый ордер или в безналичном порядке документом Списание с расчетного счета. Предварительно до этого в 1С 8.2 необходимо сформировать документ Ведомость на выплату зарплаты.

Удержание исчисленного НДФЛ производится в момент выплаты заработной платы (в примере документ Списание с расчетного счета) и отражается удержанный НДФЛ в регистрах накопления НДФЛ.

Учет удержанного НДФЛ по бухгалтерскому учету в 1С 8.2

Проводки по выплате зарплаты формируются документом Списание с расчетного счета.

Учет удержанного НДФЛ по налоговому учету в 1С 8.2

В регистрах накопления по НДФЛ были сформированы записи:

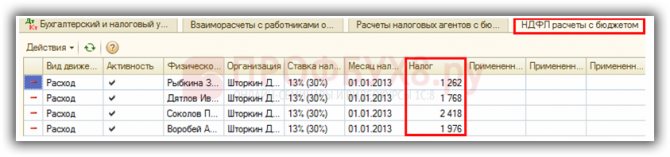

- В Регистре накопления НДФЛ расчеты с бюджетом формируется запись вида Расход, которая отражает списание исчисленного НДФЛ из регистра, т.к. он перешел в категорию удержанный НДФЛ:

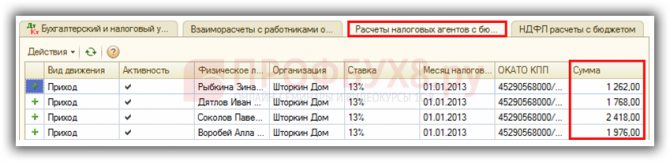

- В Регистре накопления Расчеты налоговых агентов с бюджетом по НДФЛ формируется запись вида Приход, которая отражает сумму удержанного НДФЛ, подлежащего перечислению в бюджет налоговым агентом:

Удержанный НДФЛ

Отчет формирует информацию по НДФЛ удержанному с указанием документа, в котором произведено удержание — выплата зарплаты и указанием сроков уплаты налога.

Читайте также: Порядок и образец заполнения формы 3-ИНФОРМ в 2021 году

Как видите, вся информация в отчетах дублируется. Отчеты отличаются вариантами представления информации, разрезами отчетов. Сложность отчета 6-НДФЛ в том, что он содержит всю информацию о начислениях, выплатах, исчисленном и удержанном налоге в одной форме по всем сотрудникам. С помощью рассмотренных «отчетов-помощников» пользователь без труда разберется в данных программы по НДФЛ.

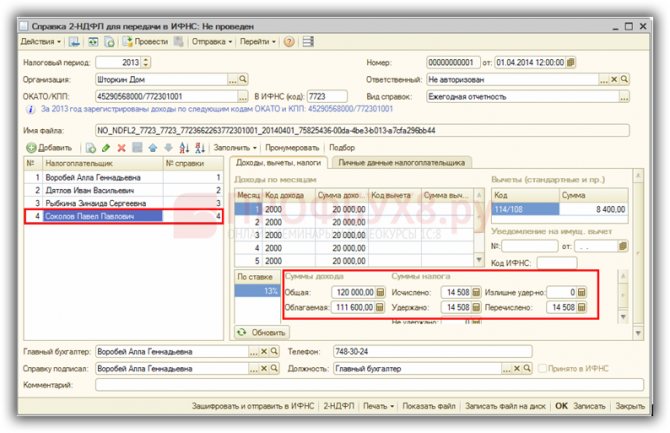

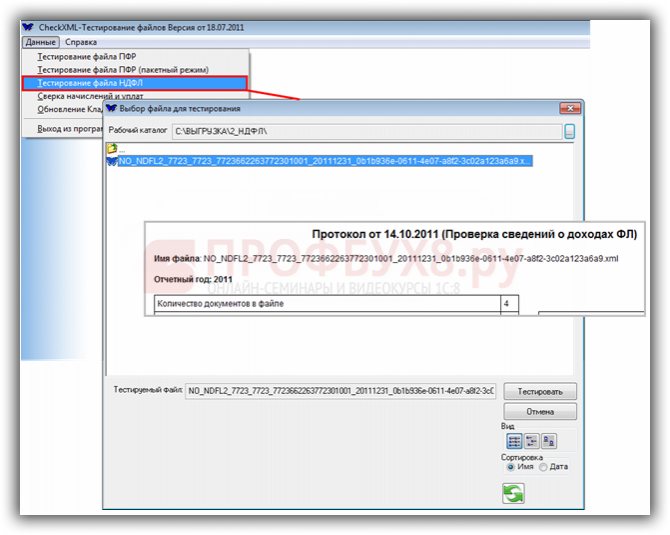

Как заполнить сведения о доходах физических лиц (форма 2-НДФЛ) в 1С 8.2

Формирование сведений по форме 2- НДФЛ в 1С 8.2 можно сделать:

- Меню Зарплата → Учет НДФЛ и налогов (взносов) с ФОТ → Справка 2-НДФЛ для передачи в ИФНС

- Кнопка <�Добавить>.

Будет создан документ Справки 2-НДФЛ для передачи в ИФНС, необходимо его заполнить:

- в поле Налоговый период – отчетный период;

- в поле Вид справок – значение Ежегодная отчетность;

- Кнопка <�Заполнить> – выбор значения физ.лицами, получавшими доходы.

Справка 2-НДФЛ в 1С 8.2 Бухгалтерия предприятия будет заполнена автоматически. Необходимо проверить ее заполнение и в случае необходимости внести корректировки.

Показатели внутри 6-НДФЛ

В состав 6-НДФЛ с 2021 года вошла бывшая справка 2-НДФЛ. Теперь она стала Приложением № 1 к расчету и называется «Справка о доходах и суммах налога физического лица». Все соотношения между 6-НДФЛ и 2-НДФЛ теперь стали внутридокументными. Причем для проверки правильности заполнения справки из приложения предусмотрены как отдельные соотношения, так и взаимоувязка показателей с основным расчетом 6-НДФЛ.

Контрольные соотношения по основной части расчета 6-НДФЛ

Инспекторы проверяют показатели строк 110, 130, 140, 150 и 170. По строке 110 нарастающим итогом с начала года фиксируется сумма дохода, по строке 130 — величина налоговых вычетов по всем работникам.

- Посмотрите на строки 110 и 130: размер вычета не может быть больше дохода. Если у вас значение строки 130 больше суммы в строке 110, значит, завышена сумма налоговых вычетов — ищите ошибку;

- Должно выполняться равенство: (ст. 110 – ст. 130) / 100 × ст. 100 = ст. 140. Если равенство не выполняется, то налог или завышен (сумма в ст. 140 больше) или занижен (сумма в ст. 140 меньше). Допускается отклонение величины налога от ст. 140 в обе стороны на следующую величину: ст. 120 × 1 рубль × количество строк 021. В противном случае ищите ошибку;

- Значение ст. 150 не может быть больше значения ст. 140. Это означает, что фиксированный авансовый платеж превысил исчисленный налог, следовательно завышена сумма фиксированного авансового платежа. В таком случае ждите письмо от ФНС с просьбой разъяснить причину снижения НДФЛ.

Контрольные соотношения по Приложению № 1 к 6-НДФЛ

Их надо использовать для годового расчета, так как приложение № 1 заполняется только по итогам года.

- Налоговая база из раздела 2 (при ставке 13 или 15 %) должна быть равна общей сумме дохода из раздела 2 за вычетом суммы всех строк «Сумма вычета» из раздела 3 и приложения «Сведения о доходах и соответствующих вычетах по месяцам».

- Сумма налога исчисленная из раздела 2 за вычетом налоговой базы, умноженной на ставку налога, не должна быть больше 1 рубля. Если разница получилась больше, то сумму исчисленную сумму налога посчитают несоответствующей расчетному значению.

- Разница между общей суммой дохода и суммой вычетов из приложения «Сведения о доходах и соответствующих вычетах по месяцам», умноженная на ставку налога, должна отличаться от исчисленной суммы налога по разделу 2 приложения 1 не более чем на 1 рубль.

- Неудержанный налог из раздела 4 приложения 1 должен отличаться не больше чем на 1 рубль от абсолютного значения, рассчитанного по формуле («Сумма дохода, с которого не удержан налог налоговым агентом» раздела 4 приложения N 1 к 6-НДФЛ × ставка / 100 — «Сумма неудержанного налога» Раздела 4 приложения 1 к 6-НДФЛ).

- Общая сумма доходов из всех разделов 2 приложения № 1 должна быть равна сумме всех строк «Сумма дохода» приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

- Сумма дохода, с которого не удержан налог, указанная в разделе 4 приложения 1 должна быть меньше или равна общей сумме дохода.

Взаимоувязка показателей Приложения № 1 и основной части расчета 6-НДФЛ

Их надо использовать для годового расчета, так как приложение № 1 заполняется только по итогам года.

- Количество сотрудников в ст. 120 6-НДФЛ и число справок из приложения № 1, представленных по всем налогоплательщикам, должны быть равны. Если они не совпадают, то вы указали в 6-НДФЛ не всех физлиц, получавших доход, или сдали справки не по всем сотрудникам.

- Начисленная сумма дохода из строки 110, облагаемая налогом по соответствующей ставке, должна быть равна сумме строк «Общая сумма дохода» из приложения 1 по соответствующей ставке и по всем налогоплательщикам. Если это не так, то сумма начисленного налога занижена или завышена;

- Сумма дохода, начисленная в виде дивидендов и отраженная в строке 111, должна быть равна сумме дохода в виде дивидендов (по коду 1010) из приложения № 1 по всем налогоплательщикам. Если равенство не соблюдается, сумма дивидендов занижена или завышена.

- Сумма вычетов из строки 130 6-НДФЛ должна быть равна сумме строк «Сумма вычета» из раздела 3 приложений 1 и строк «Сумма вычета» из приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

- Сумма налога исчисленная в строке 140 равна сумме строк «Сумма налога исчисленная» по соответствующей ставке из приложения № 1 по всем налогоплательщикам. Нарушение говорит о завышении или занижении исчисленного налога.

- Сумма неудержанного НДФЛ должна быть равна сумме строк «Сумма налога не удержанная налоговым агентом» из приложений № 1 к 6-НДФЛ по всем налогоплательщикам. Иначе неудержанная сумма где-то указана неверно.

- Сумма фиксированного авансового платежа по соответствующей ставке (строка 150) должна быть равна сумме строк «Сумма фиксированных авансовых платежей» из раздела 2 приложений 1.

6-НДФЛ и РСВ

ФНС придерживается двух правил при сопоставлении показателей данных форм.

- Если сдаете 6-НДФЛ, то сдайте и РСВ;

- В 6-НДФЛ сумма доходов, начисленных по трудовым и гражданско-правовым договорам (ст. 112 + ст. 113), должна быть больше или равна базе для исчисления страховых взносов, указанной в строке 050 Приложения 1 к Разделу 1 РСВ. Это соотношение используется для проверки налогового агента в целом, с учетом обособленных подразделений. Если в 6-НДФЛ сумма доходов меньше базы по страховым взносам, то возможно занижение налоговой базы по НДФЛ.