По окончании каждого квартала работодатели подают в налоговый орган расчёт по страховым взносам (КНД 1151111). В 2021 году нужно отчитываться по новой форме, утверждённой приказом ФНС России от 18.09.2019 № ММВ-7-11/[email protected], с изменениями, внесёнными приказом 15.10.2020 № ЕД-7-11/[email protected] Давайте разберёмся, что изменилось и как теперь нужно заполнять этот документ.

Бесплатное бухгалтерское обслуживание от 1С

- Основные новшества в форме РСВ

- РСВ за 2021 год

- Заполнение РСВ в 2021 году

- Титульный лист

- Ещё материалы по теме

- Может ли ИП без прибыли отказаться от оплаты страховых взносов?

- Форма CЗВ‑ТД: инструкция по заполнению

- Запрет приёма налоговых деклараций по НДС от уполномоченных лиц

- Leave a Reply Отменить ответ

- Отчетность

- Последнее

- Раздел 3

- Приложение 1

- Приложение 2

- Новые контрольные соотношения для РСВ

- Междокументные контрольные соотношения

- Внутренние контрольные соотношения

- Раздел 1

- РСВ за 1 квартал 2021 года

- Как правильно предоставить расчет по страховым взносам в налоговый орган?

- Настройка расчета в 1С

- Проверка расчета в 1С

- Печать расчета по страховым взносам в налоговый орган

- Выгрузка расчета в электронном виде

- Отправка расчета в налоговый орган в программах 1С Предприятия 8.3

Основные новшества в форме РСВ

Обновлённый бланк появился по нескольким причинам. Главная из них – поправки, внесённые в Налоговый кодекс.

Во-первых, в РСВ с 2021 года включаются данные о среднесписочной численности работников. Они отражаются на титульном листе. Это связано с тем, что самостоятельный отчёт с этими сведениями был отменён.

Читайте также: Возврат Товара От Покупателя При Усн Доходы Минус Расходы

Во-вторых, в 2021 году был изменён ряд тарифов страховых взносов. Для субъектов малого и среднего предпринимательства совокупную ставку снизили в два раза. Для тех же сфер, которые пострадали от коронакризиса больше других, в первом полугодии 2020 действовали нулевые тарифы страховых взносов.

В связи с этим налоговая служба ранее рекомендовала указывать в форме РСВ новые коды тарифов плательщиков: 20 – для МСП; 21 – для тех из них, которые относятся к наиболее пострадавшим отраслям; 22 – для разработчиков электроники / радиоэлектроники.

Кроме того, для отражения в разделе 3 бланка КНД 1151111 были введены новые коды для застрахованных лиц, соответствующие кодам тарифов плательщиков 20-22:

- МС. Служит для указания части выплаты, превышающей МРОТ, сотруднику малого или среднего предприятия;

- КВ. Применяется для отражения выплат, с которых страховые взносы исчислялись по нулевой ставке;

- ЭКБ. Используется для отражения выплат работодателем, относящимся к сфере IT / разработки электроники.

Указанные выше изменения нужно учитывать, заполняя РСВ за 4 квартал 2021 года.

Ещё одно новшество: с 14% до 7,6% были снижены тарифы для расчёта отчислений на страхование работников для организаций сферы высоких технологий и разработки электроники. Для данной категории плательщиков новая форма РСВ содержит отдельный раздел – Приложение 5.1.

РСВ за 2021 год

Начиная с отчета за 2021 год форма расчета изменится. Обновление действующей формы утверждено приказом ФНС от 15.10.2020 № ЕД-7-11/751. В новом бланке на титульном листе появился показатель «Среднесписочная численность», а старый ежегодный отчет о среднесписочной численности отменили.

Также дополнили и обновили коды тарифов и категорий застрахованных лиц. В приложения добавили коды, которые уже применялись с первого полугодия 2021 года субъектами МСП и пострадавшим бизнесом.

Добавились и коды для IT-сферы — разработчиков электроники и электронных продуктов. Также для них ввели специальное приложение № 5.1 к разделу 1, но оно начинает действовать с расчета за первый квартал. В отчете за 2021 год надо последний раз заполнить приложение № 5 к разделу 1.

Расчет за 2021 год заполните по итогам всего года — с 1 января по 30 декабря. Налоговая будет ждать его до 1 февраля 2021 года.

Имейте в виду, что день сдачи отчета определяется по-разному:

- при сдаче в налоговую инспекцию — день передачи налоговому инспектору и получения печати на втором экземпляре;

- при отправке почтой — день приема и проштамповки пакета документов на почте;

- при отправке через ТКС — день, в который оператор зафиксировал отправку.

Бланк заполнения утвержден приказом ФНС от 18.09.2019 N ММВ-7-11/[email protected] Порядок заполнения отчета стандартный. Укажите на титульном листе верный код отчетного периода — «34» за год и «90» — при реорганизации или ликвидации. В поле «Календарный год» укажите год, за период которого представляете расчет — 2021.

Заполнение РСВ в 2021 году

Итак, РСВ за 4 квартал 2021 года нужно заполнять по новой форме. Она содержит несколько листов, однако в расчёт включаются лишь те, в которых будут показатели. Большинство организаций и ИП должны заполнить такие листы формы: Титульный, Раздел 1 с Приложением 1 (подразделы 1.1 и 1.2) и Приложением 2, Раздел 3. Если подаётся нулевой расчёт по страховым взносам (не было деятельности), то представляется только титульный лист и раздел 1.

В первую очередь заполняется титульный лист. Далее отражать информацию следует в обратной последовательности разделов: начинать с Раздела 3, затем заполнить приложения и в последнюю очередь – Раздел 1.

Титульный лист

Разберём заполнение первого листа новой формы РСВ, которая действует с 2021 года. Здесь нужно указать:

Читайте также: Акцизные марки на алкоголь: что это такое, как выглядят и для чего нужны

- номер корректировки – «001» (первичный расчёт);

- код расчётного периода – берётся из приложения № 3 к Порядку заполнения формы РСВ за 2021 год, который содержится в приказе № ММВ-7-11/[email protected] (далее Порядок). В расчёте за год указывается код «34»;

- календарный год – 2020;

- номер налогового органа;

- код места представления формы из приложения № 4 к Порядку. Для организации – обычно «214», для ИП – «120»;

- наименование организации или ФИО предпринимателя;

- среднесписочная численность работников. Это новое поле, которое появилось в форме в 2021 году вместо отчёта о среднесписочной численности. Заполнять его нужно уже в РСВ за 2021 и далее во всех формах за следующие периоды;

- основной ОКВЭД;

- номер телефона;

- количество страниц отчёта РСВ и копий документов, если они прилагаются.

В нижней части слева подтверждается достоверность информации.

Ещё материалы по теме

Может ли ИП без прибыли отказаться от оплаты страховых взносов?

03.08.2021

Форма CЗВ‑ТД: инструкция по заполнению

02.08.2021

Запрет приёма налоговых деклараций по НДС от уполномоченных лиц

22.07.2021

Leave a Reply Отменить ответ

Отчетность

- ФНС 2-НДФЛ

- Справка о доходах

- 6-НДФЛ

- Декларация по УСН (доходы-расходы)

- Декларация по УСН (доходы)

- Сведения о среднесписочной

- Декларация по НДС

- Декларация по ЕНВД

- Декларация по ЕСХН

- Единая (упрощенная) декларация

- Налог на прибыль

- Налог на имущество

- Расчет по страховым взносам

- Бухгалтерский баланс

- СЗВ-СТАЖ

- 4-ФСС

Последнее

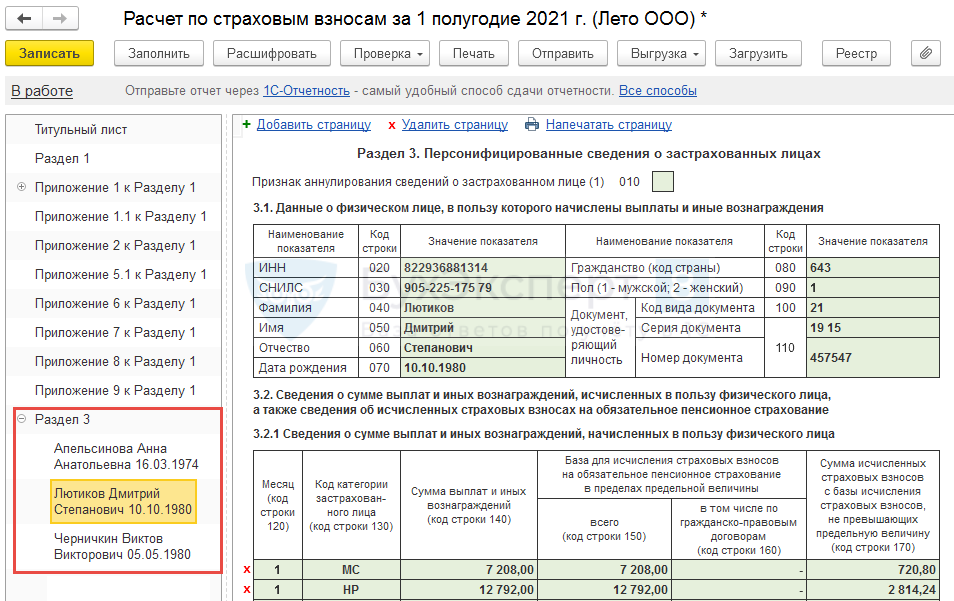

Раздел 3

Раздел 3 нужно заполнить в отношении каждого застрахованного лица. В подразделе 3.1 указываются личные данные: ИНН, СНИЛС, фамилия, имя и отчество, дата рождения, код страны гражданства (РФ – 643), пол, код документа (приложение № 6 к Порядку), его серия и номер.

Графа 010 не заполняется – в ней ставится код «1» только при корректировке или аннулировании сведений.

В подразделе 3.2.1 следует указать суммы, выплаченные этому лицу за три последних месяца периода. В графах вписываются такие данные:

- 130 – код категории застрахованного (Приложение № 7 к Порядку). Здесь появились новые коды МС, КВ и ЭКБ, о которых сказано выше;

- 140 – выплаченная сумма вознаграждения;

- 150 – сумма, облагаемая пенсионными взносами;

- 160 – суммы по договорам гражданско-правового характера (входит в строку 150);

- 170 – исчисленный размер взносов ОПФ. Считается как база по взносам (графа 150), умноженная на тариф.

Если страхователь является МСП и платит работнику зарплату выше МРОТ (12130 рублей), следует заполнять два подраздела 3.2.1:

- сначала в отношении выплаты в пределах МРОТ. Указывается код «НР», сумма 12130 и размер взносов – 2668,6;

- затем в отношении выплаты, превышающей МРОТ. Например, если зарплата сотрудника 55000 рублей, то следует указать: код «МС», сумму выплаты – 42870 и сумму пенсионных взносов по тарифу 10% – 4287.

Если выплата не превышает МРОТ, то подраздел 3.2.1 заполняется как при расчёте взносов по основному тарифу в единственном числе.

Подраздел 3.2.2 заполняют только те работодатели, кто уплачивает пенсионные отчисления по дополнительному тарифу.

Подключить онлайн-бухгалтерию от 1С Первый месяц — бесплатно

Приложение 1

Приложение предназначено для расчёта пенсионных отчислений и взносов на ОМС.

Читайте также: Как без проблем сдать отчет по форме СЗВ-ТД

Графа 001 предназначается для указания кода тарифа – его нужно взять из Приложения № 5 к Порядку. МСП с выплатами выше МРОТ заполняет это приложение 2 раза: с кодом «01» в части выплаты в пределах 12130 рублей и с кодом «20» – в превышающей эту сумму части.

В подразделе 1.1 нужно указать число застрахованных лиц, в том числе тех, с выплат которым начисляются взносы. Далее указываются суммы выплат с начала расчётного периода и за каждый из последних трёх месяцев.

✐ Пример ▼

Например, в компании 1 сотрудник (директор) с зарплатой 55000 рублей в месяц, других выплат не было. Общая сумма с начала расчётного периода (2020 года) – 660000 рублей. При этом по основному тарифу 22% облагаются взносами выплаты:

- вся ЗП за январь-март – 55000 * 3 = 165000 рублей;

- ЗП в пределах МРОТ за апрель-декабрь – 12130 * 9 = 109170 рублей.

По сниженному тарифу 10% облагаются выплаты за апрель-декабрь свыше МРОТ:

(55000 – 12130) * 9 = 385830 рублей.

Далее в этом подразделе в том же порядке (суммарно с начала года и за 3 последних месяца) отражаются:

- не подлежащие обложению взносами суммы;

- суммы, подлежащие вычету;

- исчисленная база (в том числе превышающая предельную величину);

- суммы взносов (в том числе отдельно с базы в пределах лимита и свыше его).

В подразделе 1.2 Приложения 1 аналогичным образом производится расчёт медицинских взносов. Разница в размере тарифа, а также в том, что в этом подразделе отсутствуют поля, касающиеся сумм превышения предельной величины базы, так как по медицинским взносам она не установлена.

Приложение 2

В приложении 2 к Разделу 1 производится расчёт взносов по болезни и материнству. Заполняется оно аналогично приложению 1 с небольшим отличием. В графе 002 указывается признак выплат в зависимости от того, какая схема применяется. Это могут быть прямые выплаты или зачётная система.

Кроме того, на второй странице Приложения 2 указываются расходы на выплату страхового обеспечения и суммы, возмещенные из ФСС (при зачётной системе).

Новые контрольные соотношения для РСВ

Нововведения коснулись действующих ранее соотношений, также письмом ФНС №БС-4-11/[email protected] от 29.05.2020г. были введены новые типы значений: внутренние и междокументные.

Междокументные контрольные соотношения

Новые КС разработаны для проверки соответствия применения льготного тарифа. При помощи них контролирующие органы определяют, относится ли налогоплательщик к субъектам малого предпринимательства.

Для проведения контроля были введены КС 2.8-2.10. Если компания указывает в расчёте по страховым взносам код 20, то на начало каждого месяца при наличии начислений в графах 2, 3, 4 в подразделе 1.1 приложения 1 раздела 1 компания должна находиться в реестре МСП. В противном случае применение пониженного тарифа будет необоснованным.

Бывают такие ситуации, когда налогоплательщика исключают из реестра в середине последнего месяца квартала. В таком случае компания имеет право применять пониженный тариф, так как на начало рассматриваемого месяца она состояла в реестре.

Перед тем как подать РСВ с кодом 20 рекомендуется проверить статус малого предприятия. При обнаружении несоответствия ФНС потребует объяснить причину применения льготной ставки, после чего придется вносить исправления и подавать уточненный расчет.

Внутренние контрольные соотношения

Для проверки правильности заполнения расчёта по страховым взносам ФНС были введены внутренние контрольные соотношения.

Новые контрольные соотношения:

- 1.193 — отсутствует приложение 1 раздела 1 СВ со значением 01 в поле 001 при наличии приложеня 1 раздела 1 СВ со значением 20 в поле 001

- 1.194 — отсутствует подраздел 3.2.1 раздела 3 СВ по ФЛ со значением в поле 130 = НР при наличии подраздела 3.2.1 раздела 3 СВ по данному ФЛ со значением в поле 130 = МС

- 1.195 — отсутствует подраздел 3.2.1 раздела 3 СВ по ФЛ со значением в поле 130 = ВЖНР при наличии подраздела 3.2.1 раздела 3 СВ по данному ФЛ со значением в поле 130 = ВЖМС

- 1.196 — отсутствует подраздел 3.2.1 раздела 3 СВ по ФЛ со значением в поле 130 = ВПНР при наличии подраздела 3.2.1 раздела 3 СВ по данному ФЛ со значением в поле 130 = ВПМС

- 1.197 — строка 150 по каждому значению поля 120 подраздела 3.2.1 раздела 3 СВ со значением в поле 130 = НР < МРОТ при наличии подраздела 3.2.1 раздела 3 СВ по данному ФЛ со значением в поле 130 = МС

- 1.198 — строка 150 по каждому значению поля 120 подраздела 3.2.1 раздела 3 СВ со значением в поле 130 = ВЖНР < МРОТ при наличии подраздела 3.2.1 раздела 3 СВ по данному ФЛ со значением в поле 130 = ВЖМС

- 1.199 — строка 150 по каждому значению поля 120 подраздела 3.2.1 раздела 3 СВ со значением в поле 130 = ВПНР < МРОТ при наличии подраздела 3.2.1 раздела 3 СВ по данному ФЛ со значением в поле 130 = ВПМС

Соотношение 1.193 при применении страхователем пониженного тарифа определяет порядок заполнения приложения 1 раздел 1. Последовательность внесения начислений будет следующей:

- в одно приложение 1 в строке «Код тарифа плательщика» должен быть проставлен код 01. Суммы начислений по заработной плате должны находиться в пределах МРОТ

- во втором приложении 1 проставляется код 20 и вносятся начисления, превышающие размер МРОТ

Наиболее важными для налогоплательщиков считаются соотношения группы 1.197-1.199. Кроме того, в список внесены коды для категории физических лиц. Например, МС – физические лица, у которых сверх МРОТ применяются льготные начисления. При наличии такого кода в поле 130 в подразделе 3.2.1 раздела 3 обязательно проставляется код НР.

На примере контрольного соотношения 1.197 проверка начисленных сумм в РСВ будет проводиться следующим образом:

- если в подразделе 3.2.1 присутствует код МС, то база начисления взносов должна быть равна МРОТ. Если налогооблагаемая база меньше 12130 руб., то код МС применять нельзя

- если база ниже МРОТ и при этом присутствуют начисления по пониженным ставкам, то в таком случае придется корректировать расчёт

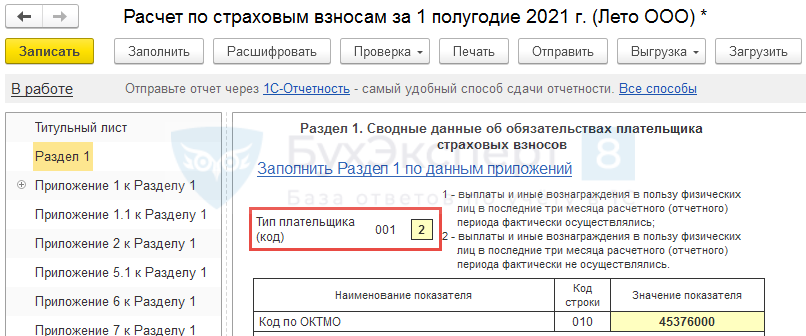

Раздел 1

Раздел 1 является итоговым. В поле 001 проставляется код «1», если в последние 3 месяца осуществлялись выплаты физлицам. Если их не было, ставится код «2». В строке 010 прописывается ОКТМО.

Далее в строках раздела по каждому виду взносов нужно указать:

- КБК;

- сумму взносов за отчётный период;

- суммы взносов по месяцам.

На этом заполнение формы РСВ за 2021 год завершено. Обращаем ваше внимание, что новый раздел 5.1, предназначенный для сферы IT, нужно заполнять начиная с 2021 года при отчёте за 1 квартал. Тем же, кто направляет РСВ в электронном виде, следует помнить, что формат её представления также изменён.

Сроки сдачи расчёта остались прежними – не позже 30 числа месяца, следующего за концом квартала. Подать РСВ за 2021 год нужно до 1 февраля: срок сдвигается, так как 30 января – суббота.

РСВ за 1 квартал 2021 года

Расчет по страховым взносам сдается ежеквартально и включает информацию, представленную нарастающим итогом. То есть РСВ за первый квартал включает все данные с 1 января по 31 марта. Срок сдачи отчета в 2021-м году — до 30 апреля.

Читайте также: Учетная политика по налоговому учету для УСН в 1С 8.3

РСВ за 1 квартал нужно заполнять на стандартном бланке, утверждённом приказом ФНС от 18.09.2019 N ММВ-7-11/[email protected]

Порядок заполнения отчета за 1 квартал стандартный. Не забудьте указать на титульном листе верный код отчетного периода — «21» за 1 квартал и «51» — за 1 квартал при реорганизации или ликвидации. В случае снятия с учета ИП (главы КФХ) — код «83».

Как правильно предоставить расчет по страховым взносам в налоговый орган?

Содержание:

1. Настройка расчета в 1С

2. Проверка расчета в 1С

3. Печать расчета по страховым взносам в налоговый орган

4. Выгрузка расчета в электронном виде

5. Отправка расчета в налоговый орган в программах 1С Предприятия 8.3

В данной статье разберем поэтапно все необходимые действия для правильного расчета на конкретном примере.

В случае, если в компании работает не более 10 человек, в пользу которых начислены выплаты и иные вознаграждения, плательщику необходимо предоставить расчет по страховым взносам в налоговую в двух вариантах:

1. на бумажных носителях;

2. в электронном виде.

В случае, если в компании работает более 10 человек, подать необходимые документы возможно только в электронной форме (п. 10 ст. 431 НК РФ).

Независимо от осуществляемой деятельности плательщики страховых взносов обязаны предоставить в составе расчета:

· титульный лист;

· раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

· подраздел 1.1 «Расчет сумм взносов на обязательное пенсионное страхование», подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование» приложения 1 к разделу 1 расчета по страховым взносам;

· приложение 2 к разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством»;

· Раздел 3 «Персонифицированные сведения о застрахованных лицах».

Приложения № 3 и № 4 к разделу 1 включаются при произведении плательщиками расходов на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Остальные приложения и подразделы представляются при наличии в них данных (подразделы 1.3.1, 1.3.2, приложения № 1, приложение № 1.1 к разделу 1, приложения 5 – 8 к разделу 1).

Nota Bene!

Если выплаты в пользу физических лиц в течение расчетного (отчетного) периода отсутствуют, или если не осуществляется какая-либо деятельность, плательщик страховых взносов обязан представить в установленный срок в налоговый орган расчет с нулевыми показателями (письма Минфина России от 30.10.2019 № 03-15-05/83472, от 28.10.2019 № 03-15-05/82910, письма ФНС от 24.03.2017 № 03-15-07/17273, от 12.04.2017 № БС-4-11/[email protected]).

С 2021 года упрощен порядок заполнения нулевой формы расчета. В новой нулевой форме расчета необходимо заполнить только титульный лист, раздел 1 без приложений и раздел 3 с нулями и прочерками (при указании специального кода «2» в поле «Тип плательщика (код)» раздела 1).

В соответствии со ст. 431 НК РФ лица, производящие выплаты и иные вознаграждения физическим лицам, представляют расчет в налоговый орган:

· по месту нахождения организации;

· по месту нахождения обособленных подразделений организаций, которые начисляют выплаты и иные вознаграждения в пользу физических лиц и которым открыт счет в банке. (если обособленное подразделение расположено за пределами РФ, то расчет по такому подразделению организация подает в налоговый орган по месту своего нахождения);

· по месту жительства физического лица, производящего выплаты и иные вознаграждения физическим лицам.

Крупнейшие налогоплательщики, у которых есть обособленные подразделения (начисляющие выплаты и иные вознаграждения в пользу физических лиц), представляют расчет в несколько налоговых инспекций (письмо ФНС от 10.01.2017 № БС-4-11/[email protected]):

· по месту своего нахождения;

· по месту нахождения таких обособленных подразделений.

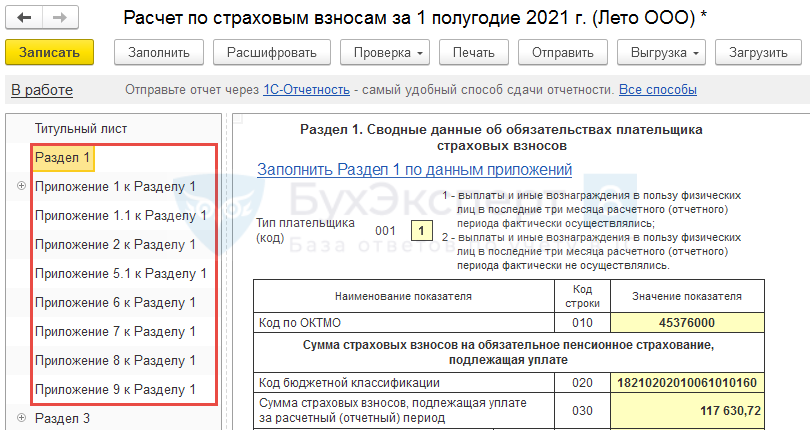

Настройка расчета в 1С

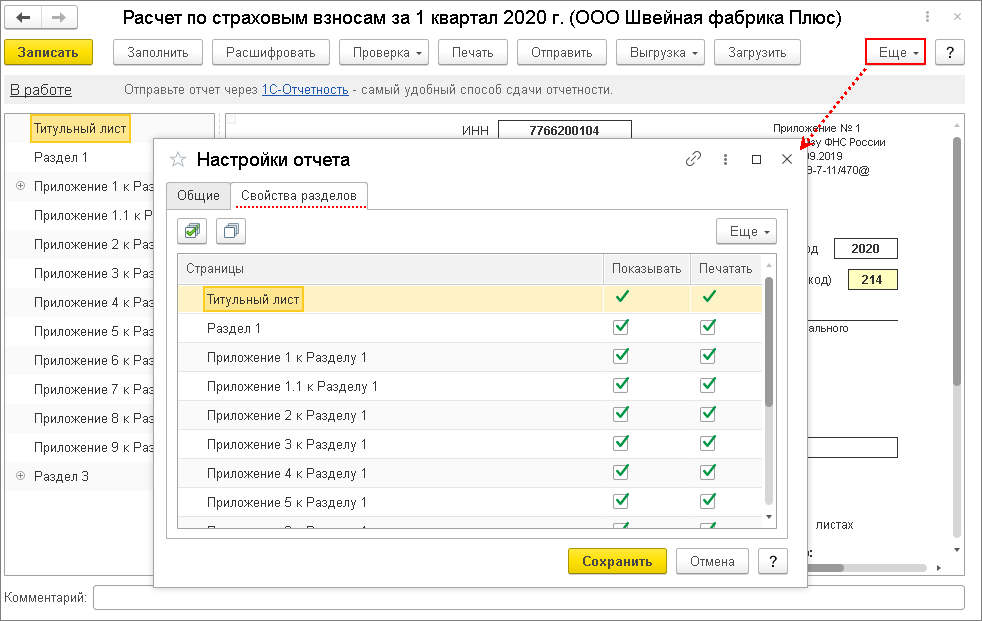

Если отдельные разделы расчета в соответствии с Порядком не заполняются и не представляются, для них можно установить режим, при котором они не будут отображаться в форме отчета и выводиться на печать. Для этого нажмите кнопку «Настройка» («Еще → Настройка»), расположенную в верхней командной панели формы отчета, и на закладке «Свойства разделов» уберите флажки «Показывать» и «Печатать» для этих разделов (рис. 1).

Рис. 1

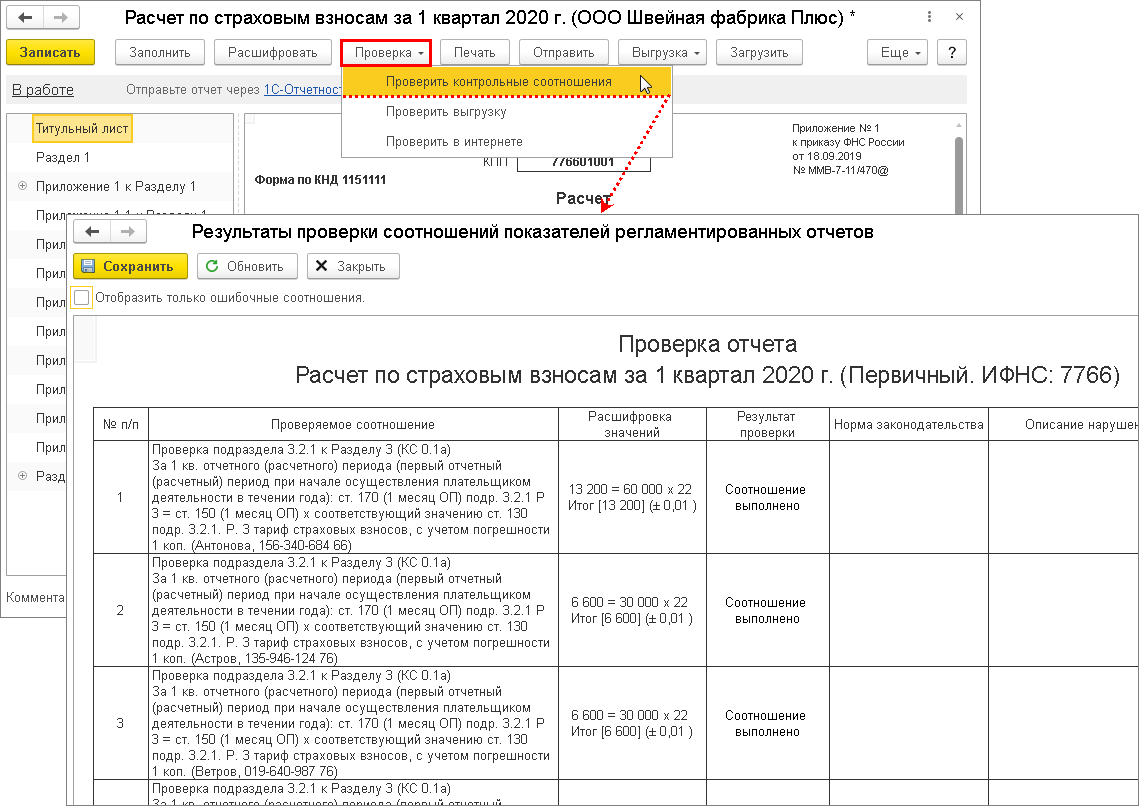

Проверка расчета в 1С

Перед тем как подать расчет, следует сделать его проверку на наличие ошибок. Для этого нужно воспользоваться функцией «Проверка → Проверить контрольные соотношения». После нажатия кнопки будет выведен результат проверки контрольных соотношений показателей. При этом можно будет увидеть либо ошибочные контрольные соотношения показателей, либо все контрольные соотношения показателей. Чтобы отобразить все соотношения, необходимо снять флажок «Отобразить только ошибочные соотношения» (рис. 2). При нажатии на необходимое соотношение показателей в столбцы «Проверяемое соотношение» или «Расшифровка значений» выводится расшифровка, в которой показывается, откуда взялись эти цифры, как они сложились и т.д. А при нажатии в самой расшифровке на определенный показатель, программа автоматически указывает на этот показатель в самой форме отчета. При этом также выполняется проверка СНИЛС на правильность контрольного числа.

Внимание! Расчет по страховым взносам имеет контрольные соотношения с расчетом по форме 6-НДФЛ (письмо ФНС России от 29.12.2017 № ГД-4-11/[email protected]).

1. Если был подан расчет по форме 6-НДФЛ, то должен быть сдан и расчет по страховым взносам (применяется в отношении головной организации).

2. Строка 020 «Сумма начисленного дохода» раздела 1 расчета 6-НДФЛ — строка 025 «В том числе сумма начисленного дохода в виде дивидендов» >= строка 050 графы 1 подраздела 1.1 приложения 1 к разделу 1 расчета по страховым взносам (применяется в отношении плательщиков, не имеющих обособленных подразделений, и не распространяется на индивидуальных предпринимателей, применяющих патентную систему налогообложения и индивидуальных предпринимателей, уплачивающих единый налог на вмененный доход).

3. Строка 020 «Сумма начисленного дохода» раздела 1 расчета 6-НДФЛ — строка 025 «В том числе сумма начисленного дохода в виде дивидендов» >= строка 030 подраздела 1.1 приложения 1 к разделу 1 расчета по страховым взносам (соотношение применяется к отчетному периоду по налоговому агенту в целом, с учетом обособленных подразделений согласно с письмом от 20.03.2019 № БС-4-11/[email protected]). Это соотношение соблюдается не всегда, если в отчетном периоде были выплаты, подлежащие налогообложению НДФЛ, но не являющиеся базой для начисления страховых взносов. Например, «детские» пособия. В 6-НДФЛ суммы таких пособий не указываются, а в расчете по страховым взносам включаются в общую сумму выплат. В этом случае ФНС может потребовать пояснения.

Рис. 2

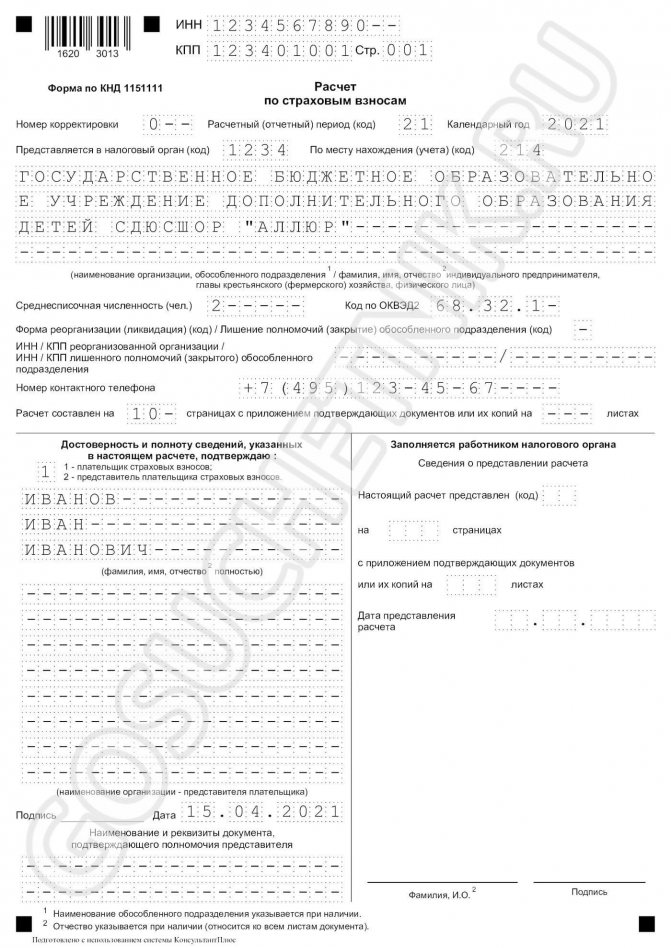

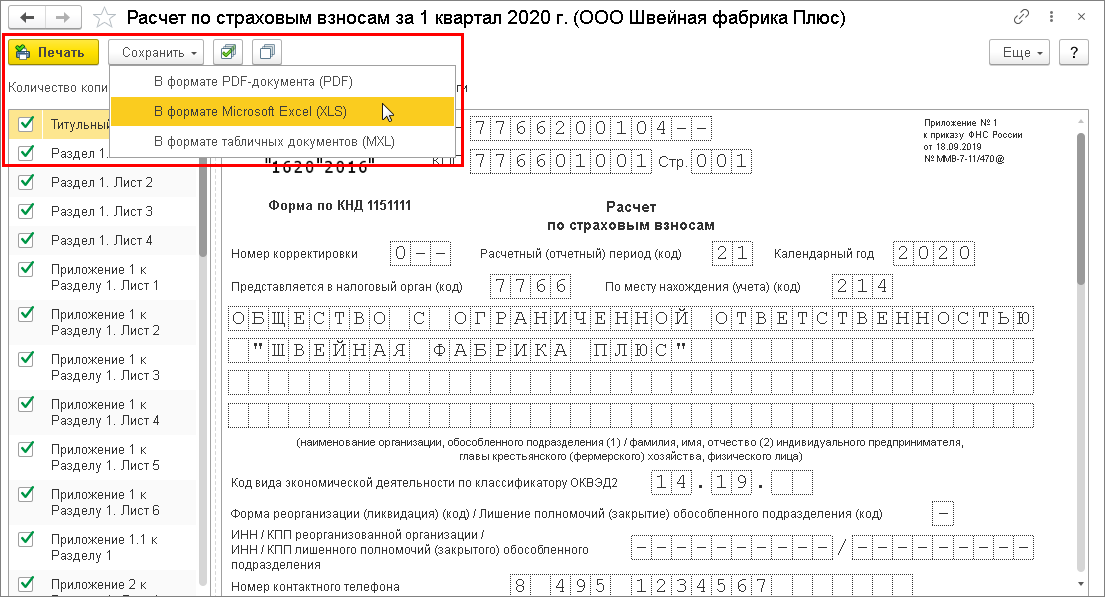

Печать расчета по страховым взносам в налоговый орган

Организациям, представляющим расчет без использования телекоммуникационных каналов связи (или использующих для электронного обмена программы сторонних производителей), следует подготовить файлы для передачи в налоговый орган в электронном виде. Организациям, представляющим расчет на бумажном носителе, следует подготовить печатную форму расчета (рис. 3).

Чтобы сформировать печатную форму расчета с двухмерным штрихкодом PDF417, нажмите на кнопку «Печать», расположенную в верхней части формы отчета. Для печати машиночитаемых форм регламентированных отчетов с двухмерным штрихкодом PDF417 необходимо, чтобы на компьютере был установлен единый модуль печати машиночитаемых бланков, а также шаблоны таких бланков. Инсталляционный комплект модуля печати включен в состав конфигурации. Как только возникает необходимость использования модуля печати, он автоматически запускается для установки. Шаблоны машиночитаемых форм регламентированных отчетов включены в состав конфигурации и устанавливаются вместе с ней, поэтому нет необходимости устанавливать шаблоны отдельно.

Рис. 3

Форму расчета по страховым взносам можно распечатать и без штрихкода, если в настройке отчета (кнопка «Еще → Настройка» → закладка «Общее») установить флажок «Разрешить печать без штрихкода PDF417». После установки данной настройки по кнопке «Печать» будут доступны для печати «Форма со штрихкодом PDF417» (рекомендуется) (рис. 3) или «Форма без штрихкода PDF417». При выборе второго варианта программа выводит форму отчета на экран для предварительного просмотра и дополнительного редактирования сформированных для печати листов (при необходимости) (рис. 4). Далее для печати расчета нажмите на кнопку Печать. Кроме того, из данной формы отчета (предварительный просмотр) можно сохранить отредактированный расчет в виде файлов в указанный каталог в формате PDF-документа (PDF), Microsoft Excel (XLS) или в формате табличных документов (MXL) (нажав на кнопку «Сохранить»).

Рис. 4

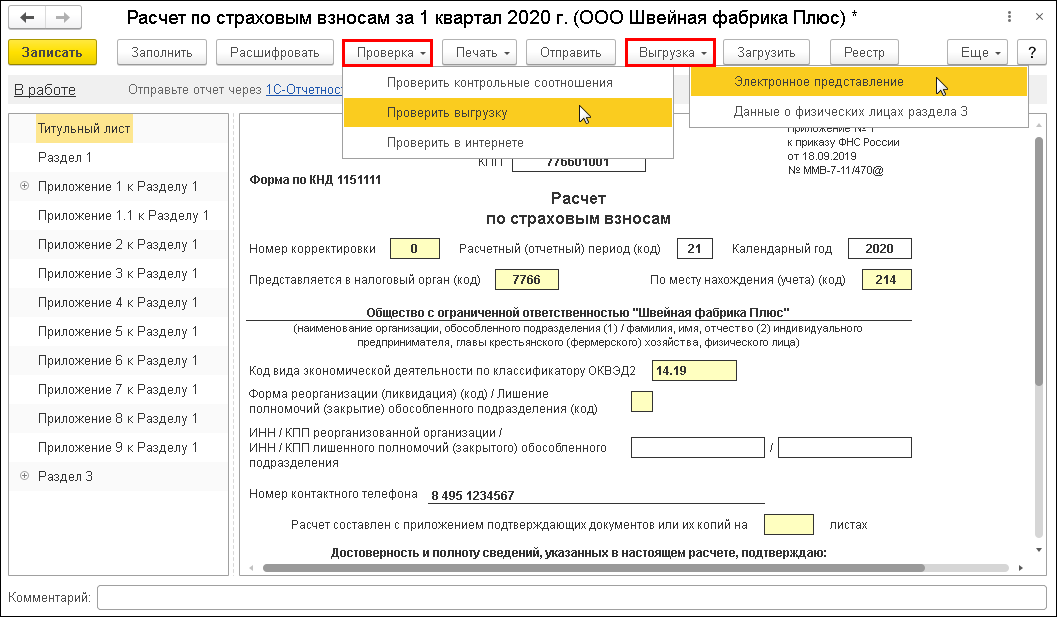

Выгрузка расчета в электронном виде

На случай необходимости выгрузки расчета во внешний файл, в форме регламентированного отчета поддерживается функция выгрузки расчета в электронном виде в формате, утвержденном ФНС России. Рекомендуется сначала проверить отчет на соответствие требованиям формата электронного представления по кнопке «Проверка → Проверить выгрузку», после нажатия на которую программа сформирует электронное представление отчета. При обнаружении в данных отчета ошибок, препятствующих выгрузке, последняя будет прекращена. В этом случае следует исправить обнаруженные ошибки и повторить выгрузку. Для быстрого исправления удобно использовать служебное окно навигации по ошибкам, которое автоматически появляется на экране. Для выгрузки расчета и последующей передачи через уполномоченного оператора необходимо нажать на кнопку «Выгрузить → Электронное представление», а затем указать в появившемся окне каталог, куда следует сохранить файл расчета. Имя файлу программа присваивает автоматически. При нажатии на кнопку «Выгрузить → Данные о физических лицах раздела 3» начнется процесс выгрузки файла с данными о физических лицах раздела 3. Файл можно использовать в «Личном кабинете» организации на сайте ФНС для проверки Ф.И.О. и СНИЛС (рис. 5).

Рис. 5

Отправка расчета в налоговый орган в программах 1С Предприятия 8.3

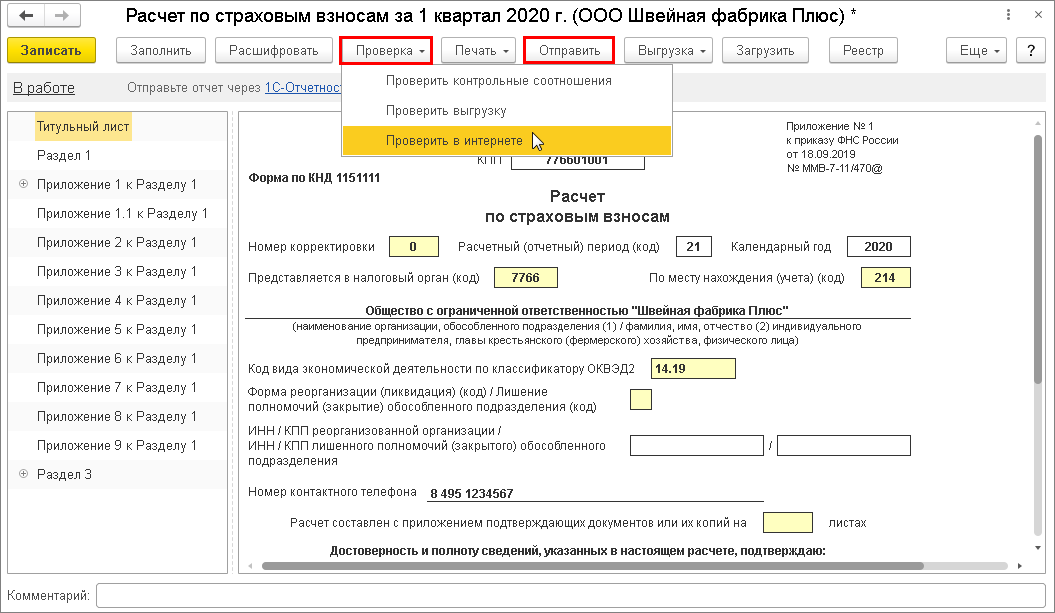

В программах 1С Предприятия 8.3, содержащих подсистему регламентированной отчетности, реализован механизм, который позволяет непосредственно из программы (без промежуточной выгрузки в файл электронного представления и использования сторонних программ) отправить расчет по страховым взносам в налоговый орган в электронном виде с ЭЦП (если подключен сервис «1С-Отчетность»). Перед отправкой рекомендуется выполнить форматно-логический контроль заполнения расчета. Для этого нажмите на кнопку «Проверка → Проверить в интернете». Для отправки расчета в налоговый орган непосредственно из программы нажмите на кнопку «Отправить» (рис. 6).

Рис. 6

Специалист

Митницкая Наталья Васильевна