Ревизоры запустили еще один цифровой сервис для бизнеса – «Калькулятор по расчету налоговой нагрузки». «Расчет» попросил Татьяну Иваненко, руководителя проектов направления «Финансовое консультирование, аудит и МСФО» КСК групп, а также бухгалтера и финансиста оценить удобство пользования и пользу нововведения.

В прошлом году Федеральная налоговая служба запустила новый сервис под названием «Прозрачный бизнес», а уже в этом году дополнила его еще одной цифровой . Найти его можно по адресу https://pb.nalog.ru/calculator.html.

Обратите внимание

Попасть на страницу сервиса можно из любой части сайта «Прозрачный бизнес», который находится по адресу www.pb.nalog.ru, кликнув на меню «Калькулятор».

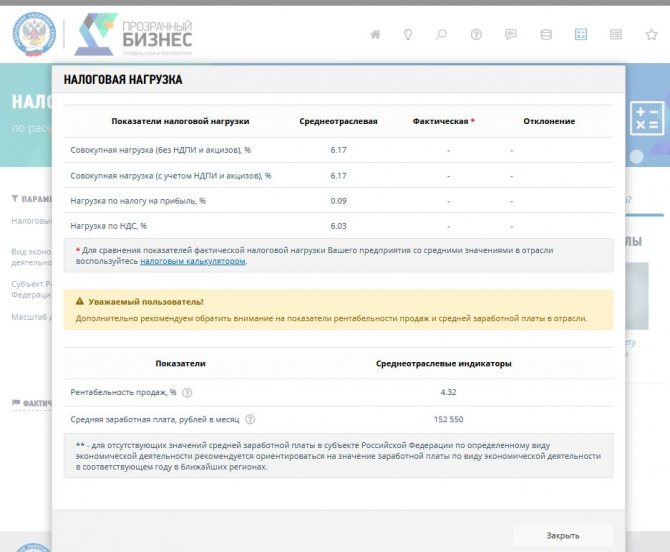

Сервис показывает среднеотраслевые показатели налоговой нагрузки, рентабельности продаж, а также помогает определить средний уровень уплаты НДФЛ и страховых взносов в зависимости от налогового периода, региона и вида деятельности компании.

Читайте также: Глава 26. Налог на добычу полезных ископаемых

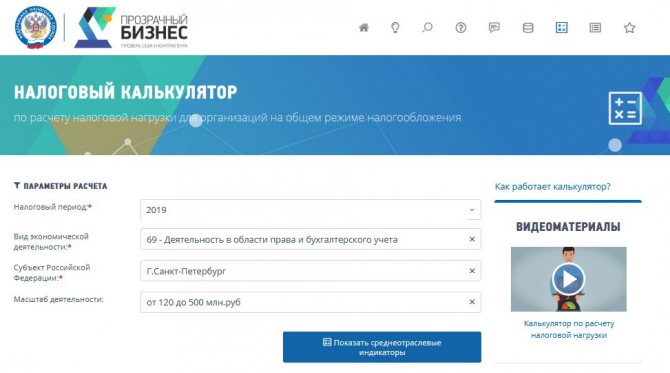

Как уже отмечалось в предыдущей статье, в форме на странице нужно указать налоговый период, вид деятельности и субъект страны, где компания осуществляет свою деятельность. Эта информация будет необходима, чтобы увидеть среднеотраслевые показатели за конкретный налоговый период.

На примере компании, которая занимается строительством инженерных сооружений в Москве, посмотрим, какие результаты покажет сервис. Анализ будем проводить за три налоговых периода.

Значения показателей

В 2015 году фискальная нагрузка компании, занимающейся строительством инженерных сооружений в Москве, составляла:

Совокупная нагрузка (без НДПИ и акцизов) – 2,11%

Совокупная нагрузка (с учетом НДПИ и акцизов) – 2,20%

Нагрузка по налогу на прибыль – 0,42%

Нагрузка по НДС – 1,64%

Рентабельность продаж в отрасли в 2015 году составляла 3,29%.

В 2021 году значения по отрасли и региону, который мы выбрали, будут уже другими:

Совокупная нагрузка (без НДПИ и акцизов) – 2,54%

Совокупная нагрузка (с учетом НДПИ и акцизов) – 2,60%

Нагрузка по налогу на прибыль – 0,32%

Нагрузка по НДС – 2,17%

Рентабельность продаж в отрасли в 2015 году составляла 3,09%.

И наконец последний год, данные за который доступны на сервисе, – 2021 год:

Совокупная нагрузка (без НДПИ и акцизов) – 1,77%

Совокупная нагрузка (с учетом НДПИ и акцизов) – 1,81%

Нагрузка по налогу на прибыль – 0,32%

Нагрузка по НДС – 1,43%

Рентабельность продаж в отрасли в 2015 году составляла 2,98%.

Теперь давайте разберемся, что значат эти цифры и как их нужно трактовать. При условии получения дохода в сумме 100 млн рублей в 2015 году компания должна была заплатить не менее 2 200 000 руб. различных налогов: НДПИ и акцизы не менее 90 000 рублей, налог на прибыль не менее 420 000 рублей, НДС не менее 1 640 000 рублей.

В 2021 году компания должна была заплатить не менее 2 600 000 рублей с разбивкой: НДПИ и акцизы не менее 60 000 рублей, налог на прибыль не менее 320 000 рублей, НДС не менее 2 170 000 рублей.

А в 2021 году только 1 810 000 рублей, разбивка по налогам будет такой: НДПИ и акцизы не менее 40 000 рублей, налог на прибыль не менее 320 000 рублей, НДС не менее 1 430 000 рублей.

Нетрудно заметить, что налоговая нагрузка в 2021 и 2021 годах по налогу на прибыль осталась неизменной, тогда как сумма НДС к уплате значительно уменьшилась (740 000 руб.). Данная корреляция прослеживается только для выбранного нами для примера вида деятельности и конкретного региона. То есть каждый раз необходимо проверять уровень налоговой нагрузки в зависимости от вида деятельности и региона регистрации компании, не всегда снижение общей налоговой нагрузки ведет к снижению отдельного налога.

Как рассчитать налоговую нагрузку

Все вышеуказанные документы содержат формулы расчета налоговой нагрузки:

- приказ № ММ-3-06/[email protected] — одну, применяемую для определения совокупной налоговой нагрузки;

- письма № АС-4-2/12722 и № ЕД-4-15/[email protected] — несколько формул для расчета нагрузки по конкретным налогам и видам режимов.

ВАЖНО! Несмотря на то, что письмо ФНС № АС-4-2/12722 с формулами расчета налоговой нагрузки по налогу на прибыль и НДС отменено, полагаем, что эти формулы все также целесообразно использовать для самоконтроля.

В приказе № ММ-3-06/[email protected] приводится следующее определение: совокупная налоговая нагрузка — это отношение суммы уплаченных по данным отчетности налоговых органов к выручке, определенной по данным Госкомстата (т.е. по данным отчета о прибылях и убытках, без НДС). Важно, что в сумму налогов входит НДФЛ, но не включены страховые взносы. Также в расчете не участвуют ввозной НДС и налоги, уплаченные в качестве налогового агента (кроме НДФЛ).

Для расчета нагрузки по отдельным налогам можно использовать следующие формулы:

- По налогу на прибыль:

ННп = Нп / (Др + Двн),

где: ННп — налоговая нагрузка по налогу на прибыль;

Читайте также: Сроки подачи декларации по УСН для различных категорий налогоплательщиков

Нп — налог на прибыль, начисленный к уплате по декларации;

Др — доход от реализации, определенный по данным декларации по прибыли;

Двн — внереализационный доход, определенный по данным декларации по прибыли.

Расчетный пример, а также информацию о том, какая налоговая нагрузка по налогу на прибыль является низкой, смотрите в Готовом решении от КонсультантПлюс. Пробный доступ к К+ получите бесплатно.

- По НДС (1-й способ):

ННндс = Нндс / НБрф,

где: ННндс — налоговая нагрузка по НДС;

Нндс — НДС, начисленный к уплате по декларации;

НБрф — налоговая база, определенная по данным раздела 3 декларации по НДС (рынок РФ).

- По НДС (2-й способ):

ННндс = Нндс / НБобщ,

где: ННндс — налоговая нагрузка по НДС;

Нндс — НДС, начисленный к уплате по декларации;

НБобщ — налоговая база, определенная как сумма налоговых баз, отраженных в разделах 3 и 4 декларации по НДС (рынок РФ плюс экспорт).

Подробнее см. «Налоговая нагрузка по НДС: от чего зависит и как рассчитать?».

Проверить свои расчеты налоговой нагрузки по НДС, а также долю вычетов на предмет налогового риска, вы можете с помощью Готового решения от КонсультантПлюс. Доступ к К+ можно получить бесплатно, прямо сейчас.

- Для ИП:

ННндфл = Нндфл / Дндфл,

где: ННндфл — налоговая нагрузка по НДФЛ;

Нндфл — НДФЛ, начисленный к уплате по декларации;

Дндфл — доход по декларации 3-НДФЛ.

- Для УСН:

ННусн = Нусн / Дусн,

где: ННусн — налоговая нагрузка по УСН;

Нусн — УСН-налог, начисленный к уплате по декларации;

Дусн — доход по УСН-декларации.

- Для ЕСХН:

ННесхн = Несхн / Десхн,

где: ННесхн — налоговая нагрузка по ЕСХН;

Несхн — ЕСХН-налог, начисленный к уплате по декларации;

Читайте также: Уведомление Роспотребнадзора о начале деятельности

Десхн — доход по ЕСХН-декларации.

- Для ОСНО:

ННосно = (Нндс + Нп) / В,

где: ННосно — налоговая нагрузка по ОСНО;

Нндс — НДС, начисленный к уплате по декларации по НДС;

Нп — налог на прибыль, начисленный к уплате по декларации по прибыли;

В — выручка, определенная по отчету о прибылях и убытках (т. е. без НДС).

К формулам расчета для ИП, УСН, ЕСХН и ОСНО есть примечание, что в случае, если налогоплательщик также платит иные налоги (на землю, воду, транспорт, имущество, НДПИ, акцизы, природные ресурсы), то начисления по этим налогам учитываются в расчете. НДФЛ в этом перечне отсутствует, а значит, в отличие от формулы, определенной для расчета совокупной налоговой нагрузки, не участвует в формировании аналогичного результата по отдельным налоговым режимам.

В письме № ЕД-4-15/[email protected] в сравнении с текстом отмененного письма № АС-4-2/12722 отсутствуют первые 3 формулы (расчет по налогу на прибыль и 2 расчета по НДС). Остальные формулы расчета в этих письмах идентичны и имеют аналогичное по содержанию примечание об учете в расчетах сумм иных налогов, если такие налогоплательщиком уплачиваются.

Из анализа формул, относящихся к НДС, можно сделать вывод, что в расчете не учитывается НДС налогового агента, который по правилам заполнения декларации по этому налогу не входит в итоговую сумму, начисленную к уплате.

Цифра, рассчитанная по любой из формул, определяется в процентах, т.е. путем умножения на 100.

Все вышеприведенные формулы абсолютно разные, но все они отвечают экономическому смыслу показателя налоговой нагрузки и имеют право на существование.

Для упрощения расчетов предлагаем вам использовать калькулятор налоговой нагрузки с сайта ФНС. С его помощью вы не только подсчитаете свою нагрузку, но получите сравнение со средними показателями по отрасли. Где найти и как пользоваться калькулятором, мы рассказывали здесь.

Сравнение показателей

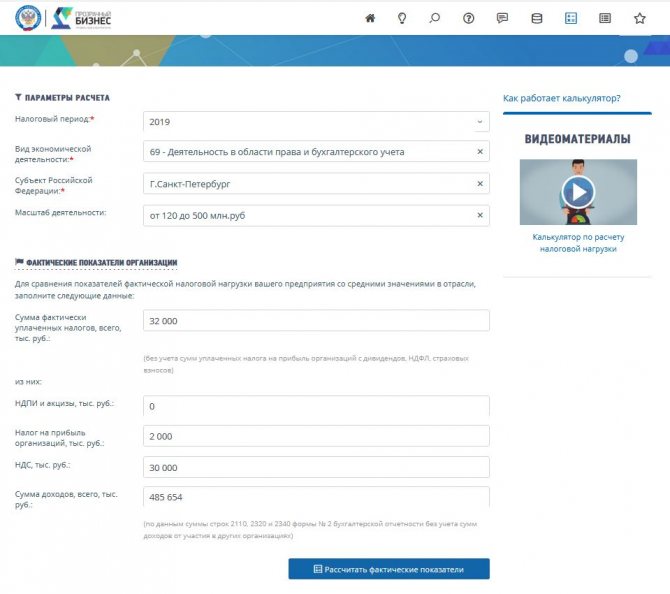

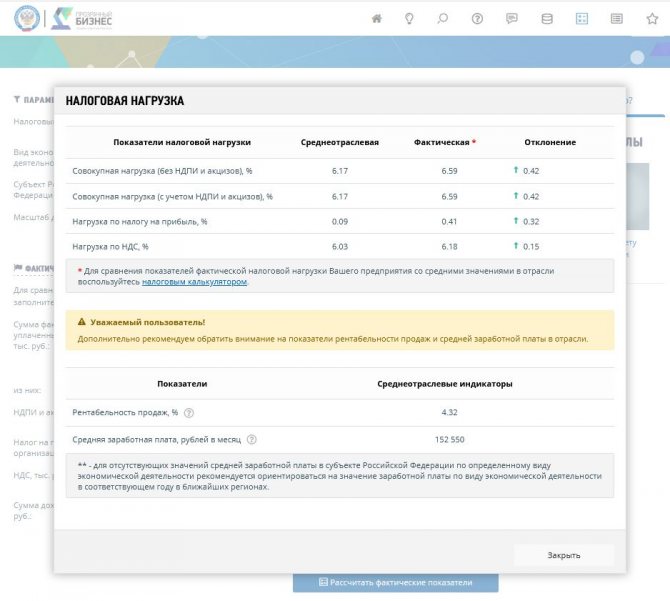

В правой части экрана есть возможность ввести данные о фактически уплаченных налогах и выручке за тот же период и рассчитать фактические показатели компании.

Наша выдуманная компания все также занимается строительством инженерных сооружений. В 2021 го-

ду организация получила доход 100 000 000 рублей и уплатила 2 000 000 рублей различных налогов, из них: НДПИ и акцизов – 0, налог на прибыль – 500 000 рублей и НДС – 1 500 000 рублей. Результаты работы сервиса можно увидеть в таблице 1.

Уровень уплаты НДФЛ и страховых взносов нужно рассчитать самостоятельно исходя из размера средней заработной платы 85 280 руб.

Средняя заработная плата рассчитывается на основе данных ФНС России по организациям с численностью работников не менее 15 человек, отработавших 12 месяцев.

Экспертная оценка

В целом сервис выглядит простым, он не требует раскрытия каких-либо идентификационных данных вроде названия, ИНН или ОГРН. То есть компания не рискует привлечь к себе внимание налоговых инспекторов, если воспользуется сервисом, и это безусловный плюс.

Насколько же эффективным может быть сервис? Не секрет, что налоговые органы оценивают компании по показателям налоговой нагрузки для принятия решения о проведении контрольных мероприятий, в том числе для принятия решения о проведении выездной налоговой проверки.

Давайте вспомним о Концепции системы планирования выездных налоговых проверок, утвержденной Приказом ФНС России от 30 мая 2007 года № ММ-3-06/[email protected] В документе перечислены 12 показателей, на основании которых контролеры принимают решение о проведении выездных проверок. Сервис показывает 3 из необходимых 12 критериев, и это уже неплохо.

Неоспоримым преимуществом услуги является автоматическое получение данных, которые раньше нужно было собирать самостоятельно из различных источников.

Информацию о средней заработной плате по отрасли нужно было искать на сайтах территориальных органов статистики, и не всегда такая информация соответствовала данным Федеральной налоговой службы.

Сейчас же цифры о средней зарплате формируются исходя из данных информационных ресурсов ФНС России, содержащих сведения налоговой отчетности по форме 2-НДФЛ в зависимости от региона и вида деятельности. Информацию о рентабельности необходимо было искать в приложениях к Приказу ФНС России от 30 мая 2007 года № ММ-3-06/[email protected] за каждый налоговый период. Да и там эти данные были представлены достаточно укрупненно и не учтены многие виды деятельности. Так, например, вся строительная отрасль была представлена видом деятельности «Строительство». Рентабельность продаж по которой за 2017 год составила 7,2%. Возвращаясь к возможностям сервиса, где виды деятельности представлены более детализировано, рентабельность продаж в 2021 год для отрасли «строительство инженерных сооружений» составляла 2,98%.

Что такое налоговая нагрузка

Исходя из формул расчета, приведенных в вышеуказанных документах, налоговая нагрузка по смыслу ближе всего к понятию «налоговое бремя». Последнему «Современный экономический словарь» (Москва, «ИНФРА-М», 2011 год) придает 2 значения, определяя его как:

- степень отвлечения средств на уплату налоговых платежей, т.е. как относительную величину;

- обременение, возникающее вследствие обязанности платить налоги, т.е. как абсолютную величину.

1-е из этих значений более интересно для оценочного и сравнительного анализа, и оно-то и соответствует идее алгоритма расчета налоговой нагрузки, содержащейся в вышеперечисленных документах ФНС России. Таким образом, налоговая нагрузка — это доля суммы уплачиваемых за какой-то период налогов в какой-либо экономической базе за тот же период, позволяющая оценить влияние величины налоговых платежей на доходность и рентабельность оцениваемого субъекта.

Налоговая нагрузка может рассчитываться на разных экономических уровнях:

- для государства в целом или по его регионам;

- по отраслям хозяйства страны или регионов;

- по группе сходных предприятий;

- по отдельным хозяйствующим субъектам;

- на конкретного человека.

В зависимости от экономического уровня и целей расчета этого показателя его базой может являться, например:

- выручка (с НДС или без него);

- доходы;

- источник уплаты налога (прибыль или затраты);

- вновь созданная стоимость;

- ожидаемый доход или планируемая прибыль.

Как расчетный показатель налоговая нагрузка перекликается с понятием эффективной ставки налога, которая представляет собой процентное содержание фактически начисленного налога в налоговой базе по этому налогу. В письмах № АС-4-2/12722 и № ЕД-4-15/[email protected] это понятие определяется как налоговая нагрузка по соответствующему налогу.

Дополнительные критерии

Хотелось бы сказать, что расслабляться рано. Не следует забывать и про остальные девять показателей Концепции. Так, одним из критериев является доля налоговых вычетов по налогу на добавленную стоимость от суммы начисленного с налога, которая должна быть равна либо превышать 89% за период 12 месяцев.

Если вернуться к нашему анализу среднеотраслевых отклонений, то мы увидим, что там, где выручка от реализации за 2021 год составила 100 000 000 рублей, НДС к уплате должен быть не менее 1 430 000 рублей.

Если рассчитать НДС к уплате, учитывая требования Концепции, то сумма налога должна составлять не мене 1 980 000 рублей. И здесь компании придется самостоятельно принимать решение – на что ориентироваться, на показатели отрасли или Концепции.

На мой взгляд, не стоит обольщаться и смотреть лишь на отраслевые показатели, опыт подсказывает, что налоговики всегда ориентированы на максимальную величину налога к уплате.

Хотелось бы сделать акцент на тот факт, что анализ можно провести только ретроспективно. То есть при уплате налогов уже в 2019 году компаниям не очень понятно, на какой именно уровень фискальной нагрузки ориентироваться, ведь на сегодняшний день данных за 2021 год еще нет, так как налоговая отчетность компаниями на момент подготовки журнала к печати была не сдана.

Учитывая, что разница между налоговой нагрузкой от года к году может достигать и 44%, как в нашем примере (разница между 2021 г. и 2017 г.), трудно опираться на показатели при налоговом планировании на текущий период. И что делать, если и по среднеотраслевым показателям компания не дотягивает до «нормы» по уплате налогов?

Оптимальным решением является возврат к Концепции выездных проверок. Ведь сама по себе низкая налоговая нагрузка еще не говорит о том, что компания обязательно попадет под проверку. Организации необходимо оценить и остальные показатели Концепции и заранее подготовиться к вопросам налоговиков, обосновать невысокие суммы налогов к уплате или заработную плату ниже среднеотраслевой. Ревизоры уточняют, что сервис будет пополняться новыми функциями, например в будущем пользователи смогут сравнивать свои данные с сопоставимыми по масштабам деятельности предприятиями.

Таблица 1. Пример сравнения налоговой нагрузки

ПоказателиПоказатели налоговой нагрузкиОтклонение от среднеотраслевой нагрузкиСреднеотраслеваяФактическаяСовокупная нагрузка (без НДПИ и акцизов), % 1,772,00,23Совокупная нагрузка (с учетом НДПИ и акцизов), %1,812,00,19Нагрузка по налогу на прибыль, %0,320,500,18Нагрузка по НДС, %1,431,500,07

О системах налогообложения

Система или режим налогообложения — это система исчисления и уплаты налогов и взносов ИП или юридическим лицом в казну. Статья 17 Налогового кодекса определяет следующие обязательные элементы любой системы налогообложения:

- Налогоплательщик. Это непосредственно лицо, которое будет уплачивать налоги и взносы. Налогоплательщиком может быть физическое лицо — ИП или юридическое лицо.

- Объект налогообложения. Это прибыль/доход, как реальный, так и потенциальный, или иные показатели, по которым рассчитывается величина положенного к уплате налога. В качестве объектов могут быть использованы недвижимость, земля, доход и так далее.

- Налоговая база. Земля, имущество или транспорт (то есть объекты налогообложения), выраженные в денежной форме, будут являться налоговой базой. В случае с имуществом это, к примеру, будет его кадастровая стоимость.

- Налоговый период — период, за который исчисляется налог.

- Налоговая ставка. Это размер начислений на единицу измерения налоговой базы. Как правило, она выражается в процентах (например, 6% для налогоплательщика на УСН с объектом налогообложения «доход»).

- Процедура исчисления налога. Это формула, по которой налог рассчитывается к уплате.

- Порядок уплаты налога и сроки его уплаты.

Впечатления бухгалтера

Первая форма кажется очень простой. Мне нравится, что вид деятельности можно не искать, а просто написать свой ОКВЭД в соответствующем поле. Сколько бы я могла потратить времени на поиск нужного вида деятельности?

Большинство бухгалтеров помнят код своей организации. Мелочь, а приятно. Первое впечатление – очень удобный калькулятор. Не вдаваясь в детали хочу отметить неоспоримое преимущество именно этого сервиса в информации, которую раскрывает сама налоговая инспекция. Я говорю о колонке цифр «Среднеотраслевая нагрузка». С техническим вооружением контролеров, думаю, этим показателям можно смело доверять. Сервис можно использовать как еще один инструмент общения с директором.

Сейчас руководители компаний стали иначе относиться к ведению учета, оценкам рисков, но все же именно эти данные могут стать дополнительным аргументом в защиту правильного ведения учета. Хотя, с другой стороны, нужно помнить, что это все-таки среднеотраслевые показатели и они сильно меняются в зависимости от того, как компания ведет свою деятельность. Один год может быть успешным для бизнеса, а другой провальным. И тогда соотношение показателей будет разным. Всякое может быть, это же бизнес, повышенная зона риска.

Читайте также: Как налоговая на самом деле проверяет сведения в ЕГРЮЛ: Как придираются к адресу

Отдельно хочу обратить внимание на данные, которые показывает сервис по ссылке «средняя заработная плата». Мне интересно, за счет чего налоговая служба определила такой уровень дохода сотрудников? В нашей отрасли и регионе похожих заработных плат нет, и это мне точно известно. Было бы здорово зарабатывать так, как считают ревизоры, но пока, увы, наши доходы значительно ниже.

Где искать калькуляторы расчета нагрузки по налогам

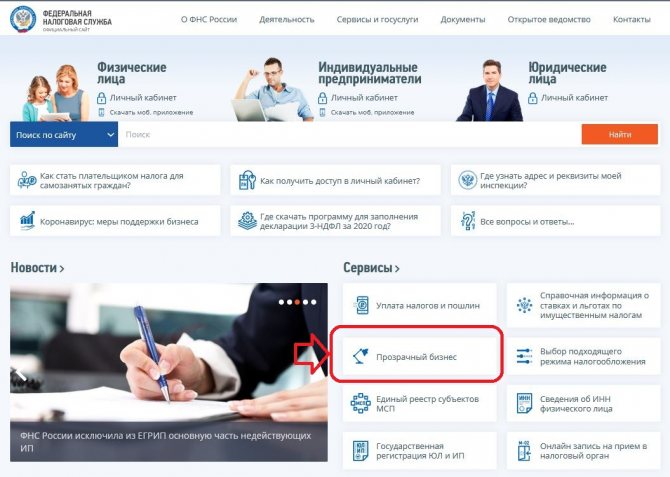

Размещен разработанный ФНС калькулятор налоговой нагрузки-2021 на сайте налоговой в разделе «Прозрачный бизнес». На главной странице сайта nalog.ru переходим в соответствующий раздел:

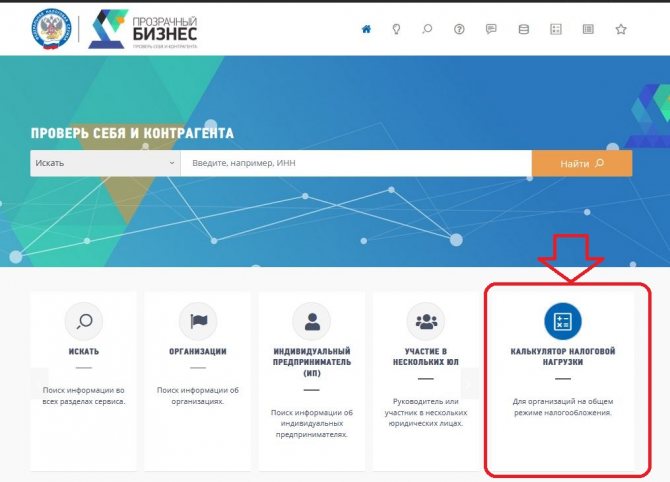

В разделе «Прозрачный бизнес» находим ссылку на калькулятор:

Этот сервис разработан для организаций, применяющих обычную систему налогообложения.

Эксперты КонсультантПлюс разобрали, как рассчитать налоговую нагрузку без калькулятора. Используйте эти инструкции бесплатно.