- Что изменилось в бланке

- Почему СЗВ-М не может быть нулевым

- Как заполнить СЗВ-М с учётом изменений

- ИП с работниками: СЗВ-М

- Ответы на часто задаваемые вопросы по заполнению СЗВ-М

- Нужно ли заполнять СЗВ-М на работников, которым не начисляли и не выплачивали зарплату?

- Как заполнить СЗВ-М, если нет работников, а есть директор без зарплаты?

- Можно ли сдать СЗВ-М раньше окончания месяца?

- ИП без сотрудников: СЗВ-М

- Бланк нулевого СЗВ-М в 2021 году

- Форма СЗВ-М

- Штраф за несвоевременную сдачу СЗВ-М

- Кто сдает нулевые СЗВ-М в 2020 году

- Срок сдачи СЗВ-М

- Нулевой отчет СЗВ-М

- Сроки сдачи нулевки СЗВ-М в 2020 году

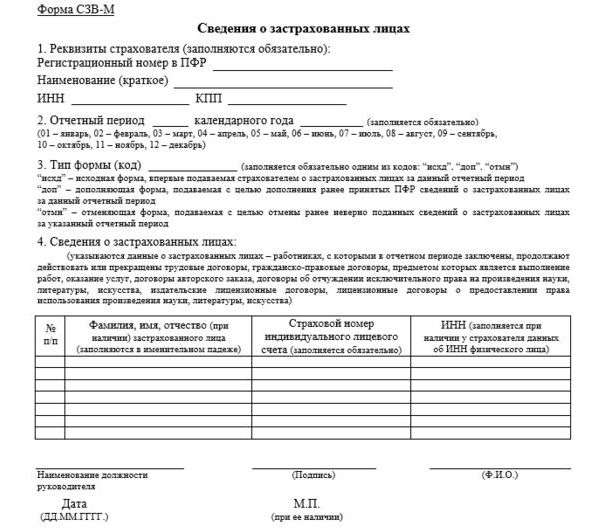

Что изменилось в бланке

Новая форма СЗВ-М приведена в приложении № 1 к Постановлению Правления ПФ РФ № 103п от 15.04.2021.

В разделе 1 «Реквизиты страхователя» вместо краткого наименования организации теперь можно написать полное или сокращённое.

В разделе 3 «Тип формы (код)» вместо сокращенных «исхд», «доп» или «отмн» нужно указывать полностью:

- «Исходная» — если сдаёте СЗВ-М за отчётный период (месяц) впервые;

- «Дополняющая» — если нужно дополнить ранее принятый фондом отчёт;

- «Отменяющая» — для отмены принятых ошибочных сведений.

Также из бланка убрали все пояснения к разделам. Их перенесли в отдельное приложение № 2 «Порядок заполнения формы СЗВ-М».

Почему СЗВ-М не может быть нулевым

Чтобы ответить на вопрос, нужно ли сдавать нулевой СЗВ-М, изучим состав и содержание этой отчетной формы.

Читайте также: Оценка профессиональных рисков: новые правила в 2021 году

СЗВ-М относится к персонифицированной отчетности, сдаваемой в ПФР. Бланк СЗВ-М предназначен для отражения индивидуальных сведений о застрахованных лицах (Ф.И.О., СНИЛС и ИНН) и не содержит граф и полей для проставления в них начисленных сотрудникам сумм. Поэтому не играет роли, были начисления в отчетном периоде или нет.

Начиная с отчета за май 2021 действует новая форма СЗВ-М (утв. постановлением Правления ПФ РФ от 15.04.2021 № 103п). Скачать ее и прочитать об изменениях подробнее можно здесь.

В штате ООО «Зеленые насаждения» 5 работников, с которыми заключены трудовые договоры. Работа в компании сезонная, и с ноября по апрель работники находятся в отпуске без сохранения заработной платы из-за отсутствия деятельности.

Несмотря на отсутствие деятельности, в ПФР каждый месяц представляется отчет по форме СЗВ-М, в котором отражаются индивидуальные сведения по всем сотрудникам.

Сформулируем общее правило для СЗВ-М: в нем подлежат отражению сведения о тех сотрудниках, с которыми в отчетном периоде заключены, продолжают действовать или расторгнуты:

- трудовые договоры;

- договоры ГПХ на выполнение работ и оказание услуг (договоры авторского заказа, издательские лицензионные договоры, договоры на отчуждение исключительного права на произведения науки и др.).

Такой порядок установлен в п. 2.2 ст. 11 закона № 27-ФЗ.

Таким образом, нулевой формы СЗВ-М быть не может, т. к. хотя бы один работник в компании будет при любых условиях — ее директор.

Если же работодателем выступает ИП и в отчетном периоде у него не было работников, с которыми действовали, заключены или расторгнуты трудовые договоры и/или договоры ГПХ, отчитываться предпринимателю в ПФР «за себя» по форме СЗВ-М не требуется.

Как заполнить СЗВ-М с учётом изменений

Правила заполнения в целом не изменились, но есть нюансы:

- в строке «Полное или сокращённое наименование» вписывают название организации как в учредительных документах. Оно может быть и на латинице;

- в разделе 4 «Сведения о застрахованных лицах» фамилию, имя, отчество работников заполняют в именительном падеже. Нельзя ничего сокращать и писать инициалы;

- в графе «№ п/п» нумерация должна быть сквозной — по возрастанию без пропусков и повторов (1, 2, 3, 4 и т. д.);

- 11-значный СНИЛС заполняют в формате XXX–XXX–XXX–CC или XXX–XXX–XXX CC;

- ИНН работника заполняют, если у работодателя есть эта информация. Если нет, графу оставляют пустой.

В порядке заполнения теперь чётко прописано, что в СЗВ-М нужно включать застрахованных лиц, на которых распространяется обязательное пенсионное страхование согласно ст. 7 закона № 167-ФЗ от 15 декабря 2001 г. Это значит, что заполнить СЗВ-М нужно и на руководителя организации — единственного учредителя, даже если с ним нет трудового договора. В старом бланке было только пояснение о том, что включать в отчёт нужно тех, с кем заключены трудовые или гражданско-правовые договоры.

ИП с работниками: СЗВ-М

При наличии наемного персонала (даже хотя бы одного человека), нужно ли сдавать СЗВ-М ИП – не вызывает сомнений. Конечно, да. При этом страхователем бизнесмен становится, когда:

- есть наемные работники по трудовому договору;

- и/или делает выплаты и вознаграждения по гражданско-правовым соглашениям.

Обратите внимание: раньше нужно было самостоятельно зарегистрироваться во внебюджетных фондах в качестве страхователя-работодателя. На это закон давал 30 календарных дней со дня заключения ИП договора с первым из нанимаемых сотрудников. Что автоматически дает понимание, сдают ли ИП форму СЗВ-М. Но с 2017 года правила изменились. При госрегистрации соответствующая налоговая инспекция в течение трех рабочих дней сама сообщит в ПФР данные о бизнесмене из ЕГРИП (новая редакция ст. 11 Закона об ОПС № 167-ФЗ).

Мы разобрались, сдают ли ИП СЗВ-М. Теперь поговорим о заполнении этого отчета.

Только от наличия заключенных трудовых и гражданско-правовых соглашений зависит, должны ли ИП сдавать СЗВ-М. Идут ли по ним выплаты, выполняются ли обязанности, ведет ли вообще ИП деятельность – значения не имеет.

Ответы на часто задаваемые вопросы по заполнению СЗВ-М

Нужно ли заполнять СЗВ-М на работников, которым не начисляли и не выплачивали зарплату?

Если в организации или у ИП числятся работники, их нужно включить в СЗВ-М, даже если за отчётный месяц не было начислений, выплаты зарплаты и уплаты страховых взносов. Главное, что с физлицом заключён трудовой или гражданско-правовой договор, который действовал хотя бы один день.

Как заполнить СЗВ-М, если нет работников, а есть директор без зарплаты?

Если нет наёмных сотрудников, СЗВ-М сдают на директора — единственного учредителя. Даже если он работает без трудового договора и зарплаты, то всё равно состоит с организацией в трудовых отношениях. То есть считается застрахованным лицом в системе ОПС и на него тоже подают сведения по форме СЗВ-М (п. 14 Порядка заполнения).

Можно ли сдать СЗВ-М раньше окончания месяца?

Последний день подачи формы СЗВ-М — 15-ое число месяца, следующего за отчётным. Но в законодательстве нет запрета сдавать её досрочно. То есть СЗВ-М за июнь можно сдать в этом же месяце, не дожидаясь его окончания.

Но после досрочной сдачи могут появиться новые сведения. Например, до окончания месяца приняли нового сотрудника. Тогда информацию в принятом отчёте придётся уточнить и подать СЗВ-М с типом формы «Дополняющая». Сделать это нужно до истечения срока сдачи отчёта.

ИП без сотрудников: СЗВ-М

Любой бизнесмен вправе вести своё дело сам или привлекать наемный персонал. С такими лицами закон разрешает заключать, как трудовые, так и гражданско-правовые соглашения.

Законом не установлено, что ИП без работников сдает СЗВ-М. Такое правило действует и в 2021 году. На то есть две причины:

- у бизнесмена нет работников, а также исполнителей, подрядчиков и т.п.;

- коммерсант не зарегистрирован в качестве страхователя в системе ПФР.

При одновременном соблюдении названных условий форма СЗВ-М для ИП без работников теряет всякий смысл, поскольку показывать в ней – некого.

Сам по себе решается вопрос и с нулевой СЗВ-М у ИП, которые ведут бизнес сами по себе. Сотрудникам ПФР не нужны пустые бланки данного отчета, которые не несут в себе никакой полезной информации. Таким образом, для ИП нулевая СЗВ-М в 2021 году – вопрос закрытый.

Подавать нулевой отчет ИП только на самого себя – не нужно!

Бланк нулевого СЗВ-М в 2021 году

Форма отчетности как нулевого СЗВ-М, так и отчета с показателями, в 2021 году не изменилась: отчет сдается на бланке, утв. Постановлением Правления ПФР от 01.02.2016 № 83п.

Бланк нулевого СЗВ-М 2020

Сдать нулевку можно несколькими способами:

- На бумаге.

Отчет можно отнести в ПФР или направить его по почте.

- В форме электронного документа.

Отчет в электронной форме нужно подписать ЭЦП и направить по телекоммуникационным каналам связи (ТКС) через операторов электронного документооборота (ЭДО). Допустимый формат — xml. Если сформировать отчет в другом формате, Пенсионный фонд его не примет.

При сдаче электронного СЗВ-М нужно убедиться, что ПФР его получил. Если квитанции о принятии отчета нет — он считается несданным, что может повлечь штраф за его непредставление.

Форма СЗВ-М

СЗВ-М — форма, которая появилась в бухгалтерском мире в 2016 году. Отчет СЗВ-М принимают специалисты ПФР. Пока новую форму СЗВ-М утверждать не планируют. Форма СЗВ-М в 2021 году сдается на прежнем бланке.

Форма, сроки и порядок предоставления отчета СЗВ-М были утверждены Постановлением Правления Пенсионного фонда РФ № 83п от 01.02.2016.

Читайте также: Как бизнесу получить отсрочку или рассрочку по налогам и взносам

Штраф за несвоевременную сдачу СЗВ-М

За нарушение сроков сдачи персформы в свое отделение фонда, а также представление ее с ошибками грозит штраф 500 рублей за каждое застрахованное лицо.

В каких случаях можно избежать санкции или хотя бы ощутимо их снизить? В последнее время было вынесено несколько вердиктов, являющихся хорошим подспорьем для избежания либо снижения штрафов, связанных с ежемесячной отчетной формой СЗВ-М.

ПФР, проверяя правильность заполнения, полноту и своевременность представления исходной и дополняющей формы СЗВ-М, привлек компанию к ответственности за нарушения сроков сдачи СЗВ-М за рассматриваемый период.

Не согласившись с решением фонда, компания обратилось с заявлением в арбитражный суд. Суд установил, что страхователь самостоятельно выявил ошибку в представленных сведениях и исправил ее до момента обнаружения огреха пенсионным фондом. Данное обстоятельство судом первой инстанции расценено как подтверждение отсутствия вины компании во вмененном нарушении, в связи с чем оспариваемое решение управления признано недействительным.

Выводы суда первой инстанции поддержаны апелляционным судом, с чем согласился окружной суд.

Исходная СЗВ-М направлена страхователем с соблюдением срока, а дополняющая форма представлена в фонд по инициативе компании в связи с самостоятельным выявлением ею ошибок в ранее представленных сведениях.

Кроме того, окружной суд привел письмо ПФР от 14.12.2004 № КА-09-25/13379, в котором указано о возможности неприменения финансовых санкций, предусмотренных ч. 3 ст. 17 Закона № 27-ФЗ, если страхователь самостоятельно выявил ошибку и представил достоверные сведения по персонифицированному учету. Аналогичное указание о возможности неприменения финансовых санкций в случае исправления ошибки страхователем до момента ее обнаружения фондом установлено п. 39 ныне действующей Инструкции о порядке ведения индивидуального (персонифицированного) учета сведений о застрахованных лицах, утвержденной Приказом Минтруда РФ от 21.12.2016 № 766н.

Обратите внимание: Минтруд РФ внес правки в порядок ведения персучета. В частности, изменены положения, предусматривающие исправление соответствующей отчетности без наложения санкций (Приказ Минтруда РФ от 14.06.2018 № 385н). Новшества вступили в силу с 01.10.2018.

Так, не опасаясь штрафов, в персотчетности допускается исправить сведения только тех сотрудников, которые фонд уже принял. Поэтому при сдаче, например, дополняющей СЗВ-М за сентябрь страхователю, по всей видимости, придется уплатить штраф.

Суд может уменьшить штраф при наличии смягчающих обстоятельств, таких как:

- правонарушение совершено впервые;

- нарушение срока представления отчета было незначительным;

- не было негативных последствий для бюджета;

- ошибки исправлены самостоятельно;

- личные обстоятельства у бухгалтера, которые послужили причиной опоздания со сдачей формы;

- отсутствие электроэнергии в компании и т.д.

Если ошибка в СЗВ-М носила технический характер, например, в форме указан неверный отчетный период, то штрафа можно вовсе избежать.

Кто сдает нулевые СЗВ-М в 2020 году

Как таковых нулевых СЗВ-М не существует. Этот отчет сдается при соблюдении следующих условий:

- с сотрудником в отчетном периоде (месяце, за который сдается СЗВ-М) заключен трудовой или гражданско-правовой договор;

- на основании этого договора работнику выплачивается зарплата, с которой, в свою очередь, делаются отчисления на ОПС.

Если эти условия не соблюдаются, отчет за такого сотрудника сдавать не нужно. Обычно это происходит, если договор с работником расторгнут в прошлом месяце, а в отчетном периоде проходили какие-то выплаты.

Не сдают отчет ИП, адвокаты, нотариусы, если они не имеют наемных работников.

До недавнего времени СЗВ-М не сдавали и организации с единственным учредителем-гендиректором, трудовой договор с которым не заключался, и зарплата которому не выплачивалась. Такое право предоставил им ПФР, указав, что организации, у которых нет застрахованных лиц, оформленных по трудовому или гражданско-правовому договору, и которым зарплата по этим договорам не выплачивается (и взносы на ОПС с нее соответственно тоже) отчет могут не сдавать (Письмо ПФР от 27.07.2016 № ЛЧ-08-19/10581).

Но с марта 2021 года Пенсионный фонд вместе с Минтрудом заняли противоположную позицию — учредители-одиночки, замещающие должность гендиректора без соответствующего договора и зарплаты, СЗВ-М сдавать обязаны. Объяснили это тем, что трудовые отношения без соответствующего договора возникают при фактическом допущении сотрудника к работе (Письмо Минтруда РФ от 16.03.2018 № 17-4/10/В-1846, направлено письмом ПФР от 29.03.2018 № ЛЧ-08-24/5721).

Срок сдачи СЗВ-М

Сведения по форме СЗВ-М нужно подавать ежемесячно не позднее 15-го числа месяца, следующего за отчетным.

Например, срок подачи СЗВ-М за январь — не позднее 15 февраля; срок подачи СЗВ-М за март — не позднее 15 апреля; срок подачи СЗВ-М за апрель — не позднее 15 мая.

Если 15-е число выпадет на выходной (нерабочий праздничный, нерабочий) день, сведения нужно представить не позднее ближайшего следующего за ним рабочего дня.

Например, срок сдачи СЗВ-М за июль 2021 г. — не позднее 16 августа 2021 г.

Если вы не представите в срок сведения по форме СЗВ-М, вам грозит штраф в размере 500 руб. за каждое застрахованное лицо.

Нулевой отчет СЗВ-М

Бытует мнение, что нужно сдавать нулевой СЗВ-М. Мнение это ошибочно. Данный вид отчетности в принципе не может быть нулевым. Тут два варианта: есть застрахованные лица — отчет сдаем, нет застрахованных лиц — отчет сдавать не нужно.

Даже если организация приостановила свою деятельность нулевой отчет СЗВ-М все равно необходимо сдавать. В такой компании есть как минимум один учредитель (директор), по которому нужно отчитываться.

Читайте также: Аудит финансовой отчетности — сущность, цели и задачи

С марта 2021 года действует новый порядок представления отчета отдельными категориями застрахованных лиц.

Начиная с указанного периода отчеты СЗВ-М и СЗВ-СТАЖ обязательны к представлению в отношении:

- Руководителя организации, являющего единственным учредителем, независимо от того, заключен ли с ним трудовой договор.

- Председателя ТСЖ, ГПК, СНТ, ОНТ, ДНТ (при отсутствии заключенного трудового или гражданско-правового договора)

Указанные изменения были внесены письмом Минтруда России от 16.03.2018 № 17-4/10/В-1846, доведенного до сведения Отделений ПФР письмом ПФР от 29.03.2018 № ЛЧ-08-24/5721.

Напомним, что ранее ПФР разрешал не сдавать отчет за единственного учредителя и председателей кооперативов и товариществ (Письмо от 13.07.2016 № ЛЧ-08-26/9856).

Сроки сдачи нулевки СЗВ-М в 2020 году

Нулевые отчеты СЗВ-М подаются в ПФР в сроки:

Отчетный период Срок сдачи отчетадекабрь 2021 года15.01.2020январь 2021 года17.02.2020*февраль 2021 года16.03.2020*март 2021 года15.04.2020апрель 2021 года15.05.2020май 2021 года15.06.2020июнь 2021 года15.07.2020июль 2021 года17.08.2020*август 2021 года15.09.2020сентябрь 2021 года15.10.2020октябрь 2021 года16.11.2020*ноябрь 2021 года15.12.2020декабрь 2021 года15.01.2021