Главная — Статьи

Вновь зарегистрированные ИП или предприниматели, перешедшие на УСН с другой системы, сталкиваются с проблемой выбора объекта налогообложения. Вопрос этот довольно непростой, особенно если в бизнесе вы новичок и каждая копейка на счету. При этом следует иметь в виду, что поменять объект налогообложения, если применяемый ранее объект вас не устраивает, можно только один раз в год, причем с начала календарного года. В этой статье мы поможем вам определиться с выбором.

Выбор объекта налогообложения

Виды объектов налогообложения

В отличие от других систем налогообложения, у «упрощенки» есть большое преимущество. Заключается оно в том, что индивидуальный предприниматель вправе самостоятельно выбрать используемый им объект налогообложения, а значит, и ставку налога. Виды объектов налогообложения в УСН (п. 1 ст. 346.14 НК РФ) следующие:

- доходы;

- доходы, уменьшенные на величину расходов.

Отметим, что предприниматели, являющиеся участниками договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом, могут применять в качестве объекта налогообложения только доходы, уменьшенные на величину расходов (п. 3 ст. 346.14 НК РФ).

Объект «доходы»

Напоминаем, что на «упрощенке» признание доходов ведется кассовым методом. При объекте налогообложения «доходы» ставка единого налога по УСН составляет 6% (п. 1 ст. 346.20 НК РФ). Между тем фактически налог будет составлять не 6% от доходов, а гораздо меньше. Дело в том, что сумма налога (авансовых платежей) может быть уменьшена на следующие суммы (п. 3 ст. 346.21 НК РФ):

- страховых взносов на обязательное пенсионное страхование;

- страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- страховых взносов на обязательное медицинское страхование;

- страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

- сумму выплаченных работникам пособий по временной нетрудоспособности (в части, выплачиваемой за счет средств работодателя).

По страховым взносам речь идет об уплаченных суммах (в пределах исчисленных) в данном налоговом (отчетном) периоде. Со следующего года указанный список будет расширен на взносы по договорам добровольного личного страхования (пп. 3 п. 3.1 ст. 346.21 НК РФ). Главное при этом — соблюсти следующее правило: сумма налога (авансовых платежей по налогу) не может быть сокращена на сумму вышеуказанных расходов более чем на 50% (пп. 3 п. 3.1 ст. 346.21 НК РФ).

При этом индивидуальные предприниматели, применяющие УСН с объектом налогообложения в виде доходов и не производящие выплат и иных вознаграждений физическим лицам, вправе уменьшить сумму налога на уплаченные взносы в Пенсионный фонд и Федеральный фонд обязательного медицинского страхования, исчисленные исходя из стоимости страхового года (п. 3.1 ст. 346.21 НК РФ).

Отметим, что при объекте налогообложения «доходы» налоговый учет значительно проще, чем при объекте «доходы минус расходы». Ведь в этом случае затраты фиксировать не нужно, да и у налоговой инспекции будет меньше претензий.

Объект «доходы минус расходы»

На объекте налогообложения «доходы минус расходы» ставка единого налога по УСН составляет 15% (п. 2 ст. 346.20). При этом региональными законами могут быть установлены дифференцированные налоговые ставки в пределах от 5% до 15% в зависимости от категорий налогоплательщиков. Чаще всего речь здесь идет об осуществлении предпринимателями определенных видов деятельности.

Выбирая указанный объект налогообложения, следует знать, что перечень принимаемых расходов является закрытым. На данный факт уже не раз обращали внимание чиновники (Письма Минфина России от 24.07.2012 N 03-11-06/2/93, от 02.07.2012 N 03-11-06/2/81, от 20.01.2012 N 03-11-06/2/8, от 16.12.2011 N 03-11-06/2/174, от 30.08.2011 N 03-11-11/220 и т.п.). Это означает, что при расчете налоговой базы можно учесть только те расходы, которые прописаны в п. 1 ст. 346.16 НК РФ. К примеру, вы не можете уменьшить доходы на следующие затраты:

- по уборке территории от снега (Письмо Минфина России от 20.02.2012 N 03-11-06/2/27);

- по уплате комиссионного вознаграждения банку за изготовление банковских карт (Письмо Минфина России от 14.07.2009 N 03-11-06/2/124);

- по территориальному благоустройству (Письмо Минфина России от 22.10.2010 N 03-11-06/2/163) и т.д.

Для лиц, которые применяют в качестве объекта налогообложения доходы минус расходы, действует такое понятие, как минимальный налог. В соответствии с абз. 3 п. 6 ст. 346.18 НК РФ минимальный налог уплачивают, если по итогам года получен убыток либо если рассчитанная в общем порядке сумма налога оказалась меньше суммы минимального налога (Письмо ФНС России от 14.07.2010 N ШС-37-3/[email protected]). Размер минимального налога составляет 1% от полученных доходов за налоговый период (абз. 2 п. 6 ст. 346.18 НК РФ). При этом предприниматель вправе в следующие налоговые периоды включить в расходы разницу между суммой уплаченного минимального налога и налогом, исчисленным в общем порядке, в т.ч. увеличить размер убытков, которые могут быть перенесены на будущее (абз. 4 п. 6 ст. 346.18 НК РФ). В свою очередь, не предусмотрено уменьшение размера минимального налога в случае применения предпринимателем региональной дифференцированной налоговой ставки (Письмо Минфина России от 28.05.2012 N 03-11-06/2/71).

Какой объект налогообложения выбрать?

Итак, при выборе объекта налогообложения вы должны оценить совокупность факторов.

Во-первых, просчитать величину расходов, учитываемых при расчете налоговой базы. При этом доходы, уменьшенные на величину расходов, обычно применяют лица, у которых значительные расходы. Примером тому является торговля.

Во-вторых, следует выяснить, введены ли в вашем регионе пониженные ставки налога для лиц, применяющих «доходы минус расходы», и подпадаете ли вы под этот льготный режим налогообложения.

В-третьих, надо просчитать, на сколько будет снижен налог при объекте налогообложения «доходы». Здесь важны такие факторы, как количество работников и начисляемые им выплаты.

В-четвертых, на основании вышеизложенного сравните оба объекта налогообложения:

1) «доходы» — исходите из суммы доходов и ставки налога, рассчитанной с учетом налогового вычета на страховые взносы и пособия по нетрудоспособности:

Налог (если «доходы») = Сумма доходов (руб.) x Ставка налога (%);

2) «доходы минус расходы» — из суммы доходов с учетом принимаемых расходов и ставки налога (с учетом региональной составляющей):

Налог (если «доходы минус расходы») = Сумма доходов (руб.) — Сумма расходов x Ставка налога (%)

Пример 1. Выберем объект налогообложения по УСН при условии, что:

- доходы — 1 000 000 руб.;

- расходы — 70% от доходов;

- страховые взносы на обязательное страхование с выплат работникам — 50 000 руб.;

- дифференцированные налоговые ставки — не применяются.

Объект налогообложения «доходы»:

Исчисленный налог = 1 000 000 руб. x 6% = 60 000 руб.

Налоговый вычет = 30 000 руб. (в нашем случае — 50 000 руб., но принять мы можем не более 50% от исчисленного налога, т.е. от 60 000 руб.).

Налог, подлежащий уплате = 60 000 руб. — 30 000 руб. = 30 000 руб.

Объект налогообложения «доходы минус расходы»:

Налог, подлежащий уплате = (1 000 000 руб. — 700 000 руб.) x 15% = 45 000 руб.

В данном случае выгоднее применять объект налогообложения «доходы» (30 000 руб. < 45 000 руб.).

Бизнес с сотрудниками и без них

Помимо величины расходов вашего бизнеса, важным критерием в выборе объекта налогообложения на УСН является наличие или отсутствие работников.

Нужно учитывать, что на УСН «Доходы»:

- Индивидуальные предприниматели и организации с работниками могут уменьшить до 50%

налога (авансового платежа) на сумму уплаченных страховых взносов. - Индивидуальные предприниматели без работников могут уменьшить 100%

налога (авансового платежа) на сумму уплаченных фиксированных платежей (за себя).

На УСН «Доходы, уменьшенные на величину расходов» ИП и ООО могут все уплаченные страховые взносы включать в расходы и, тем самым, уменьшать налоговую базу на их сумму.

Обратите внимание

, что речь идет об уменьшении налоговой базы (которую еще надо будет умножить на ставку), а не окончательного налога, как на УСН «Доходы». Подробнее об этом читайте на странице про расчет налога на УСН «Доходы» и «Доходы минус расходы».

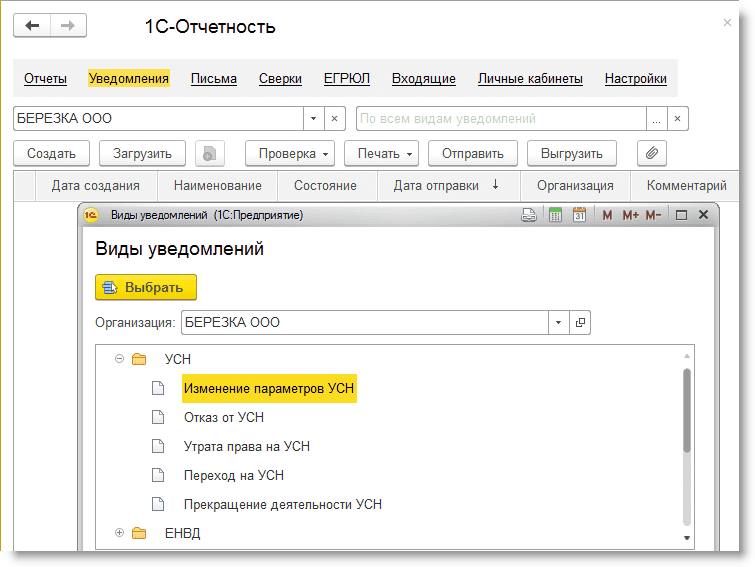

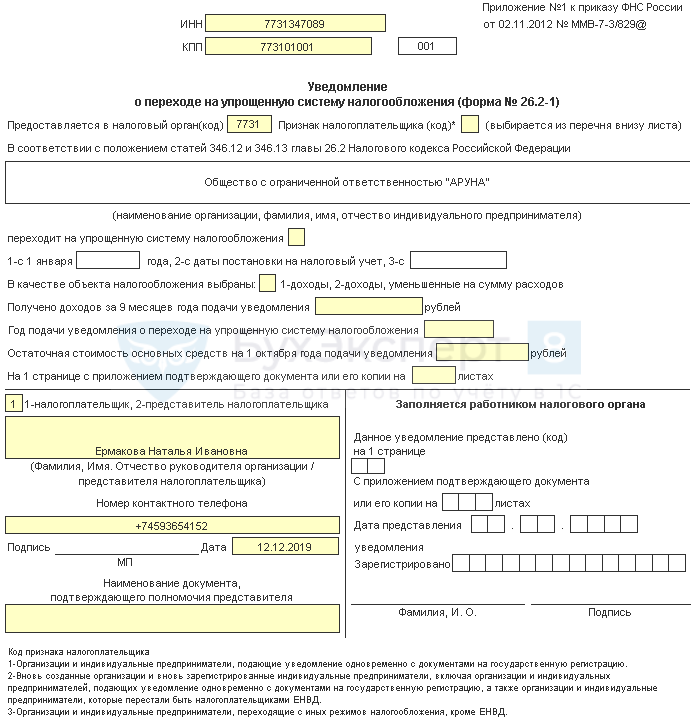

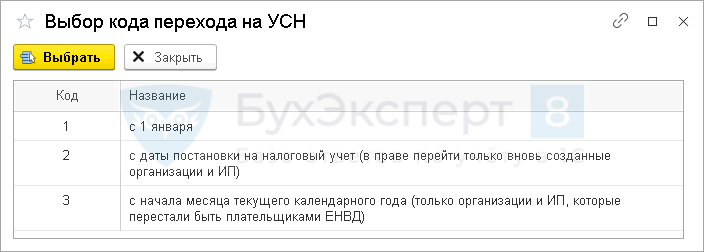

Заполнение уведомления

Рекомендуемая форма уведомления (N 26.2-6) приведена в Приложении N 6 к Приказу ФНС России от 13.04.2010 N ММВ-7-3/[email protected] (см. пример 2).

Пример 2.

Еще раз обращаем ваше внимание: в течение налогового периода предприниматель не вправе изменить объект налогообложения (п. 2 ст. 346.14 НК РФ).

Именно поэтому финансисты в Письме от 06.12.2010 N 03-11-11/311 отметили, что если налогоплательщик, применяющий УСН с объектом в виде доходов, стал участником договора простого товарищества (договора о совместной деятельности), то он с начала этого квартала считается утратившим право на применение «упрощенки».

Если налог платить с доходов

Как показывает практика, работать с «доходами» предпочтительнее фирмам, которые оказывают какие-либо услуги, сдают площади в аренду и т. п. Ведь их расходы минимальные. Платить налог с доходов выгодно компаниям с высокой рентабельностью. Чем прибыльнее фирма, тем выгоднее для нее этот способ расчета.

Кроме того, рассчитывать единый налог с валовой выручки гораздо проще, чем с величины чистого дохода. Поэтому многие выбирают «доходы» только потому, что на этом объекте меньше работы — не нужно разбираться, какие расходы учитывать, а какие – нет. Простота расчета единого налога сводит на «нет» вероятность спора с проверяющими и судебные разбирательства.

Пример. Расчет единого налога с объектом «доходы»

ООО «Актив» занимается торговлей. С нового года фирма планирует перейти на «упрощенку». Ее показатели за 9 месяцев текущего года составили:

- доходы – 10 000 000 руб.;

- расходы – 7 000 000 руб., в том числе страховые взносы на обязательное страхование – 70 000 руб.

Перед тем как написать заявление о переходе на «упрощенку», бухгалтер «Актива» рассчитал единый налог с общего дохода: 10 000 000 руб. × 6% = 600 000 руб.

Эту сумму можно уменьшить на величину уплаченных страховых взносов, но не более чем на 50%. Таким образом, учесть взносы можно в пределах 300 000 руб. (600 000 руб. × 50%). Это больше 70 000 руб., поэтому уменьшить единый налог фирма вправе на всю величину страховых взносов.

В итоге он составит:

600 000 — 70 000 = 530 000 руб.

Всего фирма заплатит:

530 000 + 70 000 = 600 000 руб.

Если налог платить с доходов за минусом расходов

Выбирать объект налогообложения «доходы минус расходы» выгодно тем фирмам, которые работают с большим оборотным капиталом, но при этом получают маленькую прибыль. В основном это производственные компании, ведь доля материальных затрат у них довольно высока.

Налог с чистого дохода предпочтительнее платить также фирмам, которые имеют небольшой размер кредиторской задолженности. Ведь базу, облагаемую единым налогом, уменьшают только оплаченные расходы. Если же выплат не было, то и расходы будут незначительными.

Чтобы разница между доходами и расходами фирмы была небольшая, большая часть ее затрат должна попадать в закрытый перечень расходов из статьи 346.16 Налогового кодекса.

Размер единого налога для фирм, которые считают его с разницы между доходами и расходами, не может быть меньше минимального налога. Он составляет 1% от доходов предприятия. Этот налог придется заплатить компаниям, у которых небольшая прибыль, а также в том случае, если получен убыток. Тем не менее, для таких все равно выглядит привлекательнее. Ведь минимальный налог в любом случае будет ниже, чем единый налог с доходов.

Пример. Расчет единого налога с объектом «доходы минус расходы»

Воспользуемся данными предыдущего примера.Бухгалтер ООО «Актив» посчитал единый налог с разницы между доходами и расходами:(10 000 000 — 7 000 000) × 15% = 450 000 руб.«Активу» придется заплатить «упрощенный» налог и страховые взносы:450 000 + 70 000 = 520 000 руб.520 000 Поэтому в данном случае выгоднее платить единый налог с разницы между доходами и расходами.

Патентная система налогообложения (ПСН)

Режим ПСН могут использовать только индивидуальные предприниматели. По сути, это лучшая система налогообложения для ИП. Она не требует сдачи налоговых деклараций и предусматривает минимальную ставку налога. ПСН могут выбрать предприниматели, занятые определенными видами деятельности, установленными Налоговым Кодексом РФ. В их числе, пошив и ремонт обуви, техобслуживание, химическая чистка меховых изделий и другие. Как правило, из сферы услуг, но есть и виды торговли. Налоговым периодом признается календарный год.

В отличие от других спецрежимов, уплата налогов происходит по иному алгоритму. Он начисляется на потенциально возможный доход по тарифу 6%. ИП покупает патент на один месяц или год. Условия для использования ПСН:

- годовой доход до 60 млн рублей;

- численность сотрудников до 15 человек за налоговый период.

Вы не сможете получить патент, если:

- ― ведете деятельность в рамках договора простого товарищества или доверительного управления;

- ― производите подакцизные товары;

- ― занимаетесь добычей или продажей полезных ископаемых;

- ― имеете торговую площадь более 150 кв. м;

- ― предоставляете услуги общепита с залом для обслуживания посетителей площадью более 150 кв. м;

- ― торгуете оптом или согласно договорам поставки;

- ― занимаетесь перевозкой грузов или пассажиров и располагается автопарком с количеством транспортных средств от 20 и более;

- ― совершаете сделки с ценными бумагами, оказываете кредитные и другие финансовые услуги.

Патентная система налогообложения для ИП в 2021 г. подходит тем, кто хочет себя попробовать в малом бизнесе или предполагаются сезонные работы.