- Почему отказываются от УСН?

- Добровольный отказ от УСН

- Принудительный отказ от применения УСН

- Налог на прибыль

- Плюсы и минусы отказа от УСН

- Порядок отказа от УСН

- Срок отказа от УСН

- «Как перейти с ИП на самозанятость: пошаговая инструкция»

- С сохранением ИП

- Без сохранения ИП

- Как не ошибиться с выбором режима налогообложения?

- Почему нам доверяют?

Почему отказываются от УСН?

Отказ от упрощенки может быть добровольным и принудительным. Думаем, будет излишне подробно расшифровывать эти понятия — в одном случае мы принимаете решение, исходя из собственных, а в другом — отказаться от УСН вас принуждают законодательно. Лучше рассмотрим подробнее по каким именно причинам в обоих вариантах происходит отказ.

Добровольный отказ от УСН

Чаще всего предприниматели решают перейти на другие системы налогообложения по следующим причинам:

- проблемы с НДС при купле-продаже;

- открытие новых филиалов или представительств;

- необходимость увеличить численность сотрудников;

- слияние компаний;

- желание войти в состав товарищества.

Разумеется, это далеко не все причины, а только самые распространенные из них.

Пример: Компания начинает работать с заказчиками, использующими ОСНО и делает на них основную ставку. А тем, в свою очередь, просто не выгодно сотрудничать с предприятиями на УСН, т.к. они не могут принять НДС к вычету и из-за этого переплачивают налоги.

Принудительный отказ от применения УСН

Принудительный отказ происходит из-за того, что компания теряет право пользоваться “упрощенкой”. Вот в каких случаях это происходит:

- Превышение предельного размера доходов. Когда ваши доходы за отчетный период превышают 112 500 000 рублей.

- Превышение остаточной стоимости основных средств. Она также не должна быть выше 150 000 000 рублей для того, чтобы иметь право на УСН.

- Превышение численности работников. За отчетный период количество работников не должно превышать 100 человек.

- Создание филиалов. Теряют возможность пользоваться УСН компании, имеющие филиалы.

- Доля участия других организаций. Запрещается применять УСН организациям, в которых доля участия других организаций составляет более 25%.

- Участие в договоре простого товарищества. Налогоплательщики, являющиеся участниками договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом, применяют в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

Пример: У компании хорошо пошли дела и появилась возможность увеличить количество точек продаж и расширить производство. Число сотрудников начинает превышать 100 человек, а значит и применять УСН далее становится невозможным.

Налог на прибыль

Меняя систему налогообложения, бывший «упрощенец» должен учитывать ряд «переходных» моментов. Если налогоплательщик будет исчислять доходы и расходы по кассовому методу (ст. 273 НК РФ), то в месяце, когда осуществляется переход на общую систему налогообложения, никаких «переходных» правил учитывать не нужно.

Однако при использовании метода начислений (ст. 271, 272 НК РФ) действует порядок, установленный в п. 2 ст. 346.25 НК РФ:

1) в составе доходов признается ранее неучтенная (неоплаченная) выручка от реализации товаров (выполнения работ, оказания услуг, передачи имущественных прав);

2) в составе расходов учитываются ранее неучтенные (неоплаченные) расходы на приобретение товаров (работ, услуг, имущественных прав).

Иными словами, если доходы и расходы были учтены в налоговой базе «упрощенца», то повторно они не учитываются (п. 2 ст. 346.25 НК РФ), и напротив, если доходы и расходы не были учтены в базе, то они подлежат учету при общей системе налогообложения.

Так, при определении базы по налогу на прибыль бывший «упрощенец» учитывает в составе доходов суммы задолженности покупателей за реализованные им товары в первом отчетном (налоговом) периоде независимо от времени погашения задолженности. А расходы признаются расходами того месяца, в котором налогоплательщик перешел на исчисление базы по налогу на прибыль с использованием метода начисления. При этом в состав доходов не должны включаться суммы кредиторской задолженности, которые образовались на дату перехода на общий режим налогообложения, за товары, полученные организацией в период применения УСН с объектом налогообложения в виде доходов (письмо Минфина России от 4.04.13 г. № 03-11-06/2/10983).

Рассмотрим конкретные ситуации переходного периода, которые на практике вызывают наибольшее количество претензий со стороны налоговых органов.

Пример № 1

ООО «Вираж» в период с 1.01.14 г. по 30.09.14 г. применяло УСН с объектом налогообложения «доходы, уменьшенные на величину расходов». В мае 2014 г. организация выполнила работы по капитальному ремонту асфальтобетонного покрытия дорог. Денежные средства по указанному договору в течение 2014 г. в ООО «Вираж» не поступали, оплата была осуществлена лишь во II квартале 2015 г. В декларации по налогу на прибыль за 2014 г. эта сумма в доходной части не была отражена, а указана в декларации по налогу на прибыль за 2015 г. ввиду того, что фактически денежные средства поступили во II квартале 2015 г. В IV квартале 2014 г. организация утратила право на применение УСН, и с 1.10.15 г. она перешла на общий режим налогообложения.

В этой ситуации при переходе на исчисление базы по налогу на прибыль налогоплательщик должен был учесть в «прибыльных» доходах суммы задолженности покупателей за реализованные им товары на дату перехода на общий режим налогообложения, т. е. в первом отчетном (налоговом) периоде применения этого режима — в IV квартале 2014 г. независимо от времени погашения задолженности. Иной порядок действий налогоплательщика приводит к судебным разбирательствам, которые заканчиваются в пользу налоговых органов (решение АС Нижегородской области от 29.05.15 г. № А43-3335/2015).

Если в период применения общей системы налогообложения организация отгрузила продукцию в соответствии с полученным авансом (в период использования УСН), то в части, равной сумме аванса, стоимость отгруженной продукции не учитывается в «прибыльных» доходах (письмо Минфина России от 28.01.09 г. № 03-11-06/2/8).

Некоторые налогоплательщики полагают, что, включая в «прибыльный» доход неоплаченную дебиторскую задолженность покупателей в первом отчетном (налоговом) периоде применения общего режима налогообложения, можно уменьшить налоговую базу на сумму безнадежных долгов, образовавшихся в период применения УСН.

Пример № 2

Налогоплательщик, утратив с 1.10.15 г. право на применение УСН и перейдя на общий режим налогообложения, включил в создаваемый налоговый резерв по сомнительным долгам дебиторскую задолженность, возникшую в период применения УСН.

Согласно ст. 346.16 НК РФ в закрытом перечне расходов, на величину которых уменьшается налоговая база «упрощенца», расходы от списания сумм безнадежных долгов не поименованы, поэтому такой долг нельзя признавать и в переходном периоде (письма Минфина России от 23.06.14 г. № 03-03-06/1/29799, от 1.04.09 г. № 03-11-06/2/57).

Суды придерживаются аналогичного мнения (постановление Восемнадцатого арбитражного апелляционного суда от 23.11.15 г. № А34-7050/2014).

Систематизируем правила переходного периода в части признания расходов по приобретенному сырью, материалам, товарам, инвентарю и оборудованию стоимостью не более 100 тыс. руб. (до 1.01.16 г. — не более 40 тыс. руб.) в табл. 2.

Несмотря на то что бывший «упрощенец» (независимо от применяемого объекта налогообложения) имеет право учесть в «прибыльных» расходах стоимость товаров (работ, услуг, имущественных прав), которые не были оплачены (частично оплачены) до даты перехода на исчисление налоговой базы по налогу на прибыль, данное право иногда приходится доказывать в судебном порядке.

Как отмечают судьи, доводы налогового органа о невозможности признания в момент перехода на общую систему налогообложения неоплаченных расходов, возникших в период использования налогоплательщиком УСН с объектом налогообложения «доходы», являются несостоятельными, поскольку применение нормы п.п. 2 п. 2 ст. 346.25 НК РФ не зависит от вида объекта налогообложения по УСН (постановление Восемнадцатого арбитражного апелляционного суда г. Челябинска от 25.02.15 г. № 18АП-16151/2014).

Плюсы и минусы отказа от УСН

ПлюсыМинусыЕсли речь идет на переход на ОСНО, то вы получаете пул клиентов, которые раньше не работали с вами из-за вопроса с НДСУ вас усложняется ведение бухгалтерского учетаВы можете расширять штат и набирать более 100 сотрудниковМогут потребоваться дополнительные специалисты для грамотного ведения отчетностиУ вас появляется возможность войти в состав товариществаВам необходимо будет платить НДС, налог на имущество и налог на прибыль.

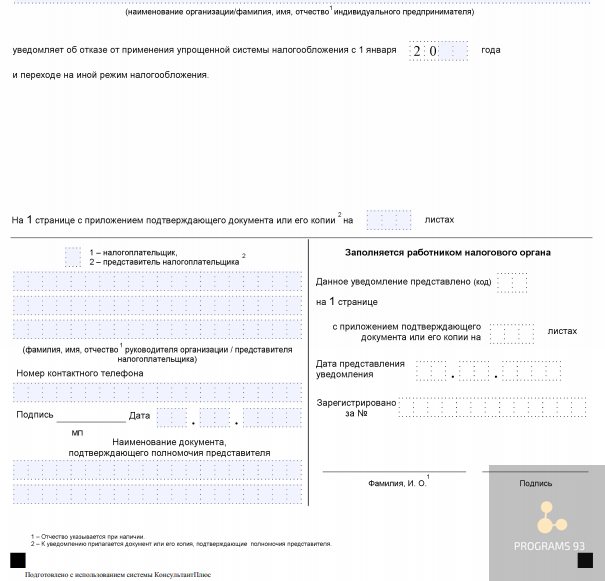

Порядок отказа от УСН

Для начала вам необходимо уведомить об отказе налоговый орган. Заявление подается по месту регистрации, если речь идет об ИП или по месту нахождении, если отказ хочет оформить юридическое лицо. Уведомление заполняется по установленной форме №26.2-3 (). В бланке необходимо указать ФИО предпринимателя или название организации, а также дату, с которой налогоплательщик планирует перейти на другой режим налогообложения.

Срок отказа от УСН

Заявление об отказе может быть подано до 15 января года, в котором вы решили перейти на другой режим.

Относитесь серьезно к срокам подачи уведомления! При опоздании вам придется ждать до следующего года.

«Как перейти с ИП на самозанятость: пошаговая инструкция»

С сохранением ИП

При желании предприниматели могут перейти на НПД без потери статуса ИП.

Шаг 1. Увольте сотрудников

У плательщиков НПД не может быть официально трудоустроенных работников — специальный налоговый режим предполагает самостоятельное ведение деятельности. Поэтому процедура перехода на НПД начинается с увольнения сотрудников, работающих по трудовому договору.

Шаг 2. Зарегистрируйте статус самозанятого

Скачайте мобильное приложение «Мой налог» или авторизуйтесь в личном кабинете самозанятого. Для того, чтобы получить новый статус, просто пройдите регистрацию. Процедура не займет больше 5 минут.

Шаг 3. Откажитесь от прежней системы налогообложения

Подайте уведомление о переходе на новый налоговый режим в Федеральную налоговую службу по адресу регистрации:

- для пользователей УСН — форма 26.2-8 (КНД 1150024);

- для пользователей ПСН — форма 26.5-4 (КНД 1150026);

- для пользователей ЕСХН — форма 26.1-7 (КНД 1150027);

- для пользователей ОСНО заявление не требуется.

На подачу заявления дается календарный месяц с момента регистрации в качестве плательщика НПД. За нарушение срока налоговая в одностороннем порядке аннулирует новый статус и вернет на прежнюю систему налогообложения.

Читайте также: Истребование налоговой документов по правилам ст. 93.1 НК РФ

Подать заявление можно несколькими способами:

- лично в местной ИФНС;

- через представителя (требуется оформление нотариально заверенной доверенности);

- по почте заказным письмом (требуется заверение документов у нотариуса);

- удаленно через личный кабинет ИП или «Госуслуги» (требуется электронная цифровая подпись).

Специальное заявление о переходе с УСН на НПД или другую систему налогообложения не предусмотрено.

Шаг 4. Снимите ККТ с учета

Самозанятым даже при наличии статуса ИП разрешено работать без контрольно-кассовой техники. Поэтому старые аппараты нужно снять с учета. Для этого в местное отделение налоговой инспекции подайте заявление по форме КНД 1110062.

Шаг 5. Сдайте декларацию и заплатите налоги

Сдайте декларацию, уплатите налоги и страховые взносы. Это нужно сделать до 25 числа следующего месяца. Если вы работали на патентной системе налогообложения, сдавать декларацию не нужно.

В полном объеме страховые взносы платить не придется. Нужно посчитать сумму за отработанный в текущем году период.

Страховые взносы на пенсионное страхование — 32 448 рублей, на медицинское — 8 426 рублей, а в сумме — 40 874 рублей. Допустим, предприниматель Иван перешел на НПД 23 мая. Тогда он должен заплатить взносы за 4 месяца и 23 дня (в сумме — 143 дня). Посчитаем, сколько «стоит» один день: 40 874 / 365 = 111,98 рубля. Тогда Иван должен заплатить = 143 х 111,98 = 16 013,14 рубля.

За текущий год Иван получил от клиентов 670 000 рублей, поэтому обязан уплатить дополнительные взносы на пенсионное страхование = (670 000 – 300 000) х 1% = 3 700 рублей. В сумме предприниматель заплатит = 16 013,14 + 3 700 = 19 713,14 рубля.

Шаг 6. Уведомите банк

С налоговой вопрос закрыт, осталось разобраться с банком, где открыт расчетный счет. Сохранив статус ИП, вы можете продолжить его использование для получения оплаты от клиентов.

Сходите в отделение, где регистрировались и уведомьте менеджера о переходе на самозанятость.

Шаг 7. Расскажите клиентам о переходе на НПД

Расскажите постоянным заказчикам о смене налогового режима и предупредите, что теперь после каждого платежа будете выдавать чек из приложения «Мой налог». Но этим список документов не ограничится.

Мы уже говорили, что у ИП и ООО для подтверждения расходов на руках должны быть подписанный договор, чек и акт. Это официальная позиция налоговой службы.

Что касается договоров, то при сохранении статуса ИП их оставляют без изменений до окончания срока действия или сотрудничества. Но если до перехода на спецрежим вы работали с НДС, заключите дополнительное соглашение с фиксированием новых цен на продукцию, работы или услуги.

Без сохранения ИП

Переход на самозанятость без сохранения статуса индивидуального предпринимателя осуществляется по схожему алгоритму. Но вместо шестого и седьмого шагов в ИФНС по месту регистрации подают заявление по форме № Р26001 о ликвидации ИП. Договоры с постоянными клиентами заключаются повторно, в них указывают на применение физическим лицом специального режима по ФЗ-422.

Подавая документ в бумажном формате, заплатите госпошлину в размере 160 рублей. Квитанцию на оплату можно сделать на официальном сайте налоговой службы.

Если не хотите ехать лично, отправьте представителя с заверенной доверенностью или подайте документ через личный кабинет ИП (потребуется электронная цифровая подпись, оформление которой стоит 3-5 тысяч рублей).

Смотрите также

- Расходы по самозанятым для юридических лиц

- Расчетный счет для самозанятых

- Как ИП работать с самозанятыми

- Как самозанятому аннулировать чек

- Как оформить на работу самозанятого

- Может ли самозанятый работать с НДС

Как не ошибиться с выбором режима налогообложения?

Эффективнее всего обратиться в компанию, профессионально оказывающую консультационные услуги по вопросом налоговых выплат и отчетности или сразу заказать полное сопровождение. Мы приглашаем к нам, в !

Почему нам доверяют?

- Большой опыт работ. Он помогает нам заранее знать все подводные камни налогообложения и отчетности, а также избежать множества распространенных ошибок.

- Многопрофильность. У нас работают не только бухгалтера, но и юристы.

- Услуги от команды специалистов. Вы не зависите от одного человека и получаете многоуровневую проверку работ.

Позвоните нам по номеру телефона, указанному на сайте или заполните форму обратной связи, чтобы сотрудники компании сориентировали по точной стоимости и рассказали, как начать сотрудничество.