13.08.2019

0

1768

4 мин.

Существует несколько причин, по которым нужна справка 2 НДФЛ при увольнении. Она может потребоваться для предоставления в госорганы и банковские организации, а также понадобиться на новой работе. Обычно она входит в пакет документов, запрашиваемых социальными учреждениями, начисляющими разного рода пособия от государства. Основанием для выдачи является простое требование, а местом – организация, где гражданин трудился в определенный период времени. Отказать ему в этой просьбе нельзя, в этих случаях он вправе привлечь контролирующие органы. Особое внимание уделяется должному оформлению справки, соответствующему принятым стандартам.

- Терминология и суть документа

- Когда подавать 2-НДФЛ на уволенного в налоговую?

- Справка о доходах при увольнении

- Функциональное назначение

- Отображаемые сведения

- Охватываемые сроки

- Особенности заполнения

- Для чего выдается 2-НДФЛ при увольнении

- Процедура и сроки выдачи

- Правила оформления и порядок выдачи

- Действия, если при увольнении документ не выдан

- Можно ли получить через некоторое время после ухода с работы?

Терминология и суть документа

Суть документа выражена в его неофициальном названии «справка о доходах». Его ежегодно представляют в налоговую службу по каждому работнику. Кроме этого он может потребоваться при получении кредита, а также для начисления государственных пособий и льгот в собесе. Выдача справки 2 НДФЛ при увольнении и в других случаях производится по требованию гражданина. Это одна из особенностей документа, прописанная в соответствующем приказе. При этом компания не вправе отказать сотруднику в подобной просьбе.

Читайте также: В чем отличие и когда применять ставку НДС 20% и 20%/120%

Когда подавать 2-НДФЛ на уволенного в налоговую?

Справка о доходах уволенного сотрудника передается в налоговую вместе с прочими справками, оформляемыми по окончании года.

Справка, подаваемая в ФНС об увольняемом сотруднике, должна иметь тот же номер, что ей был присвоен при выдаче работнику в последний рабочий день. Дата также сохраняется.

Срок передачи справок в налоговую:

- 01.04 будущего года – по всем доходам сотрудника;

- 01.03 будущего года – по доходам, в отношении которых удержание не производилось.

Справка о доходах при увольнении

Процедуру увольнения регулирует Трудовой Кодекс РФ, в частности положения прописаны в ст. 84. Здесь указывается, что часть документов выдается на руки в любом случае, а другие по заявлению сотрудника. В число последних входит и справка 2 НДФЛ. Ее выдача зависит от воли гражданина и необходимости. Прежде всего, речь идет о том, требуют ли документ на новом месте работы, чтобы посмотреть уровень доходов нового сотрудника и размер налоговых отчислений за предыдущие периоды. Это необходимо для правильного расчета положенных выплат, компенсаций и льгот.

Функциональное назначение

Прежде всего, справка НДФЛ при увольнении служит доказательством, что у человека в определенный период времени (за который она выдается) имелся официальный доход, соответственно он уплачивал с него налоги. С учетом указанной функции, документ предоставляют в следующие инстанции:

- Налоговую службу;

- Банки, при обращении за кредитом;

- На новое место трудоустройства, где с ее помощью работодатель производит необходимые расчеты по больничному, налоговым вычетам, компенсационным платежам.

Важно знать! Что касается выдачи и требования о ней, то при увольнении можно взять справку сразу. В будущем это избавит от траты лишнего времени и усилий, поскольку документ может понадобиться в любое время.

Отображаемые сведения

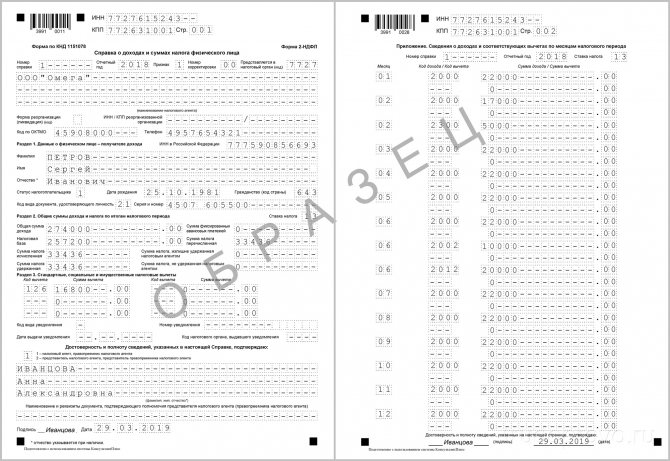

В обязательном порядке справка учитывает несколько видов информации. В частности правильное заполнение предполагает указание:

- Периода, который охватывает документ;

- Его порядкового номера и даты составления;

- Кодировки учреждения, принимавшего налоговую отчетность;

- Данных компании, включая ее платежные реквизиты;

- Информации о получателе, включая место его регистрации (жительства), ИНН, гражданской принадлежности;

- Расчетной ставки, на основании которой проводились отчисления в налоговые органы;

- Помесячных поступлений и общей суммы. Сюда входит и заработная плата и доход за определенное время;

- Ежемесячных вычетов, включая налоги, алименты (если они имели место).

По итогу документ подписывается руководителем организации и главбухом, на нем ставится печать и в таком виде он передается получателю.

Охватываемые сроки

Обычно временной период, за который выдается справка, составляет 1 год. Это связано с тем, что новую компанию интересует актуальная информация, чтобы на основании ее производить необходимые начисления. В то же время сроки могут отличаться – все зависит от целевого назначения документа. Например, в банках часто требуют квартальные и полугодичные данные. В государственных компаниях срок носит различный характер, исходя из специфики отчетности. В частности справку ежегодно запрашивают налоговики.

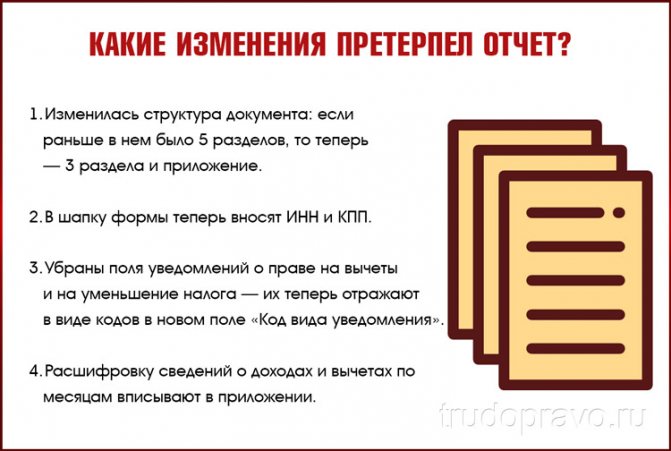

Особенности заполнения

Основной момент заключается в указании сведений. Это информация об источниках дохода, с которого уплачивался налог. Форма и структура документа утверждена Приказом Налоговой Службы РФ еще в 2015 году. В нем прописаны основные детали справки, а именно:

- Выдача исключительно лицу, которое официально получало заработок в организации;

- Основание в виде его обращения;

- Указание дохода и вычетов в рублях и копейках;

- Отражение подоходного налога исключительно в рублевом эквиваленте. Остаток выше 50 копеек округляется до рубля, меньшие суммы не учитываются.

справки 2 НДФЛ можно здесь.

В данном случае приведены общие правила, которыми руководствуется подразделение или сотрудник, осуществляющий предоставление справки.

Для чего выдается 2-НДФЛ при увольнении

Справка о доходах пригодится на новом месте работы для правильного исчисления НДФЛ и определения величины положенных стандартных вычетов.

«Детские» вычеты положены по доходам, находящимся в определенных границах, установленных законами РФ. В 2021 году вычет на ребенка учитывается только до достижения зарплаты трудящегося с начала года величины в 350 000 руб.

Как только суммарная заработная плата с января по текущий момент превысит граничную отметку, вычет на детей не предоставляется до конца года.

Для верного исчисления налога и учета вычетов на новом месте, нужно предоставить 2-НДФЛ за текущий год. Выплаты на предшествующем месте новый работодатель учтет в суммарном заработке с начала года.

Справка 2-НДФЛ может потребоваться и для других случаев. Работник вправе потребовать от работодателя данный документ в любой момент трудовой деятельности, написав соответствующее заявление.

При увольнении работодатели сами оформляют и выдают данную справку. Если же этого не произошло, право работника требовать от работодателя заполненного за текущий год 2-НДФЛ.

Если при увольнении работодатель справку не выдал, и после увольнения у работника возникла потребность в данной бумаге, он может в любой момент написать заявление о выдаче 2-НДФЛ и передать его бывшему работодателю. Обязанность последнего – в трехдневный срок подготовить справку и выдать ее заявителю (ст.62 ТК РФ).

Процедура и сроки выдачи

Само увольнение не является основанием выдачи и в список с другими документами справка не входит. Ее составляют и выдают только по требованию получателя. Он не обязательно должен состоять в штате компании, т.е. по факту соглашение сторон может быть уже расторгнутым. Бывшему (действующему) служащему достаточно уведомить о необходимости выдачи сотрудника бухгалтерии или отдела кадров. Иногда с подобной просьбой обращаются к руководству. Сроки для подготовки 2 НДФЛ уже после увольнения не отличаются от ситуации, когда гражданин еще работает в организации. Во всех случаях они составляют 3 дня.

Правила оформления и порядок выдачи

Форма заполнения справки о доходах физлица установлена приказом ФНС от 30 октября 2015 года. Бланк заполняется по строгим правилам, которые не терпят изменений на усмотрение работодателя или работника.

Документ имеет определенный порядок заполнения:

- в содержании документа указываются только те выплаты, которые подлежат налоговым вычетам. В верху бланка должно быть указано число выдачи и период;

- далее идет графа под названием «Данные о налоговом агенте». В ней указана информация о работодателе, полное название организации и все реквизиты;

- затем в бланке указана информация о работнике: Ф.И.О. полностью, гражданство сотрудника, статус, паспортные данные, место жительства и регистрации;

- ниже находится информация о доходах работника отдельно за каждый месяц периода. Помимо суммы, указывается код дохода;

- после доходов прописываются данные о различных вычетах, а внизу общая сумма налогового вычета;

- удержанный налог отображается только в рублях, без копеек. Суммы с копейками округляются по общим правилам: если менее 50 копеек, то не учитывается, если более 50 копеек, то округляется в сумме до рубля;

- в декларации не указываются выплаты, не облагаемые налогом, например: выходные пособия, связанные с декретом и родами выплаты, компенсации при сокращении, выплаты за нанесённый физический или моральный вред.

Выдача справки 2-НДФЛ производится не позже трех рабочих дней с момента подачи заявления в письменном виде увольняемого работника. При запросе на момент увольнения справку должны выдать в этот же день.

При устном обращении сроки выдачи будут более размыты, все зависит от работодателя. Письменное обращение можно написать в произвольной форме, только обязательно указать саму просьбу и период.

Можно отправить по почте в электронном виде или отнести самостоятельно, его обязаны зарегистрировать. Выдача справки о доходах по запросу выполняется безвозмездно.

Образец справки о доходах при увольнении можно .

Действия, если при увольнении документ не выдан

Случается, что по тем или иным причинам (конфликты, нежелание расставаться с сотрудником, ошибки бухгалтерии, чрезмерная «занятость») документ не выдают. Лучшим способом подстраховаться является письменное заявление. Сам факт его составления уже выводит ситуацию из общего ряда, поскольку в большинстве случаев подобные просьбы носят устный характер.

Читайте также: ЕНВД: расчет среднесписочной численности работников

Обращение пишется в произвольном формате, а главной задачей составителя выступает четкое изложение просьбы. Кроме этого важно зарегистрировать заявление о выдаче 2-й НДФЛ при увольнении. В бухгалтерии или отделе кадров могут отказать, тогда необходимо отправить обращение заказным письмом. В данном случае отказ будет означать прямое нарушение закона со всеми вытекающими, в виде жалобы в Роструд и (или) прокуратуру.

В данном случае предусмотрен штраф, достигающий для должностных лиц 1 – 5 тыс. рублей, а для компании суммы в 30-50 тыс. рублей. Санкции применяются в порядке ст. 5.27 КоАП.

Можно ли получить через некоторое время после ухода с работы?

Справку о доходах можно в любой момент после ухода с работы. Но важно знать, что общая документация на предприятиях в основном хранится не более четырех лет. За это время бывшему сотруднику организация обязана предоставить декларацию. В зависимости от нужного периода, бывшее руководство может сделать от одной до нескольких справок.

Несколько дополнительных советов:

- как получить, если предприятие ликвидировано? Если понадобилась справка с прошлого места работы, а предприятие закрыто и исключено из Единого госреестра юрлиц, то действовать нужно по следующему плану. Необходимо сообщить бухгалтерии новой организации о необходимости подать запрос в местные фиксальные госслужбы. Если гражданин не устроен на новое место работы, но возникла необходимость получения официальных сведений о доходах за определенный период, то он может обратиться в данные органы самостоятельно;

- если документ имеет ошибки. Если при проведении проверки или самостоятельно гражданином в декларации была обнаружена ошибка, то формируют уточнения и отправляют в налоговую инспекцию. Исправленный вариант обязательно отправляют бывшему работнику.

Отказать в выдаче документа по заявлению сотрудника организация не имеет права, так как информация в справке касается только работника и его деятельности до увольнения. Если организация отказывается от выдачи документа, то ей может грозить административная ответственность. Гражданин имеет право пожаловаться в трудовую инспекцию.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7

, Санкт-Петербург

+7 (812) 425-62-38

, Регионы

8800-350-97-52